Александра Ветрова

Индивидуальные предприниматели, как и юридические лица, имеют право сотрудничать с самозанятыми или плательщиками налога на профессиональный доход. Такое сотрудничество сокращает расходы на НДФЛ и страховые взносы за сотрудников.

В этой статье расскажем, как ИП работать с самозанятыми, на что обратить внимание при заключении договора, как правильно оплатить услуги и получить документы для учета расходов. Также в материале есть образцы договоров на выполнение работ и оказание услуг.

Может ли ИП работать с самозанятыми

Самозанятые могут оказывать услуги ИП, даже если они официально трудоустроены у другого индивидуального предпринимателя или организации.

Сотрудничество разрешено оформить двумя способами:

- Подписать трудовое соглашение. Исполнитель становится штатным работником, регулярно посещает офис и подчиняется корпоративным правилам. Дополнительная деятельность на «самозанятости» не должна сказываться на качестве основной.

- Заключить гражданско-правовой договор на оказание услуг или выполнение работ. Обычно это делают для разовых задач: например, ремонт компьютеров или установка программного обеспечения. Разрешается постоянное сотрудничество, привязанное к конкретным результатам или объемам выполненных работ. Нанятый исполнитель или контрагент не обязан посещать офис и подчиняться корпоративным правилам.

С кем работать нельзя?

ИП не может сотрудничать с самозанятым лицом, которое ранее работало на ИП по трудовому договору. Ограничение установлено статьей 6 Федерального закона от 27 ноября 2018 года № 422-ФЗ и действует в течение двух лет со дня расторжения соглашения.

При этом индивидуальный предприниматель может заключить гражданско-правовой договор со специалистом, трудоустроенным у другого ИП или юридического лица (если он оказывает услуги или реализует продукцию собственного производства).

Пример. 13 июня 2020 года Григорий аннулировал трудовое соглашение с ИП Иванов И. И. и получил статус самозанятого для оказания услуг по ремонту мебели. 10 февраля 2021 года Иванов решил заказать ремонт двух столов у бывшего работника. Однако от сотрудничества с Григорием пришлось отказаться, так как не истекло двухлетнее ограничение.

Индивидуальные предприниматели могут учитывать расходы на услуги для снижения базы по налогу на прибыль или УСН «Доходы минус расходы».

Может ли самозанятый получать услуги от ИП?

Самозанятый может заказывать услуги у других индивидуальных предпринимателей. Но самозанятому учитывать расходы при расчете налога нельзя (пункт 1 статьи 8 Федерального закона от 27 ноября 2018 года № 422-ФЗ).

Пример. Самозанятый реализовал физическим лицам продукцию на 110 тысяч рублей. В этом же отчетном периоде он заказал у знакомого предпринимателя ремонт производственного оборудования на 25 000 рублей. Расходы на сумму налога не повлияют, поэтому в бюджет придется перечислить: 110 000 х 4% = 4 400 рублей.

Договор ИП с самозанятым лицом — образец 2021

Чтобы узаконить сотрудничество, нужно заключить договор с ИП. Строгой формы гражданско-правового соглашения на оказание услуг, выполнение работ или поставку продукции самозанятым нет. Можно воспользоваться доступными шаблонами или составить договор самозанятого с ИП самостоятельно, включив в него:

- описание и объем работы, услуги или продукции, которая должна быть получена от самозанятого;

- стоимость единицы услуги (работы, продукции) и итоговую цену соглашения;

- срок выполнения заказа и возможность его пересмотра;

- критерии оценки и приемки результата работы, услуги или продукции;

- ответственность самозанятого за несвоевременное выполнение заказа;

- ответственность заказчика (ИП) за несвоевременную выплату вознаграждения.

Отдельным пунктом необходимо расписать условия оплаты. Например, полная оплата по факту выполнения заказа или частичные выплаты при выполнении определенных условий. Во втором случае нужно указать сроки перечисления по каждой части вознаграждения.

Не стоит добавлять в документ пункты, характерные для трудового договора: список функций и обязанностей исполнителя, фиксированную ежемесячную оплату труда (если планируется долгосрочное сотрудничество), требования ежедневно находиться в офисе, подчиняться внутренним корпоративным правилам и т. п. (полный перечень можно найти в статье 57 ТК РФ).

Некоторые условия, которые обычно указывают в трудовых соглашениях, ввиду особенностей оказываемой услуги могут быть включены в гражданско-правовой договор. Но это повод для налоговой службы провести внеплановую проверку, по результатам которой при выявлении нарушений сотрудники ведомства признают подмену трудовых соглашений, обяжут уплатить НДФЛ, страховые взносы, штрафы и пени (статья 5.27 КоАП РФ).

Перед заключением договора проверьте статус самозанятого в государственном реестре. Если потенциальный контрагент лишен права на использование режима (или вовсе не получал статус самозанятого), не подписывайте договор. В противном случае после оплаты услуг, работ или продукции придется уплатить за исполнителя НДФЛ и страховые взносы (Определение ВС РФ от 11 ноября 2016 года № 309-КГ16-14620).

Как ИП оплатить расходы самозанятому

Правила оплаты услуг самозанятого от ИП совпадают с условиями расчетов с другими контрагентами — предпринимателями и юридическими лицами. Вознаграждение можно перечислить тремя способами:

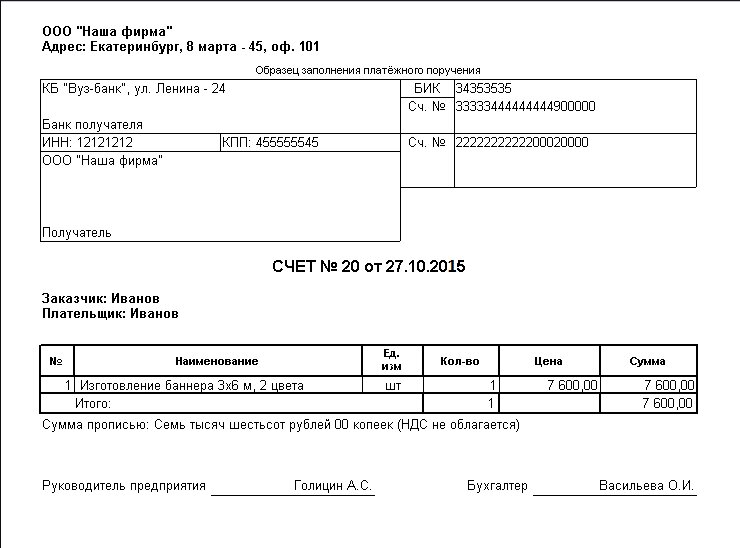

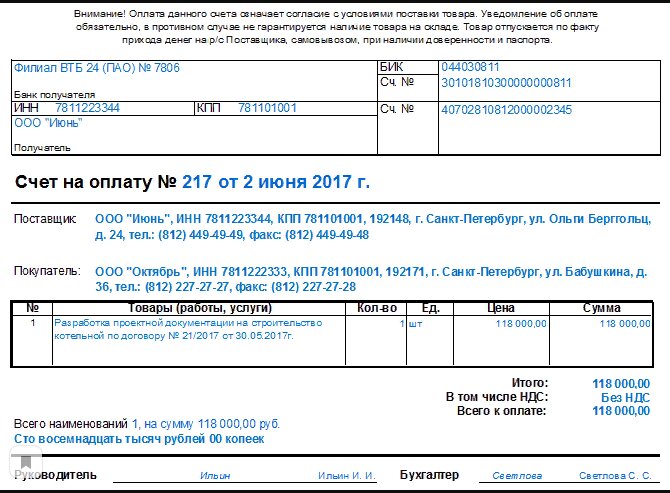

- по выставленному счету;

- наличными;

- на электронный кошелек.

После оплаты самозанятый формирует в приложении «Мой налог» чек и передает его заказчику в бумажном или электронном формате. Если деньги перечислены на расчетный счет, плательщик НПД обязан передать документ до 9 числа (включительно) следующего месяца. При оплате наличными или на электронный кошелек чек необходимо выдать сразу (статья 14 Федерального закона от 27 ноября 2018 года № 422-ФЗ).

Пример. ИП на УСН «Доходы минус расходы» за 1 квартал заработал 300 000 рублей и потратил на услуги самозанятого 75 000 рублей. Получив на руки подписанный договор, чек и акт, предприниматель уменьшает доходы на расходы. Тогда за 1 квартал сумма налога составит (300 000 – 75 000) х 15% = 225 000 х 15% = 33 750 рублей. Без этих документов исчислять налог придется с полной суммы дохода — 300 тысяч рублей.

В чеке указывают наименование документа, дату и время расчета, список поставляемых товаров, услуг, работ, итоговую сумму заказа и ряд других данных, указанных в пункте 6 статьи 14 Федерального закона от 27 ноября 2018 года № 422-ФЗ.

Что будет, если самозанятый не выдаст чек?

Невыдачу чека ФНС трактует как сокрытие доходов и уклонение от уплаты налога. Нарушение выявляют контрольной закупкой, которую обычно проводят по жалобе заказчика, и назначают штраф:

- 20% от суммы сокрытого дохода за первое нарушение;

- 100% от суммы сокрытого дохода за повторное нарушение в течение 6 месяцев с момента первого (статья 129.13 НК РФ).

Даже если заказчик по какой-то причине (например, работает на УСН «Доходы» и не учитывает расходы) не просит чек, плательщик НПД обязан полученный доход отразить в программе «Мой налог».

Самозанятый оказывает услуги ИП — ставка налога

За полученный от ИП доход самозанятые уплачивают налог по ставке 6% (пункт 2 статьи 10 Федерального закона от 27 ноября 2018 года № 422-ФЗ). До 2028 года она повышаться не будет, это гарантировано законодательством.

Новые пользователи налога на профессиональный доход получают бонус в размере 10 000 рублей. Поэтому за оказание услуг, выполнение работ и поставку продукции индивидуальному предпринимателю платят 4% до момента, пока полностью не потрачен налоговый вычет (разница до 6% автоматически отнимается от бонуса). Если вы получили статус и не успели до конца года израсходовать вычет, остаток сохраняется на последующие периоды.

- Расходы по самозанятым для юридических лиц

- Расчетный счет для самозанятых

- Как самозанятому аннулировать чек

- Как оформить на работу самозанятого

- Может ли врач быть самозанятым

- Может ли самозанятый работать с НДС

- Социальный контракт для самозанятых

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь материалом в социальных сетях — так о нюансах НПД узнает больше людей ❤️

Источник: xn--80aapgyievp4gwb.xn--p1ai

Как ИП работать с ООО с НДС — почему это не выгодно

Многие бизнесмены начинают свою деятельность с оформления ИП. Такой ход обусловлен выгодными системами налогообложения, низкой ответственностью и отсутствием множеств обязательств, которые работают для юридических лиц. Поэтому, когда происходят крупные тендеры или на горизонте маячит важная сделка, учреждения вроде ООО предпочтут в качестве партнера организацию с большей социальной и юридической ответственностью, чем ИП.

Но дело не только в низкой ответственности предпринимателей, работа ООО с ИП затруднительна из-за налоговых режимов, где не нужно платить НДС, который, в свою очередь, обязателен для ООО. Но бывают случаи, когда ИП оказывает услуги, без которых общество с ограниченной ответственностью не может обойтись, и тогда возникает вопрос — как ИП работать с ООО с НДС.

Условия ОСНО для ООО и ИП

Может ли ИП работать с ООО с НДС

На самом деле, хоть у ИП сложилась репутация «несерьезных» бизнесменов, при неожиданном прекращении своей деятельности с невыполненными обязательствами ООО в 100% случаев выигрывают судебные разбирательства, тем более, что индивидуальный предприниматель имеют в залоге имущество, а не уставной капитал, поэтому возврат средств или компенсация для ООО будет в любом случае.

Обратите внимание! Итак, по закону ИП может работать с ООО с НДС. Но следует помнить, что большинство ИП в России работают по специальным налоговым системам, вроде УСН, где попросту не платят НДС. В то время, как ООО работают по общей системе, где каждая сделка или приобретение облагается налогом на добавочную стоимость.

Почему это не выгодно для организации

Кроме отсутствия ответственности, как у юридических лиц, нежелание сотрудничать с физическими лицами вызвано тем, что им это не выгодно, а в некоторых случаях даже убыточно.

Почему так происходит? Приобретая товар или услугу у предпринимателя без НДС, эти самые 20% надбавочной стоимости придется оплачивать ООО, поэтому если стоит выбор между закупкой оборудования у организации с общим режимом налогообложения или у предпринимателя с патентом, УСН, ЕНВД и прочих, юридическое лицо выберет первого.

Простой пример. ООО имеет большой офис, в который нужно закупить обогреватели. Отдел снабжения приносит директору на рассмотрение два канала по приобретению оборудования. Первый — это интернет магазин ИП без НДС, где подходящая модель стоит по 10 000 рублей за штуку, второй — ООО на ОСНО, которая также продает ту же самую модель, но, например, за 11 000 рублей с учетом НДС.

Директор в данном случае беспрекословно скажет покупать у ООО. Почему? Зачем покупать у ООО? Ведь разница составляет целую тысячу рублей, а обогревателей нужно несколько.

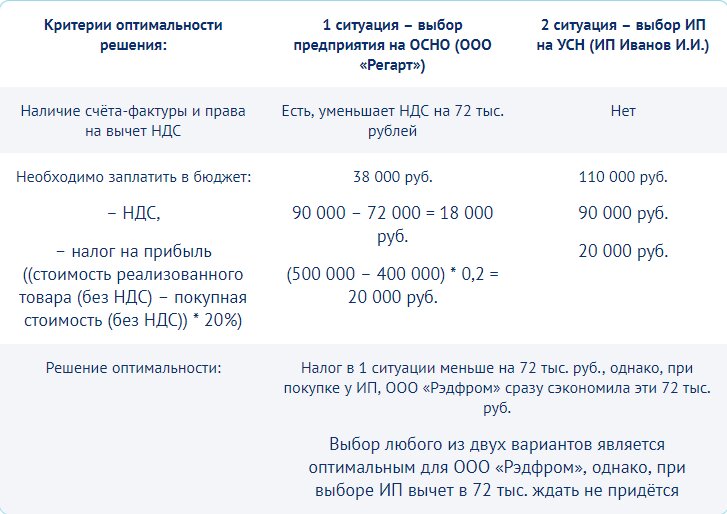

Пример расчета при выборе между ООО и ИП.

Покупая обогреватели у ИП, ООО заплатит 10 000 рублей и при этом надо не забыть добавить еще 2000 рублей, которые заберет государство в виде НДС. Итого итоговая сумма составляет 12 000 руб. Покупая у ООО, у которой в цену уже включен надбавочный налог, организация уже НДС с этих обогревателей платить не будет, так как уже заплатила за него при покупке у ООО. В итоге один обогреватель выйдет на 1000 рублей дешевле плюс агентский договор с НДС для бухгалтера значительно проще в обработке.

Как ИП работать с НДС

Как работать ИП без НДС с ООО с НДС? Конечно, не все так однозначно, ведь в любом законе есть несколько лазеек. Юридическое лицо может работать с ИП на выгодных для обоих сторон условиях в нескольких случаях:

- предоставление ИП услуг, которые не будут облагаться налогом для ООО. Список таких услуг довольно обширен — сдача в аренду небольших помещений, проведение ремонтных работ, аутсорсинг, найм курьерской службы, закупка канцелярии и пр.;

- отсутствие конкуренции. Допустим ИП производит и продает подшипники. В данном случае для ИП наиболее выгодна патентная система налогообложения и переходить на ОСНО для него попросту не выгодно. Но такие же подшипники продает ООО только на другом конце страны. В данном случае ООО дешевле закупиться у ИП и дополнительно заплатить 20%, чем переплачивать за доставку и ждать месяц пока приедет деталь;

Пример оплаты работы без учета НДС

- ИП без НДС поставляет услуги организации, которая работает с НДС с компенсацией суммы НДС. Так как НДС придется платить ООО, то предприниматель, особенно если он собственник, может просто опустить цену на сумму налоговых отчислений. В таком случае он станет таким же выгодным в глазах ООО, как и другие юридические лица;

- сменить систему налогообложения. Если планируется сотрудничество в долгосрочной перспективе с очень выгодными условиями, возможно лучшим решением будет сменить налоговый режим и играть по-крупному, чем сохранять особый режим для мелких клиентов;

- самый лучший способ — выставить счет с учетом НДС. Правда такой вариант возможен только для предпринимателей, работающих на УСН. В этом случае ИП выставляет счет с учетом налога, но тогда по этому счету должна быть оформлена дополнительная декларация.

Обратите внимание! Последний вариант вполне себе неплох, но и тут есть проблема. Часто организациям приходится подтверждать такие сделки в судебном порядке, иначе компенсацию от государства можно не получить.

В чем плюсы НДС для индивидуального предпринимателя

Итак, если на горизонте маячит прибыльный контракт, но контрагент требует вести расчеты с НДС, предпринимателю, вероятно, придется перейти на общую систему налогообложения. В таком случае это грозит дополнительными затратами на приобретение кассового оборудования, ведение бухгалтерского учета, найм или поиск на аутсорсе бухгалтера, более частые отчетности перед налоговой и пр.

Без лукавства минусов все-таки больше чем плюсов, но тут каждый будет решать сам. Положительных сторон всего две:

- возможность работать с крупными контрагентами, которые все без исключения «сидят» на общем режиме;

- экономия на вычете суммы перечисленной контрагенту, в случае, если тот также работает на общем режиме.

Также плюсы можно найти в зависимости от рода деятельности. Например, если деятельность связана с грузоперевозками, то у ИП с НДС отсутствуют ограничение на количество техники, нет ограничений по выручке и снижена налоговая нагрузка при работе с другими налогоплательщиками на общем режиме. Правда при этом также придется постоянно собирать большое количество документации для подтверждения расходов.

Расчеты компаний на ОСНО без НДС

ИП может работать с Обществом с ограниченной ответственностью, при этом последние идут на сотрудничество неохотно в связи с дополнительной уплатой НДС. При выборе сотрудничества с ИП или ООО, организация выберет ООО из-за удобства взаиморасчетов и экономии. Что бы работать с ООО с НДС нужно применять гибкую систему скидок, компенсирующую НДС, составлять договор о расчете с НДС (если ИП на УСН), переходить на ОСНО или не иметь конкурентов в ближайших регионах.

Переход на ОСНО для ИП выгоден только при регулярном сотрудничестве с крупными компаниями, в остальных случаях преимуществ не так много.

Источник: samsebeip.ru