Федеральной налоговой службой определены критерии налоговых рисков для самостоятельной оценки налогоплательщиками своей финансово-хозяйственной деятельности с целью выявления возможных ошибок и неточностей в исчислении налогов и сборов.

Налогоплательщик самостоятельно может рассчитать налоговую нагрузку и, в случае ее отклонения от среднеотраслевых показателей, определить, чем вызваны данные расхождения. Так налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов и сборов и выручки налогоплательщика за определенный налоговый период умноженная на 100%.

Суммы уплаченных налогов и сборов рассчитываются как сумма всех уплаченных налогов за календарный год за минусом сумм налогов, возвращенных налоговыми органами на расчетные счета налогоплательщика. При этом в расчете не участвуют суммы налогов, уплаченных налогоплательщиком в качестве налогового агента.

Выручка налогоплательщика определяется как сумма всех полученных налогоплательщиком доходов, указанных по итогам года в Отчете о прибылях и убытках (приложение к бухгалтерскому балансу форма № 2).

Как налоговая находит скрытые доходы обычных людей? 😳 #налоги #налоговая #доходы #ип

Рассчитанная таким образом налоговая нагрузка не должна быть меньше среднеотраслевых показателей приведенных в таблице №1.

Как рассчитать налоговую нагрузку по налогу на прибыль организаций

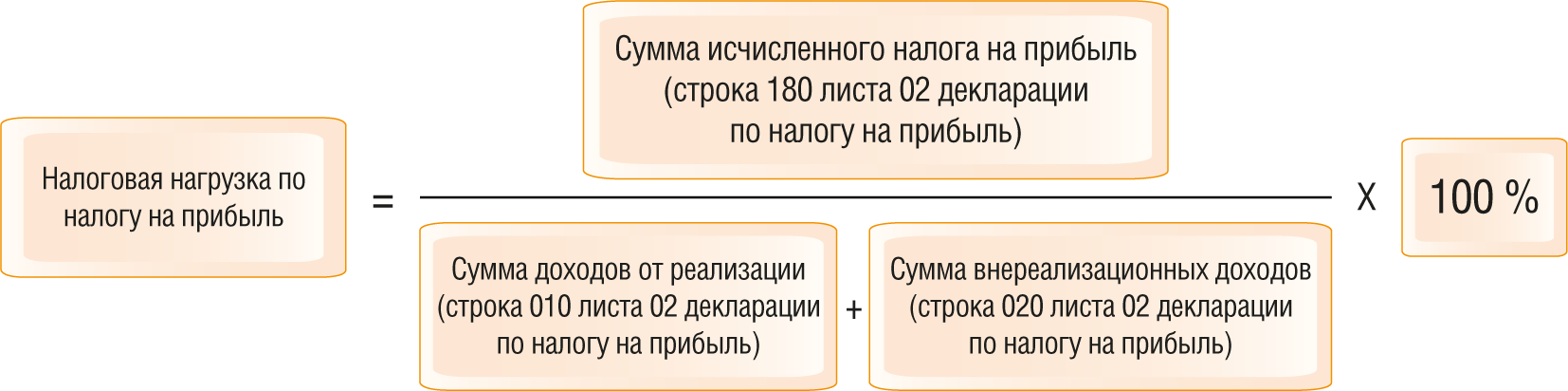

Налоговая нагрузка по налогу на прибыль рассчитывается как выраженное в процентах отношение суммы исчисленного налога на прибыль к общей сумме доходов по декларации за соответствующий отчетный (налоговый) период.

Как рассчитать налоговую нагрузку по налогу на прибыль организаций

Налоговая нагрузка по налогу на прибыль рассчитывается как выраженное в процентах отношение суммы исчисленного налога на прибыль (строка 180 листа 02 декларации по налогу на прибыль) к общей сумме доходов от реализации и внереализационных доходов (строки 010 и 020 листа 02 декларации по налогу на прибыль) за соответствующий отчетный (налоговый) период.

Таким образом, налоговую нагрузку по налогу на прибыль можно рассчитать по формуле:

Пример расчета налоговой нагрузки по налогу на прибыль

Сумма исчисленного налога на прибыль общества с ограниченной ответственностью “Альфа” за 2017 г. (строка 180 листа 02 декларации по налогу на прибыль) составила 1 200 000 руб.

Сумма доходов от реализации (строка 010 листа 02 декларации по налогу на прибыль) составила 26 000 000 руб.

Сумма внереализационных доходов (строка 020 листа 02 декларации по налогу на прибыль) – 18 000 000 руб.

Таким образом, по итогам 2017 г. налоговая нагрузка по налогу на прибыль организации составила 2,7% (1 200 000 руб. / (26 000 000 руб. + 18 000 000 руб.) x 100%).

Несмотря на то, что Письмо было отменено, налоговые органы могут отслеживать налоговую нагрузку по налогу на прибыль. Это связано с тем, что показатели низкой налоговой нагрузки могут свидетельствовать о занижении налоговой базы и суммы налога к уплате. Поэтому при проверке налоговой декларации по налогу на прибыль инспекция может запросить у вас пояснения.

Как рассчитать налоги ИП

Какая налоговая нагрузка по налогу на прибыль организаций считается низкой

Нагрузка считалась низкой, если:

- у организаций, осуществляющих производство продукции (товаров, работ, услуг), налоговая нагрузка по налогу на прибыль составляла менее 3%;

- у организаций, осуществляющих торговую деятельность – менее 1%. Однако, в случае если ваша налоговая нагрузка по налогу на прибыль ниже среднего показателя, у налогового органа все же могут возникнуть вопросы о занижении налоговой базы и суммы налога к уплате. Пример сравнения показателей налоговой нагрузки по налогу на прибыль Основным видом деятельности общества с ограниченной ответственностью “Альфа” является строительство. По итогам 2017 г. налоговая нагрузка по налогу на прибыль организации составила 2,7%. Поскольку организация осуществляет работы, то низкой налоговой нагрузкой для нее будет показатель менее 3%. Следовательно, у организации низкая налоговая нагрузка по налогу на прибыль (2,7% < 3%). Это может вызвать вопросы со стороны инспекции. Если при камеральной налоговой проверке декларации по налогу на прибыль инспекция посчитает вашу налоговую нагрузку ниже среднего показателя, то может предложить представить пояснения о причинах ее низкого уровня. Письменные пояснения составляются в произвольной форме с указанием причин низкой налоговой нагрузки. Пример письменных пояснений по факту снижения налоговой нагрузки Руководителю ИФНС России N 27 по г. Москве Алексееву В.В. от Общества с ограниченной ответственностью “Альфа” ОГРН 1147787654321, ИНН 7727098765, КПП 772701001 Адрес: 117418, г. Москва, ул. Профсоюзная, д. 39, стр. 1 Исх. N 22-07/2018 от 24.07.2018 На N 08-13/01234 от 20.07.2018 Письменные пояснения по факту снижения налоговой нагрузки по налогу на прибыль По факту снижения налоговой нагрузки по налогу на прибыль ООО “Альфа” за 2017 г. поясняем, что руководством организации было принято решение о снижении с 1 июля 2017 г. на 10% отпускных цен на реализуемые товары. Данная мера принята по результатам анализа ситуации, сложившейся на рынке сбыта, с целью привлечения покупателей и получения конкурентного преимущества. Снижение цен отрицательно сказалось на размере доходов, полученных во втором полугодии 2017 г. При этом расходы организации, связанные с основной деятельностью, возросли на 5% по сравнению с первым полугодием 2017 г. В результате указанные факторы привели к снижению сумм налога на прибыль, подлежащего уплате в бюджет. В настоящее время ООО “Альфа” принимает меры по оптимизации расходов. Кроме того, в III квартале текущего года в случае стабилизации спроса планируется увеличение на 8% отпускных цен на реализуемые товары. Приложения:

- копия приказа ООО “Альфа” от 20.06.2017 N 18-п о снижении отпускных цен на реализуемые товары;

- пояснительная справка по результатам анализа доходов и расходов ООО “Альфа” за первое и второе полугодия 2017 г.;

- копия приказа ООО “Альфа” от 16.01.2018 N 4-п об утверждении плана по оптимизации расходов на 2018 г. Генеральный директор ООО “Альфа” Сергеев А.А. Сергеев

Если у вас низкая налоговая нагрузка по налогу на прибыль, это не значит, что вас обязательно привлекут к ответственности и доначислят налог на прибыль. Негативные последствия возможны только по результатам проведения налоговой проверки и обнаружения налоговых правонарушений (п. 50 Постановления Пленума ВАС РФ от 30.07.2013 N 57).

Зачем рассчитывать налоговую нагрузку по налогам

Помимо налоговой нагрузки по налогу на прибыль инспекция обращает внимание на всю налоговую нагрузку налогоплательщика в конкретной отрасли. И если ваша общая нагрузка ниже ее среднего уровня по виду экономической деятельности, то вас могут включить в план выездных налоговых проверок.

Если данные о показателях налоговой нагрузки за нужный год отсутствуют, вы можете использовать данные за последний год, в отношении которого утверждены такие показатели.

Рекомендуем ознакомиться:

Получение гражданства Польши через Карту поляка. ВНЖ, ПМЖ в Польше.

Получение гражданства Польши через Карту поляка. ВНЖ, ПМЖ в Польше. Чем отличается двойное гражданство от второго гражданства

Чем отличается двойное гражданство от второго гражданства Политика конфиденциальности

Политика конфиденциальности

Получение гражданства Польши через Карту поляка. ВНЖ, ПМЖ в Польше.

Получение гражданства Польши через Карту поляка. ВНЖ, ПМЖ в Польше.