Одним из важнейших изменений законодательства в 2023 году стало введение единого налогового платежа для унификации рабочих процессов организаций, государственных органов и единого тарифа по страховым взносам работников. Данные изменения затронули уплату ИП страховых взносов за сотрудников и за себя, что повлияло также и на включение данных расходов в расчет налога при УСН в «1С:Бухгалтерия 8», ред. 3.0.

- Тарифы страховых взносов в 2023 году и сроки их уплаты

- Ответственность за неуплату взносов в 2023 году

- Включение страховых взносов в состав расходов ИП на УСН (Доходы минус расходы) в «1С:Бухгалтерия 8», ред. 3.0

- Алгоритм включения страховых взносов по единому тарифу за сотрудников в расходы в «1С:Бухгалтерия 8», ред. 3.0

- Алгоритм включения страховых взносов от несчастных случаев в расходы в «1С:Бухгалтерия 8», ред. 3.0

- Алгоритм включения страховых взносов ИП за себя в расходы в «1С:Бухгалтерия 8», ред. 3.0

- Отражение уплаты страховых взносов в Книге учета доходов и расходов

Тарифы страховых взносов в 2023 году и сроки их уплаты

Единый тариф. С 2023 года по страховым взносам на сотрудников введен единый тариф, то есть разделения по различным видам страхования (пенсионное, медицинское и социальное) больше нет, исключением будут являться отдельные категории плательщиков (п. 3 ст. 425 НК РФ).

Учет операций по патенту, разделение УСН и патента в 1С: Бухгалтерии 3.0

Суммарная базовая ставка по взносам за исключением взносов на травматизм составляет 30% от заработной платы, свыше установленной предельной базы – 15,1 %. Предельная база составляет 1 917 000 руб. (постановление Правительства от 25.11.2022 № 2143). Для малого и среднего бизнеса действует льготная ставка 15%, но только для части зарплаты свыше МРОТ (п. 2.4 ст. 427 НК РФ).

Эти правила относятся к работникам с трудовыми договорами и договорами гражданско-правового характера, кроме самозанятых граждан. Срок уплаты данных страховых взносов – не позднее 28 числа следующего месяца.

Взносы на травматизм. При этом отдельно рассчитываются и уплачиваются взносы на травматизм. Они тарифицируются по старым правилам. Предусматривается 32 тарифа в зависимости от вида экономической деятельности, от 0,2 % до 8,5 %. Срок их уплаты – 15 число следующего месяца.

Взносы ИП за себя. Тариф фиксированных страховых взносов ИП за себя — 45 842 рубля в год, срок уплаты – до 31 декабря 2023 года. Дополнительно ИП исчисляет 1 % с тех доходов за год, которые превышают 300 000 рублей. Срок уплаты в данном случае – 1 июля 2024 года.

Так как по данным взносам срок уплаты истекает в конце года и в следующем году, а уплата может производиться в течение налогового периода, то для учета данных расходов при УСН предусмотрено «Заявление о зачете средств с единого налогового счета в счет предстоящей обязанности по уплате страховых взносов» (форма по КНД 1150057) (письмо Минфина России от 20.01.2023 № 03-11-09/4254, информация ФНС России).

Единый налоговый платеж. С 2023 года уплата взносов по единому тарифу и страховых взносов ИП за себя происходит единым налоговым платежом, на травматизм – отдельным платежом.

По факту фактической уплаты этих сумм ИП на УСН (Доходы минус расходы) может учесть их в расходах при расчете авансового платежа по налогу за квартал, полугодие, 9 месяцев и год. Для этого необходимо подать в налоговую инспекцию заявление о зачете средств с единого налогового счета в счет предстоящей обязанности по уплате страховых взносов (форма по КНД 1150057).

Ответственность за неуплату взносов в 2023 году

Штрафы за частичную или полную неуплату взносов в 2023 году составляют:

- 20% от суммы неуплаты за неумышленное нарушение;

- 40 % от суммы неуплаты за умышленное нарушение.

Также предусмотрена ответственность должностных лиц за грубые нарушения бухгалтерского учета, которые повлеки неуплату взносов: от 5 000 руб. до 10 000 руб. за первый раз, от 10 000 руб. до 20 000 руб. за 2 раз, также применяется дисквалификация на 1-2 года.

Включение страховых взносов в состав расходов ИП на УСН (Доходы минус расходы) в «1С:Бухгалтерия 8», ред. 3.0

До введения единого налогового платежа в «1С:Бухгалтерия 8», ред. 3.0 все уплаченные налоги и взносы относились на расходы УСН документами списания с расчетного счета, в которых был указан их конкретный вид.

С 2023 года как вид налога при его уплате указывается «Единый налоговый платеж», а само разнесение сумм налогов и взносов происходит в регламентной операции «Зачет авансов по единому налоговому счету» с помощью документов: списание с расчетного счета, уведомлении об исчисленных суммах налогов, операция по единому налоговому счету и заявление о зачете в счет предстоящей обязанности.

В этой же операции происходит включение страховых взносов за сотрудников в Книгу учета доходов и расходов. Однако включение в нее страховых взносов ИП за себя происходит в регламентной операции закрытия месяца «Начисление страховых взносов ИП».

Алгоритм включения страховых взносов по единому тарифу за сотрудников в расходы в «1С:Бухгалтерия 8», ред. 3.0

1. После начисления страховых взносов отражается их уплата – документом «Списание с расчетного счета» с видом операции «Уплата налога» и видом налога «Единый налоговый платеж». Как счет следует также оставлять «68.90».

В программе создается документ «Уведомление об исчисленных суммах налогов» (Раздел «Операции» — подраздел «Единый налоговый счет» — «Уведомления» — «Создать» или Раздел «Отчеты» — «1С-Отчетность» — «Уведомления, сообщения и заявления» — «Создать»).

Также Уведомление можно создавать из Задач организации (Раздел «Главное» — подраздел «Задачи» — «Задачи организации»), тогда оно заполнится автоматически.

Если Уведомление создается вручную, то по кнопке «Заполнить» программа проанализирует остаток на счете учета взносов, и сама заполнит все необходимые данные. Если нужно, их можно отредактировать, либо добавить самостоятельно по кнопке «Добавить». В данном документе указывается:

- вид взносов («Страховые взносы по единому тарифу»), в соответствии с ним заполняется счет учета и КБК;

- данные о регистрации в налоговом органе;

- отчетный период;

- сумма исчисленных взносов.

За оставшиеся месяцы (март, июнь, сентябрь, декабрь) создается «Операция по Единому налоговому счету (начисление)» (Раздел «Операции» — подраздел «Единый налоговый счет» — «Операции по счету» — «Операция» — «Налоги (начисление)»), так как уведомлением в них будет выступать Расчет по страховым взносам. Она формирует аналогичные Уведомлению движения по счетам учета и регистрам, то есть переносит задолженность со счета учета взноса на счет 68.90, с которого производится уплата. Таким образом корректно закрываются все счета и регистры.

Ее также можно формировать из списка «Задачи организации» или по кнопке «Заполнить» выбрать нужные виды налогов. Заполнение вручную аналогично уведомлению, однако вместо «Отчетный период» присутствует «Срок уплаты», а также добавлена колонка «Отражение в учете». При выборе в ней «Бухгалтерский, налоговый учет и ЕНС» данная операция сформирует движение по счетам учета, при выборе «Только ЕНС» движение будет исключительно в регистрах учета Единого налогового счета.

3. Необходимо выполнить обработку «Закрытие месяца» (Раздел «Операции» — подраздел «Закрытие месяца» — «Закрытие месяца» — «Выполнить закрытие месяца»). В регламентной операции «Зачет аванса по единому налоговому счету» (во втором блоке Закрытия месяца) программа соотнесет суммы уведомлений и операций со списаниями с расчетного счета и включит в Книгу учета доходов и расходов уплаченные страховые взносы за сотрудников:

Узнайте, какие специальные предложения на продукты «1С» доступны для вас прямо сейчас

Алгоритм включения страховых взносов от несчастных случаев в расходы в «1С:Бухгалтерия 8», ред. 3.0

Так как данный вид взносов платится не через Единый налоговый платеж, то алгоритм их включения остался таким же как в 2022 году.

В программе после начисления страховых взносов отражается их уплата – документом «Списание с расчетного счета» с видом операции «Уплата налога» и видом налога «Страховые взносы от несчастных случаев». Счет будет ставиться «69.11». Кроме того, данную банковскую выписку можно автоматически сформировать из Задач организации.

В движениях документа сразу отразиться расход в регистре «Книга учета доходов и расходов», никаких регламентных операций не понадобится.

Алгоритм включения страховых взносов ИП за себя в расходы в «1С:Бухгалтерия 8», ред. 3.0

1. Отражается уплата страховых взносов – документом «Списание с расчетного счета» с видом операции «Уплата налога» и видом налога «Единый налоговый платеж».

2. Создается документ «Заявление о зачете в счет предстоящей обязанности» (Раздел «Операции» — подраздел «Единый налоговый счет» — «Заявления о зачете» — «Создать» или Раздел «Отчеты» — «1С-Отчетность» — «Уведомления, сообщения и заявления» — «Создать»).

Раздельный учет в 1С:Бухгалтерия при разных системах налогообложения

Подписывайтесь на мой telegram-канал. Сразу оговорюсь, что проектов у меня много, помощников нет, всем помочь физически и морально не смогу, прошу меня простить, если кому-то не ответил или отказал в помощи.

Отправить эту статью на мою почту

В настоящей статье рассмотрим вопрос ведения раздельного учета в 1С при различных системах налогообложения. В ходе осуществления своей деятельности организация, к примеру, работающая на ЕНВД может расширяться, добавляются новые направления, что в свою очередь приводит к необходимости совмещения двух систем налогообложения.

Наиболее распространенными вариантами является совмещение общей системы налогообложения (ОСНО) и единого налога на вмененный доход (ЕНВД). И второй вариант это совмещение упрощенной системы налогообложения (УСН) и ЕНВД. Существует два варианта решения проблемы. Первый вариант – создание организаций с различными системами налогообложения, т.е. разделение учета идет на уровне организаций. Второй вариант, когда в рамках одной организации осуществляется несколько видов деятельности и реализуется раздельный учет данных видов деятельности.

Рассмотрим такой пример. Организация Торговый дом “Комплексный” занимается производством и реализацией кондитерской продукции по ОСНО. Также возле предприятия имеется ларек, в котором данную продукцию реализуют. Ларек ведет свою деятельность по ЕНВД.

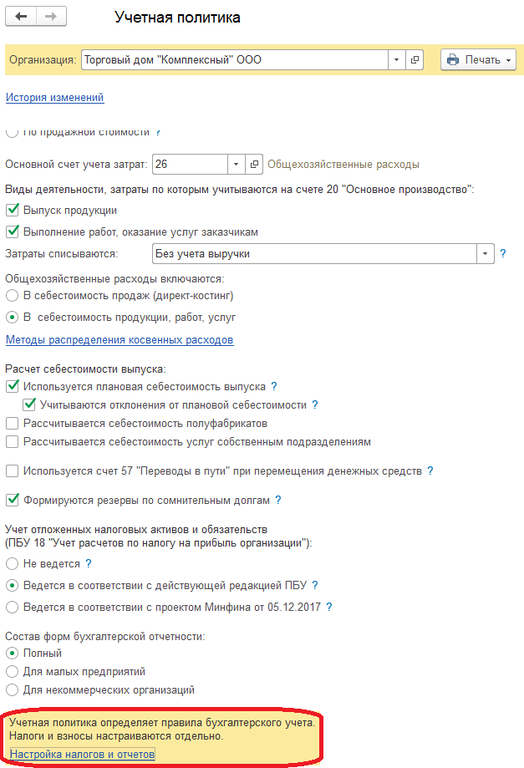

Первым делом перейдем к настройкам учетной политики. Выберем раздел программы “Главное” и далее пункт “Учетная политика”. Выберем нашу организацию ТД “Комплексный”.

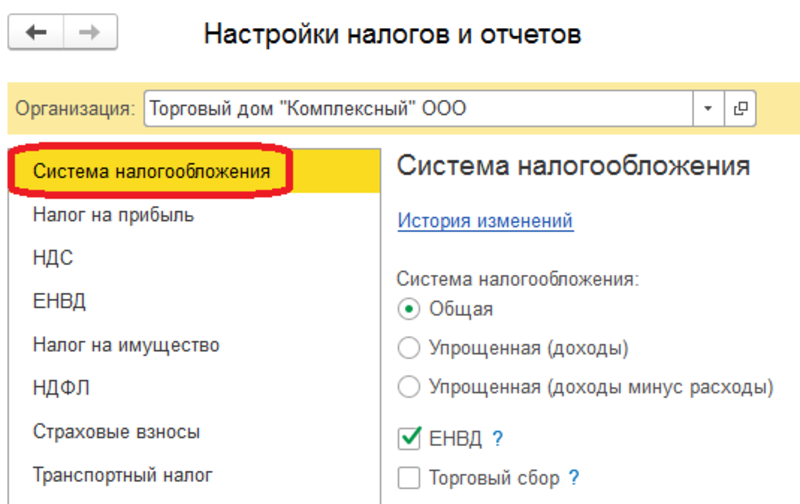

И далее перейдем по ссылке внизу “Настройка налогов и отчетов”. В следующем окне выбираем раздел “Система налогообложения” и дополнительно устанавливаем галочку “ЕНВД”.

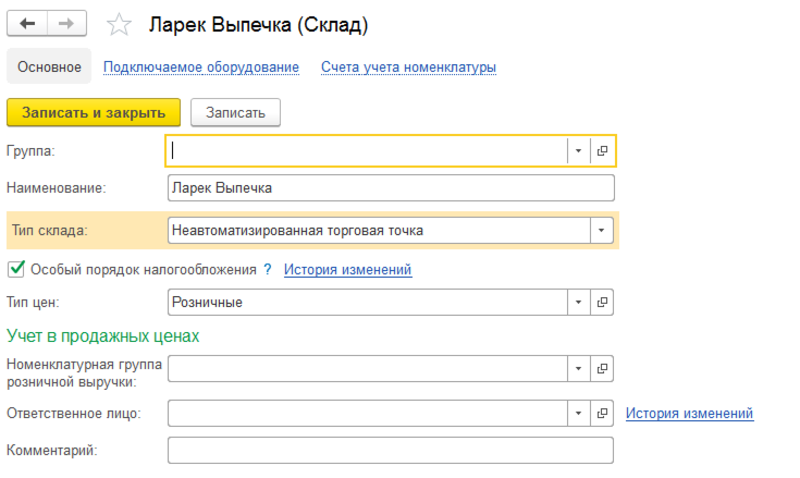

Далее перейдем к рассмотрению справочника “Склады” и откроем карточку нашего ларька. Выбрать данный справочник можно из раздела “Справочники”.

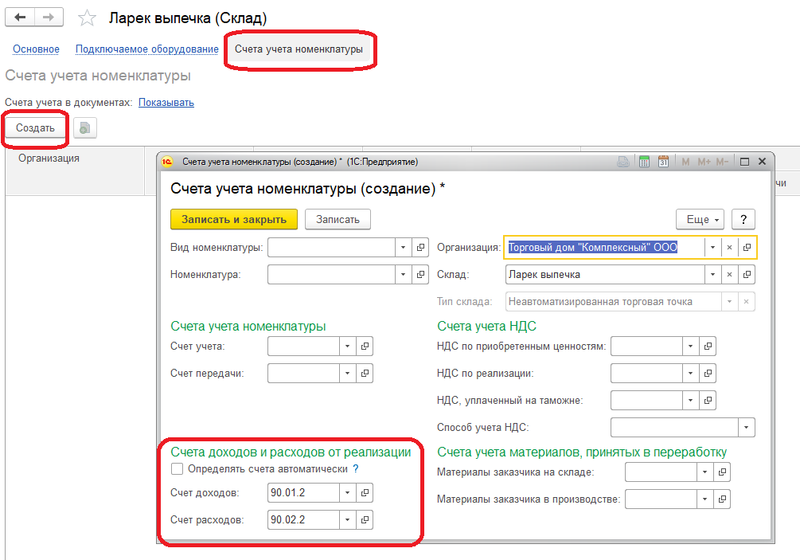

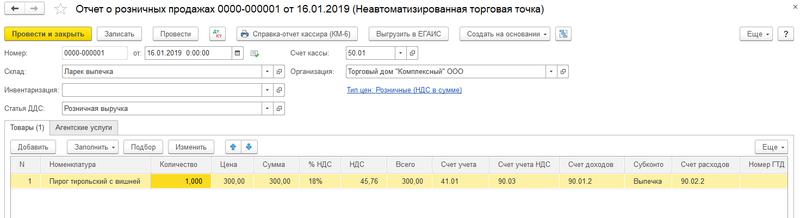

Тип склада в данном случае будет иметь НТТ (неавтоматизированную торговую точку). Также установим галочку “Особый порядок налогообложения”. Далее перейдем по ссылке в шапке “Счета учета номенклатуры” и установим счета 90.01.2 и 90.02.2 для формирования проводок по выручке и себестоимости при помощи документа “Отчет о розничных продажах”. В результате данные счета будут подставляться автоматически в документы.

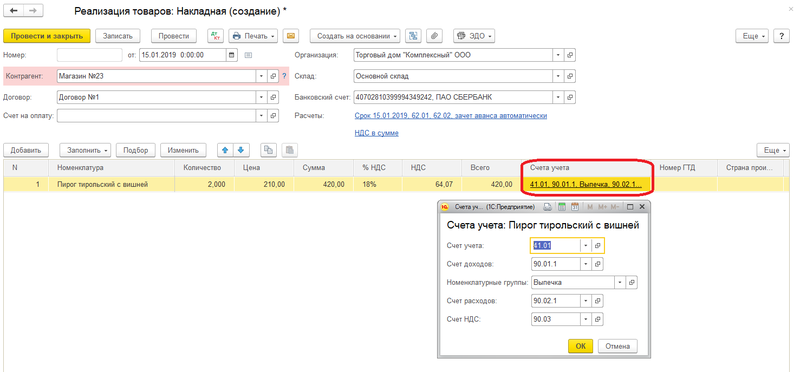

Оформим документы в программе. У нас на складе “Основной” есть несколько пирогов с вишней. Продадим несколько штук по ОСНО. Для этого перейдем в раздел “Продажи” и выберем пункт “Реализация (акты, накладные)”. Заполним документ и обратим внимание на колонку “Счета учета”.

Для выручки по основной системе налогообложения используем счет 90.01.1, для себестоимости 90.02.1. После чего проведем наш документ.

Если у вас есть вопросы по теме раздельный учет в 1С, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

Предварительно у нас также было оформлено перемещение наших пирогов с вишней со склада “Основной” на склад НТТ “Ларек выпечка”. И после поступления оплаты 300 рублей был оформлен документ “Отчет о розничных продажах”. Те счета доходов и расходов, которые мы устанавливали ранее для “Ларек выпечка” отобразились в табличной части.

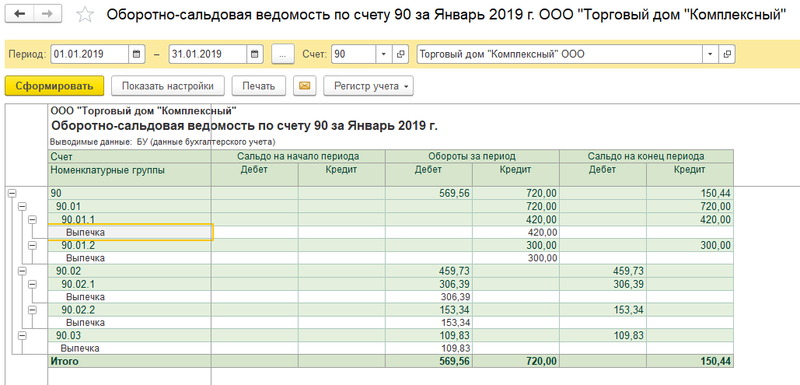

После чего проведем документ. Далее сформируем оборотно-сальдовую ведомость по счету 90 и видим распределение сумм по ОСНО и ЕНВД.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

- Реестр в 1С, где показываются поступления счет-фактур

- Как правильно провести списание задолженности в 1С:Бухгалтерия?

- Горячие клавиши в 1С:Бухгалтерия

- Как сделать счет на оплату в 1С:Бухгалтерия 8?

- Как отразить в 1С экспорт товаров по ставке НДС 0%?

Источник: 1s-programmist-expert.ru

Как разделить страховые взносы за ип между усн и патент в 1с 8 3

Сегодня мы научимся правильно начислять заработную плату в 1С:Бухгалтерии 8.3 (редакция 3.0) при совмещении режимов.

Ситуация. Мы, компания ООО «Фото-страна», находимся на УСН + ЕНВД.

- Небольшой магазинчик для продажи фото аксессуаров. Продавцом в этом магазине работает Семён Семёныч. Эта деятельность компании полностью на ЕНВД. Оклад продавца 15000 рублей, отнесём эти расходы на продажу (счёт 44):

Продавец Семён Семёныч

- В этом же магазине услуги фотографа оказывает замечательный Владимир Петрович. Эта деятельность компании полностью на УСН. Оклад фотографа 35000 рублей, отнесём эти расходы на основное производство (счёт 20):

Фотограф Владимир Петрович

- И, наконец, гроза сотрудников, всеми любимый директор Юрий Викторович. Его оклад составляет 50000 рублей и должен распределяться поровну между УСН и ЕНВД как общехозяйственные расходы (счёт 26):

Директор Юрий Викторович

Внимание, это урок — вы можете повторять все мои действия в копии своей базе.

- Создаём статьи затрат

- Создаём способы учета зарплаты (отражение проводок)

- Создаём виды начислений

- Начисляем зарплату

- Настраиваем распределение страховых взносов

Создаём статьи затрат

Первое, что нужно сделать — правильно настроить статьи затрат по заработной плате. Отдельно для УСН и ЕНВД.

Заходим в раздел «Справочники» пункт «Статьи затрат»:

Переходим в папку «Оплата труда и налоги и сборы». Наша задача создать в этом списке две статьи: «Оплата труда (ЕНВД)» и «Оплата труда (УСН)»:

Вот как нужно заполнить статью затрат «Оплата труда (ЕНВД)»:

Здесь мы указали, что эта статья относится к отдельным видам деятельности с особым порядком налогообложения, то есть к ЕНВД.

А вот как нужно заполнить статью затрат «Оплата труда (УСН)»:

Здесь мы указали, что эта статься относится к деятельности с основной системой налогообложения, то есть УСН.

Создаём способы учета зарплаты (отражение проводок)

Следующий важный шаг. Настроить способы учета зарплаты. Эти настройки влияют на формирование бухгалтерских проводок.

Переходим в раздел «Зарплата и кадры» пункт «Настройки зарплаты»:

Здесь открываем пункт «Способы учета зарплаты»:

Наша задача создать в этом справочнике три способа учета зарплаты: «Оплата труда по ЕНВД», «Оплата труда УСН» и «Оплата труда УСН-ЕНВД».

Первый способ нужен для продавца, второй — для фотографа, а третий — для директора (вы ведь помните, что он наполовину на УСН, а наполовину на ЕНВД):

Вот как нужно заполнить способ учета зарплаты «Оплата труда ЕНВД»:

Здесь мы выбрали 44 счёт в качестве счёта затрат и указали статьи затрат для каждого вида деятельности. Эти статьи мы создали на предыдущем шаге.

Вот как нужно заполнить способ учета зарплаты «Оплата труда УСН»:

Здесь мы выбрали 20 счёт в качестве счёта затрат и указали статьи затрат для каждого вида деятельности.

Наконец, вот как нужно заполнить способ учета зарплаты «Оплата труда УСН-ЕНВД»: