Какой вид налогообложения мне следует выбрать для моего ИП, учитывая, что квартал заканчивается 20 октября, и нужно ли мне подавать нулевую декларацию в налоговую, и если да, то какую декларацию мне следует подавать?

| Макар , Москва

Ответы юристов (2)

- Лихачёв Василий

- Сергеев Олег

Лихачёв Василий Юрист,

Москва На сайте: 1587 дня

Ответов: 7923 Рейтинг: 9.64

Налоговый кодекс Российской Федерации предусматривает, что для индивидуального предпринимателя, который открыл ИП и не выбрал вид налогообложения, применяется общая система налогообложения. В данном случае, если у вас есть обязанность по уплате налогов в первый квартал, вы должны подать нулевую декларацию в налоговую. Нулевая декларация — это документ, который представляется в случае отсутствия доходов или расходов, но при наличии обязанности подачи декларации. В нулевой декларации необходимо указать отсутствие доходов и расходов за отчетный период.

#5948882 2022-11-05 11:37:29

Лихачёв Василий Юрист,

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ в 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛ

Москва На сайте: 1587 дня

Ответов: 7923 Рейтинг: 9.64

Для подачи нулевой декларации в налоговую необходимы следующие документы: 1. Заявление на уплату налогов в форме, утвержденной Федеральной налоговой службой; 2. Нулевая декларация, оформленная в соответствии с требованиями Федеральной налоговой службы.

Источник: prav.io

Чек-лист расчета авансов по прибыли

Ольга Сумина, эксперт по вопросам бухгалтерского учета и налогообложения интернет-бухгалтерии «Моё дело», рассказывает о том, как правильно рассчитать выплаты авансовых платежей и объясняет, как и когда платить, когда истекают крайние сроки уплаты и как считать авансы по прибыли, исходя из показателей предыдущего квартала

Эксперт по вопросам бухгалтерского учета и налогообложения интернет-бухгалтерии «Моё дело»

Налоговым периодом по налогу на прибыль является календарный год. Однако в течение налогового периода необходимо уплачивать авансовые платежи — ежемесячно или ежеквартально.

Исчислять авансы по итогам квартала должны все организации, кроме поименованных в пунктах 2 и 3 статьи 286 НК РФ. Уплачиваются авансы как по итогам квартала, так и ежемесячно в течение следующего квартала.

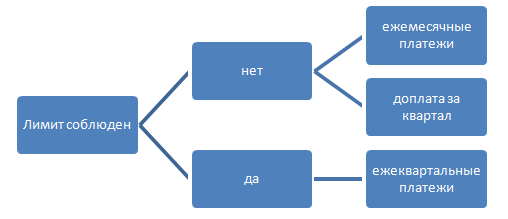

Критерием, определяющим порядок оплаты авансов, является лимит по выручке без НДС за 4 предыдущих квартала. В среднем за квартал он не должен превышать 15 млн рублей или 60 млн рублей за 4 квартала.

Пример: рассчитаем среднеквартальную выручку, если выручка за 4 предыдущих квартала составила:

- 4 квартал 2017 = 25 млн рублей;

- 1 квартал 2018 = 18 млн рублей;

- 2 квартал 2018 = 10 млн рублей;

- 3 квартал 2018 = 5 млн рублей;

- (25 + 18 + 10 + 5) ÷ 4 = 14,5 млн рублей.

Лимит не превышен. Обязанность уплачивать ежемесячные платежи отсутствует.

Определиться с периодичностью платежей поможет наша блок-схема.

Декларация по налогу на прибыль подается по итогам 1 квартала, полугодия, 9 месяцев и года.

Любая организация может перейти на исчисление и уплату авансов ежемесячно, исходя из фактически полученной прибыли. О своем решении нужно уведомить налоговую инспекцию до 31 декабря текущего года. Для таких организаций отчетным периодом является месяц.

Как считать и когда платить

Общая формула расчета аванса:

авансовый платеж = налоговая база × налоговая ставка

- налоговая база считается нарастающим итогом;

- налоговая ставка на 2018 год = 20 %, она распределяется между федеральным (3 %) и региональным (17 %) бюджетами.

Платить авансы по налогу на прибыль нужно на те же КБК, что и производить доплату налога за год.

Авансы по налогу на прибыль в общем порядке (не с дивидендов от иностранной компании, не с доходов по государственныммуниципальным бумагам) платятся на:

- КБК федеральной части аванса по налогу на прибыль 182 1 01 01011 01 1000 110;

- КБК региональной части аванса по налогу на прибыль 182 1 01 01012 02 1000 110.

Крайние сроки уплаты авансов:

- квартальные авансовые платежи: 28 апреля, 28 июля, 28 октября;

- ежемесячные авансовые платежи — до 28 числа месяца, следующего за расчетным (отчетным) периодом.

Вновь созданные организации должны платить авансы по истечении полного квартала с даты записи в ЕГРЮЛ, если не подано заявление об уплате авансов по фактической прибыли.

Если по итогам отчетного периода получен отрицательный финансовый результат, то авансы платить не нужно.

«Моё дело» напоминает: сумму авансового платежа можно уменьшить на сумму торгового сбора, если уведомление о нем предоставлено в налоговую инспекцию (п. 10 ст. 286 НК РФ).

Отражая в декларации авансы по прибыли, помните, что в ней отражаются начисленные, а не оплаченные платежи. Фактически оплаченные авансовые платежи отражаются только в карточке налогоплательщика, а не в его отчетности.

Как считать авансы по прибыли, исходя из показателей предыдущего квартала

Метод расчета авансовых платежей по налогу на прибыль на основании показателей предыдущего квартала является расчетным. Периодичность платежа — квартал или месяц — зависит от соблюдения лимита по выручке.

Для расчета платежа за 1 квартал, 1 полугодие и 9 месяцев нужно умножить налоговую базу на ставку налога на прибыль и вычесть авансовый платеж за предыдущий квартал.

Алгоритм расчета ежемесячного авансового платежа за квартал следующий:

- ежемесячный авансовый платеж за 1 квартал = авансовому платежу за 4 квартал ÷ 3;

- ежемесячный авансовый платеж за 2 квартал = авансовый платеж за 1 квартал ÷ 3;

- ежемесячный авансовый платеж за 3 квартал = (авансовый платеж за полугодие – авансовый платеж за 1 квартал) ÷ 3;

- ежемесячный авансовый платеж за 4 квартал = (авансовый платеж за 9 месяцев – авансовый платеж за полугодие) ÷ 3.

«Моё дело» напоминает: авансовый платеж на 1 квартал следующего отчетного периода рассчитывается в декларации за 9 месяцев текущего отчетного периода.

Пример расчета авансовых платежей

Налоговая база по итогам 2018 года составила:

- 1 квартал = 3 млн рублей;

- 1 полугодие = 5 млн рублей;

- 9 месяцев = 10 млн рублей;

- год = 15 млн рублей.

В декларации по налогу на прибыль за 9 месяцев 2017 года отражены авансы по налогу на прибыль в сумме 450 тысяч рублей.

- аванс по итогам 1 квартала = 3000 × 20 % = 600 тысяч рублей;

- к доплате по итогам 1 квартала 600 тысяч рублей – 450 тысяч рублей = 150 тысяч рублей;

- ежемесячный аванс на 2 квартал = 600 тысяч рублей ÷ 3 = 200 тысяч рублей;

- аванс по итогам полугодия = 5 млн × 20% = 1 млн рублей;

- к уменьшению по итогам полугодия = 1 млн рублей – 600 тысяч рублей – 600 тысяч рублей = – 200 тысяч рублей (переплату по авансу можно зачесть в счет будущих платежей);

- ежемесячный аванс на 3 квартал = 1 млн рублей – 600 тысяч рублей = 400 тысяч рублей ÷ 3 = 133,33 тысяч рублей;

- аванс по итогам 9 месяцев = 10 млн рублей × 20 % = 2 млн рублей;

- аванс к доплате по итогам 9 месяцев = 2 млн рублей – 1 млн рублей – 400 тысяч рублей = 600 тысяч рублей;

- ежемесячный аванс на 4 квартал = 2 млн рублей – 1 млн рублей = 1 млн рублей ÷ 3 = 333,33 тысяч рублей;

- аванс по итогам года = 15 млн рублей × 20 % = 3 млн рублей;

- к доплате по итогам года = 3 млн рублей – 2 млн рублей – 1 млн рублей = 0

Как считать ежемесячные авансы по фактической прибыли

Авансовый платеж = налогооблагаемая база за отчетный период × ставка налога – авансовые платежи за предыдущие отчетные периоды.

Напомним, что налог на прибыль считается нарастающим итогом.

Пример: база по налогу на прибыль за 1 квартал 2018 составила:

- Январь = 5 млн рублей;

- Февраль = 7 млн рублей;

- Аванс за январь = 5 млн рублей × 20 % = млн рублей;

- Аванс за январь-февраль = (5 млн рублей + 7 млн рублей) × 20 % = 2,4 млн рублей;

- К доплате за февраль 2,4 млн рублей – 1 млн рублей = 1,4 млн рублей.

«Моё дело» обращает внимание: если по итогам 2018 года у вас образуется переплата по налогу на прибыль, а с 1 января 2019 года вы перейдете на исчисление налога на прибыль, то вы имеете право зачесть переплату при новом методе расчета налога, начиная с января 2019 года.

Неважно, какой метод расчета вы выберите, отразить авансовые платежи необходимо в декларациях по налогу на прибыль. Безошибочно заполнить декларацию поможет онлайн-сервис «Моё дело». Сервис автоматически рассчитает налог к уплате, сформирует, проверит и отправит декларацию в налоговую инспекцию. Получить бесплатный доступ к сервису вы можете по ссылке.

Источник: delovoymir.biz

Календарь ИП на УСН на 2023 год

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Календарь ИП на УСН на 2023 год». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Основное, что нужно сделать уже в декабре – это провести сверку расчетов с ИФНС, так как при переходе на ЕНП наверняка будут ошибки, которые в новом году исправить будет сложнее. Дело в том, что на конец декабря у каждого юридического лица и ИП есть дебетовое и кредитовое сальдо по каждому налогу. На 1 января они будут объединены, а общая сумма станет входящим остатком на едином налоговом счете налогоплательщика.

Реальный пример календаря предпринимателя Александра

Индивидуальный предприниматель Александр из г.Москва рассказал нам свой план всех оплат. Его план будет хорошо работать для предпринимателей с ежеквартальным доходом свыше 1 млн рублей.

- Март: до последнего рабочего дня месяца оплачиваются страховые взносы в ПФР, ФФОМС, а также ПФР 1% (с суммы дохода свыше 300 тыс. руб.).

- Апрель: до 25 числа оплачиваются авансовые платежи по УСН за IV квартал предыдущего года (в полном объёме) и за I квартал текущего года (за вычетом всей суммы страховых взносов, уплаченных месяцем ранее).

- Июль: до 25 числа оплачиваются авансовые платежи по УСН за II квартал текущего года.

- Октябрь: до 25 числа оплачиваются авансовые платежи по УСН за III квартал текущего года.

Статистическая отчётность ИП без работников

Еще одна обязанность ИП без работников – сдавать отчёты в Росстат. Периодичность сплошного наблюдения – раз в 5 лет, следующий такой процесс запланирован на 2026 год. Что касается выборочного, то попасть в него может любой ИП, какой-либо закономерности здесь нет. Некоторые предприниматели никогда не подавали отчёты в Росстат, а другие делали это неоднократно.

Как правило, работники органов статистики информируют субъекты предпринимательской деятельности о необходимости сдачи отчётности для ИП, перечислив перечень нужных форм. Можно получить информацию и самостоятельно, указав на сайте Росстата свои реквизиты. Формы для статистической отчётности сдаются в электронном виде. Общих сроков для всех ИП без работников не предусмотрено, каждый предприниматель время от времени самостоятельно проверяет своё наличие или отсутствие в очередной выборке. За нарушения сроков сдачи полагается ответственность от 10 до 50 тыс. рублей.

Заполняем раздел 2.1.1

Заполнение расчётной части декларации начинается с раздела 2.1.1. Здесь необходимо отразить данные за отчётный период о полученных доходах и уплаченных взносах.

Строка «Признак налогоплательщика» указывает на то, делает ли субъект выплаты физическим лицам или нет. Организации и ИП-работодатели указывают «1», а предприниматели без работников — «2».

Далее идут строки 110-130, в которых необходимо указать размер полученных доходов. Доходы отражаются не за каждый отдельный квартал, а нарастающим итогом:

- в строке 110 будет отражен доход за первый квартал

- в строке 111 — за полугодие

- в строке 112 — за 9 месяцев

- в строке 113 — за весь 2022 год

Следующие четыре строки предназначены для указания ставки налога. По умолчанию это 6%. Однако в разных регионах могут быть установлены собственные ставки.

Декларация УСН – 2022

Налог по УСН по повышенной ставке платят те упрощенцы, у которых в соответствии с п. 1.1, 2.1 ст. 346.20 НК РФ:

— доходы, рассчитанные нарастающим итогом с начала года, превысили 150 млн руб., но не превысили 200 млн руб.;

— среднесписочная численность работников составила более 100 человек, но не более 130 человек;

— или произошло и то, и другое.

Налогоплательщики с объектом «доходы» при таких обстоятельствах начиная с того квартала, когда произошло превышение, платят налог по ставке 8%, а с объектом «доходы минус расходы» — по ставке 20%.

Если организации (или ИП) на УСН пришлось в 2022 году применять более высокую ставку налога, то в декларации ей нужно будет указать код признака ставки «2». Если же в течение всего 2022 года «упрощенец» считал налог только по одной (базовой) ставке, то он ставит код признака «1».

Новые правила уплаты налога на доходы физлиц

НДФЛ тоже вошёл в единый налоговый платёж. Сроки подачи уведомлений на авансовые платежи — 25 число каждого месяца, кроме месяцев, когда срок подачи уведомлений совпадает со сроком сдачи отчётов по форме 6-НДФЛ.

Сроки сдачи отчёта 6-НДФЛ:

- за первый квартал — 25 апреля;

- за полугодие — 25 июля;

- за девять месяцев — 25 октября;

- за год — 25 февраля.

Срок уплаты НДФЛ — 28 число каждого месяца. Теперь НДФЛ уплачивается и с авансов на заработную плату.

Также изменился расчётный период НДФЛ:

- если НДФЛ удержали из дохода сотрудника с 23 числа предыдущего месяца по 22 число текущего месяца, то уплатить его надо в составе ЕНП до 28 числа текущего месяца;

- в январе и декабре установлены особые сроки уплаты НДФЛ: по налогу, удержанному с 1 по 22 января, — не позднее 28 января; по налогу, удержанному с 23 декабря по 31 декабря, — не позднее последнего рабочего дня года.

Кто должен сдавать декларацию по УСН

Налоговая декларация сдается, если:

- ООО и ИП ведут коммерческую деятельность и получают доходы;

- ООО и ИП не ведут деятельность, у них отсутствует налогооблагаемая база;

- ООО и ИП закрываются (ликвидируются).

Штраф за не сданную отчетность

Если хозяйствующий субъект нарушает сроки по предоставлению декларации, либо он не отправил ее совсем, к нему могут применяться штрафные меры.

Их размер исчисляется исходы из факта, было ли вообще произведено перечисление налога:

- Если субъект уплатил налог в положенные сроки, но саму декларацию не подал, ему может присуждаться штраф в 1000 руб.

- Если ни налог не был перечислен, ни декларация по УСН не подавалась, то размер штрафа рассчитывается как пять процентов от суммы налога, который необходимо было перевести в бюджет, за каждый просроченный месяц. При этом сумма штрафа не может быть менее 1000 рублей. Максимальная сумма штрафа ограничивается 30% от общей суммы не перечисленного налога.

Таблица: сроки сдачи отчетности за 4 квартал 2022 года в 2023 году

Срок сдачи отчетности

Декабрь 2022 год

Декабрь 2022 год

IV квартал 2022 год

IV квартал 2022 год

Декларация по НДС

IV квартал 2022 год

27 февраля 2023

Декларация по налогу на прибыль

Декларация по ЕСХН

Декларация по налогу на имущество

Декларация по УСН (сдает юридическое лицо)

Декларация по УСН (сдает индивидуальный предприниматель)

О сроках сдачи ликвидационной декларации при закрытии ИП на УСН ведется много споров, поскольку в законе точно не установлен данный период. Если обратить внимание на налоговый кодекс, в статье 346.23 содержатся только такие сроки сдачи отчетности:

- Действующие предприниматели должны подавать декларацию за прошедший год до 30 апреля,

- Те ИП, которые отказываются от упрощенки в пользу другого налогового режима в добровольном порядке, подают декларацию до 25-го числа в следующем месяце,

- Бизнесмены, которые потеряли право использования УСН должны отчитаться до 25-го числа в следующем квартале.

Налоговое законодательство РФ разрешает некоторым частным предпринимателям и юридическим лицам применять льготные условия по налогообложению. Для этого необходимо перейти на особый налоговый режим. Одним из них является УСН или по-другому, упрощенная система налогообложения.

Если предприниматель решил перейти на УСН, то он обязан направить уведомление в территориальный налоговый орган до 31 декабря текущего года.

Выбирая УСН, частный бизнесмен имеет возможность определиться с формой налоговой базы. Существует 2 варианта.

В первом случае предприниматель будет платить налог, рассчитанный от совокупной суммы полученного дохода, а во втором – от заработка уменьшенного на затраты.

От формы налоговой база зависит и ставки. А для некоторых предпринимателей, которые занимаются определенным видом деятельности, может быть установлена нулевая ставка.

| Условия | Ставка, % | Дополнение |

| Налоговая база определяется совокупностью всех доходов | 6 | В некоторых регионах ставка может быть уменьшена до 1%. |

| Налоговая база определяется совокупностью доходов за вычетом затрат на ведение бизнеса | 15 | Регионам разрешено снижать ставку до 5%. |

| Ставка для бизнесменов, осуществляющих некоторые виды деятельности | Нулевая ставка устанавливается для предприятий, которые оказывают бытовые услуги, занимаются производством, научной деятельностью или оказанием соц. помощи. |

По НДФЛ не будет иметь значение, с какой выплаты удержан налог: больничный, отпускные и т.д. Важно — в каком периоде он удержан.

За период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца.

Перечисление налоговыми агентами сумм исчисленного и удержанного налога за период с 1 по 22 января, осуществляется не позднее 28 января; за период с 23 по 31 декабря -не позднее последнего рабочего дня календарного года.

Уведомление сдается 25 числа, налог уплачивается 28 числа.

Фактически получается 13 периодов в году: 28 числа каждого месяца, затем в декабре за период с 23 по 31 декабря, не позднее последнего рабочего дня календарного года.

За период с 01 по 22 января — 28 января.

Если у организации несколько обособленных подразделений, можно подать уведомление по каждому подразделению отдельно. Также можно подать единое уведомление и по головной, и по обособленным подразделениям с указаниями КПП и ОКТМО каждого подразделения. Уплата будет единым платежом за все подразделения.

Сроки сдачи отчетности по работникам

Сроки сдачи отчетности в ПФР, ФСС, ФОМС и налоговые отчеты, связанные с заработной платой и социальными отчислениями

| подача отчета в ПФР по форме СЗВ-М за 2022 год; | до 1 февраля 2023 года |

| подача отчета в ФСС по форме 4-ФСС за 2022 год; | до 1 апреля 2023 года |

| подача отчета в ФОМС по форме 4-ФСС за 2022 год; | до 1 апреля 2023 года |

| подача декларации по налогу на доходы физических лиц за 2022 год. | до 1 марта 2023 года |

ЕНС и ЕНП. Вкратце о главном

До 2023 года все обязательные платежи уплачивались на отдельные КБК и аккумулировались на разных уровнях: федеральном, региональном и местном.

Переплату можно было засчитывать между платежами одного вида, а пени начислялись с первого дня просрочки уплаты налога или взноса.

С 01.01.2023 все изменилось:

- Все платежи теперь перечисляются на ЕНС обезличено, в рамках ЕНП.

- Введен общий срок уплаты большинства платежей – 28 число.

- Установлен общий срок сдачи отчетности – 25 число.

- Пени начисляются теперь не с первого дня просрочки платежа, а со дня образования отрицательного сальдо по ЕНС.

- Переплату теперь можно зачесть между всеми налогами ЕНС или вывести на карту.

- По тем платежам, по которым срок уплаты наступает раньше срока сдачи отчетности, нужно сдавать специальное уведомление.

- Введены новые формы отчетности: заявление о зачете в электронной форме, отчет ЕФС-1, уведомление об исчисленных суммах налога и персонифицированные сведения о физлицах.

- Внесены изменения в большинство отчетных форм: налоговые декларации по НДС, налогу на прибыль организаций, 3-НДФЛ и УСН, отчеты РСВ и 6-НДФЛ.

- Для того чтобы уменьшить авансы по УСН или налог по ПСН теперь нужно резервировать дату уплаты страховых взносов с помощью заявления о зачете или путем оплаты взносов платежным поручением на КБК страховых взносов (второй вариант действует только в 2023 году).

Разберем более детально указанные выше изменения.

Похожие записи:

- Временная московская регистрация для зачисления в школу

- Универсальное пособие на детей с 2023 года: что меняется

- Связаться с Линией Консультаций

Источник: rusactstudio.ru