Нулевая отчетность

Нулевая отчетность — это, как и следует из названия, пустая налоговая декларация — без цифр. Пустая, потому что никаких хозяйственных операций за отчетный период не было.

Такое может-быть, когда фирма только зарегистрировалась и еще не начала вести деятельность, или по каким-либо причинам ее приостановила. Несмотря на это, сдавать отчетность в налоговую, СФР, статистику все равно нужно.

Когда нулевки нельзя сдавать

Нулевую отчетность нельзя сдавать в следующих случаях:

- Если была начислена зарплата хотя бы 1 сотруднику.

- Если была хотя бы 1 операция по расчетному счету.

- Если получили деньги в кассу.

- Если оплатили что-то наличными.

- Если поступили документы от поставщиков (за отчетный период).

- Если выставили покупателям документы за покупку товаров, работ, услуг (за отчетный период).

Что будет, если не сдавать нулевую отчетность

Сдавать нулевки или не надо? Если не сдавать нулевую отчетность, налоговая может применить следующие санкции:

- Заблокирует расчетный счет, если в течение 10 рабочих дней после установленного срока не сданы декларация, расчет по страховым взносам или 6-НДФЛ (подп. 1 п. 3 и п. 3.2 ст. 76 НК РФ);

- Начислит штрафы за каждую несданную декларацию и расчет по страховым взносам — 1000 руб. (ст. 119 НК РФ), за не предоставление промежуточной отчетности по итогам отчетных периодов — 200 руб.

- Исключит из ЕГРЮЛ — при не сдаче отчетов в течение 12 месяцев (ст. 21.1 №129-ФЗ).

- Начислит штрафы на должностных лиц за несданную отчетность — от 300 до 500 рублей.

Учитывая вышеуказанное, нулевую отчетность надо сдавать обязательно, так же, как и обычную.

Первая отчетность после регистрации

Когда сдавать первую отчетность после регистрации фирмы? Различают бухгалтерскую отчетность (баланс) и налоговую отчетность (декларации/расчеты).

Бухгалтерская отчетность

Бухгалтерскую отчетность должны составлять все организации, а вот ИП не ведут бухгалтерский учет и бухотчетность им сдавать не надо. Отчетным периодом для бухгалтерской отчетности является календарный год — с 1 января по 31 декабря.

Если организация зарегистрировалась после 30 сентября, то отчетным периодом для нее является — момент регистрации по 31 декабря следующего года (ч. 3 ст. 15 закона № 402-ФЗ). При желании организация может отчитываться и за текущий год, и за последующий.

Налоговая отчетность

При регистрации ИП или организации с 1 по 31 декабря, первым налоговым периодом для них будет являться — со дня создания до конца календарного года, следующего за годом создания (п. 2 ст. 55 НК РФ).

Как сдавать нулевки

Сдать нулевки можно, отправив Почтой России или отвезти их в налоговую/СФР, либо отправить электронно.

Кто должен сдавать отчетность электронно? Сейчас все более ужесточаются условия для тех, кто отчитывается на бумаге. ИП и юрлица при среднесписочной численности персонала свыше 100 человек в предыдущем году обязаны сдавать все отчеты электронно.

Декларации по НДС можно сдавать только электронно, но если отчетность нулевая, можно сдать на бумаге единую упрощенную налоговую декларацию (ЕУД).

Бухгалтерскую отчетность начиная с 2021 года все организации обязаны сдавать электронно.

Отчетность в статистику можно сдавать только электронно.

Зарплатные отчеты (формы РСВ и 6-НДФЛ) сдаются в электронном виде, если среднесписочная численность сотрудников за прошлый год более 10 человек.

Расчеты в СФР (ЕФС-1) принимаются только электронно при численности лиц, включаемых в отчет от 10 человек.

Критерии сдачи отчетности на бумаге и электронно

| Наименование отчета | Кому можно на бумаге | Обязательная сдача электронно |

| НДС | налоговые агенты по НДС при выполнении некоторых условий | — все плательщики НДС, — неплательщики НДС, участвующие в посреднических договорах (агенты, комиссионеры) |

| 6-НДФЛ и РСВ-1 | со среднесписочной численностью менее 10 человек | со среднесписочной численностью более 10 человек |

| Любой налог, кроме НДС и НДФЛ | юрлица и ИП с численностью персонала до 100 человек | — крупнейшие налогоплательщики, — налогоплательщики с численностью персонала свыше 100 человек |

| Бухгалтерская отчетность | — оборонные предприятия, — исполнители работ, связанных с обеспечением гостайны | для всех |

| Статистическая отчетность | — оборонные предприятия, — исполнители работ, связанных с обеспечением гостайны | для всех |

| ЕФС-1 | со среднесписочной численностью менее 10 человек | со среднесписочной численностью более 10 человек |

Самое главное при сдаче нулевой отчетности

Подготовка и сдача нулевой отчетности не требует какого-либо профессионализма и при желании это может делать сам директор или предприниматель. Нужно только:

- Убедиться, что не было операций за отчетный период.

- Подготовить полный комплект документов по действующим формам отчетности (в ИФНС, СФР, статистику) .

- Отправить отчеты в срок.

Суммы налогов (убытков) в нулевках не отражаются, поэтому нет риска, что-то не то насчитать.

Кому доверить сдачу нулевок

Если делегировать составление и сдачу нулевок, то придется платить. Нулевки стоят дешевле, чем отчетность с данными. Стоимость складывается в зависимости от следующих факторов:

- организационно-правовая форма: ИП, ООО, АО.

- система налогообложения: ОСН, УСН.

- наличие сотрудников.

Доверить сдачу нулевой отчетности можно:

- фирме, оказывающей бухуслуги;

- бухгалтеру-фрилансеру;

- онлайн-сервису.

Бухгалтерские фирмы

Есть компании, которые специализируются на сдаче имено нулевой отчетности. Нулевки могут делать не только мелкие фирмы, среди них есть и крупнейшие бухгалтерские фирмы в стране. Но есть и такие, которые вообще не занимаются нулевками и малым бизнесом. В любом случае найти того, кто сдаст за вас пустую отчетность очень легко, фирм очень много.

Надо помнить, что сдача нулевой отчетности всегда дешевле обычной. Если вам предлагают ее по стандартному тарифу, лучше поискать другого исполнителя.

Нулевая отчетность ИП и упрощенной системы налогообложения, как правило, дешевле чем для юрлица на ОСНО.

Сколько стоит нулевая отчетность в фирмах, оказывающих бухгалтерские услуги в компаниях? Средняя стоимость нулевого комплекта в Москве за квартал — 3 500 руб.

Если вам только составляют комплект отчетности, а сдать ее нужно самостоятельно, то стоимость обычно уменьшается в два раза.

Источник: finistory.ru

Сдача нулевой отчетности

Общества с ограниченной ответственностью (далее ООО), которые не ведут хозяйственную деятельность обязаны сдавать нулевую отчетность.

Сдача нулевой отчетности должна осуществляться не только в налоговый орган, но и во внебюджетные фонды.

Сдача нулевой отчетности ООО на УСН

ООО на упрощенной системе налогообложения (УСН) обязаны сдавать в налоговый орган по месту регистрации следующую отчетность:

- до 31 марта года, следующего за истекшим налоговым периодом Декларацию по УСН. Данная декларация предоставляется один раз в год. А по окончании кварталов (1 квартал, полугодие, 9 месяцев) рассчитываются и уплачиваются авансовые платежи по налогу на УСН.

- до 20 числа, года следующим за истекшим налоговым периодом Сведения о среднесписочной численности сотрудников.

- до 30 числа, месяца за квартальным форму Расчет по страховым взносам в ИФНС.

- до 30 марта, года следующим за истекшим налоговым периодом Бухгалтерская отчетность предприятия, которая состоит из упрощенной формы, а именно Бухбаланс (форма №1), Отчет о финансовой деятельности предприятия (форма №2).

Стоимость составления отчетности

- Нулевая отчетность на УСН — 4 000 руб.

- Нулевая отчетность на ОСНО — 5 000 руб.

- Отчетность на УСН от 5 000 руб.

- Отчетность на ОСНО от 8 000 руб.

Также помимо налоговой отчетности необходимо ежеквартально сдавать нулевую отчетность в ФСС:

- до 20 числа, следующего за истекшим отчетным периодом (кварталом) форму 4 – ФСС в фонд социального страхования

Сдача нулевой отчетности ООО на ОСНО

ООО на общей системе налогообложения (ОСНО) обязаны сдавать следующие нулевые отчеты в налоговую инспекцию:

- до 25 числа, месяца следующим за отчетным Декларация по НДС (ежеквартальная и годовая формы);

- до 20 числа, года следующим за истекшим налоговым периодом Сведения о среднесписочной численности сотрудников;

- до 28 числа, месяца следующим за отчетным Декларация по Прибыли – ежеквартальная форма;

- до 28 марта года, следующего за истекшим налоговым периодом Декларация по Прибыли — годовая форма;

- до 30 числа, месяца за квартальным форму Расчет по страховым взносам в ИФНС.

- до 30 марта года, следующего за истекшим налоговым периодом годовую бухгалтерскую отчетность (Баланс, Отчет о финансовой деятельности предприятия, Отчет о движении ДС, Отчет об изменениях капитала, Приложение к бухбалансу, отчет о целевом использовании полученных средств, пояснительная записка).

ООО на ОСНО даже те, кто не имеет сотрудников и у кого отсутствуют начисления по заработной плате обязаны сдавать нулевую отчетность в фонд социального страхования.

Отчетность в ФСС сдается по следующей форме:

- форма 4 — ФСС необходимо сдать до 20 числа, следующего за истекшим отчетным периодом (кварталом) в фонд социального страхования.

Сдача налоговой нулевой отчетности ИП

ИП не ведущий деятельность обязан сдавать один раз в год отчетность в ИФНС по следующим формам:

- до 30 апреля года, следующего за истекшим налоговым периодом Декларацию по УСН для ИП;

Если ИП на ОСНО, то помимо Декларации по УСН ежеквартально сдается:

- до 25 числа, месяца следующим за отчетным Декларация по НДС (ежеквартальная и годовая формы).

Источник: www.buxprofi.ru

Порядок заполнения нулевой декларации на упрощенной системе налогообложения

Налоговая отчётность каждый год сдают все предприятия и ИП. Эта обязанность сохраняется даже в том случае, если доход за отчетный период не был получен. Отчитаться в ИФНС необходимо, игнорирование обязанностью по своевременной сдачи отчетности обернется штрафными санкциями.

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта.

Основные требования к заполнению

Отсутствие результатов деятельности значительно упрощает оформление «нулевой» декларации»,никаких расчетов производить не нужно. Все, что требуется это внимательно внести в установленную форму все необходимые сведения и реквизиты.

Для информации: для заполнения нулевой декларации используется стандартная форма для УСН.

Общие правила заполнения формы:

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку — цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

Оформление титульного листа

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании

Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. – с последующими корректировками

34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года

Период, информация о работе за который представлена

Код налогового органа

Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере — 7404

По месту нахождения учета

120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код — 215

Название компании или ФИО ИП полностью

Код вида деятельности по ОКВЭД

Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП)

Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны.

ИНН/КПП реорганизованного предприятия

Номер контактного телефона

Заносится № действующего телефона

Число страниц представленной формы, обычно 3 листа

С приложением подтверждающих документов или их копий

Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений — прочерки.

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1,

2 — при подтверждении представленной информации доверенным лицом.

При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется.

Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании.

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

1 – обозначает применяемый налоговый режим «Доходы»

Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090.

Все остальные ячейки прочеркиваются.

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

6 – процент отчислений

1 – обозначает ИП или ООО, работающие с наемным персоналом и выплачивающие вознаграждения сотрудникам;

2 – ИП без наемного персонала.

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

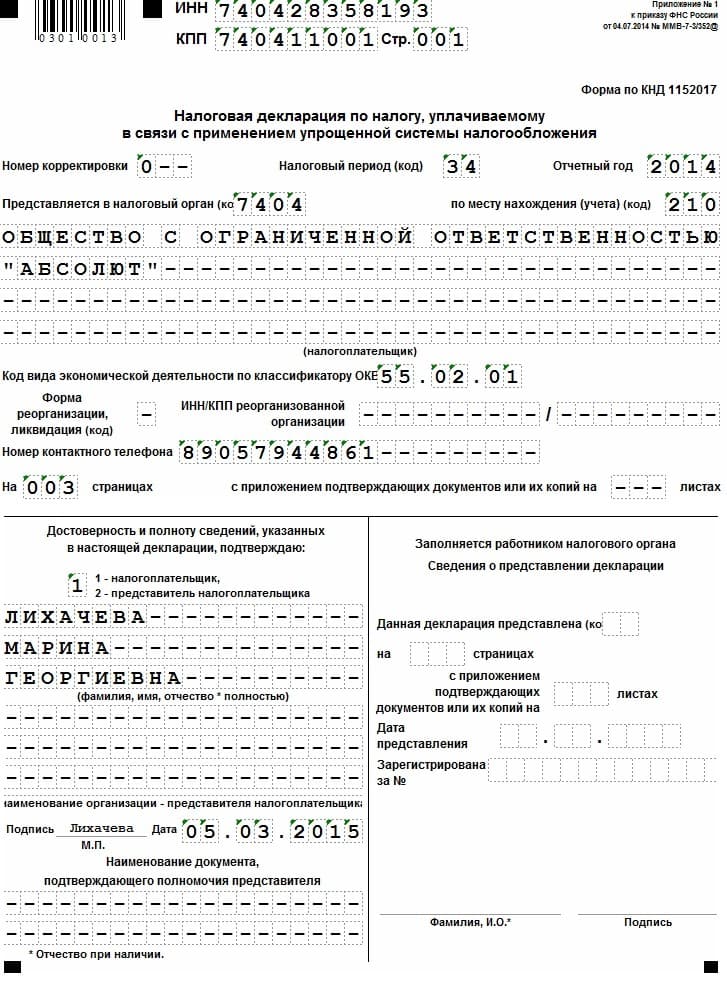

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Способы подачи деклараций в ИФНС

Подать форму в ИФНС можно:

- на бумаге лично руководителем или через уполномоченное лицо по предъявленной доверенности, в 2-х экземплярах. Один остается у инспектора, второй с пометкой ИФНС возвращается плательщику;

- почтовым отправлением с обязательной описью вложения, которая вместе с квитанцией является подтверждением сдачи декларации;

- с помощью электронных сервисов или сайта ФНС.

Источник: moneymakerfactory.ru