Как уменьшить размер уплаты налога 6%, если я сдаю часть помещения в субаренду по цене, аналогичной стоимости аренды, но не получаю прибыль и не желаю нести потери?

Ответ на вопрос

Главные тезисы

- Вопрос связан с арендой и субарендой помещения.

- Арендатор решил сдать в субаренду часть помещения по цене, аналогичной стоимости аренды.

- Бухгалтер сообщает о необходимости уплаты налога в размере 6% суммы субаренды в рамках упрощенной системы налогообложения (УСН).

- Арендатор не получает прибыль и не желает нести потери в результате платежей в связи с субарендой.

- Вопрос заключается в возможности избежать или уменьшить размер уплаты налога 6% при сдаче части помещения в субаренду.

Ответ на вопрос

Согласно статье 346.12 Налогового кодекса РФ, при сдаче имущества в субаренду арендатор (владелец имущества) обязан выплачивать налог на доходы в размере 6% от дохода по договору субаренды. При этом минимальная база для начисления налога определяется исходя из размера арендной платы. Таким образом, налог будет начисляться исключительно на дополнительный доход от субаренды и зависеть от ее стоимости.

Субаренда недвижимости. Плюсы и минусы. Квартиры посуточно/Бизнес и заработок

В целях снижения налоговой нагрузки возможна схема, при которой арендная плата будет разделена на две составляющие: оплата основной аренды и дополнительная плата за сдачу в субаренду. При этом дополнительную плату можно установить в размер, не превышающий стоимость услуг по аренде помещения (которая, как я понимаю, уже включает в себя налог). Таким образом, налоговая база по дополнительной плате будет минимальной, а налог на доходы будет начисляться только с этой минимальной суммы.

Однако, необходимо учитывать, что такая схема может быть неоднозначно оценена налоговыми органами и возможно потребуется доказывать соответствие такого распределения арендной платы рыночным ценам. Кроме того, я бы рекомендовал обратиться за дополнительной консультацией к юристу или налоговому консультанту, чтобы оценить возможные риски и выбрать наиболее оптимальную схему для вашего конкретного случая.

Необходимые документы

Для решения данного вопроса вам понадобятся следующие документы:

- Договор аренды, заключенный с владельцем помещения.

- Договор субаренды, заключенный с арендатором, которому вы сдали часть помещения.

- Калькуляция расходов и доходов по данной операции.

- Регистрационное удостоверение в качестве индивидуального предпринимателя или свидетельство о государственной регистрации юридического лица.

Если вы пользуетесь упрощенной системой налогообложения, то вы должны уплатить налог на доходы физических лиц (НДФЛ) в размере 13% от полученной суммы дохода по субаренде, а не налог на прибыль, как это делают обычные юридические лица.

Кроме того, вы можете уйти от уплаты налога, если в договоре аренды с владельцем помещения будет прописано разрешение на сдачу в субаренду, а также будет предусмотрено отсутствие налогообложения в данном случае. Однако, такие случаи регулируются индивидуально и могут требовать дополнительной консультации со стороны юристов и налоговых экспертов.

Необходимые статьи

Статьи закона, применимые для решения данного вопроса:

- Статья 610 Гражданского кодекса РФ: «Субаренда»

- Статья 131 Налогового кодекса РФ: «Объект налогообложения при применении упрощенной системы налогообложения»

- Пункт 6 статьи 346.16 Налогового кодекса РФ: «Ставки налога при применении упрощенной системы налогообложения»

Cогласно пункту 6 статьи 346.16 Налогового кодекса РФ, при применении УСН должны уплачивать налог в размере 6% от дохода. В данном случае, согласно гражданскому законодательству, арендодатель имеет право на сдачу части помещения в субаренду. Поэтому доход от сдачи в субаренду также будет подлежать налогообложению согласно пункту 2 статьи 131 Налогового кодекса РФ.

От уплаты налога 6% можно уйти, если не применять УСН, а другую систему налогообложения, например, ОСНО. Можно также рассмотреть вариант, когда налог на доход от субаренды оплачивается субарендатором, а не арендодателем. В этом случае, необходимо заключить с субарендатором соответствующий договор, дающий право субарендатору уплатить налог. Однако, необходимо учитывать, что реализация такой схемы может требовать юридического сопровождения для минимизации рисков нарушения законодательства.

Источник: qwokli.ru

Сдача в субаренду нежилых помещений налогообложение ООО

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Сдача в субаренду нежилых помещений налогообложение ООО». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Два глобальных вида недвижимости – жилая и нежилая. Перевод из одного в другой возможен не всегда. Например, если в жилом доме на первом этаже квартиру переводят в помещение магазина, потребуется организовать отдельный вход, а также соблюсти санитарные правила. Если сделать это нельзя, то и реорганизацию помещения нельзя провести.

Виды недвижимости, управление, несение расходов

Кроме того, существует много разных видов помещений:

- Квартира.

- Комната.

- Частный дом.

- Офис.

- Склад.

- Общежитие.

- Выставочный зал.

- Торговое место (на рынке, ярмарке).

- Ларек, киоск, палатка.

- Дача.

- Коттедж.

- Домик, бунгало на турбазе.

- Бизнес-центр.

Конечно, это не полный список. Любой из объектов может находиться в собственности как частного лица, так и организации. Если сдается наемное помещение, то заключается договор субаренды.

Чтобы заключить договор субаренды, необходимо получить разрешение собственника объекта. Для упрощения процедуры рекомендуется указать в арендном договоре возможность арендатора сдать объект в субаренду.

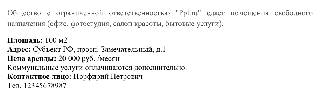

В тексте договора указываются следующие сведения:

- город, дата составления;

- информация об арендаторе и субарендаторе (ФИО, наименование);

- предмет договора: площадь объекта, адрес;

- обязанности сторон (например, информирование субарендатора обо всех обязанностях арендатора перед владельцем помещения);

- стоимость субаренды, условия перечисления платежей (дата, порядок изменения суммы);

- ответственность сторон;

- срок действия договора, условия его аннулирования (в том числе досрочного);

- дополнительные положения, включая особенности регулирования спорных и конфликтных ситуаций;

- юридические адреса и реквизиты сторон;

- подписи субарендатора и арендатора.

- Доход физических лиц от сдачи объекта в субаренду подлежит налогообложению по ставке НДФЛ 13%. Декларация 3-НДФЛ направляется в налоговые органы каждый год до 30 апреля. Налоги оплачиваются до 15 июля текущего года.

- Юридические лица оплачивают 6% по УСН. Но предприниматели могут столкнуться с необходимостью вносить другие страховые взносы.

Таким образом, законодательство РФ допускает сдачу помещения арендатором в субаренду, если собственник объекта не против. Субарендный договор несет в себе риски для всех участников соглашения, поэтому при его оформлении необходимо запросить определенный перечень документов на объект.

Подводные камни субаренды

Поговорим о «подводных камнях» при субаренде: чем опасно заключение субарендного договора для субарендатора?

Самые существенные риски несёт именно субарендатор, по причине того, что он представляет собой наименее защищённую сторону соглашения. Помимо этого, имеются некоторые рискованные моменты и в отношении иных сторон данной сделки. Приводим лишь некоторые, наиболее очевидные, из них:

- Необходимость получить одобрение владельца нежилого помещения на субаренду. Дело в том, что если хозяин не будет информирован, а текст договора аренды не имеет пункта о праве на последующую самостоятельную сдачу объекта, то договор может быть расторгнут.

- Необходимость обязательной регистрации договора, если его действие сроком больше года. При подобной регистрации, на помещение налагается, своего рода, обременение. Этот факт может отпугивать потенциальных покупателей, если помещение будет продаваться.

- Ситуация, при которой субарендный договор по сроку превышает договор арендный. Тогда договор становится недействительным. По закону РФ, он может быть либо меньше, либо равным арендному сроку. Поэтому, чтобы избежать такой опасности, при оформлении субарендного соглашения следует запрашивать для ознакомления копию первичного арендного договора.

- Ситуация, при которой существует опасность неуплаты. В том случае, когда субарендатор задерживает оплату (либо не платит её вовсе), арендатор будет обязан оплачивать их владельцу помещения из своего кармана. Поэтому, множество договоров по аренде нежилого помещения имеют пункт о праве на прекращение субарендного соглашения, в случае, если сумма оплаты за субаренду имеет задержку подряд два раза.

Примите к сведению! Когда субарендное соглашение заключается раньше даты, указанной в арендном договоре – такая сделка считается недействительной. Даже в том случае, если документ имеет подписи обоих сторон.

Как учесть субаренду нежилого помещения в организации оптовой торговли

ООО (основной вид деятельности — оптовая торговля) заключило договор аренды нежилого помещения как арендатор, а затем пересдает это помещение другой организации и выступает в качестве арендодателя. На каком счете ООО следует отражать операции по субаренде нежилого имущества: на счете 44 или на счете 41? Каким образом отражать коммунальные платежи по субаренде?

- коммунальные платежи не включены в состав арендной платы и не компенсируются арендодателю. Арендатор (субарендатор) с согласия собственника самостоятельно заключает договоры с компаниями-поставщиками энергии и специализированными службами коммунального хозяйства, а затем самостоятельно рассчитывается с ними за потребленные услуги;

- коммунальные платежи включены в состав арендной платы и компенсируются арендатору (субарендатору). При этом сумма ежемесячной арендной платы состоит из двух частей: постоянная часть — это фиксированная сумма арендной платы за пользование помещением, и переменная часть — сумма за пользование коммунальными услугами, которая определяются в зависимости от фактического потребления коммунальных услуг;

- коммунальные платежи не включены в состав арендной платы. При этом сумма ежемесячной арендной платы состоит только из фиксированной арендной платы за пользование помещением. Коммунальные платежи компенсируются арендодателю отдельно от суммы арендной платы.

Налоги на аренду помещения для ООО

Юридическое лицо может применять общую систему налогообложения или упрощенную. Последний режим возможен только при выполнении ряда условий (менее ста сотрудников, годовой доход менее ста пятидесяти миллионов рублей, отсутствие филиалов и другие).

Если предприятие работает по УСН, система уплаты налога за аренду будет такая же, как и для ИП. Только предоставлять налоговую декларацию нужно не до 30 апреля, а до 31 марта. Для ООО не предусмотрен переход на патентную систему.

Для ООО аренда помещения может быть как основной, так и дополнительной деятельностью. От этого будет зависеть, как такой доход будет отражаться в бухгалтерских проводках – как доход от реализации или внереализационные доходы.

При применении общего режима налогообложения предприятие уплачивает налог на прибыль, получаемую за аренду помещения. Основная ставка по нему составляет 20%. 18% отчисляются в федеральный бюджет, 2% – в бюджет того субъекта РФ, где компания ведет свою деятельность. Этот процент считается с фактической прибыли, то есть после вычета расходов. Декларация по налогу на прибыль сдается ежеквартально.

Кроме того, с каждой арендной платы компания должна отчислять государству 18% НДС.

Информация к документу

На сегодняшний день аренда и субаренда нежилых помещений – распространённые явления. Подобные договора в основном заключают субъекты предпринимательской деятельности. На практике очень часто арендуют офисы или другие помещения, где можно осуществлять предпринимательскую деятельность. Договор субаренды получил своё законодательное регулирование в гражданском кодексе РФ.

Правоотношения, связанные с субарендой, получили своё регулирование в ст. 615, 618, 631, 638, 647, 660 ГК РФ.

Особенности составления документа

- Скачать образец соглашения о совмещении должностей

- Заполненный образец соглашения

- Понятие и особенности договора субаренды

- Форма договора субаренды

- Что нужно предусмотреть

Понятие и особенности договора субаренды

Субаренду можно охарактеризовать как пересдачу имущества в аренду. Это значит, что помещение является объектом аренды на основании заключённого между собственником и арендатором договора аренды. Арендатор может заключить договор субаренды, и пересдать помещение.

Подобная практика очень часто применяется агентствами недвижимости, которые арендую офисные здания и сдают отдельные комнаты по более высоким ценам, заключая договора субаренды.

Договор субаренды имеет ряд особенностей. В частности:

- срок договора субаренды не может превышать срок действия договора аренды;

- правоотношения, вытекающие из договора субаренды регулируются правилами договора аренды, если, конечно, иное не предусмотрено законодательством;

- если договор аренды был расторгнут раньше предусмотренного срока, то договор субаренды также считается расторгнутым, если иное не предусмотрено в тексте договора аренды, но законодательство даё возможность субарендатору заключить с собственником договор аренды на срок, который оставался до окончания действия договора субаренды;

- если договор аренды был признан ничтожным, та же участь ждёт договора субаренды.

Важно! Арендатор может заключить договор субаренды только при наличии согласия собственника. Это – обязательное законодательное требование.

На практике возможность арендатора сдавать помещение в субаренду предусматривается непосредственно в договоре аренды. Если договор аренды не содержит подобного пункта, то арендатор может заключить договор субаренды только при наличии письменного согласия собственника. При этом подобное согласие необходимо получать для каждого случая заключения договора субаренды в отдельности.

Пять советов для бухгалтеров про договор аренды: как не получить налоговые проблемы

Совет № 1. Проверьте права арендодателя

Решив заключить договор аренды, в первую очередь, рекомендуется проверить права арендодателя на предоставление имущества в аренду. Так как отсутствие такого права может повлечь не только выселение из арендуемого помещения, в силу признания договора ничтожным, но и претензии со стороны налоговых органов о неправомерности включения арендной платы в расходы.

Если арендодатель является собственником, то требуйте свидетельство о праве собственности или выписку из ЕГРП. Если же ваш арендодатель сам является арендатором данного помещения, тщательно изучите уже заключенный договор аренды и ищите условие о субаренде. Если субаренда договором предусмотрена, то лучше подстраховаться, получив письменное согласие собственника на сдачу в субаренду. Тогда принятие арендной платы в расходную часть будет законным.

Расходы в договоре аренды – это самый актуальный вопрос. Чтобы не разбираться с ним в судах, следует закрепить соответствующие условия в договоре.

Совет № 2. Обоснуйте включение аренды в расходы

Согласовывайте и прописывайте в договоре, как именно будет подтверждаться обоснованность включения в расходы арендных платежей.

Ни в налоговом, ни в гражданском законодательстве нет четкого указания на то, что арендные платежи должны подтверждаться ежемесячными актами. Поэтому часто возникает вопрос: составлять ли эти акты? Ответ прост: акт нужен, но в случае, если обязанность составления такого акта предусмотрена договором.

Налоги при сдаче в аренду нежилого помещения

Помимо этого, органы местного самоуправления ежегодно устанавливают минимальную арендную плату за 1 м² нежилых помещений. Это предусматривает подпункт 170.1.2 пункта 170.1 статьи 170 Налогового Кодекса Украины (далее НКУ). Она зависит от многих факторов, таких, например, как место расположения этого объекта, его физическое состояние, историческая ценность и пр. Перед заключением договора аренды желательно ознакомиться с этими цифрами и установить арендную плату на уровне не ниже, чем предусматривает этот документ.

Но будет ли сдача в аренду нежилого помещения считаться предпринимательской деятельностью? На практике подобные дела всегда передаются в суд, который принимает во внимание всю совокупность сопутствующих факторов. Сдача в аренду наверняка будет признана предпринимательской деятельностью при следующих условиях:

Сдача недвижимости ИП: с каким налоговым режимом работать?

Даже если объект недвижимости был приобретен физлицом в статусе ИП (например, по коммерческому договору купли-продажи с другим хозяйствующим субъектом), то в свидетельстве о праве собственности будут приведены личные данные владельца без каких-либо поправок на наличие у него статуса предпринимателя.

При использовании недвижимости в предпринимательской деятельности, то есть при сдаче его в аренду, доход от этой деятельности будет облагаться налогами в соответствии с той системой налогообложения, которая выбрана у ИП. Это может быть ОСНО, УСН или ПСН, если патент приобретен на сдачу помещений в аренду.

Какой режим лучше выбирать для такой деятельности, зависит от многих нюансов и факторов: регион ведения деятельности, размер ожидаемого дохода и расходов и так далее.

Режим «самозанятости» по сдаче нежилых помещений в аренду применять нельзя, что прямо запрещено законом.

Сдача помещений в аренду

Это понятие означает передачу в аренду помещения, которое арендовали вы сами. Происходит это следующим образом. Вы ищете выгодные и долгосрочные предложения аренды. А затем заключаете с собственником договор, в котором он наделяет вас правом передавать помещение в субаренду. Например, вы арендовали пустую квартиру за 10 000 рублей.

Если сделать в ней косметический ремонт и обставить нехитрой мебелью, можно смело пересдавать ее за 20 000. Однако помните, договор аренды должен быть заключен на длительный срок. Только в этом случае возможно получение прибыли.

Доход от субаренды ограничивается только вашим воображением и здравым смыслом. Цену на субаренду вы устанавливаете сами. Можно арендовать хоть самолетный ангар. Оборудуете его как мастерскую — получите в разы больше, чем вложили. А если собственник захочет разорвать контракт, вы легко переедете в другое подобное помещение, ничего не потеряв.

Весь инструмент и оборудование останется с вами.

Ип сдает в аренду нежилое помещение налогообложение

При УСН, если объектом налогообложения физлицо примет доходы, то налоговая ставка составит 6% от полученных от аренды средств. Причем субъекты РФ могут законодательно устанавливать ставку в диапазоне от 1 до 6% в зависимости от категорий налогоплательщиков (п. 1 ст. 346.20 НК РФ).

Если же физлицо объектом налогообложения примет доходы за вычетом расходов, то налоговая ставка составит 15%. Субъекты могут ее менять в пределах от 5 до 15% (п. 2 ст. 346.20 НК РФ). Также региональные власти могут устанавливать ставку 0%, когда речь идет о налоговых каникулах (п. 4 ст. 346.20 НК РФ).

На УСН налог платится ежеквартально (п. 7 ст. 346.21 НК РФ). Декларацию необходимо подавать раз в год ( подп. 2 п. 1 ст.

346.23 НК РФ).

Для того чтобы честно делать платежи в бюджет и не иметь проблем с законом, нужно заключить договор найма. Если официально не заключено соглашение найма и не платятся отчисления государству, то собственник помещения действует на свой страх и риск. В случае порчи недвижимого имущества он не может обратиться в суд и требовать компенсации. В случае выявления неуплаты налогов физическими лицами за получение платы за сдачу имущества внаем такие лица привлекаются к административной ответственности, с них взимается штраф.

ИП сдает в аренду нежилое помещение

Даже если объект недвижимости был приобретен физлицом в статусе ИП (например, по коммерческому договору купли-продажи с другим хозяйствующим субъектом), то в свидетельстве о праве собственности будут приведены личные данные владельца без каких-либо поправок на наличие у него статуса предпринимателя. Любые коммерческие операции с объектом недвижимости (продажа или аренда) с точки зрения налогообложения по умолчанию будут рассматриваться как совершенные физлицом, не ИП. То есть арендодателю по умолчанию нужно будет платить с выручки по аренде НДФЛ по ставке 13%.

Если ИП работает на ОСН, то указанное уведомление в ФНС отправить также имеет смысл. Предприниматель на общем налоговом режиме, как и обычное физлицо, платит 13% с выручки, но при этом ИП как хозяйствующий субъект может включать в расчет налоговой базы расходы, в то время как обычное физлицо не может. Расходы в случае с арендой бывают весьма существенные (например, связанные с оплатой коммунальных услуг, если они не включены в стоимость контракта).

Похожие записи:

- Декларация нвос сроки сдачи в 2023 году

- Мальта нужна ли виза для Россиян в 2023 году

- Земля для многодетных семей в Челябинске в 2023 году

Источник: olgamarkina.ru

Договор субаренды нежилого помещения: составляем правильно

Договор субаренды нежилого помещения — это соглашение о сдаче внаем третьему лицу арендатором арендованного им имущества либо его части.

Когда заключают соглашение о субаренде

Действующее законодательство предусматривает возможность передать арендованное имущество третьим лицам (субарендаторам). Это удобно, когда в аренду передано помещение с большой площадью либо когда арендатор на коммерческой основе занимается пересдачей арендованного им имущества. Часто в объявлениях не уточняется, на каком основании предполагается пользование имуществом, пример коммерческого предложения субаренды подобен коммерческому предложению по аренде.

Передать имущество в субаренду арендатор вправе только с согласия арендодателя. Оно выражается либо в отдельном пункте контракта по аренде, либо в виде письменного документа для каждого соглашения по субаренде. Если в субаренду передается часть арендованного имущества, согласие арендодателя требуется выразить на данную часть, даже в случае наличия его согласия на все имущество целиком в соглашении по аренде (Постановление ФАС Уральского округа от 06.05.2010 №Ф09-2476/10-С6 по делу №А47-7366/2008).

Кто выступает сторонами сделки

По гражданскому законодательству, сторонами в договоре субаренды нежилого помещения выступают арендатор и субарендатор. К участникам сделки предъявляются обычные требования по наличию у них соответствующих полномочий на заключение соглашения.

Арендатор действует в рамках заключенной аренды и с согласия арендодателя. Субарендатор заключает сделку и соглашается использовать имущество в соответствии с его назначением, указанным в основной аренде.

К субаренде применяются правила, установленные для аренды, если иное не предусматривается законодательством, и установлены специальные требования к сроку.

Рассмотрим, какие условия предусмотреть и как правильно составить договор субаренды нежилого помещения:

- четко обозначить предмет;

- указать реквизиты письма или ссылку на пункт соглашения по аренде, подтверждающий согласие арендодателя;

- отразить, в какие сроки и как оформляется передача имущества;

- зафиксировать права и обязанности сторон;

- установить цену и условия оплаты субаренды;

- определить срок действия соглашения. Он не превышает срок аренды;

- предусмотреть ответственность сторон;

- установить условия и порядок изменения и расторжения соглашения.

Арендатор вправе досрочно прекратить арендные отношения с арендодателем, не дожидаясь окончания срока аренды. В этом случае рекомендуем предусмотреть в соглашении по субаренде его ответственность в виде неустойки (штрафа).

Если субаренда заключается на срок более года, она подлежит государственной регистрации.

Образец

Предлагаем воспользоваться образцом типового договора субаренды нежилого помещения, который содержит различные условия для данного вида соглашений.

Субаренда нежилого помещения

г._____________ «__»_____ ____ г.

_____________ (наименование юридического лица), в лице _______________ (указать должность и Ф.И.О.), действующего на основании Устава, именуемое в дальнейшем «Арендатор», с одной стороны, и _____________________ (наименование юридического лица), в лице _________________ (должность и Ф.И.О.), действующего на основании Устава, именуемое в дальнейшем «Субарендатор», с другой стороны, заключили настоящий договор о нижеследующем:

1.1. Арендатор обязуется предоставить Субарендатору во временное владение и пользование за плату, а Субарендатор обязуется принять в субаренду нежилое помещение (далее — имущество, помещение): _____________________ (указать характеристики объекта недвижимости: кадастровый номер, площадь, назначение, адрес). Контур помещения выделен и заштрихован на поэтажном плане технического паспорта, который является неотъемлемой частью настоящего договора (Приложение №1).

1.2. Согласие арендодателя, являющегося собственником помещения, на сдачу имущества в субаренду (выбрать требуемый вариант):

- предусмотрено пунктом ___ соглашения по аренде от «__» _____ _____г. №___;

- Арендатором получено и представлено Субарендатору.

Согласие арендодателя является неотъемлемой частью настоящего договора (Приложение №2).

1.3. На момент заключения сделки имущество не обременено арестом, залогом или иными правами третьих лиц, препятствующих его использованию, в споре и под запрещением не состоит.

2. Права и обязанности сторон.

2.1. Обязанности Арендатора:

2.1.1. В течение ___ дней после подписания договора передать Субарендатору имущество по Акту приема-передачи (Приложение №3), который подписывается Сторонами и является неотъемлемой частью договора.

2.1.2. Обеспечить беспрепятственное использование Субарендатором имущества и не вмешиваться в его хозяйственную деятельность.

2.1.3. Ознакомить Субарендатора с условиями аренды от «___» ___ ___ г. №___.

2.1.4. В течение ____ дней после расторжения договора принять имущество у Субарендатора по Акту приема-передачи.

2.2. Обязанности Субарендатора:

2.2.1. В течение ___ дней после подписания договора принять от Арендатора имущество по Акту приема-передачи (Приложение №3).

2.2.2. Своевременно и полностью исполнять обязанность по оплате субаренды и иных платежей, установленных договором.

2.2.3. Получать согласование Арендатора в письменном виде на осуществление любых ремонтных работ, в том числе на перепланировку помещения.

2.2.4. Обеспечить сохранность инженерных сетей и коммуникаций, расположенных в помещении с учетом их нормального износа.

2.2.5. Содержать имущество в исправном и в требуемом действующим законодательством санитарном и противопожарном состоянии.

2.2.6. В случае аварии или иного повреждения немедленно извещать Арендатора об этом и своевременно принимать все возможные меры по предотвращению угрозы повреждения имущества.

2.2.7. Обеспечивать Арендатору и представителям обслуживающих и контролирующих организаций беспрепятственный доступ в помещение для его осмотра.

2.2.8. Использовать имущество в соответствии с его назначением.

2.2.9. В течение ____ дней после расторжения договора передать имущество по Акту приема-передачи.

2.3. Права Арендатора:

2.3.1. Производить осмотр имущества в согласованное с Субарендатором время.

2.3.2. Контролировать использование имущества, правильность его эксплуатации и техническое состояние. Требовать устранения допущенных Субарендатором нарушений в отношении использования помещения.

2.4. Права Субарендатора:

2.4.1. Производить отделимые улучшения помещения по согласованию с Арендатором. Стоимость неотделимых улучшений, произведенных Субарендатором, возмещению не подлежит.

2.4.2. Требовать устранения допущенных Арендатором нарушений условий настоящего договора.

2.4.3. В случае досрочного расторжения аренды от «__»____ ___г. №__ Субарендатор имеет преимущественное право на заключение с ним договора аренды на помещение в пределах оставшегося срока.

3.1. Ежемесячная оплата за субаренду составляет _______ (______________) рублей __ коп., НДС не начисляется. Коммунальные услуги оплачиваются Субарендатором дополнительно.

3.2. Оплата производится на расчетный счет Арендатора не позднее ____ числа текущего месяца. Оплата за первый и последний месяцы производится после подписания Акта приема-передачи в течение ______ дней.

4. Ответственность сторон.

4.1. Сторона, не исполнившая или исполнившая ненадлежащим образом обязательства, несет ответственность, предусмотренную действующим законодательством РФ.

4.2. За нарушение сроков, указанных в п.3.2, Арендатор имеет право взыскать с Субарендатора неустойку в размере ___% от суммы просроченного платежа за каждый день просрочки.

4.3. За нарушение срока, указанного в п.2.1.1, Субарендатор имеет право взыскать с Арендатора неустойку в размере ___% от суммы ежемесячной платы за каждый день задержки передачи имущества.

4.4. За нарушение срока, установленного п.2.2.12, Арендатор имеет право взыскать с Субарендатора неустойку в размере ___% от суммы ежемесячной платы за каждый день задержки передачи имущества.

4.5. Уплата неустойки не освобождает сторону от исполнения своих обязательств.

4.6. Арендатор выплачивает Субарендатору неустойку в размере _______ в случае расторжения договора аренды от «___» _____ ___ г. №___ по вине Арендатора либо по соглашению между Арендодателем и Арендатором.

5. Срок субаренды.

5.1. Договор заключается сроком на _____ и вступает в силу с момента его подписания.

6. Условия изменения и расторжения.

6.1. Договор может быть изменен или расторгнут в любое время по соглашению Сторон. Каждая из сторон вправе досрочно расторгнуть договор, уведомив об этом другую сторону не менее чем за 30 календарных дней.

6.2. Основания для одностороннего внесудебного расторжения по инициативе Арендатора:

6.2.1. Субарендатор использует имущество с нарушением условий субаренды.

6.2.2. Субарендатором более двух раз подряд не внесена оплата за помещение.

6.2.3. Помещение не принято Субарендатором в срок, установленный пунктом 2.2.1.

6.3. Основания для одностороннего внесудебного расторжения по инициативе Субарендатора:

6.3.1. Если Арендатором нарушен срок передачи помещения, установленный пунктом __.

6.3.2. Помещение имеет недостатки, препятствующие его использованию по назначению, и данные недостатки не были оговорены в Акте приема-передачи, не были заранее известны Субарендатору и не могли быть выявлены при осмотре помещения и подписании Акта приема-передачи.

6.4. Для расторжения в случаях, предусмотренных пунктами 6.2, 6.3, заинтересованная сторона направляет другой стороне соответствующее уведомление. Договор является расторгнутым с момента получения стороной такого уведомления.

7. Заключительные положения.

7.1. При возникновении вопросов, не урегулированных договором, стороны руководствуются действующим законодательством РФ.

7.2. Все споры подлежат урегулированию путем переговоров. В случае невозможности урегулирования разногласий во внесудебной порядке, споры разрешаются в Арбитражном суде __________.

7.3. Настоящий договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному для каждой стороны.

7.4. Любые изменения и дополнения должны быть составлены в письменном виде и подписаны сторонами.

8. Адреса и реквизиты сторон.

Как досрочно расторгнуть договор субаренды

Досрочное расторжение соглашения производится по взаимному согласию сторон в любое время либо по инициативе одной из них в силу разных обстоятельств. Предлагаем варианты, как заполнять договор субаренды нежилого помещения для некоторых случаев одностороннего расторжения.

Общая формулировка подходит для случаев расторжения при отсутствии недобросовестных виновных действий сторон:

Специальные основания по инициативе одной из сторон включают на случай нарушения условий субаренды участниками сделки:

Источник: ppt.ru