В этом разделе говорим о Васе, который работает один и сотрудников не нанимает. Всё зависит от выбранного режима. Для предпринимателей на ОСНО это декларация по НДФЛ и НДС. У бизнесменов на упрощёнке своя декларация и чаще всего только ею отчётность на спецрежиме и ограничивается, если нет сотрудников. У тех, кто работает на патентной системе, и вовсе нет обязанности отчитываться по доходам.

Налог на добавленную стоимость на УСН и ПСН не платят и деклараций по нему не сдают, но всегда следует помнить, что есть исключения, закрепленные в НК РФ.

Иногда ИП платят земельный и имущественный налог, но деклараций по ним не заполняют. Налоговая присылает уведомление и от предпринимателя требуется просто оплатить указанную в нём сумму.

Сроки подготовки и сдачи отчётности на основном и спецрежимах:

- НДС – до 25 числа после отчётного квартала;

- 3-НДФЛ – один раз в год до 30 апреля;

- по УСН – один раз в год до 25 апреля.

Обязанности работодателей

А вот здесь поговорим о Коле, который не просто бизнесмен, но ещё и работодатель с наемными сотрудниками. Коля обязан делать всё, что описано в предыдущем разделе, и плюс к этому отчитываться перед инстанциями по налогам и страховым взносам за своих работников. От применяемого режима это никак не зависит, все работодатели перед законом равны.

Как сдать отчет по нулям ИП на упрощенке, 910 форма для ИП Упрощенка, как сдать нулевку, Нулевка

Вот действующий порядок сдачи отчётности ИП-работодателей в 2023 году.

- 6-НДФЛ одна на всех каждый квартал до 25 числа месяца после отчётного, годовая форма до 25 февраля.

- Расчёт по страховым взносам каждый квартал в течение 25 дней после отчётного;

- Персонифицированные сведения по физлицам — каждый месяц до 25 числа месяца после отчётного.

В единый Социальный фонд:

- ЕФС-1 — ежемесячно, ежеквартально или ежегодно в зависимости от того, какой именно раздел подается.

Другие виды отчётности

И Коля, и Вася иногда отчитываются и в органы статистики. В отличие от других видов отчётов, статистическая носит выборочный характер. Каждый год в Росстате составляются списки предпринимателей, которые должны будут заполнить и отправить форму.

Те, кто в выборку не попал, ничего сдавать не должны. Узнать, что и когда нужно сдать в Росстат именно вам, можно здесь, указав свои данные.

Раз в пять лет Росстат проводит сплошное наблюдение, и тогда статотчётность сдают все предприниматели без исключения. В последний раз сплошное наблюдение проводилось в 2021 году.

Все малые предприятия и организации без исключения должны были сдать отчёт до 1 апреля 2021 года. Индивидуальные предприниматели отчитывались по форме № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год» (Приказ Росстата от 17.08.2020 № 469).

Некоторые предприниматели должны готовить ещё и отраслевые отчёты, например, в Росприроднадзор. Это зависит от специфики бизнеса. Начиная деятельность разумно уточнить в местной налоговой, что именно нужно сдавать в вашем случае.

КАК СДАТЬ ИП ОТЧЕТ / 910 ФОРМА ТАПСЫРУ ЖОЛЫ

Отчёты создаются автоматически на основе введённых вами данных. Вы получаете готовые документы без опечаток, неточностей и ошибок, которые часто бывают при ручном заполнении бланков.

Отчётность ИП после регистрации

Предприниматель начинает отчитываться с того налогового периода, в котором встал на учёт, даже если до конца этого периода (года или квартала) осталось несколько дней.

Отчётность ИП, не ведущего деятельность

Сам статус ИП предполагает обязанность отчитываться и отсутствие деятельности от этой обязанности не освобождает. Предприниматели на ОСНО и УСН в этом случае сдают так называемые нулёвки по НДС, НДФЛ, УСН.

Даже не ведущий деятельность работодатель, у которого все сотрудники в неоплачиваемых отпусках, остается работодателем, пока есть хоть один действующий трудовой договор. А значит остаются и обязанности.

Все перечисленные в этой статье отчёты предпринимателей с наемными работниками сдаются в общем порядке. Можно обойтись только без 6-НДФЛ – он не нужен если не выплачивалась зарплата.

Что потребуется ИП для сдачи отчётности через ЛК налогоплательщика

Отчётные документы в электронном виде должны быть подписаны электронной подписью. При этом ИП должен использовать только квалифицированную электронную подпись.

Для сертификата ключа проверки электронной подписи необходим специальный носитель (токен). Кроме того, для работы с электронной подписью нужна программа криптозащиты, например, КриптоПро CSP.

Чтобы подготовиться к работе с электронной подписью и настроить необходимое ПО, воспользуйтесь руководством пользователя.

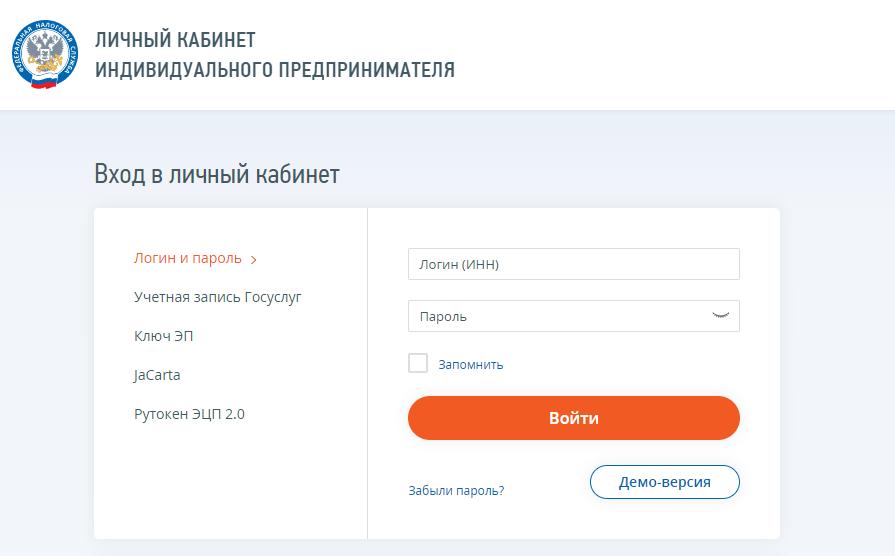

Проверка электронной подписи в личном кабинете на сайте ФНС

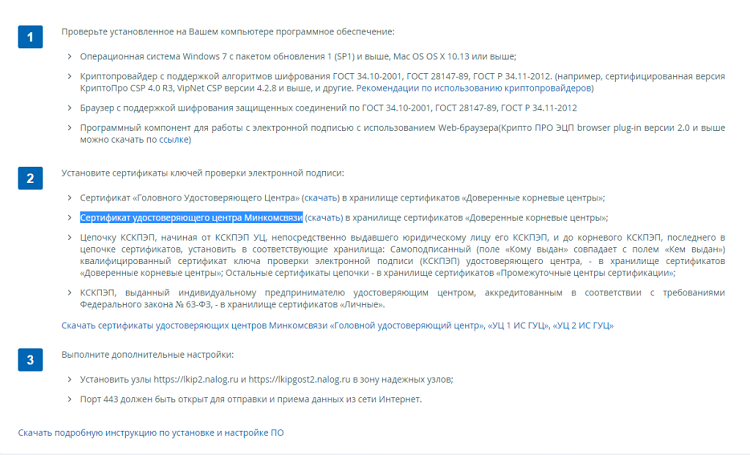

Сначала налогоплательщик должен проверить работу ключа электронной подписи. Проверка осуществляется непосредственно при авторизации в личном кабинете. Подключите ключевой носитель (токен) к ПК, откройте сайт ФНС и на странице авторизации выберите пункт «Ключ ЭП»

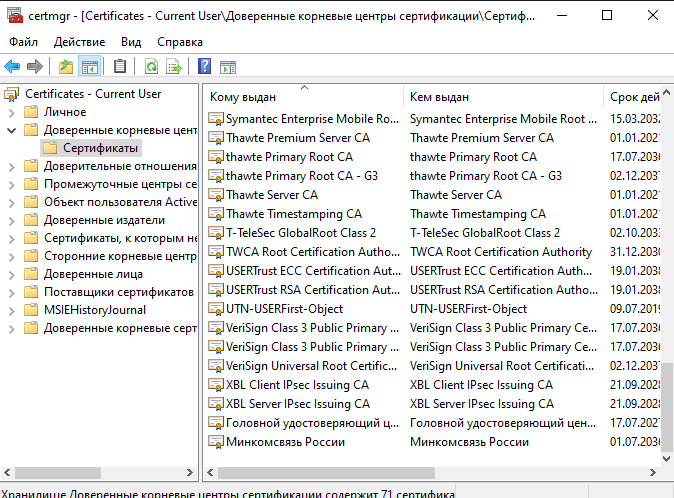

На экране «Доступ с помощью КСКПЭП» перейдите к третьему пункту и ознакомьтесь с инструкцией системы. Установите сертификаты, указанные в инструкции, а также сертификат КЭП, полученный в УЦ. Установку сертификата КЭП в хранилище сертификатов можно выполнить по нашей инструкции.

Чтобы проверить электронную подпись, нажмите кнопку «Начать проверку». Если все действия выполнены верно, налогоплательщик сможет войти в личный кабинет с помощью электронной подписи.

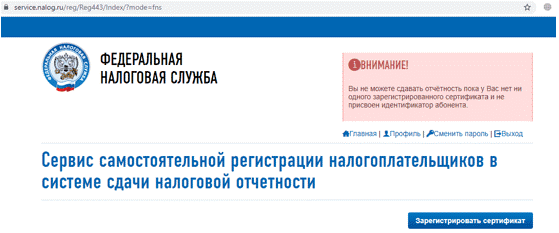

Получение идентификатора абонента

Чтобы ИП мог сдать отчётность через личный кабинет налогоплательщика, необходим уникальный идентификатор абонента, который присваивается налоговым органом при регистрации ЭП. Без него сдача отчётности через сервис ФНС невозможна.

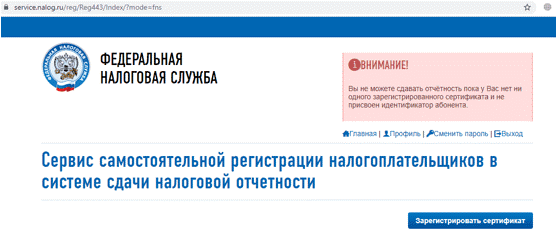

Получить идентификатор можно на специальном портале ФНС. Чтобы зарегистрироваться, укажите адрес электронного почтового ящика и пароль. После регистрации пользователя появится сообщение о том, что идентификатор абонента ещё не присвоен.

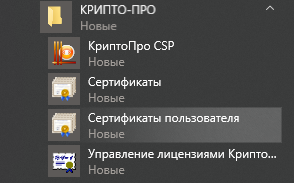

Чтобы получить идентификатор, нужно зарегистрировать сертификат электронной подписи. Для этого необходимо выгрузить файл с сертификатом из программы криптографической защиты. Если вы выбрали КриптоПро, выполните следующие действия:

1. Откройте меню Пуск и в папке с программой откройте «Сертификаты пользователя».

2. Перейдите в папку Личное → Сертификаты и откройте сертификат КЭП двойным щелчком.

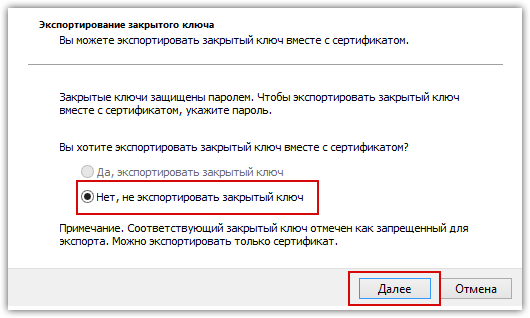

3. Перейдите во вкладку «Состав» и нажмите кнопку «Копировать в файл». При этом токен с электронной подписью должен быть подключён к компьютеру; 4. После этого запустится программа «Мастер экспорта сертификатов». Убедитесь, что выбрана опция «Не экспортировать

закрытый ключ» и нажмите Далее.

5. Оставьте формат файла, в который будет экспортирован сертификат, по умолчанию и нажмите Далее. Укажите имя создаваемого файла и снова нажмите Далее. 6. Нажмите кнопку Готово.

Вернитесь ко вкладке браузера с сервисом самостоятельной регистрации налогоплательщиков для сдачи налоговой отчётности и нажмите «Зарегистрировать сертификат». Выберите созданный файл и передайте его на регистрацию.

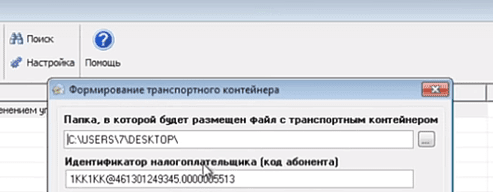

После регистрации сертификата в верхнем поле должен появиться идентификатор абонента.

Подготовка отчёта ИП

Перед отправкой отчётности через ЛК налогоплательщика ИП необходимо подготовить её с помощью программы «Налогоплательщик ЮЛ». Скачать программу можно на сайте ведомства.

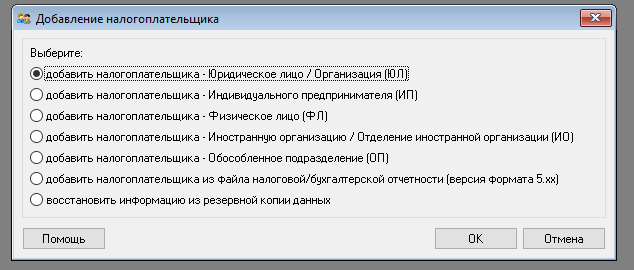

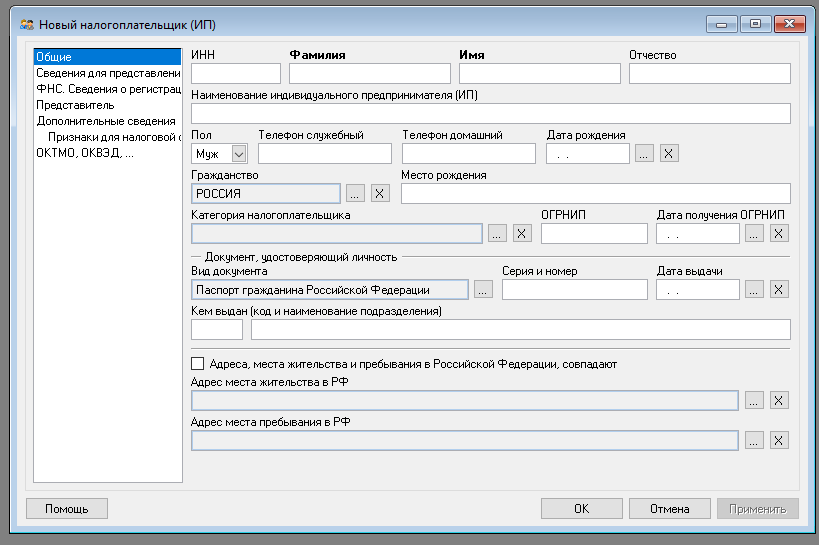

При запуске программы нужно выбрать профиль налогоплательщика и указать информацию о предпринимателе

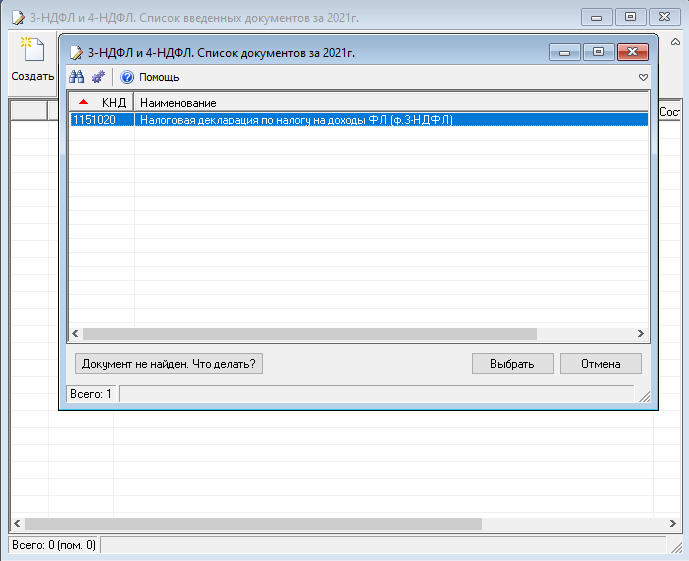

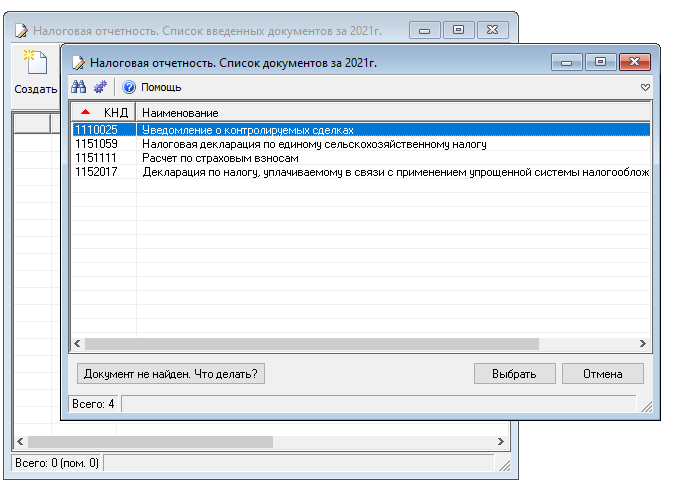

В Навигаторе, который находится в левой части окна, в разделе «Документы» выберите необходимый пункт. Например, «Документы по НДФЛ» → «3-НДФЛ и 4-НДФЛ», если собираетесь подготовить декларацию по НДФЛ, или «Налоговая отчётность» — если декларацию по УСН или ЕСХН. Нажмите кнопку «Создать» и выберите соответствующий документ.

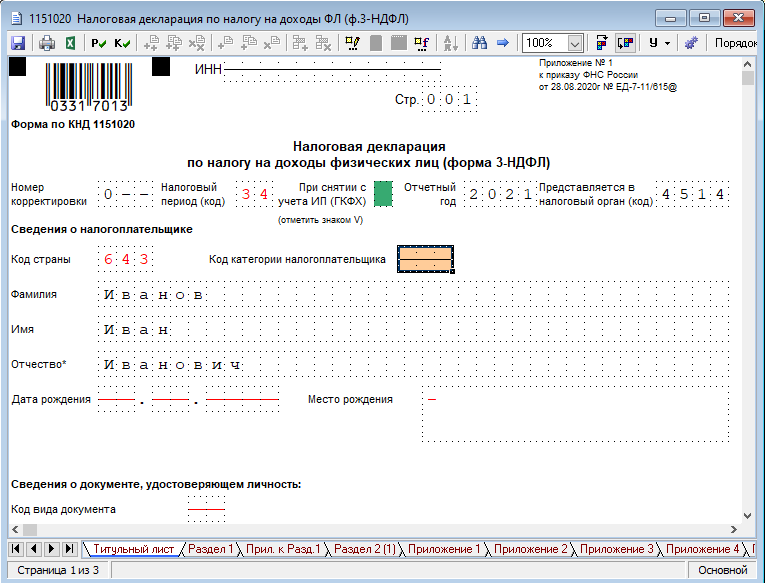

По выбранному документу будет создана форма отчётности. Некоторые поля в ней будут заполнены автоматически (ФИО, ИНН и прочие реквизиты, которые вы указали при создании профиля налогоплательщика). Остальные нужно будет заполнить вручную. Для расчёта суммы налога на верхней панели необходимо нажать кнопку «Р», а для проверки правильности заполнения формы по контрольным соотношениям — кнопку «К».

Если ошибок в декларации нет, система сообщит, что проверка пройдена. При наличии ошибок программа покажет, в каких полях указаны некорректные данные.

Теперь нужно скачать декларацию в виде файла с транспортным контейнером, нажав кнопку загрузки в верхнем меню. При формировании транспортного контейнера потребуется прописать путь для сохранения файла и указать идентификатор абонента. Отчётный документ будет загружен в указанную папку.

Отправка отчёта ИП

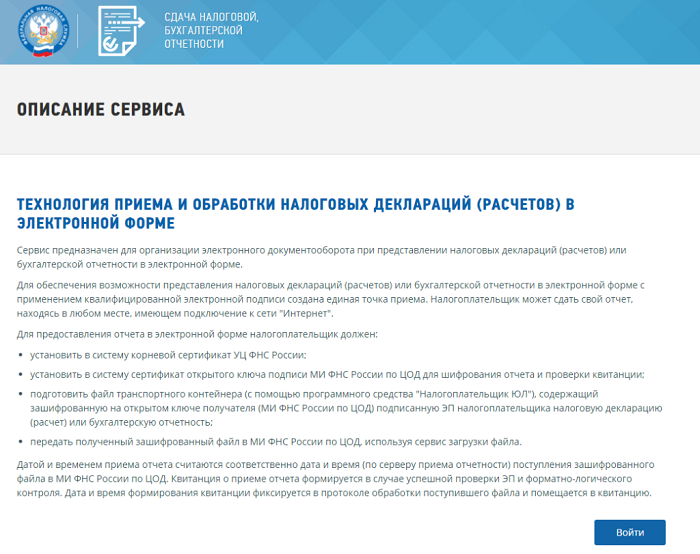

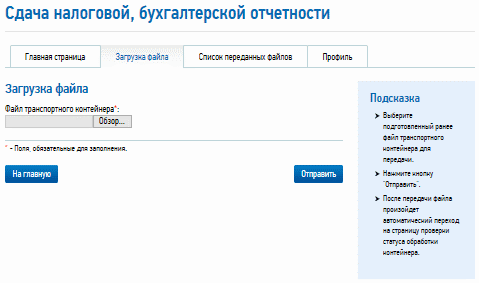

Чтобы отправить отчётность в налоговый орган через ЛК налогоплательщика, перейдите на страницу сервиса и нажмите кнопку «Войти».

В списке переданных файлов появится отправленный отчёт со статусом «В ожидании». Как только документ будет представлен в налоговую, статус изменится на «Завершено (успешно)».

Как видно, на подготовку и отправку отчетности через сервисы налоговой приходится тратить немало времени, поэтому сдача отчетных документов через специальные системы сдачи электронной отчётности более удобна. Сервис 1С-Отчетность позволит сэкономить время, отправляя отчетность в один клик. Кроме того, система снабжена широким набором функций и имеет гибкую тарифную сетку.

- https://www.MoeDelo.org/club/article-knowledge/otcetnost-ip-kak-sdat-samostoatelno

- https://astral.ru/info/elektronnaya-otchetnost/otchetnost-ip/sdacha-otchyetnosti-ip-cherez-lichnyy-kabinet-nalogoplatelshchika/

Источник: tvoe-delo.online

Как Сделать Квартальный Отчет в Налоговую • Отчетность ип на осно

В рамках данной статьи расскажем обо всех изменениях в отчетности 2023 года. Таким образом, перед вами удобная шпаргалка с видами основной отчетности по всем системам налогообложения. Открывайте данный материал ежеквартально перед подготовкой отчетности и без проблем сдавайте нужные формы своевременно.

Квартальный отчет ИП: ОСНО, ЕНВД, ПНС, ЕСХН, снижение налогов

Как заполнять квартальный отчет в налоговую

Знаете ли вы хорошего юриста по корпоративному праву

По-прежнему самой трудоемкой отчетностью можно считать отчетность по общей системе налогообложения. Бухгалтеру, который обслуживает компании на ОСНО, в 2023 году предстоит сдать более десятка разных отчетов, в том числе:

Квартальный отчет в налоговую для ооо — О законе

- Почтовыми отправлениями с вложенной описью;

- Лично предоставить бухотчетность: самостоятельно или по доверенности через представителя. Принятый отчет считается, когда налоговый инспектор ставит печать, роспись и дату принятия;

- Электронный документооборот. При положительном результате проверки контролирующий орган отправляет квитанцию о приеме в электронном виде.

В рамках данной статьи расскажем обо всех изменениях в отчетности 2023 года. Таким образом, перед вами удобная шпаргалка с видами основной отчетности по всем системам налогообложения. Открывайте данный материал ежеквартально перед подготовкой отчетности и без проблем сдавайте нужные формы своевременно.

Квартальная бухгалтерская отчетность представляется

Независимо от причин подачи корректирующего расчета в ПФР, подавать его нужно строго в предусмотренной форме, которая действовала на текущий период времени первого отчета.Проверить всю необходимую документацию перед отправкой в ПФР теперь можно на онлайн-сервисах Пенсионного фонда, нажав всего несколько клавиш. О том, как это сделать читайте здесь.

В состав квартальной отчетности в ПФР входит расчетная ведомость РСВ-1. Срок для отчета за квартал до 15-го числа второго месяца, следующего за кварталом.

Ранее мы сделали общую статью про то, какую отчетность и когда надо сдавать ИП. Сегодня же поговорим про отчетность ООО и сроки ее сдачи. Ну и, конечно же, постараемся привести по тексту ссылки на все полезные статьи и бланки, которые имеются на сайте.

Отчеты ИП: сроки, квартальные, годовые, как сдавать

- декларация по налогу на прибыль, сдается в Финслужбу РФ;

- декларация по НДС, сдается в Финслужбу РФ;

- расчет авансового платежа по налогу на имущество, сдается в ФНС;

- отчет по ЕНВД, сдается в Финслужбу РФ;

- отчет по страховым взносам в Пенсионный фонд, сдается в региональный орган ПФР;

- отчет по взносам в Фонд соцстрахования, сдается в территориальный орган ФСС РФ;

- отчет по форме 6-НДФЛ, сдается налоговыми специалистами в ФНС РФ.

Помочь ООО увереннее стоять «на ногах» призвана система СБИС Бухгалтерия и учет – это универсальный инструмент ведения бухгалтерии. Сервис помогает не только вести бухучет, он поможет с расчетом зарплаты, ведением кадровой документации и многого другого. Сдавать все виды отчётности призван функционал СБИС Электронная отчетность.

Отчетность ИП в 2023 году: какую сдавать в налоговую и фонды даты и сроки

Совет: четко придерживайтесь сроков сдачи отчетности, ведь контролирующие органы строго соблюдают нормы закона и предприятиям не избежать штрафных санкций. Но если вы не успеваете в срок сформировать бухгалтерские документы по отчетам, отправьте их с неточностями, а затем, не торопясь, сделаете отчеты с корректировкой, этим вы избежите штрафа.

Такое же правило предусмотрено и для тех, кто выставляет покупателям счета-фактуры. до 28 октября включительно за 9 месяцев 2023 года.

Если у ИП нет работников, нужно сдавать только декларации по выбранной системе налогообложения. А также у ИП есть обязанность платить за самого себя страховые взносы, но отчетность по ним не предусмотрена. Как только будет принят первый работник, ИП должен сдавать все рассмотренные выше отчеты без исключения, а также своевременно вносить налоговые платежи с начисленных зарплат.

Оформление квартальной отчетности

- Занижение сумм авансовых платежей вследствие их неверного исчисления не облагается штрафами, но влечет начисление пени. Регулярное составление квартальной отчетности обусловлено необходимостью контролировать выручку. В случае же превышения предела, установленного законодательством:

- в квартале превышения вся отчетность представляется по общему режиму с уплатой налогов;

- ИП должен рассчитаться с бюджетом, представить необходимую отчетность по доходам и налогу;

- для оперативного перехода на ОСНО используется квартальная отчетность;

- предприниматель лишается права применить УСН с нового налогового периода.

Расчет 4-ФСС за 3-й квартал 2019 года необходимо направить в региональное отделение Фонда социального страхования в срок до 25 октября в электронном виде и до 20 октября — в бумажном. Ограничения на возможность сдачи бумажного варианта такие же, как в случае с расчетом РСВ: до 25 человек среднесписочной численности. Сведения вносятся в расчет нарастающим итогом с начала года.

Мнение эксперта

Овсянников Виктор Александрович, специалист по корпоративному праву

Если у вас появятся вопросы, задавайте их мне.

Задать вопрос эксперту

Оформление показателей по работе наемных сотрудников • При совмещении нескольких режимов налогообложения ИП сдает отчетность по каждому из них. декларация по НДС на основании статьи 174 НК РФ до 25 апреля, до 25 июля, до 25 октября. Для дополнительной консультации пишите мне, я отвечу в течение рабочего дня!

Квартальный отчет 2016 госорганизации при общей системе налогообложения

Независимо от причин подачи корректирующего расчета в ПФР, подавать его нужно строго в предусмотренной форме, которая действовала на текущий период времени первого отчета.Проверить всю необходимую документацию перед отправкой в ПФР теперь можно на онлайн-сервисах Пенсионного фонда, нажав всего несколько клавиш. О том, как это сделать читайте здесь.

Квартальный отчет индивидуального предпринимателя. для оперативного перехода на ОСНО используется квартальная отчетность;.

Снижение налогов на сумму взносов в ПФР

Отчетность по применяемой системе налогообложения

Оптимизировать налоговую нагрузку можно с помощью удобного инструмента СБИС Финансовый анализ. Он может помочь провести финансовый анализ компании, оценить риск налоговой проверки, проанализировать конкурентоспособность предприятия. Отчетность по дополнительным налогам в ФНС водный налог, налог за пользование недрами и др.

Предпринимателем представляется расчет 4-ФСС за квартал в региональное отделение социального страхования. Срок сдачи – до 15-го числа месяца, следующего за окончанием отчетного квартала. Данные предоставляются в течение года нарастающим итогом.

Квартальный очет ИП на ОСНО

- Отчетность по обязательным налогам в ФНС. Зависит от выбранного режима налогообложения.

- Отчетность по дополнительным налогам в ФНС (водный налог, налог за пользование недрами и др.). Платят те, чей бизнес облагается допналогами.

- Бухгалтерская отчетность.

- Отчетность за наемный персонал (сдается в ИФНС, ПФР, ФСС). Обязательная для всех ООО.

- Отчетность в Росстат.

- Отчетность по кассовым операциям. ООО должны вести учет кассовых операций, ООО на упрощенке должны вести учет доходов-расходов в КУДиР.

В рамках данной статьи расскажем обо всех изменениях в отчетности 2023 года. Таким образом, перед вами удобная шпаргалка с видами основной отчетности по всем системам налогообложения. Открывайте данный материал ежеквартально перед подготовкой отчетности и без проблем сдавайте нужные формы своевременно.

Мнение эксперта

Овсянников Виктор Александрович, специалист по корпоративному праву

Если у вас появятся вопросы, задавайте их мне.

Задать вопрос эксперту

Квартальная отчетность ИП в фонды ПФР и ФСС • В случае же превышения предела, установленного законодательством. Учет и отчетность осуществляется по аналогии с упрощенной системой. Для дополнительной консультации пишите мне, я отвечу в течение рабочего дня!

Отчетность по другим видам налогов

Во-первых, ООО будет заполнять КУДИР только на упрощенном спецрежиме. Скачать форму КУДИР для УСН. ООО на общем режиме и ЕСХН не ведут КУДИРы, все необходимые сведения для расчета налога они берут из бухучета. На ЕНВД книгу учета доходов / расходов не ведет вообще никто: ее просто нет. Но учет физических показателей никто не отменял, поэтому его организовать все-таки придется.

Форма отчетности Сроки сдачи отчетности Бухгалтерский баланс. Если сотрудников больше отчетность должна сдаваться только в электронном виде.

| Форма отчетности | Сроки сдачи отчетности |

| СЗВ-М | Сдается ежемесячно, до 15 числа месяца, следующего за отчетным. |

| СЗВ-СТАЖ, ОДВ-1 (сопровождающая форма) | Сдается 1 раз в год, до 1 марта года, следующего за отчетным. |

| СЗВ-ТД | Сдается ежемесячно, до 15 числа месяца, следующего за отчетным. Новая форма отчетности в ПФР с 2023 года. Отчет о всех кадровых перемещениях сотрудника. |

Отчетность ООО по используемой системе налогообложения

Электронная отчетность 2023

Как всегда добавлю: ООО на общем режиме является плательщиком НДС, поэтому в таблице указано две декларации: по налогу на прибыль и НДС. Спецрежимы от НДС освобождаются, кроме ЕСХН (по нему обязанность платить НДС и сдавать декларацию введена с 01.01.2019г. Факторов множество, одним из важнейших среди них является грамотно выстроенная система отчетности.

Источник: corporat-law.ru

Как сделать отчет по ИП?

У нас есть 23 ответов на вопрос Как сделать отчет по ИП? Скорее всего, этого будет достаточно, чтобы вы получили ответ на ваш вопрос.

- Как сдать отчёт в налоговую ИП?

- Как ИП сдавать отчетность в 2021 году?

- Какие отчеты нужны для ИП?

- Что должны сдавать ИП?

- Как сделать отчет по ИП? Ответы пользователей

- Как сделать отчет по ИП? Видео-ответы

Отвечает Галдан Геращенко

Сдавать их можно тремя способами: лично, по почте заказным письмом и в электронном виде. Исключение – декларация по НДС, ее принимают только в электронном виде. «Зарплатные» отчеты можно сдавать в бумажном виде только если у ИП меньше 25 сотрудников, в остальных случаях их тоже нужно сдавать только в электронном виде.Apr 1, 2022

Начну, пожалуй, с того, что всю отчетность, которую должен сдавать / вести ИП можно для удобства поделить на несколько групп. В принципе, их четыре: Отчетность по кассовым операциям (если присутствуют операции с наличностью).

Министерство финансов прояснило ситуацию в письме 13.08.12 № 03-11-11/239: поскольку ИП, находящиеся на ЕНВД, самостоятельно ведут учет физического показателя (количество работников, торговых мест, площади торгового зала и т.п.), бухгалтерский учет в ИП тоже не предусмотрен.

Существует несколько правил, как вести учет ИП в книге доходов и расходов, которые ИП, находящиеся хоть на УСН, хоть на ОСН, должны учитывать: все доходы, расходы и совершенные хозяйственные операции должны быть зафиксированы в полном объеме, информация должна быть достоверной и фиксироваться постоянно (непрерывно);

Сдать отчетность ИП через «Госуслуги» можно. Этот сервис также может быть использован для получения огромного количества других услуг, связанных с ведением бизнеса. Есть еще два способа сдать декларацию: отправить онлайн на портале Федеральной налоговой службы, лично явиться в налоговую.

Как сдать отчёт в налоговую ИП?

Обязательные отчеты ИП на УСН Подается раз в год до 30 апреля. Декларацию можно сдать в бумажном или электронном виде. В бумажном — привезти в налоговую лично или отправить по почте, в электронном — через сайт налоговой или с помощью сервисов бухгалтерии. Книга учета доходов и расходов (КУДИР).

Как ИП сдавать отчетность в 2021 году?

Какие отчеты подают все предпринимателиОтчётСрок сдачи за 2021ОСНОДекларация 3-НДФЛ4 мая 2022Декларация по НДС25 апреля, 25 июля, 25 октября 2022 и 25 января 2023УСНДекларация по УСН4 мая 2022ЕСХНДекларация по ЕСХН31 марта 2022

Какие отчеты нужны для ИП?

Вся отчётность ИП на УСН — одна декларация за прошедший год. Её нужно подавать до 30 апреля текущего года. За непредставление декларации в срок придётся заплатить от 5 % от неуплаченной суммы за каждый месяц просрочки, но не более 30 % и не менее 1000 рублей.

Что должны сдавать ИП?

Ему придется сдавать: справки 2-НДФЛ и расчет 6-НДФЛ по доходам сотрудников; отчетность по страховым взносам – РСВ, 4-ФСС; отчеты в ПФР – СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД.

Источник: querybase.ru