Включаются ли в доходы при УСН суммы возврата авансов от поставщиков

По общему правилу не допускается повторное отражение суммы, ранее учтенной организацией в доходах (п. 3 ст. 248 НК РФ). Перечисленный поставщику аванс организация на УСН сможет признать в расходах только после того, как ей будут поставлены товары (работы, услуги) (п. 2 ст. 346.17 НК РФ).

До этого соответствующая сумма будет числиться в налоговом учете покупателя в качестве имеющегося у него имущества.

Организация на УСН с объектом «доходы минус расходы» перечислила поставщику аванс, который в дальнейшем был возвращен в связи с расторжением договора. Нужно ли учитывать это поступление в доходах?

Возврат денежных средств при усн доходы

При этом в случае возврата полученных от покупателей (заказчиков) авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат (п. 1 ст. 346.17 НК, Письмо Минфина России от 6 июля 2022 г. N 03-11-11/204). «Авансовый» учет Итак, авансы на УСН учитываются в составе доходов от реализации на дату их получения.

Учёт возвратов на УСН

Возврат излишне перечисленных денежных средств от поставщика

Вопрос: Должны ли денежные средства, поступившие на расчетный счет организации, перешедшей на упрощенную систему налогообложения в 2022 г., имеющей в качестве объекта налогообложения доходы, быть включены в налогооблагаемую базу, если:

1) денежные средства взысканы в судебном порядке по исполнительному листу (возвращен излишне уплаченный налог на прибыль, в своевременном возврате которого непосредственно налоговой инспекцией было отказано);

2) денежные средства возвращены банком (не исполнено платежное поручение о перечислении денежных средств поставщику), поскольку были неверно указаны реквизиты получателя денежных средств;

3) денежные средства возвращены получателем денежных средств, поскольку уплачены были ошибочно (перечислены за продукцию, уже оплаченную ранее);

4) денежные средства перечислены на расчетный счет от ФСС РФ в качестве возмещения по больничным листам, по которым организация работникам денежные средства выплатила?

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо и по вопросу порядка определения доходов у налогоплательщиков, применяющих упрощенную систему налогообложения, выбравших в качестве объекта налогообложения доходы, сообщает следующее.

В соответствии со ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) при определении объекта налогообложения у организаций учитываются следующие доходы:

— доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст. 249 Кодекса;

— внереализационные доходы, определяемые в соответствии со ст. 250 Кодекса.

При определении налогооблагаемых доходов не учитываются доходы, предусмотренные ст. 251 Кодекса.

При этом следует учитывать, что согласно ст. 41 Кодекса доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в отношении различных доходов согласно соответствующей главе Кодекса.

Поскольку денежные средства, возвращенные банком в связи с неверным указанием реквизитов; денежные средства, возвращенные продавцом в связи с ошибочным перечислением; денежные средства перечисленные ФСС РФ в качестве возмещения по больничным листам; суммы излишне уплаченного налога на прибыль не являются, по своей сути, экономической выгодой для организации, то, по нашему мнению, данные средства не учитываются в составе доходов при определении объекта налогообложения у организации, применяющей упрощенную систему налогообложения.

Рекомендуем прочесть: На Чём Могут Ездить Бесплатно Питерские Пенсионеры

Включаются ли в доходы возврат ошибочно перечисленных денежных средств

- безвозмездно полученное имущество (работы, услуги) или имущественные права, за исключением случаев, указанных встатье 251 Налогового кодекса РФ;

- штрафы и пени за нарушение контрагентами условий договоров, а также суммы возмещения убытка или ущерба;

- проценты по предоставленным кредитам и займам;

- стоимость материалов и запасных частей, которые получены при демонтаже или ликвидации зданий, оборудования и иного имущества организации, автономного учреждения;

- суммы кредиторской задолженности, списанной в связи с истечением срока исковой давности (независимо от системы налогообложения, которая применялась в период возникновения задолженности), кроме задолженности по налогам (сборам, пеням, штрафам), списанным или уменьшенным в соответствии с законодательством или по решению Правительства РФ (п. 1 ст. 346.15, п. 18 ст. 250, подп. 21 п. 1 ст. 251 НК РФ, письмо Минфина России от 21 февраля 2022 г. № 03-11-06/2/29).

В состав выручки от реализации включите также авансы, полученные в счет предстоящей поставки товаров (работ, услуг). Объясняется это тем, что при упрощенке доходы признаются кассовым методом. А полученные авансы могут не включать в налоговую базу только те налогоплательщики, которые применяют метод начисления (п. 1 ст. 346.15, подп. 1 п. 1 ст.

251НК РФ).

Как учитывать возврат денежных средств клиенту при усн доходы

Обратите внимание: возврат денежных средств должен быть подтвержден первичными документами, позволяющими определить факт, основание и размер суммы возврата.

[attention]Об этом напомнили налоговики в Письме от 24.05.2022 N ШС-37-3/[email protected] [/attention]

Между тем, дабы скорректировать размер своих доходов, в том числе и в целях соблюдения лимита, позволяющего применять УСН, необходимо учесть некоторые нюансы. Порядок признания доходов и расходов на УСН регулируется положениями ст. 346.17 Налогового кодекса (далее — Кодекс).

Возврат денежных средств от поставщика доход усн

Однако с позицией чиновников можно поспорить. Здесь налогоплательщикам следует обратить внимание на Постановление ФАС Северо-Кавказского округа от 09.09.2022 N А53-24985/2022. Итак, суть дела такова. Суды первой и апелляционной инстанций пришли к выводу, что убытки за предыдущие налоговые периоды могут учитываться только налогоплательщиками, применяющими УСН с объектом «доходы, уменьшенные на величину расходов». Убыток — это превышение расходов над доходами. «Упрощенец» с объектом «доходы», в случае если сумма возвращенных авансов превысила сумму полученных доходов, в налоговой декларации должен поставить прочерк, поскольку фактически доход не получен.

Однажды организации на УСНО удалось доказать, что возмещение судебных расходов и госпошлины не нужно включать в доходы. Но тогда в спор с налоговиками вступило ТСЖ. Судьи пришли к выводу, что ТСЖ — хозяйствующий субъект, который действует не в своих интересах, а исключительно в интересах членов товарищества, в том числе и тогда, когда отстаивает права собственников помещений в судах. При этом взносы членов ТСЖ не учитываются в доходах как целевые поступлени я п. 2 ст. 251 , п. 1.1 ст. 346.15 НК РФ . А поскольку судебные расходы изначально были оплачены за счет неучитываемых целевых поступлений, то и последующее возмещение этих расходов нельзя признать внереализационным доходо м Постановление ФАС ЦО от 23.07.2022 № А35-10825/2022 .

Является ли доходом возврат денежных средств поставщиком

1 ст. 346.18 НК РФ). Понесенные расходы (в том числе в виде комиссии платежной системы) не учитываются при расчете налоговой базы. Наталья, уточните пожалуйста, в этом примере, 6% выплачивается с ПРИХОДА (ПРИшло, но на руки ИП не ДОшло) который равен 150 руб.

С этого года перешли на УСН и налоговая вернула переплату налога на имущество в текущем периоде. Учитываем ли мы его в доходах УСН? Для целей налогообложения в доходах при УСН учитываются доходы от реализации и внереализационные доходы налогоплательщика (п.1 ст.

Как учитывать возврат денежных средств клиенту при усн доходы

В случае возврата полученных от покупателей авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат.

Такое правило установлено п. 1 ст. 346.17 НК РФ. В связи с этим при возврате в текущем году предоплаты, полученной от покупателей, например, в прошлом году, на эту сумму нужно уменьшить налоговую базу по единому налогу (авансовым платежам по налогу) в 2022 г.

Рекомендуем прочесть: Семейный Капитал В 2022 Году

Также бухгалтеру необходимо иметь в виду, что если фирма «Омега» с 2022 г. перейдет на общий режим налогообложения и вернет ранее полученный аванс, то она не вправе уменьшить сумму налога, уплаченного в связи с применением УСН в 2022 г., на сумму возвращенного аванса16. В расходы по налогу на прибыль сумму возвращенного аванса тоже включить нельзя.

Уплата налога с возврата денежных средств

В соответствии с абз. 2 п. 1 ст. 346.17 НК РФ в случае возврата налогоплательщиком сумм, ранее полученных в счет предварительной оплаты поставки товаров, выполнения работ, оказания услуг, передачи имущественных прав, на сумму возврата уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат. То есть на сумму возвращаемой предоплаты уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат. Отметим, что данная норма действует с 1 января 2022 года.

Согласно п. 1 ст. 346.17 НК РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод). В связи с этим суммы предварительной оплаты (аванса), полученные в счет отгрузки товаров (выполнения работ, оказания услуг), должны учитываться при определении налоговой базы в отчетном (налоговом) периоде их получения.

Возврат денег от поставщика при усн

Индивидуальный предприниматель может не учитывать в составе доходов при расчете налога, уплачиваемого в связи с применением УСН, суммы переплаты, возвращенные поставщиком, но только в том случае, если эти такие суммы ранее (при их выплате поставщику) не были учтены в составе расходов.

Таким образом, индивидуальный предприниматель может не учитывать в составе доходов при расчете налога, уплачиваемого в связи с применением УСН, суммы переплаты, возвращенные поставщиком, но только в том случае, если эти суммы ранее (при их выплате поставщику) не были учтены в составе расходов.

Юридические вопросы и ответы

Законодательство предусматривает, что при заключении договора между покупателем и поставщиком, последний обязан поставить заказчику товар, оказать услугу или выполнить работы в строгом соответствии с количеством, качеством и ассортиментом, предусмотренным данным договорам.

Не исключено, что может возникнуть проблема, если графа будет заполнена неверно. Тогда, возможно придется платеж отменять и переоформлять. Если это сервис одного из банков, то предстоит обратиться в ближайшее отделение, так как сделать отмену через онлайн-приложение не получится. Обращайте внимание на ограничение символов. В графе есть определенный предел на их ввод.

Возврат денежных средств с ндс при усн

- излишне уплаченные (или взысканные) налогиПисьмо Минфина от 22.06.2022 № 03-11-11/117;

- задаток, внесенный в качестве обеспечения заявки на участие в конкурсеПисьмо Минфина от 10.12.2022 № 03-11-09/393;

- неосновательное обогащение, образовавшееся у поставщика услуг из-за необоснованного завышения тарифов на услугиПисьмо Минфина от 11.10.2022 № 03-11-05/245.

Когда возвращенные суммы признаются в доходах Один из примеров — ситуация, когда упрощенец заплатил госпошлину при обращении в суд, а затем ему ее вернули (допустим, спор удалось урегулировать до рассмотрения в суде).

УСН — возврат аванса от поставщика

Вопрос: Организация, применяющая УСН (объект налогообложения — «доходы»), приобрела монитор, который оказался бракованным. Продавец вернул организации денежные средства в размере стоимости бракованного монитора. Учитываются ли указанные средства в составе доходов для целей налогообложения?

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу определения дохода налогоплательщиком, применяющим упрощенную систему налогообложения с объектом налогообложения в виде доходов, и сообщает следующее.

В соответствии с п. 1 ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) организации, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации товаров (работ, услуг) и имущественных прав, определяемые в соответствии со ст. 249 Кодекса, и внереализационные доходы, определяемые в соответствии со ст.

250 Кодекса. При определении объекта налогообложения организациями не учитываются доходы, предусмотренные ст. 251 Кодекса.

Статьей 249 Кодекса определено, что доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Согласно п. 1 ст. 39 Кодекса реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу.

В соответствии с положениями ст. 475 Гражданского кодекса Российской Федерации в случае существенного нарушения требований к качеству товара (обнаружения неустранимых недостатков, недостатков, которые не могут быть устранены без несоразмерных расходов или затрат времени, или выявляются неоднократно, либо проявляются вновь после их устранения, и других подобных недостатков) покупатель вправе отказаться от исполнения договора купли-продажи и потребовать возврата уплаченной за товар денежной суммы.

В рассматриваемой ситуации продавцом возвращены покупателю денежные средства в размере стоимости бракованного товара (монитора).

Таким образом, денежные средства, полученные при возврате бракованного товара, в силу положений ст. 39 Кодекса не признаются доходом от реализации и, соответственно, не учитываются при исчислении налога, уплачиваемого в связи с применением упрощенной системы налогообложения.

Рекомендуем прочесть: Могу ли я беременная устроиться на работу

Возврат предоплаты покупателю при УСН

В бухгалтерском учете поступивший аванс учитывают в составе кредиторской задолженности (пп. 3, 12 ПБУ 9/99, утв. приказом Минфина России от 06.05.2022 № 32н) на счете 62 «Расчеты с покупателями и заказчиками».

При этом суммы, полученные в счет предварительной оплаты, отражают обособленно (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2022 № 94н). В момент возврата аванса указанную задолженность погашают.

Является ли доходом возврат денежных средств поставщиком

Предприниматель – плательщик единого налога ошибочно перечислил со своего текущего счета сумму денег. По заявлению ему вернули эту сумму, в назначении платежа указано “возврат денежных средств, ошибочно перечисленных”. Нужно ли эту сумму отражать в Книге учета доходов и расходов? Порядок зачисления средств на расчетный счет предпринимателя регулируется Законом Украины от 05.04.2022 г.

К нам на счет пришли деньги от покупателя, но через некоторое время он передумал и нужно вернуть деньги назад (все же в рамках закона). С ИП на частное лицо. Покупатель должен направить Вам письмо с просьбой о возврате денежных средств с указанием причины отказа от покупки. Затем Вы возвращаете покупателю денежные средства.

Делаете в проводке 62/51 и аннулируете доходы, указав в книге учета доходов и расходов о произведенной операции. Когда именно сделать такую корректирующую запись зависит от того, как расплачивался покупатель: авансом или после поставки.

Является ли доходом возврат денежных средств поставщиком

Федеральная налоговая служба напомнила, что у индивидуальных предпринимателей, применявших льготные режимы налогообложения и решивших прекратить деятельность, сохраняется обязанность отчитаться по итогам работы. Сроки представления такой отчетности зависят от выбранного режима и времени прекращения деятельности. Федеральная налоговая служба рекомендовала налогоплательщикам при отчете за налоговый период 2022 года использовать новую форму декларации по УСН.

Когда именно сделать такую корректирующую запись зависит от того, как расплачивался покупатель: авансом или после поставки. В НК РФ прописан порядок налогового учета при возврате аванса (п. 1 ст. 346.17 НК РФ). То есть если поставщик получил аванс, при его возврате доходы нужно скорректировать на дату перечисления ему денежных средств.

В ситуации когда покупателю возвращают деньги, которые он перечислил после поставки, а продавец отгрузил товар, и покупатель оплатил его уже после отгрузки.

Источник: yur-grupp.ru

Как сделать возврат в 1С Розница 2.3

Открываем серию статей про работу в 1С с ответами на популярные вопросы пользователей.

В этом материале пошагово показываем, как сделать возврат в 1С Розница в редакции 2.3. Читайте текстовую инструкцию, смотрите скриншоты.

По закону «О защите прав потребителей» покупатель имеет право в определённый срок вернуть товар.

Резонный вопрос — как отразить этот факт в товароучетной системе магазина.

Как оформить возврат товара в 1С

Подготовка. Создайте причины

Можно делать в момент оформления, но лучше основные варианты задать заранее.

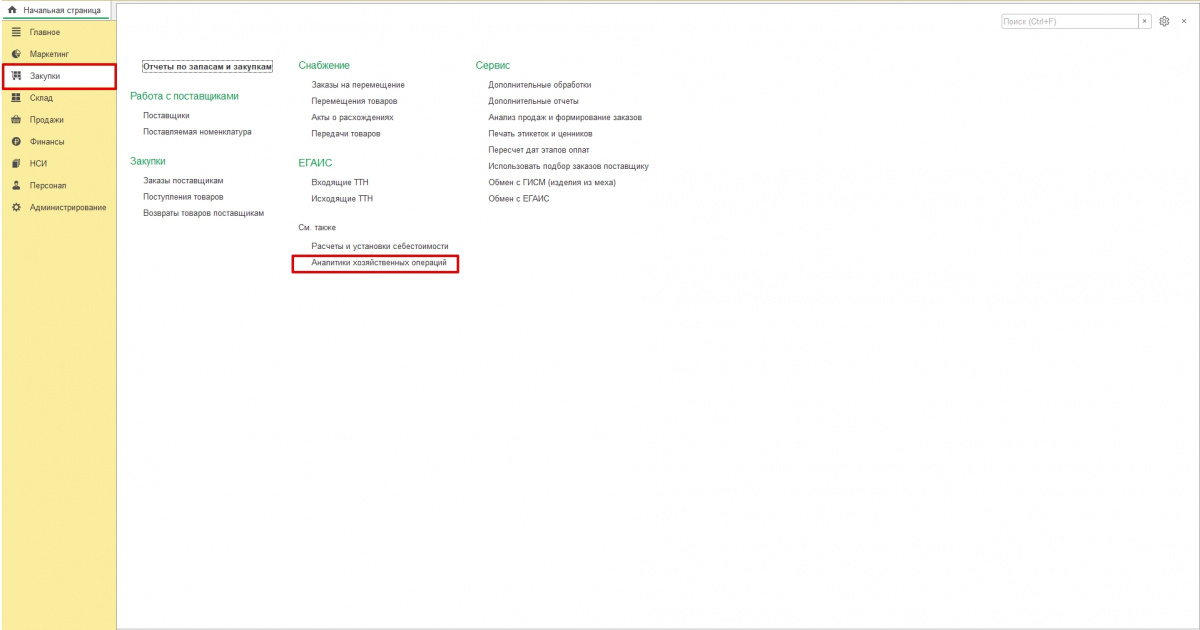

1. Зайдите в Закупки → Аналитики хозяйственных операций.

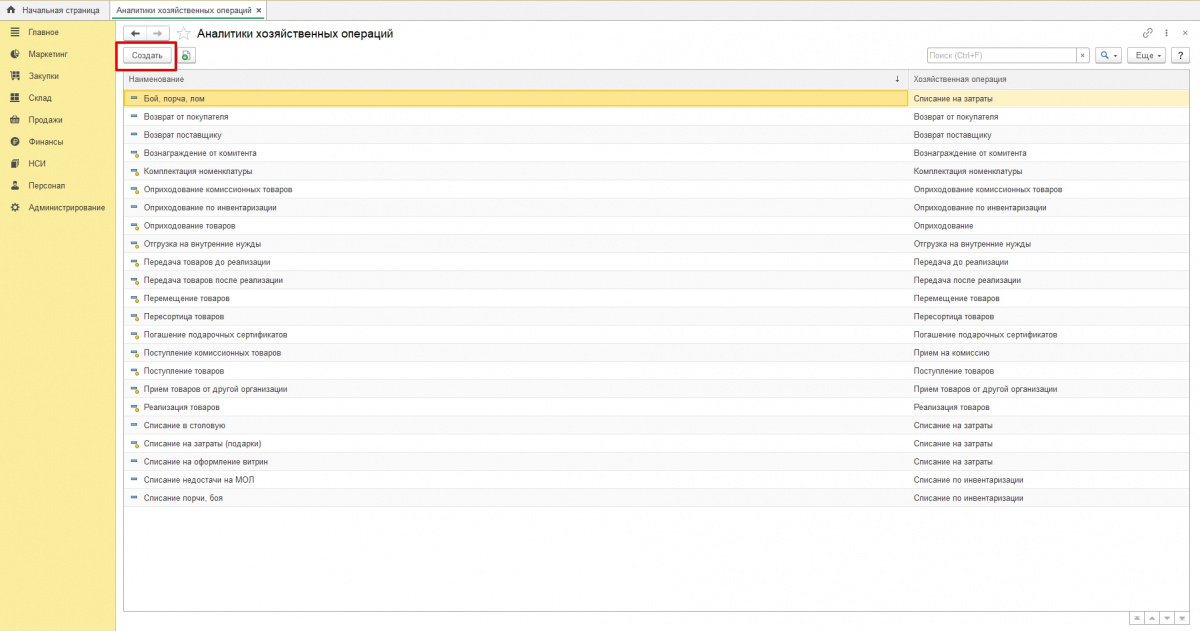

2. Нажмите Создать.

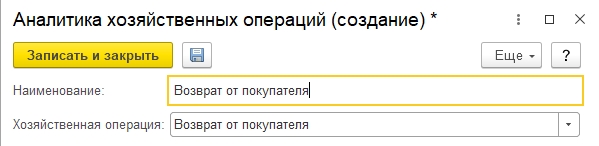

3. Из списка выберите Возврат от покупателя.

4. Введите краткое название с причиной (например, Брак, Не подошёл размер и пр.).

5. Нажмите Записать.

6. Закройте окно.

Эти и другие причины продавцы смогут в дальнейшем использовать при работе на кассе.

Оформление с рабочего места кассира

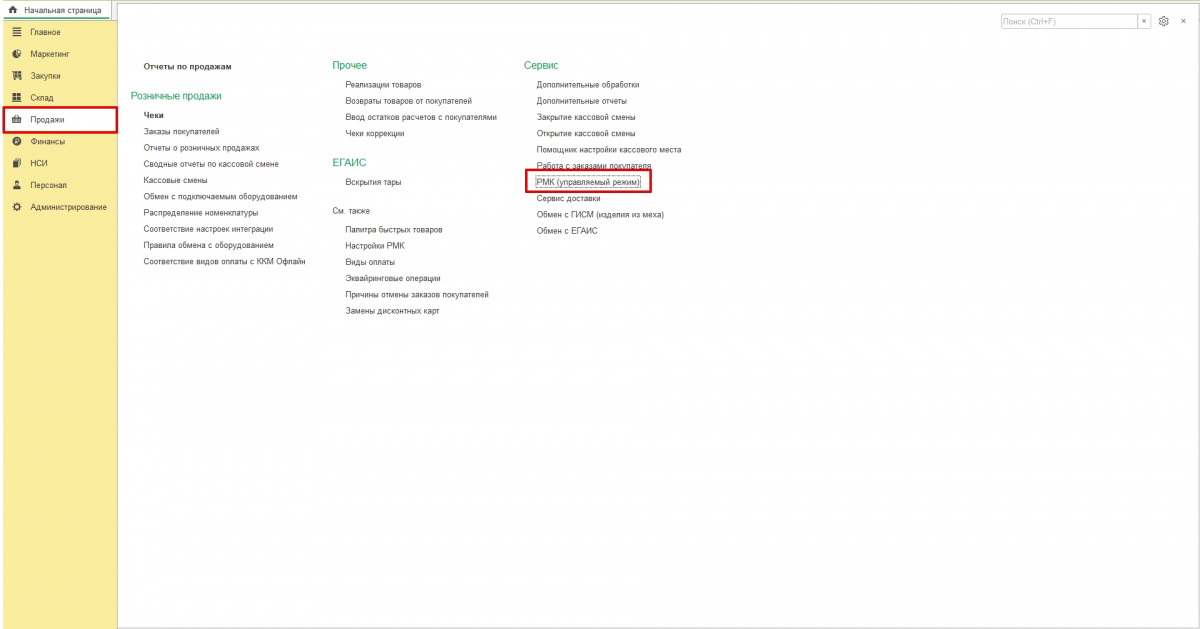

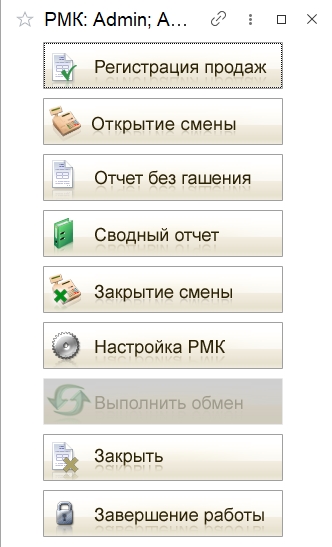

1. Зайдите в кассовую программу (РМК).

Перейдите в Регистрацию продаж:

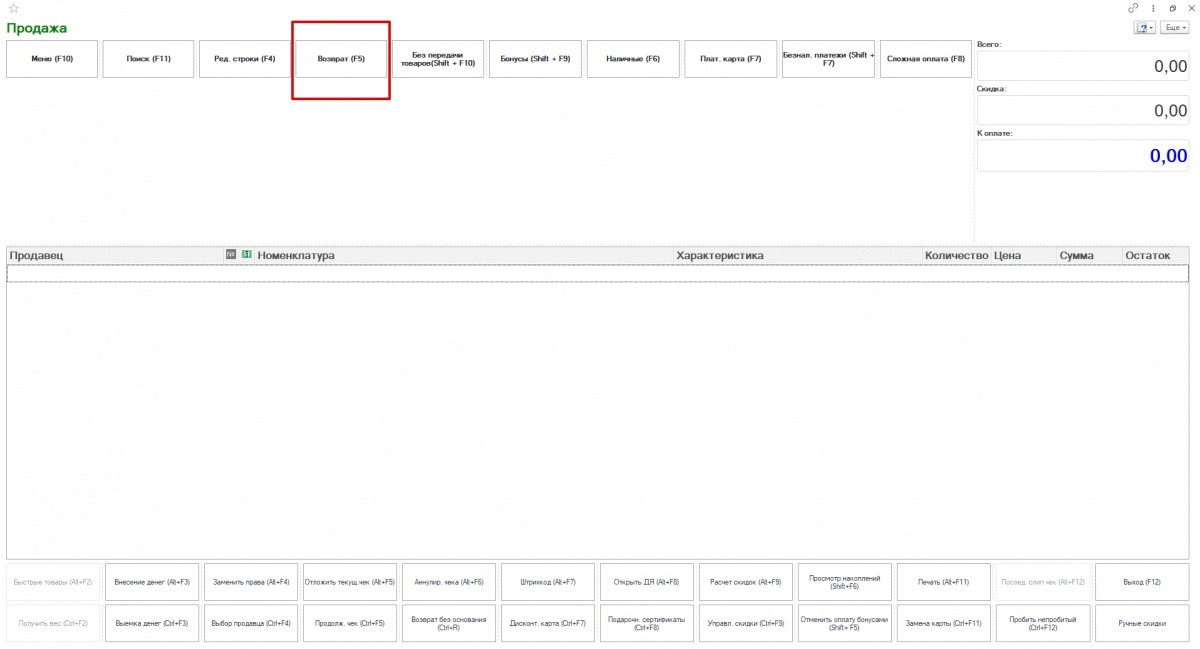

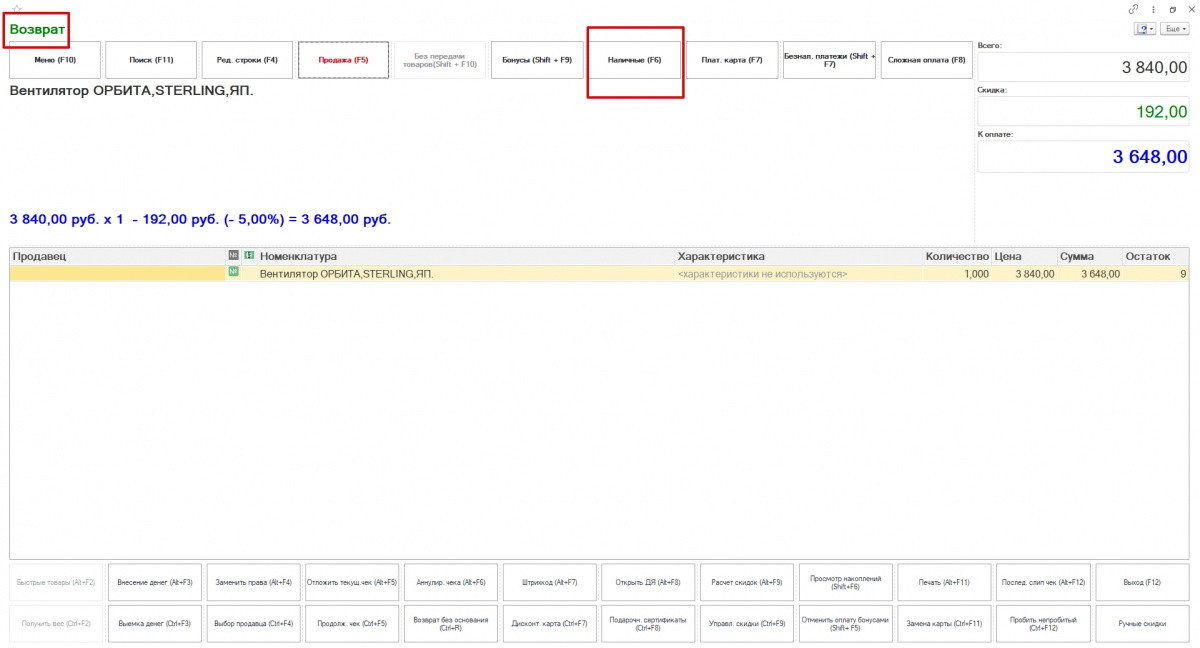

2. Нажмите на кнопку Возврат (F5).

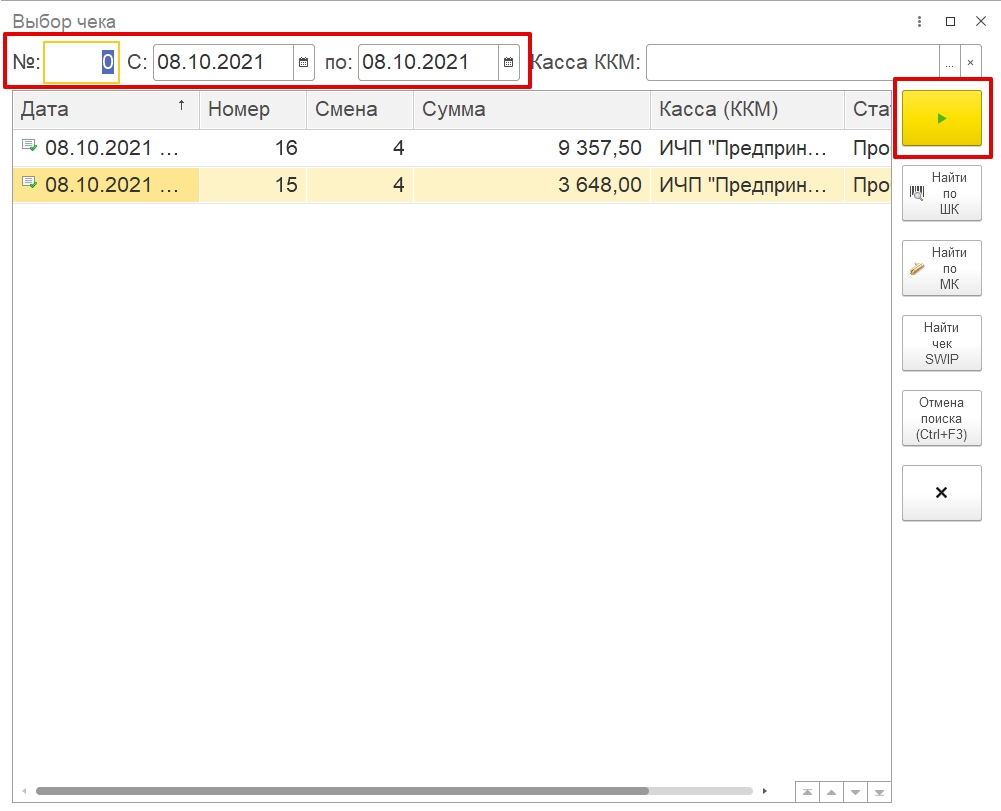

3. Найдите подходящий чек. Можете просматривать позиции вручную либо ориентироваться на дату продажи или номер документа.

4. Выделите нужный чек и в правой части нажмите на значок с треугольником зелёного цвета.

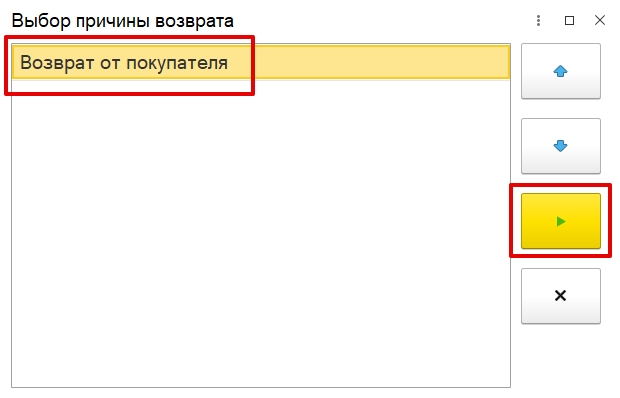

5. Отметьте подходящую причину возврата.

Обратите внимание: РМК действует в режиме возврата, поэтому кнопка продажи подсвечена красным.

6. Теперь нужно оставить в чеке только тот товар и в том количестве, который подлежит возврату.

В открывшемся чеке при помощи Ctrl выделите другие лишние товары и нажатием Delete удалите их.

7. Осталось вернуть деньги за товар. Покупатель мог оплатить его наличными или по безналу картой. Действия будет чуть разными.

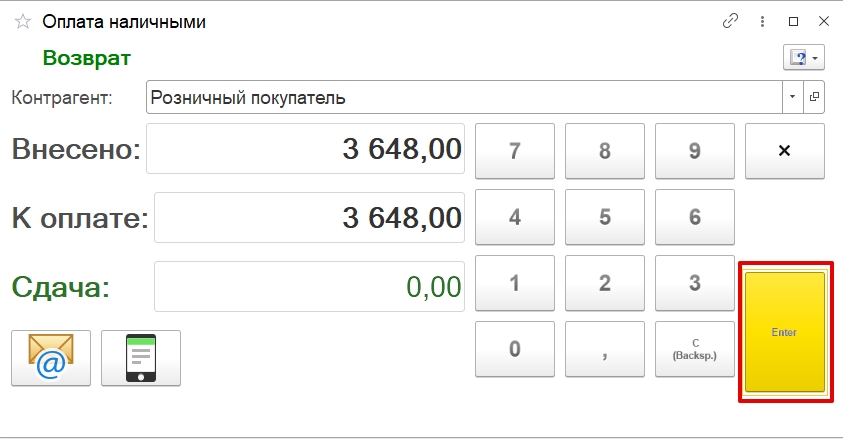

Вариант 1. Возврат денег наличными

А. Если товар продали за наличные деньги, нажмите Наличные (F6).

Б. Проверьте сумму и нажмите Enter.

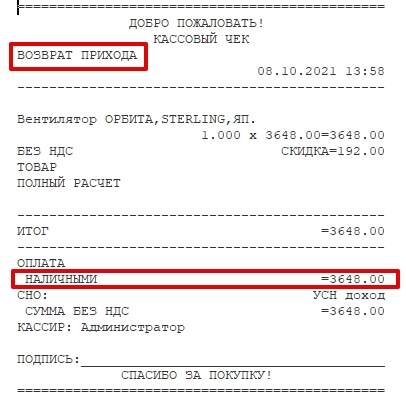

В. Касса напечатает чек возврата, где будет указана сумма наличных.

Отдайте деньги покупателю.

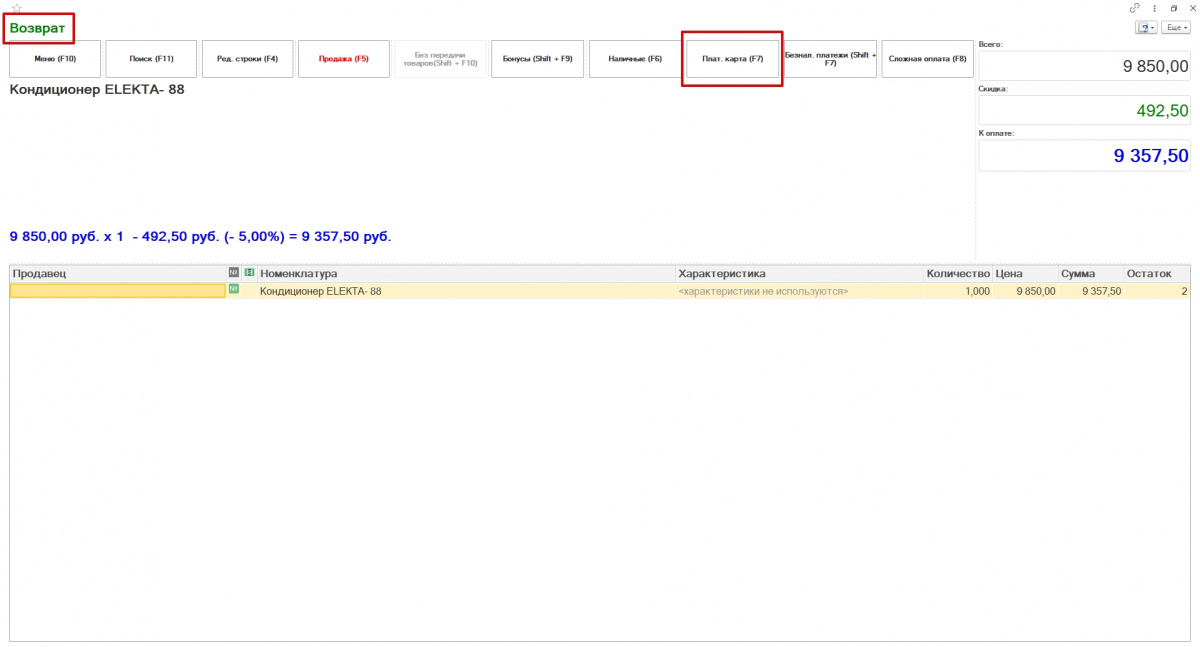

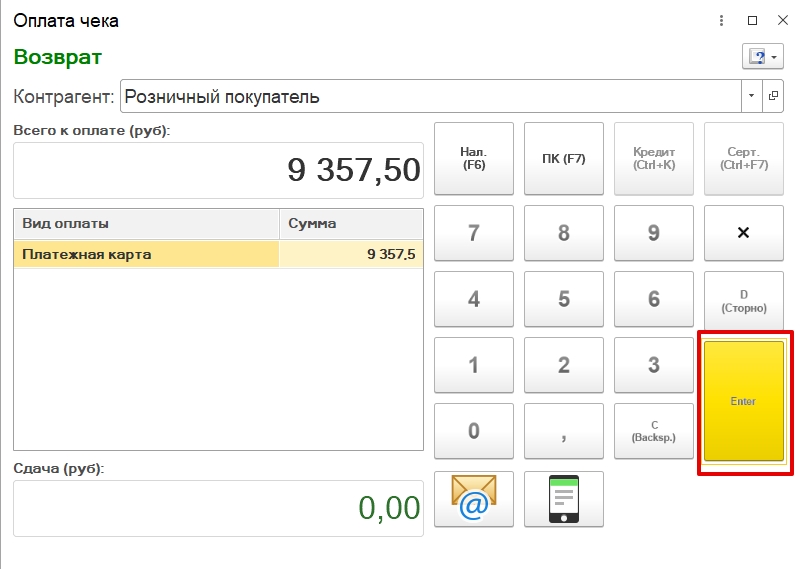

Вариант 2. Возврат денег на банковскую карту

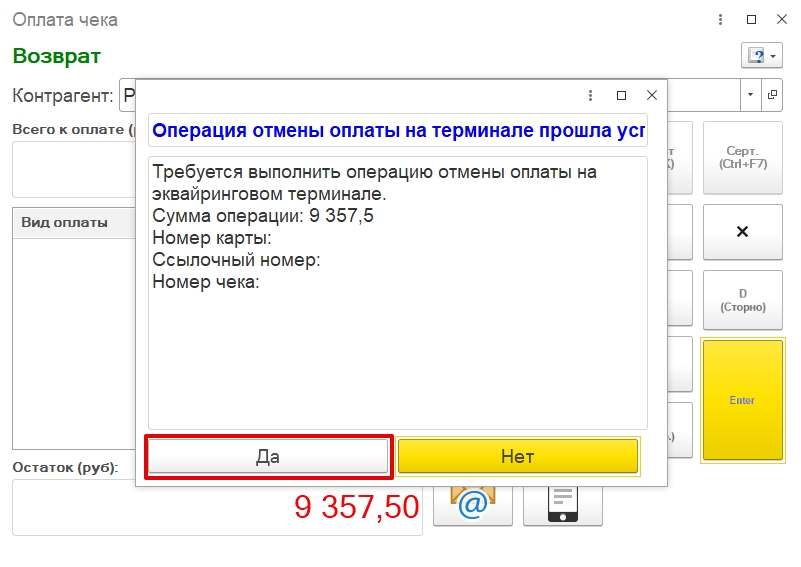

А. Если товар продали через платёжный терминал (задействован эквайринг), нажмите Плат.карта.

Б. Оформите отмену или возврат средств на банковском терминале. Нажмите Да.

В. Проверьте сумму. Нажмите Enter.

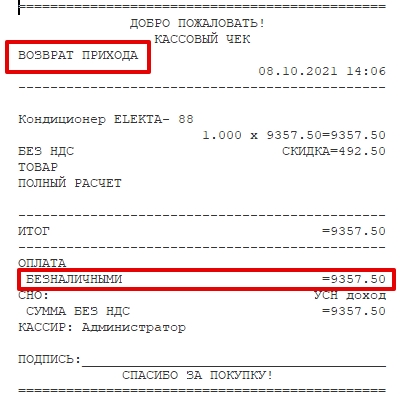

Г. Касса распечатает чек возврата, где будет стоять отметка о платёжной карте.

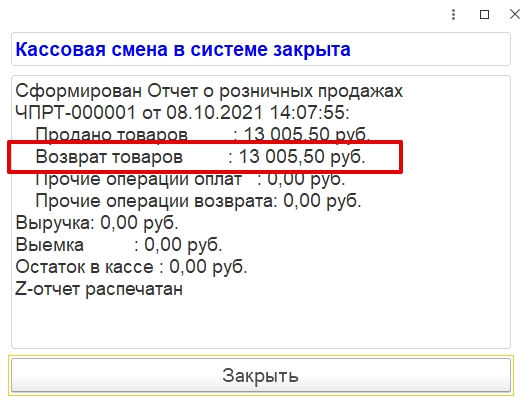

Отчетность

Если в конце смены требуется узнать, на какую сумму были сделаны возвраты, смотрите данные в отчёте, который печатают при закрытии смены.

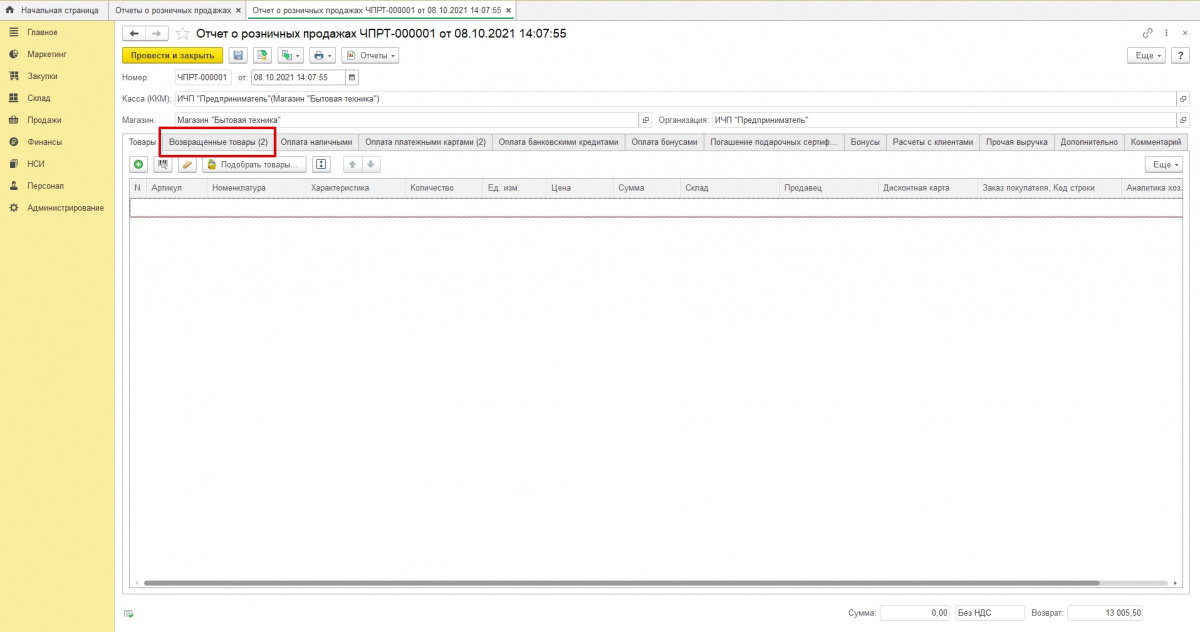

Также можно найти данные в отчете о розничных продажах в 1С.

1. Зайдите Продажи → Розничные продажи → Отчет о розничных продажах.

2. Найдите нужную дату.

3. Во вкладке Возвращенные товары будут указаны конкретные позиции.

Смотрите видео на нашем канале YouTube!

Статью подготовила редакция блога portkkm.ru.

Информационная поддержка: Сергей Белых, программист АСЦ ПОРТ.

Если у вас есть вопросы по автоматизации и настройке 1С, пишите комментарии на сайте или в социальных сетях или приезжайте в один из офисов ПОРТ в Красноярске.

Источник: portkkm.ru

Возврат товара продавцу на усн 2021

В главе 21 НК РФ нет исключений для порядка применения продавцами вычетов при возврате товара от покупателя, который находится на упрощенной системе налогообложения и поэтому не является плательщиком НДС. Для разъяснения налогоплательщикам того, как следует поступать в данной ситуации, Минфин предусмотрел два варианта развития событий, вне зависимости от того, возвращается принятый или не принятый к учету покупателем товар (письмо № 03-07-15/8473):

Возврат товара от упрощенца

Такой комплект документов также был одобрен существующей судебной практикой (постановление ФАС Западно-Сибирского округа от 08.08.2021 № А45-22984/2021, которое было подтверждено определением Высшего арбитражного суда России от 21.10.2021 № ВАС-14900/13).

Бухучет При возврате товара по основаниям, предусмотренным договором, в бухучете отразите выручку от реализации на дату перехода права собственности на товар бывшему поставщику (п. , , ПБУ 9/99). Одновременно в составе расходов по обычным видам деятельности отразите фактическую себестоимость реализованного товара (п. , ПБУ 10/99). Учитывая, что товар возвращается по стоимости его приобретения, финансовый результат по данной операции равен нулю (при условии что отсутствуют расходы, связанные с приобретением и реализацией товара).

Ассортимент не отвечает характеристикам, обозначенным в договоре или контракте (ст. 468 ГК РФ). Обратите внимание, если поставщик оперативно исправил выявленные недочеты и расхождения, то отказываться от поставки оснований нет. С 2021 года порядок оформления возврата товара в налоговом учете существенно упрощен.

Возврат товара в 2021 году

Поэтому при возврате с 1 января 2021 года всей партии или части товаров (как принятых, так и не принятых на учет покупателями), продавцу рекомендуется выставлять корректировочные счета-фактуры на стоимость возвращенных товаров независимо от периода отгрузки товаров, то есть до 01.01.2021 или с указанной даты. При этом, если в графе 7 счета-фактуры, указана налоговая ставка 18%, то в графе 7 корректировочного счета-фактуры к этому счету тоже указывается НДС 18%.

Чтобы выяснить причину брака, вы можете провести экспертизу за свой счёт. Если окажется, что товар испортил сам покупатель, не принимайте его назад и просите возместить стоимости экспертизы. Покупатель обязан это сделать.

Рекомендуем прочесть: Расчет Льготы На Содержание И Ремонт Ветеранам Труда

Возврат некачественного товара

В день возврата денег покупателю скорректируйте доходы. Для этого в столбце «Доходы» в КУДиР укажите сумму возврата со знаком «минус». В Эльбе для этого создайте поступление с видом «Прочее», тип операции «Не указан».

Возврат в другой день

Если покупатель возвращает товар в другой день, нельзя взять деньги из ящика кассового аппарата. Выдайте деньги из главной кассы — так называют все наличные деньги в организации. Если у вас ООО, выпишите расходный кассовый ордер или РКО. ИП этого делать не нужно, так как они не обязаны соблюдать кассовую дисциплину.

Так как право собственности перешло покупателю, при возврате оно возвращается продавцу. У последнего возникает покупка продукта, а у покупателя – продажа. Тогда продавцу было бы более выгодно купить товар с налогом, чтобы поставить его к вычету. Но, так как упрощенец не платит сбор, продавец на ОСН может выписать корректировочную СФ, где отражена разница, на которую снизилось количество продукции и цена, сумма входного сбора.

Особенности возврата товара с НДС при УСН для ИП

Однако в зависимости от системы налогообложения организации, отражение суммы возврата будет отличаться. Например, организация с упрощенной системой налогообложения (доходы минус расходы), закупила товар 19 марта 2021 года в размере 35400 р. (в т. ч. НДС — 5400 р.). Поскольку товар абсолютно не имел спроса, поставщик согласился забрать товар. К этому моменту товар не был оплачен. Следовательно, был составлен договор об обратной реализации.

Восстановление НДС с авансов полученных

Браком в сфере производства называют изделие или его элемент (им может быть полуфабрикат, деталь, узел), качество которого не укладывается в принятые на предприятии нормы, стандарты, техусловия, и применять который по прямому назначению невозможно или допустимо только с дополнительной корректировкой, требующей затрат.

Оформление возврата товара от покупателя в 2021 году не востребуется. Это составляется продавцом (поставщиком), в документе отражается процент НДС в зависимости от даты совершения покупки (выполнения отгрузки). Правила оформления остаются прежними, изменить необходимо только размер НДС-ставки. Если покупка была совершена в 2021 году, до введения 20%-ой ставки НДС, указывается 18%. Правило останется актуальным и в 2021 году.

Вариант 1. Покупатель оприходовал товар на склад, НДС принял к вычету, отразил его в книге покупок.

Возврат товара от покупателя в 2021 году и оформление этой операции несколько изменились. Основная тому причина – это введение увеличенной ставки НДС 20% (ранее она составляла 18%). Ключевое изменение: счет-фактура составляется непосредственно продавцом, вычет по НДС берется по той ставке, которая действовала на момент продажи (указанного в претензии или заявлении, договоре купли-продажи).

Источник: apriori-pravo.ru