Применение для каждого направления бизнеса отдельного налогового режима является выгодным мероприятием для предпринимателя, однако, таит в себе много подводных камней. Поскольку со следующего года применение специального налогового режима ЕНВД будет невозможным, то некоторым организациям придётся искать новые варианты ведения учёта.

Право на совмещение специальных налоговых режимов

Начнём с того, что совмещать в учёте УСН и ОСНО невозможно, поскольку данные режиму применяются в целом к бизнесу и не могут быть использованы только для одного направления.

Налог на профессиональный доход (НПД) также не может применяться совместно с другими налоговыми режимами (см. подробнее Порядок и последствия регистрации в ФНС в качестве самозанятого).

Следовательно, остаются следующие варианты:

- ОСНО и ПСН

- УСН/ЕСХН и ПСН

Патентная система налогообложения допускает применение лишь на одном направлении деятельности.

Раньше наиболее популярным режимом для совмещения был ЕНВД, он был доступен как организациям, так и ИП. Однако уже с будущего года применение ЕНВД на территории РФ будет прекращено.

Как платить страховые при совмещении УСН и патента (ИП/РФ)

Теперь же совмещение налоговых режимов будет доступно только индивидуальным предпринимателям из сферы микробизнеса, поскольку им разрешено использование патентов.

Условия совмещения «упрощёнки» и патентной системы

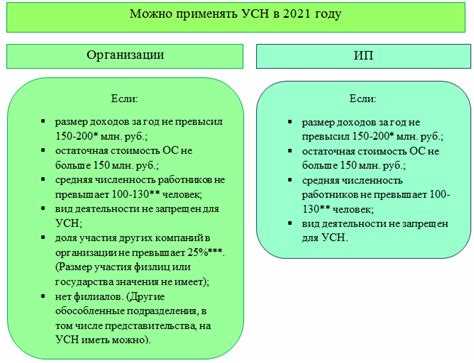

Одновременное использование УСН и ПСН ограничено следующими показателями:

- общий объём выручки не более 60 млн рублей

- среднесписочная численность сотрудников до 130 человек

- остаточная стоимость основных средств не более 150 млн рублей

Допустимая величина дохода

В случае если доход индивидуального предпринимателя будет больше установленного лимита, то право на применение патента будет потеряно с начала налогового периода.

Если у предпринимателя в течение года будет иметься несколько патентов, то переход на «упрощёнку» произойдёт в периоде нарушения лимита.

- с 1 февраля по 31 март

- с 1 апреля по 30 июня

Предельная величина численности персонала

Порядок учёта выручки на патентной системе прописан в Налоговом кодексе РФ (п. 6 ст. 346.45 НК РФ), чего нельзя сказать об учёте численности персонала при совмещении налоговых режимов.

Министерство финансов РФ в своём письме от 20 сентября 2018 года № 03-11-12/67188 придерживается мнения, что предприниматель может раздельно учитывать персонал в зависимости от вида применяемого налогового режима. При этом остаётся открытым вопрос: сотрудники на ПСН учитываются в составе максимального числа сотрудников на УСН или же отдельно?

В соответствии с пп. 15 п. 3 ст. 346.12 НК РФ требование о соблюдении количества сотрудников при применении упрощённой системы налогообложения применяется ко всей организации.

Следовательно, ИП, совмещающий в деятельности УСН и ПСН, не может иметь в штате больше 130 человек. Количество сотрудников на патенте учитывается «в том числе».

Один сотрудник участвует в двух видах деятельности на разных налоговых режимах

Допустим, что у предпринимателя имеется бухгалтер, который ведёт учёт по всем используемым налоговым режимам.

Министерство финансов РФ в своём письме от 2 июля 2013 года № 03-11-06/3/25138, рассматривая аналогичный пример в отношении ЕНВД и УСН, пришло к выводу, что управленческий персонал, который участвует в деятельности по ЕНВД, необходимо учитывать при определении налога на вменённый доход.

Однако, ФАС Уральского округа в своём Постановлении от 24 июня 2010 № Ф09-4708/10-С3 придерживается позиции, что управленческий персонал задействован во всей деятельности и нельзя учитывать его только по одному направлению деятельности.

На основании вышеизложенного, во избежание конфликтных ситуаций рекомендуется строго соблюдать лимит численности на ПСН (15 человек).

Остаточная стоимость основных средств

Министерство финансов РФ и ФНС считают, что ИП, использующие «упрощёнку» не должны нарушать лимит стоимости основных средств в 150 млн рублей. Такой же позиции придерживается и Верховный Суд РФ.

Чиновники Министерства финансов РФ в своём письме от 6 марта 2019 года № 03-11-11/14646 посчитали, что вести учёт стоимости нужно раздельно, то есть раздельно в зависимости от вида применяемых налоговых режимов.

Однако, нормы Налогового кодекса РФ содержат иную позицию. Ст. 346.12 НК рассматривает схожий момент совмещения ЕНВД и УСН, при котором необходимо вести сводный учёт стоимости основных средств.

Для минимизации риска получения штрафных санкций лучше, чтобы общая стоимость основных средств (УСН+ПСН) не нарушала лимит в 150 млн рублей.

Территориальные ограничения применения двух налоговых режимов

Помимо вышеперечисленных ограничений, имеются также территориальные условия совмещения специальных налоговых режимов.

В настоящее время предприниматель, осуществляющий свою деятельность в различных регионах, может совершенно спокойно применять УСН в одном регионе, а ПСН в другом.

Однако, при одновременном применении двух режимов в одном регионе у контролирующих органов могут возникнуть вопросы, поскольку однозначной позиции в данном вопросе нет.

Так, в письме ФНС от 28 марта 2013 года № ЕД-3-3/1116 содержится позиция, что нельзя использовать УСН и ПСН в одном регионе, потому что действие патента действует во всём регионе и не может относиться к одному или нескольким объектам учёта.

При этом чиновники Министерства финансов РФ в письме от 5 апреля 2013 года № 03-11-10/11254 считают, что одновременное использование УСН и ПСН для разных объектов допускается вне зависимости от территориального признака.

Особенности ведения учёта при совмещении налоговых режимов

![]()

Контур.Норматив — справочно-правовая система!

Если ИП всё-таки решится на одновременное использование в деятельности нескольких налоговых режимов, то нужно иметь в виду, что учёт придётся разделить.

Порядок учёта доходов и расходов

Доходы от реализации поступают от осуществления определённой деятельности, поэтому вопросов о том, в какую налогооблагаемую базу их включать УСН или ПСН не возникает.

Чиновники Минфина и ФНС, считают, что внереализационные доходы, например, от продажи офисной мебели, должны учитываться исключительно в деятельности по УСН.

При этом расходы должны распределяться пропорционально и учитываться по кассовому методу.

- определение доли выручки по деятельности УСН в общем объёме:

- расходы, учтённые при УСН

При учёте расходов на разных налоговых режимах имеет место расхождение в налоговом периоде: для «упрощёнки» это год, а для патента он может начинаться с одного месяца. Возникает вопрос: как определить период для пропорционального расчёта?

Чётких разъяснений по этому поводу пока нет. Предприниматель может вести учёт полученной выручки ежемесячно, как рекомендовалось при использовании УСН и ЕНВД, или самостоятельно разработать другой способ. В любом случае порядок распределения расходов необходимо прописать в учётной политике.

Порядок учёта страховых взносов

Использование двух налоговых режимов подразумевает ведение раздельного учёта взносов. При этом, при УСН за счёт взносов может быть уменьшен налог к перечислению в бюджет. При ПСН взносы на величину налога не влияют.

У предпринимателя могут возникнуть следующие ситуации:

- у предпринимателя отсутствуют наёмные сотрудники, в этом случае взносы за себя в полном объёме учитываются в деятельности по УСН

- все наёмные сотрудники заняты в деятельности по УСН, сумма взносов уменьшат налогооблагаемую базу при объекте «доходы минус расходы» или налог будет снижен на 50 % при объекте «доходы»

- наёмные сотрудники заняты в деятельности по ПСН, налогооблагаемую базу можно уменьшить за счёт взносов за себя, взносы, начисленные с фонда заработной платы персонала, не принимаются к расходу при определении суммы налога

- сотрудники заняты как в деятельности на УСН, так на ПСН, взносы на себя уменьшают базу при УСН, страховые взносы на персонал должны быть пропорционально распределены

- определение доли выручки в общем объёме:

- величина страховых взносов в зависимости от вида деятельности

Предпринимателю стоит помнить, что вопрос одновременно использования двух специальных налоговых режимов полон несносностей и чётко не урегулирован. Поэтому нужно быть готовым к вопросам со стороны надзорных органов.

Источник: kontursverka.ru

Как успешно совместить УСН и патент в 2021 году для ИП

Для индивидуальных предпринимателей, осуществляющих деятельность по регимам УСН и патент на одном предприятии, существуют определенные условия совмещения этих режимов. Соблюдение этих условий позволит вести учет налоговых средств и снизить стоимость налогообложения в 2021 году.

Один из основных вопросов, которые возникают при совмещении двух налоговых режимов, это какие условия нужно соблюдать. Кроме того, важно понимать, что каждый регион имеет свои особенности по условиям и ставкам налогообложения.

Возможность совмещать УСН и патент зависит от вида деятельности, которую ведет ИП. Для этого необходимо учитывать остаточную стоимость одного и другого режима. Также необходимо понимать, что совмещение режимов может затронуть условия ведения бухгалтерского и налогового учета.

Для успешного совмещения УСН и патент важно учитывать основные налоговые и правовые моменты, при соблюдении которых можно значительно уменьшить налоговые платежи. Для этого необходимо определить, какие налоговые режимы подходят для конкретного вида деятельности, а также учитывать все налоговые изменения, связанные с ПСН и другими платежами.

Совмещение учета по УСН и патент необходимо вести в одном документе, в котором указываются налоговые и другие показатели деятельности ИП.

Таким образом, осуществление деятельности по двум режимам может быть выгодным для ИП. Однако, для успешного совмещения регимов необходимо учитывать все налоговые изменения и правовые требования, связанные с их ведением. Необходимо также помнить, что многие регионы могут иметь свои особенности по условиям налогообложения.

Раздел 1: Определение УСН и патента

УСН (Упрощенная система налогообложения) — это один из видов налоговых режимов, который позволяет снизить налоговую нагрузку на индивидуального предпринимателя (ИП), вести учет по упрощенным средствам и платить единый налог. Для совмещения УСН с другими видами налоговых режимов важно соблюдать условия и особенности каждого режима, а также учитывать стоимость основных средств.

Советует прочитать: Производительность труда: формула расчета и факторы определения

Патентная система налогообложения — это другой вид налоговых режимов, который предоставляет возможность ИП вести деятельность на основании остаточной стоимости патента. Для совмещения патента с УСН или другими видами налоговых режимов, нужно соблюдать условия и правила совмещения режимов в регионе.

Для успешного совмещения УСН и патента в 2021 году, необходимо учитывать особенности каждого режима и правила их совмещения в одном виде деятельности. Также важно принимать во внимание условия региона и соблюдать правила учета и ведения документации.

Раздел 2: Как выбрать подходящий режим налогообложения

Для успешного совмещения УСН и патента в 2021 году для ИП необходимо правильно выбрать подходящий режим налогообложения, исходя из условий деятельности. Одним из основных видов режимов налогообложения при совмещении УСН и патента является псн.

Вести учет в совмещении УСН и патента можно через специальные средства, соблюдая условия налоговых режимов. Для этого нужно учитывать стоимость оставшегося товара, остаточную стоимость, а также соблюдать условия совмещения вида деятельности.

- При совмещении УСН и патента необходимо учитывать, что для его осуществления необходимо соответствовать определенным условиям. В частности, это относится к виду деятельности.

- Совмещать УСН и патент в одном году можно при условии соблюдения требований налоговых режимов.

- Какие условия нужно соблюдать для успешного совмещения УСН и патента? Необходимо вести учет и соблюдать условия режимов налогообложения, учитывать оставшуюся стоимость товара.

При выборе подходящего режима налогообложения для совмещения УСН и патента необходимо учитывать его основные характеристики и требования. Только в таком случае можно успешно совмещать два режима налогообложения и уложиться в рамки законодательства.

Раздел 3: Особенности учета при использовании УСН и патента одновременно

При совмещении упрощенного налогообложения (УСН) и патента ИП должен вести учет двух налоговых режимов, что может быть сложным условием ведения деятельности. В 2021 году в каждом регионе могут быть свои условия и средства учета, поэтому необходимо знать особенности и условия ведения учета для каждого вида налогового режима.

Советует прочитать: Брачный договор в Москве: к кому обращаться за его составлением и оформлением? Документы, необходимые для нотариуса

В случае совмещения УСН и патента, ИП должен вести учет остаточной стоимости основных и вспомогательных средств, использованных при одном из режимов. При совмещении УСН и патента нужно соблюдать требования ПСН и выбирать тот налоговый режим, который наиболее выгоден для ИП.

Чтобы успешно совмещать УСН и патент в 2021 году, необходимо знать, какие документы и отчеты нужно вести и как их правильно оформлять. Также важно учесть, что при совмещении двух режимов налогообложения возможны определенные ограничения и условия, которые нужно соблюдать.

- Один из вариантов совмещения УСН и патента – это использование патента только для определенных видов деятельности в рамках общей деятельности ИП. В этом случае нужно вести учет выручки, полученной от использования патента, и выручки, полученной по УСН.

- Еще один вариант – это совмещение двух режимов только для определенных видов деятельности (которые попадают под условия использования патента) и использовании ОСНО или ЕНВД для остальных видов деятельности. В таком случае нужно вести учет выручки и расходов по каждому режиму налогообложения отдельно.

В любом случае, для успешного совмещения УСН и патента важно знать, как правильно вести учет и соблюдать требования налогового законодательства. Также стоит помнить, что совмещение двух режимов может быть выгодным решением в определенных ситуациях, но для каждого ИП нужно подбирать наиболее оптимальный вариант налогообложения в зависимости от особенностей его деятельности.

Плюсы и минусы совмещения УСН и патента для ИП в 2021 году

Плюсы совмещения УСН и патента для ИП в 2021 году:

- Один налоговый режим для двух видов деятельности. В при подходящих условиях можно совмещать УСН и патент, чтобы упростить учет налоговой стоимости.

- Низкая стоимость для ведения учета. Совмещение УСН и патента помогает избежать дополнительных затрат на учет средств и основных средств.

- Соблюдение налоговых условий. ИП может быть уверен, что он соблюдает налоговые условия при совмещении УСН и патента.

- Остаточная стоимость. ИП может получить остаточную стоимость от продажи товаров и услуг, которые он продает в рамках совмещения УСН и патента.

Советует прочитать: Как получить право собственности на гараж через «гаражную амнистию» – советы от Администрации СГО

Минусы совмещения УСН и патента для ИП в 2021 году:

- Нужно соблюдать условия. Для того чтобы совмещать УСН и патент нужно соблюдать определенные условия и правила.

- Можно нарушить закон. Если ИП не соблюдает условия и правила, он может нарушить закон, что приведет к штрафам и другим негативным последствиям.

- Сложности в учете. Совмещение двух режимов налогообложения может усложнить учет для ИП, что может привести к дополнительным затратам на бухгалтерские услуги.

- Разные условия в разных регионах. Условия для совмещения УСН и патента могут отличаться в различных регионах России, что добавляет сложности при ведении деятельности в разных регионах.

При совмещении УСН и патента необходимо помнить какие условия должны соблюдаться, чтобы не нарушать закон. В каждом регионе могут быть свои условия, поэтому ИП должен проверить правила в своем регионе и следовать им при ведении своей деятельности.

Важно знать:

- Бесплатная консультация юриста по телефону в Иркутске ☎️ | Задайте вопросы и получите квалифицированный ответ

- Статья 8.2 КоАП РФ: Нарушения правил обращения с опасными веществами и отходами производства

- Правопреемство в исполнительном производстве: суть, значение и применение

- Какие бывают категории персональных данных по ФЗ 152: специальные ПДн и иные категории субъектов ПД

- Как обжаловать незаконное решение призывной комиссии: подробная инструкция

- Как получить налоговый вычет за прошлый год: пошаговая инструкция и советы

Источник: kudobr.ru

«Между двух огней»: эксперт рассказала о том, какой режим налогообложения для ИП лучше в 2021 году — патент или УСН

Достойной поддержкой деятельности ИП в нашей стране выступают специальные режимы налогообложения, которые, по сравнению с общепринятой системой, наделены немалыми преимуществами.

Один из таких спецрежимов — единый налог на вмененный доход (ЕНВД), в просторечье больше известный как «вмененка», — в наступающем 2021 году будет отменен. Предпринимателям, которые его использовали, придется переходить на иную систему налогообложения. Выбирать подходящую систему предстоит и тем, кто впервые в новом году планирует зарегистрироваться в качестве ИП. А поскольку общий режим заведомо сложнее, большинство плательщиков налогов стараются по возможности от него отказаться — как правило, в пользу таких распространенных альтернатив, как упрощенная система налогообложения (УСН, в простонародье — «упрощенка») и патентная система налогообложения (ПСН, или патент).

Какой же режим лучше всего выбрать индивидуальному предпринимателю, исходя из потребностей, возможностей, специфики предпринимательской деятельности и других факторов? Чтобы определить, какая система налогообложения подойдет именно вам, следует предварительно разобраться в том, что представляет из себя каждая из них, каковы их плюсы и минусы и что общего можно найти в этих режимах. Краткий ликбез по УСН и ПСН проводит бухгалтер Мария Опекунская.

Первым делом — соответствие

Прежде чем определиться, какая система налогообложения — патент либо УСН — станет для вас максимально выгодной, следует проверить, соответствует ли ваша деятельность определенным критериям, позволяющим выбрать тот или иной режим уплаты налогов. Этот вопрос особенно актуален для тех предпринимателей, которые уже ведут деятельность, получают определенный объем прибыли и имеют на своем счету трудовые договоры, заключенные с наемными работниками.

Для патента ограничения на использование прописаны в ст. 346.45 НК РФ, а решая вопрос о переходе на УСН, предпринимателю следует изучить ст. 346.12- 346.13 НК РФ. Так, к примеру, для получения возможности использования патента, необходимо, чтобы максимальный объем прибыли за один год составлял 60 млн рублей. В случае же с «упрощенкой» ограничения на прибыль составляют 150 млн рублей.

Другой важный момент — среднее количество сотрудников ИП при ПСН не должно превышать 15 человек, в то время как при УСН допустимо иметь в составе ИП до сотни работников. Кроме того, система ПСН в наступающем 2021 году будет распространена лишь в отношении 64 разновидностей коммерческой деятельности и лишь в случае, когда возможность применения этой системы закреплена региональным законодательством. Например, патент неприменим к реализации товаров, которые подлежат обязательной маркировке. «Упрощенка» же уместна почти во всех видах деятельности, за редкими исключениями, прописанными в Налоговом кодексе РФ.

Плюсы и минусы упрощенки (УСН)

Самозанятый и ИП — в чем разница и что выгоднее открыть

В получении упрощенного режима практически нет ограничений, и сегодня это самый популярный режим. Все ИП, у которых в штате не более 100 сотрудников и годовой доход не более 120 миллионов руб., могут спокойно перейти на УСН.

Плюсом перехода на упрощенную систему будет:

- Благодаря низким процентам высвобождаются средства на дальнейшее развитие бизнеса.

- Освобождение он налогов на прибыль, имущество (кроме недвижимости) и НДФЛ.

- Упрощенное ведение бухгалтерии, плюс вместо, чтобы сдавать поквартальные отчетности достаточно раз в год подавать декларацию о доходах.

Минусов тоже хватает, хотя для многих предпринимателей это не будет проблемой:

- Многие предприятия на ОСН не готовы работать с ИП на УСН из-за отсутствия налога на НДС, это значительно усложняет отчетность для предприятий на ОСНО.

- Каждый ИП на УСН должен иметь кассовый аппарат.

- При убыточности дела в любом случае оплачивается однопроцентный налог.

Также существует ограничение, из-за которого ИП могут отказать в получении УСН – это наличие в составе учредителей предприятия юридических лиц, чья доля более 25 %.

Чем патент отличается от УСН?

«Ключевое отличие, которое следует особо отметить индивидуальному предпринимателю, состоит в том, что при выборе УСН «Доходы» облагаться налогом будут все фактически полученные в результате вашей деятельности доходы, — пояснила Опекунская. — Если же речь идет о выборе патента, то в этом случае предприниматель будет уплачивать налог с суммы возможного дохода, который установлен на законодательном уровне. Если фактический доход окажется выше данного уровня, то уплачивать дополнительные налоги вам не придется».

Условия совмещения

При совместном применении ПСН и УСН учитываются ограничения каждой из систем. Получается, что комбинировать их можно при исполнении таких условий:

- Сумма дохода ИП не превышает 60 млн рублей. Согласно пункту 6 статьи 346.45 НК РФ, учитывается доход по обоим спецрежимам.

- У предпринимателя работает не более 130 человек, при этом во всей деятельности на патенте заняты не более 15 сотрудников. Такое правило введено законом № 325-ФЗ от 29.09.2019. До его вступления в силу применялся другой порядок — ИП мог нанять не более 15 человек по всем направлениям бизнеса. Как только у него появлялся еще один работник, он терял право на патентную систему, даже если тот был занят в «упрощенной» деятельности.

Таким образом, комбинировать УСН и патентную систему можно, если:

- деятельность в рамках каждого режима отвечает требованиям НК РФ;

- исполняются приведенные выше условия для их совместного использования.

И еще одно важное правило: недопустимо совмещать упрощенку и ПСН по одному виду деятельности в рамках одного субъекта РФ. Это связано с тем, что патент действует на территории региона и на него переводится вся деятельность. Поэтому, например, нельзя открыть розничный магазин на патенте в одном районе города и на УСН — в другом.

Кроме того, в 2021 году появилась еще одна ситуация, когда можно совмещать упрощенку и патент по одному виду деятельности. Речь о продаже бизнесменом маркированных и иных товаров. Например, можно одновременно продавать в магазине обувь на УСН, а прочие товары — на патенте. Это следует из письма Минфина от 15.01.2020 № 03-11-11/1277.

Связано такое разрешение с тем, что продажа товаров, подлежащих обязательной маркировке, в целях применения ПСН больше не считается розничной торговлей. Поэтому формально реализация обуви и, например, сумок, — это разные виды деятельности.

В чем состоят преимущества и недостатки «упрощенки» и ПСН для индивидуального предпринимателя?

К бесспорным плюсам «упрощенки», обеспечивающим ей преимущества перед ПСН для ИП, пожалуй, можно отнести следующие:

- не существует ограничений по реализации нескольких деятельностей одновременно, в то время как при ПСН для каждого занятия, а также места, в котором оно осуществляется, придется получать свой собственный отдельный патент;

- как уже было сказано выше, существует возможность сформировать более обширный штат работников (до 100 человек при УСН против 15 человек при ПСН);

- больший, по сравнению с патентом, предельный размер годового дохода, превышая который вы теряете право применять данный налоговый режим.

«Упрощёнка» в сравнении с патентом также имеет свои недостатки. Так, например, к преимуществам ПСН относятся следующие моменты:

- налоговая база при патенте определяется суммой возможного дохода;

- в случае оформления патента на срок полгода или меньше, налог потребуется уплатить по истечении этого периода. При ПСН, действующей 6-12 месяцев, третья часть налога должна быть уплачена в первые 90 дней, в то время как остальная часть выплат может «подождать» до завершения действия патента. «Упрощенка» же подразумевает обязательную ежеквартальную уплату авансовых платежей;

- при ПСН сдавать отчетность необязательно.

Выгода и проблемы патентной системы

Какая система налогообложения лучше для ИП розничная торговля — что выбрать

Система была введена еще 2013 году, ИП работающих таким способом до сих пор насчитывается всего 2 % от трех с лишним миллионов предпринимателей по всей стране. Хотя условия на первый взгляд довольно привлекательны, система имеет несколько весомых недостатков, которые можно обозначить следующими пунктами:

- Региональные власти вправе самостоятельно изменять правила предоставления патента и не предоставлять его предпринимателю, предвидя низкие поступления налогов в бюджет в сравнении с той же УСН.

- На сегодняшний день право претендовать на ПСН имеют только 49 направлений, и это число может отличаться в большую или меньшую сторону в зависимости от региона.

- Ограничение численности сотрудников и максимального дохода. Не более 15 сотрудников и годовой доход не больше 60 миллионов руб. При этом, если на момент получения патента, доход находился в пределах допустимого, а в период действия патента прибыль превысила лимит, ИП должен вести книгу учета доходов.

- Ограничение по сроку уплаты налога. При предоставлении патента на шестимесячный срок, предприниматель обязан произвести оплату в течение 25 дней с момента получения, а не производить выплату постепенно. При годовом патенте оплата может производится в два этапа – в начале действия патента и в конце.

Причины утраты права на ПСН

Но не все так плохо, плюсы у патентной системы в налогообложении для ИП также присутствуют:

- При получении патента, предприниматель освобождается от уплаты НДС, НДФЛ и налога на имущество, полученного или приобретенного в период действия патента.

- Главное преимущество – это, конечно, самая низкая процентная ставка из всех существующих систем – всего 6 %. Конечно, на УСН также есть вариант ставки в 6 %, но там присутствуют дополнительные отчисления.

- Сомнительный, но все же плюс – это фиксированная сумма налогообложения, правда преимуществом она будет в том случае, если ИП отобьет этот доход. Тут тоже есть нюанс, если ИП не заработал предположительный годовой доход, он имеет право не оплачивать оставшуюся стоимость патента. Правда, в таком случае нельзя рассчитывать на патент в будущем.

- Немаловажное преимущество – это возможность оформления на срок от 1-го месяца. При неуверенности в своих силах, можно спокойно оформить патент на 1-2 месяца и посмотреть, что из этого получается.

- При приеме на работу, работодатель, работающий по патентной системе оплачивает за сотрудника только пенсионный взнос в 20 %.

- Патентные предприятия, задействованные в розничной торговле, не обязаны вести кассовый расчет, правда документ о продаже товара ИП обязан выдавать покупателю.

Возможности и сложности ПСН

Также стоит учесть, что предпринимателю, получившему патент, больше не нужны услуги бухгалтера, ведь отчетности перед налоговой как таковой нет.

Кто может пользоваться патентом и как его получить?

Согласно ст. 346.43.НК РФ, системой ПСН могут пользоваться индивидуальные предприниматели, у которых среднее количество наемных сотрудников не превышает, как мы уже сказали, 15 человек.

«Причем, это касается всего налогового периода и относится ко всем разновидностям предпринимательской деятельности, которую осуществляет ИП», — уточнила Мария Опекунская.

Что же касается подачи в налоговый орган заявления о желании ИП перейти на ПСН, то это необходимо сделать за 10 дней до начала своей коммерческой деятельности в качестве индивидуального предпринимателя. Согласно п. 3 ст. 346.45 НК РФ, обязанностью налогового органа является выдача предпринимателю патента не позже, чем через пять дней со дня получения данного заявления.

ИП на УСН

«Упрощёнка» приглянулась предпринимателем, что логично, за простоту ведения учёта и оформления документов, подаваемых в виде отчётности. К тому же налоги там меньше.

Вот основные характеристики, которым должен соответствовать ИП для перехода на УСН:

- Имущество по совокупной стоимости не должно превышать отметку в 100 миллионов рублей.

- Штат ИП не должен превышать ста человек.

- Доход за год не превышает фикса. На данный момент, это 68,82 миллиона рублей.

- ИП, предоставляющие адвокатские и нотариальные услуги

- ИП, задействованные в игорном бизнесе и ломбардах

- ИП, производящие подакцизные товары

- Плательщики ЕСХН (единого сельхоз налога)

- ИП, добывающие, или реализующие полезные ископаемые

Два вида УСН для ИП

- Со ставкой в шесть процентов. Таким налогом облагается доход. Помимо него платятся взносы во внебюджетные фонды — ПФР и ФОМС за работников и за себя.

- Со ставкой в 15 процентов. Таким налогом облагается доход из которого вычтены расходы. Плата в ПФР и ФОМС аналогична.

Также важно понимать, что есть отличия и в расчёте страховых взносов. Так, те, кто работает на УСН без работников имеют право делать налоговые вычеты за счёт внесённых страховых платежей (таким образом можно добиться понижения выплат в налоговую, но не более чем на 50%).

Как совместить ПСН с «упрощенкой»? Можно ли пользоваться этими двумя системами одновременно?

Исходя из положений главы 26.5 НК РФ, индивидуальным предпринимателям не запрещено совмещать в рамках своей деятельности несколько систем налогообложения. К примеру, при использовании ПСН индивидуальный предприниматель может одновременно вести такие виды деятельности, на которые распространяется другой налоговый режим. В этом случае бизнесмен обязан производить учет имущества, хозопераций и обязательств согласно требованиям применяемой системы налогообложения, прописанным в законодательстве.

Совмещение УСН и патента

Достаточно распространен вопрос: может ли ИП совмещать две системы налогообложения (патент и УСН)? Может. Но при этом необходимо учитывать раздельно доходы по видам деятельности на патентной системе и на упрощенной.

При подаче налоговой декларации разделите доходы от предпринимательской деятельности по УСН и от деятельности, по которой получен патент. Если ИП на патенте и УСН одновременно, то оплачивать УСН он должен только за те виды деятельности, которые на «упрощенке».