БП 3.0 как отразить в программе списание кредиторской задолженности на прочие доходы, система налогообложения УСН.

Ответ:

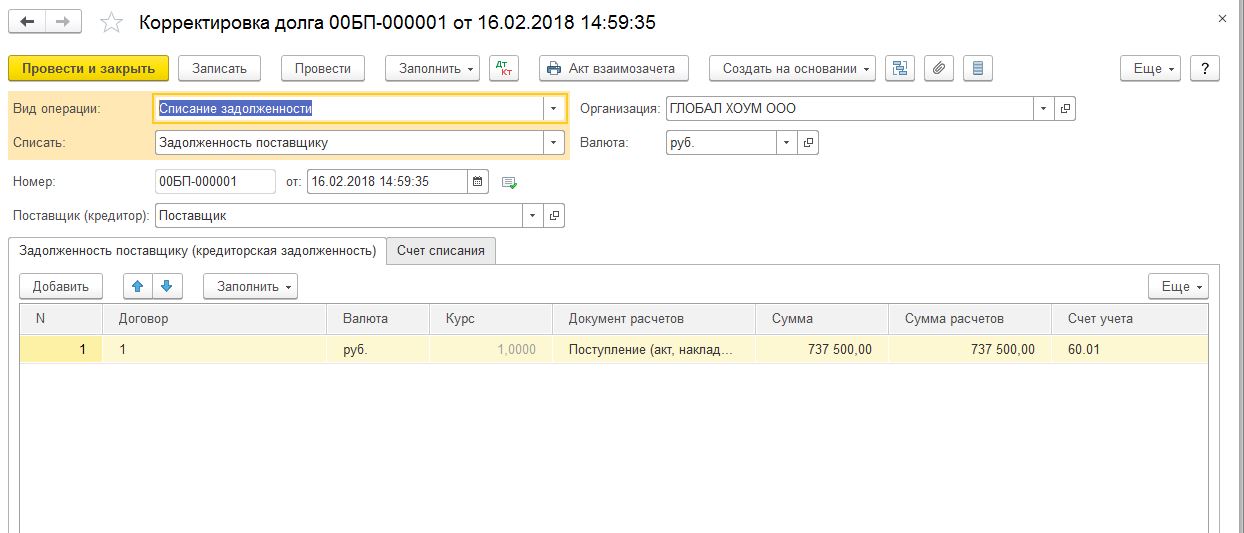

Отнесение кредиторской задолженности на прочие доходы в программе выполняются с помощью документа «Корректировка долга» ( раздел «продажи» — расчеты с контрагентами – корректировка долга). Вид операции указываем «списание задолженности» — списать «задолженность поставщику» — указываем поставщика (кредитора) и по кнопке «заполнить» — заполнить все задолженности остатками по взаимозачетам.

На закладке «задолженность поставщику (кредиторская задолженность)» автоматически заполняются данные по задолженности с данным поставщиком (кредитором), а именно все документы расчетов. Образуются проводки Дт 60.01 Кт 91.01.

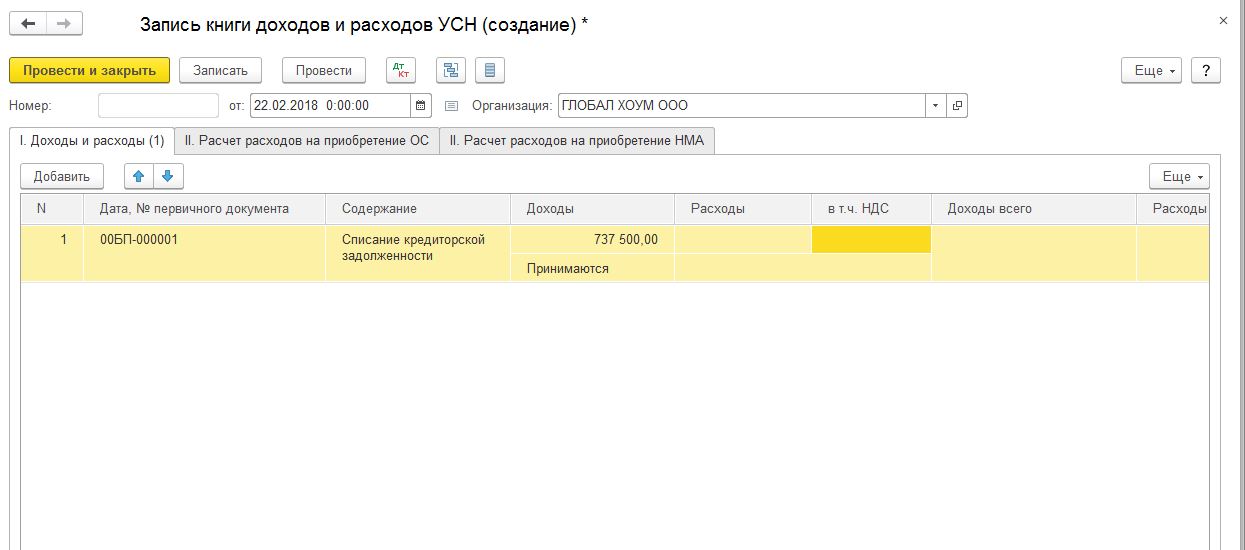

Что касаемо «книги доходов и расходов УСН», то из данного документа «Корректировка долга» не формируется регистр накопления «Книга учета доходов и расходов», при котором запись автоматически попадает в книгу. В этом случае необходимо выполнять «записи книги доходов и расходов УСН». По кнопке «создать» открываем данный документ и заполняем закладку «доходы и расходы», а именно в первой колонке указываем дату первичного документа (корректировка долга); указываем сумму дохода; в т.ч. НДС и доходы всего.

КУДИР | КНИГА УЧЕТА ДОХОДОВ И РАСХОДОВ НА УСН ДОХОДЫ МИНУС РАСХОДЫ | УПРОЩЕННАЯ СИСТЕМА | НАЛОГИ

Обоснование:

По этой теме

14.11.2022 — 24.11.2022

Курс повышения квалификации

15.11.2022 — 16.11.2022

Подписаться на рассылку

Поздравляем! Вы успешно подписались на рассылку

У вас уже есть обслуживаемая система КонсультантПлюс?

Получите полный доступ к КонсультантПлюс бесплатно!

Вы переходите в систему КонсультантПлюс

- Вакансии

- О нас

- Контакты

- Политика конфиденциальности

- Новости законодательства

- Прайс-лист 1С

- Купить Консультант Плюс

- Купить 1С

- Записаться на семинар

- Большой тест-драйв

- Калькуляторы

- Производственный календарь

- Путеводители

- Удаленная поддержка

- Приложение Информер

- Помощь Информер

- Тесты

ежедневно, c 9:00 до 19:00

127083, г. Москва, ул. Мишина, д. 56

Согласие на обработку персональных данных

Физическое лицо, ставя галочку напротив текста «Я даю согласие на обработку персональных данных» и/или нажимая на кнопку отправки заполненной формы на интернет-сайтах — https://www.4dk.ru/, https://4dk-consultant.ru, https://4dk-reg.ru, https://meprofi.ru, https://cpk4dk.ru (далее — Сайты), обязуется принять настоящее Согласие на обработку персональных данных (далее — Согласие).

Действуя свободно, своей волей и в своем интересе, а также подтверждая свою дееспособность, физическое лицо дает свое согласие ООО «ЧТО ДЕЛАТЬ КОНСАЛТ», местонахождение: 127083, г. Москва, ул. Мишина, д.56, ЭТАЖ 3, КОМ. 307, ОГРН 5137746191941, ИНН 7714923575 (далее — Оператор), на обработку своих персональных данных со следующими условиями:

1. Согласие дается на обработку персональных данных, с использованием средств автоматизации.

2. Согласие дается на обработку следующих персональных данных:

- • фамилия, имя, отчество;

- • место работы и занимаемая должность;

- • адрес электронной почты;

- • номера контактных телефонов

3. Оператор осуществляет обработку полученной от Пользователей информации в целях оказания услуг в соответствии с уставной деятельность, в том числе предоставления Пользователю доступа к персонализированным ресурсам Сайтов; связи с Пользователем, путем направления уведомлений, запросов и информации, касающихся оказываемых услуг, исполнения соглашений и договоров; обработки запросов и заявок от Пользователя, а также проверки, исследования и анализа данных, позволяющих поддерживать и улучшать сервисы Оператора.

4. Основанием для обработки персональных данных является: статья 24 Конституции Российской Федерации; устав Оператора; настоящее согласие на обработку персональных данных.

5. В ходе работы с персональными данными будут совершены следующие действия: сбор, запись, систематизация, накопление, передачу (распространение, предоставление, доступ), хранение, уточнение (обновление, изменение), извлечение, использование, блокирование, удаление, уничтожение.

Пользователь дает свое согласие на передачу своих персональных данных при условии обеспечения в отношении передаваемых данных целей использования, предусмотренных п.3, следующим лицам, являющимся партнерами Оператора:

- ООО «ЧТО ДЕЛАТЬ СИСТЕМА»

Местонахождение: 127083, г. Москва, вн.тер.г. муниципальный округ Савеловский, ул. Мишина д.56. Этаж/комн 6/617

ИНН 7714469778; ОГРН 1217700112080. - ООО «ЧТО ДЕЛАТЬ»

Местонахождение: 127083 г. Москва, ул. Мишина д.56, комната 306

ИНН 7714378062; ОГРН 1167746252728. - ООО «ЧТО ДЕЛАТЬ АУДИТ»

Местонахождение: 127083 г. Москва ул. Мишина д.56, этаж 5, комната 509

ИНН 7714948185; ОГРН 5147746225798. - ООО «ЧТО ДЕЛАТЬ КВАЛИФИКАЦИЯ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56

ИНН 7714349600; ОГРН 1157746706523. - ООО «ЧДВ»

Местонахождение: 127083, г. Москва, ул. Мишина, д. 56, этаж 6, ком.609

ИНН 7714988300; ОГРН 1177746359889. - ООО «СЕРВИС СОФТ»

Местонахождение: 430030, Республика Мордовия, город Саранск, ул. Васенко, д.13,этаж 4, помещение 7

ИНН 1327032250/ОГРН 1181326002527. - ООО «ЧТО ДЕЛАТЬ РЕШЕНИЕ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56, офис 308

ИНН 7714986720 / ОГРН 1177746340617.

6. Согласие на обработку персональных данных может быть отозвано субъектом персональных данных. В случае отзыва субъектом персональных данных согласия на обработку персональных данных оператор вправе продолжить обработку персональных данных без согласия субъекта персональных данных при наличии оснований, указанных в пунктах 2 — 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона 152-ФЗ.

7. Согласие действует все время до отзыва субъектом согласия на обработку персональных данных.

Источник: www.4dk.ru

Как списать просроченную задолженность

Если в результате инвентаризации выявлена задолженность с истекшим сроком исковой давности, то ее списывают с баланса фирмы.

По общему правилу срок исковой давности составляет три года. Это установлено статьей 196 Гражданского кодекса.

При списании дебиторской задолженности сделайте запись:

ДЕБЕТ 91-2 КРЕДИТ 62 (76. )

– списана дебиторская задолженность,если созданного резерва по сомнительным долгам недостаточно

ДЕБЕТ 63 КРЕДИТ 62 (76. )

– списана дебиторская задолженность за счет резерва по сомнительным долгам.

Обратите внимание: в бухгалтерском и налоговом учете резервы сомнительных долгов формируют по-разному. Причем в первом случае – это обязанность фирмы (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. приказом Минфина России от 29 июля 1998 г. № 34н), поскольку величина резерва является оценочным значением, а во втором – по выбору организации – плательщика налога на прибыль (по правилам статьи 266 Налогового кодекса).

По правилам бухучета суммы кредиторской задолженности, по которой истек срок исковой давности, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации. Это предусмотрено Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв. приказом Минфина России от 29 июля 1998 г. № 34н).

Сроки списания просроченной кредиторки

В бухгалтерском учете, как и для целей налогообложения, кредиторскую задолженность надо списать в следующие сроки (п. 78 Положения по бухучету № 34н, п. 18 ст. 250 НК РФ):

- дата подписания соглашения о прощении долга

- дата получения от кредитора документа, подтверждающего прощение долга

Если поставщик применяет общую систему, получил от покупателя аванс, но товары так и не отгрузил и не вернул деньги покупателю, он также может списать такой аванс по истечении срока исковой давности.

В этом случае кредиторская задолженность с истекшим сроком исковой давности включается во внереализационные доходы, причем вместе с суммой НДС, уплаченной поставщиком с авансов, полученных от покупателя (п. 18 ст. 250 НК РФ).

Учесть уплаченный в бюджет НДС в качестве расхода нельзя, поскольку отгрузки товара не было. А на основании подпункта 14 пункта 1 статьи 265 НК РФ в расходах при списании кредиторки по истечении исковой давности http://www.berator.ru/enc/np/40/30/20/ можно учесть только налоги, относящиеся к поставленным материально-производственным запасам, работам, услугам. На это и обратил внимание Минфин в письме от 24 мая 2022 г. № 03-07-11/48045.

В бухгалтерском учете списание кредиторской задолженности отражается проводкой:

ДЕБЕТ 60 (62, 66, 68, 69, 76) КРЕДИТ 91-1

– списана кредиторская задолженность.

Какая списанная кредиторка не включается в доходы

Для целей налога на прибыль и при исчислении единого налога при УСН списанная задолженность включается во внереализационные доходы. Исключением является и не включается в доходы только списанная задолженность (подп. 3.4, 11, 21 п. 1 ст. 251 НК РФ):

- по уплате налогов, налоговых пеней и штрафов;

- по уплате страховых взносов, пеней и штрафов по ним;

- перед участником, владеющим 50% и более уставного капитала вашей организации (кроме долгов по уплате процентов по займам);

- перед организацией, в уставном капитале которой доля участия вашей организации составляет 50% и более (кроме долгов по уплате процентов по займам);

- перед любым участником организации, если в документе, подтверждающем прощение долга, сказано, что это сделано для увеличения чистых активов компании (Письмо Минфина РФ от 16 июля 2015 г. № 03-03-06/2/40933);

- перед участниками организации по невостребованным дивидендам (по причинам, не зависящим от общества).

Кроме того, при исчислении единого налога по УСН:

- не включаются в доходы списанные авансы, в счет которых не были поставлены товары (работы, услуги), поскольку авансы были учтены в доходах при их получении (п. 1 ст. 346.17 НК РФ, Письмо Минфина РФ от 14 марта 2016 г. № 03-11-06/2/14135);

- считаются оплаченными товары (работы, услуги), долг по оплате которых прощен или организация-продавец ликвидирована (Письмо Минфина РФ от 25 мая 2012 г. № 03-11-11/169).

Обратите внимание: Закон № 208-ФЗ предусматривает такую причину неполучения дивидендов, как отсутствие денег у общества. В такой ситуации суммы кредиторской задолженности по выплате дивидендов включаются в состав внереализационных доходов общества по истечении срока исковой давности – в момент списания долга (п. 18 ст. 250 НК РФ).

Положения подпункта 3.4 пункта 1 статьи 251 Налогового кодекса РФ в этом случае не применяются. Ведь не полученные при таких обстоятельствах дивиденды нельзя отнести к доходам в виде имущества, имущественных или неимущественных прав, переданных обществу акционерами в целях увеличения чистых активов, в т. ч. путем формирования добавочного капитала и (или) фондов (письмо Минфина РФ № 03-03-06/1/15735 от 21 марта 2016 г.).

Списание задолженности по налогам

Особый порядок нужно соблюдать при списании просроченной задолженности по налоговым платежам в бюджет. Главное, что этого делать нельзя, пока сама налоговая инспекция не признает долг безнадежным и не выполнит все процедуры для его списания (и удаления из карточки РСБ).

На это обратил внимание Минфин РФ в Рекомендациях аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина России от 28 декабря 2016 г. № 07-04-09/78875).

Основания для списания недоимок

Если взыскать недоимку с налогоплательщика невозможно, инспекция может списать эту задолженность как безнадежную.

Перечень оснований признания безнадежными к взысканию недоимки и задолженности по пеням и штрафам, при наличии которых налоговая инспекция их списывает (исключает из карточки РСБ), установлен статьей 59 Налогового кодекса.

Согласно статье 59 НК РФ безнадежной к взысканию признается задолженность по налогам, страховым взносам, пеням и штрафам, взыскание которой невозможно вследствие:

- ликвидации организации;

- исключения организации из ЕГРЮЛ по решению налогового органа;

- завершения процедуры банкротства ИП;

- смерти физлица, в размере, превышающем стоимость его наследственного имущества;

- решения суда, по которому налоговая утрачивает право на взыскание долга и в связи с истечением срока взыскания;

- непоступления в бюджет налоговых платежей, списанных со счета организации или ИП в связи с ликвидацией банка.

Документы для списания недоимки по налогам

Для списания недоимки нужны подтверждающие документы.

Если задолженность признается безнадежной по причине ликвидации организации или исключения ее из ЕГРЮЛ по решению налогового органа, подается следующий пакет документов:

- выписка из ЕГРЮЛ со сведениями о ликвидации или исключении из реестра по решению налоговой.

- сведения, полученные от судебного пристава-исполнителя, о вынесении постановления об окончании исполнительного производства по основаниям.

- по иностранным организациям — сведения, полученные от органов иностранного государства и (или) содержащиеся в информационных ресурсах о ликвидации организации.

Если задолженность признается безнадежной по причине завершения процедуры банкротства ИП или физлица, в пакете документов должны быть:

- копия вступившего в силу решения суда о завершении конкурсного производства или о завершении реализации имущества гражданина;

- выписка из ЕГРИП о прекращении деятельности в качестве ИП в связи с принятием судом решения о признании его банкротом;

- сведения о завершении процедуры внесудебного банкротства гражданина из Единого федерального реестра сведений о банкротстве в сети «Интернет».

Если задолженность признается безнадежной на основании решения суда о том, что налоговая не вправе взыскивать долг либо истек срок взыскания, для подтверждения этого нужен следующий пакет документов:

- копия вступившего в силу решения суда, в соответствии с которым налоговый орган утрачивает возможность взыскания задолженности в связи с истечением установленного срока ее взыскания,

- копия определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании задолженности,

Документы должны быть заверены гербовой печатью суда или получены через сервис «Банк решений арбитражных судов» федеральных арбитражных судов РФ в сети «Интернет» или с использованием сервиса «Судебное делопроизводство» федеральных судов общей юрисдикции РФ.

Если задолженность признается безнадежной по факту окончания исполнительного производства, это подтверждается постановлением пристава об окончании исполнительного производства в связи с отсутствием информации о местонахождении должника и его имущества либо отсутствии имущества, на которое может быть обращено взыскание.

Долг иностранной компании признается безнадежным на основании ее ликвидации, что должно быть подтверждено выпиской из Единого государственного реестра налогоплательщиков, о снятии с учета в налоговом органе.

Если задолженность признается безнадежной по причине ликвидации банка, в который компания или ИП направили налоговый платеж, нужно представить выписку из ЕГРЮЛ со сведениями о ликвидации банка.

Порядок списания долгов по налогам

Согласно порядку, подлежат списанию:

- числящаяся за компанией (ИП) и повлекшая отрицательного сальдо ЕНС, взыскание которой невозможно по основаниям, указанным в пунктах 1 и 4 статьи 59 НК РФ. Они приведены выше.

- образовавшаяся до 1 января 2023 года, по которой судебным приставом-исполнителем вынесено постановление об окончании исполнительного производства (за исключением задолженности лиц, по которым арбитражным судом введена процедура банкротства).

Пристав закрывает исполнительное производство, когда неизвестно местонахождение должника и его имущества либо у него нет имущества, на которое может быть обращено взыскание.

Если после признания задолженности безнадежной у организации снова образуется положительное сальдо ЕНС, задолженность подлежит восстановлению в размере, не превышающем сумму положительного сальдо на дату восстановления.

Можно ли признать задолженность безнадежной организации, которая исключена из ЕГРЮЛ, но не является недействующей?

Ответ найдем в письме Минфина от 12 октября 2022 г. № 03-03-06/1/98594.

Организация считается фактически прекратившей свою деятельность и подлежит исключению из единого государственного реестра юридических лиц (ЕГРЮЛ), если она в течение двенадцати месяцев, предшествующих его исключению из ЕГРЮЛ (п. 1 ст. 64.2 ГК РФ):

- не представляла налоговую отчетность;

- не осуществляла операции хотя бы по одному банковскому счету.

При этом согласно пункту 2 статьи 64.2 ГК РФ исключение недействующего юридического лица из ЕГРЮЛ влечет правовые последствия, предусмотренные ГК РФ и другими законами применительно к ликвидированным юридическим лицам.

Организацию могут исключить из ЕГРЮЛ также в случаях (п. 5 ст. 21.1 Федерального закона от 8 августа 2001 г. № 129-ФЗ):

- невозможности ликвидации юридического лица ввиду отсутствия средств на расходы, необходимые для его ликвидации, и невозможности возложить эти расходы на его учредителей (участников);

- наличия в ЕГРЮЛ сведений, в отношении которых внесена запись об их недостоверности, в течение более чем шести месяцев с момента внесения такой записи.

Одновременно ни ГК РФ, ни Федеральный закон № 129-ФЗ не относят указанные организации к недействующим юридическим лицам.

Значит, организации, исключаемые из ЕГРЮЛ по этим особым двум основаниям, не относятся к недействующим. Правовые последствия, предусмотренные ГК РФ и другими законами применительно к ликвидированным юрлицам, на них не распространяются.

Налоговые долги инспекция списывает после их признания безнадежными к взысканию в случаях, установленных пунктами 1, 4 статьи 59 НК РФ.

В пункте 1 статьи 59 НК РФ речь идет о ликвидации компании – в части недоимки, задолженности по пеням и штрафам, не погашенных из-за недостаточности имущества организации и (или) невозможности их погашения учредителями (участниками) этой организации. Потребуются документы:

- выписка из ЕГРЮЛ лиц, содержащая сведения о ликвидации юридического лица в соответствии с законодательством РФ или по решению регистрирующего органа;

- копия постановления судебного пристава-исполнителя об окончании исполнительного производства в связи с возвратом взыскателю исполнительного документа;

- сведения, полученные от компетентных органов иностранного государства и (или) содержащиеся в их информационных ресурсах (базах данных), о ликвидации организации в соответствии с законодательством иностранного государства.

А в соответствии с пунктом 4 статьи 59 НК РФ налоговые органы не имеют права требовать уплаты недоимки с должника в связи с истечением установленного срока их взыскания. В этом случае потребуются заверенные гербовой печатью суда:

- копия вступившего в законную силу акта суда, в соответствии с которым налоговый орган утрачивает возможность взыскания;

- копия определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки и задолженности.

Согласно Порядку, инспекция списывает такие долги самостоятельно.

Решение о списании недоимки по налогам

В решении указывается полное наименование налогового органа по месту нахождения плательщика и дается перечень документов (сведений), подтверждающих обстоятельства, по которым невозможно погасить и или взыскать задолженность. Перечисляются конкретные документы с указанием реквизитов.

В решении также указывается сумма недоимки(в рублях и копейках) с разбивкой по каждому из списываемых налогов и соответствующих пеней, штрафов, процентов в разрезе КБК и ОТКМО.

Далее ИФНС в течение одного рабочего дня принимает решение о признании безнадежными к взысканию и списании недоимки и задолженности по пеням, штрафам и процентам.

После этого все указанные суммы списываются с лицевого счета налогоплательщика.

И с этого момента требовать оплаты и применять любые меры принудительного взыскания такой недоимки налоговые органы не имеют права.

Учет списанной задолженности по налогам

Списать задолженность в бухгалтерском (и налоговом) учете можно на основании решения инспекции о признании долга безнадежным.

В бухучете сумма списанной кредиторской задолженности по налогам, штрафам и пеням — это прочий доход организации (п. 7, 10.4, 16 ПБУ 9/99).

Заметим, что в налоговом учете все зависит от вида налога. Если списываются недоимки по налогам, которые ранее были учтены как прочие расходы на основании подпункта 1 пункта 1 ст. 264 НК РФ (земельный и транспортный налоги, налог на имущество, НДПИ), то при списании недоимок они отражаются в составе внереализационных доходов.

Не нужно включать в доходы списанные налоги, которые не участвовали в формировании налоговой базы по прибыли (налог на прибыль, НДС, налоги при УСН, ЕСХН, НДФЛ, налог на игорный бизнес). Суммы штрафов и пеней по всем налогам также не нужно включать в доходы.

Если в бухучете при списании недоимок по налогам, штрафам и пеням возникает доход, а в налоговом учете доход не возникает, в бухучете нужно показать постоянную разницу (постоянный налоговый доход) (п. 4, 7 ПБУ 18/02).

Пример. Списание кредиторской задолженности

Налоговая инспекция по решению суда признала безнадежной задолженность организации по НДС в сумме 20 000 руб. в связи с утратой возможности ее взыскания.

На основании соответствующего решения ИФНС организация списала кредиторскую задолженность перед бюджетом. Бухгалтер сделал проводки:

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 91-1

— 20 000 руб. — списана задолженность по НДС;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99

— 4000 руб. (20 000 руб. х 20 %) — начислен постоянный налоговый доход.

Полная версия этой статьи доступна только платным пользователям бератора

Чтобы получить доступ, просто оформите заказ на бератор:

- Мы откроем вам доступ сразу после оплаты

- Вы получите бератор по очень выгодной цене

- Все новые возможности бератора вы будете получать бесплатно!

Если у вас уже есть доступ, войдите в личный кабинет

Источник: www.berator.ru

Списание дебиторской задолженности при УСН

Если долг признан безнадёжным и нереальным к взысканию, он подлежит незамедлительному списанию. Как осуществляется эта процедура, если предприятие использует упрощённую систему налогообложения, вы узнаете в данной статье.

Причины для списания дебиторской задолженности при УСН

Если дебиторка (долг, подлежащий возвращению от контрагентов предприятию) признана нереальной к взысканию, она должна быть списана в установленные законодательством РФ сроки. Данная операция обязательно отражается в документах юридического лица, выступающего в роли кредитора.

Списание кредиторской и дебиторской задолженности при УСН осуществляется по общим правилам и требованиям ведения бухгалтерского учёта. Актив, не приносящий компании экономической выгоды, относится к убыткам.

Выделяют следующие основания для инициирования процедуры списания долгов:

- истечение срока исковой давности, равного трём годам, согласно 196 статье ГК РФ;

- ликвидация дебитора (например, лишение ИП его статуса и прекращение осуществления предпринимательской деятельности).

Стоит отметить, что срок исковой давности начинает отсчитываться с момента просрочки даты платежа, указанной в договоре, заключённом сторонами сделки.

При этом течение этого периода может регулярно прерываться и отсчитываться заново, если дебитор или кредитор предпринимал какие-либо действия для погашения/взыскания задолженности. Если в течение трёх лет кредитор не направлял должнику письменную претензию с требованием о возврате долга, дебиторка подлежит списанию.

Ликвидация юридического лица осуществляется по добровольному решению учредителей компании (самого предпринимателя, если речь идёт о закрытии ИП), при вынесении соответствующего решения суда или после признания предприятия (гражданина) финансово несостоятельным.

Ликвидационный процесс считается официально завершённым в момент внесения записи о прекращении деятельности лица в ЕГРЮЛ либо ЕГРИП. Узнать, ликвидирован ли должник, можно с помощью оформления выписки из ЕГРЮЛ/ЕГРИП в ТО ФНС.

Документальное сопровождение процедуры списания

Процесс списания дебиторской задолженности при УСН «Доходы» и «Доходы минус расходы» должен сопровождаться подготовкой нижеуказанных бумаг:

- актом инвентаризации по форме № ИНВ-17 (допускается оформление на ином бланке в свободном виде), подтверждающим наличие долга;

- бухгалтерской справки, содержащей информацию о величине задолженности и основаниях для признания её безнадёжной к взысканию.

К перечисленным документам могут приобщаться прочие бумаги, имеющие отношение к безнадёжному долгу (договоры, накладные, платёжные квитанции, акты сверок, передаточные акты и т. д.).

Кроме этого, руководство должно дополнить перечисленный список документов прочими бумагами, подтверждающими обоснованность списания.

Например, если основанием для инициирования процедуры выступила ликвидация дебитора, к перечню приобщается выписка из ЕГРЮЛ либо ЕГРИП о прекращении деятельности компании/предпринимателя. Другим таким подтверждением может выступать решение суда.

Списание дебиторской задолженности при УСН «Доходы минус расходы» либо «Доходы» осуществляется в связи с форс-мажорными обстоятельствами? Если погасить обязательство невозможно, к примеру, в связи с пожаром на фирме, данное ЧП должно быть подтверждено документально (заключением МЧС, актом уполномоченной государственной инстанции и т. п.).

На основании перечисленной документации издаётся приказ руководства о списании долга с указанием его суммы.

Отражение операции в отчётности предприятия

Порядок осуществления списания зависит не от разновидности УСН, а от наличия либо отсутствия резерва по сомнительным долгам, созданного компанией заранее. Если он имеется у предприятия-кредитора, операция отражается в налоговых документах следующей записью – Дт 63, Кт 62 (76). В этом случае дебиторка списывается за счёт резервных средств.

Другая запись делается в документации компании, если величина задолженности превышает размеры созданного резерва – Дт 91.2, Кт 62. Оставшаяся сумма долга переносится на счёт прочих затрат.

Стоит отметить, что списанная дебиторка должна значиться на балансе фирме в течение пяти календарных лет с момента оформления операции. Она учитывается в полной сумме по дебету счёта 007. Окончательное списание допустимо лишь после завершения данного пятилетнего периода.

Иначе обстоит ситуация, если резерв компанией не был создан. В таком случае бухгалтер, ответственный за заполнение отчётности, должен указать в документах Дт 91.2, Кт 62. При этом учёт величины долга за балансом предприятия осуществляется с помощью той же проводки – Дт 007.

Стоит отметить, что документы, сопровождающие данную операцию, должны храниться в архиве компании на протяжении пятилетнего периода, то есть до фактического списания дебиторки.

В течение четырёх лет с момента оформления процедуры налоговая инспекция вправе запросить предоставление данных бумаг для осуществления соответствующей проверки.

Особенности списания долга при УСН

Оценка вероятности банкротства предприятия — https://urmozg.ru/bankrotstvo/ocenka-veroyatnosti-bankrotstva-predpriyatiya/.

Затраты, связанные со списанием дебиторки, не относятся к перечню расходов, на которые возможно уменьшить налоговую базу лицу, использующему УСН. Данные затраты также не подлежат отражению в КУДИР, потому как они не поименованы.

Законодательство РФ предоставляет возможность налогоплательщикам списывать долги до истечения срока годности, равного трём годам, если речь идёт о ликвидации дебитора. С этой целью к документации, на основании которой производится процедура, приобщается выписка из ЕГРИП либо ЕГРЮЛ, подтверждающая закрытие ИП или компании.

В налоговом учёте при УСН (равно как и при ОСНО) списанный долг не относится к расходам предприятия, потому как он не поименован в закрытом списке, содержащемся в первом пункте 346.16 статьи НК РФ. Именно поэтому в отчётности он не отражается.

Источник: urmozg.ru