В программе 1С 8.3 Бухгалтерия 3.0 имеется два варианта восстановления НДС.

- В первом случае проводится восстановление ранее оплаченного НДС – в этом случае его сумма будет возвращена на счёт организации.

- Во втором будет сделано восстановление при предъявлении налога к возмещению организацией-плательщиком.

Разница будет видна при анализе НДС с авансов: он либо поступает, либо перечисляется. Если аванс от контрагента поступает, то с этой суммы требуется выплатить налог. Выплатить его нужно будет и при продаже товара. С полученного авансового платежа предусмотрен возврат НДС по предъявлению к возмещению.

Если перечисляется авансовый платёж поставщику, тоже можно возместить НДС с указанной суммы, в результате будет уменьшена общая сумма налога. После получения товара потребуется перечислить НДС в бюджет.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

Анализ субконто Контрагенты. Аналитика по счетам 76.ВА, 76.АВ, 19 в 1С 8.3 Бухгалтерия

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Разберём в деталях как должно проводиться восстановление НДС с авансового платежа, перечисленного контрагентом-покупателем.

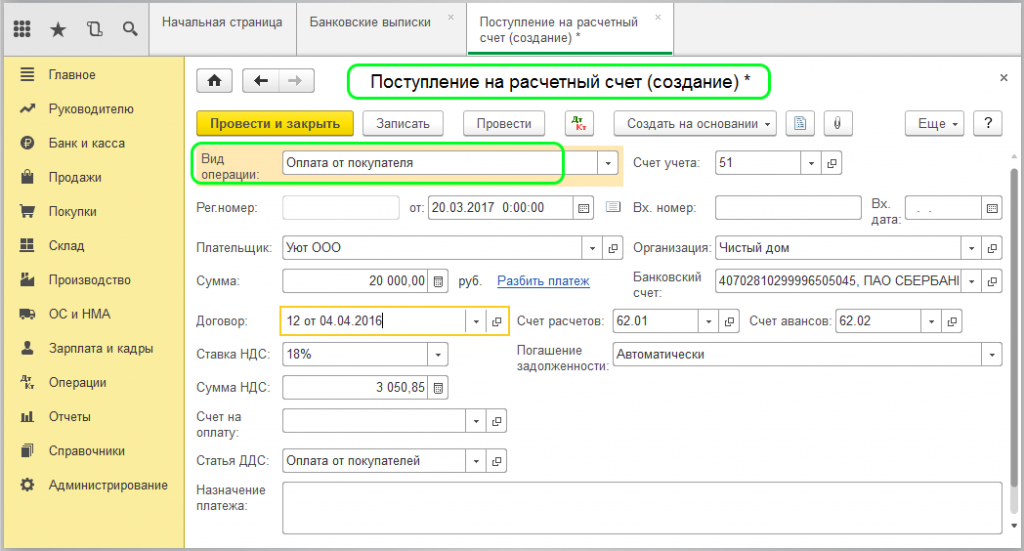

Платёж будет определён программой как авансовый и сформированы соответствующие проводки

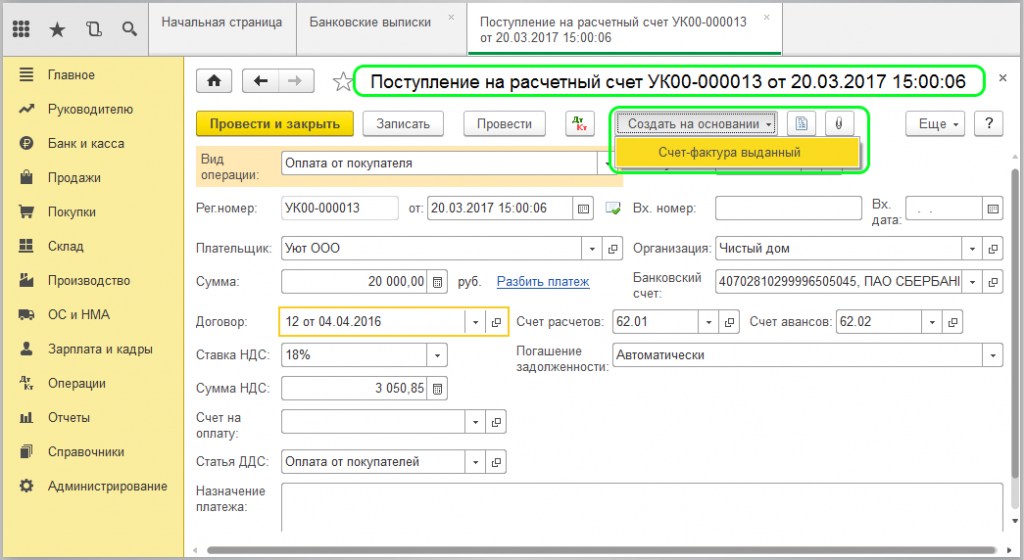

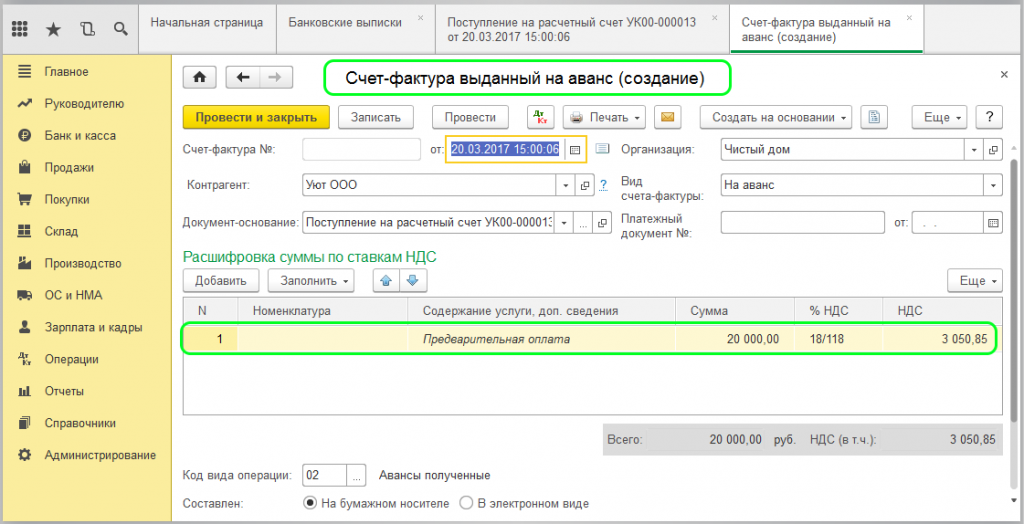

Документ, который формирует проводки по учёту НДС – «Счёт-фактура». Он может быть сформирован: когда на расчётный счёт поступает аванс; при завершении учётного периода (месяца).

Рассмотрим его создание при поступлении средств на расчётный счёт:

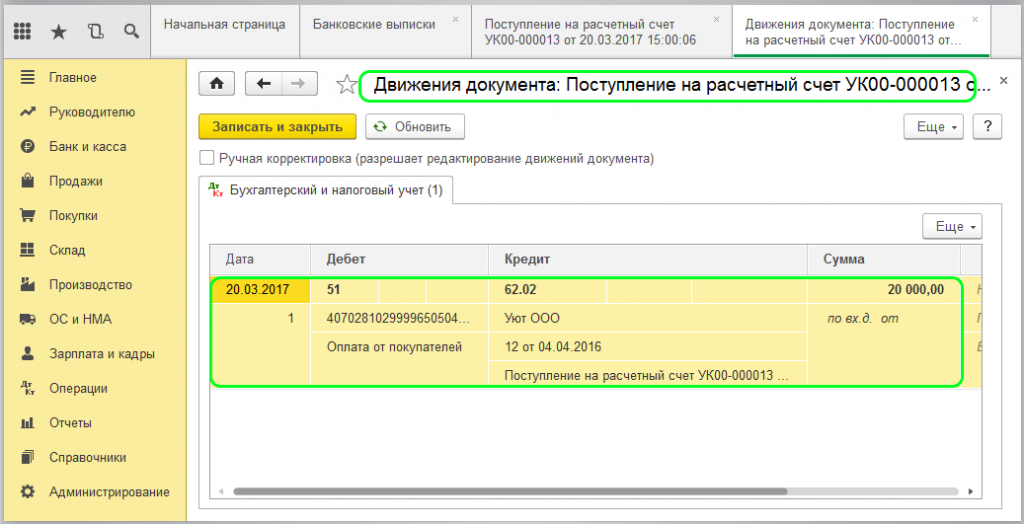

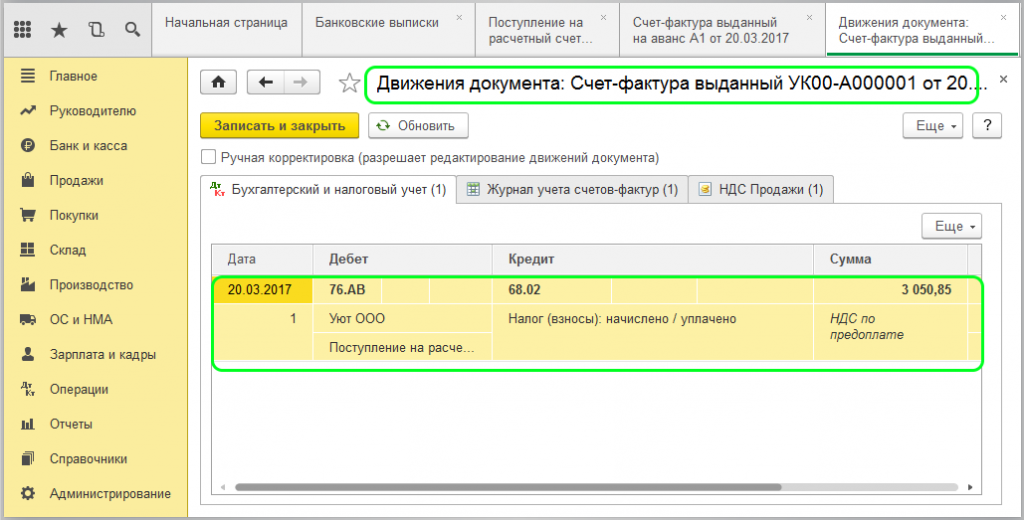

Проведите проверку проводок:

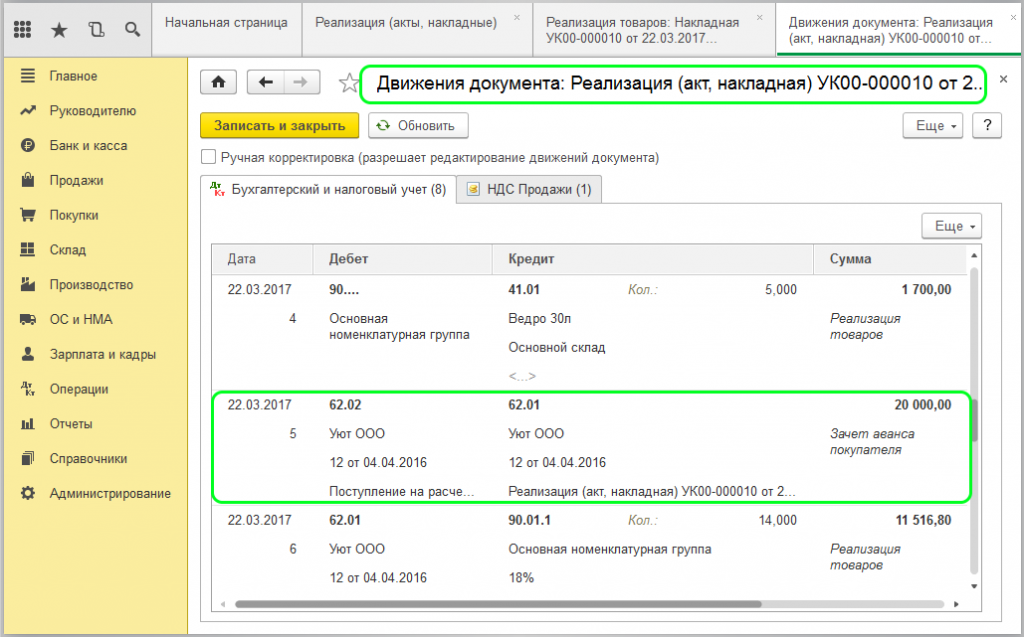

Когда создаётся документ «Реализация» аванс формируется автоматически. По проводкам реализации это можно проверить:

Как закрыть счет 76.АВ в 1С 8.3 Бухгалтерия

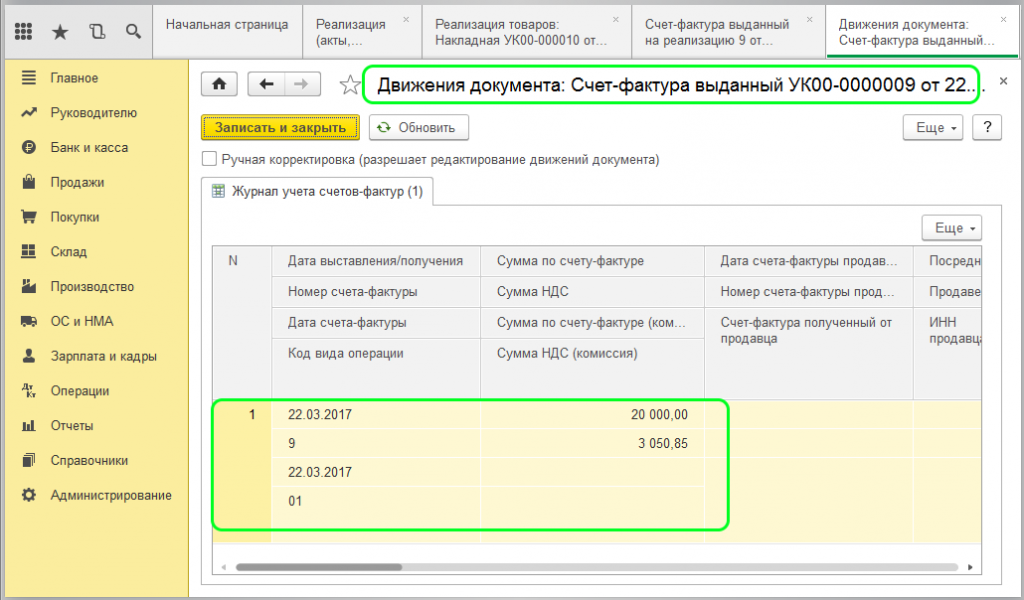

Созданный документ формировать проводки не будет, он предназначен для других целей.

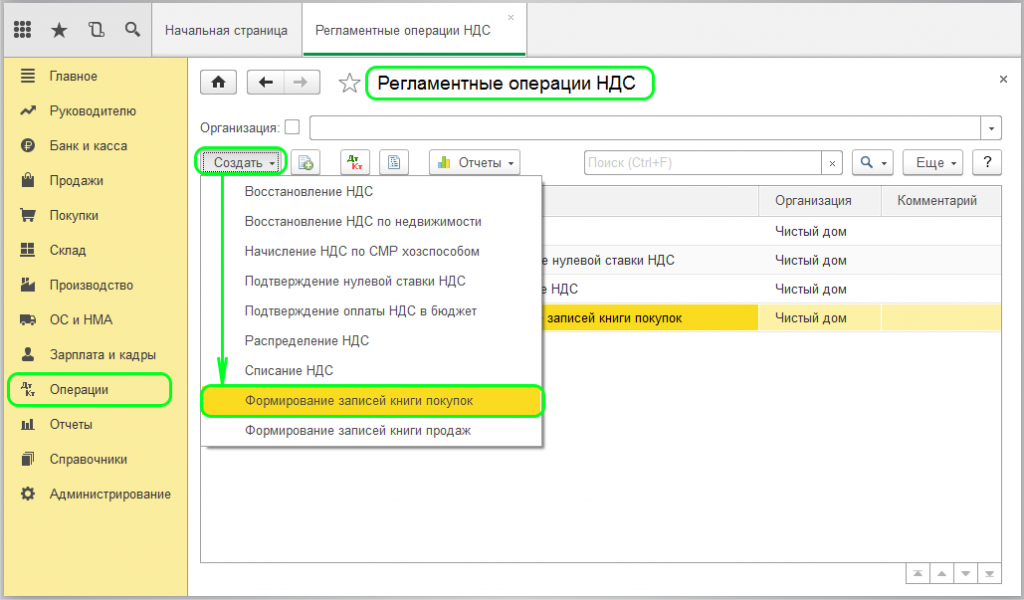

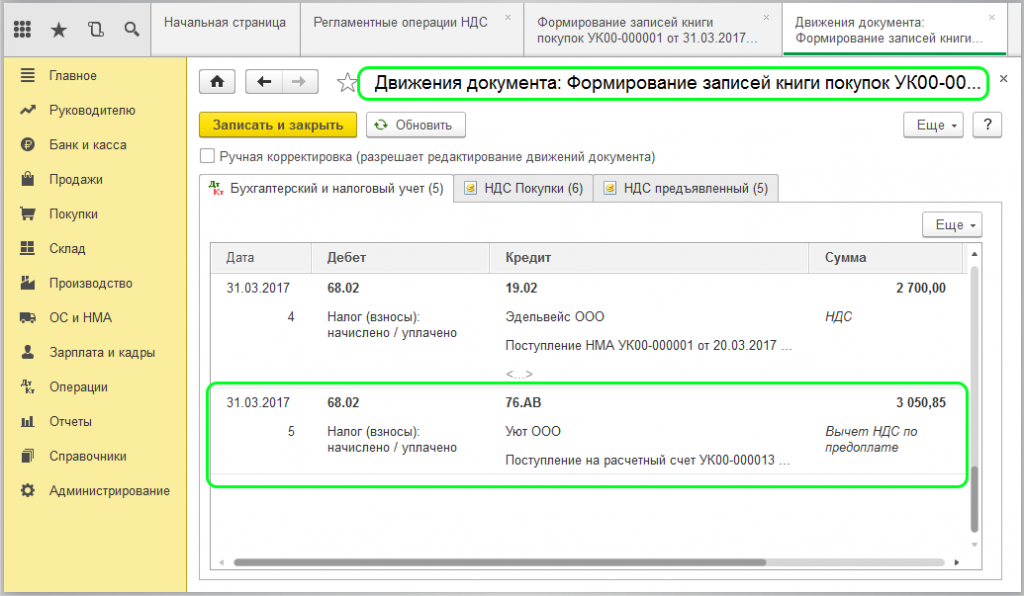

Посредством документа со следующего скриншота будет отражено восстановление налога:

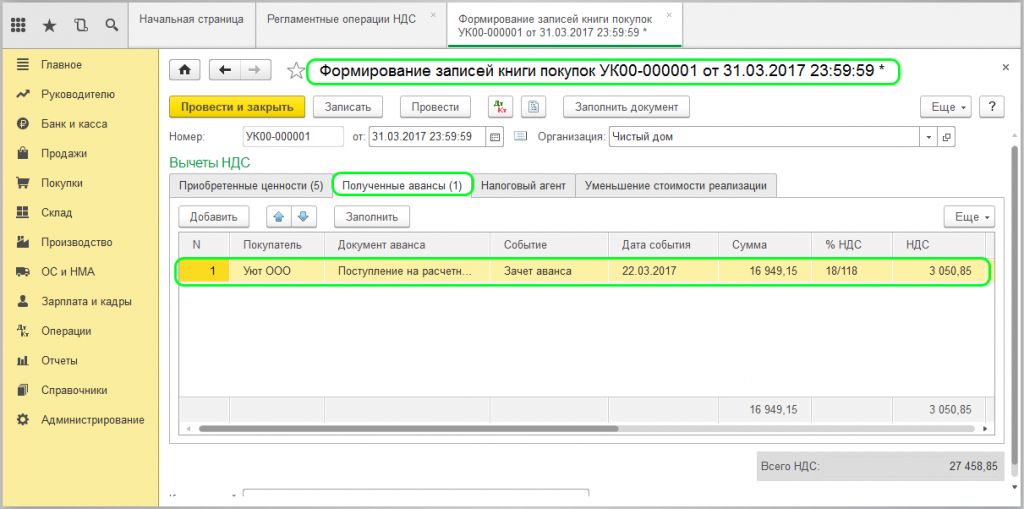

Закладка «Полученные авансы» при этом должна заполниться программой. В ней будут отражены все суммы по авансовым платежам, которые могут быть предъявлены при восстановлении НДС:

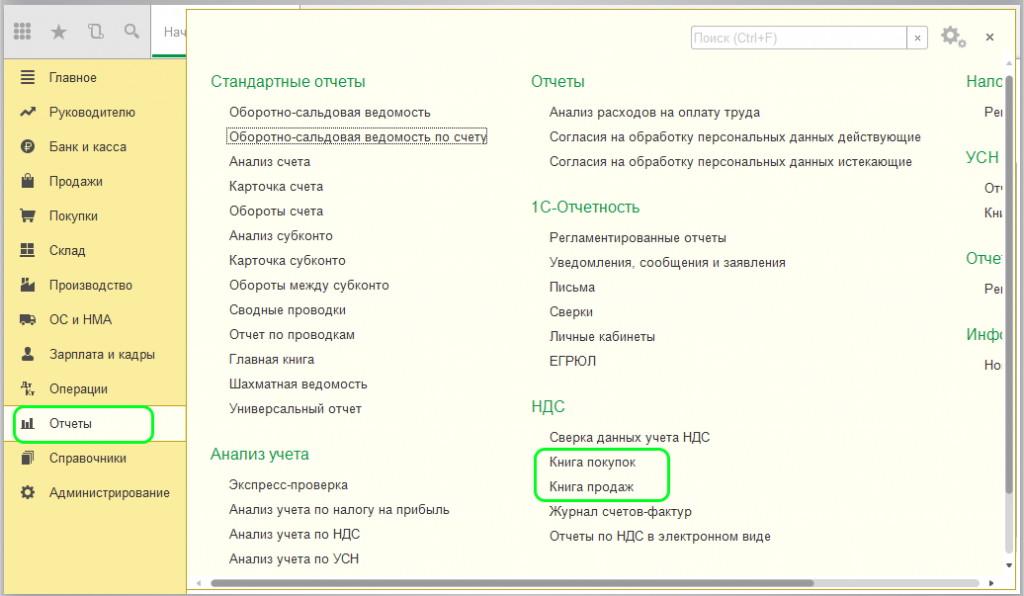

Итоги по регламентным операциям учёта НДС можно посмотреть в выделенных на картинке отчётах:

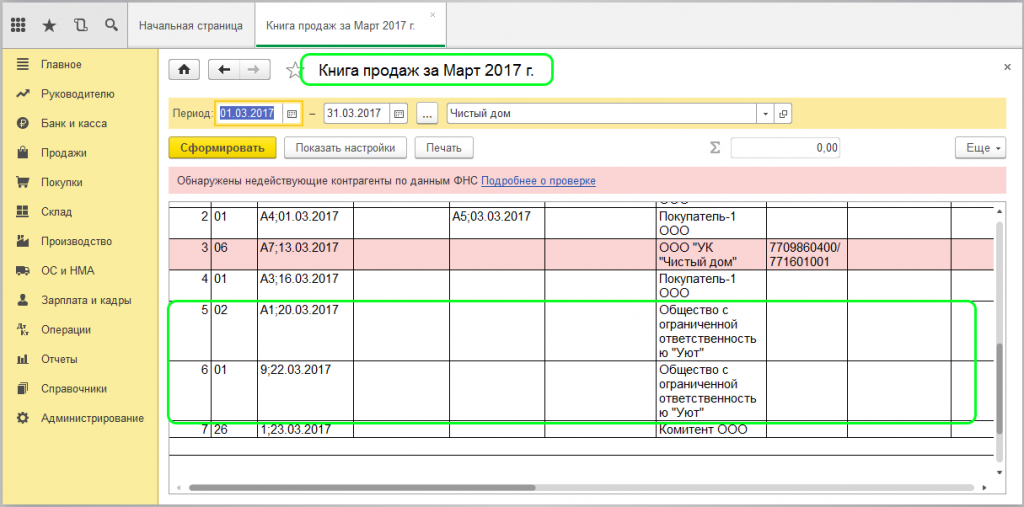

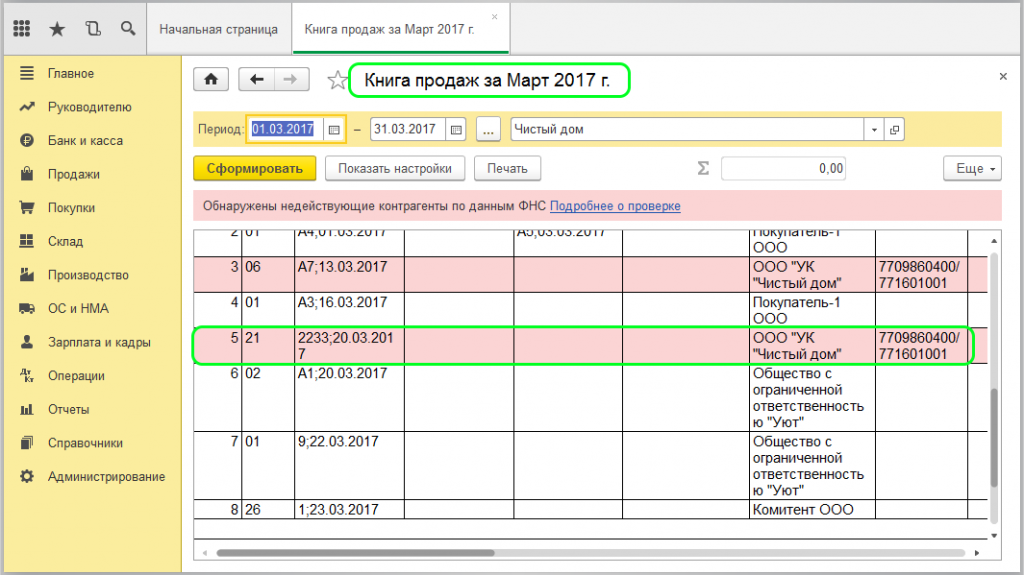

Во втором будут записи по авансу и реализации на учётный период по контрагенту-покупателю.

В первом тот же контрагент, запись по нему же формирует авансовый платёж в «Книге продаж».

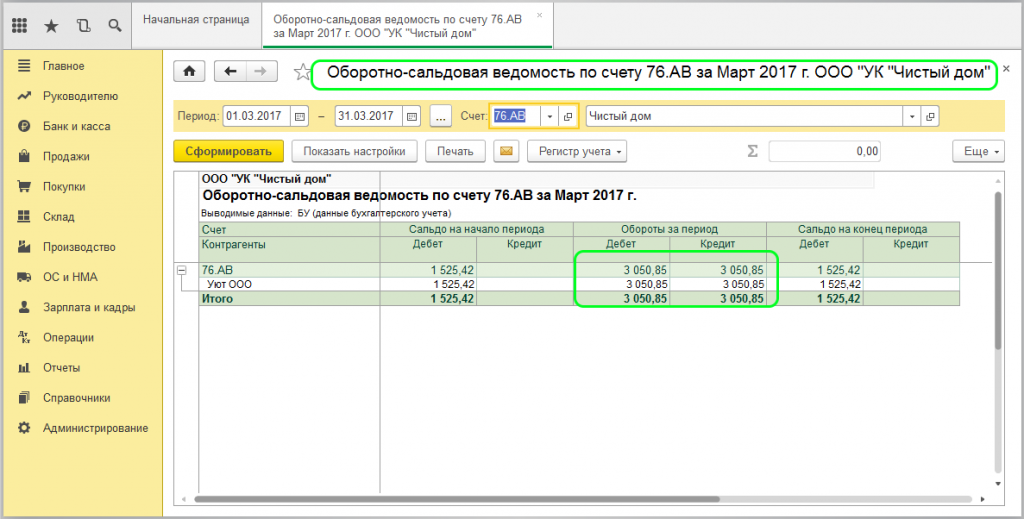

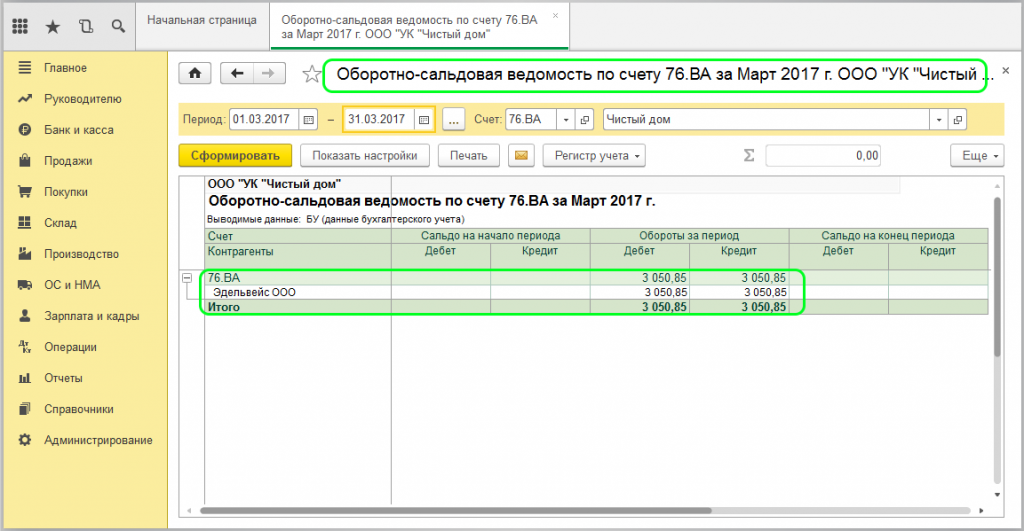

В записях должна фигурировать одинаковая сумма, то есть оплата НДС в бюджет одноразовая. Проверить закрытие счёта 76.АВ можно, создав отчёт «Оборотно-сальдовая ведомость»:

Восстановление НДС с авансовых платежей поставщиков проводится похожим образом, документы при этом формируются в следующем порядке: сначала списание с расчётного счёта, затем счёт-фактура на аванс от поставщика, третьей должна стать приходная накладная, а последний документ – счёт-фактура по накладной.

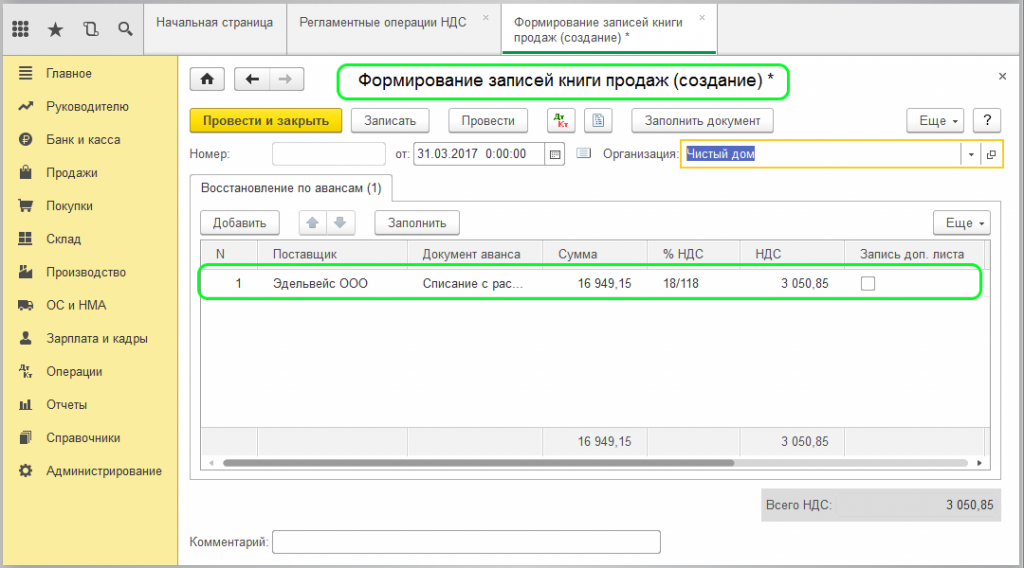

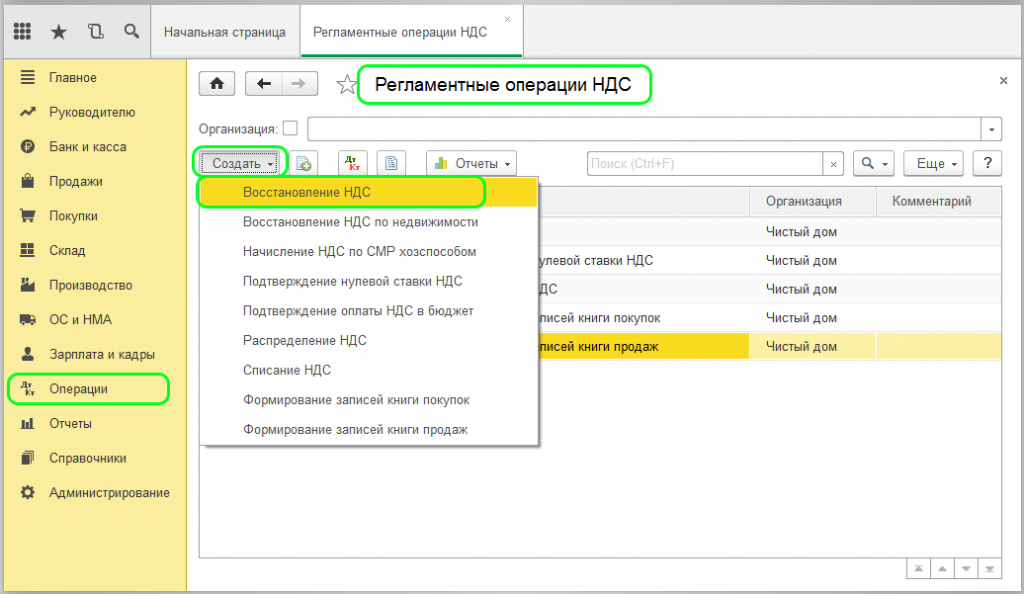

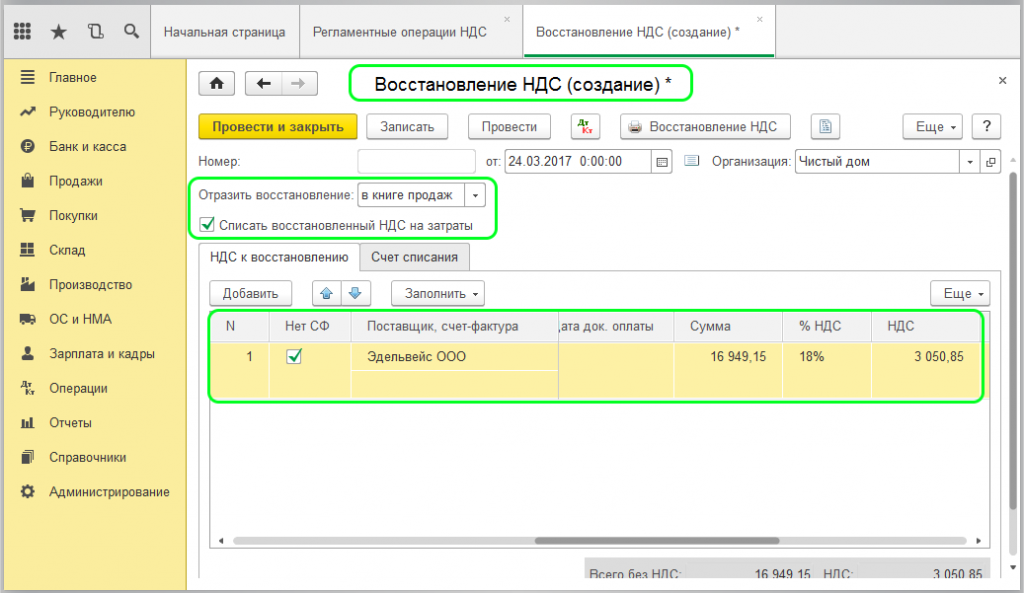

Восстановление НДС при этом будет проводиться по документу с рисунка ниже:

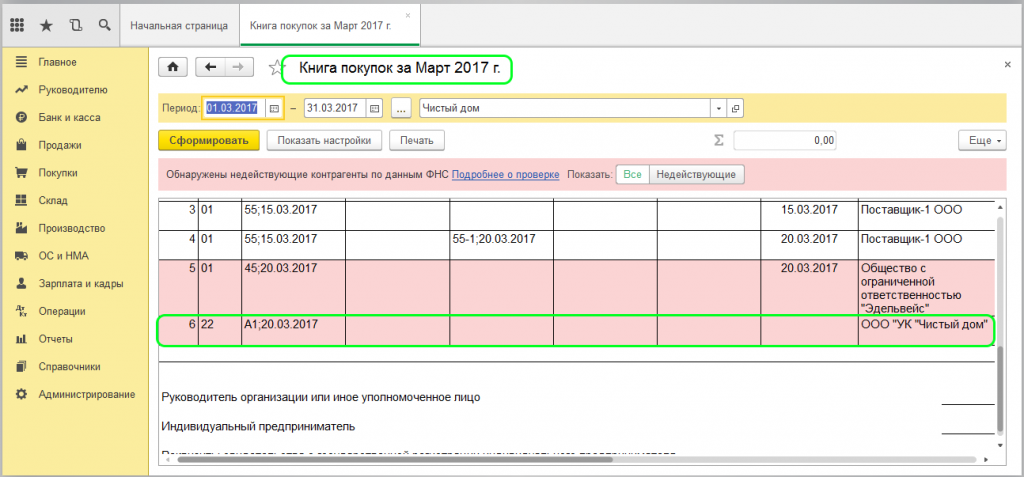

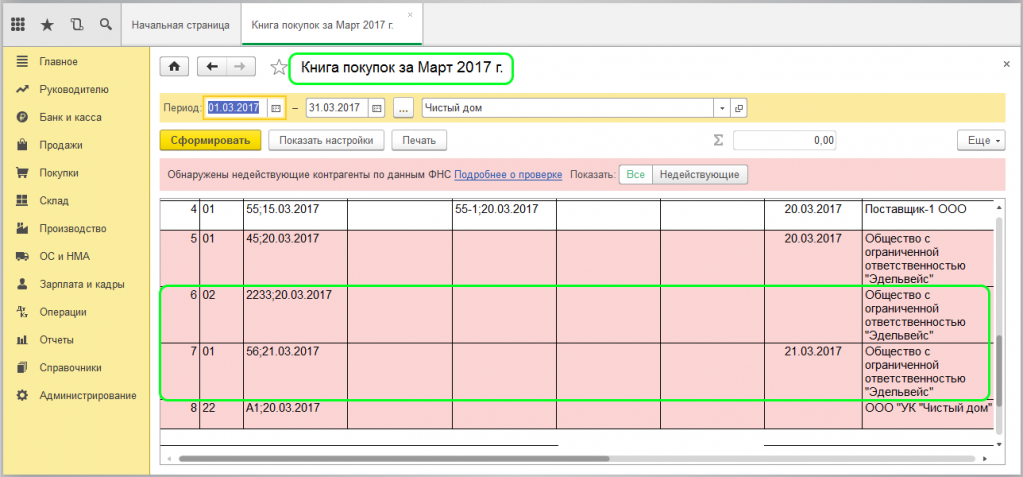

Записи об авансовом платеже и поступлении можно будет увидеть в «Книге покупок»:

Запись о восстановлении НДС появится в «Книге продаж»:

НДС с авансовых платежей поставщикам должен учитываться по счёту 76.ВА, движение по нему отражается в оборотно-сальдовой ведомости:

НДС может быть восстановлен:

- При продаже в розницу без НДС продукции, которая предназначена для реализации со ставкой в 18%. НДС по применённому в производстве материалу нужно восстановить, то есть в этом случае вернуть в бюджет.

- Если с документом «Счёт-фактура» поставщика возникли проблемы.

Если же требуется наоборот вернуть организации выплаченный ею ранее налог, для этого в 1С предусмотрен документ «Восстановление НДС»:

Его можно называть корректирующим для книги покупок или продаж, смотря по тому, какое назначение у восстановления НДС. В итоге сумма может быть списана на счёт затрат:

Тогда восстановленный НДС отражается в «Книге продаж», для этого делается запись на дополнительном листе.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Источник: www.1cbit.ru

Восстанавливаем НДС и переходим на УСН

Если вы решились перейти с общей системы налогообложения (ОСНО) на упрощённую (УСН), к этому нужно подготовиться заранее. На ОСНО вы зачитывали входящий НДС, а на УСН так делать нельзя. Зачитывать — значит уменьшать «исходящий» НДС на «входящий», который вложен в стоимость покупных услуг или товаров.

Поэтому, если вы купили товары, материалы или основные средства, зачли с их покупки НДС, а в рамках ОСНО так и не использовали — этот НДС нужно восстановить. Восстановить — значит не зачитывать больше, сделать обратную запись в книге продаж. Причём регистрируют те же счета-фактуры, по которым принимали налог к вычету. По одинаковым товарам возьмите любые счета-фактуры на нужную сумму.

По основным средствам и нематериальным активам восстановите НДС в сумме, пропорциональной их остаточной стоимости. По непроданным товарам или неиспользованным материалам — в полной сумме.

ООО «Тишь да гладь» переходит на УСН с 2021 года. На 31 декабря 2020 на балансе компании есть:

— непроданный товар на сумму 354 000₽ (в т.ч. НДС). Последний счёт-фактура на этот товар был на 600 000₽, НДС 100 000₽ принят к вычету;

— аванс поставщику 60 000₽ (в т.ч. НДС), НДС 10 000₽ принят к вычету;

— основное средство с первоначальной стоимостью 1 200 000₽ (в т.ч. НДС), а остаточной 900 000₽, НДС 200 000₽ принят к вычету.

Поэтому организация восстанавливает:

— НДС с непроданного товара 59 000₽ (354 000 × 20/120). В книге продаж регистрируется счёт-фактура на 354 000;

— НДС с аванса 10 000₽. В книге продаж регистрируется счет-фактура поставщика на этот аванс;

— НДС с остаточной стоимости основного средства 180 000₽ (200 000 × 900 000 / (1 200 000 — 200 000)). В книге продаж регистрируется счет-фактура поставщика на ОС, но только на 900 000₽, НДС 180 000₽.

И хотя восстановленный НДС вы перечислите уже в следующем году, когда будете применять УСН — в расходах УСН его не учитывайте. Вы сделали это раньше: учли в расходах по налогу на прибыль в декабре прошлого года.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Совет 1

Отложите закупку материалов до следующего года, тогда восстанавливать НДС не придётся. При упрощёнке входной НДС сразу включите в первоначальную стоимость объекта.

Совет 2

Если планируете продать большую партию товаров, сделайте это до перехода на УСН.

Статья актуальна на 25.05.2022

Источник: e-kontur.ru

Каков порядок применения субсчетов 76-АВ и 76-ВА для учета сумм НДС с полученных и выданных авансов?

Каков порядок применения субсчетов 76-АВ и 76-ВА для учета сумм НДС с полученных и выданных авансов?

Субсчета 76-АВ «НДС с авансов полученных» и 76-ВА «НДС с выданных авансов» открываются к счету 76, используемому в данном случае в качестве технического счета, для отражения в бухгалтерском учете НДС, исчисленного продавцом с полученного аванса, и НДС, подлежащего вычету у покупателя с выданного аванса. Такой порядок применения указанных субсчетов, соответствующий рекомендациям в области бухгалтерского учета, может быть установлен в учетной политике организации как продавца, так и покупателя.

НДС с полученных и выданных авансов — отдельный факт хозяйственной жизни. Он исчисляется к уплате в бюджет продавцом или принимается к вычету покупателем в сумме, которая рассчитывается по правилам гл. 21 Налогового кодекса РФ и является объектом бухгалтерского учета (п. 8 ст. 3, п. 1 ст.

5 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»). От правильности учета НДС с полученных и выданных авансов зависят отражение авансовой задолженности в бухгалтерской отчетности и принятие ее пользователями верных экономических решений.

Особенности учета авансов (предоплат) и их отражения в отчетности

Авансовая задолженность (в отличие от другой дебиторской и кредиторской задолженности) не предусматривает получение или выплату денежных средств (за исключением случаев изменения или расторжения договора, по которому перечислялся аванс), а предполагает поставку определенного количества конкретных товаров, работ, услуг.

Авансы (предоплаты) на счетах 60 «Расчеты с поставщиками и подрядчиками» и 62 «Расчеты с покупателями и заказчиками» учитываются обособленно — на отдельных субсчетах к этим счетам (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н (далее — Инструкция по применению Плана счетов)).

Полученные (выданные) авансы (предоплаты) не должны влиять на выручку у продавца или расходы у покупателя, признаваемые в бухгалтерском учете (п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н, п. 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Полученные (выданные) авансы (предоплаты) отражаются в составе кредиторской (дебиторской) задолженности. В бухгалтерском балансе они отражаются за вычетом подлежащей уплате (уплаченной) в бюджет суммы НДС (у продавца) и за минусом принятого к вычету НДС (НДС, подлежащего вычету) у покупателя (Приложение к Письму Минфина России от 09.01.2013 N 07-02-18/01, Письмо Минфина России от 12.04.2013 N 07-01-06/12203, Толкование Т-16/2013-КпТ «НДС с авансов выданных и полученных» (организация-разработчик: ОАО «МХК «ЕвроХим», Фонд «НРБУ «БМЦ», дата заседания: 09.08.2013) (далее — Толкование Т-16/2013-КпТ)).

Суммы НДС в составе поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам и платежей в бюджетную систему РФ или возмещение из нее отражаются в отчете о движении денежных средств свернуто. То есть величина такого денежного потока уменьшается на сумму НДС, содержащегося в полученных платежах (пп. «б» п. 16 Положения по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011), утвержденного Приказом Минфина России от 02.02.2011 N 11н, Письмо Минфина России от 27.01.2012 N 07-02-18/01). Это связано с тем, что НДС, уплаченный поставщикам, НДС, полученный от покупателей, и НДС, уплаченный в бюджет, — три денежных потока, которые не имеют отношения к деятельности организации.

Отражение в учете НДС с авансов (предоплат)

Порядок отражения в учете НДС, исчисленного продавцом с полученного аванса, и НДС, подлежащего вычету у покупателя с выданного аванса, нормативно не урегулирован ни ФСБУ, ни МСФО.

В связи с этим организация (как продавец, так и покупатель) должна самостоятельно определить такой порядок и закрепить его в своей учетной политике с учетом рекомендаций в области бухгалтерского учета (пп. «в» п. 7.1 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина России от 06.10.2008 N 106н).

В Толковании Т-16/2013-КпТ для учета НДС с авансов выданных и полученных предлагается использовать технический счет. В качестве такого технического счета могут выступать как счет 76, так и счета 62 и 60, к которым открываются субсчета 76-АВ и 76-ВА (62-НДС-АВ и 60-НДС-ВА).

На практике применяются следующие способы учета:

способ 1, предусмотренный бухгалтерскими программами, — с применением субсчета 76-АВ «НДС с авансов полученных» и субсчета 76-ВА «НДС с выданных авансов»;

способ 2 — с применением субсчета 62-НДС-АВ «НДС с авансов полученных» и субсчета 60-НДС-ВА «НДС с выданных авансов»;

способ 3, предложенный Минфином России в Письме N 07-01-06/12203, основанный на Инструкции по применению Плана счетов и использовании счета 19 в целях учета НДС с авансов. Согласно данным разъяснениям у продавца нет оснований для отражения суммы НДС по дебету отдельного счета (76 «Расчеты с разными дебиторами и кредиторами» или др.).

Но План счетов — это технический документ. Согласно абз. 2 преамбулы Инструкции по применению Плана счетов принципы, правила и способы ведения организациями бухгалтерского учета отдельных активов, обязательств, финансовых, хозяйственных операций и др., в том числе признания, оценки, группировки, устанавливаются положениями и другими нормативными актами, методическими указаниями по вопросам бухгалтерского учета.

При применении указанных выше способов проводки будут следующими:

проводки у продавца:

на дату получения аванса: дебет счета 51, кредит 62 «Расчеты по авансам полученным» — получен аванс;

на дату получения аванса: дебет счета 76-АВ (62-НДС-АВ), кредит счета 68-НДС — исчислен НДС с полученного аванса (абз. 2 п. 1 ст. 154, пп. 2 п. 1 ст. 167 НК РФ);

на дату отгрузки товаров (работ, услуг) или возврата аванса в том квартале, когда выполнены все условия для вычета: дебет счета 68-НДС, кредит счета 76 (АВ) 62-НДС-АВ — принят к вычету НДС, исчисленный с полученного аванса (п. п. 5, 8 ст. 171, п. п. 4, 6 ст. 172 НК РФ, Письма Минфина России от 16.01.2018 N 03-07-11/1303, от 21.07.2015 N 03-07-11/41908);

проводки у покупателя:

на дату выдачи аванса: дебет счета 60-2 «Расчеты по выданным авансам», кредит счета 51 — перечислен аванс;

в квартале, когда выполнены условия для вычета авансового НДС (п. 3 ст. 168, п. 12 ст. 171, п. 9 ст. 172 НК РФ, Письмо Минфина России от 22.02.2017 N 03-07-11/10152): дебет счета 68-НДС, кредит счета 76-ВА (60-НДС-ВА) — НДС с выданного продавцу с аванса принят к вычету;

на дату принятия к учету товаров (работ, услуг): дебет счета 19, кредит счета 60 — отражен НДС по приобретенным товарам (работам, услугам);

в квартале, когда выполнены условия для вычета (п. 1 ст. 169, п. 2 ст. 171, п. 1 ст. 172 НК РФ): дебет счета 68-НДС, кредит счета 19 — НДС по приобретенным товарам (работам, услугам) принят к вычету;

в квартале, когда принят к вычету НДС по товарам (работам, услугам), в счет которых был выдан аванс, или когда продавец вернул аванс из-за изменения или расторжения договора, по которому перечислялся аванс (пп. 3 п. 3 ст. 170 НК РФ, Письма Минфина России N 03-07-11/10152, от 20.05.2016 N 03-07-08/28995): дебет счета 76-ВА (60-НДС-ВА), кредит счета 68-НДС — восстановлен НДС с выданного аванса.

Если покупатель примет решение не принимать к вычету авансовый НДС — это его право (Письма Минфина России N 03-07-08/28995, от 22.11.2011 N 03-07-11/321), тогда первых двух и последних двух вариантов проводок в бухгалтерском учете покупателя не будет.

С учетом Толкования Т-16/2013-КпТ если учетной политикой организации закреплен порядок отражения в бухгалтерском учете НДС с авансов выданных и полученных с применением счета 76 (субсчета 76-АВ «НДС с авансов полученных» и субсчета 76-ВА «НДС с выданных авансов») в качестве технического счета, то такой порядок учета указанных фактов хозяйственной жизни не противоречит требованиям действующих нормативных правовых актов.

Источник: enterfin.ru