В этой статье расскажу, как пользователю 1С:ERP можно создать, провести и отразить документ «Списание дебиторской задолженности».

Документ предназначен для оформления операция списания задолженности, возникшей в процессе оформления хозяйственных операций между организациями предприятия и ее клиентами или поставщиками. Предусмотрена возможность списания задолженности с конкретного юридического (физического) лица клиента или поставщика (контрагента), если компания состоит из нескольких юридических (физических) лиц.

Списание дебиторской задолженности возможно также на прочие активы/пассивы.

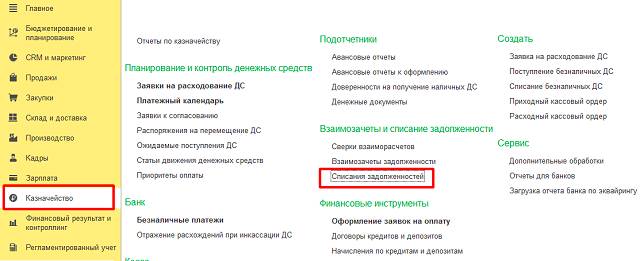

Основное рабочее место для работы с документом расположено в Разделе «Казначейство» / «Взаимозачеты и списания задолженностей» /Рабочее место «Списание задолженностей» (см. Рис.1)

Списание дебиторской задолженности в 1С Бухгалтерия 8

Рис. 1 Рабочее место журнала документа «Списание задолженностей» в 1С:ERP

Создать документ можно по кнопке «Добавить» или по кнопке «Заполнить по остаткам»

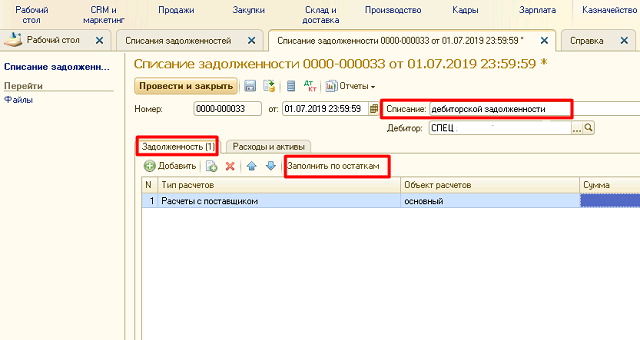

В шапке документа заполняем:

- Списание — «Дебиторская задолженность» (выбирается в случаях, когда клиент или поставщик должен организации и долг планируется списать на расходы).

- Дебитор — Организация, по которой списываем задолженность.

- На закладке «Задолженность» (см. Рис.2) заполняем:

- Тип расчетов — Указываем расчеты с поставщиком или клиентом.

- Объект расчетов — Указываем договор (заказ, накладную) по которой списываем задолженность.

- Сумма- сумма, списываемой задолженности в валюте взаиморасчетов.

Рис. 2 Пример заполнения документа «Списание задолженности» в 1С:ERP

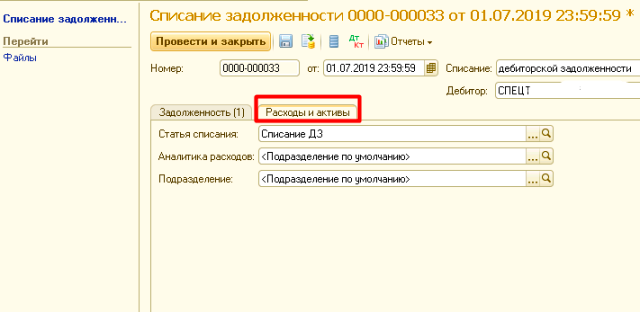

На закладке «Расходы и активы» (см. Рис. 3) заполняем:

• Статью списания — статья, по которой отражается списываемая дебиторская задолженность.

• Аналитика расходов — объект аналитики прочих расходов.

• Подразделение — подразделение, на которое должны быть отнесены расходы по списанию задолженности.

Рис. 3 Пример заполнения документа «Списание задолженности» в 1С:ERP

После того как заполнили наш документ, проводим его. Просмотреть проводки возможно нажатием кнопки Дт/Кт. (см. Рис. 4)

Правила списания дебиторской задолженности, которые нужно знать всем

Рис. 4 Отражение проводок в документе «Списание задолженности» в 1С:ERP

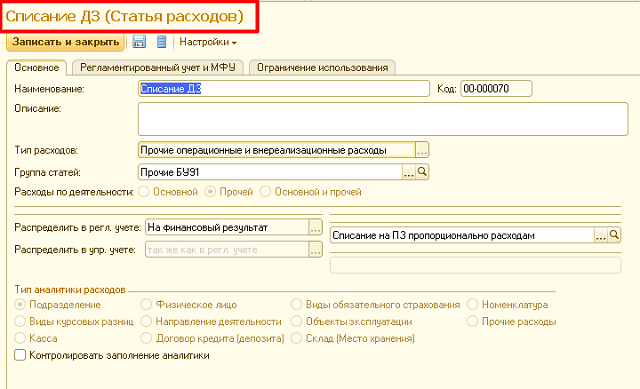

Счет Дт. — 91.02 «Списание ДЗ» — мы указали на закладке «Расходы и активы» в реквизите «Статья списания», я выбрала счет 91.02 и сделала настройки статьи расходов (см. Рис. 5,6)

Рис. 5 Настройка статьи расходов в 1С:ERP

Рис. 6 Настройка статьи расходов в 1С:ERP

Счет Кт. — 76.05 «Расчеты с поставщиками услуг» настраивается в договоре с контрагентом на закладке «Учетная информация» в реквизите «Группа фин. учета расчетов».

Надеюсь, данная статья была вам полезна!

Компания «СИТЕК» оформит 1С:ИТС за один день в любом регионе РФ

Автор статьи: специалист отдела сопровождения Головаш Лидия Сергеевна. Дата обновления статьи 03.12.2019 г.

Подпишитесь на нашу рассылку

и получите еще больше статей от экспертов по 1С!

Источник: sitec-it.ru

Проводки на списание дебиторской задолженности: вот и резерв пригодился

Следить за долгами контрагентов – святая обязанность каждого бухгалтера. Тем более, что обязанность создавать резервы по сомнительным долгам в бухгалтерском учете возложена на все организации без исключения. При этом проводки на списание дебиторской задолженности зависят от того, в каком объеме у вас создавался резерв по сомнительным долгам, достаточно ли его на покрытие долга.

Списание за счет резерва в бухгалтерском учете

Для того чтобы списать дебиторскую задолженность, она должна стать безнадежной. О том, какой долг можно считать безнадежным, прочитайте здесь .

На последний день периода (предусмотренного в вашей учетной политике – месяц, квартал) проводят инвентаризацию дебиторской задолженности, выявляют безнадежную задолженность, подлежащую списанию. Подписывается приказ на списание задолженности.

Проводки на списание дебиторской задолженности будут такие:

Дебет 63 – Кредит 62 (76) – дебиторская задолженность списывается за счет резерва

Дебет 007 – сумма списанной задолженности учтена за балансом (там она будет находиться еще 5 лет).

Если суммы резерва оказалось недостаточно для покрытия убытков от безнадежной задолженности, то разница относится на прочие расходы.

Списание дебиторской задолженности оформляется приказом руководителя в произвольной форме.

Пример

ООО «Ромашка» списывает безнадежную дебиторскую задолженность своего покупателя ООО «Лютик» в размере 20 000 руб. 31 марта 2015 года за счет резерва по сомнительным долгам (его размер на 31.03.15 составляет 25 000 руб.)

Генеральный директор ООО «Ромашка» издал следующий приказ:

ПРИКАЗ

На основании приказа в учете ООО «Ромашка» были сделаны следующие проводки:

Д63 К62 — 20 000 руб. — дебиторская задолженность с истекшим сроком исковой давности погашена за счет резерва по сомнительным долгам.

Д007 — 20 000 руб. — списанная задолженность отражена за балансом.

В программе 1С: Бухгалтерия списание задолженности за счет резерва осуществляется через меню Покупка, выбираем Корректировка долга, вид операции – Списание задолженности.

Списание задолженности в налоговом учете

Задолженность, которая стала безнадежной может быть как покрыта, так и не покрыта резервом. Не покрытой она может быть, если вы не создаете резерв по сомнительным долгам в налоговом учете, или это задолженность, по которой резерв не создается (например, по авансам, по займам) или сумма задолженности, которая выходит за пределы лимита в 10% от выручки.

Когда сомнительная задолженность стала безнадежной и после проведенной инвентаризации на конец отчетного периода, вы уменьшаете на ее сумму ваш резерв. В этой части в расходы она больше не попадает. Ту часть задолженности, которая резервом не покрывается (если такая есть), включается в состав внереализационных расходов.

Если резерв в налоговом учете вы не создаете, то вся сумма задолженности, признанной безнадежной, включается по результатам инвентаризации в состав внереализационных расходов.

На расходы можно списать не только сумму самого долга, но и пени и штраф по этой задолженности, который после подписания акта сверки (в котором обозначена сумма санкций) вы учли в доходах (письмо УФНС по г. Москве от 08.04.2008г. №20-12/034110).

О создании резерва по сомнительным долгам в налоговом учете читайте здесь, а в бухгалтерском – смотрите тут.

А вам приходится списывать задолженность контрагентов? Какие трудности вам встретились при этом? Поделитесь, пожалуйста, в комментариях!

Источник: pommp.ru

Списание безнадежной дебиторской задолженности – проводки. Документы для списания безнадежной дебиторской задолженности

Наиболее распространенным видом дебиторской задолженности является долг покупателя перед поставщиком за отгруженную продукцию, выполненные работы и оказанные услуги. Нередки случаи, когда, получив товар, покупатель нарушает сроки оплаты по договору или по тем или иным причинам сообщает о своей неспособности осуществить оплату.

О случаях, когда дебиторская задолженность признается просроченной, безнадежной, об учете такой задолженности и ее списании в проводках мы расскажем в нашей статье.

Просроченная и безнадежная задолженность. Резерв сомнительных долгов

Дебиторскую задолженность называют просроченной, если поставщиком отгружен товар (выполнены работы, услуги), а покупателем не осуществлена оплата за данный товар в сроки, определенные договором поставки. В случае, если существует вероятность не погашения долга, то задолженность признается сомнительной и под сумму долга создается резерв.

В учете сумму резерва относят к операционным расходам. Создание резерва производится за счет прибыли предприятия и отражается проводкой:

Резерв с создается и используется предприятием при выполнении следующих условий:

- процедура создания резерва регламентируется учетной политикой предприятия;

- сумма резерва не превышает 10% от выручки отчетного периода;

- количественный показатель резерва вычисляется по результатам проведенной инвентаризации на 1-е число отчетного периода.

В случае, если проведя инвентаризацию, поставщик обнаружил, что срок по дебиторской задолженности истек срок исковой давности, то она признается безнадежной.

Кроме того, Налоговый кодекс позволяет считать долг безнадежным, если предприятие должник объявлено банкротом или ликвидировано, а следовательно не может исполнить свои обязательства по выплате долга. Списание безнадежной задолженности проводится по решению правления организации.

Списание просроченной «дебиторки»

Сумма просроченной дебиторской задолженности, которая была признана безнадежной, подлежит списанию за счет созданного ранее резерва и учитывается как нереализационный расход. В учете списание проводится по Дт счета 63 «Резерв сомнительных долгов», который, в зависимости от вид операции, кредитуется со счетами учета расчетов с контрагентами (счета 62, 60, 70, 71, 73, 76).

Как списать задолженность прошлых лет — проводки на примере

Рассмотрим операции по списанию долга на примере:

ООО «Лакмус» была проведена инвентаризация на 01.07.2015, по результатам которой было принято решение о создании резерва на сумму 54 000 руб. В сентябре 2015 было выявлена неплатежеспособность должника ООО «Лакмус» — покупателя ООО «Парус», по причине признания последнего банкротом. Долг ООО «Парус» в сумме 72 000 руб. (НДС 10 983 руб.) был признан безнадежным.

Бухгалтером ООО «Лакмус» были сделаны следующие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 91/2 | 63 | Создание резерва | 54 000 руб. | |

| 63 | 62 | Списание части безнадежной задолженности ООО «Парус» | 54 000 руб. | |

| 91/2 | 62 | Списание части задолженности, не покрытой резервом | 18 000 руб. | |

| 76 | 68 НДС | Начисление НДС от суммы списанной задолженности | 10 983 руб. |

Учет просроченной задолженности

Представим, что между ООО «Благо» и ООО «Дружба» заключен договор поставки товара. 05.08.2015 ООО «Благо» отгружена продукция на сумму 19 000 руб., НДС 2898 руб. Оплата от ООО «Дружба» не поступила в предусмотренный договором срок, задолженность была признана просроченной. ООО «Благо» был создан резерв под сумму долга.

Как правильно оформить списание дебиторской задолженности?

: 15 мая 2016

Дебиторская задолженность, если по таковой срок исковой давности вышел, подлежит списанию в обязательном порядке в соответствии с приказом руководства.

Своевременное списание такой задолженности гарантирует составленной отчётности достоверность, т.к. данные задолженности дебиторов считаются обязательными компонентами учёта пассивов и активов предприятия.

Для учёта налогов списание долгов является необходимым для корректирования налоговой базы и правильного начисление налогов.

Бухгалтеру необходимо знать порядок списания дебиторской задолженности, чтобы правильно оформить проводки, подготовить необходимую документацию и определить, как данная операция повлияет на расчёт налогов.

Когда можно списать дебиторскую задолженность?

Задолженность по дебиторам учитывается на балансе фирмы, чем увеличивает её налогооблагаемую прибыль и искажает картину расчёта чистой прибыли предприятия.

Поэтому убрать «дебиторку» необходимо, как можно скорее, дабы избежать лишних расходов и потери финансовой устойчивости организации.

Но на практике подобные операции можно совершать только когда все законные способы взимания долга исчерпаны.

Для списания долга можно определить следующие основания:

- Срок исковой давности. ГК РФ (ст.196) определяет срок исковой давности — 3 года.

- Невозможность получить долг вследствие ликвидации задолжавшего предприятия, либо если предприятие-должник объявлено банкротом. Как происходит банкротство предприятий, читайте здесь.

- Неудовлетворительные действия по взиманию с дебитора долгов службы судебных приставов.

Чаще всего причиной для списания является исковая давность долга. При этом если за указанный период исковой давности (3 года) фирма обращалась в суд или же должник производил в отношении долга какие-либо действия, срок исковой давности начинает заново отсчитываться с момента совершения подобных действий.

Совершать списание дебиторской задолженности можно только после того, как она официально будет признана «безнадежной», т.е. если долг востребовать с контрагента невозможно. Это определяется после письменных подтверждений возникновения задолженности, последующего проведения инвентаризации и соответствующего приказа руководства.

Чаще всего причиной для списания является исковая давность долга.

Безнадежная задолженность списывается в соответствии с регламентом Положения по ведению бухучета (Приказ Минфина от 29.07.1998- №34н).

Перед тем, как закрыть дебиторские обязательства, кредитор должен доказать безнадежность долга: по причине исковой давности либо другим причинам.

Срок, по которому истекла исковая давность, можно подтвердить:

- Договорами и другими документами на оказание работ, услуг или отгрузку покупателю, не оплатившему данные услуги, работы, товары.

- Актами сверки дебиторских долгов.

- Платёжными документами, которые бы подтверждали авансовую выплату поставщику, не выполнившему своих обязательств по поставке в сроки.

Неплатёжеспособность предприятия-должника также подтверждается документами, доказывающими безнадёжность взыскания. Можно выделить следующие документы:

- Уведомления комиссии по ликвидации предприятия-дебитора. Порядок ликвидации и банкротства предприятия.

- Решение арбитражного суда о прекращении деятельности фирмы-должника.

- Акт о нереальности сыскать долг с дебитора.

- Выписка о ликвидации организации (из списка ЕГРЮЛ).

После подтверждения задолженности как безнадёжной, проводится инвентаризация по приказу руководства организации.

Все дебиторы и суммы, причитающиеся к взысканию по исковой давности (либо в связи с ликвидацией предприятия), регулярно выявляются и вносятся в определённый реестр по результатам проведённой инвентаризации.

Оформляется списание безнадёжной дебиторской задолженности определёнными документами:

- Документ (акт) инвентаризации долгов дебиторов. Образец акта списания дебиторской задолженности прямо тут.

- Приказ (распоряжение) о списании безнадёжных долгов, подписанный руководителем. Данный приказ можно составить в произвольной форме, где указывается долг, размер суммы и основание списания.

- Бухгалтерская справка, являющаяся подтверждением совершения списания.

Документы, подтверждающие безнадёжные обязательства, и акт проведённой инвентаризации дают основание для списания долга с баланса компании. Осуществляет списание дебиторской задолженности бухгалтерия по приказу руководства.

Налоговое законодательство особых указаний к документальному оформлению не предъявляет. Главным условием правомочности списания является присутствие документально подтверждённых оснований для проведения данной операции.

Бухгалтерский учёт

Согласно Положению по ведению бухгалтерского учёта, проводки по списанию долга осуществляются по каждому существующему долгу отдельно – нельзя убрать задолженность одной суммой.

В бухгалтерском учёте проводки по списанию дебиторских долгов напрямую зависят от того, сформирован ли резерв по сомнительным долгам (РСД):

- Если РСД не создавался, либо в случае, если в формировании данного резерва не участвовали списываемые обязательства, долги дебиторов входят в «Прочие расходы».

- Если РСД создавался организацией ранее, и задолженность по дебиторам была включена в него, то безнадёжные долги списываются за счёт резервных средств.

Типовые проводки

| Дебет | Кредит | |

| Без наличия РСД | Счёт 91-2 (Прочие расходы) | Счета:62,76,60, 73 (и другие расчёты с контрагентами) |

| Счёт 007 (обязательства неплатёжеспособных кредиторов, списанные в убыток) | ||

| При наличии РСД | Счёт 63 (Расчёты по сомнительным долгам) | Счета: 62,76,60, 73 (и другие расчёты с контрагентами) |

| Счёт 007 (обязательства неплатёжеспособных кредиторов, списанные в убыток) |

На забалансовом счёте 007 (Положение по ведению бухгалтерского учёта) учитывается задолженность, списываемая при выявлении неплатёжеспособности должника – это происходит по истечении срока исковой давности. Данная операция в течение пяти лет отражается на счёте с целью отследить возможности её закрытия.

В РСД всю задолженность относят к внереализационным расходам.

Налоговый учёт отражает списание дебиторской задолженности, исходя из причин её возникновения. Должников условно можно разделить на 2 группы:

- Покупатели, задолжавшие за отгруженную продукцию (услуги или выполненные работы);

- Поставщики, не поставившие в срок продукцию, но которой был перечислен аванс.

Для покупателей списание долга сопровождается начислением НДС (когда таковой в момент отгрузки не был начислен).

Для продавцов задолженность может стать невозвратной – налог, ранее включённый в выплаченный аванс продавцу, невозможно предъявить к вычету. Поэтому НДС, как и остальная сумма долга, становится безнадёжными обязательствами.

Как добиться законными способами уменьшения дебиторской задолженности? Читайте в нашей статье.

Информация о том, как продать дебиторскую задолженность вот тут. Передача прав требований регламентируется ГК РФ.

Влияние списание долгов на начисление НДС, налога на прибыль и УСН

Если РСД не создавался – долги будут включаться во Внереализационные расходы.

Чтобы упростить работу с дебиторскими обязательствами, следует в бухгалтерском и налоговом учёте установить единообразность политики фирмы: если фирма создает резерв сомнительных долгов для налогового учёта, следует в бухгалтерском учёте сделать то же самое.

Когда в налоговом учёте списывается безнадёжная задолженность, это следует оформить проводкой по НДС, где Дебет-счёт 76 является отложенными расчётами по НДС и Кредит-счёт 68 — текущими расчёты по НДС.

Если создан РСД, то всю задолженность в нём относят к внереализационным расходам, где НДС не оплачивается вплоть до завершения отчётного периода.

По окончании квартала зарезервированная сумма сравнивается с размером той дебиторской задолженности, которая зафиксирована актом инвентаризации:

- Когда РСД больше суммы долга, значит не все долги, неуплаченные должниками, можно признать невозвратными, т.е. с них следует взыскать НДС.

- Когда дебиторские обязательства больше РСД, разница вычитается из налогооблагаемой суммы (по акту сверки).

Для предприятий, перешедших на специальные налоговые режимы с общего, существует проблема списания безнадёжной задолженности, если таковая образовалась в момент применения ОСНО. Данная ситуация не разъясняется Налоговым кодексом и здесь можно обращаться за помощью к налоговым инспекторам.

В этом видео разбирается одна из ошибок, часто допускаемая при списании безнадёжной «дебиторки»:

Порядок хранения документации

Сроки сохранения документации, служащей основанием для списания дебиторской задолженности, исчисляются с момента возникновения долговых обязательств долга, а не с момента подписания документов и приказов. Все документы, связанные с возникновением, сопровождением и списанием долга с момента выведения за баланс подлежат хранению сроком 5 лет (основания: Федеральный закон №129 «О бухгалтерском учёте»).

Если таковая документация отсутствует, налоговый орган вправе не признать правомочность списания безнадёжной задолженности и оштрафовать предприятие.

Источник: businessizakon.ru