Если мы развернем данный отчет двойным щелчком мыши по ресурсному полю Обороты , мы увидим, что время, указанное для документа Требование-накладная , раньше, чем время документа Поступление акт, накладная.

Мнение эксперта

1С:Эксперт по технологическим вопросам

Задавайте мне вопросы, и я помогу разобраться!

Отразите поступление товаров документом Поступление акт, накладная вид операции Товары накладная в разделе Покупки Покупки Поступления акты, накладные кнопка Поступление Товары накладная. Нестандартные ситуации в учете ТМЗ: как оформить в «1С: Бухгалтерия 8 для Казахстана» Обращайтесь в форму связи

Проведение инвентаризации товаров в программе 1С:Управление торговлей (УТ 11) 11.2. Пошаговая инструкция

Рассмотрим, как в программе 1С Управление торговлей версия 11.2 проводится инвентаризация складских остатков.

Инвентаризация является единственным и основным способом контроля наличия товарно-материальных ценностей и другого имущества в компании.

Для того, чтобы провести и отразить инвентаризацию в программе 1С Управление торговлей (УТ 11) 11.2, предусмотрено несколько документов. Находятся они в разделе «Склад и доставка». В группе «Излишки, недостачи, порчи» представлены документы.

Первый, с которого начинается, собственно говоря, инвентаризация, — это «Пересчеты товаров». Также доступны документы излишков и списания недостачи.

Как списать товары с 41 счета в 1с на расходы

Документ «Пересчет товаров» в программа 1С Управление торговлей (УТ 11) 11.2

Переходим к «Пересчетам товаров». В верхней части данного журнала необходимо выбрать склад, по которому будут оформляться пересчеты. Выберем основной склад.

На вкладке «Товары» можно воспользоваться настройкой отбора, задать какие-то параметры – например, по группам номенклатуры, по характеристикам отбора, и далее по кнопке «заполнить по отбору» происходит заполнение табличной части товарами, которые числятся у нас в учете.

Предположим, что в нашем случае были выявлены излишки недостачи. Например, по телевизору Sony было выявлено 2 единицы в наличии, а по холодильнику Samsung фактическое количество составило 8 единиц. Соответственно, программа 1С Управление торговлей (УТ 11) 11.2 тут же определила отклонения, а именно – излишек по телевизору и недостачу по холодильнику.

Промокоды на Займер на скидки

Займы для физических лиц под низкий процент

- Сумма: от 2 000 до 30 000 рублей

- Срок: от 7 до 30 дней

- Первый заём для новых клиентов — 0%, повторный — скидка 500 руб

Программа 1С Управление торговлей (УТ 11) 11.2 предупреждает, что при проведении документа учетное количество будет перезаполнено. Подтверждаем это. Документ провелся.

На основании данного документа можно распечатать инвентаризационную опись. В данном случае, инвентаризационная опись не напечаталась, так как не сформирован был соответствующий документ. К этому мы вернемся немного позже. Можно распечатать результаты пересчета.

Инвентаризационная ведомость и сличительная ведомость печатаются на основании одноименного документа «инвентаризационная опись». Он у нас находится в группе «Складские акты». Никакого дополнительного смысла, кроме как оформить регламентированный документ, с возможностью распечатки регламентированной формы, данный документ не несет.

В открывшейся форме можно установить переключатель в положение Только остатки , и на экране будут видны только те номенклатурные позиции, по которым есть остатки.

Мнение эксперта

1С:Эксперт по технологическим вопросам

Задавайте мне вопросы, и я помогу разобраться!

Затем по этой таблице в пересчете вносятся результаты количество факт , но для этого нужно установить соответствующий статус. Инвентаризация товаров на складе в УТ 11 Обращайтесь в форму связи

Как в 1С отразить перевод товаров в материалы при УСН?

Организация на УСН «доходы минус расходы» приобрела товары, оприходовала их на 41 счет. Затем решила эти товары использовать как материалы. Как перемещение товаров в материалы отразить в программе?

Нормативное регулирование

БУ. Законодательством о бухгалтерском учете и ПБУ 5/01 не предусмотрен перевод товаров в материалы. Если организация решила использовать товары в производственных или хозяйственных целях, нет необходимости переносить их на счет 10 «Материалы».

Организация может списывать товары напрямую со счета 41 (Письмо Минфина РФ от 06.10.2015 N 07-01-06/56934).

УСН. Товары и материалы по-разному принимаются в расходы в целях налога при УСН.

Включение стоимости товаров в расходы происходит при выполнении условий:

Материальные расходы принимаются для целей налогообложения, когда выполнены условия:

Так как переквалификация товаров в материалы законодательством не предусмотрена, есть риск, что налоговые органы сочтут неправомерным признание в расходах товарно-материальных ценностей (ТМЦ), которые изначально приобретались как товары, в момент выполнения условий для материалов.

Учет в 1С

БухЭксперт8 рекомендует не менять счет учета товаров, а по мере использования в нуждах организации принимать в расходах УСН их стоимость.

Поступление товаров

Отразите поступление товаров документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки — Покупки — Поступления (акты, накладные) — кнопка Поступление — Товары (накладная) .

- Номенклатура — наименование товара, выбирается из справочника Номенклатура;

- Счет учета — счет, на котором учитываются товары, в нашем примере — 41.01 «Товары на складах»;

- Расходы (НУ) — Принимаются.

Зарегистрируйте счет-фактуру от поставщика по кнопке Зарегистрировать .

Проводки по документу

Документ формирует движения по регистру Расходы при УСН:

- регистрационную запись с видом Приход и со статусом Не списано, не оплачено на сумму затрат на приобретение;

- регистрационную запись с видом Расход и со статусом Не списано, не оплачено на сумму затрат на приобретение;

- регистрационную запись с видом Приход и со статусом Не списано на сумму затрат на приобретение.

Как отразить недостачу в 1С:Бухгалтерия 3?

Подписывайтесь на мой telegram-канал. Сразу оговорюсь, что проектов у меня много, помощников нет, всем помочь физически и морально не смогу, прошу меня простить, если кому-то не ответил или отказал в помощи.

Отправить эту статью на мою почту

В настоящей статье рассмотрим вопрос, как отражается возникшая в организации недостача в 1С:Бухгалтерия 3. Под недостачей понимается нехватка денежных, товарных и прочих ценностей, зафиксированная в установленном порядке. В рамках данного материала разберем отражение недостачи товарных ценностей.

В ходе осуществления своей деятельности у организации могут возникать излишки или недостачи, которые обнаруживаются, как правило, при проведении инвентаризации. И далее в соответствии с установленными требованиями, необходимо отразить данный факт. Недостачи, обнаруженные после проведения инвентаризации, подразделяют на два типа.

Первый – недостачи, находящиеся в нормах естественной убыли. И второй тип – недостачи сверх нормативов. От типа будет в дальнейшем зависеть порядок, как они будут отражаться в регистрах учета. При выявлении недостачи в крупных объемах, а именно превышающем норматив, можно потребовать возмещения за счет виновного лица.

Если у вас есть вопросы по теме, как отразить недостачу в 1С, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

Далее рассмотрим пример оформления недостачи в рамках норматива естественной убыли. Таким образом, можно отнести ее на издержки, включив в себестоимость продукции и соответственно уменьшить налогооблагаемую прибыль. При этом стоит учитывать режим налогообложения организации. Для создания инвентаризации откроем раздел “Склад” и выберем пункт “Инвентаризация”.

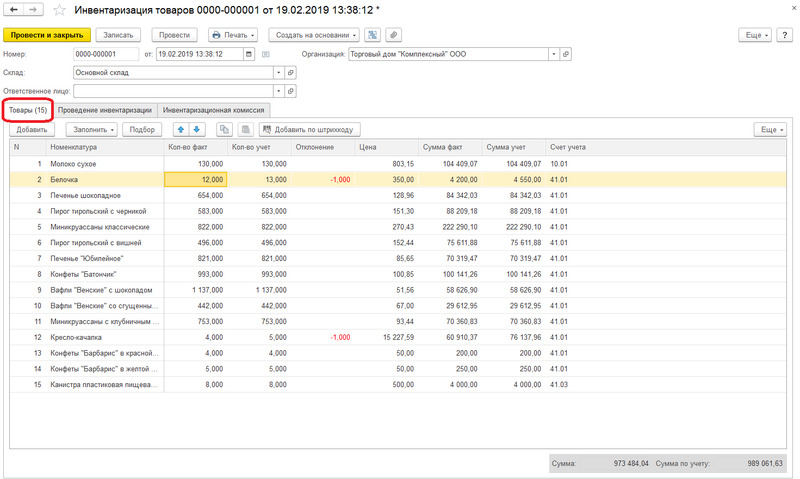

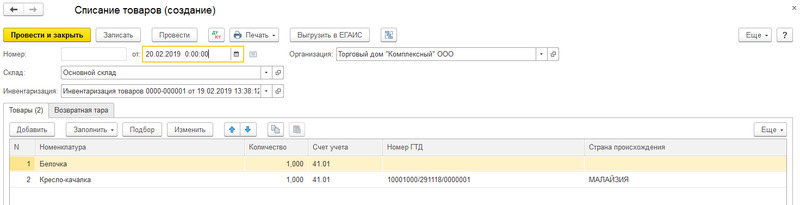

Заполняем реквизиты шапки и далее заполняем таб. часть “Товары”. Предположим, в ходе инвентаризации мы не досчитались одного кресла-качалки и одной коробки конфет белочка. В результате имеем отрицательное отклонение в одноименном столбце.

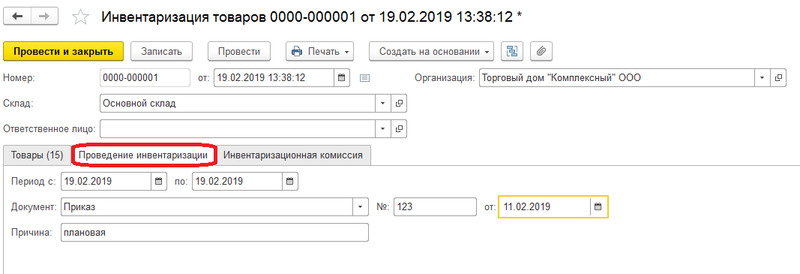

Далее переходим на закладку “Проведение инвентаризации”. Указываем период проведения инвентаризации. Основание для проведения, в нашем случае приказ руководителя организации. И при необходимости можно указать причину.

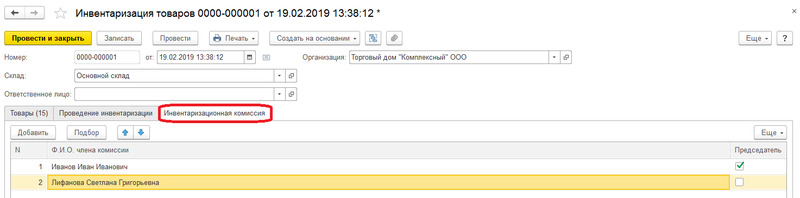

Далее переходим на вкладку “Инвентаризационная комиссия”. Добавляем в таб. часть комиссию из справочника “Физические лица” и отмечаем председателя, если таковой присутствует.

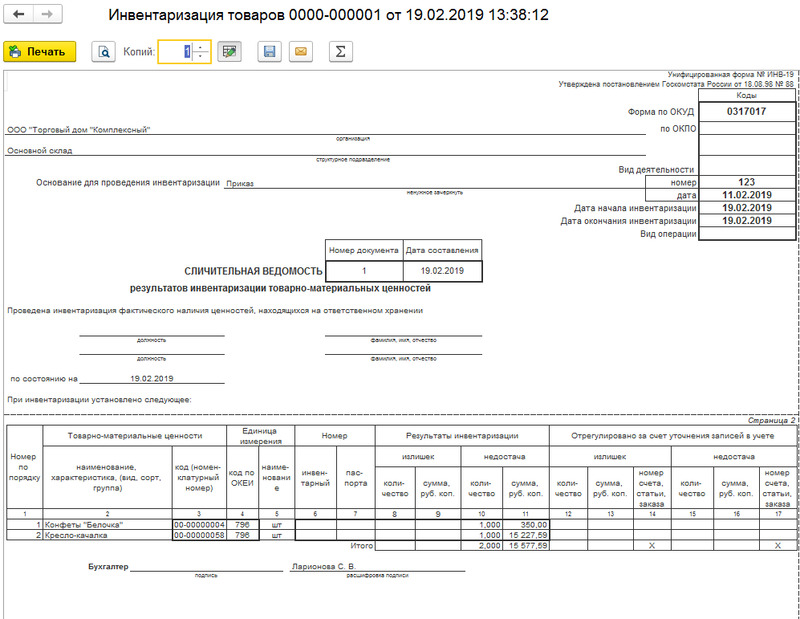

Документ заполнен, теперь его можно провести. По кнопке “Печать” есть возможность вывести на печать несколько форм, таких как, приказ о проведении инвентаризации, инвентаризационную опись и сличительную ведомость. Выведем на печать последнюю.

Далее необходимо списать потери, обнаруженные в ходе инвентаризации. Списание будем производить одноименным документом “Списание товаров”. Рекомендуется создавать его на основании инвентаризации. Но также документ можно создать вручную. Вернем в оформленную выше инвентаризацию и нажмем кнопку в шапке “Создать на основании” и далее выберем “Списание товаров”.

Документ заполнится автоматически.

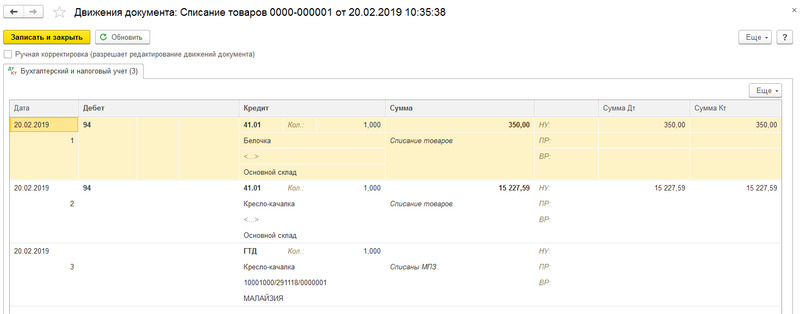

Проверяем правильность заполнения счетов в таб. части и если все корректно, остается провести документ. Откроем проводки, которые сделал документ.

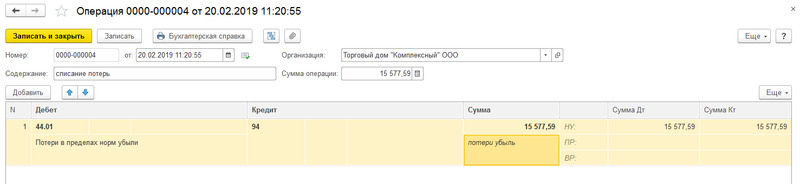

После чего необходимо отнести данные потери на расходы. Для этого необходимо рассчитать убыль при помощи алгоритма, прописанного в учетной политике организации. Счет КТ всегда будет 94, а в нашем примере счет Дт используем 44.01. Перейдем в раздел “Операции” и выберем пункт ”Операции, введенные вручную”. И заполним наш документ.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

- Как применить раздельный учет НДС в 1С:Бухгалтерия?

- Порядок работы со справочником Статьи затрат в 1С:Бухгалтерия 8.3

- Как правильно вести в 1С учет подарочных сертификатов?

- Как изменить инвентарный номер в 1С:Бухгалтерия?

- Как сформировать отчет задолженность контрагента в 1С:Бухгалтерия 8.3?

Источник: 1s-programmist-expert.ru

Недостача при инвентаризации

По результатам инвентаризации могут быть выявлены как недостача, так и излишки товаров, материалов или готовой продукции. Из нашей статьи вы узнаете, как отразить в бухгалтерском и налоговом учете недостачу при инвентаризации.

Причиной выявления недостач могут быть ошибки, к примеру, бухгалтер не вовремя произвел списание или оприходование ценностей. Поэтому прежде чем отражать в учете недостачу, следует выяснить, не было ли ошибки. При выявлении недочетов необходимо внести коррективы в бухучет и представить «уточненки» по налогам.

Оформление недостачи осуществляется на основании сличительной ведомости. При этом компания вправе воспользоваться как унифицированной формой, так и разработать свой бланк.

Недостача ОС и НМА фиксируется в форме № ИНВ-18, товаров, материалов и других запасов – в форме № ИНВ-19.

Сличительные ведомости можно совместить с инвентаризационными описями (актами), как это сделано в формах № ИНВ-15 и ИНВ-16.

Для учета результатов, выявленных при инвентаризации, можно использовать форму № ИНВ-26. Применяемые формы необходимо зафиксировать в учетной политике компании.

Кроме того, по результатам работы инвентаризационной комиссии необходимо оформить протокол и приказ.

Принять к учету суммы недостачи, выявленной при инвентаризации, нужно следующим образом:

— в пределах норм естественной убыли отражаются проводками по счетам учета затрат на производство (расходов на продажу) в корреспонденции со счетом учета недостач и потерь от порчи ценностей);

— сверх норм естественной убыли или при отсутствии установленных норм списываются в прочие расходы.

Списать недостачу нужно в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация.

Отражение в учете сумм недостачи, выявленной при инвентаризации, происходит по счету 94. По дебету указанного счета следует зафиксировать сумму потерь, а по кредиту — списать потери на расходы. На 31 декабря сальдо по счету 94 быть не должно.

При выявлении недостачи бухгалтер должен составить следующие проводки:

Дебет 94 Кредит 10, 41, 43… – учтена недостача;

Дебет 20, 44 Кредит 94 — списана стоимость недостающих ТМЦ в пределах норм естественной убыли;

Дебет 91-2 Кредит 94 — стоимость материалов сверх норм естественной убыли списана в прочие расходы.

В бухгалтерском учете при взыскании недостачи с работников делаются следующие проводки:

Дебет 94 Кредит 01,10, 41, 43, 50 – отражена недостача;

Дебет 73 Кредит 94 – недостача отнесена на виновное лицо;

Дебет Кредит 41, 50, 51 Кредит 73 – недостача возмещена виновником;

Дебет 70 Кредит 73 – недостача удержана из зарплаты работника.

В налоговом учете недостачу товаров можно отнести к материальным или внереализационных расходам. В первом случае это возможно, если недостача возникла в процессе их хранения и транспортировки (пп. 2 п. 7 ст. 254 НК РФ). Списание недостачи происходит в соответствии с нормами естественной убыли, которые утверждены Постановлением Правительства РФ от 12.11.2002 № 814.

Потери сверх норм естественной убыли в материальных расходах не отражаются.

При этом недостачу товаров, по которым нет норм, либо суммы, превышающие указанные показатели, можно учесть во внереализационных расходах организации. Однако для этого необходимо выполнить ряд условий.

1. Недостача ТМЦ произошла в результате чрезвычайных ситуаций (стихийное бедствие, пожар, авария на производстве и др.). При этом имеются документы, подтверждающие чрезвычайную ситуацию.

Так, например, для признания потерь от пожара должны быть оформлены справка Государственной противопожарной службы МЧС России, протокол осмотра места происшествия и акт о пожаре, в котором устанавливается причина возгорания. Кроме того, потери должны быть подтверждены актом инвентаризации, в котором фиксируется стоимость утраченного имущества (письмо Минфина РФ от 17.10.2017 № 03-07-11/67464). Отметим, что если работодатель отказался взыскивать с работников суммы недостач, допущенных по их вине, НДФЛ он не удерживает. Расходы на компенсацию материального ущерба за счет собственных средств не облагаются также страховыми взносами, поскольку не относятся к объекту обложения ими (письмо Минфина РФ от 20.10.2017 № 03-04-06/68917).

2. Недостача возникла по вине работников или иных лиц.

В этом случае крайне важно наличие документов, подтверждающих признание виновником ущерба, или вступившее в силу решение суда о взыскании. Факт хищения можно подтвердить решением суда или, например, объяснительной запиской сотрудника. Расходы учитываются на дату признания ущерба должником или на дату вступления в силу решения суда, то есть одновременно с признанием внереализационного дохода (письмо Минфина РФ от 27.04.2020 № 03-03-06/1/34033).

Если же виновное лицо не установлено, то для подтверждения расходов необходимо постановление об отказе в возбуждении уголовного дела, о прекращении уголовного дела и др.). Данные документы выдают уполномоченные органы власти (письма Минфина РФ от 27.04.2020 № 03-03-07/34451, от 06.07.2015 № 03-03-06/1/38849).

Расходы учитываются на дату:

- признания виновным суммы ущерба (например, на дату заключения с работником соглашения о добровольном возмещении ущерба) (письмо Минфина РФ от 27.08.2014 № 03-03-06/1/42717);

- вступления в силу решения суда о взыскании с виновного суммы ущерба (письмо Минфина РФ от 17.04.2007 № 03-03-06/1/245);

- постановления о приостановлении предварительного следствия по уголовному делу в связи с тем, что лицо, подлежащее привлечению в качестве обвиняемого, не установлено (письмо Минфина РФ от 08.12.2017 № 03-03-06/1/81919).

Источник: www.v2b.ru