Что можно считать рекламой? Очень важно четко это определить. Налоговое законодательство России позволяет учитывать рекламные расходы при УСН «Доходы минус расходы». Но для осуществления такого учета необходимо понять следующее: относятся ли затраты к рекламным и можно ли их спокойно списать?

Определив, что такое реклама, мы четко увидим, какие издержки можно записать в эту категорию, а какие таковыми не являются.

В общем смысле, реклама — это любая информация, которая доносится до неопределенного количества людей всеми возможными способами. Таким образом, заранее не известно, кто увидит ваше сообщение.

Если вы вкладываете листовки в упаковку ваших товаров клиентам — это не считается рекламными расходами при ведении бухгалтерского учета при УСН. Вы знаете, кто получит эту информацию. Но если вы выложили листовки на стойку в магазине, чтобы любой желающий мог взять и ознакомиться — это реклама в чистом виде.

Также и табличку с названием организации на стене офиса нельзя отнести к рекламе, т.к. она не содержит информационного объявления и не способствует продвижению продукта или самой фирмы. Но если на табличке помимо названия организации есть фраза: “производит лучшие в мире шерстяные носки” — реклама однозначно.

Расходы на рекламу в 1С Бухгалтерия 8

Задача любого продвижения — распространять информацию, “цеплять” аудиторию и сохранять ее внимание к продуктам или услугам, к бренду или мероприятию.

При наличии сомнения, что является рекламными расходами УСН “Доходы минус расходы”, лучше всего обратиться к закону.

Итак, мы разобрались, какие затраты считать рекламными. Теперь необходимо обозначить, какой их объем следует учитывать.

Понятие и виды рекламных расходов

Основная задача рекламы – привлечение и поддержание внимания потенциальных покупателей к товарам, работам и услугам. Однако чтобы произведенные расходы можно было назвать рекламными, они должны удовлетворять условиям п. 1 ст. 3 закона «О рекламе» от 13.03.2006 № 38-ФЗ, а именно: привлекать и поддерживать внимание к объекту рекламы среди неопределенного круга лиц с целью его продвижения на рынке.

Согласно абз. 2 п. 2 ст. 346.16 НК РФ упрощенцы учитывают рекламные расходы в том же порядке, что и плательщики налога на прибыль (по правилам ст. 264 НК РФ). А в п. 4 ст. 264 НК РФ предусмотрено, что расходы на рекламу классифицируются как ненормируемые и нормируемые (п.

4 ст. 264 НК РФ).

Обратите внимание! Затраты на рекламу могут учесть только плательщики единого налога с объектом налогообложения «доходы минус расходы» (п. 20 п. 1 ст. 346.16 НК РФ, письмо Минфина России от 20.04.2010 № 03-11-06/2/63).

Ненормируемые расходы полностью учитываются для целей единого налога. Нормируемые учитывается в размере, не превышающем 1% выручки от реализации, исчисляемой согласно ст. 249 НК РФ.

Учет расходов на рекламу в интернете. Диалоги о налогах с Петром Захарченко и Олесей Гимрановой

Регистрация СФ поставщика

- услуги приобретены для деятельности, облагаемой НДС;

- в наличии — правильно оформленный СФ (УПД);

- услуги приняты к учету (п. 1 ст. 172 НК РФ).

Для регистрации входящего счета-фактуры от поставщика укажите его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать. PDF

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

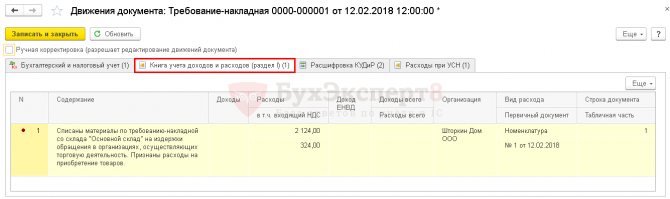

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «».

Ненормируемые рекламные расходы

К ненормируемым расходам относятся:

- рекламные расходы на мероприятия посредством СМИ и телекоммуникационных сетей, а также при видео и кинообслуживании (в том числе объявления в печатных изданиях, передача по радио и телевидению);

- расходы на наружную рекламу, рекламные стенды, щиты, включая световую рекламу;

- расходы на участие в выставках, экспозициях и ярмарках, оформление витрин, выставок-продаж, комнат образов, демонстрационных залов, изготовление рекламных брошюр, каталогов на продукцию и услуги, в том числе экспонированную продукцию, уценку товара, продукцию, потерявшую свои первоначальные качества, товарный знак и знак обслуживания, и информацию о самой компании.

Перечень ненормируемых расходов на рекламу является закрытым.

ООО «Гермес» понесло в 4-м квартале расходы на изготовление лифлета в размере 8 000 руб. Изготовление лифлетов, как и другой полиграфической продукции рекламного характера, относится к ненормируемым расходам (письмо Минфина России от 16.03.2011 № 03-03-06/1/142). Расходы будут полностью учтены при исчислении единого налога на основании п. 4 ст. 264 НК РФ как ненормируемые рекламные расходы.

Нормируемые рекламные расходы

К нормируемым рекламным расходам относятся:

- расходы на покупку призов для проведения розыгрышей во время массовых рекламных компаний;

- иные расходы, не относящие к ненормируемым рекламным расходам.

К иным расходам могут быть отнесены любые расходы рекламного характера непоименованные в п. 4 ст. 264 НК РФ. При этом они будут учитываться в составе нормируемых расходов на рекламу в объеме, не превышающем 1% от выручки, исчисленной в порядке, предусмотренном ст. 249 НК РФ.

Расходы на проведение промоакции по дегустации рекламной продукции в состав нормируемых расходов на рекламу, отнеся их к иным рекламным расходам (п. 4 ст. 264 НК РФ, письмо Минфина России от 16.08.2005 № 03-04-11/205).

Проверьте, правильно ли вы учли расходы на рекламу при УСН с помощью готового решения от «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Списание непризнанных нормируемых затрат на рекламу в составе убытков, не учитываемых в НУ

Непризнанные нормируемые затраты на рекламу по НУ в конце года отражаются в составе убытков, не учитываемых в налоговом учете, на следующий год такие затраты не переносятся.

Не принимаемые в НУ расходы на рекламу списываются за счет чистой прибыли автоматически при выполнении регламентной операции Реформация баланса в процедуре Закрытия месяца в разделе Операции – Закрытие периода – Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 84.02 Кт 44.01 — списание непризнанных нормируемых затрат на рекламу в состав убытков, не учитываемых в НУ.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Документ Поступление (акт, накладная) вид операции Услуги (акт)

- Закрытие счета 44 «Издержки обращения»

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как отразить в 1С нормируемые и ненормируемые расходы на рекламу? …

- Как учитывать нормируемые расходы на рекламу при УСН? …

- Тест № 12. Расходы на рекламу нормируемые …

- В справочнике Номенклатура в блоке Производство статья затрат стала «Расходы на рекламу ( НЕ нормируемые)» Бухгалтерия предприятия (базовая), редакция 3.0 (3.0.77.78). Здравствуйте. У меня в…

Правила отражения в учете рекламных расходов при УСН

Порядок учета расходов на рекламу для организаций на ОСН и УСН одинаков (абз. 2 п. 2 ст. 346.16, ст. 264 НК РФ). Однако с одной поправкой: рекламные расходы при УСН признаются после их фактической оплаты (п. 2 ст.

346.17 НК РФ).

Рекламные расходы для целей бухгалтерского учета признаются расходами по обычным видам деятельности как коммерческие расходы (пп. 5, 7 Положения по бухгалтерскому учету «Расходы организаций» ПБУ 10/99).

Затраты на рекламу отражаются в составе расходов на продажу по дебету счета 44 (инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 № 94н).

Для целей бухгалтерского учета нормировать расходы на рекламу не нужно. Их в полном объеме можно включить в затраты того отчетного периода, в котором они были произведены, если это закреплено учетной политикой (п. 9, п. 20 ПБУ 10/99).

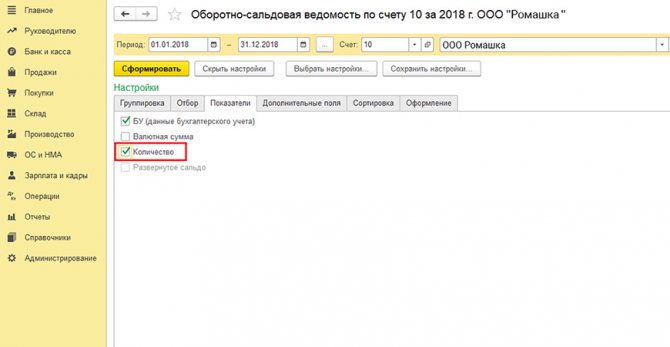

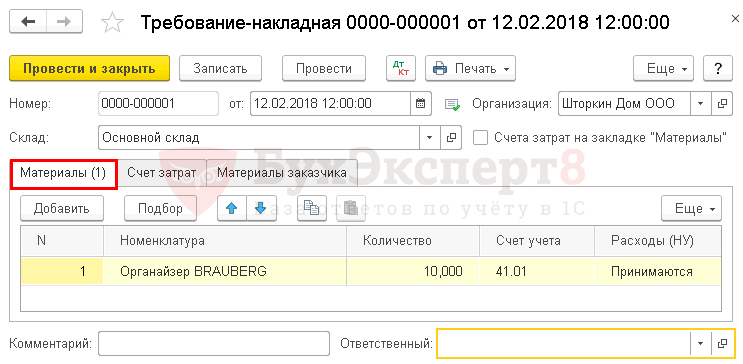

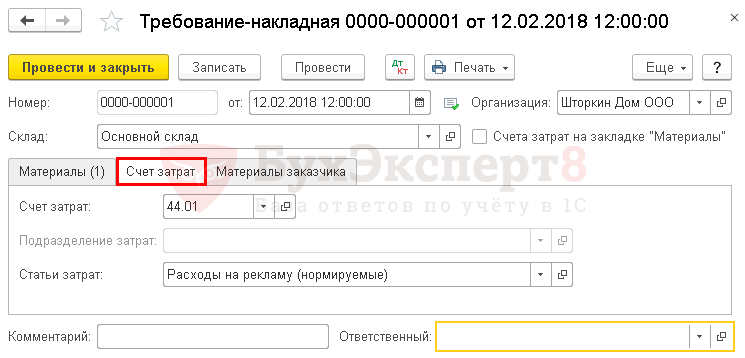

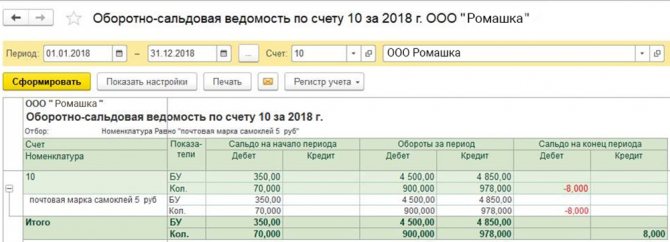

Пошаговая инструкция

Организация заключила договор по размещению информации о своем товаре в каталогах 5 торговых сетей.

29 октября в 5 каталогах было размещено по 25 рекламных мест на сумму 240 000 руб. (в т. ч. НДС 20%) в каждом. В этот же день подписан акт на оказанные рекламные услуги.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете услуг по размещению рекламы в каталогах сторонних организаций | |||||||

| 29 октября | 44.01 | 60.01 | 1 000 000 | 1 000 000 | 1 000 000 | Учет затрат (нормируемых) на рекламу | Поступление (акт, накладная) — Услуги (акт) |

| 19.04 | 60.01 | 200 000 | 200 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 29 октября | — | — | 1 200 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 200 000 | Принятие НДС к вычету | ||||

| — | — | 200 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Признание нормируемых затрат на рекламу в составе расходов на продажу в конце месяца | |||||||

| 31 октября | 90.07.1 | 44.01 | 1 000 000 | 55 000 | 55 000 | Списание издержек обращения в расходы на продажу | Закрытие месяца — Закрытие счета 44 «Издержки обращения» |

| 30 ноября | 90.07.1 | 44.01 | 10 000 | 10 000 | Списание издержек обращения в расходы на продажу | Закрытие месяца — Закрытие счета 44 «Издержки обращения» | |

| 31 декабря | 90.07.1 | 44.01 | 8 000 | 8 000 | Списание издержек обращения в расходы на продажу | Закрытие месяца — Закрытие счета 44 «Издержки обращения» | |

| Списание непризнанных нормируемых затрат на рекламу в составе убытков, не учитываемых в НУ | |||||||

| 31 декабря | 84.02 | 44.01 | 927 000 | Списание непризнанных затрат в составе убытков по НУ | Закрытие месяца — Реформация баланса | ||

Расчет предельного размера нормируемых расходов на рекламу

Как упоминалось, нормируемые рекламные расходы могут быть включены в состав затрат в размере не более 1% выручки от реализации, рассчитанной по ст. 249 НК РФ (подп. 20 п. 1 ст. 346.16, абз. 5 п. 4 ст.

264 НК РФ).

ВАЖНО! При расчете норматива, в пределах которого можно учесть отдельные виды рекламных расходов, налогоплательщики, применяющие УСН, учитывают в составе доходов полученную выручку от реализации (п. 1 ст. 346.17 НК РФ) и суммы авансов, полученные от покупателей (письмо Минфина России от 11.02.2015 № 03-11-06/2/5832).

ООО «Вьюга» в 1 квартале разместило рекламные плакаты в общественном транспорте. Стоимость услуги составила 32 200 руб. Выручка от реализации компании за 1 квартал равна 578 000 руб.

Произведем расчет предельной величины нормируемых рекламных затрат:

578 000 × 1% = 5 780 руб.

Следовательно, включить в состав фактически произведенных расходов по итогам 1 квартала можно нормируемые рекламные расходы на сумму 5 780 руб.

Таким образом, лишь малая часть понесенных расходов была включена в затраты для целей налогообложения по УСН. Налоговая база по УСН формируется нарастающим итогом с начала года (п. 5 ст. 346.18 НК РФ). Следовательно, при увеличении объема накопленной выручки, размер предельной величины нормируемых рекламных расходов, подлежащих включению в затраты по «упрощенному» налогу также будет увеличиваться.

На протяжении отчетного периода можно включать поэтапно сверхнормативные рекламные расходы в затраты организации для налогового учета. На следующий год перенести остаток расходов нельзя.

ООО «Афродита» провела в 1-м квартале 2021 года рекламную компанию по привлечению новых клиентов посредством проведения бесплатных косметических процедур. Информация о рекламной акции была размещена в интернете, стоимость размещения составила 9 870 руб. Стоимость бесплатных косметических процедур составила 86 400 руб. Суммы указаны за вычетом НДС.

Других расходов на рекламу в текущем периоде не было. Расходы по размещению рекламы в интернете относятся к расходам на проведение мероприятия посредством телекоммуникационных сетей, поскольку интернет признается телекоммуникационной сетью общего доступа (письма Минфина России от 05.04.2010 № 03-11-06/2/48, от 15.07.2009 № 03-11-09/248, от 29.01.2007 № 03-03-06/1/41). Следовательно, такие расходы являются ненормируемыми и признаются в полном объеме в 1-м квартале 2020 года (п. 4 ст. 264 НК РФ).

К нормируемым относятся расходы на проведение бесплатных косметических процедур (п. 4 ст. 264 НК РФ). Следовательно, размер принятой к налоговому учету суммы расходов не должен превышать 1% выручки.

- Расчет для 1-го квартала 2021 года:

Объем полученной выручки от реализации: 427 580 руб.

Источник: platinalog.ru

Как учитывать нормируемые расходы на рекламу при УСН?

Для начала выясним, что вообще считается рекламой. Так мы поймём, какие расходы можно отнести к этой категории, а какие — нет.

В законе сказано, что реклама — это информация, которую вы распространяете любым способом для неопределённого круга лиц.

Если вы рассылаете каталог товаров своим клиентам — это не реклама. Ведь вы заранее знаете, кому его отправляете. Другая ситуация: тот же каталог вы выкладываете в магазине, и любой может взять его — это уже реклама.

Цель рекламы — привлекать и поддерживать интерес к товарам, фирме или мероприятию.

Вывеска на фасаде с названием фирмы — это не реклама, потому что не содержит рекламных сведений, не продвигает товар или продавца. А если плакат на фасаде кафе заявляет, что здесь можно попробовать самые вкусные булочки в городе — это реклама.

Если сомневаетесь, что можно отнести к рекламе, смотрите закон.

После того как определили, относится ли расход к рекламному, нужно понять, в каком размере его можно учесть.

Сдавайте отчётность в три клика

Эльба подготовит налоговую декларацию по УСН и рассчитает налоги. Сервисом пользуется 100 000 ИП и ООО. Попробуйте тоже!

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Понятие и виды рекламных расходов

Основная задача рекламы – привлечение и поддержание внимания потенциальных покупателей к товарам, работам и услугам. Однако чтобы произведенные расходы можно было назвать рекламными, они должны удовлетворять условиям п. 1 ст. 3 закона «О рекламе» от 13.03.2006 № 38-ФЗ, а именно: привлекать и поддерживать внимание к объекту рекламы среди неопределенного круга лиц с целью его продвижения на рынке.

Согласно абз. 2 п. 2 ст. 346.16 НК РФ упрощенцы учитывают рекламные расходы в том же порядке, что и плательщики налога на прибыль (по правилам ст. 264 НК РФ). А в п. 4 ст.

264 НК РФ предусмотрено, что расходы на рекламу классифицируются как ненормируемые и нормируемые (п. 4 ст. 264 НК РФ).

Обратите внимание! Затраты на рекламу могут учесть только плательщики единого налога с объектом налогообложения «доходы минус расходы» (п. 20 п. 1 ст. 346.16 НК РФ, письмо Минфина России от 20.04.2010 № 03-11-06/2/63).

Ненормируемые расходы полностью учитываются для целей единого налога. Нормируемые учитывается в размере, не превышающем 1% выручки от реализации, исчисляемой согласно ст. 249 НК РФ.

![]()

Пени и штрафы

В заключении расскажем о пенях и штрафах. Если вы поздно оплатите авансовый или годовой УСН, то к пене (1/300 ставки рефинансирования ЦБ за каждый день просрочки или 1/150 при задержке платежа более чем на 31 день) добавится еще и штраф в размере 20% от неуплаченной суммы. А если налоговая докажет, что вы не оплатили УСН умышленно, то сумма штрафа увеличится до 40%!

Если вы поздно сдадите декларацию по УСН, сумма штрафа составит от 5% до 30% от вашей суммы. При этом минимальный штраф – 1000 рублей.

Помимо пени и штрафов, налоговая может и заблокировать расчетный счет. Однако предварительно они обязаны выслать уведомление с требованием оплатить долг, в документе будут указаны срок исполнения и точная сумма.

Если по каким-то причинам вы вовремя не сдадите декларацию и не оплатите УСН – постарайтесь оплатить долг до того, как его обнаружит налоговая. В таком случае вам не придется платить штраф, но от оплаты пени, увы, это вас не спасет. Поэтому не затягивайте с заполнением декларации и сдавайте все в срок!

Поделитесь с друзьями!

Ненормируемые рекламные расходы

К ненормируемым расходам относятся:

- рекламные расходы на мероприятия посредством СМИ и телекоммуникационных сетей, а также при видео и кинообслуживании (в том числе объявления в печатных изданиях, передача по радио и телевидению);

- расходы на наружную рекламу, рекламные стенды, щиты, включая световую рекламу;

- расходы на участие в выставках, экспозициях и ярмарках, оформление витрин, выставок-продаж, комнат образов, демонстрационных залов, изготовление рекламных брошюр, каталогов на продукцию и услуги, в том числе экспонированную продукцию, уценку товара, продукцию, потерявшую свои первоначальные качества, товарный знак и знак обслуживания, и информацию о самой компании.

Перечень ненормируемых расходов на рекламу является закрытым.

ООО «Гермес» понесло в 4-м квартале расходы на изготовление лифлета в размере 8 000 руб. Изготовление лифлетов, как и другой полиграфической продукции рекламного характера, относится к ненормируемым расходам (письмо Минфина России от 16.03.2011 № 03-03-06/1/142). Расходы будут полностью учтены при исчислении единого налога на основании п. 4 ст. 264 НК РФ как ненормируемые рекламные расходы.

Нормируемые рекламные расходы

К нормируемым рекламным расходам относятся:

- расходы на покупку призов для проведения розыгрышей во время массовых рекламных компаний;

- иные расходы, не относящие к ненормируемым рекламным расходам.

К иным расходам могут быть отнесены любые расходы рекламного характера непоименованные в п. 4 ст. 264 НК РФ. При этом они будут учитываться в составе нормируемых расходов на рекламу в объеме, не превышающем 1% от выручки, исчисленной в порядке, предусмотренном ст. 249 НК РФ.

Расходы на проведение промоакции по дегустации рекламной продукции в состав нормируемых расходов на рекламу, отнеся их к иным рекламным расходам (п. 4 ст. 264 НК РФ, письмо Минфина России от 16.08.2005 № 03-04-11/205).

Проверьте, правильно ли вы учли расходы на рекламу при УСН с помощью готового решения от «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Когда учитывать расход

Общее правило списания расходов на УСН таково: учесть расход можно только тогда, когда вы получили и полностью оплатили товар или услугу.

10 июня вы заплатили 20 тысяч рублей за услуги по продвижению сайта. Через месяц, 10 июля, компания выполнила задачу, и вы подписали акт. Учитывайте 20 тысяч рублей в расходах 10 июля.

Это правило действует и для нормируемых, и для ненормируемых расходов. Но помните о том, что нормируемые расходы вы можете списывать в течение всего года по мере роста выручки. Так, чтобы расход не превышал 1% от выручки за тот же период. Для удобства нормируемый расход можно списывать в конце каждого квартала — пока полностью не учтёте затраты или не закончится год.

Чем подтвердить расход

Обязательно сохраняйте документы, которые подтверждают затраты на рекламу. Если налоговая попросит подтвердить расход, а вы не сможете, то доначислят налог и оштрафуют. Чем больше денег вы потратили на рекламу, тем серьёзнее отнеситесь к оформлению документов.

Соберите такой пакет:

- Договор или счёт-договор. В нём должно быть написано, какую рекламу вы покупаете. Чем подробнее, тем лучше. Договор необязателен, но с ним налоговая поймёт, за какую рекламу вы заплатили, и вам будет легче объяснить её пользу для бизнеса.

- Акт или другой документ, который подтверждает оказание услуг. Подробно перечислите в нём услуги, которые вам оказали. Если компания, которая оказывает рекламные услуги, не выставляет акты, то для подтверждения расхода используйте электронное письмо, подтверждающее, что услуги оказаны. Распечатайте его и заверьте его своей подписью и печатью, а ещё лучше — у нотариуса.

- Платёжный документ. Это может быть выписка с расчётного счёта или кассовый чек.

Например, вы размещаете контекстную рекламу через Яндекс.Директ. Вам выдают счёт, который вы оплачиваете. По результатам работы вы получаете акт и отчёт со статистикой посещений. Этих документов достаточно для подтверждения расхода: счёт, платёжка и отчёт. Сюда же можно добавить договор-оферту с сайта Яндекса.

Правила отражения в учете рекламных расходов при УСН

Порядок учета расходов на рекламу для организаций на ОСН и УСН одинаков (абз. 2 п. 2 ст. 346.16, ст. 264 НК РФ). Однако с одной поправкой: рекламные расходы при УСН признаются после их фактической оплаты (п. 2 ст.

346.17 НК РФ).

Рекламные расходы для целей бухгалтерского учета признаются расходами по обычным видам деятельности как коммерческие расходы (пп. 5, 7 Положения по бухгалтерскому учету «Расходы организаций» ПБУ 10/99).

Затраты на рекламу отражаются в составе расходов на продажу по дебету счета 44 (инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 № 94н).

Для целей бухгалтерского учета нормировать расходы на рекламу не нужно. Их в полном объеме можно включить в затраты того отчетного периода, в котором они были произведены, если это закреплено учетной политикой (п. 9, п. 20 ПБУ 10/99).

ПРИМЕР ИЗ СУДЕБНОЙ ПРАКТИКИ

Общество разместило рекламную информацию. Однако в рекламе были указаны одновременно телефоны иного налогоплательщика – индивидуального предпринимателя. Предприниматель, в свою очередь, не нес рекламных расходов.

Инспекция же признала расходы необоснованными.

В определении Верховного суда РФ от 14.01.2016 № 302-КГ15-17861 суд признал расходы действительно неоправданными. Суды пришли к выводу об экономической необоснованности размера затрат на аренду помещения и оплату рекламных услуг, заявленного обществом в целях налогообложения, поскольку данные расходы связаны не только с финансово-хозяйственной деятельностью самого общества, но и с предпринимательской деятельностью индивидуального предпринимателя Борисова С. Ю. Налоговая выгода может быть признана необоснованной, в частности, в случаях, если для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера).

Избежать подобной ситуации возможно, если:

- заключить партнерское соглашение с контрагентом и соответственно разделить расходы на рекламу;

- осуществлять рекламу только собственных товаров и услуг без размещения рекламы третьих лиц.

ПОЛЕЗНО ЗНАТЬ

Не является рекламой рассылка буклетов по определенным адресам, с указанием Ф.И.О. получателей. Также не являются рекламой вывески и указатели, которые не содержат информации рекламного характера, а также информация, размещенная в силу требований закона или потому, что так принято.

Расчет предельного размера нормируемых расходов на рекламу

Как упоминалось, нормируемые рекламные расходы могут быть включены в состав затрат в размере не более 1% выручки от реализации, рассчитанной по ст. 249 НК РФ (подп. 20 п. 1 ст. 346.16, абз. 5 п. 4 ст.

264 НК РФ).

ВАЖНО! При расчете норматива, в пределах которого можно учесть отдельные виды рекламных расходов, налогоплательщики, применяющие УСН, учитывают в составе доходов полученную выручку от реализации (п. 1 ст. 346.17 НК РФ) и суммы авансов, полученные от покупателей (письмо Минфина России от 11.02.2015 № 03-11-06/2/5832).

ООО «Вьюга» в 1 квартале разместило рекламные плакаты в общественном транспорте. Стоимость услуги составила 32 200 руб. Выручка от реализации компании за 1 квартал равна 578 000 руб.

Произведем расчет предельной величины нормируемых рекламных затрат:

578 000 × 1% = 5 780 руб.

Следовательно, включить в состав фактически произведенных расходов по итогам 1 квартала можно нормируемые рекламные расходы на сумму 5 780 руб.

Таким образом, лишь малая часть понесенных расходов была включена в затраты для целей налогообложения по УСН. Налоговая база по УСН формируется нарастающим итогом с начала года (п. 5 ст. 346.18 НК РФ). Следовательно, при увеличении объема накопленной выручки, размер предельной величины нормируемых рекламных расходов, подлежащих включению в затраты по «упрощенному» налогу также будет увеличиваться.

На протяжении отчетного периода можно включать поэтапно сверхнормативные рекламные расходы в затраты организации для налогового учета. На следующий год перенести остаток расходов нельзя.

ООО «Афродита» провела в 1-м квартале 2021 года рекламную компанию по привлечению новых клиентов посредством проведения бесплатных косметических процедур. Информация о рекламной акции была размещена в интернете, стоимость размещения составила 9 870 руб. Стоимость бесплатных косметических процедур составила 86 400 руб. Суммы указаны за вычетом НДС.

Других расходов на рекламу в текущем периоде не было. Расходы по размещению рекламы в интернете относятся к расходам на проведение мероприятия посредством телекоммуникационных сетей, поскольку интернет признается телекоммуникационной сетью общего доступа (письма Минфина России от 05.04.2010 № 03-11-06/2/48, от 15.07.2009 № 03-11-09/248, от 29.01.2007 № 03-03-06/1/41). Следовательно, такие расходы являются ненормируемыми и признаются в полном объеме в 1-м квартале 2020 года (п. 4 ст. 264 НК РФ).

К нормируемым относятся расходы на проведение бесплатных косметических процедур (п. 4 ст. 264 НК РФ). Следовательно, размер принятой к налоговому учету суммы расходов не должен превышать 1% выручки.

- Расчет для 1-го квартала 2021 года:

Объем полученной выручки от реализации: 427 580 руб.

Предельная величина нормируемых расходов: 427 500 × 1% = 4 275 руб.

Величина признанных нормируемых расходов: 4 275 руб.

Величина признанных ненормируемых расходов: 9 780 руб.

Величина переносимого остатка нормируемых рекламных расходов: 86 400 – 4 275 = 82 125 руб.

- Расчет для полугодия 2021 года:

Объем полученной выручки от реализации: 947 300 руб.

Предельная величина нормируемых расходов: 947 300 × 1% = 9 473 руб.

Величина признанных нормируемых расходов на рекламу: 9 473 руб.

Величина переносимого остатка нормируемых рекламных расходов: 86 400 – 9 473 = 76 927 руб.

- Расчет для 9 месяцев 2021 года:

Объем полученной выручки от реализации: 1 458 700 руб.

Предельная величина нормируемых расходов: 1 458 700 × 1% = 14 587 руб.

Величина признанных нормируемых расходов на рекламу: 14 587 руб.

Величина переносимого остатка нормируемых рекламных расходов 86 400 – 14 587 = 71 813 руб.

- Расчет за 2021 год:

Объем полученной выручки от реализации: 2 248 500 руб.

Предельная величина нормируемых расходов: 2 248 500 × 1% = 22 485 руб.

Величина признанных нормируемых расходов на рекламу: 22 485 руб.

Остатки нормируемых рекламных расходов: 86 400 – 22 485 = 63 915 руб.

Учесть в расходах для целей налога при УСН за 2021 год ООО «Афродита» сможет 22 485 руб. расходов на проведение бесплатных косметических процедур и 9 870 руб. расходов на проведение мероприятия через интернет. Сумма рекламных расходов в размере 63 915 руб. останется не включенной в расходы, также ее нельзя перенести на следующий налоговый период.

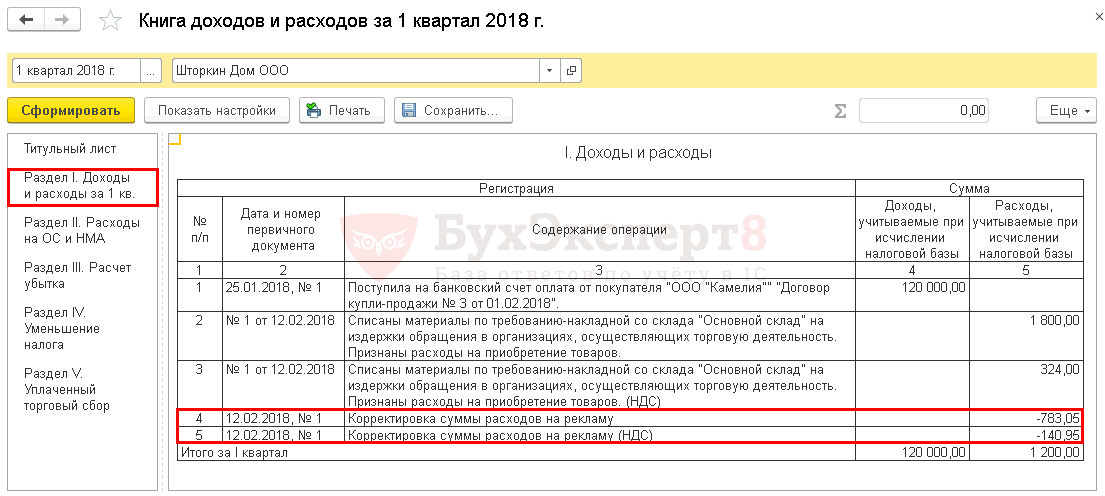

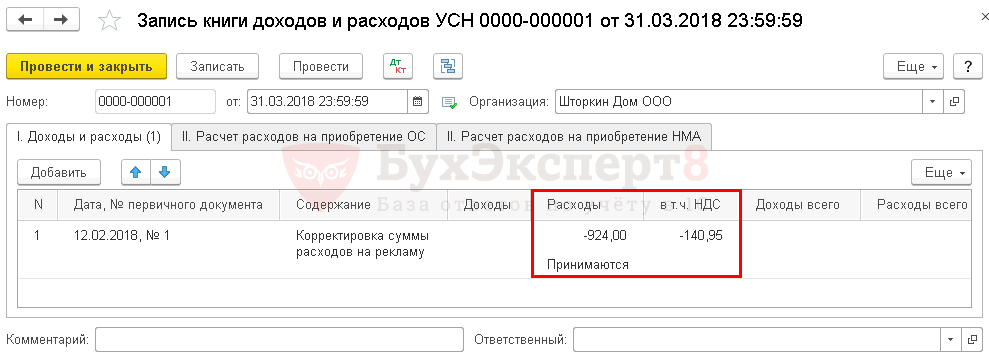

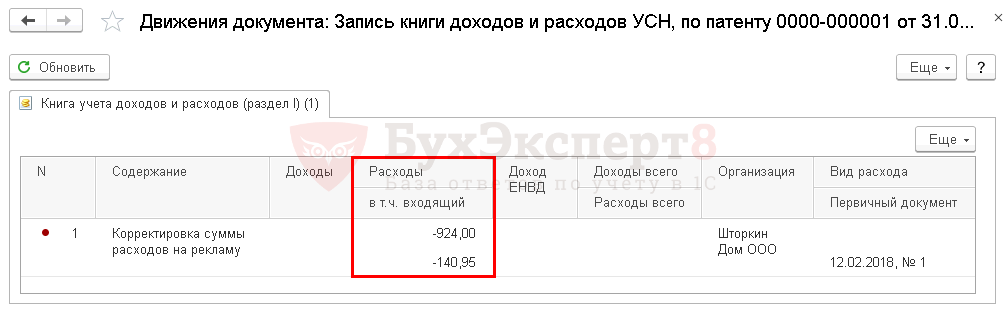

В книге учета доход и расходов рекламные затраты отражаются в графе 5 «Расходы, учитываемые при исчислении налоговой базы», раздел I «Доходы и расходы».

О порядке заполнения книги доходов и расходов читайте в статье «Порядок заполнения КУДиР при УСН “доходы минус расходы”».

В бухгалтерском учете будут сделаны следующие проводки:

- Дт 44 Кт 10 — списана косметика на проведение рекламных процедур.

- Дт 44 Кт 70 — начислена заработная плата сотрудникам за проведение рекламных процедур. Документ — начисление заработной платы.

- Дт 44 Кт 60 — отражена стоимость услуги по размещению акции в интернете. Документ-основание: акт приемки-сдачи оказанных услуг.

- Дт 90.2 Кт 44 — списана стоимость рекламной компании. Документ: бухгалтерская справка-расчет.

Итоги

Признать рекламные расходы при исчислении единого налога могут только плательщики единого налога с объектом налогообложения «доходы и расходы». Ненормируемые расходы можно учесть при расчете единого налога в полном объеме оплаченных затрат на рекламу, а нормируемые – только в пределах 1% от полученной выручки и полученных авансов в отчетном периоде.

О нюансах отражения расходов и требованиях, которые предъявляются к расходам, читайте в статье «Учет расходов при УСН с объектом ”доходы минус расходы”».

- Налоговый кодекс РФ

- закон «О рекламе» от 13.03.2006 № 38-ФЗ

- ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 N 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Источник: biznes-practic.ru

Как учесть расходы на рекламу при УСН

Часто возникает путаница с рекламными расходами: что нормируется, что нет, в каком размере можно расходы принять для исчисления налога? Сейчас попробуем ответить на все вопросы и, кроме того, вспомним, как учитываются расходы на рекламу в бухгалтерском учете «упрощенца».

Итак, расходы на рекламу делятся на нормируемые и ненормируемые. И для целей исчисления налога при УСН расходы на рекламу признаются после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Ненормируемые рекламные расходы

Если вы работаете на УСН с объектом налогообложения «доходы минус расходы», то при исчислении налога вы можете полностью учесть затраты (пп. 28 п. 1, п. 4 ст. 264, пп. 20 п. 1, п. 2 ст. 346.16 НК РФ):

• на рекламу через СМИ, Интернет и другие телекоммуникационные сети (в т.ч. на создание рекламных видеороликов и аудиозаписей);

• на световую и иную наружную рекламу;

• на участие в выставках, ярмарках, экспозициях;

• на оформление витрин, выставок-продаж, комнат образцов, демонстрационных залов, уценку экспонировавшихся там товаров;

• на изготовление рекламных брошюр, каталогов, листовок, буклетов, флаеров (Письма Минфина от 12.08.2016 № 03-03-06/1/42279, от 20.10.2011 № 03-03-06/2/157).

Обратите внимание, что перечень ненормируемых расходов закрытый и расширению не подлежит.

Нормируемые рекламные расходы

Все остальные рекламные расходы (например, на покупку призов для рекламных кампаний, на рекламную SMS-рассылку, на услуги мерчандайзинга, на размещение информации о товаре в каталоге торговой сети) учитываются в сумме, не превышающей норматив — 1% выручки от реализации (без НДС) за отчетный (налоговый) период, в котором были произведены эти расходы (пп. 28 п. 1, п. 4 ст. 264 НК РФ, Письма Минфина от 23.12.2016 № 03-03-06/77417, от 22.04.2015 № 03-03-06/22913, от 28.10.2013 № 03-03-06/1/45479). Перечень нормируемых расходов открытый.

Пример 1.

Организация «Трейдинг» в I квартале израсходовала на рекламу своих товаров в интернете 100 000 руб. Данные расходы она учтет при определении налоговой базы по «упрощенному» налогу за I квартал в полном объеме (абз. 2 п. 4 ст. 264 НК РФ). Так как Интернет является информационно-телекоммуникационной сетью общего пользования (Письма Минфина России от 05.04.2010 № 03-11-06/2/48, от 15.07.2009 № 03-11-09/248).

Обратите внимание!

• Расходы, не признанные по итогам года, на следующий год не переносятся.

• Затраты на рекламу, понесенные в 1 квартале и не учтенные в расходах по нормативу I квартала, могут быть учтены в расходах в следующих отчетных периодах этого же года или по итогам года.

• Организации на УСН нормируют рекламные расходы исходя из оплаченной выручки (пп. 20 п. 1, п. 2 ст. 346.16 НК РФ).

Пример 2.

В I квартале организация приобрела для победителей розыгрыша 100 призов. Общая покупная стоимость призов без НДС составила 100 000 руб. Других расходов на рекламу в I полугодии не было.

Выручка от реализации без НДС:

— за I квартал — 2 500 000 руб.;

— за I полугодие — 10 100 000 руб.

Предельный размер нормируемых рекламных расходов:

— за I квартал — 25 000 руб. (2 500 000 руб. x 1%);

— за I полугодие — 101 000 (10 100 000 руб. x 1%).

Организация признает рекламные расходы:

— в I квартале — в сумме 25 000 руб. (25 000 руб. < 100 000 руб.); — в I полугодии — в сумме 100 000 руб. (100 000 руб. >101 000 руб.), т.е. сможет учесть в I полугодии расходы, не учтенные в I квартале, на сумму 75 000 руб. (100 000 руб. — 25 000 руб.).

Бухгалтерский учет

Расходы на рекламу признаются в бухгалтерском учете организации в качестве расходов по обычным видам деятельности (коммерческие расходы) (п. п. 5, 7 ПБУ 10/99). Согласно Инструкции по применению Плана счетов коммерческие расходы (включая затраты на рекламу продукции) учитываются по дебету счета 44 «Расходы на продажу».

В целях бухгалтерского учета расходы организации на рекламу не нормируются и учитываются в том отчетном периоде, в котором фактически были осуществлены, независимо от времени фактической выплаты денежных средств и иной формы осуществления (п. п. 16, 18 ПБУ 10/99).

Источник: uchet163.ru