Убыток, полученный в бухучете по итогам года, отражается проводкой по дебету счета 84, субсчет «Непокрытый убыток текущего года» и кредиту счета 99 «Прибыли и убытки».

ПРИМЕР. КАК ФОРМИРУЕТСЯ УБЫТОК ТЕКУЩЕГО ГОДА

В отчетном году ООО «Пассив» получило выручку от реализации продукции (без НДС) в размере 360 000 руб. Себестоимость проданной продукции составила 290 000 руб. Сумма прочих расходов – 80 000 руб.В отчетном году «Пассив» начислил в бюджет налог на прибыль в сумме 15 000 руб.Резервов и фондов специального назначения «Пассив» не создавал.По итогам года в отчете о финансовых результатах будут отражены следующие данные:— по строке 2110 «Выручка» – 360 000 руб.;— по строке 2120 «Себестоимость продаж» – (290 000 руб.);— по строке 2200 «Прибыль (убыток) от продаж» – 70 000 руб. (360 000 руб. – 290 000 руб.);— по строке 2340 «Прочие расходы» – (80 000 руб.);— по строке 2410 «Текущий налог на прибыль» – (15 000 руб.);— по строке 2400 «Чистая прибыль (убыток)» – (25 000 руб.).Решения о погашении полученного убытка собственники компании не принимали. При реформации баланса будет сделана запись:

Убыток текущего налогового периода в 1С:Бухгалтерии 3.0

ДЕБЕТ 84 КРЕДИТ 99

— 25 000 руб. – списан непокрытый убыток отчетного года.По строке 1370 баланса «Пассива» за отчетный год будет отражен убыток в сумме 25 000 руб. Его указывают в круглых скобках.

Способы списания убытка

В случае получения убытка по итогам отчетного года бухгалтеру следует сообщить руководителю о необходимости созыва общего собрания участников (акционеров), чтобы они приняли решение относительно полученного убытка.

Убыток (как прошлых лет, так и текущего года) может покрываться за счет:

- нераспределенной прибыли прошлых лет;

- резервного капитала (фонда);

- целевых взносов собственников фирмы.

Если имеющихся источников для погашения непокрытого убытка отчетного года недостаточно, в балансе оставляют непокрытый убыток.

Однако организации, получившей по итогам года убыток, особое внимание следует уделить стоимости чистых активов.

Читайте в бераторе

Тех, кто показывает убытки в декларации по прибыли, ожидает вызов на убыточную комиссию. Кого могут вызвать, смотрите в бераторе

Следим за величиной чистых активов

Когда по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом, по окончании которых стоимость чистых активов общества оказалась меньше его уставного капитала, действующее законодательство требует, а общество обязано принять решение об уменьшении уставного капитала до стоимости чистых активов (п. 6 ст. 35 Федерального закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах», п. 4 ст. 30 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»). Сделать это нужно не позднее чем через шесть месяцев после окончания соответствующего финансового года.

Другим решением может стать решение о добровольной ликвидации общества.

Прибыль или убыток в бухгалтерском учете I Ботова Елена Витальевна. РУНО

Читайте в бераторе

Алгоритм расчета чистых активов утвержден приказом Минфина России от 28 августа 2014 года № 84н, его вы можете посмотреть в бераторе

Операция уменьшения размера уставного капитала до величины чистых активов общества является законным способом погашения полученного убытка. При этом увеличивается показатель нераспределенной прибыли.

Основной способ уменьшения налога — перевести капитальные затраты в текущие

Капитальные затраты фирма не может списать сразу в себестоимость. Это касается приобретения основных средств, машин, оборудования, зданий и сооружений, которые предприниматель использует в коммерческой деятельности.

Читать дальше: Международная академия экспертизы и оценки курсы

Капитальные затраты при этом списываются в себестоимость не сразу, а постепенно, в течение срока полезного использования этого капитального имущества.

Происходит это через амортизацию. К примеру, если срок службы здания 20 лет, то затраты на его приобретение или строительство будут списываться в себестоимость в течение всех 20 лет. Автомобили, оборудование, станки обычно списываются в течение 5-10 лет.

Капитальный ремонт перевести в текущий

Когда требуется произвести капитальный ремонт офисного помещения – поменять окна, пристроить входную группу, что-то перепланировать, то затраты на этот капремонт увеличивают стоимость самого здания и тоже будут списываться вместе со стоимостью здания.

То есть, если вы потратите определенную сумму в текущем месяце на капремонт, то списать ее в затраты вы сможете в течение нескольких лет. Хотя экономически целесообразно списать сразу и, соответственно, получить уменьшение налога на прибыль в текущем году, а не в течение следующих нескольких лет.

Сделать это можно, например, заключив договор со строительной (ремонтной) организацией на оказание услуг не по капитальному, а по текущему ремонту.

Казалось бы, сумма, затраченная на капительный ремонт в любом случае будет списана в затраты и, в любом случае, уменьшит себестоимость и вроде бы – какая разница, когда это произойдет? Здесь действует общее правило стоимости денег: сегодня деньги всегда дороже, чем завтра.

Важно! Сэкономив деньги на налоге на прибыль сейчас вы сможете использовать их на развитие завтра!

Однако в случае перевода «капиталки» в текущие расходы нужно быть осторожными: не все расходы можно списать в текущие – есть четкое разделение того, какие расходы куда относятся и люфт для принятия решения «капитальный или текущий ремонт» на самом деле небольшой.

У налоговой инспекции могут возникнуть вопросы, на которые придется ответить и доказать правильность своих действий.

Основные средства перевести в арендованные

Для этого свои основные средства, в том числе, здания и сооружения, вам нужно передать (или продать) другой фирме, а потом у той фирмы арендовать.

Вы продолжите в своей обычной деятельности использовать свое оборудование, но его стоимость уже будете списывать в затраты не маленькими частями в течение нескольких лет, а в виде арендных платежей, которые значительно больше сумм амортизации.

В качестве арендодателя может выступить фирма, которую вы же сами и создадите, эта фирма будет работать по упрощенной системе налогообложения. В таком случае она еще не будет облагаться налогом на имущество, уплачиваемого с остаточной стоимости основных средств.

Конечно, сумма арендных платежей, которую вы спишите в себестоимость своей фирмы, будет одновременно доходом другой вашей фирмы, работающей по УСН. Но даже с учетом уплаты 6% с доходов той фирмы экономия ваших средств будет внушительной.

А если вы передадите в ту фирму основные средства, по которым амортизация уже завершена, то вы получите двойной эффект выгоды: вы спишете в затраты стоимость аренды имущества, стоимость которого уже когда-то учли в себестоимости и при уменьшении налога на прибыль.

Применяя эту схему необходимо учесть, что все затраты, списываемые в себестоимость и уменьшаемые налогом на прибыль, должны быть экономически обоснованными.

Дело в том, что налоговая служба может признать сделку по передаче имущества в другую фирму и обратной аренде мнимой и придется заплатить налог на прибыль «по полной». Чтобы этого не произошло, нужно будет доказать, что все, что вы сделали, было оправдано.

Для этого можно сделать так, чтобы созданная фирма, работающая по УСН, делала что-то еще, кроме сдачи в аренду вам вашего же имущества, и это имущество использовала бы в этой другой деятельности.

Как уменьшить налог на прибыль для ИП

Уменьшение налога за счет лизинга

Если вы собираетесь приобрести основные средства или оборудование, лучше это сделать в лизинг. Лизинг, или финансовая аренда, позволяет к приобретаемому имуществу применить ускоренную амортизацию, списав в затраты и уменьшив тем самым налог на прибыль быстрее и в большей сумме, чем списывая в затраты стоимость основных средств по обычной схеме амортизации.

Читать дальше: Какие документы нужно отдавать при продаже автомобиля

Ускоренная амортизация применяется не вами, а лизинговой компанией, у которой вы покупаете основное средство. Уплачиваемые лизинговые платежи вы списываете в затраты в том же периоде, когда платите.

Используя лизинг, вы списываете в себестоимость имущество в течение срока действия договора лизинга (обычно 1-3 года). Если бы вы самостоятельно приобрели имущество и списывали, применяя обычные нормы амортизации, то это списание у вас растянулось бы лет на 10 и больше.

Среди плюсов использования лизинга еще и то, что на приобретение имущества вы тратите не сразу всю необходимую для этого сумму, а частями. И даже уплачивая лизинговой фирме ее комиссию (обеспечивая ей рентабельность работы) и компенсируя ей проценты по банковскому кредиту, который лизинговая компания чаще всего использует, вы все равно остаетесь в плюсе.

Программа для упрощения ведения финансовой отчетности магазина Бизнес.Ру обладает большим набором возможностей и решений для вашего бизнеса. Вы сможете автоматизировать налоговую и бухгалтерскую отчетность, ускорить выписку документов и исключить возможные ошибки при заполнении. Попробуйте полную версию программы для автоматизации работы магазина Бизнес.Ру бесплатно>>>

Уменьшение уставного капитала

Решение об уменьшении уставного капитала принимается на общем собрании акционеров, что является его исключительной компетенцией (подп. 7 п. 1, п. 2 ст. 48 Закона об акционерных обществах).

Вопрос об уменьшении уставного капитала находится в компетенции общего собрания участников общества с ограниченной ответственностью (подп. 2 п. 2 ст. 33 Закона об ООО).

В акционерном обществе уменьшение уставного капитала проводится путем уменьшения номинальной стоимости акций (без выплаты акционерам денежных средств или передачи им эмиссионных ценных бумаг) (п. 1 ст. 29 Закона об акционерных обществах). Общее количество размещенных акций не меняется.

В ООО уменьшение уставного капитала осуществляется путем уменьшения номинальной стоимости долей всех участников общества в уставном капитале общества. При этом размеры долей всех участников общества не меняются (п. 1 ст. 20 Закона об ООО).

Решение об уменьшении уставного капитала до стоимости чистых активов должно быть принято не позднее чем через шесть месяцев после окончания соответствующего финансового года. После принятия такого решения общество должно в течение трех рабочих дней сообщить об этом в орган, осуществляющий государственную регистрацию юридических лиц – в налоговую инспекцию (ст. 30 Закона об акционерных обществах, п. 3 ст. 20 Закона об ООО).

Кроме этого, общество обязано дважды (с периодичностью один раз в месяц) опубликовать уведомление о принятом решении в СМИ, где публикуются данные о государственной регистрации юридических лиц (даты публикации этих сообщений указываются в заявлении о государственной регистрации изменений, вносимых в учредительные документы).

Затем нужно представить в налоговую инспекцию пакет документов. В него, входит, в частности:

Регистрирующий орган обязан провести государственную регистрацию изменений уставного капитала общества в течение пяти рабочих дней со дня представления документов.

Датой уменьшения уставного капитала будет считаться день внесения изменений в ЕГРЮЛ. В регистрах бухгалтерского учета уменьшение уставного капитала должно быть отражено проводкой на эту дату:

ДЕБЕТ 80 «Уставный капитал» КРЕДИТ 84 «Нераспределенная прибыль прошлых лет»

В результате общество приобретает более устойчивое финансовое положение.

Остановимся также на том, что при регистрации уменьшения уставного капитала общество несет определенные расходы. Это:

- оплата государственной пошлины;

- оплата публикаций в СМИ;

- нотариальное заверение документов в случае необходимости и др.

Все эти расходы в бухгалтерском учете относятся к прочим расходам и начисляются проводками:

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 68 субсчет «Государственная пошлина»

– начислена государственная пошлина за регистрацию уменьшения уставного капитала;

ДЕБЕТ 91-2 «Прочие расходы» КРЕДИТ 76 «Расчеты с разными дебиторами и кредиторами»

– отражены затраты, связанные с регистрацией уменьшения уставного капитала.

ПРИМЕР. УМЕНЬШЕНИЕ УСТАВНОГО КАПИТАЛА ДО ВЕЛИЧИНЫ ЧИСТЫХ АКТИВОВ

По итогам отчетного года непокрытый убыток ООО «Пассив» составлял 200 000 руб. Величина чистых активов по состоянию на 31 декабря отчетного года составила 70 000 руб. Уставный капитал общества равен 300 000 руб.Внеочередное собрание участников общества приняло решение уменьшить уставный капитал на 230 000 руб. (с 300 000 руб. до величины чистых активов 70 000 руб.) путем уменьшения номинальной стоимости долей всех участников. Регистрация изменений в уставе произведена 15 мая следующего после отчетного года.На эту дату бухгалтер сделал проводку:

ДЕБЕТ 80 «Уставный капитал» КРЕДИТ 84 «Нераспределенная прибыль прошлых лет»

— 230 000 руб. – уменьшен уставный капитал.В результате полученный убыток оказался полностью перекрыт, а в учете был сформирован показатель нераспределенной прибыли в размере 30 000 руб. (230 000 руб. – 200 000 руб.).

Можно ли НЕ показывать убыток

Когда не стоит показывать убытки в отчетности:

- если расходы сомнительны;

- если компания заканчивает деятельность, тогда у нее нет необходимости в будущем использовать убыток для уменьшения налогов;

- возможны и иные причины, например, руководство или главбух боятся проверок.

Когда по каким-то причинам фирма не хочет показывать убыток, можно расходы «убрать» из налоговой декларации по налогу на прибыль. Никаких штрафов за снижение расходов в целях налогообложения не предусмотрено, ведь вы уплатите налогов больше, чем могли бы.

Однако, бухгалтерская отчетность должна быть достоверна. Поэтому если убыток на самом деле есть, то он должен быть показан в бухгалтерском учете и годовой бухгалтерской отчетности.

Если вы все-таки решите скрыть убыток и в бухгалтерской отчетности, ее недостоверность при обнаружении может повлечь за собой штрафы:

- от 5 000 до 10 000 рублей (ст. 15.11 КоАП) на должностное лицо — бухгалтера или директора.

- от 10 000 до 30 000 рублей штраф за грубое нарушение правил учета доходов и расходов (ст. 120 НК РФ).

Источник: automall58.ru

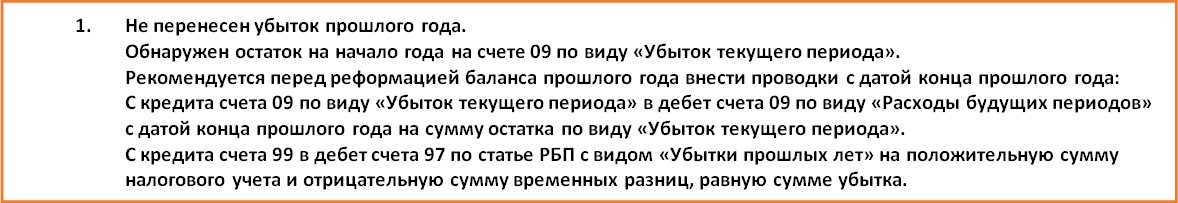

Перенос убытков прошлого года в программе 1С:Бухгалтерия

Если перед реформацией баланса вы не внесли проводки с датой конца прошлого года, январь программа не закроет, и в регламентной операции «Расчет налога на прибыль», вы увидите такое сообщение:

Статья 283 налогового кодекса РФ

По закону, перенос убытков на будущее – право, но не обязанность налогоплательщика.

Особенности налогового учета в 1С

Однако, если организация применяет положение ПБУ 18/02 и по итогам года получен убыток, закрыть месяц не получится.

Как правильно перенести убыток,

чтобы со следующего года начать его списание?

Рассмотрим на конкретном примере.

Предположим, что сумма убытка равна 7649406,78 руб.

1. Отмените реформацию баланса

Реформация баланса – это регламентная операция, которая выполняется автоматически в конце каждого года.

Чтобы ее отменить, откройте помощник закрытия месяца и кликните по пункту

Реформация баланса → Отменить операцию

2. Выявите сумму налогового убытка

Чтобы перенести убыток, воспользуйтесь одним из 3 способов формирования отчетов:

Зайдите в раздел «Отчетность» и нажмите

Регламентированные отчеты → Создать

В открывшемся окне:

- сформируйте отчет «Декларация по налогу на прибыль»

- не забудьте проверить строку 100, раздела 02

- сформируйте стандартный отчет «Анализ счета 99»

- обратите внимание на показатели налогового учета

- чтобы увидеть убыток, посмотрите на дебетовое сальдо

Посмотрите отчет «Справка расчет налога на прибыль» по данным налогового учета

3. Создайте документ «операция»

Откройте справочник «Расходы будущих периодов» и создайте ручную операцию по переносу убытков от 31.12.2017.

Укажите вид для налогового учета → Убытки прошлых лет

- Узнайте сумму налогового актива, которую необходимо учесть

- Сформируйте оборотно-сальдовую ведомость по счету 09

Запись 1.

Дт 09, субконто расходы будущих периодов — Кт 09, субконто убыток текущего периода.

Сумма по БУХГАЛТЕРСКОМУ учету 1 529 881,36 руб.

Её мы взяли из оборотки по 09 счету с видом актива «убыток текущего периода».

Эта сумма как раз должна быть равна 7 649 406,78 * 20% (ставка налога на прибыль).

Запись 2.

Дт 97.21 — Кт 99.01.1.

Сумма Бу → не заполняем

Сумма НУ (Дт) → 7 649 406,78 руб.

Сумма ВР (Дт) → – 7 649 406,78 руб.

Субконто к счету 97.21 заполняется, как на рисунке ниже.

После проведения ручной операции еще раз зайдите в форму Закрытие месяца за декабрь 2017 и проделайте следующую последовательность действий:

- Перепроведение документов за месяц → выбрать команду «Пропустить операцию»

- Реформация баланса → выбрать команду «Выполнить операцию»

- Выбрать команду «Выполнить закрытие месяца»

Если всё сделано правильно, то ошибки быть не должно.

Источник: 1c-o.ru

Как «спрятать» убытки от кредиторов и инспекторов

Безубыточную отчетность от бухгалтера требуют многие. Инспекторы на комиссии в ИФНС, собственник компании, желающий повысить инвестиционную привлекательность бизнеса, или руководство, которое намерено получить банковский кредит на выгодных условиях… Мы перечислили наиболее популярные приемы, помогающие если не избежать убытков, то хотя бы их снизить.

Все приемы, с помощью которых можно повлиять на величину убытка, условно можно разделить на две группы. Во-первых, это способы, с помощью которых компания откладывает на будущее списание некоторых расходов. Или вообще отказывается от учета части затрат. А во-вторых, это приемы, посредством которых организация быстрее отражает полученные доходы.

Регулируем расходы

Для того чтобы предотвратить убытки, проще всего использовать учетную политику.

Используем возможности метода ФИФО

В условиях роста закупочных цен на сырье стоимость израсходованных материально-производственных запасов предпочтительно определять методом ФИФО, а не по средней себестоимости. В этом случае выбывающие материалы оцениваются по стоимости первой поступившей партии. То есть по самой низкой цене. И как результат, расходы становятся меньше.

Этот способ можно использовать как в бухгалтерском, так и в налоговом учете (п. 16 ПБУ 5/01 «Учет материально-производственных запасов», п. 8 ст. 254 Налогового кодекса РФ).

Распределяем о6щехозяйственные расходы

Чтобы общехозяйственные расходы признавать позднее — в том периоде, когда возрастут доходы, — можно воспользоваться следующими рекомендациями.

В бухгалтерском учете. Предположим, общехозяйственные расходы, собранные за месяц на счете 26, компания списывает на счет 90 субсчет «Себестоимость продаж». В этом случае часть затрат на производство продукции, изготовленной в текущем месяце, но еще не проданной, ляжет на себестоимость реализованных товаров. То есть при таком варианте учета себестоимость аналогичных ценностей может значительно колебаться при одинаковом уровне отпускной цены, что может привести к убыткам.

Чтобы уйти от убытка, целесообразно сумму накопленных общехозяйственных расходов распределять на счета 20 «Основное производство» и 23 «Вспомогательные производства». В этом случае общехозяйственные расходы уменьшат выручку от реализации в том периоде, в котором произошли продажи соответствующей продукции. Себестоимость реализованных товаров будет колебаться меньше.

В налоговом учете. В учетной политике компания самостоятельно определяет перечень прямых и косвенных расходов (п. 1 ст. 318 Налогового кодекса РФ). Прямые затраты бухгалтер учитывает в стоимости продукции (работ, услуг), уменьшая налогооблагаемую прибыль по мере реализации.

Затраты, которые относятся к незавершенному производству, остаткам готовой продукции и отгруженным, но не реализованным товарам, в налоговом учете не признаются. Косвенные расходы списывают в периоде, в котором они возникли.

Чтобы избежать убытков, имеет смысл в учетной политике расширить перечень прямых расходов. Тогда расходы, которые возникли у компании при производстве продукции, спишут по мере ее реализации. Они будут привязаны к получению доходов.

Распределяем «длящиеся» расходы

Некоторые расходы «неблагополучного» периода можно списать не единовременно, а за несколько месяцев (или лет).

В бухгалтерском учете. В бухучете для этих целей на счете 97 «Расходы будущих периодов» можно собрать затраты на освоение новых производств, ремонт основных средств, под которые не создавался резерв, стоимость компьютерных программ т. д. Накопленные затраты в дальнейшем можно будет списывать не только равномерно, но и пропорционально выручке от реализации или объему продаж. Это позволит компании списать меньше расходов в том периоде, в котором снижаются продажи.

В налоговом учете. Если из условий договора нельзя определить период, на протяжении которого покупка будет использоваться, порядок учета расходов компания определяет самостоятельно.

В хорошие времена это правило, установленное в пункте 1 статьи 272 Налогового кодекса РФ, позволяло «длящиеся» расходы признавать в налоговом учете единовременно. Но чтобы избежать убытка в период финансовой неустойчивости, стоимость покупки без срока использования лучше распределять. Тем более что это абсолютно безопасно и к претензиям со стороны налоговых инспекторов не приведет. Скорее наоборот, чиновники возражают, когда расходы, приносящие доходы долгое время, компании списывают единовременно (см., например, письма Минфина России от 17 марта 2008 г. № 03-03-06/1/185, от 19 декабря 2008 г. № 03-03-06/2/25).

Получаем отсрочку на списание безнадежных долгов

Причиной убытка может быть крупная сумма безнадежных долгов, которую списали в расходы текущего периода. Чтобы не признавать долги сегодня, можно прервать по ним срок исковой давности. Для этого нужно, например, подписать с должником акт сверки или обратиться в суд.

Но обратите внимание: если компания «перенесет» безнадежные долги на более поздний период без достаточных оснований, возможны претензии со стороны чиновников. Ведь они убеждены, что безнадежные долги нужно признавать на конец того периода, в котором истек срок исковой давности (письмо Минфина России от 27 декабря 2007 г. № 03-03-06/1/894). Не раньше и не позже.

Арбитражная практика по этому вопросу противоречива. Некоторые судьи поддерживают позицию инспекторов (постановление ФАС 3ападно-Сибирского округа от 28 августа 2007 г. № Ф04-5734/2007(37452-А03-15)). Другие убеждены, что конкретный срок списания долга Налоговым кодексом РФ не установлен (постановление ФАС Уральского округа от 13 мая 2008 г. № Ф09-3304/08-С3).

Отказываемся от списания отдельных расходов

Если других способов избавиться от убытков у компании нет, часть затрат в бухгалтерском и налоговом учете просто не списывают.

В бухгалтерском учете все достаточно просто: расходы можно будет признать позднее, сославшись в бухгалтерской справке на неполученные документы. А вот в налоговом учете инспекторы не дают переносить расходы на более поздний период, даже если первичные документы контрагент не прислал вовремя. Ведь убытками прошлых лет, выявленными в отчетном году, будут только те расходы, в отношении которых невозможно определить конкретный период, к которому они относятся. В нашем случае период известен.

Но даже проигнорированные в текущем периоде налоговые расходы не окажутся безвозвратно потерянными, если по итогам следующих отчетных периодов или всего года будет получена прибыль. В этом случае можно будет сдать уточненную декларацию за убыточный период. Правда, не списав вовремя расходы, компания откажется и от части вычета по НДС. А потому, чтобы воспользоваться этим вычетом позднее, вместе с «уточненкой» по налогу на прибыль придется уточнить и декларацию по НДС.

Регулируем доходы

Доходы убыточного периода можно увеличить следующими способами.

Сдаем работы поэтапно

Если договор предусматривает передачу всего комплекса выполненных работ только в момент их завершения, исполнитель отражает доход в учете единовременно. Способ разбить выручку на части — предусмотреть в договоре поэтапную сдачу работ. Тогда в убыточном периоде можно будет подписать с заказчиком документы по очередному этапу. И тем самым увеличить выручку.

Если же работы по договору приходятся на два года (начинаются, скажем, в 2009-м, а заканчиваются в 2010 году), не потребуется даже их поэтапная сдача. Ведь доход от реализации работ с длительным циклом (это как раз цикл, приходящийся на два года и более) нужно формировать равномерно в течение всего срока договора. Или пропорционально доле фактических расходов отчетного периода в общей сумме расходов. Такой вывод следует из норм пункта 2 статьи 271 и восьмого абзаца статьи 316 Налогового кодекса РФ.

Подписываем акт о выполнении работ досрочно

Предположим, компания сдала работы в начале квартала, но до того, как бухгалтер отчитался по налогу на прибыль за предыдущий отчетный период. Если за прошлый период на прибыль выйти не удалось, по договоренности с контрагентом акт выполненных работ можно подписать задним числом. На дату подписания акта право собственности на результаты работ перейдет к заказчику (п. 1 и 2 ст.

720, п. 4 ст. 753 Гражданского кодекса РФ). Поэтому в бухгалтерском и налоговом учете у компании подрядчика возникнет доход.

Убыток не списать за счет добавочного капитала, сформированного при переоценке

Чтобы улучшить структуру баланса, компания провела дооценку основных средств. При этом увеличился размер добавочного капитала, учтенного на счете 83 (п. 48 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н). Но направить добавочный капитал на погашение убытка компания не вправе.

Согласно шестому абзацу пункта 15 ПБУ 6/01 «Учет основных средств», добавочный капитал, сформированный при дооценке, организация списывает при уценке основных средств. Если же компания направит добавочный капитал на погашение убытка, ее могут оштрафовать за нарушение правил учета доходов и расходов.

В том случае, когда показатель бухотчетности искажен более чем на 10 процентов, руководителя или главного бухгалтера могут оштрафовать на сумму от 2000 до 3000 руб. (ст. 15.11 Кодекса РФ об административных правонарушениях). Если хозяйственные операции на счетах бухучета и в отчетности отразят неправильно и несвоевременно два и более раз в течение календарного года, компании грозит ответственность по статье 120 Налогового кодекса РФ — штраф от 5000 до 15000 руб. Это при условии, что искажение бухучета не привело к занижению базы по налогам.

Отражаем доход от передачи в уставный капитал новой компании основных средств или материалов

Организации, которые становятся учредителями новых компаний, могут избежать бухгалтерского убытка, увеличив доходы еще одним способом.

Разумеется, новую организацию не будут создавать специально для того, чтобы улучшить показатели отчетности. Но если уж компания становится учредителем, уставный капитал предпочтительно сформировать основными средствами или материально-производственными запасами.

Как правило, для определения стоимости такого имущества приглашают независимого оценщика. Если стоимость, указанная в заключении специалиста, окажется больше, чем балансовая (а такое происходит, если переоценки основных средств в компании не проводились), учредитель, передающий ценности, сумму превышения включает в состав доходов.

В налоговом учете превышение рыночной стоимости имущества над остаточной не увеличивает базу по налогу на прибыль. Такой вывод следует из норм третьего абзаца подпункта 2 пункта 1 статьи 277 Налогового кодекса РФ.

- «Аргументы и факты»

- amsterdambar

- Forbes

- tax free

- «Аэрофлот»

- «Империя Форум»

- активы

- амнистия капиталов

- аналитика

- Анна Шаталова

- антикризисные решения

- Антикризисный менеджмент

- Антикризисный план

- арестованные активы

- аудит

- аудиторское заключение

- банки

- бар амстердам

- Белгород

- бизнес «Градиент Альфа»

- Бизнес в России

- Бизнес и вирус

- бизнес стратегия

- бизнес-идеи и тренды

- бизнес-кейсы

- бизнес-планирование

- благотворительность

- бухгалтерия

- Валютный прогноз

- ВВП

- Вебинар

- Виталий Цветков

- Газпром

- голландский бар в Москве

- голландский ресторан

- Государство

- Градиент Альфа

- Давос

- Дебиторская задолженность

- Деловая Россия

- деньги

- Дмитрий Васильев

- доллар

- законодательство и правоприменение

- законопроекты

- Зарплаты

- Зимний бал

- инвестиции

- Инга Плюсина

- Инфляция

- капитал

- карантин

- ключевая ставка

- конфискованное имущество

- коронавирус

- Коронакризис

- Кредиторская задолженность

- кредиты

- кризис

- курс валют

- Курс рубля

- Лариса Рассказова

- льготы

- макроэкономика

- медиация

- Мосгордума

- МСФО

- мы отдыхаем

- налог на прибыль

- налоги

- Налоговая безопасность

- налоговая оптимизация

- налоговая политика

- налоговая проверка

- налоговое планирование

- налоговые риски

- Налоговые тренды 2021

- Налоговый вычет

- наши мероприятия

- Наши эксперты

- Наши юристы

- НДС

- НДФЛ

- недвижимость

- нефть

- нефтяная война

- Новогодние каникулы

- общество

- отчетность

- Офшоры

- Павел Гагарин

- Павел Гагаррин

- падение рубля

- пандемия

- пандемия коронавируса

- пандемия кризиса

- пенсионная реформа

- Пенсия РФ

- ПМЭФ — 2022

- Получение ВНЖ

- потребительские кредиты

- правила

- право

- прогнозы

- развитие бизнеса

- РБК

- реальные доходы

- рейтинг

- рекомендации бизнесу

- Релокация бизнеса

- Реструктуризация

- реформа аудита

- Роман Самилло

- Росреестр

- Росстат

- Самоизоляция

- Санкции

- Сбербанк

- сделки

- ставка

- стратегия

- Татьяна Гераскина

- Татьяна Дрожжина

- Татьяна Ильинова

- Телеканал РБК

- тендер

- теневой сектор

- Торгово-промышленная палата РФ

- ТПП

- ТПП РФ

- тренды

- трудовое право

- удаленка

- управление персоналом

- управление предприятием

- управление предприятием, стратегия, развитие бизнеса

- УСН

- финансовая логистика

- финансовые риски

- финансовый кризис

- финансы и инвестиции

- флакон

- ФНС

- ФСБУ

- ФСС

- ЦБ РФ

- ЦБР

- Центробанк

- частный бизнес

- экономика

- Экономика России

- Экономический форум

- эксперты

Источник: www.gradient-alpha.ru