Получая аванс в счет грядущих поставок товаров или услуг, фирма обязана начислить НДС, исчисленный с суммы предоплаты. Но нередко происходят такие случаи, когда аванс получен, однако товар не может быть поставлен, изменились условия договора или вовсе произошло его расторжение, или же когда товар не был продан вообще, либо продан, но частично.

В таком случае фирма вынуждена будет вернуть предоплату, принятую ранее, обратно. Как раз после того, как организация произведет возврат средств, у нее и возникает право на вычет по НДС, который был исчислен с предоплаты (п. 5 ст. 171 НК РФ). Многие полагают, что для этого есть три года.

Однако это не так. В данной публикации разбираемся с нюансами этого вопроса и отражением соответствующих операций в 1С: Бухгалтерии предприятия ред. 3.0.

Зачет авансов полученных в 1С 8.3 Бухгалтерия

Итак, согласно ст. 172 НК РФ, в которой определен порядок применения налоговых вычетов, заявить вычеты по НДС можно в течение трех лет после принятия на учет товаров (работ, услуг), имущественных прав или товаров, ввезенных на территорию РФ. Однако касается это только вычетов, предусмотренных п. 2 ст. 171 НК РФ, значит, наш случай сюда не попадает.

Так сколько же у нас есть времени для того, чтобы заявить вычет по НДС в таком случае?

Обратимся к п. 4. ст. 172 НК РФ. Здесь четко прописано, что указанные вычеты должны быть произведены в полном объеме, но не позднее одного года с даты возврата средств. Использование трехлетнего срока в текущем примере станет нарушением предписаний Налогового кодекса.

Рассмотрим пример в 1С: Бухгалтерии предприятия ред. 3.0.

Допустим, наша фирма ООО «Четыре колеса» в марте подписала с ИП Ивановым А.В. договор на поставку запасных частей в сумме 600 000 рублей. В соответствии с договором поставки покупатель перевел нам на расчетный счет полную предоплату за товар.

Отразим поступление аванса в программе в разделе «Банк и касса» — «Банковские выписки» документом «Поступление на расчетный счет».

Проводки документа стандартные: Д 51 К 62.02.

Далее нам необходимо сформировать счет-фактуру на аванс в конце квартала.

Это можно сделать двумя способами:

— тут же в поступлении на расчетный счет по кнопке «Создать на основании» — «Счет-фактура выданный»;

— либо запустить обработку «Регистрация счетов-фактур на аванс» в разделе «Банк и касса».

Счет-фактура выданный на аванс будет иметь следующий вид:

Проводки документа будут такие: Д 76.АВ К 68.02.

В оборотно-сальдовой ведомость за март наглядно продемонстрированы наши операции:

Начисленная с полученной предоплаты сумма НДС отражается по строке 070 раздела 3 налоговой декларации по НДС за 1 квартал 2023 г.

Таким образом, на конец квартала имеем предоплату в сумме 600 000 рублей от клиента и задолженность по НДС в сумме 100 000 рублей.

Предположим, спустя месяц мы делаем частичную отгрузку товаров на сумму 300 000 рублей документом «Реализация (акт, накладные, УПД)» в разделе «Продажи».

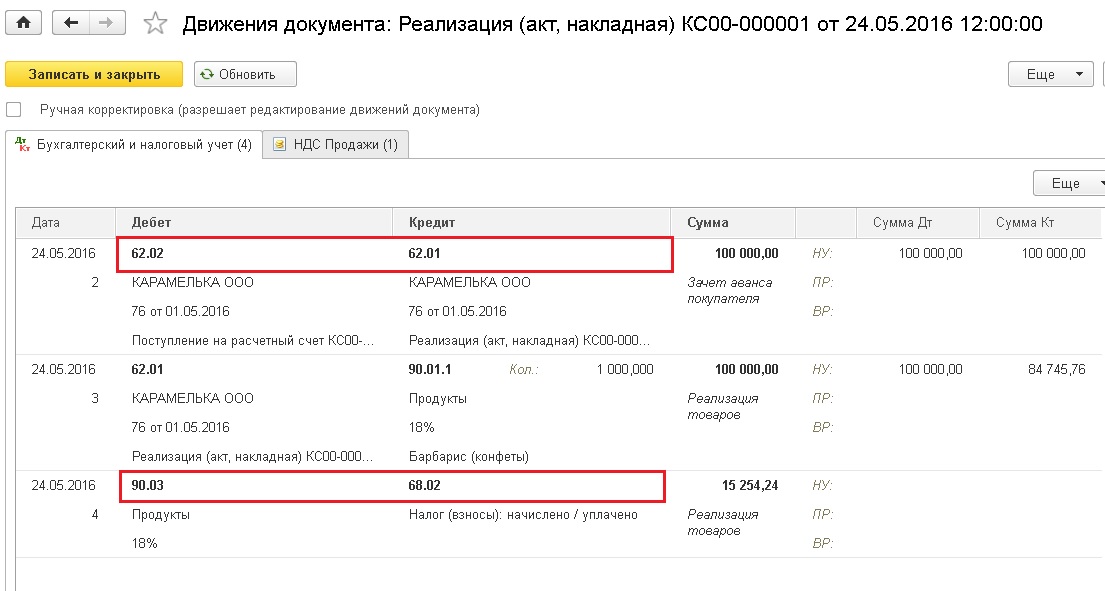

В результате проведения документа реализации формируются следующие проводки.

Таким образом, видим, что товары ушли со склада, списана их себестоимость (Д 90.02.1 К 41.01), произошел зачет аванса покупателя (Д 62.02 К 62.01), отражена наша выручка (Д 62.01 К 90.01.1) и выделен НДС от реализации в сумме 50 000 рублей (Д 90.03 К 68.02).

Но, принимая предоплату от данного покупателя, НДС по итогам первого квартала мы уже начисляли и заплатили. Поэтому в данном случае имеем право на вычет.

Напомним, для того чтобы вычет попал в декларацию, нужно сформировать записи книги покупок. Для этого зайдем в раздел «Операции», выберем «Регламентные операции НДС».

Для создания нового документа нажмем «Создать» и выберем «Формирование записей книги покупок».

Допустим, в нашей организации мы формируем записи книги покупок и продаж раз в месяц, поэтому выберем последнюю дату месяца и нажмем «Заполнить документ».

Во вкладке «Полученные авансы» документ автоматически заполнился сведениями по нашему вычету. Проводим документ.

И заглянем на вкладку «НДС Покупки», там зарегистрировано событие «Предъявлен НДС к вычету».

Таким образом, на конец апреля имеем остаток аванса в размере 300 000 рублей, проверим это в оборотно-сальдовой ведомости.

Сформировав оборотно-сальдовую ведомость по счету 76.АВ видим, что прошел вычет в сумме 50 000 рублей, и конечное сальдо уменьшилось на эту сумму.

Еще спустя месяц, допустим, в мае, сторонами были внесены изменения в договор поставки в связи с невозможностью дальнейших отгрузок. Это значит, что нам придется вернуть неиспользованные средства, оставшиеся от полной предоплаты.

Проведем списание денежных средств документом «Списание с расчетного счета» в разделе «Банк и касса» — «Банковские выписки».

Проводки будут такие: Д 62.02 К 51

Именно с этого момента у нас есть право на применение вычета с уплаченного ранее НДС в размере 50 000 рублей. Оно будет сохраняться за нами в течение одного года.

Обратите внимание: мы должны заявить о нашем вычете, т.е. подать декларацию с данными сведениями до истечения квартала, в котором истекает один год. Стоит отметить, что 25 дней, которые отведены нам для подачи декларации годовой срок не продлевают.

Допустим, мы решили не пользоваться данным вычетом во втором квартале, и перенести его в следующий. Тогда ежемесячно при формировании записей книги покупок он автоматически туда будет попадать. Но мы его будем удалять до тех пор, пока не решим им воспользоваться. Для этого на вкладке «Полученные авансы» правой кнопкой мыши выберем нужную нам строку и нажмем «Удалить».

Поскольку мы решили, что в третьем квартале будем использовать вычет, при формировании записей книги покупок, например, за август, заполним документ, не удаляя данную строку.

Вот что получилось по проводкам и по регистру «НДС Покупки».

Дата оплаты 15.05 – эта именно та дата, когда мы вернули предоплату, и именно с этой даты у нас возникает право на вычет. В качества документа, подтверждающего эту дату, в нашем случае можно использовать платежное поручение.

Для проверки всегда формируем оборотно-сальдовые ведомости.

Видим, что остатков по счетам нет, все операции проведены корректно.

Сумма налогового вычета будет отражена по строке 120 раздела 3 декларации по НДС за 3 квартал 2023 года:

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник: xn--80abbnbma2d3ahb2c.xn--p1ai

Учет расчетов с покупателями (счет 62)

Содержание

- Учет расчетов с покупателями при продаже

- Учет аванса полученного при расчетах с покупателями

- Проводки по учету авансов полученных (счет 62)

- Учет векселей полученных от покупателя:

- Проводки по счету 62 при оплате векселем:

- Счет 62 в инфографике. Типовые проводки

- Пример учета расчетов с покупателями и заказчиками. Проводки

- Видео-урок «Расчет с покупателями и заказчиками. Счет 62»

В статье разберемся с тем, как учитываются в бухгалтерии взаимоотношения с покупателями. Какой счет используется для учета покупателей, какие проводки выполняются. Рассмотрены проводки при обычной продаже, при получении аванса от покупателя или векселя.

Для учета расчетов с покупателями используется счет 62 «Расчеты с покупателями», по дебету которых отражается задолженность покупателя перед продавцом, а по кредиту — оплата за товар, работы, услуги.

Покупатели могут рассчитаться с продавцом либо после получения товара, либо, внеся предоплату, то есть перечислив аванс на расчетный счет продавца. Оплата покупателем товара производится на основании выставленного счета на оплату, образец которого можно посмотреть здесь.

Учет расчетов с покупателями при продаже

Выручка от продажи товаров (работ, услуг) признается доходом от обычного вида деятельности и отражается по кредиту счета 90 «Продажи».

Если же продажа разовая и не является обычным видом деятельности предприятия (например, продажа основного средства), то выручка отражается в составе прочих доходов по кредиту счета 91 «Прочие доходы и расходы».

Подробно эти два счета 90 и 91 будут рассмотрены чуть позже, они интересные и не похожие на другие счета, имеют свои особенности. С продажной стоимости товаров (работ, услуг) необходимо рассчитать НДС и направить его к уплате.

Проводки по счету 62 при обычной продаже: (нажмите для раскрытия)

Дебет

Кредит

Название операции

Отражена выручка от реализации товара (работ, услуг)

Начислен НДС по реализованным товарам (работам, услугам)

Отражена выручка от продажи основных средств, нематериальных активов, материалов

Начислен НДС по реализованным активам

Получена оплата от покупателя

Учет аванса полученного при расчетах с покупателями

Если покупатель оплачивает товар заранее и перечисляет аванс, то для учета расчетов с покупателями в данном случае на счете 62 открывается субсчет 2 «аванс полученный», при этом на субсчете 1 будут отражаться расчеты с покупателями в общем случае.

С полученных авансов считается НДС и начисляет к уплате. Далее при передачи покупателю товаров, работ или услуг НДС начисляется еще раз, на этот раз с выручки. Начисленная сумма НДС с аванса полученного восстанавливается, и затем делается проводка по зачету аванса. Подробно об учете НДС при авансовых платежах можно прочитать в статье: «Учет НДС при авансовых платежах и при безвозмездной передаче«.

Проводки по учету авансов полученных (счет 62)

Дебет

Кредит

Название операции

От покупателя поступил аванс на расчетный счет

76.НДС с авансов полученных

Начислен НДС с полученного аванса

Отражена выручка от реализации товара

Начислен НДС по реализованным товарам

Зачет аванса в счет погашения задолженности

76.НДС с авансов полученных

Принят к вычету НДС в связи с реализацией товара, оплаченного авансом

Учет векселей полученных от покупателя:

Если покупатель выдал продавцу простой вексель, его нужно учитывать на субсчете 3 «Вексель полученный» счета 62. После продажи продукции проводкой Д51 К62.Вексель полученный — данный вексель погашается.

Если номинальная стоимость полученного векселя превышает стоимость продажи, то сумма превышения отражается проводкой Д62.Вексель полученный К 90/1.

Проводки по счету 62 при оплате векселем:

Дебет

Кредит

Название операции

Отражена выручка от реализации товараУчет полученный от покупателя вексель

Учтен полученный от покупателя вексель

Полученный вексель погашен

Отражено превышение номинальной стоимости векселя над стоимостью продажи

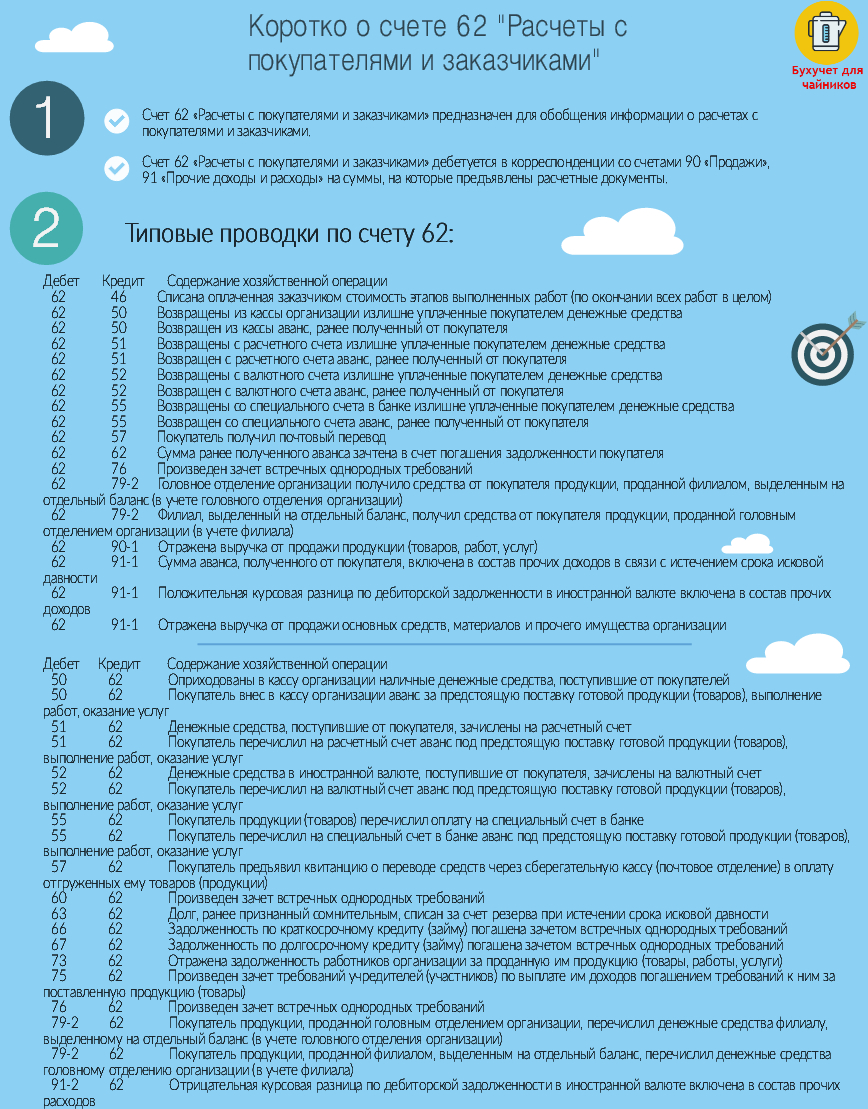

Счет 62 в инфографике. Типовые проводки

На рисунке ниже представлены основные проводки счета 62 «Расчеты с покупателями и заказчиками».

Типовые проводки по счету 62

Пример учета расчетов с покупателями и заказчиками. Проводки

Как учесть данные операции?

По сути дела, на счете 62 «Расчеты с покупателями» отражается задолженность покупателя перед продавцом, то есть дебиторская задолженность. Проводки по счету 62 выполняются в момент совершения продажи, то есть в момент отгрузки товара.

Таким образом, на счете 62 отражаются расчеты с покупателями и на нем могут быть открыты 3 субсчета: (нажмите для раскрытия)

- субсчет 1 — для отражения расчетов по обычной продаже;

- субсчет 2 — для учета полученного аванса;

- субсчет 3 — для учета полученных векселей.

В следующей статье мы рассмотрим как производить бухгалтерский учет кредиторской задолженности: «Учет краткосрочных и долгосрочных кредитов и займов (счет 66 и 67)«.

Видео-урок «Расчет с покупателями и заказчиками. Счет 62»

В данном видео-уроке разбирается бухгалтерский счет 62 «Расчеты с покупателями и заказчиками», рассматриваются типовые проводки и примеры. Ведет урок главный бухгалтер Гандева Н.В. (преподаватель, эксперт сайта «Бухгалтерия для чайников»). Нажмите для просмотра видео ⇓

Источник: online-buhuchet.ru

НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты.

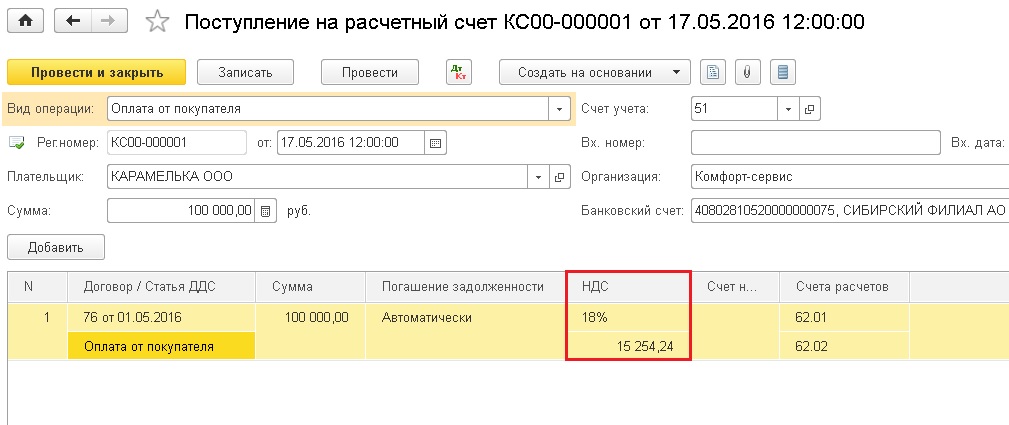

Факт получения аванса отражается документом «Поступление на расчетный счет», расположенным в меню «Банк и касса» — «Банковские выписки». Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

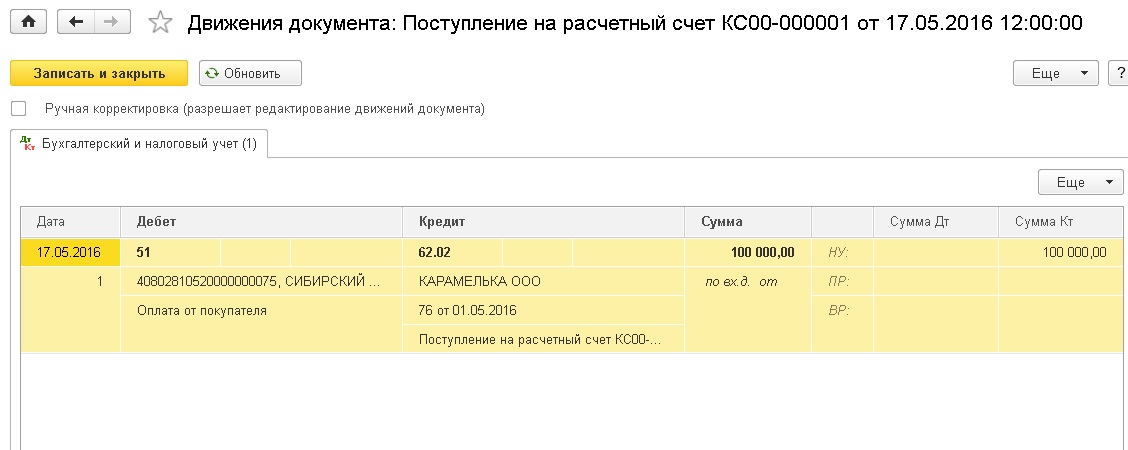

При проведении документа формируются движения по счетам 51 и 62.02.

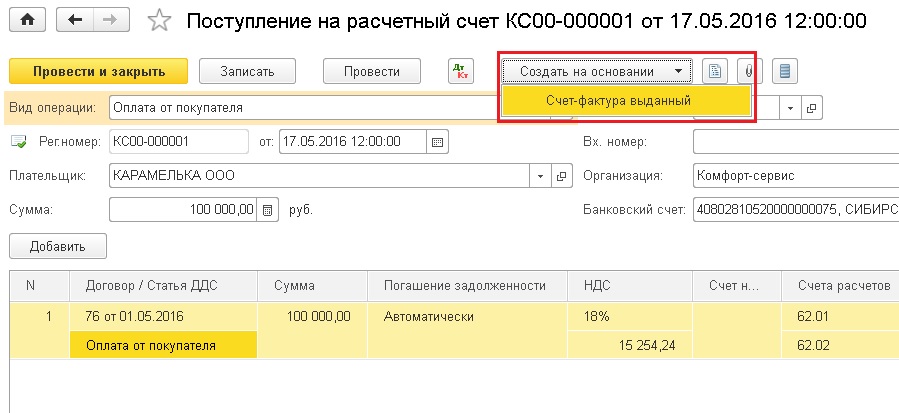

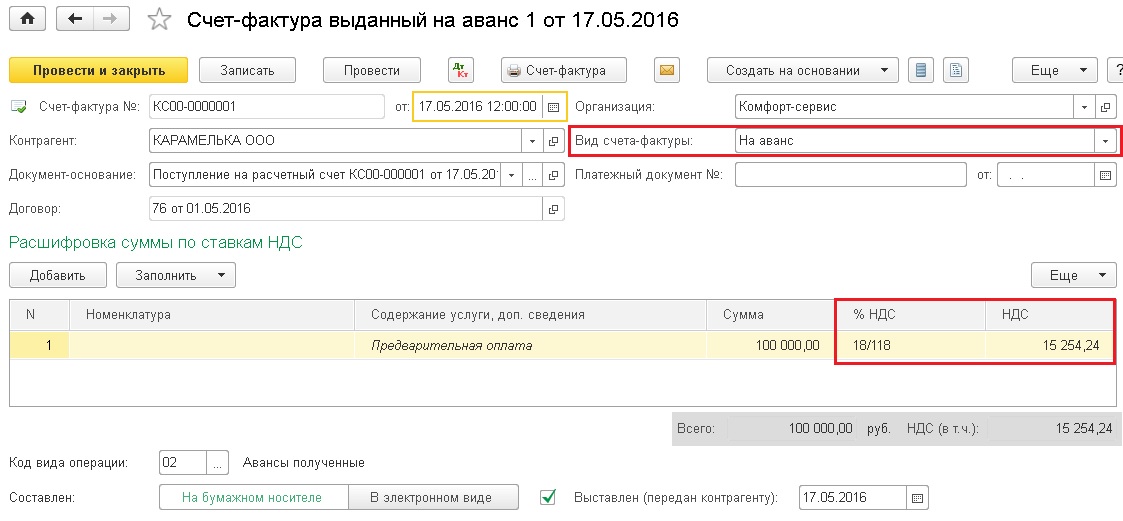

На основании документа «Поступление на расчетный счет» мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

Документ заполняется автоматически, нам нужно только проверить корректность данных.

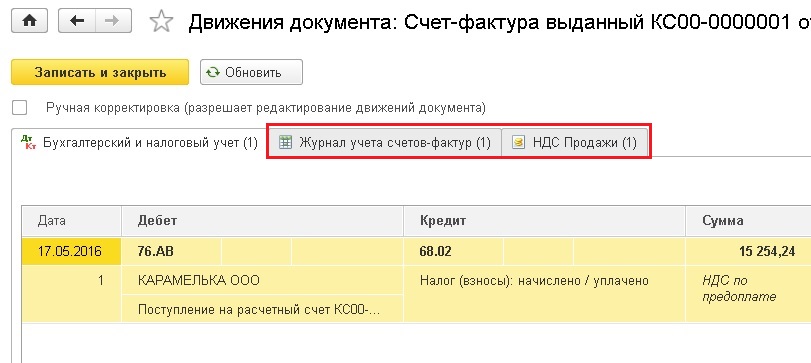

Затем проводим документ и смотрим движения по счетам. В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е. сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс. О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 — ВИДЕО

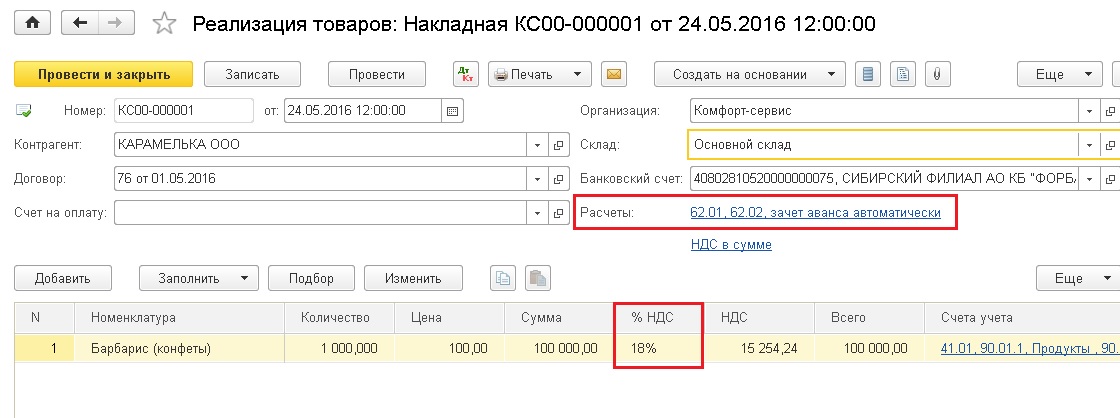

Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел «Продажи» и создаем документ «Реализация (акты, накладные)».

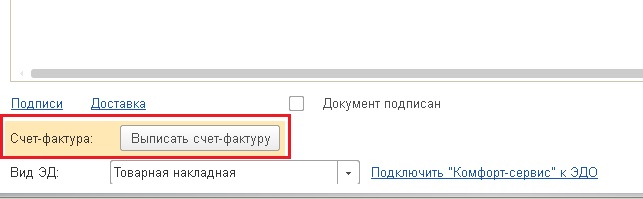

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе «Поступление на расчетный счет») и ставки НДС. Затем нажимаем на кнопку «Выписать счет-фактуру» в нижней части документа.

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02). Также формируются движения по регистру «НДС продажи».

Как мы можем заметить, НДС в сумме 15 254,24 руб. был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02):

1. при регистрации счета-фактуры на аванс — проводка Дт 76.АВ Кт 68.02

2. при отгрузке товара — проводка Дт 90.03 Кт 68.02

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию — предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ «Формирование записей книги покупок». Найти его можно в меню «Операции», пункты «Помощник по учету НДС» или «Регламентные операции НДС». Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ «Формирование записей книги покупок» в программе 1С: Бухгалтерия предприятия 8 — ВИДЕО

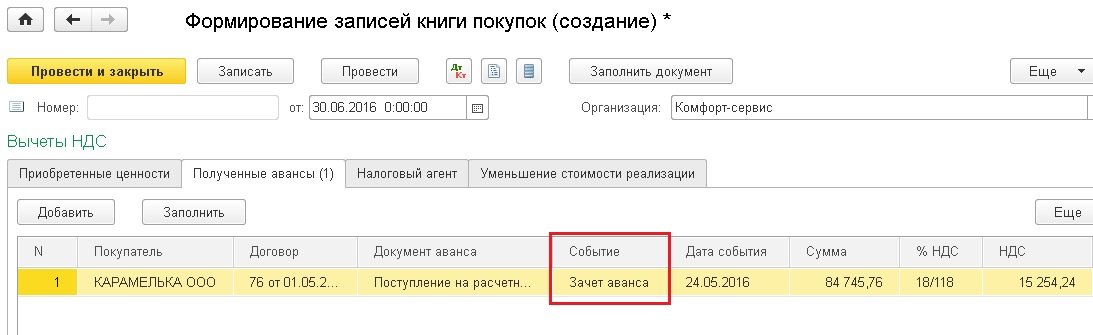

Создаем новый документ, нажимаем кнопку «Заполнить документ» и переходим на вкладку «Полученные авансы».

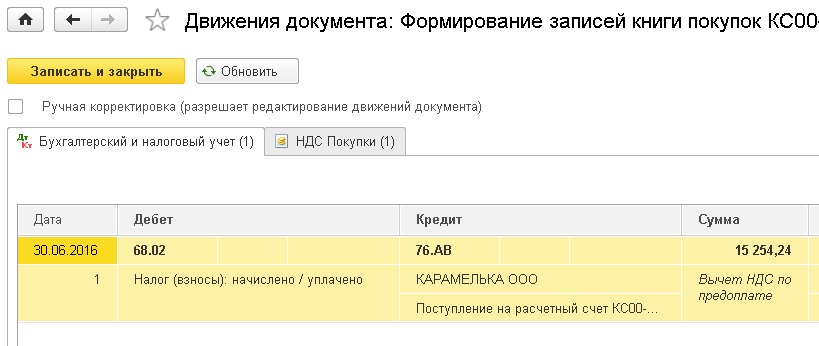

Необходимая запись попадает в документ автоматически с событием «Зачет аванса». Проводим документ и видим, что наша сумма НДС проходит по дебету счета 68.02, уменьшая общую величину НДС к уплате, и по кредиту 76.АВ, закрывая расчеты по данному контрагенту. Также формируются движения по регистру «НДС покупки», благодаря чему данная сумма попадает в декларацию по НДС.

Конечно, рассказать обо всех нюансах расчета НДС с авансов в одной статье невозможно, поэтому, если у вас есть желание полноценно освоить эту и другие темы, связанные с расчетом НДС, я советую Вам наш видеокурс «НДС: от понятия до декларации»! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме «теория + практика в 1С». Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации.

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник: xn--80abbnbma2d3ahb2c.xn--p1ai