Выданные организацией займы являются финансовыми вложениями. Учет выданных займов ведется на счете 58 «Финансовые вложения». Предоставленные займы отражаются по дебету счета 58 в корреспонденции со счетом 51 или другими соответствующими счетами. Возврат займа отражается обратной проводкой. Для целей налогового учета в соответствии с п.6 ст.

271 НК РФ причитающиеся к получению проценты по договорам займа признаются доходами на конец каждого отчетного периода (если срок действия договора превышает квартал). Дебет 58 Кредит 51 — Выдан заем. Ежеквартально (ежемесячно) Дебет 58 Кредит 91 — Начислены причитающиеся по договору займа проценты; Дебет 51 Кредит 58 — Получены на расчетный счет проценты по займу; Дебет 51 Кредит 58 — Отражен возврат займа.

Бухгалтерский учет у заемщика

Займы подразделяются на краткосрочные (со сроком погашения не более 12 месяцев) и долгосрочные (более 12 месяцев). Для учета краткосрочных займов планом счетов предусмотрен счет 66 «Расчеты по краткосрочным кредитам и займам» для учета долгосрочных счет 67 «Расчеты по долгосрочным кредитам и займа».

Долгосрочные займы можно учитывать на счете 67 до срока погашения, а можно перенести на счет 66, после того как до наступления срока погашения останется 365 дней. Дебет 51 (50,52) Кредит 66 (67) — Получен заем в рублях (в валюте); Дебет 10 Кредит 66 (67) — Получен заем в виде материальных ценностей; Дебет 41 Кредит 66 (67) Получен заем в виде товаров; Дебет 66 (67) Кредит 51 (50,52) — Отражен возврат займа; Дебет 66 (67) Кредит 10 — Отражен возврат займа; Дебет 66 (67) Кредит 41 — Отражен возврат займа.

К этим счетам открываются субсчета, на которых учитываются затраты связанные с получением и использованием заемных средств. Это прежде всего проценты по займам, помимо процентов к расходам относятся дополнительные затраты, связанные с получением заемных средств (консультационные, информационные услуги, по размножению документов и т.д. и т.п.), а также курсовые разницы.

По общему правилу проценты по займам включаются в расходы того периода, к которому они относятся. Исключением из этого правила являются два случая. В первом случае заемные средства используются для предварительной оплаты МПЗ, товаров, работ и услуг. При этом проценты, начисленные до их получения, увеличивают дебиторскую задолженность в связи с их предварительной оплатой.

Проценты, начисленные после получения, учитываются по общему правилу. Дебет 51 Кредит 66 — Получен заем; Дебет 60 с/сч «Авансы выданные» Кредит 51 — Произведена предварительная оплата МПЗ; Дебет 60 с/сч «Авансы выданные» Кредит 60 с/сч «Проценты по займам» — Начислены проценты по займу (до момента получения МПЗ); Дебет 60 с/сч «Проценты по займам» Кредит 51 — Оплачены проценты по займу; Дебет 10 Кредит 60 — Получены МПЗ от поставщика; Дебет 19 Кредит 60 — Отражен НДС по полученным МПЗ; Дебет» 60 Кредит 60 с/сч «Авансы выданные» — Зачтен авансовый платеж; Дебет 68 Кредит 19 — Принят к вычету НДС; Дебет 91 Кредит 66 с/сч «Проценты по займам» — Начислены проценты по займу (после оприходования МПЗ); Дебет 66 с/сч «Проценты по займам Кредит 51 — Оплачены проценты по займу; Дебет 66 Кредит 51 — Отражен возврат займа. Во втором случае заемные средства используются для приобретения или строительства инвестиционных активов, по которым начисляется амортизация. В этом случае расходы по обслуживанию займа включаются в первоначальную стоимость этого актива.

Кредиты для ИП 2022 / Рассказывает участник бизнес-клуба «Безос», Пермь

Однако существует целый ряд условий, которые нужно соблюсти, чтобы включить затраты в первоначальную стоимость:

- Организация должна быть уверена, что данный актив в будущем принесет экономические выгоды или будет использоваться для управленческих нужд;

- Организация заемщик несет все расходы по приобретению и строительству актива;

- Работы должны быть уже начаты к моменту включения затрат;

- Расходы по обслуживанию займов уже произведены.

Дебет 51 Кредит 66 — Получен заем;

Дебет 60 с/сч «Авансы выданные» Кредит 51 — Произведена предварительная оплата поставщику;

Дебет 08 Кредит 60 — Получен объект основных средств от поставщика;

Дебет 19 Кредит 60 — Отражен НДС;

Дебет» 60 Кредит 60 с/сч «Авансы выданные» — Зачтен авансовый платеж;

Дебет 68 Кредит 19 — принят к вычету НДС;

Дебет 08 Кредит 66 с/сч «Проценты по займам» — Начислены проценты по займу (до введения в эксплуатацию объекта основных средств);

Дебет 66 с/сч «Проценты по займам» Кредит 51 — Оплачены проценты по займу;

Дебет 01 Кредит 08 — Объект основных средств введен в эксплуатацию;

Дебет 91 Кредит 66 «Проценты по займам» — Начислены проценты по займу;

Дебет 66 с/сч «Проценты по займам» Кредит 51 — Оплачены проценты по займу;

Дебет 66 Кредит 51 — Отражен возврат займа.

На практике возникает ситуация, когда организация покупает или строит объекты основных средств за счет заемных средств, которые были получены на другие цели. При этом расходы за пользование займом включаются в первоначальную стоимость объекта и вычисляются по средневзвешенной ставке.

Средневзвешенная ставка рассчитывается, как отношение затрат по займам, не связанным с приобретением инвестиционного актива, к средневзвешенной сумме таких займов, не погашенных в течение отчетного периода.

Средневзвешенная сумма займов, не погашенных в течение отчетного периода, определяется суммированием остатков непогашенных займов на первое число каждого календарного месяца отчетного периода и деления полученной суммы на число месяцев в отчетном периоде.

В налоговом учете согласно п.1 ст. 269 НК РФ проценты уменьшают налогооблагаемую прибыль при условии, что их размер существенно не отклоняется от среднего уровня процентов по долговым обязательствам. Под сопоставимыми условиями понимаются долговые обязательства выданные:

- в той же валюте;

- на те же сроки;

- в сопоставимых объемах;

- под аналогичные обеспечения.

Порядок определения сопоставимости закрепляется в учетной политике организации.

При отсутствии долговых обязательств, выданных на сопоставимых условиях, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального Банка России:

- увеличенной в 1,1 раза — при долговом обязательстве, выданном в рублях,

- равной 15 % — по долговым обязательствам в иностранной валюте.

Популярные документы и процедуры:

- Типовой образец договора займа

- Форма договора беспроцентного займа

- Займ между физическими лицами

- Процентный займ — образец договора

- Информация

- FreshDoc для бизнеса

- Успешные кейсы Интеграция с 1С —>

- Партнерам

- О компании

- Для СМИ

- Лицензии и сертификаты

- Видеогид

- Скачать руководство пользователя

- Тарифы

- Способы оплаты

- Лицензионный договор (оферта)

- Соглашение об использовании Сайта

- Правила оказания информационной поддержки пользователей

- Политика конфиденциальности

- Информация об использовании файлов cookie

- Положение об обработке и защите персональных данных

- Трудовой договор

- Договор ГПХ

- Форма Р21001

- Договор займа

- Договор найма помещения

- Глоссарий

- Статьи

- Архив. Нормативно-правовая документация

- Архив. Законы

- Архив. Новости

Источник: www.freshdoc.ru

Учет кредитов и займов на предприятии: что нужно знать руководителю

25 февраля 2020

Учет кредитов и займов на предприятии: что нужно знать руководителю

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Учетом кредитов и займов – постоянных спутников любой организации – занимаются сотрудники бухгалтерии. Однако у руководителя компании может возникнуть вопрос, не слишком ли закредитовано предприятие? Как получение и возврат кредитов влияет на финансовый результат? С какой частотой начисляются проценты и когда они не сразу формируют расход? На все эти вопросы ответит наша статья

Чем отличаются кредиты и займы

Бытует заблуждение, что суть отличия в следующем: кредиты выдаются под процент, а займы – за просто так. Это неверно.

Вот три ключевых расхождения между ними, которые определяются главой 42 ГК РФ:

- кто выступает кредитором или заимодавцем? Для кредитов – это банки (см. также про эквайринг). Для займов – все прочие юридические и физические лица, например, поставщики или покупатели, собственники или работники организации;

- какова форма предоставления? Кредиты выдаются исключительно в денежной форме 1 . Займы могут быть и в натуральной;

- обязательна ли возмездность? Для кредитов – да. Для займов – нет. Причем в некоторых случаях, если в договоре прямо не указано иное, заем всегда будет беспроцентным (п. 4 ст. 809 ГК РФ).

Бухгалтерский учет кредитов и займов на примере предприятия

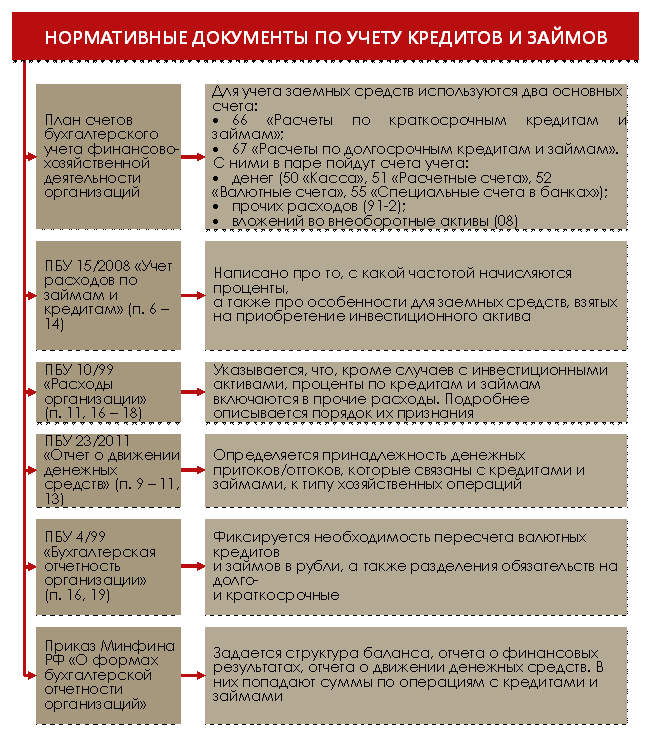

Чтобы правильно учитывать кредиты и займы, принимайте во внимание следующие нормативные документы. Их список – на рисунке 1.

Рисунок 1. Какими документами регулируется учет кредитов и займов

Давайте рассмотрим основные положения этих документов. Но для начала вспомним: учет займов и кредитов сводится к отражению на счетах операций трех типов:

- Получение заемных средств.

- Начисление процентов по ним.

- Возврат.

Причем информация со счетов переходит в бухгалтерскую отчетность. Все вместе – это канва дальнейшего рассказа.

Этап 1. Получение заемных средств

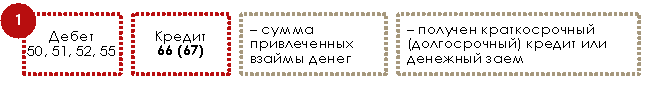

Если речь идет про получение денежного кредита и займа, то тут все просто.

С одной стороны, в вашей организации увеличиваются деньги, например, на расчетном, валютном счете или в кассе (определяется характером договора). Деньги – это актив баланса. Значит, счета для их учета – тоже активные. Увеличение отразится по дебету.

С другой стороны, формируется обязательство. Оно может оказаться долго- или краткосрочным. Это также зависит от условий договора. Граница срочности – 12 месяцев. В итоге одновременно прирастает пассив, что отражается по кредиту счетов учета расчетов.

Бухгалтерская запись будет такой:

Чуть сложнее обстоит дело, когда заем носит неденежный характер, либо, когда речь идет про товарный кредит. В этом случае по дебету пойдет счет, на котором вы учитываете аналогичные активы. Для материалов – 10, для товаров – 41, для основных средств – 08 с последующим переносом на 01-й.

И еще важный момент. Операции по предоставлению займов в неденежной форме, в отличие от денежных, облагаются НДС. Это следует из пп. 1 п. 1 ст. 146 и пп. 15 п. 3 ст. 149 НК РФ.

Так как вещи по договору передаются в собственность, значит, признается их реализация.

Выходит, заимодавец начислит НДС по такой операции и выставит счет-фактуру. А у вашего предприятия появится право возместить налог из бюджета. Так будет, если одновременно выполняются условия:

- организация-заемщик является плательщиком НДС и заем получен для осуществления деятельности, которая облагается этим налогом. Последнее актуально, когда совмещаются несколько налоговых режимов;

- неденежные активы, полученные взаймы, приняты к учету;

- есть оригинал счета-фактуры от заимодавца по операции предоставления неденежного займа.

Схема записей окажется следующей:

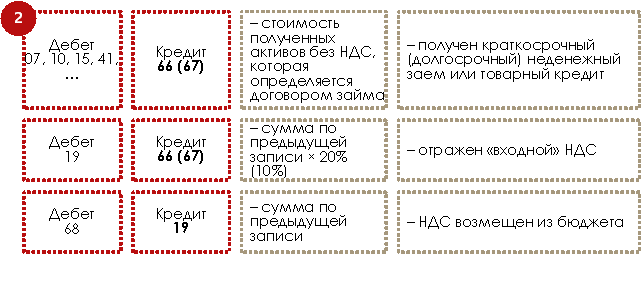

Этап 2. Учет расходов по займам и кредитам

Расходы по заемным средствам – это, прежде всего, проценты по ним. В отношении них помните три правила.

Правило 1. Начисление и выплаты процентов – разные операции. Даже если договором предусматривается разовое погашение по окончании срока кредитования, то начисление процентного расхода происходит ежемесячно. Так будет и в случаях, когда платеж кредитору производится раз в квартал или полугодие.

Причина: принцип начисления. В российской трактовке он называется допущение временной определенности фактов хозяйственной жизни. Отсылка к нему есть в п. 18 ПБУ 10/99. Суть сводится к следующему: расходы отражаются в том периоде, к которому они относятся, вне зависимости от их фактической оплаты. Минимальный отчетный период в бухучете – месяц (п. 48 ПБУ 4/99).

Поэтому и привязка в отражении расходов производится к месяцу.

Послабление существует для организаций, которые ведут учет упрощенно (п. 4 и 5 ст. 6 Закона «О бухучете»). Они имеют право применять кассовый метод признания расходов, то есть отражать их на бухгалтерских счетах только после оплаты.

Правило 2. Проценты рассчитываются исходя из фактического количества дней, в которые организация пользовалась заемными средствами. Если в договоре не указано иное, то день получения в расчет не принимается, а день возврата, наоборот, учитывается.

Например, кредит или заем взят 15 февраля сроком на полгода. Для начисления процентов за февраль посчитайте все дни с 16 февраля по 28-е или 29-е включительно.

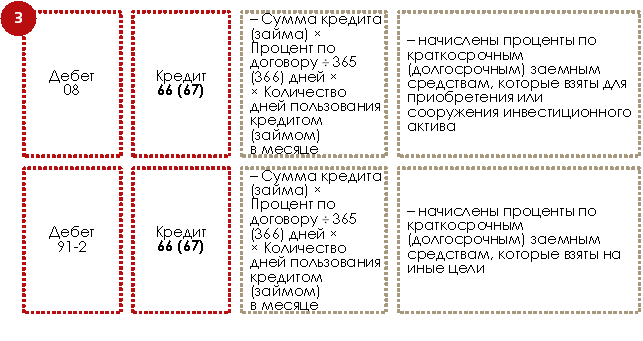

Правило 3. Формат проводок зависит от цели привлечения заемных средств. Причем крéдит будет в любом случае одним и тем же – 66 или 67. А дебет – различным.

Если заемные средства взяты для приобретения инвестиционного актива, то проценты по ним увеличат стоимость последнего и попадут на счет 08. Это та самая ситуация, когда начисленные проценты не сразу попадают в расход, а сначала аккумулируются в капитальных затратах. Во всех остальных случаях они отражаются по дебету счета 91-2, то есть в прочей составляющей.

Те, кто применяют упрощенный подход к ведению бухучета, могут отойти от такого порядка. Им дано право признавать все проценты в составе прочих расходов без применения счета 08 (п. 7 ПБУ 15/2008 и письмо Минфина РФ от 20.02.2017 г. № 07-01-07/9681).

На рисунке 2 мы показали, что считается инвестиционным активом.

Рисунок 2. Особенности учета процентов по кредитам и займам, которые взяты для приобретения инвестиционного актива

Вот такими будут бухгалтерские записи.

Заметьте: характер заемных средств – денежный или неденежный – в вопросе признания процентного расхода ни на что не влияет. Бухгалтерские записи окажутся идентичными.

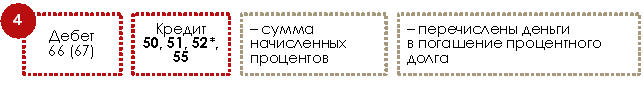

В момент погашения процентного долга закрывается задолженность по кредиту 66 или 67 и одновременно происходит денежный отток.

Примечание: * в статье мы не рассматриваем учет курсовых разниц по валютным кредитам и займам.

Сумма по этой записи не обязательно равняется расходу за один месяц. Если договором определен более долгий срок погашения, допустим, раз в квартал, то надо сложить все процентные начисления по кредиту 66 (67). Чтобы туда по ошибке не попала основная сумма долга, на названных счетах создается отдельный субсчет для процентов (п. 4 ПБУ 15/2008).

Например, учет кредитов и займов в «1С:ERP Управление предприятием» реализуется как раз по такому правилу. Открываются следующие субсчета к счетам 66 и 67:

- 01 и 03 для основной суммы рублевого кредита/займа;

- 02 и 04 для процентов по ним.

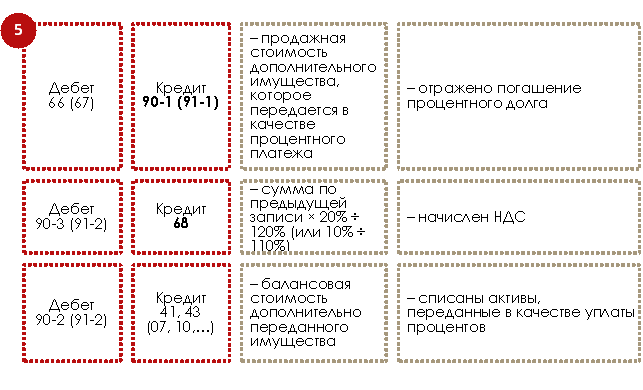

И еще важные моменты про НДС:

- если взаймы получены деньги или ценные бумаги, то обязанностей по НДС с процентных платежей у заемщика не возникнет;

- если заем имеет неденежную форму, но проценты платятся деньгами, объект налогообложения тоже не появится;

- если и заем, и проценты по нему носят неденежный характер, то заемщик обязан начислить НДС и выставить счет-фактуру в момент передачи дополнительных неденежных активов. Причина: такое дополнительно отданное имущество признается реализованным. При этом заимодавец получает право предъявить налог к вычету.

Бухгалтерские записи в последнем случае окажутся такими.

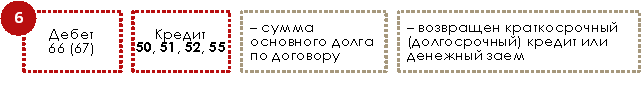

Этап 3. Возврат заемных средств

Когда возвращаются деньги, то совершается бухгалтерская запись, прямо противоположная приведенной в первой схеме. Вот такая:

Ситуация усложнится в случае погашения неденежного обязательства. В этом случае опять появится НДС, так как теперь заемщик передает имущество в собственность заимодавца. Операция признается реализацией, значит, попадает под обложение данным налогом.

Схема бухгалтерских записей – аналогична пятой. Изменятся только формулировки.

Рассмотрим два примера.

Пример 1

17.02.2020 организация взяла кредит в банке сроком на три месяца. Сумма – 1 млн руб. Ставка – 12%. Цель – пополнение оборотных средств. По условиям кредитного договора проценты погашаются вместе с основной суммой долга по истечении срока кредитования.

Источник: upr.ru