Кто вправе совмещать спецрежимы в 2022 году

В общем случае существует всего четыре спецрежима — УСН, ПСН, ЕСХН и НПД.

УСН совмещать с ОСНО нельзя, поскольку каждый режим относится ко всей деятельности в целом, а не к какому-то одному виду. НПД нельзя совмещать ни с каким другим режимом налогообложения. Соответственно, остаются только варианты совмещать ПСН с ОСНО или с УСН. Упрощенка и основная система являются базовыми, относящимися ко всей деятельности, а некоторые виды бизнеса можно дополнительно вести на ПСН.

Это могут делать только ИП, поскольку именно им разрешается оформлять патент. ПСН можно совмещать с УСН, ОСНО или ЕСХН.

Наиболее распространенный вариант — совмещение УСН и ПСН.

Ограничения при совмещении УСН и ПСН

При применении УСН и патента нужно учитывать ограничения по размеру годовой выручки, средней численности персонала и стоимости ОС. Однако лимитные показатели по этим критериям для указанных режимов значительно различаются.

Как распределить фиксированные налоговые взносы при совмещении усн и патента? Ответ на ваш вопрос

Средняя численность, чел.

Остаточная стоимость ОС, млн. руб.

Ограничение по выручке

При совмещении ПСН и УСН бизнесмену нужно ориентироваться на минимальный показатель ограничения по доходам — 60 млн. руб. Именно он учитывается при расчете своих доходов, в т.ч. относящихся к УСН (п. 6 ст. 346.45 НК).

При превышении лимита ИП теряет право на ПСН с начала налогового период, равного сроку патента (1-12 мес.). Когда ИП в течение года оформит несколько патентов, он полностью перейдет на упрощенку с начала периода по тому патенту, во время которого превысил лимит.

Допустим, у ИП два патента:

- с 01.01. по 30.06.;

- с 01.07. по 31.12.

В августе было превышение ограничения в 60 млн. руб. по нарастающей с начала года. Соответственно, ИП становится полностью перешедшим на УСН с 01.07. В такой ситуации предприниматель пересчитывает базу по УСН, добавив в расчет доходы и расходы (при УСН 15%), которые произвел после 01.07. и которые относятся к ПСН (Письмо Минфина от 07.08.2019 г. № 03-11-11/5952).

Ограничение по среднесписочной численности

В налоговом законодательстве нет регулирования вопроса о том, как учитывать численность персонала при совмещении УСН и ПСН.

Ограничение в 15 человек относится лишь к вида бизнеса, облагаемым налогом по ПСН (п. 5 ст. 346.43 НК). Что касается лимита в 130 человек для УСН, то он распространяется в целом на юрлицо или ИП (пп. 15 п. 3 ст.

346.12 НК).

Получается, что ИП, совмещающий УСН и ПСН, может принять на работу до 130 человек, и при этом не более 15 из них должны работах во всех видах бизнеса на ПСН.

Возможна ситуация, при которой один и тот же работник занят и на ПСН, и на УСН. К примеру, предприниматель осуществляет оптовую торговлю на УСН и продает в розницу через магазин на ПСН. Бухучет по обоим видам деятельности ведет один бухгалтер, а закупки оформляет один менеджер.

В данном случае позиция Минфина аналогична той, которая использовалась при совмещении УСН и ЕНВД (отменен), и она невыгодна для хозяйствующего субъекта. Ведомство полагает, что всех управленческих специалистов, которые имели отношение к ЕНВД, нужно было учитывать при расчете налога при ЕНВД (Письмо Минфина от 02.07.2013 г. № 03-11-06/3/25138).

Если налогоплательщик против такого подхода, то отстаивать свою точку зрения ему придется при судебном разбирательстве. К примеру, В Постановлении ФАС Уральского округа от 24.06.2010 г. № Ф09-4708/10-СЗ указано, что, поскольку управленческие специалисты относятся ко всей компании, неправомерно учитывать их при расчете численности по конкретному виду деятельности.

Когда ИП не хочет судиться с ИФНС, ему остается только не превышать лимит по патенту в 15 человек с учетом всех сотрудников, которые хоть каким-то образом заняты в деятельности на ПСН.

Ограничение по стоимости ОС

Как считают Минфин и ФНС, ИП на упрощенке должны соблюдать ограничение стоимости ОС в 150 млн. руб. Этой же позиции придерживается и Верховный суд (п. 6 обзора практики, утвержденного президиумом ВС РФ от 04.07.2018 г.). Однако не совсем понятно, какие именно ОС учитывать при определении лимита — только те, которые относятся к УСН, или абсолютно все.

Как уменьшить налоги на страховые взносы при совмещении УСН и ПСН

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Как уменьшить налоги на страховые взносы при совмещении УСН и ПСН». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

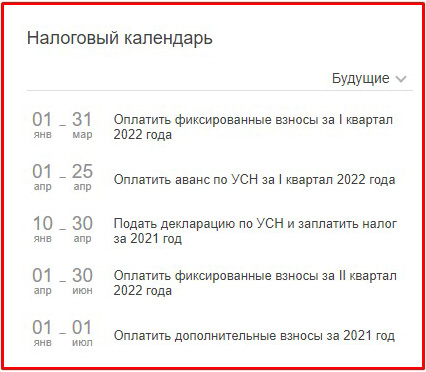

С середины 2022 года появится еще одна льгота, дающая право на снижение УСН или освобождение от страховых взносов. Речь идет о новом налоговом режиме, который в тестовом варианте вводится в некоторых регионах. Например, новое схемой налогообложения смогут воспользоваться ИП в Москве, Московской области. Впоследствии новый режим будет распространен и на остальные регионы России.

Пример пропорционального распределения расходов при совмещении упрощенки и патента

ИП работает с персоналом, совмещает УСН («Доходы») и ПСН со сроком действия полгода, стоимостью 60 000 руб. Его сотрудники заняты в деятельности, которая подлежит обложению в пределах двух применяемых режимов. Совокупный размер дохода предпринимателя за 1 квартал 2021 года составляет 100 тыс. рублей. Из них 40 тыс. руб. приходится на ПСН, а 60 тыс. руб. — на упрощенный режим. ИП заплатил страховые сборы за себя и персонал размером 10 тыс. руб. Поскольку названые расходы неделимы, то ИП распределяет их по двум применяемым режимам пропорционально:

- для упрощенки: 60% (60 тыс. / 100 тыс. * 100%), что равнозначно 6 тыс. из 10 000 (10 тыс. / 100% * 60%) заплаченных взносов;

- для патента: 40% (40 тыс. / 100 тыс. * 100%), что равнозначно 4 тыс. из 10 000(10 тыс. / 100% * 40%) заплаченных взносов.

Итак, предприниматель разделил по режимам расходы: 60% либо 6 000 из числа заплаченных взносов (УСН) и 40% либо 4 000 (ПСН). Распределив таким способом заплаченные взносы за себя и персонал, ИП определяет сумму, на которую он сможет далее уменьшить налог по упрощенке либо, соответственно, патенту.

Снизить стоимость патента (в течение срока его действия — полгода) можно на 50%, т. е. до 30 000 (60 тыс.* 50%). При этом оплата вносится частями, согласно пп. 2 п. 2 ст. 346.51 НК:

- 1/3 оплаты — на протяжении первых 90 дней (отсчет ведется со дня действия патента).

- 2/3 оплаты — на протяжении оставшегося срока.

Правила уменьшения налога при ПСН

Право на вычет некоторых расходов из стоимости патента закреплено в п.1.2 ст.346.51 НК РФ. К таким платежам относятся страховые взносы, расходы по выплате пособий по временной нетрудоспособности за первые 3 дня болезни и платежи по договорам добровольного страхования работников, заключенным с лицензированными организациями.

Порядок уменьшения стоимости патента таков:

В том же пункте 1.2 статьи 346.51 НК РФ указаны положения, из которых следуют правила уменьшения налога при ПСН:

На Листе А укажите информацию о патентах, стоимость которых вы хотите уменьшить.

- строка 010 — номер патента

- строка 020 — дата начала действия патента;

- строка 025 — дата окончания действия патента;

- строка 030 — признак налогоплательщика: если предприниматель платит работникам, выбираем “1”,

если трудится один, указываем “2”; - строка 040 — указываем сумму, которую нужно заплатить по патенту;

- строка 060 — указываем сумму, на которую уже уменьшили налог по патенту, если подаём уведомление на уменьшение патента не в первый раз;

- строка 050 — здесь уточняем, в каком размере можем зачесть налог по патенту.

Как отправить уведомление

Передать уведомление в ИФНС по месту покупки патента можно:

- лично;

- почтовым отправлением с описью вложения;

- в электронной форме, подписанной усиленной квалифицированной электронной подписью.

Когда можно получить отказ в зачёте

Инспекторы могут отказать, если вы указали в уведомлении:

- сумму ещё не перечисленных взносов и пособий;

- сумму, которая больше, чем стоимость патента. В этом случае откажут в вычете на сумму, превышающую сумму взносов.

Переедьте в регион со сниженными ставками

Как ИП, совмещаемому ПСН и УСН, учесть и уменьшить налог на сумму уплаченных страховых взносов и пособий

ФНС России разъяснила на официальном сайте ( ССЫЛКА) порядок уменьшения налога на ПСН и УСН предпринимателем на сумму уплаченных им страховых взносов и пособий.

Ведомство указало, что «упрощенцы», перешедшие на ПСН (совмещающие два соответствующих спецрежима), обязаны вести раздельный учет страховых взносов по отдельным специальным налоговым режимам . В случае, если расходы по взносам разделить невозможно, то необходимо их распределить пропорционально соотношению величины доходов по каждому из спецрежимов.

ФНС приводит пример схемы соответствующего распределения расходов в виде страховых взносов. Возможен, как следует из разъяснений, вариант, при котором ИП совмещает ПСН и упрощенку, и при этом у него есть штат наемных работников, занятых в деятельности, общей для двух спецрежимов.

В примере есть условие, что общая выручка ИП составила 100 тыс. рублей, из нее на «упрощенку» пришлось 70 тыс. рублей, а на ПСН — 30 тыс. рублей. В свою очередь, предприниматель уплатил взносы (за себя и за работников) на общую сумму в 10 тыс. рублей.

Если брать в расчет указанные цифры, то расходы по взносам будут учтены:

- в размере 7 000 рублей — при расчете налога к уплате (уменьшаемого, таким образом, на страховые взносы) на УСН (70% от 10 тыс. рублей);

- в размере 3 000 рублей — при расчете налога к уплате на ПСН (30% от 10 тыс. рублей).

Книга КУДИиР: что это такое и как правильно ее вести.

С соответствии с какими документами и как правильно производится установка рекламной конструкции на территории города.

Похожие статьи

Сдача электронной отчетности через интернет в ИФНС. Также как ИП и организации, физические лица могут сдать отчетность в ИФНС в электронном виде. Такой способ передачи информации набирает популярность

Новые правила розничной торговли с 1 января 2021 года Продавцам и покупателям будет полезно изучить новые правила торговли согласно постановлению № 2463, чтобы впоследствии у них не возникало конфликтных ситуаций

Указание НДС в кассовом чеке при УСН: отличие. Обязательно ли указывать НДС в кассовом чеке тем, кто применяет УСН? Как это правильно делать и какие при этом есть нюансы

Для успешного ведения бизнеса можно подобрать необходимое оборудование для САЛОНОВ КРАСОТЫ , КЛИНИНГА , ОБЩЕПИТА , АВТОСЕРВИСА и других направлений предпринимательской деятельности.

Источник: onlain-kassy.ru