За нарушение текущих правил сдачи предусмотрены крупные штрафы. Бюджетники и некоммерческие организации в данном вопросе привилегий не имеют и обязаны отчитываться наравне со всеми российскими предприятиями и организациями.

Для формирования отчетности в ПФР придется использовать специализированные программы. Некоторые бюджетники вправе сдавать отчет на бумаге. Но даже при его заполнении придется учесть многочисленные правила и факторы. Избежать ошибок поможет программа, разработанная представителями ПФ РФ, — это Spu_orb.

ПО позволяет не только быстро и просто формировать отчетность, но и проводить специальные проверки, которые исключают ошибки и предупреждения в отчетах. В программном обеспечении придется указывать, какова основная категория плательщика ИС (расшифровка 2019 представлена далее).

Как проверить степень риска Вашей фирмы

Что за код

Специальная кодификация плательщиков предусмотрена для следующих видов пенсионной отчетности:

- заявления по унифицированным формам АДВ-1, АДВ-2, АДВ-3;

- индивидуальные сведения по застрахованным лицам — формы СЗВ-СТАЖ, СЗВ-КОРР, СЗВ-ИСХ;

- сведения о дополнительно перечисленных взносах — бланки ДСВ-1, ДСВ-3;

- документы для назначения пенсии и прочие формы отчетности по индивидуальным запросам ПФ РФ.

Ранее специальный код — категория плательщика в ПФР (классификатор 2019) — использовался для подготовки расчетов по страховым взносам до 2016 года. Напомним, что при передаче прав администратора по страховому обеспечению в ФНС необходимость сдавать РСВ-1 в ПФР упразднена.

Где указывать категорию плательщика

Указать код придется только в отчетных формах СВЗ-ИСХ и СЗВ-КОРР. Этот проблемный реквизит необходимо выбрать из выпадающего списка на вкладке ПО «Основные данные» в разделе «Реквизиты предприятия».

Если в поле указать некорректные данные, программа выдаст уведомление об ошибке. В итоге заполненный с ошибкой отчет не примут в ПФР. Какие данные указывать в поле, читайте далее.

Как определить коды

Бюджетники при заполнении отчетности в ПФ РФ по большей части должны проставлять код «НР». Он обозначает наемных работников, с которыми предприятие заключило трудовые договора. В пользу этих работников страхователь производит выплаты, на которые начисляются страховые взносы.

Подойдет код «основная категория плательщика ИС» для ООО и для индивидуальных предпринимателей, некоммерческих предприятий и организаций и для организаций государственного сектора управления. Ключевые условия: с работником заключили трудовой договор и с вознаграждений, причитающихся ему, уплачивают страховое обеспечение.

Однако это не единственный код. Популярное значение, которое встречается в обычной деятельности российских организаций, например, ВЖЭД — категория плательщика, которая означает лиц, застрахованных в системе обязательного пенсионного страхования в качестве иностранных лиц и лиц, не имеющих гражданства, которые временно зарегистрированы на территории РФ.

Налоговая ОТОЗВАЛА своё ИЗВЕЩЕНИЕ! Как снизить степень риска?

Полный перечень кодификации

ВАЖНО! Отметим, что некоторые значения имеют временные ограничения. То есть их допустимо применять к конкретному отчетному периоду. При подготовке сведений в ПФР за прошлые периоды следует учитывать данные временные рамки.

Основная категория плательщика ИС

Актуально на: 3 октября 2016 г.

Что такое основная категория плательщика ИС? Вопрос совсем не праздный, особенно для тех, кто когда-либо пользовался или пользуется программой ПФР «Spu_orb». Она предназначена для подготовки отчетных документов, которые плательщики взносов обязаны сдавать в Пенсионный фонд. Скачать ее можно с сайта ПФР.

При использовании «Spu_orb» в ней необходимо указать основные реквизиты страхователя, как и во многих других бухгалтерских программах. В одном из окон программы как раз появляется ячейка с названием «Основная категория плательщика ИС» с выпадающим списком из кодов. Это коды категорий застрахованного лица. И указать в этой ячейке надо тот код, к которому относится большая часть ваших физлиц. То есть тех, кому ваша организация делает выплаты и вознаграждения.

Коды для графы «основная категория плательщика ИС»: расшифровка 2016

Кодов категорий застрахованных лиц немало. Только для страхователей на общем режиме налогообложения, применяющих основные тарифы взносов, предусмотрено 3 таких кода: НР, ВЖНР, ВПНР.

Код НР – самый привычный для страхователей и часто применяемый. Он указывается в отношении обычных работников плательщика взносов, а также всех физических лиц, на которых распространяется обязательное пенсионное страхование и за которых уплачиваются взносы.

Код ВЖНР предусмотрен для застрахованных лиц – иностранных граждан и лиц без гражданства, временно проживающих на территории РФ. Если среди ваших сотрудников много таких, то, возможно, вам лучше указать именно этот код в программе.

Код ВПНР указывается в отношении тех физлиц – иностранных граждан и лиц без гражданства, которые являются временно пребывающими на территории РФ и с выплат которых начисляются страховые взносы.

Все коды категорий застрахованных лиц, а также их расшифровки можно найти в Классификаторе параметров, используемых при заполнении персонифицированных сведений (Приложение N 2 к Порядку заполнения РСВ-1, утв. Постановлением Правления ПФР от 16.01.2014 N 2п).

Кстати, в программе рядом с ячейкой «Основная категория плательщика ИС» расположен значок с лупой. Нажав на него, у вас на экране появится список кодов, применяемых в разных формах отчетности в ПФР, в том числе за прошедшие периоды. Они могут пригодиться вам, если, к примеру, понадобится представить в ПФР корректирующую отчетность за прошлые годы.

Всем организациям и ИП с работниками по итогам 9 месяцев 2016 года предстоит отчитаться в Пенсионный фонд по форме РСВ-1 ПФР. Поскольку определенные параметры отражаются в отчете в виде буквенных и цифровых кодов, при заполнении формы следует использовать классификатор, утвержденный Постановлением ПФР от 16 января 2014 г. № 2п (в редакции от 04.06.2015).

Что такое классификатор?

Классификатор представляет собой таблицу, включающую код, его расшифровку, примечания с необходимыми ссылками на нормативные акты и срок действия кода. В том числе классификатор содержит:

- коды категорий застрахованных лиц,

- коды территориальных условий и особых условий труда,

- коды оснований для исчисления страхового стажа и для начисления досрочной пенсии,

- коды специальной оценки труда.

Основные категории плательщика ИС

Какая в отчете РСВ-1 должна быть указана категория плательщика в ПФР? Классификатор разъясняет это в таблице «Код категории застрахованного лица». Так, основным категориям плательщиков соответствуют коды:

- «НР» — в отчете указывают организации, индивидуальные предприниматели и граждане, не являющиеся предпринимателями, выплачивающие физлицам вознаграждения и уплачивающие взносы в ПФР согласно статье 58.2 закона от 24 июля 2009 г. № 212-ФЗ,

- «ФЛ» – указывают ИП, частные адвокаты и нотариусы, а также другие частнопрактикующие лица, которые не делают выплат другим физлицам (п. 2 ч.1 ст. 5 закона 212-ФЗ).

Определив категорию плательщика в ПФР, классификатор используется при заполнении индивидуальных сведений персонифицированного учета (ИС). В составе формы РСВ-1 для этого предусмотрен раздел 6. Показатели вносятся отдельно на каждое физлицо, получавшее за последние три месяца вознаграждения от плательщика взносов. При заполнении ИС используются коды классификатора в зависимости от вносимых сведений: категория застрахованного, особые условия труда, основание для исчисления стажа и т.п.

>Основная категория плательщика ИС в 2018 году

Что такое код плательщика ИС

В общем понимании термин ИС обозначает индивидуальные сведения. До 2017 г. данные по перечисленным с заработка персонала взносам на ОПС предприятия подавали в ПФР. С 01.01.17 г. в НК РФ добавили глав. 34. В связи с этим администрирование взносов было передано в налоговую инспекцию.

В новом расчете персонифицированным сведениям посвящен разд. 3. Здесь указываются личные данные на физлиц, а также суммы начисленных работодателем выплат. В стр. 200 подразд. 3.2.1 вносится код категории ЗЛ (застрахованное лицо). Если предприятие начисляет персоналу выплаты, облагаемые по доптарифу, такие данные отображаются в подразд. 3.2.2. В этом случае по гр.

270 дополнительно указывается код тарифа.

Единый расчет по страховым взносам 2018

Как указывается основная категория плательщика ИС – расшифровка 2018

Расшифровка кодов плательщика ИС на 2018 год – примеры:

| Значение кода | Наименование кода |

| НР | Действует для наемных сотрудников, то есть физлиц, занятых по ТД, включая места с особыми трудовыми условиями (вредными или тяжелыми) |

| ХО | Действует для хозобществ, начисляющих взносы с выплат физлицам |

| ОДИТ | Действует для компаний, ведущих деятельность в области IT и начисляющих взносы с выплат физлицам |

| ИЦС | Актуален для предприятий, получивших статус участников проекта «Сколково» |

| ЧЭС | Предусмотрен для физлиц-членов судовых экипажей, зарегистрированных в специальном международном реестре судов |

| ВЖНР | Действует в отношении временно проживающих в РФ работников-иностранцев, а также лиц без определенного гражданства, включая находящихся по временному убежищу |

| ВПНР | Действует в отношении временно пребывающих в РФ работников-иностранцев, а также лиц без какого-либо гражданства |

Категория плательщика в ПФР – классификатор 2018

Помимо кода ИС при составлении единого расчета бухгалтеру необходимо указывать код тарифа налогоплательщика. Значения подобного показателя приведены в Приложении 5 Порядка заполнения отчета. Вносить соответствующие данные следует в гр. 1 прил. 1 разд. 1, а также в гр.

270 подразд. 3.2.2 разд. 3. При анализе кодировки видно, что классификация выполняется в зависимости от основания для использования тарифов по взносам:

- 01 – предназначен для плательщиков на ОСНО и применяющим основную ставку.

- 02 – действует для плательщиков на УСН, использующих основную ставку.

- 03 – актуален для плательщиков на ЕНВД, применяющих основную ставку.

- 04-16 – используются плательщиками, имеющими право на льготные (сниженные) ставки начисления взносов. При этом возможно частичное или полное освобождение от обязанности по начислению и уплате в бюджет сумм взносов.

- 21-29 – предназначены для плательщиков, начисляющих взносы по доптарифам. Такие ставки в основном применяются организациями, имеющими трудовые места с вредными условиями. Класс опасности/вредности подтверждается результатами СОУТ (АРМ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: minakovajulia.ru

Как заполнять коды в декларации 3-НДФЛ

При заполнении декларации 3-НДФЛ используются кодовые обозначения. В этой справочной статье собраны все необходимые коды, которые могут понадобиться при самостоятельном оформлении налоговой декларации.

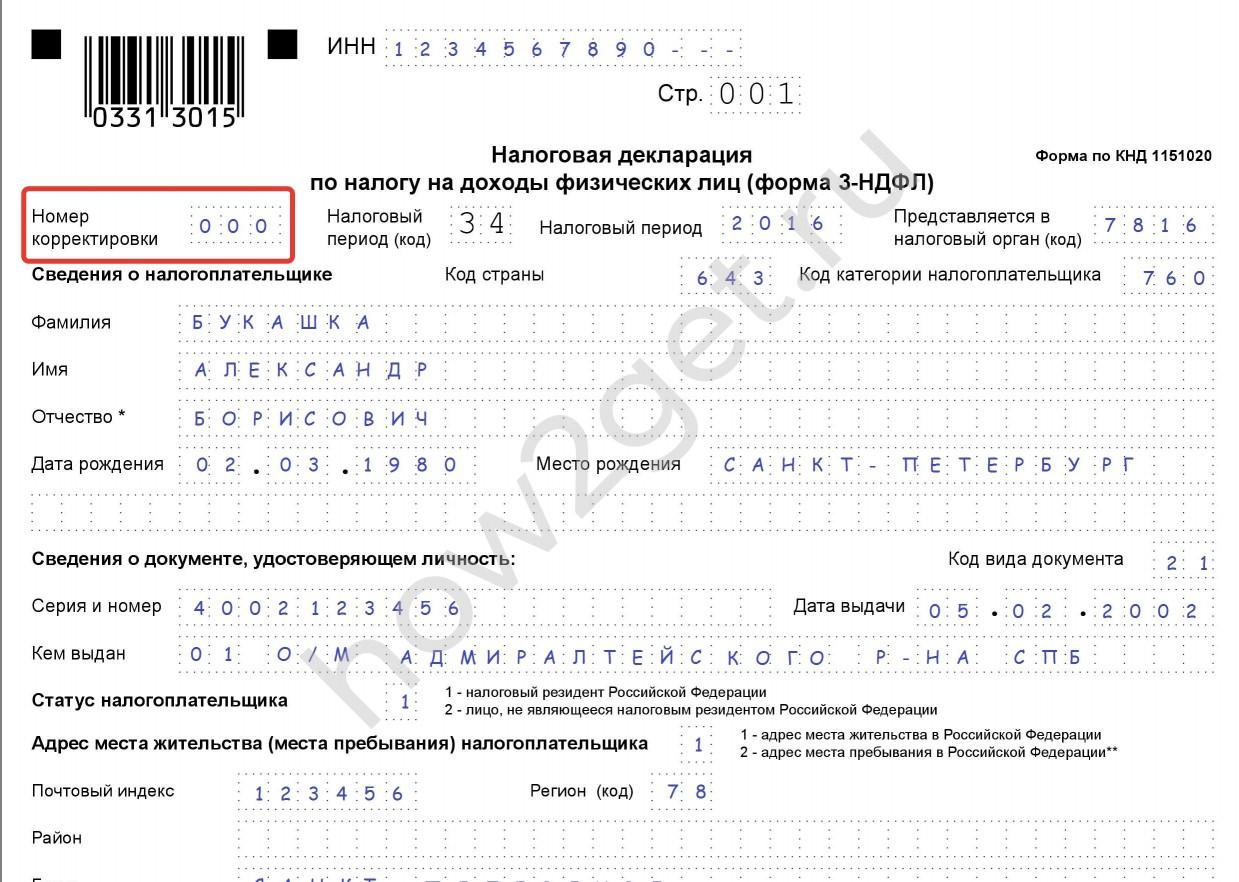

Номер корректировки

Код корректировки для декларации 3-НДФЛ означает, какая по счету декларация подается в налоговую за отчетный период. В первом документе ставится «000», если декларация сдается повторно – «001», второй исправленный вариант нужно пронумеровать «002» и так далее. Цифра указывается в соответствующем поле на титульном листе.

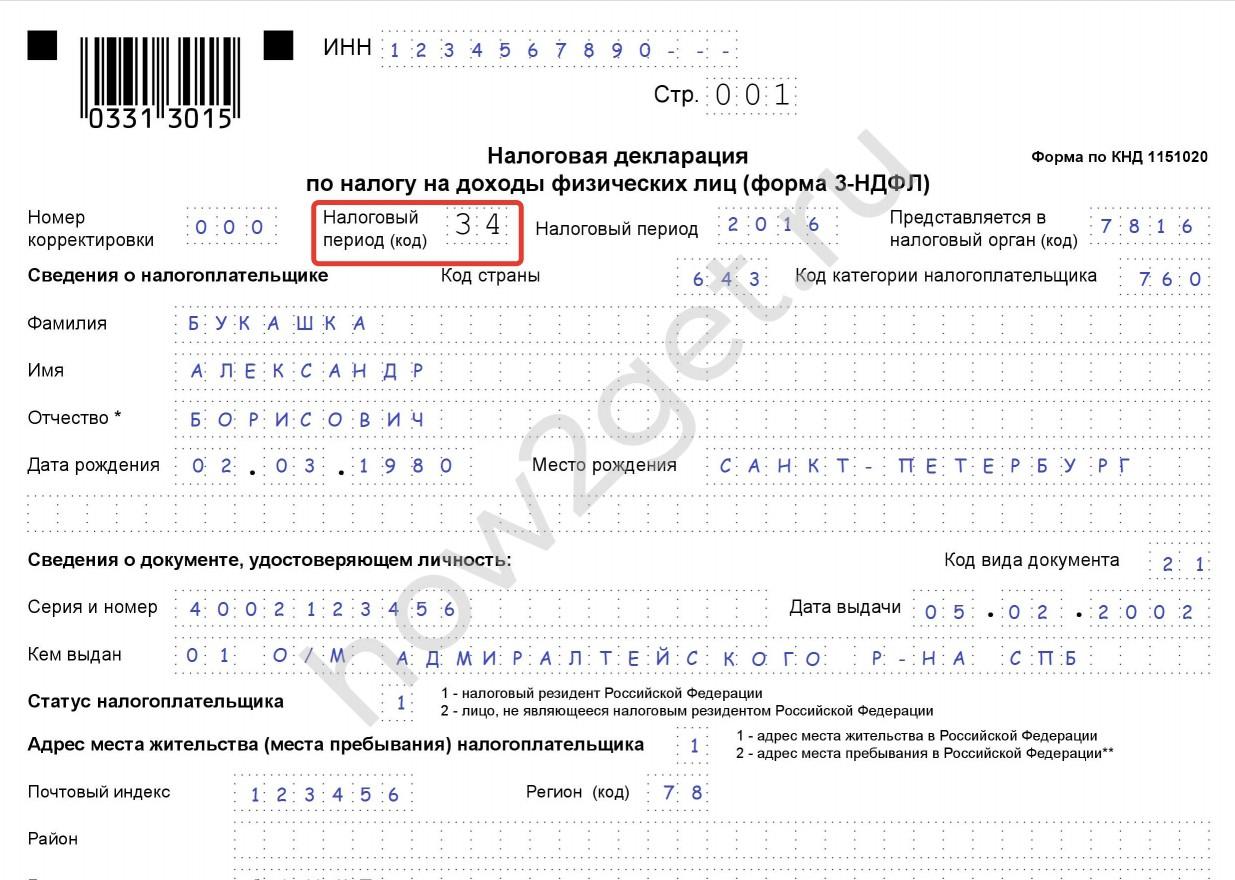

Код налогового периода

В 3-НДФЛ налоговый период (код) – это промежуток времени, за который вы отчитываетесь. Каждый временной отрезок обозначается цифровым значением, в зависимости от того, за какой срок подается декларация и указывается на титульной странице.

| 21 | Первый квартал |

| 31 | Полугодие |

| 33 | Девять месяцев |

| 34 | Год |

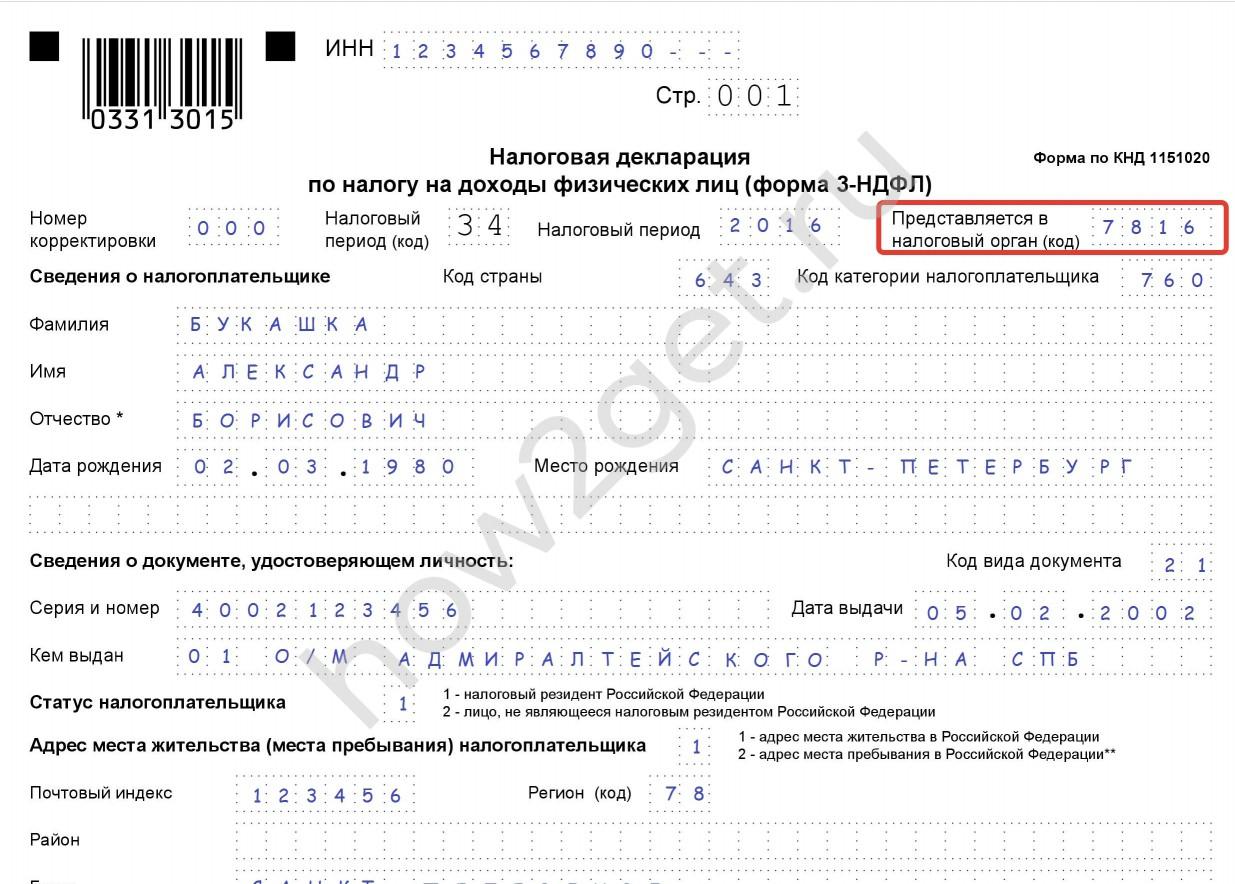

Номер налогового органа

В поле «Представляется в налоговый орган» прописывается 4-значный номер инспекции, в которую подается отчетность. Первые две цифры — номер региона, а последние — код инспекции. Узнать номер отделения налоговой службы можно на сайте Федеральной налоговой службы.

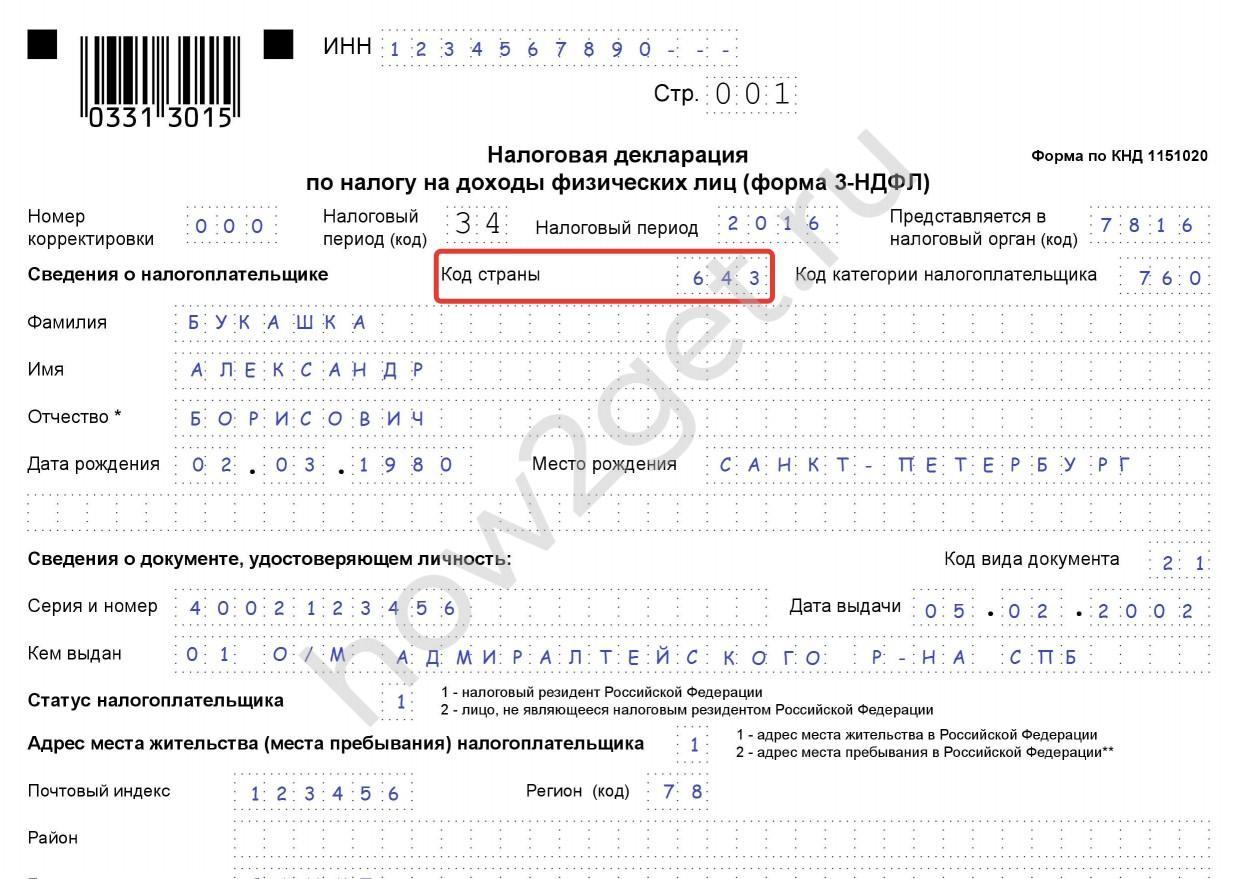

Код страны в декларации 3-НДФЛ

На титульном листе указывается страна гражданства подающего декларацию в кодовом виде. Перечень содержится в Общероссийском классификаторе стран мира. Самый популярный код страны для налоговой декларации 3-НДФЛ – «643» – Российская Федерация.

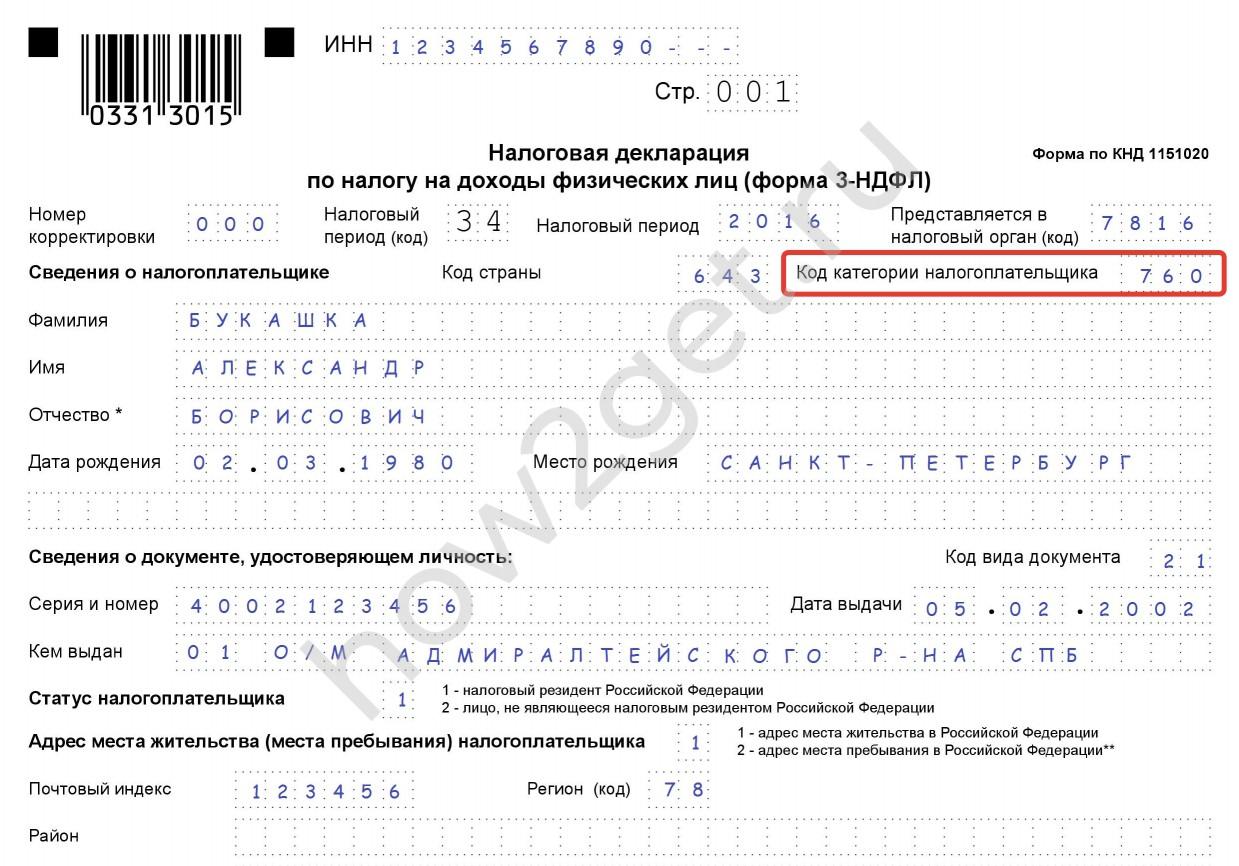

Код категории налогоплательщика в декларации 3-НДФЛ

На титульном листе бланка встретится также код категории плательщика для 3-НДФЛ. Категории перечислены в приложении №1 к порядку заполнения отчетности. Для обычных граждан подходящий код категории налогоплательщика 3-НДФЛ – «760», а код категории налогоплательщика «720» 3-НДФЛ выделен для индивидуальных предпринимателей.

Нотариус, занимающийся частной практикой, и другие лица, занимающиеся частной практикой

Иное физлицо, декларирующее доходы в соответствии со статьями 227.1 и 228 Налогового кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218-221 или с другой целью

Код вида документа в декларации 3-НДФЛ

На титульном листе декларации в разделе о документе, удостоверяющем личность, укажите его кодовое значение. Полный список содержится в приложении №2 к порядку заполнения 3-НДФЛ и в следующей таблице.

Удостоверение личности военнослужащего РФ, военный билет офицера запаса

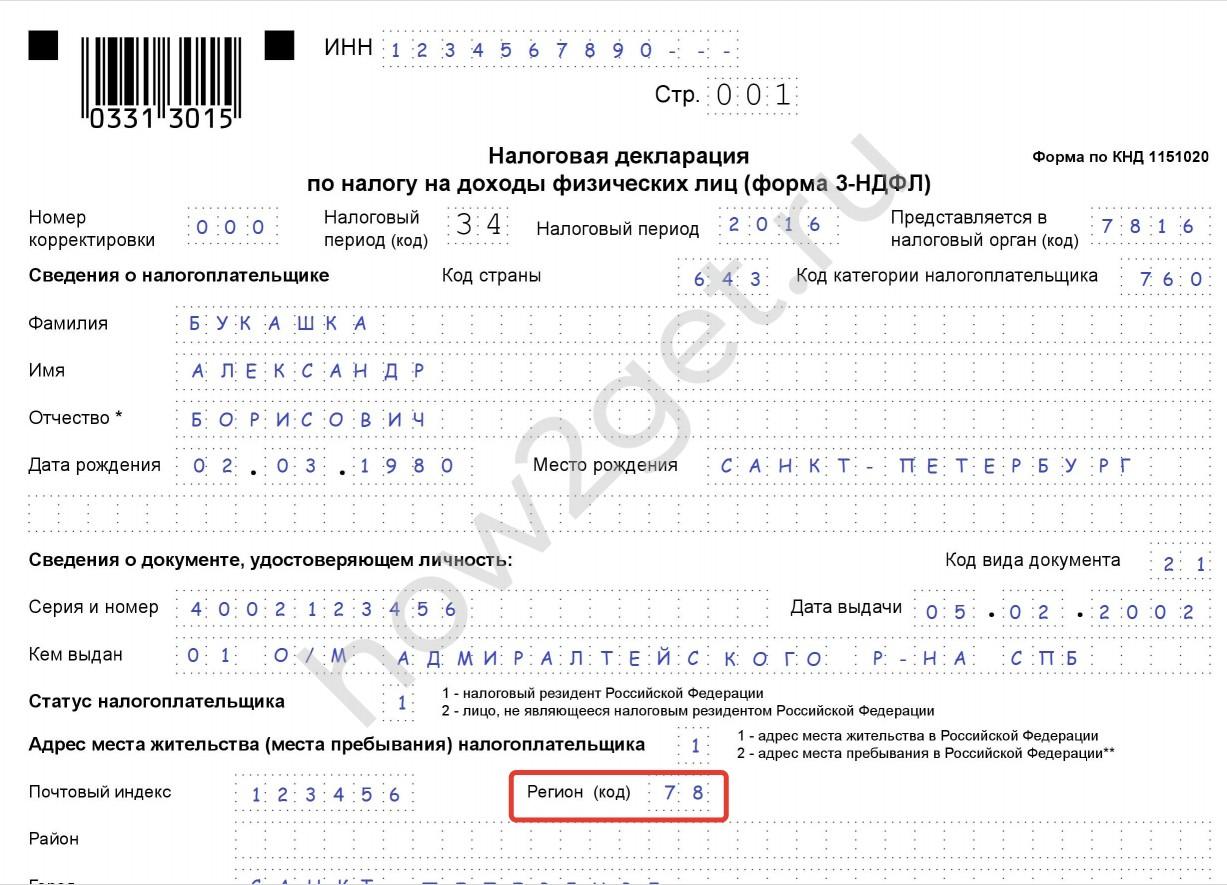

Код региона Российской Федерации

В разделе «Адрес и телефон» на титульном листе нужно указать кодовое обозначение российского региона. Регион (код) для 3-НДФЛ найдите в приложении №3 к порядку заполнения, либо в следующей таблице:

| 01 | Республика Адыгея |

| 02 | Республика Башкортостан |

| 03 | Республика Бурятия |

| 04 | Республика Алтай |

| 05 | Республика Дагестан |

| 06 | Республика Ингушетия |

| 07 | Кабардино-Балкарская Республика |

| 08 | Республика Калмыкия |

| 09 | Карачаево-Черкесская Республика |

| 10 | Республика Карелия |

| 11 | Республика Коми |

| 12 | Республика Марий Эл |

| 13 | Республика Мордовия |

| 14 | Республика Саха (Якутия) |

| 15 | Республика Северная Осетия — Алания |

| 16 | Республика Татарстан (Татарстан) |

| 17 | Республика Тыва |

| 18 | Удмуртская Республика |

| 19 | Республика Хакасия |

| 20 | Чеченская Республика |

| 21 | Чувашская Республика — Чувашия |

| 22 | Алтайский край |

| 23 | Краснодарский край |

| 24 | Красноярский край |

| 25 | Приморский край |

| 26 | Ставропольский край |

| 27 | Хабаровский край |

| 28 | Амурская область |

| 29 | Архангельская область |

| 30 | Астраханская область |

| 31 | Белгородская область |

| 32 | Брянская область |

| 33 | Владимирская область |

| 34 | Волгоградская область |

| 35 | Вологодская область |

| 36 | Воронежская область |

| 37 | Ивановская область |

| 38 | Иркутская область |

| 39 | Калининградская область |

| 40 | Калужская область |

| 41 | Камчатский край |

| 42 | Кемеровская область |

| 43 | Кировская область |

| 44 | Костромская область |

| 45 | Курганская область |

| 46 | Курская область |

| 47 | Ленинградская область |

| 48 | Липецкая область |

| 49 | Магаданская область |

| 50 | Московская область |

| 51 | Мурманская область |

| 52 | Нижегородская область |

| 53 | Новгородская область |

| 54 | Новосибирская область |

| 55 | Омская область |

| 56 | Оренбургская область |

| 57 | Орловская область |

| 58 | Пензенская область |

| 59 | Пермский край |

| 60 | Псковская область |

| 61 | Ростовская область |

| 62 | Рязанская область |

| 63 | Самарская область |

| 64 | Саратовская область |

| 65 | Сахалинская область |

| 66 | Свердловская область |

| 67 | Смоленская область |

| 68 | Тамбовская область |

| 69 | Тверская область |

| 70 | Томская область |

| 71 | Тульская область |

| 72 | Тюменская область |

| 73 | Ульяновская область |

| 74 | Челябинская область |

| 75 | Забайкальский край |

| 76 | Ярославская область |

| 77 | Москва |

| 78 | Санкт-Петербург |

| 79 | Еврейская автономная область |

| 83 | Ненецкий автономный округ |

| 86 | Ханты-Мансийский автономный округ — Югра |

| 87 | Чукотский автономный округ |

| 89 | Ямало-Ненецкий автономный округ |

| 91 | Республика Крым |

| 92 | Севастополь |

| 99 | Другие территории, включая город и космодром Байконур |

Код вида дохода в 3-НДФЛ

Код вида дохода (020) в декларации 3-НДФЛ заполняется на Листе А «Доходы от источников в РФ». Список обозначений приводится в приложении №4 к порядку оформления декларации.

Например, при продаже авто код дохода в 3-НДФЛ – «02». Для остальных случаев ознакомьтесь с таблицей:

| 01 | Доход от продажи недвижимого имущества и долей в нем, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества |

| 02 | Доход от продажи иного имущества (в том числе автомобиля) |

| 03 | Доход от операций с ценными бумагами |

| 04 | Доход от сдачи квартира (другого имущества) в аренду (наем) |

| 05 | Денежные и натуральные доходы, полученные в порядке дарения |

| 06 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом |

| 07 | Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом (даже частично) |

| 08 | Доход от долевого участия в деятельности организаций в виде дивидендов |

| 09 | Доход от продажи недвижимости и долей в имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7 |

| 10 | Другие доходы |

Код наименования объекта в 3-НДФЛ

Код наименования объекта (010) в 3-НДФЛ заполняется в Листе Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества». Укажите числовое обозначение приобретенной недвижимости.

| 1 | Жилой дом |

| 2 | Квартира |

| 3 | Комната |

| 4 | Доля в жилом доме, квартире, комнате, на земельном участке |

| 5 | Земельный участок под индивидуальное жилищное строительство |

| 6 | Земельный участок с приобретенным жилым домом |

| 7 | Жилой дом с земельным участком |

Признак налогоплательщика в 3-НДФЛ

В Листе Д1 необходимо также выбрать признак налогоплательщика (030).

| 01 | Собственник объекта жилья, в отношении которого заявляется имущественный вычет по НДФЛ |

| 02 | Супруг собственника объекта |

| 03 | Родитель несовершеннолетнего ребенка – собственника объекта |

| 13 | Плательщик, заявляющий имущественный вычет по расходам, связанным с приобретением жилья в общую долевую собственность себя и своего несовершеннолетнего ребенка (детей) |

| 23 | Плательщик, заявляющий имущественный вычет по НДФЛ по расходам, связанным с приобретением жилья в общую долевую собственность супруга и своего несовершеннолетнего ребенка (детей) |

Код бюджетной классификации 3-НДФЛ

В поле «020» Раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» отметьте код бюджетной классификации (КБК) налоговых доходов, который используется для группирования статей государственного бюджета. Подходящий в вашем случае КБК узнайте на сайте Федеральной налоговой службы.

Кроме того, можно воспользоваться сервисом, который поможет определить не только КБК, но и номера вашей инспекции Федеральной налоговой службы и Общероссийского классификатора территорий муниципальных образований (ОКТМО).

Код ОКТМО – что это в 3-НДФЛ?

С помощью ОКТМО в декларации обозначается код муниципального образования по месту жительства (или учета) человека (или ИП). Физлицам может понадобиться ОКТМО компании, от которой получен доход, в Листе А 3-НДФЛ. Узнайте номер в налоговой инспекции, либо на сайте ФНС.

Если ОКТМО содержит менее 11 знаков, то в оставшихся пустых клетках не забудьте поставить прочерки. Подробнее о правилах заполнения налоговой декларации читайте в статье «Как заполнить 3-НДФЛ».

Об авторе статьи

Лидия Иванова Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией — более 15 лет.

Последние публикации автора

- 2023.05.11 Льготы. КомпенсацииНа какой срок можно брать больничный, чтобы не потерять в оплате

- 2023.04.28 ШколаСобираем документы для поступления в школу в 1 класс в 2023 году

- 2023.04.24 АлиментыЧто такое соглашение об уплате алиментов и как его составить правильно

- 2023.04.13 НедвижимостьКак переоформить квартиру или машину на другого человека

Источник: how2get.ru

Как заполнить декларацию по УСН 6% за 2023 год для ИП без сотрудников?

Обновление. Программа «Налогоплательщик ЮЛ» обновилась до версии 4.81.1, в ней доступен новый бланк декларации по УСН за 2023 год. Статья обновлена.

Добрый день, уважаемые ИП!

Прежде чем приступить к этой статье, обращаю ваше внимание, что в 2023 году утверждена новая форма декларации по УСН. Ее нужно применять при составлении отчетности за 2023 год. Но, что интересно, вступит в силу новая декларация с 3 апреля 2023 года.

То есть, если возникла необходимость сдать декларацию по УСН за 2023 год до 3 апреля (например, при переходе с УСН на НПД), то нужно использовать форму декларации по УСН, которая действовала в 2022 году.

Эта статья пишется в феврале 2023 года, соответственно, я показываю на примере формы декларации, которая действовала в 2022 году.

После 3 апреля 2023 года (когда обновится программа «Налогоплательщик ЮЛ») я обновлю эту статью и добавлю соответствующее сообщение (уже обновил). Отмечу, что изменения в новой декларации очень незначительные. Подробнее я писал о них в этой статье: