Блокировка счета налоговой: как проверить на сайте ИФНС

Когда могут ограничить доступ к счетам

Приостановка операций по банковским счетам – это один из методов обеспечения исполнения обязанности по уплате налогов. Причины для блокировки расчетного счета налоговой инспекцией могут быть следующие:

| Не сдана налоговая декларация, расчет по страховым взносам, форма 6-НДФЛ | пп.1 п.3, п.3.2 ст.76 НК РФ | Через 10 дней после окончания срока представления | Представить недостающую отчетность |

| Не организован электронный документооборот | пп.1.1 п.3 ст.76 НК РФ | Через 10 дней с момента появления обязанности подавать отчетность в электронной форме | Заключить договор со спецоператором ЭДО, передать инспекции сообщение о подключении |

| Не направлена электронная квитанция о приеме по ТКС требования о представлении документов или пояснений, уведомления о вызове | пп.2 п.3 ст.76 НК РФ | Через 10 дней со дня истечения срока представления квитанции о приеме | Направить квитанцию, исполнить требование или уведомление |

| Неисполнение требования ИФНС об уплате налога, взноса, пени или штрафа | п.2 ст.76 НК РФ | Сразу после истечения срока уплаты, указанного в требовании | Уплатить задолженность по налогам и сборам |

| По запрету на продажу (залог) имущества при сомнениях налоговых органов в том, что решение по проверке будет исполнено | пп.2 п.10 ст.101 НК РФ | После вынесения решения о наложении запрета на отчуждение имущества лица, привлеченного к ответственности | Это обеспечительная мера, снимается только после исполнения решения по проверке |

Блокировка счета ИП — За что блокируют? Как избежать блокировки счета? Действия при блокировке счета

Можно проверить блокировки по счетам на сайте налоговой

Варианты блокировки остатка денег

На практике ФНС применяет два варианта, которые часто путают. Приостановка движения денежных средств предусматривает остановку всех платежей компании независимо от их очередности. Действует она до тех пор, пока не будет устранено нарушение. Заблокированы могут быть как все денежные средства, так и определенная сумма, указанная в решении. Проверка счета на блокировку в налоговой возможна по этому основанию.

Кроме приостановки операций, ФНС имеет право выставить поручение о безакцептном списании задолженности по налогам. И если денежных средств недостаточно, то платежи, например, контрагентам не будут проводиться до тех пор, пока не поступят денежные средства, достаточные для оплаты поручения налоговой инспекции. Связано это с тем, что такие платежи относятся к одной очередности (пятой).

Тем не менее выставление инкассового поручения не блокирует безусловно движение денежных средств в банке. Компания сможет перечислять, например, заработную плату или алименты. То есть платежи более ранней очередности.

За что блокируют счета у ИП и ТОО? asistent.kz

Как только поручение о взыскании задолженности по налогам и сборам будет погашено полностью, счет освободят. Компания сможет распоряжаться своими денежными средствами.

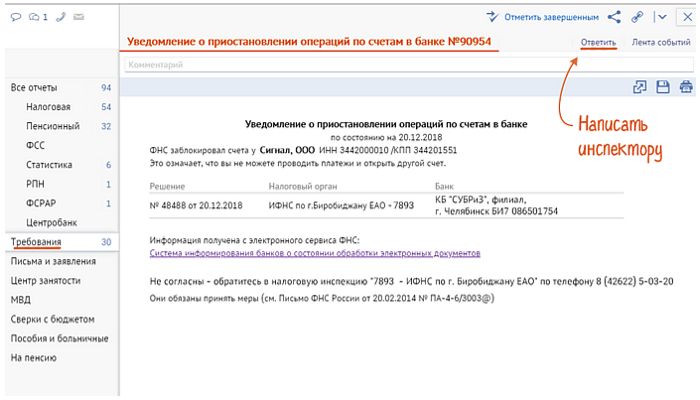

Как сведения о замораживании счета доводят до налогоплательщика

Копия решения о приостановке операций движения денежных средств направляется налогоплательщику, как правило, почтой (п.4 ст.76 НК РФ). Банку решение передается в электронном виде. То есть банк обычно блокирует денежные средства до того, как организация или ИП получит копию решения.

Таким образом, плательщики узнают о событии в первую очередь от банка. Эти сведения размещаются в системе клиент-банк. Или же банковский клиент узнает об этом, когда платежные поручения не принимаются к исполнению. Если компания предполагает неладное, самостоятельно проверить блокировку счетов в ФНС можно на официальном сайте ФНС.

Как пользоваться сайтом налоговой

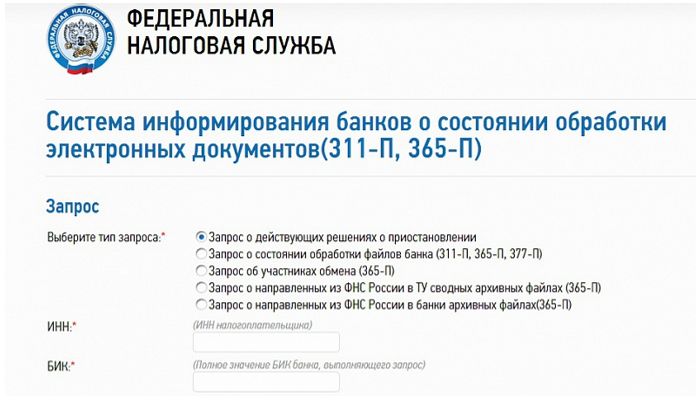

Информация о блокировке счета на сайте налоговой размещается на специальном сервисе «;Система информирования банков о состоянии обработки электронных документов».

Рассмотрим пошагово, как проверить онлайн блокировку расчетного счета налоговой инспекцией. На главной странице выбираем раздел «Запрос о действующих решениях о приостановлении». Заполняем ИНН организации или ИП и указываем БИК банка налогоплательщика.

После поиска система выдаст результат запроса. А в случае имеющихся блокировок, проставит перечень решений о приостановлении с указанием даты вынесения, а также кода ИФНС, его вынесшей. Сведения о блокировке счета на сайте налоговой выглядят следующим образом:

Сведения о блокировке счета на сайте налоговой

Обеспечение выполнения обязательств, возложенных на плательщиков налогов, регламентируется статьями 11-й главы НК РФ. Если такие обязательства не исполняются либо исполняются, но не так, как надо, контролирующая инстанция имеет полное право на привлечение нарушителя к ответственности. Еще законодательными положениями закрепляются принуждающие механизмы.

Ими могут пользоваться налоговые органы. В нашей статье мы расскажем вам о том, возможна ли проверка блокировки счета на портале налогового органа. Но сперва скажем о том, что представляет собой обеспечение выполнения обязательств.

Что относят к обеспечению исполнения обязательств

Оно регламентируется 72-й статьей НК РФ. Обеспечение может быть в следующих формах:

- Может быть заложено имущество.

- Возможно поручительство.

- Могут быть начислены пени.

- Имущество налогоплательщика может быть арестовано.

- Могут быть приостановлены транзакции по расчетному счету в кредитном учреждении.

Последний метод считается самым популярным. Все дело в том, что такая блокировка – это самый неудобный для действующего субъекта случай.

Каким образом осуществляется блокировка

Процедура описана в 76-й статье НК РФ. Налоговая инспекция может заморозить счет по запросу руководства учреждения. Для этого в банковские учреждения, которые обслуживают счета плательщика налогов, направляют соответствующий акт. Копию решения отдают самому субъекту. Он должен проставить в документе свою личную подпись – то есть, подтвердить вручение ему акта.

Для оформления может быть использована как бумажная, так и электронная форма.

Получив решение, банковская организация обязана в тот же момент исполнить предписание – то есть, должна осуществить приостановку всех транзакций по клиентским счетам. Это прописано в 7-м пункте вышеобозначенной статьи. Еще кредитное учреждение должно сообщить налоговой инспекции о том, какие деньги остались на персональном счете клиента.

Право на «разморозку» счета у кредитного учреждения появляется лишь после того, как это разрешение даст сама инспекция.

Важная информация! Если нарушитель имеет не один счет, а два или три, и на них хватает денег, чтобы закрыть долг, пени, штрафные санкции, прописанные в уведомлении о «заморозке», у него есть право отправить в инспекцию запрос о том, что он просит отменить вынесенное решение. В этом заявлении лицом должны быть отражены реквизиты всех своих счетов. Документ должен быть с приложениями – выписками – доказательствами существования денег.

Как только налоговая инспекция примет все документы, начинается отсчет двух дней – должно быть принято решение – разблокировать счет или же нет. Контролирующей организацией проводится изучение всех полученных сведений. Направляются запросы в кредитное учреждение. Как только вся информация подтверждается, счет «размораживают».

Приостановки по счетам налоговой: почему такое происходит

Законодательные положения позволяют приостанавливать транзакции по расчетным счетам в следующих ситуациях:

- Если хозяйствующим субъектом не была сдана в отведенные временные рамки декларация.

- Не был вовремя уплачен налог.

Еще налоговая вправе «заморозить» счета для того, чтобы обеспечить выполнение решений, принятых по итогам проверочного процесса.

Не вовремя сдана декларация

Законодательством прописываются конкретные временные рамки, в которые субъект обязан представить отчет в налоговую инстанцию. Если просрочка составляет более десяти дней, у контролирующего органа появляется право на «заморозку» счета. «Разморозка» расчетного счета производится на следующие сутки после того, как субъект предоставит требуемый отчет.

Возникновение спорных ситуаций

Практика содержит огромное количество случаев, при которых счет заморожен, но плательщик при этом не обязан подавать декларацию. Судебные инстанции в этих ситуациях применяют такой подход: плательщик обязан предоставлять декларацию по всем перечисляемым платежам. Отчет нужно подать по месту регистрации.

Если рассматриваемый нами субъект платить налог не должен, налоговый орган не имеет права блокировать его счет. Таким образом, небольшие ошибки в отчете (допустим, не совсем верно оформленный титульник, неверное отражение временного интервала) – это еще не причина для заморозки расчетного счета.

Если нет уплаты налога

Как прописано в 46-й статье НК РФ, неуплата или частичная уплата налога в период, обозначенный законодательными положениями, ведет к исполнению данной обязанности в порядке принуждения. Налоговая инспекция в подобных случаях всегда забирает те деньги, которые имеются на расчетном счете хозяйствующего субъекта.

Чтобы применить эту меру, ИФНС объявляет о принятии конкретного решения и направлении в кредитное учреждение инкассового поручения на закрытие задолженности. В подобном случае контролирующий орган может заморозить расчетный счет до погашения всего долга.

Нарушения ИФНС

Важно сказать о том, что процесс бесспорного закрытия долга состоит из огромного количества стадий. Очень часто инстанциями допускаются различные нарушения процессуального характера. Благодаря им и можно отменить принятое постановление, то есть, можно разблокировать счет.

Налоговые инстанции нередко не соблюдают временные рамки и процесс, согласно которому предъявляются претензии. И тогда судебные инстанции чаще принимают сторону налогоплательщиков.

Направление претензии – это первый этап процесса взыскания в порядке принуждения. Если налоговый орган нарушает прописанный в законодательных положениях порядок, происходит серьезное нарушение прав хозяйствующих субъектов.

Эксперты советуют присматриваться к тому, какая именно корреспонденция была направлена плательщику. Исходя из показаний судебной практики, хозяйствующие субъекты нередко получают не заказные письма с уведомлениями, а обычные, а это серьезное нарушение всего рассматриваемого нами процесса. Другими словами, решение, которое приняла налоговая инспекция, должно быть отменено, а счет разблокирован.

Если счет заблокировали в качестве меры обеспечения

Исходя из положений 7-го пункта 101-й статьи НК РФ, после изучения проверочных материалов, руководителем налоговой инстанции принимается решение: привлекать лицо к ответственности за совершение правонарушения или же не применять к субъекту никаких санкций.

Как только вынесено постановление, уполномоченный контролирующей инстанции получает право на применение к нарушителю мер обеспечения. Это возможно лишь тогда, если есть серьезные основания считать, что их непринятие приведет к тому, что долг не будет погашен.

К таким серьезным основаниям относится:

- Существование долга по личным счетам субъекта.

- Постоянное уклонение от выполнения обязанностей по уплате налога.

- Уменьшились активы учреждения.

- Обстоятельства, сообщающие о том, что хозяйствующий субъект получает необоснованную прибыль.

Чтобы воплотить в жизнь меру обеспечения, начальник налоговой инспекции (либо его представитель) принимает конкретное решение. Оно начинает действовать с момента его принятия. Оно остается в силе до того дня, когда будет исполнено постановление о привлечении нарушителя к ответственности (либо когда это решение будет отменено вышестоящей судебной или контролирующей инстанцией).

Особенности такой меры

Заблокировать счет в качестве меры обеспечения могут после того, как будет запрещена передача в залог либо отчуждение имущества. В таком случае его окончательная цена по сведениям бухучета должна быть менее общего размера штрафных санкций, пеней, наложенных ИФНС.

И еще один важный момент: блокировать счет нельзя, если физическим или юридическим лицом не сдана отчетность бухгалтерского типа, не предоставлен авансовый расчет или не получена документация, запрошенная по запросу.

Есть ли возможность проверить блокировку счета на сайте налоговой

Да, такая возможность существует – с 2014-го года соответствующим порталом могут воспользоваться все заинтересованные лица. Для проверки заморозки счета налоговым органом, зайдите на официальный портал налогового органа. Портал, который необходимо использовать, обладает названием «Система информирования банков о состоянии обработки электронных документов» («БАНКИНФОРМ» — это его короткое наименование). Вне зависимости от этого наименования, проверка доступна любому желающему.

Выбираете обозначенный портал, проставляете галку около строчки, посвященной запросу имеющихся решений о блокировке. После осуществляете ввод ИНН налогоплательщика и БИК кредитного учреждения, обслуживающего расчетный счет. Как узнать, заблокирован ли счет, если этих данных у вас нет? Информация обязательно должна быть, без нее ничего не получится.

После в обязательном порядке вводите все числа с изображения. Грамотно набранные числа сообщат о том, что проверяет блокировку счета на портале налоговой инспекции не робот, а реальный гражданин. Следующий этап – нажатие кнопки на отправление запроса.

Ответ вы получите в самые сжатые сроки. Если было решено заблокировать расчетный счет, системой будет указана дата принятия такого решения. Кроме того, будет указан код контролирующей инстанции, вынесшей такое постановление.

Проверяя блокировку счета на портале налогового органа, обязательно изучите весь ответ полностью. Иногда он бывает с ошибками и неточностями. Если они есть (если это не соответствует реальности), решение можно будет оспорить в судебном порядке.

Заниматься проверкой блокировки счета на портале ИФНС могут не только сами субъекты (юридические лица либо бизнесмены – физические лица), но и работники финансовых учреждений.

Нередко этот портал используют и вероятные партнеры учреждений. И если партнеры видят, что счет заблокирован, они могут передумать сотрудничать. Эта информация крайне важна, когда заключаются серьезные сделки. Время от времени использовать этот портал должен и сам хозяйствующий субъект.

Очень важно провести такую проверку до того, как будет подписано соглашение на поставку огромного количества продукции. При приостановлении операций у субъекта не будет возможности все это оплатить. Таким образом, возникнет существенный долг.

Списание денежных средств

Обязательно стоит сказать о том, что заблокированный счет не приостанавливает в автоматическом порядке все операции без исключения. Есть и исключения, прописанные в третьем абзаце первого пункта 76-й статьи НК РФ. И еще один важный момент: у субъекта останется возможность перечислять денежные средства на замороженный расчетный счет. В этом плане никаких ограничительных мер законодательство не накладывает.

Статьей 855 ГК закрепляется очередность списания денег. Если расчетный счет содержит сумму, с помощью которой можно покрыть все долги, расчеты будут осуществляться по мере поступления платежек. Другими словами, речь идет о календарной очередности.

Заморозка транзакций никоим образом не затрагивает платежи, которые необходимо производить в качестве исполнения обязательств по налоговой уплате. Заморозка не действует на счета, которые были открыты в соответствии с другими соглашениями и сделками. Речь идет о депозитных, ссудных, транзитных (то есть, специальных) и валютных сделках.

Если блокировка расчетного счета была оформлена не так, как положено по законодательным положениям, кредитная организация не имеет никакого права ее исполнять. Этот вывод можно сделать исходя из положений 76-й статьи НК РФ. Такое решение всегда может быть оспорено хозяйствующим субъектом в судебном порядке.

Таким образом, из нашей статьи вы узнали о том, можно ли узнать сведения о блокировке счета на сайте налоговой (можно), и на что следует обратить свое внимание. Надеемся, информация принесла вам пользу!

Источник: biznesskontent.ru

Налоговая заблокировала расчётный счёт. Как разблокировать?

Это случается без предупреждения: государственный орган принимает решение, и вы узнаете, что расчетный счет индивидуального предприятия или ООО заблокирован. Не получается снять средства, рассчитаться с поставщиками, оплатить срочные закупки… Каковы причины и что можно предпринять в подобных ситуациях, действуя по закону?

Причины заблокированного расчётного счёта

- Не вовремя предоставлена налоговая декларация (абзац 1 п.3 ст. 76 НК РФ).

- Есть недоимки по выставленным налоговой требованиям – не произведены обязательные выплаты (п.7 ст. 46, п.1,8 ст. 69, п.2 ст. 76 НК РФ). ВНИМАНИЕ! Cчет должен быть «заморожен» не весь, а на сумму, соответствующую недоимке.

- Нарушен порядок электронной отчетности – налоговая не информирована о принятии документов, отправленных ею в электронной форме (п.5.1 ст. 23 НК РФ).

- Результаты налоговой проверки подразумевают привлечение предприятия к ответственности (п.1 ст. 76 НК РФ).

Декларируйте вовремя!

Закон разрешает фискальной службе арестовывать счета, начиная с 11 дня просрочки от требуемой даты предоставления декларации, в течение 3 лет. Иногда ИНФС допускает ошибочные либо незаконные решения о блокировании счета, которые можно оспорить:

- сроки подачи декларации нарушены по вине компьютерного сервера или почтовой службы;

- вовремя поданная декларация не принята налоговой из-за ошибок в оформлении (устаревшая форма, ошибка в указании налогового периода, неправильности на титульном листе);

- не поданы вовремя другие отчетные документы, кроме налоговой декларации (авансовый отчет, бухгалтерские документы, статистические данные и т.п.);

- не предоставлены документы, затребованные инспекцией в ходе проверки.

От уплаты налогов не освобождаетесь

Из ст. 46 НК следует, что уплата всех налоговых сборов, штрафов и др. обязательна, иначе они будут взысканы с расчетных счетов. Налоговый орган блокирует счета предприятия, а затем взыскивает с них сумму задолженности, отправляя банку инкассовые поручения.

ВАЖНО! По этой причине на счете будет заблокирована только сумма, подлежащая уплате, другими средствами по-прежнему можно свободно распоряжаться.

Не игнорируйте требования налоговой

Это основание для блокировки – самое «свежее» нововведение, оно действует с 1 января 2015 года. В течение 6 суток со дня, когда налоговая отправила требование о предоставлении ей определенных бумаг или пояснений, в ответ необходимо подтвердить прием этих требований, отправив квитанцию.

Проверка налоговыми органами

Осуществляя выездную или камеральную проверку, ИНФС может в результате назначить владельцу выплату штрафа, пени и т.п., или другим способом привлечь предприятие к ответственности. Решение о блокировке счетов может и не быть вынесено, но, вероятнее всего, столь жесткая обеспечительная мера будет выбрана, если:

- владелец и ранее не платил налоги и положенные сборы вовремя;

- имеются долги по лицевому счету;

- возникли подозрения в серьезных налоговых нарушениях, например, «двойной бухгалтерии».

Как проверить приостановление операций по счетам в банке на сайте ФНС

Приостановление операций по счетам в банке на сайте ФНС – неприятное событие для предпринимателей и организаций. Однако причин, по которым налоговые органы и банки блокируют счета, немного, и при исправлении допущенных ошибок разблокировка будет проведена уже на следующий день.

Основания для блокировки счета ФНС

Законодательство РФ устанавливает список обстоятельств, при которых возможна блокировка счета:

- Наличие неоплаченных штрафов, пеней, сборов и налогов. Первым делом сотрудники налоговой службы информируют должника о необходимости погасить задолженность. При отсутствии реакции с его стороны органы блокируют счет.

- Отсутствие декларации. Если до установленных законом сроков компания не направила в налоговую отчетность, то у нее есть на это дополнительные 10 дней. При отсутствии декларации после этого срока происходит блокировка.

- Неподтверждение получения электронных документов. Сотрудники налоговой направляют уведомления и требования в электронной форме. Компания в 6-дневный срок подтверждает их получение – для этого нужно отправить электронную квитанцию. При ее отсутствии по истечении 10 дней счет могут заблокировать.

Важно!

Также заблокировать счет могут по 115 ФЗ – вследствие сомнительных операций, проводимых по счету. Приостановление операций по счетам в банке происходит по инициативе самого учреждения, и для снятия блокировки потребуется предоставить в банк все запрашиваемые документы.

Основаниями для блокировки выступают следующие обстоятельства:

- один из контрагентов занимается террористической деятельностью;

- была проведена операция на сумму от 600 тысяч рублей;

- операции осуществляются по поручению лиц, которые находятся в розыске;

- банк подозревает фальсификацию документов, переданных клиентом для подтверждения законности операции;

- организация проводит большое количество денежных переводов в пользу физлиц.

Порядок блокировки

Если инициатором блокировки счета является налоговая, то порядок действий следующий:

- Принятие решения о блокировке счета

- Направление решения в банк налогоплательщика.

- Передача ксерокопии решения налогоплательщику с уведомлением о вручении под роспись

- Информирование банком налоговой о сумме средств, находящихся на счете клиента.

Если инициатором блокировки счета выступает банк, то он совершает такие действия:

- информирование клиента о блокировке счета с приведением ссылок на законодательные нормы;

- направление просьбы предоставить документы, которые подтверждают законность операций;

- изучение документов и принятие решения о снятии блокировки.

Как проверить наличие блокировки счета на сайте налоговой

Необходимо зайти на сайт налоговой службы. Информация выложена в свободном доступе – плата за ее получение не взимается.

На заметку!

Сайт ФНС – самый достоверный и исчерпывающий источник информации о возможных блокировках.

Для этого необходимо:

- зайти на сайт;

- кликнуть на раздел «О ФНС», затем – на подраздел «Взаимодействие с другими госорганами»;

- кликнуть по ссылке «Взаимодействие с ЦБ»;

- перейти на сервис «Банкинформ»;

- вписать в поле ИНН предпринимателя или компании;

- прописать БИК банка.

Другой способ проверить информацию по счетам – зайти в интернет-банкинг своего банка или обратиться в офис финансового учреждения.

Важно!

Не рекомендуется пользоваться услугами сторонних сайтов. Предоставляемые ими сведения могут быть платными или неактуальными на дату запроса.

Какие виды операций по счету можно проводить при блокировке ФНС

Если компания столкнулась с наказанием по причине неоплаченных налогов, штрафов и пеней, то на счету заблокируется только та сумма, которая подлежит взысканию. Другими средствами компания вправе распоряжаться по собственному усмотрению.

Если операции были приостановлены по причине несданных деклараций и нарушении правил электронного документооборота, то счет вместе со всеми деньгами блокируется полностью.

Однако существуют операции, которые проводятся даже в том случае, когда счет заблокирован:

- перечисление в бюджет налогов и прочих сборов;

- возмещение ущерба жизни или здоровью по судебному постановлению;

- оплата алиментов по соглашению или решению суда;

- перечисление увольняющимся сотрудником зарплаты и выходного пособия при поступлении исполнительного листа;

- изредка – перечисление работающим сотрудникам зарплаты без постановления суда.

Есть и неприятные последствия блокировки:

- Отсутствие возможности зарегистрировать новый счет в банке. Финансовые учреждения уже несколько лет лишены права открывать предпринимателям и организациям счета, у которых есть заблокированный счет, даже если он открыт в ином учреждении.

- Затрудненные расчеты с партнерами. Банк продолжит зачислять входящие платежи, однако возможность распоряжаться средствами будет отсутствовать.

- Невозможность заключать контракты. Информация о том, заблокированы ли у конкретной организации счета, выложена в свободном доступе – ознакомиться с ней может любой желающий. Если у предпринимателя или организации заблокирован счет, то партнеры и контрагенты начнут сомневаться в том, что финансовое положение ИП или юрлица достаточно устойчивое.

Что делать, если есть ограничения

При наличии блокировки на счету ее необходимо в оперативном порядке снять. Способ снятия ограничения зависит от того, по какой причине счет был заблокирован.

- Если блокировку наложили из-за отсутствия декларации, компании потребуется направить ее налоговым органам. Отчетность допускается подать на бумажном носителе или в виде электронного документа. После того, как сотрудники налоговой изучат информацию, в течение 1 дня они снимут блокировку.

- Если компания нарушила правила электронного документооборота, потребуется направить квитанцию, воспользовавшись сервисом ЭДО. На следующий день счет будет разблокирован.

- При наличии неоплаченных штрафов и пеней их потребуется оплатить. В налоговые органы направляется выписка или платежка с отметкой о том, что запрашиваемый платеж исполнен. Налоговая разблокирует счет в течение 1 дня.

Если счет заблокирован по инициативе банка, клиенту нужно направить все запрашиваемые документы.

Итог

Счет предпринимателя или компании могут заблокировать из-за задолженности по штрафам и пеням, несоблюдения правил электронного документооборота, отсутствии декларации в установленные законом сроки или по инициативе банка. На сайте ФНС можно узнать о наличии блокировки.

Для снятия ограничений необходимо выполнить обязательства, и счет будет разблокирован на следующий день после получения сотрудниками налоговых органов или банка соответствующей информации.

Источник: interviewrussia.ru