Реквизит

Сразу заметим, что в отличие от налоговой отчетности код территориального органа СФР на титульном листе бумажной формы ЕФС-1 не проставляют. Такого реквизита вообще нет. Но есть регистрационный номер в разделе “Сведения о страхователе”. Нужно указать действующий номер.

При этом до 2023 года до объединения у ФСС и у ПФР был свой код территориального органа.

Номера отделений СФР

Каждому отделению Социального фонда России присвоен номер, состоящий из 6 цифр:

- первые три – код региона;

- остальные три – код района.

При отправке отчета ЕФС-1 в Соцфонд в электронном виде указанный реквизит должен входить в имя файла. Его указывают между номером страхователя и названием «ЕФС-1».

Как узнать какие отчеты должен сдавать ИП в Росстат?

И если имя файла отчета сформировано неверно, Фонд его не примет.

Способ № 1

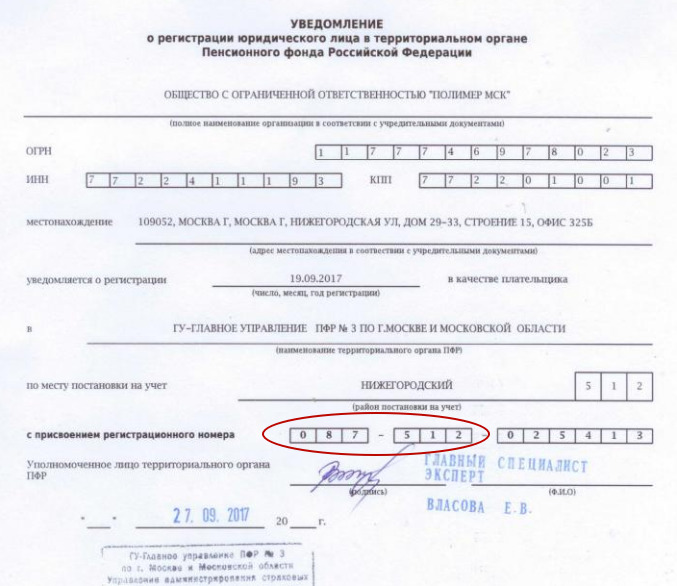

Самый простой способ – посмотреть регномер страхователя, присвоенный ранее организации/ИП Пенсионным фондом РФ.

После регистрации страхователя в ПФР ему направляют электронный документ, подтверждающий факт регистрации. Кроме того, согласно п. 2 ст. 11 Закона № 167-ФЗ “Об обязательном пенсионном страховании в РФ” страхователь также имеет право получить подтверждение факта регистрации в виде бумажного документа.

В уведомлении о регистрации указан регистрационный номер страхователя, состоящий из 12 цифр. Например, 087-512-025413. Первые 6 цифр этого номера и есть идентификатор территориального подразделения СФР: 087-512. Где

- 087 – код региона, Москва;

- 512 – код в Юго-восточном административном округе.

Способ № 2

Новым компаниям и ИП соответствующий код можно узнать из электронного документа, подтверждающего факт регистрации. Его пришлют после регистрации в СФР на вашу электронную почту из ЕГРЮЛ/ЕГРИП, если ее указывали.

СФР автоматически регистрирует у себя по сведениям, которые получает от налоговых органов. Никакие документы подавать в Фонд не нужно.

Если у работодателя нет на руках регистрационных документов, узнать свой регистрационный номер в СФР можно другими способами.

Способ № 3

Из выписки из ЕГРЮЛ (ЕГРИП).

Ее можно получить, воспользовавшись сервисом “Предоставление сведений из ЕГРЮЛ/ЕГРИП” на официальном сайте ФНС России и подав запрос.

Если организация сменила юридический адрес и по территории переходит в ведение другого отделение Фонда, ей может быть присвоен новый регномер в СФР. Уточнить это можно, запросив выписку из ЕГРЮЛ/ЕГРИП.

Способ № 4

Это поиск кода по ИНН через сайт ФНС в специальном сервисе. Порядок действий такой:

- Открыть на сайте ФНС страницу сервиса egrul.nalog.ru.

- В соответствующем поле введите ИНН организации/ИП.

- Впишите проверочный код с картинки и нажмите «Найти».

В результатах поиска будут только краткие сведения о юридическом лице – наименование и основные реквизиты. Регномера отделения СФР среди них нет. Чтобы узнать код, необходимо скачать файл PDF с детальными данными о компании – выписку ЕГРЮЛ.

В скачанном файле найдите раздел «Сведения о регистрации в качестве страхователя в территориальном органе СФР».

Способ № 5

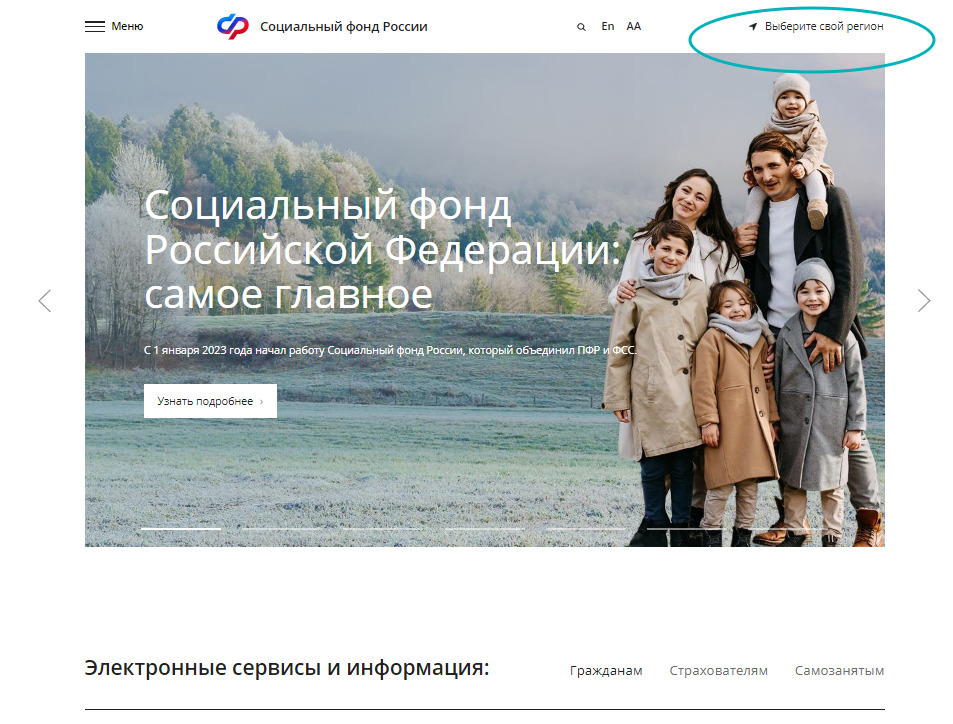

Это поиск кода через официальный сайт Социального фонда РФ. Здесь есть информация обо всех отделениях СФР, функционирующих на территории России.

Пошаговый алгоритм такой:

- Перейти на сайт СФР.

- В верхней части открывшейся страницы выбрать регион из выпадающего списка.

- Открыть вкладку «Контакты отделения и клиентских служб».

Система автоматически выдаст сведения об отделении и его контактные данные. В том числе телефон горячей линии, по которому можно уточнить необходимый код.

Заключение

Таким образом, код СФР – это отчасти тот же код, который был до 2023 года у ПФР. Узнать его можно, посмотрев выписку ЕГРЮЛ/ЕГРИП или получив сведения из неё на официальном сайте ФНС и СФР.

Первые 6 цифр регистрационного номера в ПФР – это код территориального отделения СФР.

По информации одного из крупнейших операторов электронного документооборота в 2023 году – пока СФР налаживает свою работу – в имени файла отчета ЕФС-1 нужно указывать регномер страхователя в ПФР. То есть те же первые 6 цифр.

Источник: buhguru.com

Как узнать в какую налоговую сдавать отчетность ип

[email protected]

- Опубликовано на сайте

- Блог

- Договор СПД

- Публичный договор

- Соглашение

ПАРТНЕРЫ

курсы валют

Официальный курс

| USD | 97.8439 |

| eur | 105.0789 |

| uah |

перейти к архиву

Курсы обмена наличной валюты

Уведомление об исчисленных налогах и сборах

В какую ИФНС подавать уведомление об исчисленных налогах, если есть обособленные подразделения?

Комментарий

С 01.01.2023 уплачивать почти все налоги, сборы, страховые взносы организации и физлица (в т. ч. ИП) должны единым налоговым платежом (ЕНП).

При этом если налоги, авансовые платежи, сборы, страховые взносы необходимо заплатить до представления декларации или расчета (либо представление декларации (расчета) не требуется), налогоплательщики, плательщики сборов, страховых взносов, налоговые агенты должны представить в налоговую инспекцию уведомление об исчисленных суммах (далее – Уведомление).

ФНС России сообщила, что подается такое Уведомление в ИФНС по месту постановки на учет плательщика (по юридическому адресу) или в качестве крупнейшего плательщика.

Иначе говоря, организация вправе подать одно Уведомление, в котором отражает обязательства всех подразделений. Вместе с тем законодательство не запрещает подавать уведомления по каждому подразделению.

Срок подачи уведомления в налоговую инспекцию по начисленным налогам и сборам за отчетный период — не позднее 25-го числа месяца, следующего за отчетным.

Выбор периода (срока уплаты) обязанности в Уведомлении и отчетный (налоговый) период заполняется на основании данных граф 9, 10, 11 приложения 1 к настоящей Памятке по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023 [сайт ФНС РФ]

В налоговом уведомлении, которое налогоплательщик подает не позднее 25.02.2023г., отражаются:

— НДФЛ с дохода, выплаченного с 23.01 по 22.02.2023г.;

— страховые взносы, начисленные за январь 2023г.;

— налог на прибыль, начисленный с доходов организацией за январь 2023 года (плательщики, которые представляют декларацию по налогу ежеквартально).

ГЛАВ бух ДНР

Источник: gb-dnr.site

ИП без работников: какую отчетность сдавать в 2023 году

Если вы являетесь ИП без работников, то вы, скорее всего, знаете, что вам не требуется сдавать отчетность по упрощенной системе налогообложения (УСН). Однако, налоговая система в России постоянно меняется, и необходимо знать, какие обязательные отчеты нужно сдавать в 2023 году.

Для ИП без работников, которые работают на общей системе налогообложения (ОСН), в 2023 году потребуется сдавать налоговые отчеты по уплате НДС, Налога на имущество и подоходному налогу. Кроме того, необходимо соблюдать сроки сдачи отчетности, чтобы избежать штрафных платежей.

Чтобы не путаться во всех необходимых отчетах, следует помнить, что для ИП без работников требуется сдавать отчетность на ОСН, а не на УСН. Также важно знать, что для сдачи отчетности нужно быть зарегистрированным налогоплательщиком и иметь соответствующие документы для заполнения всех необходимых налоговых отчетов.

Помимо обязательной отчетности, ИП без работников должны также следить за своевременным уплатой налоговых платежей. Оплата подоходного налога, налога на имущество и НДС являются обязательными платежами, которые должны быть заплачены в соответствии с установленными сроками.

Итак, если вы являетесь ИП без работников, необходимо знать, что вам не требуется сдавать отчетность по УСН, а обязательная отчетность сдается на ОСН. Также нужно следить за своевременной уплатой налоговых платежей, чтобы избежать штрафных санкций со стороны налоговой.

ИП без работников: отчетность в 2023 году

Индивидуальный предприниматель, основной вид деятельности которого не подразумевает наличия работников, имеет определенные особенности в отношении сдачи отчетности в 2023 году.

По умолчанию, такой ИП ведет учет по упрощенной системе налогообложения (УСН). Налоговая отчетность по УСН не требуется, но все же необходимо вовремя платить налоговые платежи и сдавать обязательные отчеты.

Какие же отчеты нужно сдавать ИП без работников на УСН? В первую очередь, это годовой налоговый отчет (форма 3-НДФЛ), который содержит информацию о налоговой базе и исчисленной сумме налога (включая сумму взносов на ОПС). Также необходимо платить ЕНВД, если деятельность предприятия относится к видам деятельности, указанным в законодательстве.

Кроме того, ИП без работников может подавать декларации по налогу на доходы физических лиц (формы 3-НДФЛ или 5-НДФЛ), если он не является налоговым резидентом РФ. Данные декларации заполняются в случае, если ИП получает доход от сдачи в аренду недвижимости, банковских вкладов или иных источников, кроме основной деятельности.

Советует прочитать: Проверка дома в Росреестре онлайн: поиск по кадастровому номеру, адресу и выписка ЕГРН перед покупкой

Кто считается работником при ведении ИП?

Для ИП без работников обязательные отчёты и отчётность не требуется по налоговой базе, так как работники отсутствуют. Однако, если ведение ИП сопровождается наличием работников, владелец ИП обязан сдавать определенную отчётность по налоговой базе. В таком случае, важно понимать, кто считается работниками.

В качестве работников, согласно законодательству, могут выступать физические лица, занятые на основании гражданско-правовых договоров, а также работники, у которых с ИП заключен трудовой договор. Также к работникам относятся иностранные граждане и лица без гражданства, работающие по договорам оказания услуг.

Если в ИП занято несколько работников, владелец обязан сдавать соответствующие отчёты и платить налоги по зарплатам. Какие именно отчёты и платежи необходимо сдавать, зависит от того, на какой системе налогообложения работает ИП – на упрощенной или на общей.

Какие налоговые декларации необходимо подать в 2023 году для ИП без работников?

Отчетность ИП без работников отличается от отчетности ИП с работниками. В 2023 году таким ИП не требуется сдавать отчеты по заработной плате и социальным платежам. Однако, в налоговую отчетность необходимо включить информацию по налоговым платежам и основным видам налогов, которые обязательно требуется оплатить.

В первую очередь, ИП без работников должны отчитываться по налогу на доходы. Для этого в 2023 году необходимо подать нулевую налоговую декларацию в налоговую инспекцию. В случае, если ИП получили доход, то необходимо оплатить налог и подать нулевую или подлежащую уплате налоговую декларацию.

Также ИП без работников должны заполнять отчетность по УСН. Для этого необходимо определиться с видом деятельности и выбрать один из двух режимов налогообложения(УСН 6% или 15%). В случае уплаты налога по УСН 6%, необходимо подать зачет авансовых платежей и подтверждение налогового периода. В случае налогообложения по УСН 15% необходимо заполнить декларацию о доходах по форме 3-НДФЛ.

Таким образом, ИП без работников не обязаны сдавать некоторые виды отчетности, однако, имеют обязательства по налоговым платежам.

Виды отчетности при ведении ИП без работников

Ведение ИП без работников – это облегченная форма предпринимательской деятельности, но необходимость в сдаче отчетности по-прежнему остается. На какие отчеты при этом придется обратить внимание?

Первым делом нужно понимать, что сдача этих отчетов является обязательной, и незнание не освобождает от ответственности. Налоговая отчётность – это набор отчетов и деклараций, которые нужно сдавать налоговым органам. Самый простой вариант – ИП без работников на основе УСН. Таким предпринимателям не требуется сдача многих отчетов, в том числе и налоговых. Для них главным является ежеквартальная отчетность, а именно – уведомление ФНС о переходе на УСН, сдача декларации об УСН и платежи по налогу по этой системе.

Советует прочитать: Как заработать на своих вложениях в ИИС Сбербанк: гайд, 2 программы расчета, регистрация на сайте nalog.ru и онлайн-заявление на возврат

Если же продавец выбирает ОСНО, то ежегодно нужно сдавать налоговую отчетность по форме 3-НДФЛ и бухгалтерскую отчетность: баланс, отчет о прибылях и убытках, отчет о движении денежных средств, отчет о финансовых результатах. Эти отчеты являются обязательными для ИП без работников, которые ведут свою деятельность на основе ОСНО.

Следует также помнить о том, что за несвоевременную или неправильную сдачу отчетности физическим лицам-ИП без работников грозят штрафные санкции. Поэтому нужно серьезно отнестись к вопросу своевременной и качественной формирования отчетности и платежей налоговому органу.

Как сдаются отчеты в электронном виде?

Для ИП без работников существуют обязательные отчеты по упрощенной системе налогообложения (УСН) и по общей системе налогообложения (ОСН). Какие отчеты сдавать налоговой инспекции в 2023 году тебе требуется?

- УСН: ИП без работников с упрощенной системой налогообложения должны сдавать ежеквартальные отчеты по форме № 6-УСН за каждый квартал и годовой налоговый отчет по форме № 3-УСН.

- ОСН: ИП без работников, которые работают по общей системе налогообложения, должны ежеквартально сдавать декларацию по НДС (форма № 3), отчет о доходах (форма № 4-ФСС), отчет о расходах (форма № 5-ФСС) и справку о доходах, расходах и налогах (форма № 6-НДФЛ).

Важно помнить, что все отчеты на предприятии без работников сдаются в электронном виде. Для этого необходимо зарегистрироваться на сайте Федеральной налоговой службы и получить электронную подпись. Кроме того, ИП без работников должны своевременно уплачивать налоговые платежи, следя за сроками и размером налоговых платежей в соответствии с выбранной системой налогообложения.

Какие штрафы могут быть за несдачу отчетности ИП без работников?

ИП без работников обязан сдавать отчетность в налоговую по осно или в УСН. Несдача обязательных отчетов в срок может привести к начислению штрафов.

По сведениям налоговой, несдача отчетности может быть квалифицирована как нарушение федерального закона «О бухгалтерском учете». Это может привести к штрафам в размере от 5 000 до 20 000 рублей.

Более того, при несдаче отчетности могут быть начислены неустойки и пени за просрочку платежей. Например, при неуплате налогов и сборов в срок могут быть начислены пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки.

Таким образом, ИП без работников, которые не сдают обязательные отчеты в срок, могут столкнуться с штрафами, неустойками и пени за просрочку платежей.

Возможность получения налоговых вычетов для ИП без работников

Для ИП, ведущих бизнес без работников, существуют определенные налоговые преимущества. В таком случае, вам не требуется сдавать отчёты налоговой ведомости о сотрудниках, платить обязательные налоги и взносы за них.

Однако это не значит, что вам не нужно сдавать какую-либо отчётность или платить налоги. В зависимости от того, на каком налоговом режиме вы находитесь, Вам может быть необходимо сдавать отчёты на уплату налогов и осуществлять платежи на основе обязательных налогов.

Советует прочитать: Новые налоговые правила при продаже новостройки: что нужно знать

Если вы работаете на основе ОСНО, то вы обязаны сдавать налоговую отчётность и уплачивать налоги согласно ставкам этой системы. Однако данная система не предоставляет налоговых вычетов. Если вы желаете получить налоговые вычеты, вам необходимо перейти на упрощенную систему налогообложения (УСН).

В случае перехода на УСН, у вас будет возможность получить ряд налоговых вычетов, которые позволят снизить размер уплачиваемых налоговых платежей. Изучите, какие налоговые вычеты доступны вам в соответствии с законодательством и предоставляйте отчёты в соответствии с требованиями налоговых органов.

- Проверьте, на каком налоговом режиме вы находитесь.

- Узнайте, какие налоговые вычеты доступны вам.

- Сдавайте отчёты и уплачивайте налоги в соответствии с требованиями налоговых органов.

Полезные советы по ведению ИП без работников

ИП без работников имеют право на упрощенное налогообложение в рамках общей системы налогообложения (ОСН) и упрощенной системы налогообложения (УСН). В данном случае не требуется вести кадровую документацию и выплачивать заработную плату сотрудникам. Однако, какие отчёты и платежи требуется сдавать?

Обязательные отчёты и платежи для ИП без работников включают в себя ежеквартальное представление декларации по НДС, а также еженедельное информационное сообщение в ФНС об определенных операциях. Если ИП ведет деятельность по ОСН, то нужно ежеквартально подавать декларацию налога на прибыль. Если используется УСН, то ежеквартально нужно поделать уплату налога на упрощенке.

Важно знать:

- Куда выгодно сдать монеты в Москве: подробный гид по продаже монет дорого

- Штрафы за грязные и нечитаемые номера авто: новые правила 2023 года

- Как избежать конфликта при увольнении сотрудника: психология и правовые аспекты

- Оформление визы в ОАЭ в официальном Визовом центре Дубая — быстро, онлайн, без отказов

- Закон № 127-ФЗ: что нового в банкротстве физических лиц на 2022 год?

- Бесплатная юридическая помощь в Москве: топ-лидеры рейтингов 2021

Источник: kudobr.ru