Доход вмененный, возможный и фактический

Как в зависимости от выбранной системы можно определить доход предпринимателя, покажем в таблице.

| ЕНВД | Вмененный | Ст. 346.29 НК РФ |

| ПСН | Возможный | Ст. 346.48 НК РФ |

| ОСН | Фактический | Гл. 23 НК РФ |

| УСН | П. п. 1 и 2 ст. 248 НК РФ | |

| ЕСХН | П. п. 1 и 2 ст. 248 НК РФ |

ВЫРУЧКА. ИП, ЕДИНЫЙ НАЛОГ. КАК ПРАВИЛЬНО ПОСЧИТАТЬ.

Если предприниматель наряду с применяемой им системой налогообложения использует ЕНВД и (или) ПСН, то в общий доход необходимо включить и сумму вмененного и (или) возможного дохода.

Когда размер дохода определен, возникает вопрос, как ИП подтвердить свои доходы для тех или иных целей.

Подтверждаем фактический доход

Доходы предпринимателя отражаются в декларации за налоговый период. Декларация является официальным заявлением ИП государству (в лице налоговых органов) о результатах предпринимательской деятельности. Декларация подписывается предпринимателем в подтверждение полноты и правильности отраженных в ней сведений.

Поэтому единственным подтверждением дохода ИП будет декларация, представленная в уполномоченный орган по итогам налогового периода.

Такая декларация должна содержать отметку о принятии ее контролерами. В зависимости от способа представления это будет либо оттиск штампа принимающей инспекции и отметка инспектора на бумажном экземпляре документа, либо квитанция налогового органа о приеме электронного документа.

Нередки случаи, когда организация, запросившая у ИП подтверждения доходов, требует экземпляр декларации на бумажном носителе с оттиском штампа контролеров, даже когда в инспекцию представлен электронный документ.

Если ИП заинтересован в выполнении подобного требования, он может распечатать сданный отчет и попросить инспектора поставить на нем штамп инспекции, дату и входящий номер, присвоенный документу при электронном обмене данными.

В заключение повторим, что вопрос о том, как подтвердить доход ИП на УСН, ЕСХН или ОСНО, имеет единственный верный ответ – с помощью декларации за налоговый период, представленной в контролирующие органы.

Подтверждаем вмененный или возможный доход

Реальный доход предпринимателя, применяющего ЕНВД или ПСН, может отличаться от предполагаемого дохода (вмененного или возможного к получению). Поэтому предприниматели, применяющие эти системы, также задаются вопросом, как подтвердить доход ИП для банка, миграционной службы, органов соцобеспечения и других и какой доход следует подтверждать – реальный или предполагаемый.

Для подтверждения дохода предпринимателем, применяющим ПСН, возможно применить два документа:

- патент (в нем указана сумма дохода, возможного к получению);

- книга учета доходов ИП на ПСН (в ней указан фактически полученный доход).

Для подтверждения реального дохода, полученного предпринимателем на ПСН, книгу необходимо прошнуровать, пронумеровать, заверить печатью ИП и, возможно, штампом налоговой инспекции. Штамп инспекция проставит только в том случае, когда ей будет передан один экземпляр такой книги.

Для подтверждения дохода предпринимателем, применяющим ЕНВД, альтернативы декларации нет. Законодательно не установлен способ учета доходов ИП, применяющих эту систему. Поэтому единственным документом, подтверждающим доход ИП, будет декларация. Даже если реальный доход значительно отличается от вмененного.

Как узнать доход ИП? Как поступить предпринимателю, если банк попросит предоставить справку о доходах или понадобится рассчитать размер дополнительного взноса в ПФР?

Физические лица подтверждают свой доход справкой 2-НДФЛ. Юридические лица, применяющие общую систему налогообложения, представляют отчёт о финансовых результатах (форма №2), а перешедшие на упрощенку — Книгу учёта доходов и расходов (КУДиР) юридического лица. А что делать предпринимателю?

Отчетная форма, подтверждающая величину дохода ИП, зависит от применяемой им системы налогообложения.

Если предприниматель совмещает несколько видов деятельности, то его общий доход будет равен сумме всех полученных доходов от всех видов деятельности.

Как узнать доход ИП применяющего общую систему налогообложения

Доход предпринимателя, работающего на ОСНО, равен полученной им выручке за минусом выставленного покупателям НДС (ст. 210 и п.1 ст. 227 НК РФ). Если он освобождён от уплаты НДС в соответствии со статьей 145 НК НФ, то картина становится еще проще. Доход ИП приравнивается к его выручке.

Размер годового дохода равен итогу VI раздела Книги учёта доходов, расходов и хозяйственных операций ИП.

Доход, полученный ИП на ОСНО, отражается в декларации 3-НДФЛ по строке (030) Приложения №1. Она сдается в составе годовой отчетности.

Внимание! При расчете величины дополнительного страхового взноса в ПФР доход ИП, применяющего ОСНО уменьшается на сумму профессиональных вычетов или принимаемых расходов.

Предпринимателем Улесовым В. А. в 1018 г оптом реализованы товары общей стоимостью 1 156 400 руб., в том числе НДС-18%.

Его доход составил:

1 156 400 х 100 / 118 = 980 000 руб.

Как рассчитать доход ИП на упрощенке

Доход, полученный предпринимателем, перешедшим на УСН, состоит из:

выручки, полученной от реализации (ст. 249 НК РФ),

внереализационного дохода (ст. 250 НК РФ);

Он определяется кассовым методом.

В его случае годовой доход равен итогу графы 4 КУДиР индивидуального предпринимателя. Он отражается в декларации по налогу, уплачиваемому в связи с применением УСН в строках (113) или (213).

Рассчитываем доход ИП сельхозпроизводителей

Доход предпринимателей, производителей сельскохозяйственной продукции, перешедших на уплату единого сельскохозяйственного налога (ЕСХН), складывается из выручки от реализации и внереализационных доходов (п. 1 ст. 346.5).

При этой системе налогообложения, все операции признаются кассовым методом, т. е. в момент зачисления денежных средств в кассу индивидуального предпринимателя или на его расчётный счёт (п. 5 ст. 346.5 НК РФ).

Доход, который был ими получен, равен итоговому значению графы 4 КУДиР для ИП уплачивающих сельскохозяйственный налог.

Где узнать размер дохода предпринимателя на вмененке

Прямого ответа на вопрос о том, как узнать доход ИП, перешедшего на ЕНДВ, законодательство, к сожалению, не дает. Его можно попробовать подтвердить на основе оборотов по расчетному счету или по кассовым отчетам.

Для целей налогового учета используется другое понятие – вмененный доход. В соответствии со ст. 346.29 НК РФ его размер за 1 месяц равен:

(базовая доходность х физ. показатель х К1 х К2) х КД/КД1

К1 и К2 — корректирующие коэффициенты,

КД — количество дней в месяце,

КД1- число отработанных дней за месяц.

Общий вмененный доход ИП за квартал равен сумме доходов от всех видов деятельности, переведённых на ЕНВД за этот квартал.

Годовой доход ИП равен сумме доходов от всех видов деятельности, которые велись на ЕНВД в течение года.

Внимание! Согласно п. 9 ст. 430 НК РФ при расчете величины страховых взносов предприниматели, перешедшие на ЕНВД, учитывают именно вмененный доход, который указывается в строке (100) раздела 2 декларации по ЕНВД, которая представляется ежеквартально.

ИП Москвин П. П. в 2018 г перевел на ЕНВД деятельность кафе с площадью торгового зала 70 кв. м. Базовая доходность за 1 месяц – 1 000 руб.

Его вмененный доход за полный отработанный месяц равен:

(70 х 1000) х 1,868 = 130 760 руб.

Квартальный и годовой доходы составят:

130 760 х 3 = 392 280 руб.

130 760 х 12 = 1 569 120 руб.

Доход предпринимателя, работающего на ПСН

В этом случае мы сталкиваемся с 2 видами дохода:

реальный доход ИП, работающего на основе патента,

потенциально возможный доход.

ИП, ведущие деятельность на основании патента, определяют свой потенциальный доход в соответствии со ст. 346.47 и ст. 346.51 НК РФ.

Реальный годовой доход ИП в этом случае отражается в Книге доходов индивидуального предпринимателя, применяющего ПСН.

Внимание! Согласно п. 9 ст. 430 НК РФ при расчете размера страховых взносов ИП, работающие на патентной системе, учитывают именно потенциально возможный к получению доход по выбранному виду деятельности, установленный законом субъекта РФ.

Логинова Л. Т. живет в Москве и оказывает услуги репетитора. Ее месячный потенциальный доход как предпринимателя, применяющего ПСН, равен 1 500 руб. Годовой потенциальный доход в этом случае составит:

12 х 1 500 = 36 000 руб.

Но иногда встаёт вопрос, как узнать доход ИП, не связанный с налогообложением или уплатой взносов, например, для алиментов или получения кредита? В этом случае, как и для ИП, перешедшего на ЕНВД, доходы можно подтвердить представив выписки с банковского счёта или фискальные кассовые отчеты.

Одним из условий занятия предпринимательской деятельности является получение дохода. И важным составляющим является обязанность ИП подтвердить свои доходы. Как это делается и с помощью какой документации, мы рассмотрим далее.

Необходимость подтверждения доходов на УСН

Представители малого и среднего бизнеса чаще всего в качестве налогового режима выбирают упрощенную систему (узнайте все виды налогов тут). Согласно ей налоговый и бухгалтерский учет ведется в упрощенной форме, можно выбрать облагаемый налогом объект, несколько налогов заменяются одним, а декларация сдается и заполняется один раз в год.

Особенность заключается только в том, что ИП сам для себя выбирает объект налогообложения, на котором он хочет работать. Это могут быть:

- Доходы (6%) – при нем, налог уплачивается с суммы доходов, любое снижение этой ставки не предусматривается и никакие льготы не предоставляются. Оплата происходит следующим образом: при расчете платежей за 1 квартал берутся соответствующие расходы за 1 квартал и т. д.

- Доходы минус расходы (15%). В данном случае могут устанавливаться региональные ставки, которые могут варьироваться.

Согласно нормам налогового законодательства налогоплательщики в своей предпринимательской деятельности обязуются вести учет доходов и расходов в соответствующей книге, для того, чтобы исчислять налоговую базу.

При ее определении учитываются:

- доходы, которые получаются от реализации товаров, работ, услуг. Они могут быть как собственного производства, так и приобретенные;

- внереализационные доходы – учитываются при расчёте налога, но прямо не связаны с осуществлением предпринимательской деятельности (например, от безвозмездно полученного имущества, от сдачи имущества в аренду.)

Так, к документам, подтверждающим доходы ИП, относятся: Книга и первичные документы – договоры, счета, накладные, товарные чеки и т. д.

При учете, необходимо иметь в виду, что дата поступления денег на расчетный счет или в кассу будет считаться датой и периодом, в котором получен доход. Расходы необходимо подтверждать в случае применения второго варианта, указанного выше.

Это зависит от режима системы налогообложения, который вы выбрали. И если вы ИП, который находится на УСН, то, согласно приказу Минфина РФ №135н от 22 октября 2012 г., ваши полученные доходы и затраченные расходы отражаются в соответствующей Книге. В ней ИП в порядке очередности на основе первичных документов (по дате, которая на них стоит) отражает позиционным способом (каждое действие с новой строчки) все хозяйственные операции, с которых будет уплачен налог за отчетный (налоговый) период, т. е. ИП подтверждает свои доходы.

Кодексом предусмотрен штраф за отсутствие Книги или ведение ее с ошибками. На ЕНВД ведение КУДиР для ИП не предусмотрено.

ИП, применяющий УСН должен каждый год, с целью начисления налогов, отчитываться о том, как прошел финансовый год. Для этого, в налоговую, где зарегистрирован индивидуальный предприниматель по месту своего жительства, в срок до 30 апреля года, который следует за отчетным, подается декларация по УСН. Часто на практике возникает вопрос, неправильное решение которого может привести к санкциям, о необходимости подачи декларации, если ИП фактически не вел деятельность. В этом случае подается нулевая декларация УСН. Если же вы решили закрыть свое ИП, то необходимо подать декларацию за отработанный год, который может быть и неполным.

При УСН доходом признается то, что фактически поступило в кассу и на расчетный счет (кассовый метод). Значит, и для заполнения декларации требуются выписки с расчетного счета. Однако, согласно законодательству РФ, в налоговый орган сдается одна декларация (один документ без дополнений), в которой учитываются суммы, указанные в выписках из расчетного счета ИП. Сами выписки предъявлять в контролирующий орган необходимо только при проверке.

На заметку предпринимателям!

Выше мы рассмотрели, как ИП подтверждает свои доходы. Далее поговорим об ответственности, которую несет предприниматель за внесение ошибочных данных в декларацию УСН.

Здесь возможны варианты:

- Если плательщик сам обнаружил ошибку и срок подачи отчетности не истек, то он имеет право подать уточненную декларацию.

- Если плательщик сам обнаружил ошибку и срок подачи отчетности истек, то необходимо перед подачей уточненки доплатить необходимый налог и пеню.

- Если контролирующий орган обнаружил ошибку, то в ст. 120 НК РФ прописан денежный штраф. Он взыскивается за нарушение предусмотренного порядка ведения учета доходов и расходов. Это может быть отсутствие или ведение с ошибками документов первичного, бухгалтерского или налогового учета, а также отражение денежных средств неправильно или с нарушением сроков.

Очень часто от своих знакомых на вопрос “можно ли провести весь процесс самостоятельно” приходится слышать, что это сделать, не только реально, но и очень просто. По факту же, при попытках найти подробную информацию об этом, приходишь к выводу, что все не так просто…

Источник: nalog-plati.ru

Как узнать выручку ип

- Новости

- Видеоновости

- Акция «Народное признание»

- Прокуратура

- Пенсионный фонд

- МО МВД России Похвистневский

- Информация о местонахождении участковых пунктов полиции, часах работы, контактных телефонах УУП.

- Визитная карточка района

- Сельское хозяйство

- Сельские поселения

- Герои Отечества

- Почетные граждане

- Паспорта района

- МФЦ

- Социально-ориентированные НКО

- ГБУ СО«СВО» Похвистневская СББЖ

- Акция «Народное признание»

- Проект «Содействие»

- Туризм

- Пропаганда ЗОЖ

- Повышение финансовой грамотности населения

- Карта жителя СО

- Отчет Главы района

- Задать вопрос Главе района

- Информация о приеме граждан

- Вопросы и ответы

- Территориальная избирательная комиссия

- Структура Администрации

- Контакты

- График приёма

- Муниципальная служба

- Мероприятия

- Охрана труда

- Архивный отдел

- Муниципальные программы

- Экология

- Градостроительство

- НПА

- Административные регламенты

- Градостроительное зонирование

- Схема территориального планирования

- Проекты планировки и межевания территории

- Местные нормативы градостроительного проектирования

- Документация по планировке территории

- Калькулятор процедур в сфере строительства

- Положение о составе и порядке подготовки документов территориального планирования

- Устав

- Постановления

- Распоряжения

- Решения собрания представителей

- Предоставление мун. услуг

- Государственный контроль

- Бюджет для граждан

- Проекты НПА

- Учетная политика

- Публичные слушания

- Департамент охоты и рыболовства СО

- Формирование комфортной городской среды

- Водоснабжение

- Водоотведение

- Приемная семья для пожилых людей

- Физ. культура, спорт и мол. политика

- Управление социальной защиты населения

- Отделение Семья м.р. Похвистневский ГКУ СО «КЦСОН СВО»

- Меры соцподдержки

- Независимая оценка качества

- НПА

- Постановления

- Приказы

- Национальные проекты

- Стратегия мр Похвистневский СО

- Показатели

- Информация для руководителей и ИП

- Предложение инвесторам

- Уполномоченные в сфере инвестиционной деятельности на территории мр Похвистневский СО

- Жилищный контроль

- Земельный контроль

- Нормативная база

- Планы проведения экспертиз

- Лучшие практики

- Инфо

- НПА

- «Развитие конкуренции»

- НПА

- Вопрос-ответ:

- Имущество для бизнеса

- Коллегиальный орган

- Материалы Корпорации МСП

Инструкция: как индивидуальному предпринимателю получить справку о доходах

июля 14, 2022

июля 14, 2022  admin

admin

Привычная для наемных сотрудников справка по форме 2-НДФЛ для ИП недоступна, ведь предприниматель сам является налоговым агентом, который удерживает и перечисляет налог за сотрудников. Документально подтвердить доходы в этом случае помогают налоговые декларации, бухгалтерские документы, выписки со счетов и прочие документы.

Если индивидуальный предприниматель планирует оформить кредит, пособие или льготу, а может получить заграничную визу, ему потребуется подтвердить доход. Порядок будет зависеть от системы налообложения:

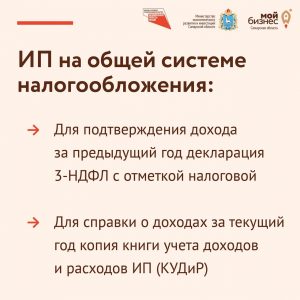

— Если ИП на общей системе налогообложения, то для подтверждения дохода за предыдущий год подойдет декларация 3-НДФЛ с отметкой налоговой. При сдаче декларации за год можно заранее сделать несколько копий, заверить их в ФНС и использовать по необходимости. Во многих случаях декларация по форме 3-НДФЛ полноценно заменяет справку 2-НДФЛ.

Если нужна справка о доходах за текущий год, то подойдет также копия книги учета доходов и расходов ИП (КУДиР).

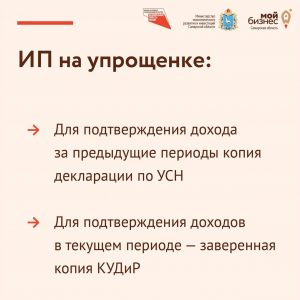

— Для ИП на упрощенке понадобится копия декларации по УСН за предыдущие периоды, а за текущий период — заверенная копия КУДиР.

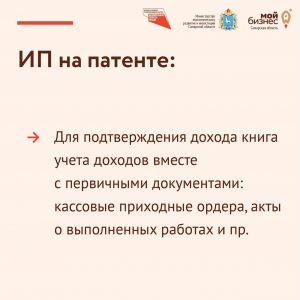

— Индивидуальные предприниматели, работающие по патенту, подтвердить доходы могут при помощи книги учета доходов вместе с первичными документами. Речь идет о кассовых приходных ордерах, актах о выполненных работах и пр. Перед предоставлением по месту требования копию книги учета доходов надо прошить и заверить в налоговой.

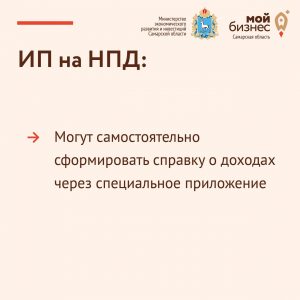

— ИП на НПД могут самостоятельно сформировать справку о доходах через специальное приложение.

При этом в некоторых случаях может потребоваться справка о доходах в классическом виде, а не сведения из деклараций или регистров. Предприниматель может оформить ее самостоятельно. Утвержденной формы такого документа нет, но в нем обязательно нужно указать следующие данные:

— реквизиты (ИНН, ОГРНИП, контактные данные);

— название документа;

— дата;

— ФИО ИП;

— размер дохода за год;

— подписи: ИП и бухгалтера (при наличии или необходимости).

Банки, как правило, не требуют дополнительно справку о доходах, если предприниматель обслуживает свой расчётный счёт у них. Выписка по нему может служить подтверждением доходов ИП, например, для получения визы.

Иногда получить справку о доходах ИП можно и в налоговой. Хотя это не является стандартной услугой, но некоторые инспекции их выдают. Для этого нужно обратиться в ИФНС с заявлением.

Опубликовано в рубрике Торговля

Источник: www.pohr.ru