Порядок ареста банковских счетов налогоплательщиков после выездной налоговой проверки

Инспекция, возражая против доводов общества, обосновала позицию тем, что приостановление операций по счетам является способом обеспечения решения о взыскании налогов, безотносительно решения выездной налоговой проверки, в связи с чем, в данном случае достаточно соблюдения порядка ст.76 НК РФ.

Общество обратилось в суд с иском о признании незаконным решения о приостановлении операций по счетам на основании того, что порядок вынесения подобного решение должен соответствовать пп.2 п.10 ст.101 НК РФ, в соответствии с которым, приостановление может быть сделано только после наложения запрета на отчуждение имущества налогоплательщика. Налоговым органом данный порядок соблюден не был.

Как проверить арест счета

Если не проверить арест счета на сайте налоговой службы, то по незнанию можно доставить себе массу проблем. Некоторые ситуации решить с минимальными потерями не получится. Допустим, приставы изъяли все средства со счета для погашения долга. Или на границе оказалось, что выезд за пределы страны невозможен из-за ограничений принятых приставной службой. В этом случае даже полная выплата задолженности не улучшит ситуации, так как для снятия ограничений требуется немало времени.

Банк заблокировал счет, что делать 115 ФЗ? Как вывести деньги со счета, законное обналичивание

Многих проблем можно избежать, если знать, как проверить арест счета. Эта информация может понадобиться, если накопилась задолженность, а партнер не выходит на связь. Прежде чем переводить деньги на неизвестный счет, также лучше узнать, каково его состояние, и кому он принадлежит.

Арест расчетного счета налоговой службой

- Налогоплательщик имеет непогашенную налоговую задолженность перед государственным бюджетом (неоплаченные налоги и сборы).

- Юридическое лицо или физическое лицо в качестве индивидуального предпринимателя в указанные сроки не предоставило в местные органы налоговой службы необходимые финансовые декларации. По закону, налогоплательщик может представить отчетность в контролирующие (налоговые) органы не позже истечения десятидневного срока после даты, которая определена как день сдачи отчетной документации.

Если налоговая арестовала расчетный счет из-за того, что субъект вовремя не сдал бухгалтерскую отчетность, то такие действия могут быть расценены как незаконные. Эта норма права содержится в 76-й статье Налогового кодекса РФ. Также в ней указано, что налагать арест на расчетные счета должников ФНС имеет право только в том случае, если они просрочили подачу налоговых деклараций.

Рекомендуем прочесть: Программа реновации первая очередь

Арест расчетного счета налоговой: основания и как снять

В отношении процентов, начисляемых на основании гл. 9 НК РФ, следует заметить, что ст. 46, 76 не содержат прямого указания на право приостановления операций по расчетным счетам. Однако оно вытекает из того, что проценты взыскиваются в том же порядке и в те же сроки, что и недоимки, в то время как приостановление операций по счетам — обеспечительная мера взыскания недоимки.

Как снять арест со счета, наложенный налоговой

Для снятия ареста предусмотрены иные основания, регламентированные федеральными законами. Арест со счета снимается автоматически, если предприятие находится на стадии ликвидации, конкурсного производства или признано банкротом. При этом инспекция не выносит соответствующего решения (письма Минфина России от 16.09.2013 № 03-02-08/38179, от 16.11.2010 № 03-02-07/1-534 (п. 1), постановление 9-го арбитражного апелляционного суда от 06.06.2011 № 09АП-11202/2011-АК).

Арест имущества налогоплательщиков (налоговых агентов)

Протокол подписывается должностным лицом, производящим арест, понятыми, специалистами (при их участии в произведении ареста), а также налогоплательщиком (его представителем). В случае отказа кого-либо из числа вышеперечисленных лиц подписать протокол должностное лицо отражает данный факт в протоколе.

Документ об аресте (постановление, исполнительный лист) должен предъявляться в банк в оригинале либо в дубликате и содержать точное наименование клиента, номер счета и сумму денежных средств на счете, на которую налагается арест. Из этого следует, что, если в документе указано несколько счетов, конкретная сумма, на которую налагается арест, должна быть определена по каждому счету. Указание в документе одной суммы и нескольких счетов не соответствует требованиям законодательства. Документ об аресте денежных средств, находящихся на валютных счетах клиента, должен содержать указание на конкретную сумму в валюте, подлежащую аресту, либо указание на валютный эквивалент конкретной суммы в российских рублях.

Арест (изъятие) имущества в ходе налоговой проверки (стр

2) предпринимательская деятельность без государственной регистрации или без необходимой лицензии, когда она обязательно, а равно с нарушением правил и условий осуществления видов деятельности, предусмотренных лицензией (часть 1 ст. 12.7 КоАП или часть 4 ст. 12.7 КоАП (для игорного бизнеса);

14) нарушение законодательства о производстве и обороте алкогольной, непищевой спиртосодержащей продукции и непищевого этилового спирта (п. 2 Декрета Президента Республики Беларусь от 09.09.2005 № 11 «О совершенствовании государственного регулирования производства, оборота и рекламы алкогольной, непищевой спиртосодержащей продукции и непищевого этилового спирта» (по состоянию на 02.04.2007);

Как проверить машину на арест

- исправно платите по кредиту;

- в случае финансовых сложностей не прячьтесь от банка, а смело идите и заявляйте о своих проблемах, чтобы найти приемлемые пути решения;

- внимательно относитесь к проверке транспортных средств и их владельцев при покупке на вторичном рынке.

Рекомендуем прочесть: Расчет Едк Ветеранам Труда В Вологодской Области В 2020 Году

Нужно сказать, что очень часто происходят такие ситуации, когда ничего не подозревающие люди покупают авто с рук, а потом оказывается, что на него был наложен арест за долги предыдущих хозяев. Такую машину невозможно поставить на учет, соответственно, и пользоваться ею нет никакой возможности.

Сервис проверки блокировки счета на сайте налоговой службы

- Войти на официальный сайт налоговой службы.

- Выбрать услугу «Система информирования банков о состоянии обработки электронных документов».

- Поставить отметку во вкладке «Запрос действующих решений о приостановлении».

- Ввести данные юридического лица. Здесь обязательно понадобятся ИНН налогоплательщика и БИК банка, который обслуживает его счет.

- Ввести цифры с картинки для уточнения того, что запрос делает человек, а не робот.

- Нажать кнопку «Отправить запрос».

Все описанные причины блокировки расчетного счета в банке указаны в ст. 76 НК России. Важно понимать, что ИНФС может заблокировать его у любой организации по целому ряду установленный законодательством Российской Федерации причин. Действия ИФНС должны быть реализованы только в рамках закона, поэтому налогоплательщику следует уточнять причины применения таких мер.

Как проверить машину на арест

Продавец должен заранее сказать покупателю о том, что на машину наложены такие ограничения. Если он этого не сделает, новый владелец все равно столкнется с ними, когда будет ставить авто на учёт. Органы ГИБДД откажут в регистрации, даже если новый владелец полностью оплатил стоимость машины предыдущему хозяину. Таким образом, покупатель все еще не будет законно владеть автомобилем.

Есть существенная разница между физическим арестом машины и наложением ограничений на ее регистрацию. В первом случае владелец не допускается к вождению транспортного средства. Второй возникает тогда, когда приставы суда не могут своевременно арестовать автотранспорт. Тогда объявляется об его угоне. Если кто-то приобретет такую машину, это сулит ему дополнительные проблемы.

Проверки и арест имущества налоговых должников признаны конституционными

Согласно постановлению суда, административный арест имущества может быть осуществлен в случае выезда должника за рубеж, а также в случае отсутствия регистрации лица как налогоплательщика в органе ГНС, или имеет налоговое уведомление, налоговый долг и осуществляет действия по выведению имущества за рубеж.

Авторы ходатайства видят нарушения в процедуре его рассмотрения, принятия и вступление в действие, что противоречит ч.2 ст.19, ч.3 ст.84, ст.85, 89 Конституции. Также субъект права считает, что положение кодекса относительно применения административного ареста имущества налогоплательщика, который выезжает за рубеж, в случае налогового долга ограничивает право граждан свободно покидать территорию Украины.

Источник: zakonandpravo.ru

Что делать, если налоговая арестовала банковский счет?

В предусмотренных законом случаях Налоговая служба (ФНС) может арестовывать банковские аккаунты налогоплательщиков. Чем это может быть обусловлено? Какие действия вправе предпринять налогоплательщик в целях снятия ареста со счета?

В связи с чем банковский счет может быть арестован?

Если налоговая арестовала расчетный счет в банке — с чем это может быть связано?

Блокировка или арест аккаунта организации (реже — физического лица) Налоговой службой — это обеспечительная мера, задействуемая данным ведомством в целях:

- Инициирования принудительного взыскания с владельца арестованного счета задолженности по налогам (штрафам и пеням) за счет средств в банке. Банковский аккаунт налогоплательщика арестуется, если он не оплатил налог вовремя, равно как проигнорировал необходимость оплаты в установленный срок возникшей недоимки (штрафов и пеней, которые могут быть начислены вместе с ней).

- Инициирования принудительного исполнения владельцем арестованного счета обязанности по предоставлению в ФНС отчетных документов (в установленном законом перечне). Как правило, в таких случаях речь идет о крайне важных и информативных отчетных документах таких, как налоговая декларация. Ее непредоставление в установленный законом срок может сопровождаться наложением со стороны ФНС штрафных санкций на налогоплательщика, которые могут привести к инициированию механизма по пункту 1.

О блокировке банковского аккаунта налогоплательщику сообщает сам банк по используемым каналам коммуникации. Однако к тому моменту налогоплательщик должен быть в курсе вероятных причин ареста банковского счета: ФНС, прежде чем инициировать обозначенные выше механизмы, направляет налогоплательщикам документы, отражающие те или иные требования и разъяснения, игнорирование которых может привести к блокировке счета.

Но документы из ФНС могут по тем или иным причинам не дойти до налогоплательщика. Получив информацию о блокировке счета от банка ему придется реагировать на возникшую ситуацию.

Какими могут быть действия владельца арестованного аккаунта? Как быстро снять арест с расчетного счета?

Банковский счет арестован ФНС: действия налогоплательщика

Главная задача владельца арестованного счета — узнать точную причину его блокировки (если она не очевидна). Отражается она в решении ФНС об аресте аккаунта. Его копия, как правило, передается в банк. Ее можно запросить там.

Еще вариант — обратиться в ФНС лично или позвонить туда (налоговики во многих случаях готовы давать дистанционные консультации по арестованным счетам, но звонящему нужно быть готовым назвать требуемые идентификационные данные о фирме или о себе).

Как только причина ареста счета известна, его владельцу необходимо предпринять действия в целях устранения данной причины. А именно:

- Оплатить имеющуюся недоимку (с пенями и штрафами, если они начислены). При этом, не исключен вариант, при котором сумма денежных средств в счет погашения имеющейся недоимки будет списана с аккаунта без подтверждения налогоплательщика. Данный механизм предусмотрен законодательством РФ.

- Предоставить в ФНС необходимые отчетные документы (например, декларацию). Получив подтверждение исполнения налогоплательщиком имеющихся обязательств, ФНС, как правило, в течение 24 часов снимает арест с аккаунта. При этом, владельцу фирмы или физлицу, являющемуся должником перед государством, не помешает лично убедиться в том, что до Налоговой службы дошли сведения о том, что обязательства исполнены. В этих целях налогоплательщик может направить в ФНС уведомление в свободной форме.

Не исключен вариант, при котором арест счета налогоплательщика будет незаконным. В этом случае ему полагается компенсация — в виде процентов, которые начислятся на заблокированную сумму по ставке, соответствующей ключевой ставке ЦБ РФ. Правда, владельцу аккаунта, вероятно, нужно будет предоставить веские доказательства неправомерности действий ФНС. Причем, возможно, в рамках судебного спора с Налоговой службой.

Таким образом, единственный способ быстро снять арест с банковского аккаунта — поскорее исполнить имеющиеся обязательства перед государством. Если этого не сделать в дальнейшем ФНС будет иметь право инициировать взыскание задолженности иными методами — например, в порядке исполнительного производства. Правовые последствия данного решения могут быть не самыми желательными для налогоплательщика.

Кроме того, при заблокированном счете в определенном банке налогоплательщику будет отказано в открытии каких-либо счетов в данном банке, пока он не исполнит обязательств перед ФНС.

Снятие ареста с расчетного счета — процедура, которая может занять достаточно долгое время (особенно, если у налогоплательщика временно отсутствует возможность исполнить обязательства). Вместе с тем, владельцу аккаунта может потребоваться осуществлять те или иные платежные операции по арестованному счету.

Но какими могут быть данные операции с точки зрения возможности их проведения по закону?

Что можно делать с арестованным счетом в банке?

В рамках рассмотренных в начале статьи механизмов обеспечения ФНС принудительного исполнения обязательств налогоплательщиком арестованы могут быть:

- Все денежные средства на аккаунте налогоплательщика. Как правило, решение о блокировке всех денежных средств ФНС выносит, если речь идет о неисполнении налогоплательщиком обязательств по предоставлению в ведомство отчетных документов.

- Только те денежные средства, которых достаточно для погашения налогоплательщиком финансовых обязательств. Как правило, данное решение выносится, если обязательства носят финансовый характер — например, если они связаны с неуплатой недоимок, пеней и штрафов по ним.

Если налогоплательщик не исполнил обе разновидности обязательств (например, не уплатил налог и не предоставил отчетность), то задействуется механизм по пункту 1, как позволяющий реализовать ФНС обеспечительные меры по обоим соответствующим обязательствам.

При полной блокировке банковского аккаунта на нем невозможно осуществление большинства расходных операций — например, расчетов с контрагентами. В свою очередь, вполне возможно расходование капитала в целях:

- погашения долгов по исполнительным листам;

- выплаты зарплаты сотрудникам;

- уплаты налогов, взносов (штрафов, пеней на них).

При этом, должна соблюдаться установленная законом очередность платежей исходя из приоритета одних над другими. Как правило, самые приоритетные это платежи в целях погашения задолженности по исполнительным листам на уплату алиментов, возмещение вреда. Наименее приоритетные — платежи по исполнительным листам, сформированным при гражданско-правовых спорах с участием налогоплательщика.

Если расчетный счет арестован налоговой только в части сумм, что соответствуют величине имеющейся задолженности, то за счет использования тех денежных средств, что составляют разницу между всем объемом капитала на счете и заблокированной ФНС суммой, возможны любые расходные операции.

Приходные операции в обоих случаях осуществляются без каких-либо ограничений. То есть налогоплательщик сможет, к примеру, получать оплату от контрагентов за поставленные товары или оказанные услуги.

Источник: urlaw03.ru

Разблокировка счета: как решить проблему оперативно?

Под понятием «блокировка счета» подразумевается умышленная приостановка всех расходных операций до момента полного выяснения обстоятельств, которые побудили налоговую, органы правопорядка, судебные органы или же сам банк поступить подобным образом. Столкнуться с такой ситуацией и временно потерять возможность совершать необходимые операции через свой расчетный счет может как физическое лицо, так и юридическое. Чтобы добиться разблокировки счета, следует разобраться в причинно-следственных связях и понять, как оперативно решить данную проблему.

Основные причины наложения ареста на расчетный счет

Существует ряд причин, по которым налоговая может заблокировать расчетный счет определенной организации или индивидуального предпринимателя. Среди них:

- неуплата налогов в установленный срок, начисление штрафов, процентов (регламентируется ст. 69, 76 Налогового Кодекса РФ);

- отсутствие своевременно поданной налоговой декларации по итогам определенного налогового периода (также регламентируется статьей 76 Налогового Кодекса РФ);

- отсутствие своевременно предоставленного расчета налогов на доходы физических лиц по форме 6-НДФЛ;

- отсутствие своевременно предоставленной квитанции о приеме электронной документации (касается тех, кто ведет отчетность в электронном виде).

В том случае, если вовремя не был уплачен налог, будет заблокирован не весь счет, а только определенная сумма налога и штрафных санкций.

Также возможна ситуация, когда блокировка расчетного счета происходит по инициативе банка. Чаще всего операторы по переводу денежных средств блокируют счета, руководствуясь 115 Федеральным Законом.

Основные причины для заморозки расчетного счета – сомнительные финансовые операции. В их число согласно 115 Федеральному Закону входят:

- переводы на сумму свыше 600 тысяч рублей;

- подозрения насчет подлинности документов, которые подтверждают законность осуществляемых операций;

- необычный характер сделки, то есть отсутствие у нее очевидной экономической цели;

- подозрения насчет регулярного совершения финансовых операций, целью которых является уклонение от процедур обязательного финансового контроля;

- основания полагать, что сделка была совершена с целью легализации средств, получаем незаконным путем.

Также, согласно 167 Федеральному Закону от 26 сентября 2018 года банки получили право блокировать расчетные счета в том случае, если у них есть подозрения, что финансовая операция проводится мошенниками. Признаки сомнительности можно узнать на официальном сайте Центробанка.

Как правильно поступить в случае блокировки счета по инициативе банка

Чтобы узнать причину блокировки счета банком, необходимо написать заявление с просьбой сообщить причину подобных действий финансовой организации. Ответом на запрос будет являться официальное уведомление от банка. Чтобы добиться разморозки счета, потребуется предоставить подтверждения законности целей проведенных вами финансовых операций. Рассмотрение ваших документов и разблокировка счета могут занять от нескольких дней до двух месяцев.

Если банк не удовлетворил вашу просьбу о разблокировке счета, который был заблокирован по его инициативе, или же вовсе не дал ответ на направленный запрос, имеет смысл обратиться в Центральный Банк РФ. Жалобу можно направить как в письменном виде, так и в электронном. Основываясь на мнениях экспертов, можно сделать вывод, что данный способ часто является единственным возможным вариантом добиться разблокировки счета, который был заморожен по инициативе финансовой организации.

Существуют и такие способы, когда Центральный Банк заносит клиента-предпринимателя в так называемый «черный список», из которого достаточно сложно выйти, без указания конкретной причины, основываясь чисто на подозрениях. При этом следует учитывать, что в случае попадания в «черный список» вам могут отказать в обслуживании в конкретных банках, но не во всех. Другие финансовые организации могут согласиться работать с вами.

Что делать в случае блокировки счета по инициативе налоговой службы

Если же ваш счет заблокировала налоговая служба, разобраться в причинах и добиться отмены решения будет немного сложнее. Информация об арест счета по инициативе ФНС может прийти к вам либо в виде уведомления из налоговой, либо в виде извещения из банка. Бывают и такие случаи, что представители организаций или индивидуальные предприниматели узнают о том, что на их расчетный счет наложен арест, уже в банке, когда пытаются провести какую-то финансовую операцию.

В первую очередь следует разобраться в причинах блокировки. Для этого необходимо обратиться в банковскую организацию, которая обязана предоставить информацию о дате и времени проведения блокировки. Затем имеет смысл направить запрос в ФНС с просьбой объяснить причину подобных издержек. В налоговой вам должны сообщить, почему произошла блокировка.

Бывают такие случаи, когда на счет наложен арест по ошибке, например:

- организация находится в процедуре оформления банкротства, то есть все ограничения с нее сняты;

- организация проходит через процедуру реорганизации;

- вовремя не была сдана требуемая бухгалтерская отчетность;

- декларация не была сдана из-за задержек на Почте России.

Подобные случаи можно оспорить в суде как незаконные поводы для блокировки расчетного счета.

Если же известно, что расчетный счет был арестован в законном порядке, следует принять необходимые меры для устранения возникших проблем. К примеру, подать налоговую

декларацию, уплатить налоги и штрафы. Только после устранения причины заморозки расчетного счета можно переходить к этапу обращения в ФНС за разблокировкой.

Как составить письмо о разблокировке счета в банке

Не имеет смысла обращаться в банк с просьбой разблокировать ваш расчетный счет, если он был заблокирован по инициативе ФНС: финансовая организация в таком случае подчиняется указаниям налоговой службы. Поэтому обращаться следует непосредственно в ФНС.

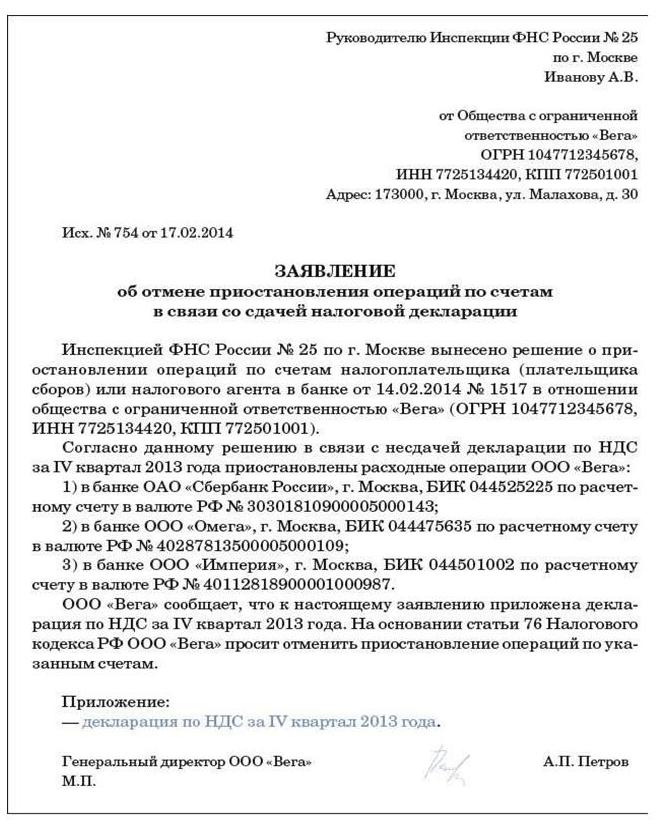

Единого формата написания обращения такого типа не предусмотрено. Это значит, что заявление в ФНС с просьбой снять арест с вашего расчетного счета должно быть написано в свободной форме и включать в себя следующие моменты:

- информация о получателе письма, то есть о налоговом органе;

- название организации-заявителя или Ф.И.О.;

- ИНН заявителя;

- адрес регистрации заявителя;

- ОГРН/ОГРНИП;

- контактный номер телефона заявителя;

- исходящий номер и дата;

- текст заявление с объяснением причины обращения;

- просьба о снятии блокировки с расчетного счета с информацией о том, что причина ареста была ликвидирована (также следует приложить подтверждающие документы);

- подпись и печать.

В ряде случаев имеет смысл просить о частичной разблокировке. К примеру, если арест был наложен на несколько счетов заявителя, но на одном из них есть в наличии сумма для оплаты задолженности.

Ниже представлен примерный образец письма в налоговую для разблокировки расчетного счета.

Передать письмо в ФНС можно различными способами. Наиболее оптимальным будет лично отвезти заявление в налоговую или руководителю предприятия, или его информированному представителю. Это поможет решить проблему более оперативно. Если вы примете решение направить запрос по Почте России, процедура может затянуться.

Какие сроки разблокировки расчетного счета налоговой службой

После передачи заявления возникает вопрос: в течение какого времени разблокируют расчетный счет? Это зависит от того, полностью ли была ликвидирована проблема, из-за которой налоговая была вынуждена прибегнуть к подобным мерам.

Если причина ареста была устранена заявителем, то заблокированный ИП может быть разморожен уже через несколько часов после удовлетворения требований ФНС. Чаще всего время, которое требуется представителям налоговой службы на рассмотрение заявления, не превышает одного дня.

Важно помнить, что банком срок разблокировки не устанавливается. Они снимут ограничения с расчетного счета после получения распоряжения из налоговой. В некоторых случаях нельзя сказать, как быстро расчетный счет будет разблокирован, потому что банку требуется получить письменное уведомление из ФНС, на доставку которого может уйти до пяти дней включительно.

Если же заявитель не согласен с решением налоговой об аресте и направил соответствующую жалобу, то на ее рассмотрение может уйти до пятнадцати рабочих дней. После рассмотрения жалобы достаточно часто начинается судебная тяжба. Достаточно сложно сказать, сколько дней она может занять и как быстро удастся решить данный вопрос.

Источник: ipprof.ru