Налог на добавленную стоимость (НДС) — косвенный налог, исчисления которого производятся продавцом при реализации товаров(услуг или работ) покупателю.

Плательщиками НДС являются : организации ( также некоммерческие) и предприниматели.

Налогоплательщиков можно разделить на две группы:

- “Внутреннего” НДС — уплачивают налог при реализации товара (работ или услуг) на территории РФ.

- “Ввозного” НДС — уплачивается налог при ввозе товара на территорию РФ.

Объектами налогообложения являются:

- операции по реализации товаров (услуг, работ) на территории РФ (безвозмездная передача, ввоз товаров на территорию РФ(импорт));

- выполнения строительно — монтажных работ для собственного потребления;

- передача товаров (услуг, работ) на собственные нужды ( расходы, которые не принимаются к вычету при исчислении налога на прибыль организации).

Вычетам подлежат суммы НДС, которые:

- предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ, услуг);

- уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплачены при ввозе на территорию Российской Федерации товаров, с территории государств — членов Таможенного союза

Для вычета необходимо иметь счет — фактуру и первичные документы, которые подтверждают принятые товары (услуги) к учету.

Как выделить НДС из суммы? | Как исчислить НДС и выписать накладную | Розничный НДС

Настройки учетной политики

Для правильного расчета НДС нужно сначала настроить учетную политику организации. Для этого воспользуемся ссылкой “Учетная политика” (“Главное” – “Настройки” – “Налоги и отчеты” – “вкладка НДС”)

Установленный флажок “ведется раздельный учет входящего НДС” — распределение осуществляется через регистры накопления НДС по косвенным расходам.

Флажок “Раздельный учет НДС по способам учета” — учет НДС осуществляется на дополнительном субконто “Способ учета НДС” 19 счет (“НДС по приобретенным ценностям”).

Регистры накопления НДС

Регистр — это объект, который оптимизирует получение данных.

Для .учета НДС используются регистры накопления. Данные регистры предназначены для накопления числовых показателей.

- Остатки — предназначены для получения информации “на момент времени”.

- Обороты — предназначены для вывода информации “за период”.

Каждый регистр имеет свое предназначение:

- “НДС предъявленный” — для хранения информации о суммах НДС., который предъявлен поставщиками приобретенных ценностях.

- “НДС покупки” — хранит информацию о записях книги покупок. С помощью данного реквизита формируется отчет “Книга покупок”.

- “НДС продажи” — хранит информацию о записях книги продаж. Формируется отчет “Книга продаж”.

Отражение НДС в документах

Как автоматически выделить входящий НДС в КУДиР

После настройки учетной политики переходим к созданию документов поступления товаров.

Для этого воспользуемся документом “Поступление (акты, накладные) (“Покупки” — “Поступление (акты, накладные)”.

В форме выбора документа используя кнопку “Поступления” из выпадающего списка выбираем тип операции “Товары (накладные)”

Заполняем данные документа

Налог на добавленную стоимость при других способах учета закрывается так:

- При значении «Принимается к вычету» налог закрывается регламентной операцией «Формирование записей книги покупок» в последнем месяце квартала. При этом все зарегистрированные счета-фактуры попадают в книгу покупок, и в учете формируется проводка по вычету НДС;

- При варианте «Для операций по 0%» налог закрывается операцией «Подтверждение нулевой ставки НДС»;

- При значении «Распределяется» налог закрывается операцией «Распределение НДС».

- Себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

- «Входящий» НДС, который принимаем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

После проведения документа регистрируем счет — фактуру

Нажимаем на появившуюся ссылку

Автоматически переходим в документ “Счет фактура полученный”.

Проставленный флажок “ Отразить вычет НДС в книге покупок датой получения” отвечает за появление счет фактуры в “Книге покупок”.

Проводки счет — фактуры

- По 19.03 остаток 0 (ноль).

- По 68.02 — дебетовый остаток (государство должно нам на данный момент).

Переходим к формированию книги покупок (“Отчеты” — “НДС” — “Книга покупок”)

Рассмотрим исходящий НДС. ДЛя данной операции воспользуемся документом “Реализация (акты , накладные)”

- Списали себестоимость в кредит 41 и тут же отразили ее по дебету 90.02 (себестоимость продаж).

- Отразили выручку в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

- Показана задолженность по уплате НДС перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

Сформируем документ ”Счет — фактура выданный” нажав при этом на кнопку “Выписать счет — фактуру”

Сформировалась счет — фактура.

После данных операций переходим для формирования “Книги продаж” (“Отчеты”- -”НДС” — “Книга продаж”)

Анализ учета по НДС

Заходим в пункт меню “Отчеты” — “Анализ учета” — “Анализ учета по НДС”

В открывшейся форме выбираем период за который надо сформировать данный анализ, затем выбираем “Организацию” и нажимаем на кнопку “Сформировать”

В каждом разделе по начислению или вычету налога на добавленную стоимость имеется два показателя:

- сумма исчисленного НДС (желтый фон) — сумма НДС, которая уже фактически включена в Книгу покупок или продаж

- сумма не исчисленного НДС (серый фон) — НДС, который мог быть отражен в Книге покупок или продаж, но не был в них включен.

Нажав дважды на блок откроется начисление НДС, в котором будет указан документ и суммы с НДС и без него.

Начисление НДС по реализации:

Вычет НДс по поступлении:

Помощник учета по НДС

С помощью данной функции можно выполнить регламентные операции по НДС, которые контролируют правильность и последовательность.

Чтобы открыть “Отчетность по НДС” воспользуемся пунктом меню “Операции”.

Проставив флажок “Рассчитать автоматически” программа выполнить все действия сама.

После данной операции можно сформировать отчетность “декларация по НДС” , “Книгу покупок” и “Книгу продаж”.

Декларация по НДС

Налоговая декларация представляется плательщиком в налоговые органы по месту учета. Составлять и сдавать данный отчет по обособленным подразделениям не нужно.

Данная декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо отбрасываются (если меньше 50 копеек).

Для того чтобы сформировать отчет воспользуемся пунктом меню “Отчеты” — “Регламентированные отчеты”.

Нажав на кнопку “Создать” в форме списка выбираем отчет “Декларация по НДС”

Заполняем форму и нажимаем кнопку “Создать”

Для заполнения отчета воспользуемся кнопкой “Заполнить”

Нажав на кнопку “Заполнить и сохранить”, декларация автоматически подтянет данные в нужные разделы.

В разделе 8 и 9 сформировались книги покупок и продаж.

Заполненный отчет можно сохранить и выгрузить.

Важно заметить, если в отчетный период не было операций, которые облагались или не облагались НДС, нужно представлять нулевую декларацию по НДС.

Отражение НДС при поступлении аванса от покупателей

Для отражения НДС по авансу сперва нужно сформировать документы.

Калькулятор НДС

Все налоговые ставки по НДС приводятся в статье 164 НК РФ. Основных ставок три: 0%, 10%, 20%. Кроме того, в ситуациях, указанных в пункте 4 статьи 164 НК РФ, применяют расчётные налоговые ставки: 10/110 или 20/120.

0% НДС

По нулевой налоговой ставке облагаются:

- операции экспорта;

- трубопроводный транспорт нефти и газа;

- передача электроэнергии;

- перевозки железнодорожным, воздушным и водным транспортом;

- услуги по организации международных перевозок и др.

10% НДС

По десятипроцентной ставке облагаются:

- многие продовольственные товары (мясо, молоко, яйца, растительное масло, мука, крупы, хлеб, соль, сахар, рыба, морепродукты, овощи);

- большинство товаров для детей;

- лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых;

- периодические печатные издания и др.

20% НДС

По двадцатипроцентной ставке облагаются:

- все остальные товары, работы, услуги.

Наш калькулятор НДС даёт возможность рассчитать сумму налога на добавленную стоимость по ставке 10% и 20%.

Если вы хотите начислить НДС на определённую сумму, то введите её в левую форму калькулятора НДС, далее выберите налоговую ставку. Например, НДС на сумму 15 000 рублей по ставке 20% равен 3 000 рублей, а сумма с НДС равна 18 000 рублей.

Если вы хотите выделить НДС из суммы, то введите её в правую форму калькулятора НДС, далее выберите налоговую ставку. Так, сумма 15 000 рублей состоит из НДС по ставке 20%, равного 2 500 рублей, и суммы без НДС, равной 12 500 рублей.

Для бизнеса

Сформировать декларацию по УСН бесплатно

Сформировать декларацию по УСН бесплатно Создать документы для бизнеса

Создать документы для бизнеса Спецпредложения

Спецпредложения

Новое на сайте

- Правительство ввело новые пошлины для бизнеса

- ИП на УСН Доходы нужно по-новому отражать взносы в декларации

- Отчётность ООО

- Как пересчитать стоимость патента ИП при утере права на ПСН

- Дебиторская задолженность

Регистрация бизнеса

- Подготовка документов для ИП/ООО онлайн

- Подбор кодов ОКВЭД

- Консультация по регистрации

- ТОП-6 идей для бизнеса

Спецпредложения 1С

- Проверьте своего бухгалтера

- Консультация по оптимизации налогов

- Месяц бухгалтерского обслуживания в подарок

- Регистрация ООО

- Регистрация ООО в 2023 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию

Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатноБесплатные консультации

- По регистрации бизнеса

- По подбору кодов ОКВЭД

- По налогообложению

- Бухгалтерский аудит бизнеса

Онлайн-сервисы

- Регистрация бизнеса

- Декларации УСН

- Выставить счёт

О нас

бесплатный номер поддержки

(с 9 до 18 по Москве в будни)

отвечаем на все вопросы

по регистрации бизнеса

Все новости бизнеса здесь:

- Регистрация ООО

- Регистрация ИП

- Малый бизнес

- Налогообложение

- Новости

Правовая информация

Все материалы, размещенные на сайте, являются интеллектуальной собственностью. Любое их использование без активной ссылки на www.regberry.ru будет являться нарушением российского законодательства.

- Пользовательское соглашение

- Политика конфиденциальности

Входим в группу

компаний «1С»

Источник: www.regberry.ru

Онлайн-калькулятор НДС

Калькулятор НДС — сервис, который позволяет посчитать сумму налога к уплате или вычислить ее в составе цены. Достаточно внести величину, с которой необходимо удержать, или величину, к которой нужно добавить фискальный сбор.

Результат:

Начисленный НДС:

Сумма с НДС:

Выделенный НДС:

Сумма без НДС:

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите Ctrl+D

Как рассчитать НДС для юридических лиц на калькуляторе

Вы представитель организации или индивидуальный предприниматель и хотите понять, как высчитать НДС 20 %, включенный в сумму товара, или начислить проценты на добавленную стоимость, чтобы включить налог в итоговую цену продукции или услуги, — это легко сделать с помощью онлайн-калькулятора. Чтобы использовать онлайн НДС калькулятор, выполните единственное действие — введите необходимое число в строку.

Справа появятся выделенный и начисленный налог и сумма продажи или покупки с учетом и без учета налога.

По умолчанию используется калькулятор расчета НДС 20 процентов, но в нем предусмотрена возможность выбора. Некоторые товары облагаются по ставке 10%, для расчета по ней в строке «Ставка налога» можно изменить значение, и калькулятор сформирует итог с учетом более низкой ставки. При вводе числа в полях справа тут же появятся итоговые цифры по ставке 10%.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие товары, работы и услуги им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость. Добавленная стоимость — это разница между ценой покупки и ценой реализации.

Фактически это наценка, которую сделал продавец, с нее и следует заплатить в бюджет. Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае калькулятор НДС 20/120 поможет начислить сумму исходя из средней рыночной стоимости товара или услуги). Налог платят только на добавленную стоимость, поэтому цену покупки налогоплательщик вправе заявить к вычету. Но для этого ее необходимо подтвердить документально — счетом-фактурой или таможенными документами.

Как вычислить налог от суммы?

Проще всего работает формула калькулятора, как выделить НДС 20 % от суммы, разберем ее на наглядном примере:

Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей. Продать этот продукт вы хотите за 180 рублей — с наценкой 50%.

К его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя. Заплатить необходимо с той части цены, которую вы добавили при продаже.

Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Плательщики

В России налог на добавленную стоимость платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

И одна льготная — 0%.

Чаще применяется основная — 20%. В связи с ее распространенностью в примерах мы покажем, как выделить НДС из суммы или как прибавить к надбавке 20%.

Пониженная ставка 10% действует при продаже тех видов продукции и услуг, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

Что такое расчетная ставка?

Иногда размер платежа вычисляется с доходов с уже содержащимся в них налогом. Тогда возможно высчитать НДС 20 от суммы на онлайн-калькуляторе или применить обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Калькулятор уже учитывает все расчетные ставки, поэтому с его помощью осуществить расчет проще. Посчитает калькулятор НДС 20 % от суммы буквально в несколько щелчков мышкой. Рассмотрим на примере:

Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать налог от суммы в этом случае? Налог с такого аванса платят с применением обычной расчетной ставки. Он составит: 120*20/120 = 20 рублей.

Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%. Правильно ли вы сделали вычисления по обычной ставке, покажет расчетная формула расчета НДС 20 процентов (для 10 процентов действует аналогичная).

Случаев, когда используется расчетная ставка, семь, они перечислены в статье 164 Налогового кодекса . Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя, НДС уже включен и необходимо высчитать его значение от суммы стоимости товара, работы или услуги.

- При получении средств за товары из списка статьи 162 НК РФ :

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнерами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ .

Теперь, когда мы знаем, как посчитать НДС 20 % от суммы на калькуляторе, рассмотрим вопрос, чем при определении положенного налогоплательщику вычета поможет формула начисления.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, находящийся в составе его цены. Не существует продукции, стоимость которой не содержала бы такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости.

При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за вычетом этой суммы. Налогоплательщик обязан предъявить документы от поставщика, доказывающие покупку продукции и уплату включенного в стоимость НДС. Подтверждением в большинстве случаев являются счета-фактуры. Кроме предъявленных поставщиками сумм, принять к вычету разрешено ( статья 171 НК РФ ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

- Как отчитаться по НДС: образец заполнения декларации.

- Кто сдает нулевую декларацию по НДС и как ее заполнить.

Как рассчитать НДС для ИП

Для ИП он рассчитывается так же, как и для организаций. Пользуйтесь тем же калькулятором НДС. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Формула расчета НДС

Рассмотрим принцип, который используется в онлайн-калькуляторе, чтобы, если налог включен в стоимость, автоматически осуществить вычисление НДС. Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет легко и без помощи сервиса. Вдруг под рукой не окажется интернета?

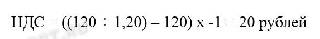

Чтобы выделить НДС, разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим значение налога по ставке 20% из 120 рублей.

Начислить налог еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем 20% на 100 рублей.

Источник: ppt.ru

Сформировать декларацию по УСН бесплатно

Сформировать декларацию по УСН бесплатно Создать документы для бизнеса

Создать документы для бизнеса Спецпредложения

Спецпредложения Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы