Компенсации

Автор Амина С. На чтение 5 мин. Просмотров 4.5k. Опубликовано 21.12.2017

С недавних пор закон обязывает индивидуальных предпринимателей применять в ходе своей работы онлайн-кассы, способные передавать все сведения о наличных и безналичных расчетах с покупателями налоговой службе через своеобразного посредника между ИП и ФНС — оператора фискальных данных (ОФД). Онлайн-ККМ стоят немалых денег — их стоимость начинается от 18 тысяч рублей, между тем требование к их покупке предъявляется с целью проведения контроля за выручкой со стороны налоговых органов, а сами предприниматели зачастую не видят своей выгоды в таком дорогостоящем приобретении. В связи с этим справедливо было бы полагать, что законом предусмотрены компенсации предпринимателям за онлайн-кассы.

Компенсации предпринимателям за онлайн-кассы

Устаревшие кассы без подключения к Интернету разрешено было применять до 1 июля 2017 года, но предприниматели, уплачивающие налоги по патентной системе налогообложения (ПСН) и единый налог на вмененный доход (ЕНВД) могут подключить новые ККМ в 2018 году, а именно до 1 июля указанного года. Ранее в Правительстве рассматривался вопрос освобождения ИП на указанных налоговых системах от установки онлайн-касс, но решено было просто отсрочить внедрение современной техники.

Как получить налоговый вычет за ККТ для ИП на УСН

Некоторые имеющиеся на предприятиях кассовые аппарат можно модернизировать и доработать до онлайн-кассы, но порой это обходится даже дороже, чем покупка нового оборудования. Поскольку ИП на ПСН и ЕНВД продолжают устанавливать онлайн-кассы и будут заниматься подключением с 2018 году, у них по-прежнему имеется возможность получения налогового вычета в качестве компенсации за приобретение дорогостоящих ККМ.

Размер компенсации предпринимателям за онлайн-кассы

Компенсации предпринимателям за онлайн-кассы предоставляются в форме скидки при оплате патента для ИП на ПСН и вычета по налогу на вмененный доход для ИП на ЕНВД.

Правительство сообщило о том, что предприниматели на ЕНВД и ПСН могут оформить компенсацию в размере фактически понесенных на расходов при покупку онлайн-кассы. Однако, существует оговорка. Если стоимость кассы оказалась меньше 18 тысяч рублей, будет возмещена полная сумма. Но если касса стоила больше указанной суммы, возмещению подлежит лишь часть затрат, а именно 18 000 рублей.

Получается, что компенсации предпринимателям за онлайн-кассы не сопоставимы с фактическими расходами, поскольку установка онлайн-кассы предполагает оплату:

- самой кассовой машины;

- расходных материалов;

- услуг интернет-провайдера;

- посреднических услуг оператора фискальных данных;

- технического обслуживания.

Как оформить компенсации предпринимателям за онлайн-кассы

Чтобы снизись величину налога на вмененный доход или уменьшить стоимость патента, нужно составить и подать в налоговые органы специальное заявление, бланк и образец которого будут выданы на месте. В том случае, если расходы на кассу превышают установленный предел компенсации, остаток будет учтен при расчета налога в будущих периодах.

Если предприниматель работает на основании нескольких купленных им патентов, и размер налога с ПСН получается по сумме меньше чем расходы на установку кассовой машины с подключением Интернета, закон позволяет снизить налог с других патентов, но с условием, что и при работе по другой деятельности используется онлайн-касса.

Какие условия должны выполняться для получения компенсации предпринимателям за онлайн-кассы

Претендовать на получение налогового вычета при покупке онлайн-кассы могут владельцы бизнеса, которые соблюдали следующие условия:

- купили ту модель онлайн-кассы, которую налоговая служба включила в реестр, опубликованный на сайте ФНС;

- приобрели онлайн-кассу, позволяющую передавать сведения с фискального накопителя в налоговую службу через Интернет;

- зарегистрировали кассу в ФНС до 1 июля 2018 года (приобретение аппарата не дает права на компенсацию, только его регистрация);

- обратились с заявлением в налоговые органы.

Законодательные акты по теме

| Федеральный закон от 03.07.2016 № 290-ФЗ | О необходимости применения онлайн-касс |

| гл. 26.3, 26.5 НК РФ | Поправки относительно налогового вычета при покупке онлайн-кассы |

Типичные ошибки

Ошибка: Предприниматель на ЕНВД открыл 2 магазина, в каждом из которых теперь установлена онлайн-касса. Он оформил налоговый вычет на 18 тысяч рублей.

Комментарий: Компенсации предпринимателям за онлайн-кассы будут предоставлена в отношении каждого установленного кассового аппарата в размере не более 18 тысяч рублей за одну машину.

Ошибка: Предприниматель на упрощенной системе налогообложения претендует на получение компенсации за покупку онлайн-кассы.

Комментарий: Компенсации предпринимателям за онлайн-кассы полагаются исключительно ИП на ПСН и ЕНВД — владельцы бизнеса, уплачивающие налоги по упрощенной системе оформить вычет по УСН не могут.

Ответы на распространенные вопросы о том, когда выплачиваются компенсации предпринимателям за онлайн-кассы

Вопрос №1: Могут ли предприниматели, уплачивающие налоги по основной системе налогообложения (ОСНО), единому сельскохозяйственному налогу (ЕСХН) и по упрощенной системе налогообложения (УСН) воспользоваться налоговым вычетом при покупке онлайн-кассы?

Ответ: Нет, данная льгота предусмотрена только для ИП на патентной системе (ПСН) и на едином налоге на вмененный доход (ЕНВД).

Вопрос №2: Я являюсь предпринимателем на ЕНВД, и я уже установил онлайн-кассу по всем правилам, могу ли я учесть ее стоимость при уплате налога в последнем отчетном периоде 2017 года?

Ответ: Нет, налоговый вычет не получится получить ранее 2018 года, поскольку закон вступит в законную силу только в указанном году.

? Видео-советы. Как получить налоговый вычет за онлайн кассу?

В видео раскрывается информация о том, кто имеет право на вычет за онлайн кассу в 2018 и 2023 году, как его правильно оформить и уведомить налоговую⇓

Источник: kompensacii.ru

Как вернуть деньги за онлайн-кассу

Налоговый вычет за онлайн-кассу — это 18 000 ₽, которые государство возвращает предпринимателю. Это называется «налоговым вычетом», потому что государство не выдает бизнесмену деньги, а вычитает из суммы налога. Вы получаете не деньги, а разрешение платить меньше налогов, пока не компенсируете всю сумму. Вот смотрите.

Предположим, предприниматель открыл магазин слабоалкогольных напитков. За квартал он должен заплатить 9 000 ₽ налога. Бизнесмен купил и зарегистрировал онлайн-кассу — потратил 20 000 ₽. По закону он может вернуть не больше 18 000 ₽ за одну кассу. Чтобы получить эти деньги, он оформляет налоговый вычет и уменьшает налог на 9 000 ₽ за первый квартал, на оставшиеся 9 000 ₽ — за второй.

Полгода он не платит налог. Так бизнесмен возместил расходы на кассу.

Налоговый вычет — это компенсация затрат на онлайн-кассу. Налоговая учитывает не только цену самой кассы, но стоимость фискального накопителя, программного обеспечения и настройки техники. Но сколько бы вы ни потратили на всё это, государство возместит не больше 18 000 ₽ за одну кассу.

Кто получает вычет

Вычет оформляют только индивидуальным предпринимателям на патенте и ЕНВД. В прошлой статье мы рассказали про бизнесменов на патенте. Теперь расскажем про предпринимателя на ЕНВД.

ИП на ЕНВД в торговле и общепите без наёмных работников или на услугах могут получить налоговый вычет до конца налогового периода 2019 года. Для этого нужно зарегистрировать кассу с 1 июля 2017 года до 1 июля 2019 года.

ИН на ЕНВД в сфере торговли и общепита с наемными работниками могли оформить вычет за налоговый период 2018 года. Больше такой возможности у них нет.

Как получить вычет

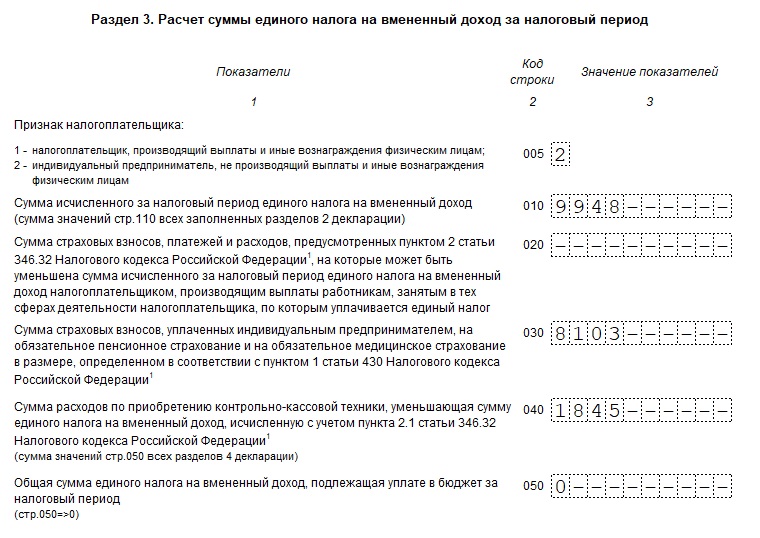

Заполните декларацию. В строке 040 раздела 3 укажите сумму налогового вычета за кассу. Сумма налога в декларации не может быть меньше нуля. Если расходы на кассу больше суммы квартального налога, придется возвращать затраты на кассу частями.

Если расходы за кассу больше суммы квартального налога, остальную часть получите в следующих кварталах

Сдайте декларацию и подождите устного или письменного ответа из налоговой. Инспектор может попросить предъявить документы на кассу, поэтому держите их наготове.

Налоговая может вам отказать. Мы не знаем всех возможных причин отказа, но налоговая точно не даст вычет, если бизнесмен:

- — зарегистрировал кассу раньше или позже срока;

- — подал заявление позже срока.

Подытожим

Налоговый вычет могут получить ИП на ЕНВД в торговле и общепите без сотрудников или на услугах. Чтобы получить вычет:

1. Зарегистрируйте кассу с 1 июля 2017 года до 1 июля 2019 года.

2. Заполните декларацию за любой налоговый период 2019 года — укажите сумму налогового вычета в строке 040 раздела 3.

3.

Дождитесь устного или письменного ответа из налоговой.

Источник: epoha.ru

Налоговый вычет при покупке онлайн-кассы в 2020 году для ИП на ЕНВД

Согласно федеральному закону № 54-ФЗ, многие индивидуальные предприниматели с недавнего времени обязаны приобретать онлайн-кассы для осуществления своей деятельности. Дело это весьма затратное, поэтому государство, в лице правительства, стремится уменьшить нагрузку на предприятия за счет внедрения налогового вычета для индивидуальных предпринимателей. Это мера касается ИП, применяющих в организации единый налог на вмененный доход, внедривших онлайн-кассы, соответствующее всем требованиям.

Данная норма начала действовать с 1 января 2018 года. Она регулируется в федеральном законе №349-ФЗ, который был принят 27 ноября 2017 года.

Кому положен налоговый вычет за онлайн-кассы ИП на ЕНВД и с какого периода уменьшается налог?

Внимание! На приобретение онлайн-кассы в 2020 году на ЕНВД не дадут воспользоваться налоговым вычетом, разъяснение дано в письме Минфина России от 26.08.2019 № 03-11-11/65430.

Для того чтобы получить налоговый вычет на покупку онлайн-кассы нужно соблюсти ряд условий:

- одними из самых главных является обязательное наличие ККТ в реестре налоговой службы (ссылки расположены ниже в инструкции),

- касса обязательном порядке должна стоять на учете в организации.

Важно зарегистрировать ККТ как можно скорее — желательно сразу после покупки. Налоговый вычет по онлайн-кассам не распространяется на период, который был до регистрации.

Не все индивидуальные предприниматели на ЕНВД могут получить вычет:

- Предприниматели на ЕНВД или ПСН, прошли процесс регистрации ККТ в период 01.01 2017 — 1.07.2018 гг, осуществляющие деятельность в сфере общепита или розничной торговли и имеющие наемную трудовую силу в штате, могут получить возмещение строго в 2018 году.

- Другие, если прошли процесс регистрации онлайн-кассы в период 1.01.2017 — 1.07.2019 гг.

Если вы являетесь ИП на ПСН или ЕНВД, например, у вас небольшое кафе с парой сотрудников, то самым выгодным вариантом будет приобретение онлайн кассы с одновременной постановкой ее на учет, в этом случае гарантированно будет получено возмещение. В 2019 году получить эту меру поддержки можно, только если нет сотрудников в штате.

Для всех индивидуальных предпринимателей, находящихся на ЕНВД устанавливается определенный период, на который уменьшается налоговая нагрузка. Так, для тех предпринимателей, которые должны перейти на онлайн-кассу до 1 июля 2019 года установлены сроки уменьшения ЕНВД на все кварталы с 2018 — 2019 года.

Важно! Возмещение будет производиться только с того квартала, в котором было приобретено оборудование.

Если было приобретено несколько ККТ, то выплаты можно разделить на несколько кварталов и получать возмещение за каждой в отдельности. Например, при получении возмещения за две кассы можно получить 36000 рублей возврата со стороны государства.

Размер вычета за онлайн-кассу

Согласно принятому законодательному акту ИП на ЕНВД могут получить возмещение денежных средств, потраченных на приобретение и настройку контрольно-кассовой техники до 18000 рублей за каждую приобретенную единицу. Если стоимость оборудования оказалась выше, получить большую сумму не получится. Если было потрачена меньшая сумма, то компенсируется ее размер.

Бывают такие случаи, что налоговая база не составляет 18000 рублей, если за один квартал не получилось потратить доступную сумму, что можно остаток средств перенести на последующие кварталы до 2019 года. Например, в первом квартале можно потратить 8000 рублей, а на второй уже оставшиеся 10000 рублей.

Расчет стоимости приобретения онлайн-кассы складывается из следующих показателей

- кассовое программное обеспечение;

- онлайн-касса и фискальный накопитель;

- настройка и регистрация кассы, а также другие сопутствующие услуги;

- модернизация старого оборудования.

При совмещении ЕНВД и ПСН возмещение при покупке онлайн-кассы ИП получит строго по одному из этих видов налогообложения.

Документы для получения вычета на ЕНВД

Для оформления вычета потребуется предоставить в ФНС налоговую декларацию 3-НДФЛ за квартал и отразите в ней информацию об осуществленных затратах на приобретение контрольно-кассовой техники.

К декларации необходимо также предложить все документы, относящиеся к затратам на приобретение контрольно-кассовой техники. Среди них документы подтверждающие затраты на:

- приобретение кассового аппарата;

- покупку фискального накопителя;

- установку программного обеспечения;

- настройку оборудования специалистами.

Если уже уплачена сумма и вы хотите вернуть средства с ранее уплаченных налогов, за счет компенсации, выделяемой на приобретение онлайн-кассы нужно обратиться в налоговую службу заявление о возврате излишне уплаченных налогов.

При предоставлении в налоговый орган информации о контрольно-кассовой технике, лучше всего прикладывать пояснительную записку, в которой нужно указать следующие данные о приобретенном оборудовании:

- наименование модели;

- номер, присвоенный на заводе;

- номер, присвоенный налоговым органом во время регистрации;

- дата регистрации;

- суммарные расходы на покупку одной онлайн кассы (не может быть больше 18000 рублей);

- сумма всех расходов на приобретение ККТ, которая уменьшает ЕНВД подлежащую уплате в бюджет за налоговый период.

Чтобы при этом не возникло никаких проблем, ФНС рекомендует использовать пояснительную записку установленной формы.

Всю документацию необходимо предоставлять в то отделении налоговой службы, где состоит на учете индивидуальный предприниматель и куда он собирается оплачивать свои налоги.

Как получить налоговый вычет при покупке онлайн-кассы через личный кабинет – инструкция

Установка онлайн-кассы на учет в ФНС может осуществляться двумя способами:

- При личном посещении.

- Удаленно, через личный кабинет.

При этом второй вариант гораздо предпочтительнее первого, так как не нужно тратить свое время на поездки в ФНС, однако, чтобы эту процедуру осуществить понадобиться усиленная электронно-цифровая подпись.

Необходимо зарегистрироваться на сайте ФНС и активировать свою учетную запись, а также получить ключ ЭЦП. Получение электронно-цифровой подписи является платной услугой.

- Настройка своего персонального компьютера с установкой необходимого программного обеспечения.

- Перед регистрацией приобретенного оборудования необходимо проверить его наличие в специальном реестре Федеральной налоговой службы:

- проверка ККТ ;

- проверка ФН .

- После входа в личный кабинет индивидуального предпринимателя необходимо составить заявление на получение вычета. Для этого нужно:

- перейти в раздел «Учет контрольно-кассовой техники»;

- в пункте «Зарегистрировать ККТ» нужно выбрать параметр «Заполнить параметры заявления вручную».

- После открытия окна заявления нужно указать в нем следующие данные:

- адрес, где располагается онлайн-касса;

- серийный номер ККТ, а также ее модель;

- наименование и модель фискального накопителя, а также его серийный номер;

- название места установки контрольно-кассовой техники;

- информация об ОФД (месторасположение, заключение договора и его номер, ИНН и наименование).

- При заполнении информации о модели онлайн-кассы нужно выбирать значение, которое появляется из выпадающего списка. Здесь также указывается и номер, который присваивается на заводе.

- Точно такую же процедуру необходимо выполнить и с фискальным накопителем.

- Указывается назначение кассового аппарата, в качестве пункта можно выбирать ряд значений таких, как автономный прием ставок и выплата вознаграждений, реализация подакцизных товаров, интернет-торговля, деятельность субагентов.

- В конце пригодится электронно-цифровая подпись, она нужна для того, чтобы подтвердить факты отправки заявления. Если делать всё правильно, то напротив заявки появится статус «Запрос добавлен».

- Необходимо следить за статусом заявки, на случай, если в налоговые службы возникнут какие-либо проблемы. После одобрения заявки, нужно перейти на ее страницу и нажать кнопку «Завершить регистрацию».

- После этого необходимо напечатать первый пробный чек, информация о нем вносится в специальную форму для проверки регистрации онлайн-кассы.

- Затем нужно нажать кнопку «Подписать и отправить». Сформированную карточку с данными о регистрации можно сохранить у себя, на случай, если она вдруг понадобится.

На этом этап регистрации контрольно-кассовой техники завершается.

Пример по уменьшению налога по ЕНВД с наемниками:

- ИП посчитал ЕНВД за 1 квартал по формуле — 41 тысяча рублей.

- ИП платил взносы за себя и сотрудников — 23 тысячи рублей. На эту сумму он уменьшает налог, но не больше, чем наполовину. После вычета страховых взносов налог равен 20 500 рублей.

- Осталось уменьшить налог на стоимость кассы. ИП покупал две и на каждую получил вычет по 18 тысяч рублей. В этом квартале он использует вычет только за 1 кассу, а в следующем — за вторую. В итоге за 1 квартал он заплатит 2 500 рублей налога.

Неоднозначные ситуации

Иногда возникают неоднозначные ситуации, с которыми может столкнуться каждый индивидуальный предприниматель:

- Если одна онлайн-касса стоила 21 тыс. рублей, а вторая 15 тыс. рублей, то излишки в этом случае не будут возмещаться за счет количества онлайн-касс. Налогоплательщик получит возможность совершить вычет размером 18 и 15 тысяч рублей соответственно.

- Если индивидуальный предприниматель прекращает свою деятельность на определенный период, а потом ее возобновляет в рамках льготного периода, то он имеет право использовать остаток вычета от предыдущей деятельности, если в работе используется та же контрольно-кассовая техника.

- При смене формы налогообложения у индивидуального предпринимателя он имеет право воспользоваться свои льготы если перешел с ЕНВД на патентную систему налогообложения, однако, такая возможность не предоставляется в случае, если он сменил ЕНВД на упрощенную систему налогообложения.

- Если возникает ситуация, когда индивидуальный предприниматель находящийся на ЕНВД с наемным персоналом, приобретает две онлайн кассы в первом квартале 2018 года, и уплачивает налог по ЕНВД за 1 квартал 22355 руб., страховые взносы составляют за сотрудников 24009 руб. Может ли он получить возмещение в размере 11129 рублей? Получить возмещение за первый квартал, согласно разъяснениям Федеральной налоговой службы, не получится, так как еще не утверждена новая форма декларации по ЕНВД. За каждую из онлайн-касс можно получить вычет в разных кварталах, и не уплачивать никаких налогов, если переносить неполный вычет 18000 рублей, а только остаток по сумме 15500 рублей.

По всем этим ситуациям дала объяснение Федеральная налоговая служба, так как законом эти моменты не предусмотрены.

Источник: ip-shnik.ru