При составлении и подаче документа в налоговую службу о вычете начисленного налога указывается необходимый объем денежных средств.

Как вернуть НДС ИП на ОСНО? Возместить налог будет непросто. Инспектор проверяет документы тщательно, поэтому нужно следить за правильностью их оформления. Компенсация на ОСНО проходит так – если НДС отрицательный, это нужно отразить в декларации. После проверки документов налоговая выяснит обоснованность возврата.

Через 3 месяца бизнесмен может подавать заявление на возврат налога. Возвращают денежные средства, учитывая их вместо налога или пени. Если долга нет, деньги можно перечислить на расчетный счет предпринимателя.

Как возместить НДС? Как возмещается налог на добавленную стоимость?

Можно ли вернуть НДС ИП раньше, чем закончится проверка? Вернуть деньги можно в течение 10 дней после принятия положительного решения, если подать в ФНС декларацию, банковскую гарантию, заявление о возврате НДС (ст.176 НК РФ).

Как вернуть НДС

В какой ситуации бизнесмен получает право на пониженную налоговую ставку?

- на общих основаниях;

- по заявлению.

Независимо от выбранного способа, возвращают налог:

- на расчетный счет;

- в счет будущей оплаты налога.

Как вернуть НДС с покупки автомобиля ИП? По закону ИП может подать заявление на возврат части уплаченных денежных средств при покупке авто.

Для этого нужно предоставить:

- договор на покупку транспортного средства,

- счет-фактуру;

- накладную;

- платежное поручение на оплату счета;

- подтверждение постановки автомобиля на учет.

Они подтверждают, что автомобиль приобретался для работы разъездного характера. За покупку автомобиля можно вернуть НДС, поставив машину на баланс организации.

Что касается приобретения недвижимости, то физическое лицо может уменьшить сумму подоходного налога так же, как и при сделке купли-продажи родственников и неработающих граждан. Сделка купли-продажи коммерческой недвижимости включает оплату НДС.

При покупке коммерческой недвижимости процесс происходит таким образом:

- выставление покупателю НДС;

- он выплачивает налог продавцу;

- продавец вносит деньги в бюджет.

Процентная ставка составит 18% на основании ст.164 НК РФ. Покупателю выставляют счет-фактуру с внесением НДС. А затем разницу уменьшенного НДС на сумму налогового вычета направляют в бюджет.

На видео: НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.

Компенсация НДС при упрощенке в смете

Возмещение НДС при УСН в сметах в 2021 году, как, впрочем, и в 2020 году, является актуальным вопросом при составлении сметной документации. И хотя компенсация НДС в смете при «упрощенке» чаще всего является частью бухгалтерских отчетов и прочих комплектов документов, предоставляемых в контролирующие органы, все же НДС в смете при УСН должно быть отражено и специалистами сметного отдела.

Следует отметить, что упрощенная система налогообложения предполагает отсутствие уплаты налога на добавленную стоимость в большинстве случаев. Однако есть и случаи, когда строительной компании на УСН все-таки придется иметь дело с данным налогом. Поэтому возникают логичные вопросы, как пересчитать смету с НДС на «упрощенку» и как произвести возмещение НДС в смете при УСН.

Порядок возмещения НДС: этапы

Возврат НДС происходит следующим образом:

- подаются документы ФНС;

- фискальный орган проводит проверку бумаг;

- выносится решение;

- возвращаются денежные средства.

Этап №1. Если сумма налоговых вычетов больше, чем НДС к оплате, подается заявление о возврате налога. Потребуются такие документы:

- Заявление, написанное от руки.

- Декларация с указанием суммы возврата.

Этап №2. После подачи заявления специалисты налоговой службы проводят проверку. В это время могут понадобиться дополнительные документы: акты, накладные, договора. При отсутствии нарушений в течение недели налоговая служба выносит решение.

Этап №3. После получения уведомления ФНС подтверждает право на получение полного или частичного возврата НДС.

Этап №4. При вынесении положительного решения на счет фирмы зачисляются денежные средства. Это происходит в течение суток после принятия решения о возврате.

На видео: Расчет НДС в Казахстане

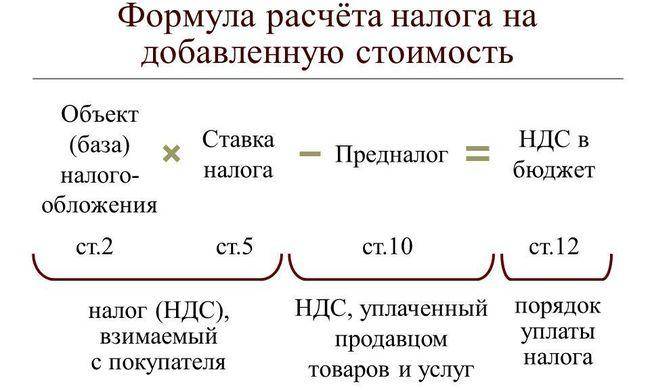

Формула компенсации НДС при УСН в смете. Пример подсчета

Если обратиться к рисунку 1, то можно увидеть пример расчета НДС при УСН в сметах в 2021 году, а также в году 2021. данный расчет составлен на основании примера из приложения вышеуказанного письма.

Рисунок 1. Пример расчета компенсации НДС в сметах на УСН

Как видно, расчет имеет три столбца, в каждом из которых обозначены необходимые данные для расчета образца сметы без НДС при УСН. В первом столбце указываются статьи затрат. К статьям сметных затрат согласно методическому документу в строительстве МДС81-35.2004 отнесены следующие категории: стоимость материалов, эксплуатации машин и механизмов, а также стоимость фонда оплаты труда (ФОТ), которые составляют прямые затраты в смете. Фонд оплаты труда является суммированием показателей зарплаты труда рабочих и зарплаты машинистов.

Плюс к этому существуют в составе сметных форм укрупненные нормативы накладных расходов (НР) и сметной прибыли (СП), которые также являются составными частями сметных статей затрат. Кстати, к нормам НР и СП при УСН письмами Госстроя и Минюста также рекомендуются понижающие коэффициенты, о чем будет рассказано далее по тексту.

Кроме перечисленных выше, в сметную форму включаются затраты на оплату налогов, а также могут быть перечислены различные лимитированные затраты, затраты на непредвиденные расходы и т.д.

Однако назначение УСН в смете состоит в том, что, как отмечалось выше, многие налоги не могут быть и не должны быть отражены в составе сметной формы в связи с налоговым режимом. Поэтому на такие налоги, как НДС на материалы при УСН в смете, предусмотрен расчет подобный тому, что проиллюстрирован на рисунке 1. Таким образом, становится понятно, как расшифровывается в сметах УСН каждая из статей затрат в первом столбце расчета.

Вторым столбцом в примере расчета УСН в смете содержит в себе спонтанную стоимость работ, которые измеряются тысячами рублей. А в третьем столбце произведены расчеты по возмещению затрат НДС при УСН в смете. Для удобства все формулы УСН в смете на рисунке 1 подробно расписаны, однако в реальной смете они могут быть указаны сразу в итогах.

Итак, чтобы вычислить размер компенсации НДС при УСН в смете, следует для начала выяснить сумму налога на добавленную стоимость по каждой статье затрат. Так, если обратиться к строке «Материалы», сумма которых, указанная во втором столбце, равна 5000 тыс. руб., можно вычислить сумму НДС в размере 20% следующим способом: 5000 умножить на 20%. Итогом является 1000 тыс. руб.

Оплата труда рабочих остается без изменений, так как с нее НДС не уплачивается. А вот относительно затрат на эксплуатацию машин применяется тот же принцип, что и при вычислениях НДС в смете при УСН на материалы.

Однако следует учесть, что эксплуатация машин должна быть учтена в данном расчете в чистом виде, то есть без стоимости зарплаты механизаторов. Поэтому формула УСН в смете в данной строке приведена следующим образом: из суммы эксплуатации машин «1800» вычитается зарплата машинистов «350». Дальше производится идентичный расчет, то есть вычисляется сумма НДС. В данном случае это — 290 тыс. руб.

В строке «Итого» приводится сумма НДС на материалы и механизмы, которая учтена в смете УСН: 1000+290 =1290.

Следующим этапом расчета компенсации НДС в смете является вычисление налога в составе накладных расходов и сметной прибыли. Так как НР и СП в смете вычисляются на основании ФОТ, то вычисления будут производиться от суммы зарплат рабочих и машинистов, то есть от 1900+350=2250 тыс. руб.

Как можно увидеть, к показателям накладных расходов в смете применены еще и коэффициенты 1,18 и 0,7. Коэффициент 1,18 включается в расчет на основании приложения 2 МДС 81-4.99 и является укрупненным нормативом в жилищно-гражданском строительстве на данный вид норматива. Также формула УСН в смете в части НР содержит понижающий коэффициент 0,7, о котором будет рассказано далее по тексту в соответствующем абзаце.

Таким образом, получается, что сумму накладных расходов на расчете возврата НДС при УСН в смете на рисунке 1 составляет 1858,5 тыс. руб. К данной сумме применяется показатель удельного веса затрат на материалы в размере 0,183, а также вычисляется сумма НДС 20%.

Относительно показателя сметной прибыли производятся подобные расчеты возмещения затрат НДС при УСН в смете. Однако из формулы исключается показатель укрупненного норматива. Вместо этого в вычислениях должен присутствовать общеотраслевой норматив СП, применяемый на основании МДС81-25.2001. Кроме этого, показатель удельного веса материалов для сметной прибыли равен 0,15 и также должен быть учтен в конечном вычислении.

После произведения всех расчетов необходимо вывести общую сумму по всем строкам. В примере на рисунке 1 это — 1397,57 тыс. руб. Таким образом, компенсация НДС при УСН в смете в данном случае будет составлять 11,43%.

Что делать ИП на УСН

Как вернуть НДС ИП на УСН? Бизнесменам, которые пользуются УСН, больше не нужно платить двойной налог. Не учитывается НДС, если покупателю выставляют счет за товар или услугу. Нулевой налог для предприятия будет при продаже компанией медицинских товаров. Сюда же входят услуги и работы, важные при проведении футбольного чемпионата в будущем году.

На УСН льгота сохраняется, если бизнес связан с пассажирскими перевозками пригородного сообщения. Снижение на 10% происходит при воздушных перевозках. Сюда же относится передача скота или птицы, если в дальнейшем будет лизинг с правом выкупа.

На упрощенке необходимо указывать:

- кто принимает участие;

- цель и условия договора;

- время исполнения;

- цена;

- на основании чего снижают НДС.

Формула компенсации НДС при УСН в смете

Формула компенсации НДС при УСН в смете в письме Госстроя № НЗ-6292/10 от 06.10.2003 г. является на сегодняшний день основной формулой. Хотя следует отметить, что существует некоторая неопределенность в решении данного вопроса.

Неопределенность эта связана с тем, что формула УСН в смете и, кроме этого, тезисы, касающиеся определения стоимости накладных расходов и сметной прибыли в сметах на «упрощенке», были рекомендованы разными нормативными документами, иногда несколько противоречащими друг другу. Поэтому о том, какая формула расчета компенсации НДС20% в смете будет применена, должно быть уточнено не только текстом контракта на объект строительства, но и действующими региональными регламентирующими документами.

Итак, возвращаясь к тексту письма №НЗ-6292/10 от 06.10.2003 г., можно выделить несколько направлений. Первым из них является формула упрощенной системы налогообложения для сметы. Следует также уточнить, что как таковой формулы в письме нет, однако, в приложении к письму приведен пример расчета, который позволит понять, как в смете учитывается УСН.

Частные случаи возврата налога

Импортный НДС можно вычитать в то время, когда бизнесмен находится на таможне.

- принимают товар к учету;

- подтверждают уплату НДС документами;

- предоставляют договор и счет;

- подают таможенную декларацию на бумаге или в электронном виде;

- готовят платежные документы.

Экспортный НДС получают при использовании нулевой ставки.

Для этого потребуется:

- подготовить документы;

- не позднее 6 месяцев после экспорта товара подать в ФНС декларацию и документы.

Если договор на услуги заключен по лизингу, сумма облагается НДС. Для оформления вычета и возврата налога предоставляют счет-фактуру. Сумму отражают в декларации.

Как вернуть НДС ИП на ОСНО незаконно взятый за 2015 год? Осенью 2016 года по закону ИП на ОСН может уменьшать доходы на сумму понесенных им расходов. Взносы рассчитываются по новым правилам исходя из Постановления 27-П. Это не распространяется на периоды за 2014 и 2015 годы. Предприниматель может подавать документы в суд.

На видео: НДС в Европе

Случаи компенсации НДС в смете

Необходимо отметить, что при работе на упрощенной системе налогообложения предприниматель или строительная компания освобождены от уплаты ряда налогов и взносов. Налог на добавленную стоимость, или НДС, входит в их число. Однако этот факт также лишает налогоплательщиков на данной системе налогообложения получать возврат НДС при УСН в смете.

Также следует отметить, что с 2021 года сумма налога НДС значительно возросла, и на сегодняшний день составляет 20 %. В связи с этим, при возникновении вопроса, как в смете учитывается УСН, важно понять также, как произвести возмещение затрат НДС при УСН в смете.

Ведь строительная организация, работающая на упрощенном режиме, часто сталкивается со сметами по форме №4, локальными ресурсными сметными расчетами, объектными сметами, сводными сметными расчетами и прочими формами сметной документации, в которых обозначена статья затрат на уплату НДС.

Кроме того, при закупке материалов и производстве ремонта машин и оборудования, организация также уплачивает указанный налог. Поэтому вопрос об оформлении УСН в смете встает иногда очень остро. Ведь интересует в данном случае метод того, как вернуть уплаченный НДС и как можно применение возмещения УСН в смете учесть.

В различных нормативных документах о возмещении НДС при УСН в смете уделяется внимание разнообразным случаям возникновения подобной необходимости. Кроме того, данной теме посвящено множество обучающих курсов и лекций, а также различные форумы и семинары. Кроме того, следует иметь в виду, что составление смет при упрощенной системе налогообложения УСН обновлено на 2021 год и должно производиться с учетом всех актуальных нормативных документов и актов.

Плюсы и минусы НДС для ИП

Работа с НДС позволяет впоследствии оформить вычет. При уплате этого налога поставщик сможет найти больше серьезных клиентов, которые также платят НДС и получать вычет, выступая в роли покупателя. Многие считают, что добиться выплаты НДС сложно, так как нужно вести доходы, расходы, получать счет-фактуру и подкреплять ее к отчетным бумагам.

Однако вести отчетность не сложно. При этом можно пользоваться услугами бухгалтера. Важно придерживаться сроков, чтобы впоследствии не платить штрафы.

Альтернативная формула компенсации НДС при УСН в смете

Во многих источниках, посвященных сметной тематике, указывается также еще одна формула УСН в смете. На рисунке 2 приведен данный метод расчета. Однако следует отметить, что выбор формулы расчета компенсации НДС20% в смете должен осуществляться строго при согласовании каждого вида вычислений всеми законно заинтересованными сторонами при производстве строительных работ.

Рисунок 2. Формула компенсации НДС

Таким образом, алгоритм расчета на рисунке 2 имеет схожие черты с примером расчета из письма Госстроя №НЗ-6292/10 от 06.10.2003 г., приведенном на рисунке 1.То есть расчеты производятся с использованием тех же параметров из сметной формы: стоимости материалов, механизмов, а также оплаты труда.

Однако можно обратить внимание, что в приведенной формуле компенсации НДС при УСН в смете к нормативам НР и СП применяются несколько иные показатели. К накладным расходам применяется коэффициент удельного веса затрат на материалы из МДС81-33.2004, тот же показатель учтен и для сметной прибыли.

Многие специалисты предпочитают именно эту формулу возмещения НДС при УСН в смете, а не из письма Госстроя. Однако, как было отмечено выше, данный метод должен быть утвержден и согласован компетентными органами.

Кроме того, экономические вычисления данного типа возможно производить и в различных сметных программах. Например, можно произвести компенсацию НДС при УСН в «Гранд-смете». Формула УСН в «Гранд-смете» вводится по тем же алгоритмам, что и прочие формулы в указанном программном комплексе, поэтому данное действие не должно вызвать затруднений.

Источник: protend.ru

Что значит возврат ндс

Что такое возмещение НДС и кто имеет право на возврат налога на добавленную стоимость. Как вернуть НДС юридическим лицам и ИП на ОСНО. Многих субъектов предпринимательства интересует вопрос о том, как происходит возмещение НДС из бюджета, что делать для инициации мероприятия и может ли возврат средств осуществляться в автоматическом режиме.

Руководство по возврату НДС: 9 ключевых этапов

НДС – это один из самых трудных для понимания простого человека налогов. Усложнения возникают не только из-за разных ставок, которые полагаются для разного рода видов деятельности, но и из-за особенностей его исчисления. Кроме того, есть варианты, при которых НДС можно возвратить.

Что такое НДС, в чем его особенности

В налоговых справочниках НДС определяется как налог на ту прибыль предприятий, которую они получают, устанавливая на свои товары цены, выше рыночных.

Разница между старой и новой ценой на товары и становится объектом налогообложения. Иными словами, можно сказать, что налог начисляется на разницу между выручкой от продажи товаров и их изначальной ценой (стоимостью сырья на его изготовление или же средств потраченных на его покупку).

Налог на добавленную стоимость зачисляют в федеральный бюджет. Он считается косвенным налогом из-за того, что его в полном объеме уплачивают покупатели (или потребители товара).

Организация, занимающаяся продажей обязательно должна вести бухучет и учет налогов, которые она сама уплачивает поставщикам.

Чтобы определить налог необходимо использовать налоговую базу, которая определяется ценой на товар. При этом стоимость такого товара при каждой покупке становится больше на 10-18 процентов. Эти цифры обязательно нужно указывать в счет-фактуре.

Кто обязан платить НДС

Обязательство по уплате НДС ложится на:

- организации;

- индивидуальных предпринимателей;

- лиц, которые перевозят через государственную границу РФ определенные товары.

Юридические лица (ИП и организации) могут в определенном случае освобождаться от уплаты налога на добавленную стоимость. Для этого выручка за предыдущие три месяца не должна быть выше двух миллионов рублей. Но это касается только тех организаций, которые занимаются реализацией неподакцизных товаров.

Не нужно уплачивать НДС таким типам налогоплательщиков (кроме тех, которые перевозят товары через границу):

- которые уплачивают ЕСХН и УСН. Как составить уведомление о переходе УСН – читайте тут.

- которые применяют в своей деятельности ЕНВД.

Это специальные налоговые режимы, которые освобождаются от уплаты НДС.

В чем суть налога на добавленную стоимость вы можете узнать в этом видео:

Когда, в какой момент возникает обязанность оплаты

Так как налог уплачивается с вырученной от продажи суммы, то и обязанность по его уплате возникает с самого момента продажи. Это может быть как выгрузка, так и непосредственная уплата денег за предоставленный товар.

Причем, уплата налога происходит в несколько этапов:

- при покупке предприятием у другой организации сырья для изготовления товаров, оно уплачивает НДС, которая включена в его стоимость;

- при определении себестоимости товаров добавляется стоимость НДС, но в этом случае она вписывается в налоговый кредит;

- при формировании окончательной стоимости товара в нее закладывается и размер НДС, который потом придется уплачивать покупателям.

Ставки и размер НДС

В большинстве случае налоговая ставка по НДС составляет 18 процентов. Но для продажи особых товаров (детские товары, продукты питания, некоторые виды медикаментов) законодательство предусматривает уменьшенную ставку, которая составляет 10 процентов. Также при экспорте товаров часто используется ставка 0 процентов.

Нулевую ставку применяют к тем товарам, которые вывозятся для продажи за границей. Также ее могут использовать для услуг, которые направлены на международную транспортировку.

Что такое НДС к возмещению

В некоторых случаях заплаченную по НДС сумму можно вернуть. Это очень сложный вопрос, который вызывает массу конфликтных ситуаций. Можно сказать только, что большинство из них решаются в пользу предпринимателей.

Возврат НДС – это определенный процесс, последствием которого является получение налогоплательщиком на свой расчетный счет часть оплаченного налога. Для юридических лиц такое становится возможным в том случае, когда на конец налогового периода сумма по НДС больше, чем размер налога, который оплачивается в бюджет.

Но это не значит, что обязательно в этом случае средства будут начислены обратно на счет налогоплательщика. Для совершения этой процедуры нужно будет проделать определенные действия.

Как вернуть НДС – пошаговая инструкция

Возврат НДС происходит по такой схеме:

- Нужно подать налоговую декларацию, где будет указан размер НДС к возврату. На протяжении трех месяцев налоговая инспекция проведет камеральную проверку. В ее ходе сотрудники налоговой могут потребовать документы, подтверждающие право на вычеты из налогов. Если никакие нарушения в ходе инспекции выявлены не были, то будет вынесено положительное решение. Если же нарушения все-таки существуют, то нужно проделать дальнейшие шаги.

- После выявления нарушений сотрудники налогового органа должны составить акт проверки, где обязательно должны быть указаны выявленные нарушения.

- Налогоплательщик может в письменной форме выразить свое несогласие с найденными нарушениями. На это законодательство выделяет не больше 1 месяца с дня получения акта.

- Налоговые органы составляют акт о привлечении плательщика налога к ответственности или же отказе от этого. После получения возражений у налоговой инспекции есть 10 дней на принятие решения. Налогоплательщик должен быть уведомлен об этом на протяжении пяти рабочих дней.

Если все же было вынесено решение о привлечении к ответственности, то о возврате НДС не может идти речи. Перед принятием решения налоговая инспекция должна узнать о наличии недоимки по НДС.

Составление счетов-фактур и другие рекомендации к возврату

Достаточно часто главной причиной отказа в возврате НДС является несоответствие данных и неправильное заполнение документов. В определенных случаях причиной для этого может стать неверное указание адреса (фактической вместо юридического), или же путаница в указании номеров платежных документов.

Суд допускает использование исправленных документов, но намного проще делать все верно с самого начала.

Рекомендуется вести учет так, чтобы отделять облагаемые налогом и необлагаемые операции. Если такое отделение не сделано, то вернуть НДС будет практически нереально, так как эта процедура привязана к определенным видам работы.

Также можно ожидать отказа тем организациям, контрагент которых не заплатил НДС.

Законодательное регулирование

Нормативная база, при помощи которой регулируется вопрос начисления и возврата НДС включает в себя такие законодательные акты:

- глава 21 Налогового кодекса РФ;

- Постановление Правительства, которое выдано под номером 1137, и в котором говорится о нормах заполнения документов, необходимых для уплаты налога;

- Таможенный кодекс ТС.

Также сюда можно отнести соглашение, подписанное членами Таможенного союза о таможенной стоимости товаров, которые перевозятся через границы стран.

Для получения шанса на возврат НДС обязательно нужно соблюдать нормы его уплаты и следить за правильным заполнением документов.

Краткое изложение сути налога на добавленную стоимость и принципов этой системы налогообложения – в этом видео:

Источник: fbm.ru