Возврат НДС при экспорте товара — это процедура возмещения налогов из бюджета, которая совершается в отношении экспортируемых товаров. Разберемся, как правильно оформить возврат налога на добавленную стоимость при экспорте товаров.

Общие правила

Действующая редакция НК РФ предусматривает налогообложение экспортируемых товаров по ставке 0 % в части НДС. То есть продукция, реализуемая за пределами России, подлежит обложению по нулевой льготной ставке. Однако отстаивать свое право на данную категорию льготы придется документально. Для этого следует подать в ИФНС налоговую декларацию по НДС за соответствующий квартал, договор поставки продукции, а также таможенную декларацию со специальными отметками (выпуск разрешен и товар вывезен).

Довольно часто у налогоплательщика-экспортера возникает ситуация, когда сумма налога к уплате за отчетный период ниже, чем сумма вычета по НДС. В таком случае у компании возникает право на возврат НДС при экспорте товара из бюджета. Возникшую разницу можно вернуть двумя способами: в общем либо в заявительном порядке (п. 2 ст. 173 , ст. 176 , ст.

Налогообложение при импорте. Импорт из Китая. Оптимизация расходов. Александр Шоршин: Про налоги

176.1 НК РФ ). Как правильно действовать в каждом случае, расскажем далее.

Общий порядок возврата

Итак, организация осуществляет экспорт товара, возврат НДС из бюджета решено осуществить в общем порядке. Что делать — пошаговая инструкция.

Шаг 1. Подготовьте налоговую декларацию по НДС за отчетный квартал. Проверьте правильность заполнения документа.

Шаг 2. Подготовьте подтверждающие документы. Это договор поставки и таможенная декларация с отметками российской таможни. Обратите внимание, что если договор поставки (соглашение, контракт) был ранее предоставлен в ФНС, то дублировать контракт не обязательно. Достаточно направить в ИФНС соответствующее уведомление.

Если договор содержит сведения, отнесенные к государственной тайне, то подавать информацию следует в особом порядке. Полный текст контракта дублировать не нужно. Следует подготовить специальную выписку, которая будет раскрывать необходимые сведения для ИФНС (данные о продукции, цене, сроках и условиях осуществления поставки).

Шаг 3. Примите решение: возврат или зачет возникшей переплаты по НДС.

Напомним, что налогоплательщик вправе вернуть излишне уплаченные налоги из бюджета либо зачесть переплату в счет будущих платежей. Обратите внимание, что данные действия недоступны, если за налогоплательщиком числится задолженность по данным фискальным обязательствам.

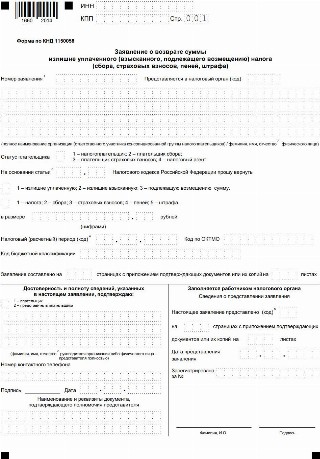

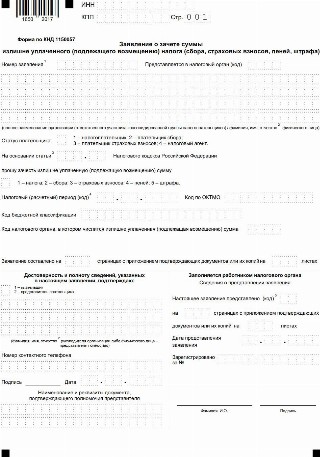

Примеры документации

Бланк на возврат НДС при экспорте из России

Бланк для зачета

Шаг 4. Дождитесь решения ФНС. Обратите внимание, что сроки проведения камеральных проверок инспекцией сокращены. Так, если документы были поданы до 03.09.2018, то срок рассмотрения составляет три месяца. Документация, поданная уже после 03.09.2018, будет на рассмотрении два календарных месяца (п. 2 ст. 88 НК РФ ).

Если налоговики не выявят нарушений, то переплату по НДС вернут на расчетный банковский счет, указанный в заявлении на возврат КНД 1150058, либо зачтут по заявлению на зачет КНД 1150057.

Заявительный порядок возврата НДС

Заявительный порядок позволяет получить возмещение уплаченного налога до окончания камеральной проверки. Данной привилегией могут воспользоваться практически все категории налогоплательщиков, которые предоставили банковскую гарантию либо специальное поручительство.

Организации, которые за два предшествующих года уплатили налогов в бюджет на сумму более чем 2 миллиарда рублей, могут обойтись и без поручительства. Обратите внимание, для резидентов порта Владивосток и ОСЭР предусмотрены дополнительные условия (пп. 1, 3, 4 п. 2 ст. 176.1 НК РФ ).

Порядок действий будет следующий.

Шаг 1. Заполните декларацию по НДС, подготовьте подтверждающие документы по аналогии с общим порядком возврата.

Шаг 2. Оформите банковскую гарантию или поручительство.

Банковская гарантия должна быть безотзывной и непередаваемой. Ее может выдать ВЭБ РФ либо иной банк, поименованный в соответствующем списке Центробанка РФ. Срок действия гарантии не может быть менее 10 месяцев с момента подачи декларации в ФНС. Сумма гарантии не может быть меньше суммы налога, возмещаемого в заявительном порядке (возместить можно всю сумму либо ее часть). В документе должны быть обозначены обязательства банка возместить ФНС сумму налога, если налогоплательщик уклонится от этого.

Поручительство также допустимо при применении заявительного порядка. Однако поручитель должен отвечать следующим требованиям: это исключительно российская организация, не имеющая задолженностей по налогам; не находящаяся в стадии ликвидации, реорганизации, банкротства; уплатившая в ФНС не менее 2 миллиардов рублей налогов и сборов за предшествующие 2 года до заключения договора поручительства; сумма обязательств по поручительству не может превышать 50 % от стоимости чистых активов организации. Сумма договора поручительства должна полностью покрывать сумму НДС, возмещаемого в заявительном порядке. Срок действия — не менее 10 месяцев с подачи декларации.

Шаг 3. Подайте весь пакет документов в ФНС.

Шаг 4. Не позднее пяти рабочих дней с момента подачи документов подайте в ИФНС соответствующее заявление о применении заявительного порядка на возврат НДС при экспорте (Санкт-Петербург, компания ООО «Весна», пример заполнения ниже). Данное заявление подготовьте в произвольной форме. Обязательно укажите банковские реквизиты счета, на который будет отправлен возврат НДС.

Источник: ppt.ru

Как верно заполнить документы, чтобы возместить НДС по импорту

На импорт товара приходится более 60% таможенных деклараций. Однако, большинство заполненных документов не проходят контроль со стороны налоговых органов, так как заполнены с ошибками. Рассмотрим основные правила заполнения документов, для возмещения НДС по импорту.

1) Для регистраций операций по импорту выделяют 2 кода операций в книге покупок по НДС:

- 19- обозначает ввоз товара в Россию с территории Евразийского экономического союза, а именно: Республики Армения, Беларусь, Казахстан, Киргизская (члены ЕАЭС);

- 20- обозначает ввоз товара в Россию странами, не являющимися членами ЕАЭС.

2) Как заполнить верно поле «Номер счета-фактуры» при импорте

Если используется код 19 (члены ЕАЭС): указывается регистрационный номер заявления о ввозе товаров и уплате косвенных налогов из раздела 2 заявления.

Стоимость: 12 000 — 15 000 руб. (все включено)

- Составление и сдача деклараций УСН и НДС, бухгалтерской отчетности и прибыли

- Расчет заработной платы на сотрудников

- Консультации по учету и налогообложению и т.д.

- Ведение кадрового документооборота

Номер состоит из 16 цифр и записывается в следующем формате: ННННДДММГГГГХХХХ, где:

- НННН – код налогового органа;

- ДДММГГГГ – дата регистрации заявления;

- ХХХХ – порядковый номер записи о регистрации.

Если используется код 20: указываются данные из графы 7 основного листа декларации.

Номер состоит из 8 символов, 6 цифр, 7 символов и записывается в следующем формате: XXXXXXXX/YYYYYY/ZZZZZZZ, где:

- XXXXXXXX – код таможенного органа;

- YYYYYY – дата декларации (дата, месяц, год (последние 2 цифры);

- ZZZZZZZ – порядковый номер декларации.

3) Какие проводки необходимо сделать в бухучете при импорте товара (начисление НДС, возмещение НДС):

- Дт 68 Кт 51 Уплачен НДС при ввозе товара на территорию РФ

- Дт 19 Кт 68 Отражен НДС по импорту

- Дт 41 Кт 60 Импортный товар поставлен на учет (покупка товара)

- Дт 68 Кт 19 Принят импортный НДС к вычету

4) Какие документы необходимо предоставить в ИФНС для подтверждения права на возмещение НДС:

- договор, контракт (или копия), заключенный на поставку товара с иностранной фирмой. В договоре (контракте) прописывается полная информация об условиях поставок, сроках, ценах и видах продукции. В договоре в качестве заказчика должно быть общество, а не физическое лицо, даже не генеральный директор. Оплата за приобретенный товар также должна производиться со счетов общества, которое указано в контракте;

- таможенная декларация с отметкой (печатью) таможни;

- все полученные счета-фактуры;

- паспорт сделки, зарегистрированный в банке в установленном порядке;

- товарные накладные на товар, товарно-транспортные накладные;

- платежные поручения с отметкой банка;

- книги покупок НДС.

Самое главное-внимательно заполните все поля и реквизиты документов. На всех документах необходимо наличие печати и подписи должностных лиц.

5) Таможенные брокеры- помощь в оформлении сделки. Вернут ли НДС в случае работы с ними?

В случае ввоза товара через агента (брокера, посредника) необходимо собрать документы, подтверждающие выплату суммы налога агентом (письмо Минфина России от 28 августа 2007 г. № 03-07-08/242): акт сверки агента с таможенными органами, акт сверки компании с агентами, копии платежных документов, подтверждающих уплату таможенных платежей.

Если расчеты с таможней проводил брокер или посредник, обществу для подтверждения права на вычет потребуются документы, свидетельствующие о том, что по уплате НДС он понес реальные затраты (постановления ФАС Северо-Западного округа от 25 октября 2007 г. № А56-205/2007, от 7 марта 2007 г. № А56-10953/2006, от 30 октября 2007 г. № А56-6538/2007).

Однако на всю эту информацию ссылаются только суды, соответственно приходим к выводу, что в случае работы с таможенным брокером, налоговая инспекция может в добровольном порядке отказать вам в вычете по НДС. Вам придется добиваться своего права через суд.

Все документы подаются в вашу территориальную ИФНС для прохождения камеральной проверки. Срок проверки 3 месяца, однако он может быть продлен в результате уточнения данных (подача корректирующих сведений).

Решение по возмещению вам НДС или отказ в возмещении выноситься в 7-дневный срок со дня окончания камеральной проверки, денежные средства перечисляются вам в течении 12 дней после решения органов ИФНС.

Источник: www.buxprofi.ru

Бухгалтерский учет операций по импорту товаров

Действующей в 2014 году законодательной базой по НДС предусматривается ряд случаев, когда возможен возврат НДС при импорте. Однако импортер должен понимать, что это очень сложная процедура, поэтому еще до подготовки декларации на возврат НДС при импорте следует ознакомиться со всеми нюансами.

Особенности импортных операций

Импортом является ввоз товаров на таможенную территорию российского государства без наличия обязательств об их обратном вывозе (п. 10 ст. 2 Федерального закона № 164-ФЗ).

Доставка товаров на таможенную территорию российского государства допустима только в государственных пунктах пропуска через границу. При этом перевозчик обязан доставить ввезенную им продукцию в пункт пропуска, предъявить ее таможенному органу, а также предоставить документацию, предусмотренную ст.ст. 73-76 ТК (Таможенного Кодекса) РФ.

Отличительной особенностью импортных операций является тот факт, что налог на добавленную стоимость уплачивается не в налоговый орган, а на таможенном посту вместе с иными сборами, пошлинами и акцизами. Исключением являются следующие материальные ценности:

- продукция, что ввозится на безвозмездной основе, либо в качестве гуманитарной помощи;

- технологическое оборудование, что не имеет своих аналогов и не выпускается странами, что входят в состав Таможенного союза:

- лекарственные средства и медицинское оборудование (согласно утвержденному Правительством России перечню);

- культурные ценности, которые получают финансирование за счет средств федерального бюджета и ценности, что получены в дар культурными учреждениями;

- печатная продукция, полученная библиотеками либо музеями в результате проведения некоммерческих операций (например, международного обмена);

- не подвергавшиеся обработке природные алмазы;

- материальные ценности, что ввозятся с целью личного использования представителями зарубежных дипломатических организаций;

- ценные бумаги и валюта:

- продукция морской промышленности, выловленные и переработанные российскими организациями:

- объекты, что используются с целью изучения и освоения космического пространства;

- объекты, что направлены на реализацию Олимпийских и Паралимпийских зимних игр 2014 года.

Полный перечень товаров, что получили освобождение от уплаты данного налога на таможне, приведен в ст. 150 НК РФ. В зависимости от вида ввозимых материальных ценностей, согласно ст. 164 НК РФ, налоговая ставка может варьироваться от десяти до восемнадцати процентов.

Так, десятипроцентный НДС уплачивают при ввозе импортных продовольственных товаров, медицинских препаратов и оборудования (что не входят в утвержденный Правительством РФ перечень), импортных товаров для детей, книжной печатной продукции и периодических изданий. Если продукция, что импортируется, не входит в вышеуказанные категории, то она облагается по восемнадцати процентной ставке.

Сроком уплаты налога на добавленную стоимость при импорте в 2014 году считается пятнадцать дней с момента предоставления товаров таможенному органу.

Объект налогообложения и условия вычета НДС при импорте

Согласно ст. 160 НК РФ, объект налогообложения НДС при импорте товаров состоит из стоимости данных товаров, что указана в декларации, объема таможенной пошлины и суммы акциза.

Оплата налога на добавленную стоимость, как и других таможенных пошлин, должна производиться на счет Федерального казначейства. Чтобы налог на добавленную стоимость, оплаченный при импорте, можно было принять к вычету, необходимо выполнить следующие требования:

- ввезенные материальные ценности должны быть поставлены на учет. В случае, если данные товары были приобретены для дальнейшей продажи, то их принятие на учет осуществляется оприходованием их цены на бухгалтерский счет 41. Что же касается ввоза основных средств, то они считаются принятыми на учет сразу же после фактического их принятия на бухгалтерский счет 07 (Постановление Президиума Высшего Арбитражного Суда РФ от 24.02.2004 N 10865/03).

- в наличии у налогоплательщика должна быть вся необходимая первичная документация. Причем в этом случае основанием для вычета НДС, что был уплачен при импорте, считаются не счета-фактуры, а таможенная декларация;

- продукция, что ввезена должна использоваться для осуществления операций, что являются объектами обложения налогом на добавленную стоимость;

- фактическая оплата НДС таможенному органу. В случае, когда оплата импортных товаров производилась за счет средств, что были взяты в заём, налоговый орган не вправе принять решение об отказе предприятию в вычете.

Предприятие имеет право на возврат при осуществлении импортных операций, если за отчетный период объем фактически уплаченного через таможенный пост НДС больше суммы НДС, подлежащего уплате, а также при ставке ноль процентов.

Предприятие может претендовать на возмещение НДС при соблюдении ряда условий:

- данное предприятие является плательщиком НДС;

- ввозимая продукция не освобождена от налога;

- подтвержденный налоговой декларацией и правильно оформленной первичной документацией факт уплаты.

В 2022 году возмещение может производиться в таких формах:

- зачет по существующим у плательщика задолженностям и пеням;

- возврат средств на банковский счет налогоплательщика;

- зачет по уплате будущих налоговых платежей;

- частичный возврат и зачет.

Бухгалтерский учет при осуществлении импортных операций в 2022 году

Налоговые обязательства перед государственным бюджетом отражает бухгалтерский 68-й счет «Расчеты по налогам и сборам». По дебету девятнадцатого счета «Налог на добавленную стоимость по приобретенным ценностям» производится учет НДС, что исчислен к уплате в бюджет государства. Чтобы осуществить бухгалтерский учет при импорте, необходимо составлять следующие проводки:

- Дт 68 — Кт 51 – оплата налога при импорте материальных ценностей на территорию российского государства.

- Дт 19 — Кт 68 – учет объема налога по импортируемой продукции.

- Дт 41 — Кт 60 – постановка на учет импортных товаров.

- Дт 68 — Кт 19 – объем НДС, что был уплачен через таможню, принят к вычету.

Если, несмотря на наличие обоснованной документации, фискальными органами выносится решение об отказе налогоплательщику в возмещении, то он имеет право обратиться арбитражный суд.

Видео

Источник: cleverbuh.ru