Такая система налогообложения, как УСН позволяет предпринимателям уплачивать взносы в бюджет в простой схеме. В течение календарного года плательщики УСН уплачивают авансовые платежи по завершению каждого квартала. С окончанием календарного года производится расчет общей суммы налога и уплачивается разница между полученной суммой и уже перечисленными платежами. Однако в этом случае у налогоплательщиков может возникать переплата по налогу УСН. Почему это происходит и что с этим делать, рассмотрим в настоящей статье.

Почему появляется переплата

Уплата налога при применении такой системы налогообложения, как упрощенка, осуществляется по кварталам. И при этом применяется метод нарастающего итога. То есть каждый последующий произведенный расчет будет включать в себя дополнительные сведения о формировании налоговой базы. Наиболее актуальными эти данные являются за последний квартал.

Целесообразным будет проведение последнего расчета сразу за 4 периода отчетного года. Исходя из результатов, полученных за 3 первых квартала, производится уплата авансовых платежей по УСН и при этом отчетность в налоговый орган не подается. Окончательная сумма налога, подлежащая уплате при УСН, отражается в декларации, представляемой в налоговую по завершении года.

Как зачесть (вернуть) переплату по налогам и страховым взносам с 1 января 2023?

Но откуда же берется переплата по налогу? Возникать она может с суммы платежей, уплаченных в течение года, которая может превышать всю сумму налога, начисленную за налоговый период. То есть, получается, что УСН к уплате по итогам года не просто не начисляется, а перекрывает все платежи, уплаченные в течение года. Это может произойти из-за того, что в 4 квартале в компании могут возникнуть дополнительные расходы, учитываемые в налогооблагаемой базе.За счет этих расходов существенно снижается объем базы, а уже по итогам года возникает переплата.

Что делать, если возникла переплата по налогу УСН

Как и в отношении любого вида налога, при возникновении переплаты, поступить можно следующим образом:

- вернуть переплату на расчетный счет компании;

- зачислить переплату в качестве уплаты за иной налог, перечисляемый также в федеральный бюджет.

Для того, чтобы вернуть или зачесть переплату, налогоплательщику нужно будет подать в налоговый орган заявление установленного формата. При этом у компаний и ИП, столкнувшихся с подобного рода переплатой по УСН, возникает еще один вопрос: можно ли эту переплату учесть в счет будущих платежей по УСН?

Ответ при этом будет следующим: если целью компании или ИП является дальнейшее использование режима УСН с таким же объектом, то самым простым способом использования переплаты будет учетная операция в рамках будущих платежей по этому налогу. К примеру, компания воздерживается от уплате налога УСН 6% по причине того, что общая сумма налога меньше, чем сумма авансовых платежей за налоговый период. Переплата будет учтена в счет авансов следующего календарного периода по данному же типу платежа. И заявление для зачета суммы переплаты в этом случае в налоговую подавать уже не нужно. Переплата учитывается в рамках того же КБК и ОКТМО, по которым перечислялся налог.

Как вернуть переплату по налогам и взносам по новым правилам?

Таким образом, если налогоплательщик не предпринимает каких либо действий относительно своей переплаты по УСН, то в новом отчетном периоде данная сумма будет учтена в качестве аванса по этому налогу. Однако, для компании нелишним будет проведение сверки расчетов с налоговой, чтобы выявить погрешности совместно с представителями контролирующих органов.

Важно! Для возврата или зачета переплаты обратиться в нужно в налоговый орган по месту регистрации ООО или ИП.

Варианты возврата переплаты по УСН

Для правильного решения вопроса, к сожалению, потребуется больше времени и денег, чем хотелось бы. Фактически переплачивая лишние суммы, вы тем самым кредитуете нашу налоговую инспекцию, а вернуть от туда деньги гораздо сложнее, чем перечислить. Но выходы есть и их два. Перед тем как зачесть решение следует взять сверку по налогом из налоговой инспекции.

Зачет переплаты

[us_single_image image=”5518″ size=”medium” align=”right” animate=”fade” animate_delay=”” onclick=”lightbox”]Первый вариант наиболее простой для исполнения – это зачет излишне перечисленной суммы налога в счет будущих периодов. Для этого необходимо предоставить в ФНС ваше заявление либо посредством сети интернет, предварительно заверив документ при помощи электронной цифровой подписи или же принести лично в бумажном виде.

Заявление не имеет установленной конструкции, поэтому его можно написать в свободной форме на фирменном бланке организации с указанием всех необходимых реквизитов. Необходимо указать период возникновения переплаты, а также наименование налога, по которому она наступила. Также необходимо описать на какой налог будет зачтена переплата.

Возврат переплаченных денег из ФНС

[u[us_single_image image=”5517″ size=”medium” align=”right” animate=”fade” animate_delay=”” onclick=”lightbox”]торой вариант будет сложнее, так как налоговая инспекция не очень желает возвращать полученные деньги. При этом возврат возможен в том случае, если у вас нет действующих задолженностей по налогам. Поэтому вам также предварительно следует получить у налоговиков акт сверки, а еще лучше проконсультироваться с вашим инспектором.

Заявление на возврат переплаты пишется так же, как и на зачет, на официальном бланке с указанием реквизитов. В тексте следует указать вид налога, КБК и сумму переплаченного налога. Ниже обязательно указываются ваши банковские реквизиты для перечисления денег.

Переплата по налогу УСН, возникшая по ошибке

Возникнуть переплата по налогу УСН может также и по ошибке. Например, бухгалтер или сам предприниматель допустил ошибку при перечислении денежных средств. В этом случае ее можно зачесть в качестве последующей оплаты, либо зачесть в счет оплаты идентичного сбора, пени или штрафа, а также вернуть на свой расчетный счет.

Для проведения зачета потребуется подать заявление, составленное по унифицированной форме. После подачи заявления, ИФНС в течение 10 дней рассматривает его и принимает решение. О своем решении налоговая сообщает еще в течение 5 дней.

Переплата по УСН: как вернуть деньги на счет организации

В случае если переплата по налогу возникла у юрлица на УСН, то, согласно общему порядку, вернуть сумму переплаты на расчетный счет организации можно лишь при условии отсутствия задолженности по налогу.

Ниже представлена пошаговая инструкция, которая поможет бухгалтеру предприятия разобраться в процедуре возврата переплаты по УСН.

Шаг-1. Подтверждение переплаты

Прежде чем обращаться в ФНС за возвратом средств, необходимо подтвердить наличие и сумму переплаты.

Если переплата возникла в связи с некорректно отраженными суммами в налоговой декларации, то организации следует подать в ФНС «уточненку» с верными данными. Далее необходимо провести сверку с фискальной службой и подписать соответствующий акт (бланк можно скачать здесь ⇒ Акт сверки с ФНС (бланк)).

Порядок подачи заявления о зачете переплаты по УСН

Заявление в ИФНС о зачете переплаты подается одним из способов:

- путем личной явки в ИФНС, при этом подается заявление в двух экземплярах, на одном из которых ставится отметка инспектором в подтверждение получения;

- по почте, при этом направить заявление необходимо в виде заказного письма с описью вложения и уведомлением о вручении;

- через интернет в качестве электронного документа (это можно сделать через личный кабинет на сайте налоговой или с помощью специальной программы).

Как узнать о переплате по налогам ИП

Для уточнения этого вопроса существует два пути: получить уведомление от ИФНС или справиться самостоятельно (через личный кабинет налогоплательщика).

- Уведомление от ИФНС

Может происходить в виде телефонного звонка. Например, в отделении ФНС нашли переплату и звонят вам по мобильному, представившись примерно так: «Здравствуйте, это налоговая». В таком случае обязательно запишите, из какого отделения вам звонят и какой налог был оплачен с избытком. Особенное внимание уделите тому, чтобы зафиксировать номер телефона или адрес отделения, где была выявлена ваша переплата.

При обнаружении избыточного налога ИФНС может затребовать документацию, например акты, договоры, счета-фактуры и даже кассовый аппарат для перепроверки. Нет смысла препятствовать, ведь указанные меры служат вашим интересам, к тому же отказ от их исполнения может вылиться в штраф порядка 10 000 руб. А чем скорее вы предоставите данные и позволите налоговой инспекции все уточнить, тем быстрее сможете вернуть ошибочно перечисленные средства.

На официальном сайте ФНС можно использовать свой личный кабинет; среди прочего он помогает выяснять, существуют ли переплаты, и контролировать ход заявлений по их возврату. При наличии ЭЦП (электронно-цифровой подписи) вы сможете перевести отчетность и контакты с налоговой инспекцией в digital-формат, отказавшись от бумажных документов и личных визитов.

Просто зарегистрируйтесь на сайте ФНС – и сможете отслеживать весь ход своих налоговых платежей в персональном аккаунте.

Есть еще один способ. Можно уточнить наличие переплаты и вернуть ее через личное посещение налоговой инспекции и Почту России. Если вам удобнее лично обратиться за информацией, а все отношения иметь закрепленными на бумаге, можете выбрать этот путь. Просто во время чтения статьи заменяйте «электронные обращения» на «посещение налоговой инспекции по месту учета» и «письмо с описью вложения» – в целом же алгоритм общий.

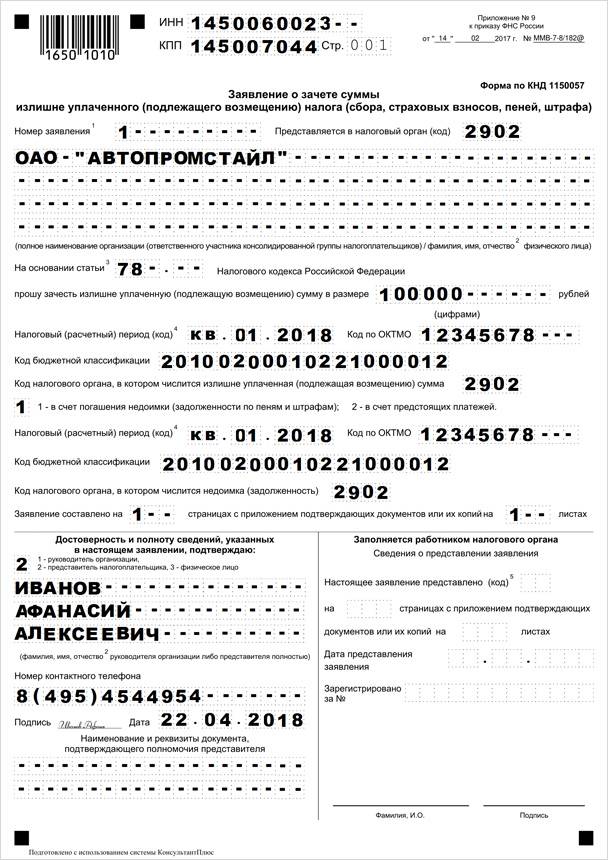

Порядок заполнения заявления

В настоящее время для заявление о зачете излишне уплаченного налога применяется бланк, утвержденный с 31 марта 2021 года. Заполняется документ с шапки, в которой указывается ИНН и КПП организации или ИП. Если заявление подает организация, то две пустые клетки в ИНН зачеркиваются, а если предприниматель, то полностью перечеркивается поле для заполнения КПП. Рядом указывают номер страницы, например, для титульного листа – «001».

После этого указывается «Номер заявления», в котором отмечается в какой раз налогоплательщик обращается за зачетом в течение текущего года. Также вносится код налоговой, в которую подается заявление о зачете. Далее заполняют наименование компании полностью, либо ФИО индивидуального предпринимателя.

После этого указывают статью НК РФ, на основании которой производится зачет. В случае зачета излишне уплаченного налога указывается статья 78 НК РФ. Далее отмечается информация о зачете. Причем сначала записывается сумма, которую налогоплательщик запрашивает к зачету, а после отмечается период, в котором возникла переплата. Это поле состоит из трех блоков, которые разделяются точками:

- В первых двух клетках указывается «МС», «КВ», «ПЛ» или «ГД», если период составляет месяц, квартал, полугодие или год.

- Следующие две клетки нужны для уточнения номера периода. Если это квартал, то от 01 до 04, если полугодие – то 01 или 02, а если год, то записываются просто нули.

- В последних клетках указываются год.

Ниже следует указать код зачета. При этом «1» ставят, если планируется использование суммы переплаты в качестве погашения имеющейся задолженности, а «2», если планируется погашение будущих платежей.

Во втором блоке указывают информацию о том, на что будет направлена переплата, указывается коды:

- периода (на какой период переносится излишне уплаченный налог УСН);

- ОКТМО;

- КБК, на который переносится переплата.

КБК может совпадать с предыдущим кодом или отличаться от него, например, если зачет проводится по другому налогу. Последними заполняют графы, в которых указывается число листов в заявлении и число листов-приложений. В нижней части заявление разделено на два столбика, левый из которых заполняет налогоплательщик. Здесь указывают ФИО лица, подающего заявление, его номер телефон, дату и подпись.

Сроки проведения зачета

Важно! После подачи заявления в ИФНС о зачете переплаченного налога, налоговый орган будет рассматривать его в течение 10 дней. После этого еще на протяжении 5 дней налоговая должна сообщить налогоплательщику свое решение.

Если зачет осуществляется только по одному налогу, то заявление даже не потребуется оформлять. Налоговики самостоятельно проведут зачет в срок до 10 дней с даты обнаружения переплаты. Если переплата больше по размеру, чем сумма неуплаченного налога, то оставшаяся часть может направляться на погашение будущих платежей. Кроме того, компания или ИП может подать заявление на возврат суммы излишне уплаченного налога. Тогда налоговая также потратит 10 дней на рассмотрение заявления, а затем в течение 1 месяца осуществи перевод переплаты на расчетный счет налогоплательщика.

Как вернуть переплату по налогам ИП, если оно закрыто

Если вы до прекращения деятельности отправляли избыточный платеж, опять же попробуйте вернуть средства через заявление в ИФНС. Налоговый излишек будет перечислен по тем реквизитам, которые вы укажете в этом заявлении. В данном случае подойдет и дебетовая карта.

Сверку при этом следует заказать через налоговую службу при помощи отдельной системы документооборота.

Как вернуть переплату по налогам ИП после закрытия? Можно воспользоваться и своим аккаунтом налогоплательщика. Правда, в случае прекращения деятельности предпринимателю все равно нужно будет лично посетить ИФНС для сверки взаиморасчетов. Не забывайте, что заявление следует заполнить и распечатать в двух экземплярах.

Один из них передается лично уполномоченному инспектору, а другой служит для подтверждения принятия первого – его должны вернуть, поставив специальную отметку с датой. Наличие с собой паспорта при этом обязательно. Инспекция будет готовить акт сверки в течение пяти дней.

Документ отправят вам по почте – либо же вас уведомят о его готовности к личному получению. Бывает так, что результат по налоговой сверке дается в день обращения. Если он подтверждает отсутствие как задолженности, так и переплаты – все в порядке. Если обнаружился долг – его можно спокойно погасить, он будет числиться за вами как за физическим лицом вне предпринимательской деятельности.

Если выяснилась переплата – вести тоже хорошие: скорее всего, несложными действиями вернете средства обратно. Полученный акт сверки направьте в ИФНС вместе с отдельным заявлением на возврат излишне уплаченного налога. Переплата будет возвращена.

Заявление такого типа может быть подано в течение трех лет со дня перечисления избыточного платежа. Например, переплата случилась в 2021 году, а прекращение деятельности – в 2019-м. Запросить возврат можно до 2021 года.

Итак, как вернуть переплату по налогам ИП при закрытии им деятельности? Заявление полностью готовится, дублируется, оба экземпляра подаются в налоговую инспекцию по месту вашего проживания, один тут же возвращается вам (с отметкой о принятии и датой). Отказ не допускается.

Налоговая служба будет рассматривать ваше заявление в течение 10 дней и предоставит решение. Если переплата подтверждена, вам должны вернуть ее в рамках одного месяца. На практике, однако, может случаться иное.

Ответы на распространенные вопросы

Вопрос: Как компания или ИП узнает о возникшей переплате?

Ответ: Узнать о переплате по налогам компания или ИП может как самостоятельно, так и через сообщение, полученное из налоговой. Во втором случае инспектор ИФНС оповещает компанию о возникшей переплате в срок до 10 дней с даты установления данного факта. Сообщить об этом он может по телефону, путем почтового отправления, либо через систему электронного документооборота.

Вопрос: Может ли заявление от налогоплательщика о возвращении переплаты вызвать проверку со стороны налогового органа?

Ответ: Да, заявление, поступившее от налогоплательщика о зачете или возврате переплате может служить поводом для проведения камеральной проверки. Особенно это касается случаев, когда налогоплательщиком подается уточненная декларация с меньшей суммой налога, а после этого уже направляется заявление на возврат.

Возможные последствия за невозвращенную переплату по налогам ИП

Что произойдет, если не оформить излишек по налогу на возврат? Пени не начисляются, никаких штрафных санкций не последует.

Скорее всего, ваша инспекция учтет этот излишек в будущем периоде того же налога. Например, в 2021 году у вас произошла переплата по транспортному налогу; заявление, чтобы ее вернуть, вы не подавали. В таком случае ИФНС просто уменьшит на эту сумму ваш налог на транспорт за 2021 год.

Если же вы перестали использовать корпоративный транспорт и, соответственно, платить по нему налог, а переплату не возвращали, налоговая инспекция не примет по отношению к ней никаких мер в новом периоде. Здесь у вас отсчитываются три года с момента уплаты излишка, чтобы вернуть его или учесть в другом виде налога. Если не предпринять этого, деньги просто пропадут.

Именно так и произошло? Тогда лучше списать устаревшую переплату под видом «безнадежного долга». Так называется сумма, которую нельзя вернуть по объективным причинам, таким как банкротство компании-должника или истечение допустимого срока давности.

В бухгалтерском учете списанный долг рассматривается как расход, который покрывается доходами, в результате чего сходятся дебет и кредит. В итоге происходит уменьшение суммы дохода, облагаемой налогами. ИФНС воспринимает списание долга как уменьшение налоговых выплат, поэтому тщательно проверяет (порой не один раз) случаи списания потерь.

Приказ Минфина по ведению бухгалтерского учета допускает списывать невозвращаемую переплату в качестве безнадежного долга, но в реальной ситуации такого рода вам могут отказать. Здесь действия будут зависеть от того, о какой сумме идет речь и выгодно ли для вас будет добиться ее списания. Если ответ положительный, заручитесь поддержкой квалифицированных юристов и бухгалтеров, которые доведут этот вопрос до победного конца.

Источник: buro12.ru

Как зафиксировать платежи или переплату в конкретном налоге и бюджете

Вся переплата, сложившаяся по состоянию за 31.12.2022 по НДФЛ, УСН, ЕСХН, фиксируется на соответствующем налоге и в соответствующем бюджете, т.е. её принудительного переноса на единый налоговый платеж (ЕНП) не будет.

Указанная переплата остается в бюджете до срока представления декларации/расчета или истечении 10 дней после регламентной даты предоставления в ЕНС:

— НДФЛ — 25.02.2023 (+ 10 рабочих дней если декларация не представлена)

— УСН ЮЛ 25.03.2023 (+ 10 рабочих дней если декларация не представлена)

— УСН ФЛ 25.04.2023 (+ 10 рабочих дней если декларация не представлена)

— ЕСХН – 25.03.2023 (+ 10 рабочих дней если декларация не представлена).

При наступлении указанной даты сравниваются суммы, указанные в декларации, с суммами, зафиксированными (уплаченными) по соответствующим налогам (бюджетам).

В случае если суммы, зафиксированные (уплаченные) по соответствующим налогам (бюджетам), превышают суммы, исчисленные в декларациях, производится перенос излишка суммы на ЕНП.

Указанный перенос на ЕНП осуществляется на следующий день после представления соответствующей декларации или, в случае ее непредставления, по истечении 10 дней с установленного срока ее представления.

Транспортный и земельный налог организаций

Вся переплата, сложившаяся по состоянию за 31.12.2022 по транспортному и земельному налогам фиксируется на соответствующем налоге и в соответствующем бюджете. Т.е. её принудительного переноса на единый налоговый платеж ( ЕНП) не будет.

Указанная переплата остается в бюджете до момента отражения в ЕНС начислений, по указанным налогам в соответствии с расчетом, проведенным налоговым органом (ст. 363, 397 Налогового кодекса Российской Федерации).

Начисленные налоговым органом суммы сравниваются с суммами авансов, зафиксированными (уплаченными) по соответствующим налогам (бюджетам).

В случае если суммы, зафиксированные (уплаченные) по соответствующим налогам (бюджетам), превышают суммы, исчисленные налоговым органом, производится перенос излишка суммы на ЕНП.

Налог на имущество организаций

Вся переплата, сложившаяся по состоянию за 31.12.2022 по налогу на имущество организаций фиксируется на соответствующем налоге и в соответствующем бюджете. Т.е. её принудительного переноса на ЕНП не будет.

Часть переплаты будет учтена в начисления, указанные плательщиком в декларации по налогу на имущество, представленному по сроку 25.03.2023.

Оставшаяся часть переплаты продолжает учитываться в бюджете до момента отражения в ЕНС начислений, по указанному налогу в соответствии с расчетом, проведенным налоговым органом (ст. 383 НК РФ).

По факту учета начислений в совокупной обязанности сравниваются суммы, указанные в расчете налогового органа, с суммами, зафиксированными (уплаченными) по соответствующему налогу (бюджетам).

В случае если суммы, зафиксированные (уплаченные) по соответствующему налогу (бюджетам), превышают суммы по декларации и исчисленные налоговым органом, производится перенос излишка суммы на ЕНП.

Налог на прибыль, зачисляемый в бюджет субъектов Российской Федерации.

Вся переплата, сложившаяся по состоянию за 31.12.2022 по налогу на прибыль, зачисляемому в бюджет субъектов Российской Федерации, фиксируется на соответствующем налоге и в соответствующем бюджете. Т.е. её принудительного переноса на единый налоговый платеж (ЕНП) не будет.

Указанная переплата остается в налоге (бюджете) и будет зачтена в погашение начислений по представленным декларациям по налогу на прибыль. Последующий автоматический перенос остатка переплаты не предусмотрен. Переплата может быть зачтена на ЕНП только в случае образования отрицательного сальдо на ЕНС либо по представленному плательщиком заявлению об отмене зачета в счет предстоящих платежей.

- 2.В отношении платежей, осуществляемых с 01.01.2023, в счет уплаты НДФЛ, транспортного налога, земельного налога, налога на имущество организаций, УСН и ЕСХН, страховых взносов.

В соответствии с пунктом 9 статьи 58 Налогового кодекса Российской Федерации с 01.01.2023 для распределения платежей в налоги с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога, плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов плательщика (КНД 1110355) (далее — Уведомление).

Уведомление подается юридическими лицами и индивидуальными предпринимателями по НДФЛ, страховым взносам, имущественным налогам юридических лиц (транспортный налог, земельный налог, налог на имущество организаций) и упрощенной системе налогообложения (УСН и ЕСХН).

Уведомление предоставляется не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов.

Финансы не прощаются с тобой: как вернуть деньги из налоговой, если вы заплатили лишнее

Переплатить налоги лучше, чем недоплатить. За недоплату начисляют штрафы и пени, а переплату можно вернуть или зачесть в счёт других налогов. Правда, для этого придётся заполнить ряд документов, но почти всё можно сделать без похода в налоговую. Главное — успеть это сделать в течение трёх лет. О том, как вернуть из налоговой деньги, если вы заплатили лишнее, рассказал руководитель службы бухгалтерской поддержки клиентов «Модульбанка» Дмитрий Гудович.

Дмитрий Гудович, 35 лет, руководитель службы бухгалтерской поддержки клиентов «Модульбанка» . Специалист по налогам и финансам, кандидат экономических наук, автор персонального блога о налогах и бухучёте. «Модульбанк» специализируется на обслуживании малого бизнеса.

Как узнать о переплате

Компания может узнать о переплате сама или от налоговой. По закону налоговая обязана сообщить о переплате (ст. 78 п. 3 Налогового кодекса РФ) письмом на адрес регистрации или уведомлением в личном кабинете на сайте налоговой. Оба способа ненадёжные: письмо может потеряться, а личный кабинет проверяют не все. Поэтому лучше рассчитывать на себя.

Есть два способа узнать о переплате самостоятельно:

- проверять декларацию и квитанции. Можно заметить две оплаченные квитанции с одной суммой или ошибку в декларации;

- сверяться с налоговой. Заказывать акт сверки по налогам и взносам.

Сверка — это документ, в котором видно, сколько нужно было заплатить налогов и сколько заплатили. В ней можно узнать о задолженности на начало и конец периода.

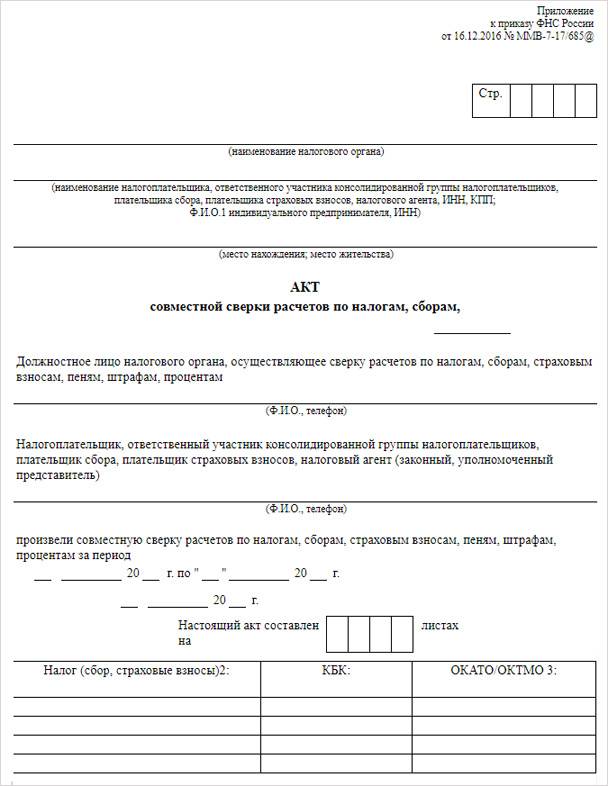

Акт совместной сверки расчётов по налогам и сборам

Так выглядит титульный лист сверки, его заполняет налоговая. Компания может согласиться со сверкой и подписать документ или оспорить его.

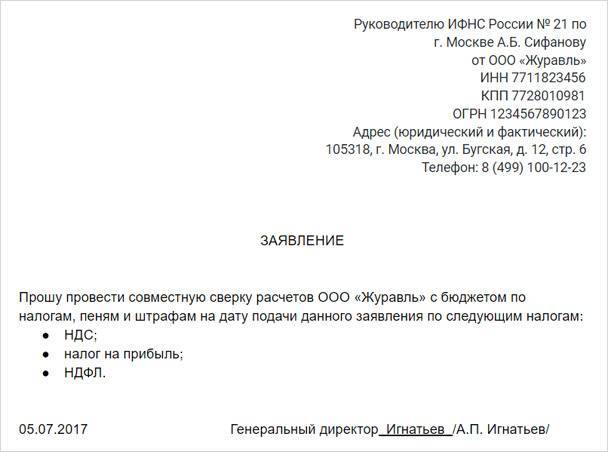

Сверку можно заказать в налоговой или по интернету. Если заказываете в налоговой, прид`тся писать заявление. У него нет строгой формы, можно написать произвольно:

Пример заявления на сверку с налоговой. В нём важно указать данные компании: название, ИНН, адрес и по каким налогам будет сверка.

Предприниматель составляет сверку от себя и приходит в налоговую с паспортом. А для компании в заявлении нужно указать ответственное лицо. Обычно это генеральный директор или главный бухгалтер. Чтобы подтвердить их полномочия, в налоговую нужно принести документы. Для директора это приказ о назначении, для бухгалтера — доверенность.

На сайте налоговой можно заказать сверку в личном кабинете : «Сверки с бюджетом» → «Направить заявление об инициировании процедуры…». Если заказывать сверку в налоговой, её готовят 10-15 рабочих дней. Через интернет — день-два.

Сверку лучше делать через три месяца после подачи декларации. За это время налоговая успеет проверить декларации, обновит информацию об оплате, и расчёты будут точными.

- Компания на УСН подала декларацию 31 марта, сверку нужно заказывать с 30 июня.

- ЕНВД сдают декларацию каждый квартал и могут запрашивать сверку, когда сдают следующую декларацию.

- На патенте сумма налога фиксированная, и её сложно переплатить, поэтому сверку можно делать раз в год.

В любом случае сверяться лучше после того, как сдали отчёт.

Как вернуть деньги

Теперь, когда мы знаем о переплате, пора возвращать деньги. Порядок такой:

- написать заявление на возврат переплаты;

- получить ответ;

- проверить, что деньги пришли на счёт.

Всё это занимает два месяца. Начнём.

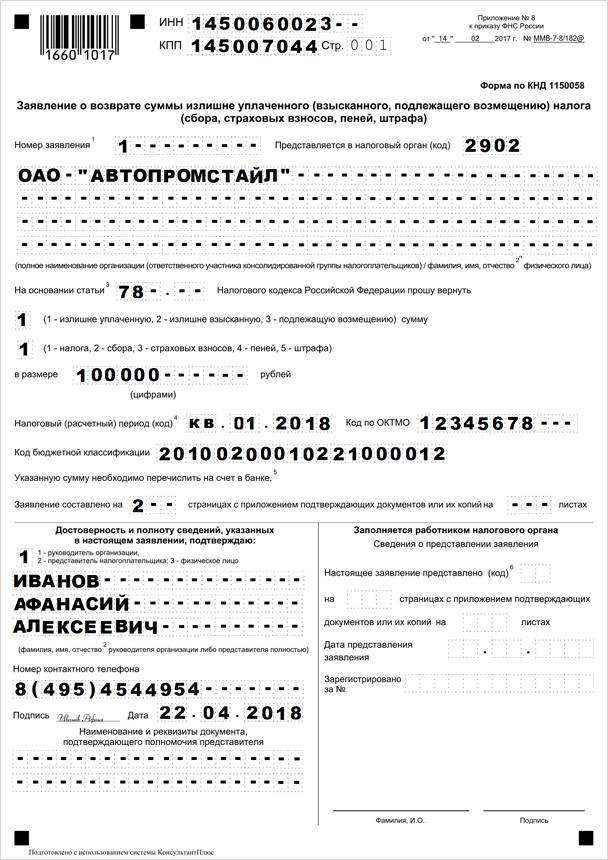

Написать заявление на возврат переплаты. Его можно заполнить в личном кабинете на сайте налоговой или скачать и написать от руки. У заявления есть утверждённая форма, в ней нельзя делать ошибки.

Форма заявления на возврат переплаты

Пример заполненного заявления на возврат переплаты. В нём указывают период, за который оплатили налог, и данные о компании: ИНН, название, имя руководителя.

В заявлении нужно указать счёт для возврата денег. Чтобы помочь налоговой найти переплату, к заявлению можно приложить декларацию, квитанции об оплате налогов, справку о сверке. Это не обязательно, но ускорит процесс.

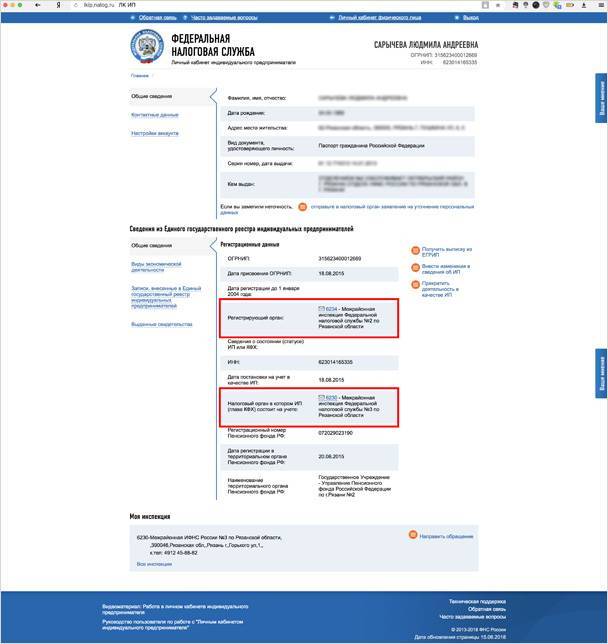

Иногда компании могут платить налоги в разных налоговых. Например:

- ИП на ЕНВД встают на налоговый учёт в каждом регионе, где работают.

- ИП на патенте платят за патент там, где его купили, а остальные налоги — по месту регистрации.

- ИП на упрощёнке платят по месту регистрации, но встают на учёт в налоговой по месту работы, если покупают нежилую недвижимость.

В этом случае возвращать деньги нужно из той налоговой, в которую отправили лишнее. Узнать это можно в личном кабинете:

Получить ответ по заявлению. Налоговая рассматривает заявление 30 рабочих дней. При положительном решении обычно сразу приходят деньги на реквизиты. Если к заявлению прикладывали сверку, ответ придёт быстрее.

Получить деньги. Если налоговая найдёт переплату, она вернёт деньги на счёт из заявления.

Сколько денег можно вернуть

Если нет долгов по налогам, вернётся вся сумма переплаты. Иначе налоговая сделает взаимозачёт, погасит долг за счёт переплаты, а остаток вернёт предпринимателю. Переплату можно оставить в счёт будущих платежей, например, если предприниматель будет платить авансовые платежи по упрощёнке.

Автоматический взаимозачёт можно сделать только по налогам одного типа. По налогам разных типов придётся писать заявление на взаимозачёт.

- ИП Холоднов переплатил 13 000 рублей налогов в 2016 году. В 2017 году он, наоборот, задолжал 7000 рублей. Налоговая сделает взаимозачёт: семь тысяч заберёт для оплаты долга, а оставшиеся шесть тысяч вернёт Холоднову.

- Теперь у ИП Холоднова та же переплата по упрощёнке, но долг по налогу на недвижимость. Налоговая не сделает взаимозачёт, Холоднову придётся писать заявление.

Чтобы зачесть переплату в счёт долга или направить деньги на предстоящие платежи, пишут заявление по утвержденной форме.

Бланк заявления на взаимозачёт долгов

Что может пойти не так

Налоговая может потерять заявление или не рассмотреть его вовремя. Если написали заявление, прошёл месяц, а ответа на почте или в личном кабинете нет, нужно писать повторно.

Вернуть деньги можно в течение трёх лет после переплаты ( ст. 78 п. 7 Налогового кодекса РФ ). Срок считается с момента переплаты: не когда предприниматель или налоговая её заметили, а когда фактически переплатили. Эту дату можно посмотреть в сверке.

Если пропустить срок, деньги не вернутся. Но можно попробовать продлить его через суд. Тогда придётся доказать, что не получали уведомление от налоговой.

- ООО «Россервис» переплатило 682 451 рубль по разным налогам. В 2015 году организация сделала сверку с налоговой и обнаружила переплату. Но налоговая отказалась возвращать деньги, потому что налогоплательщик пропустил трёхлетний срок возврата. Компания обратилась в суд. Налоговая не смогла доказать, что предупредила истца о переплате вовремя. Суд посчитал, что «Россервис» может требовать переплату в течение трёх лет с тех пор, как узнал о ней. Налоговая должна вернуть деньги. Судебное дело.

Деньги должны прийти на счёт за месяц после того, как налоговая вынесет решение о возврате. Если переплату не вернули в срок, налоговая платит проценты по ключевой ставке Центробанка за каждый день просрочки. Требовать пени нужно через суд.

В суд подают два обращения. В первом иске требуют переплату. Если этот суд выигрывают, подают второй иск, чтобы взыскать пени. Можно подать один иск, но это рискованно. Если ошибиться в сумме пени, можно получить отказ по всему исковому заявлению.

Мы рекомендуем подавать двумя исками.

Как вернуть переплату по взносам

Переплату по страховым взносам тоже можно вернуть с помощью заявления.

До 2017 года предприниматели платили страховые взносы в Пенсионный фонд, а потом стали платить в налоговую. Из-за этого иногда возникает путаница. Правило такое:

- переплата до 2017 года → заявление в Пенсионный фонд. Фонд проверит информацию, передаст в налоговую, и она вернёт деньги;

- переплата случилась после 2017 года → заявление в налоговую по месту регистрации.

Процедура возврата такая же, как и с налогами: заявление, десять дней на проверку, деньги приходят на счёт.

Как избежать переплаты

Пользоваться личным кабинетом налогоплательщика. Туда приходят уведомление о долге или переплате. У налоговой есть мобильное приложение, в котором тоже можно отслеживать платежи и взносы. Его можно скачать на iPhone или Android в магазине приложений.

Внимательно заполнять квитанции и перепроверять сумму налога.

Через три месяца после подачи декларации делать сверку с налоговой. Это бесплатно, и её можно заказать через интернет.

Источник: biz360.ru