Все большую популярность среди компаний и ИП набирает сотрудничество с плательщиками налога на профессиональный доход, они же самозанятые. В статье рассмотрим вопрос о том, как выплаты по договору ГПХ на выполнение работ или оказание услуг самозанятым без статуса ИП отражаются в налоговой отчетности заказчика.

В этой статье:

- Персонифицированные сведения

- ЕФС-1 при заключении, прекращении договора с самозанятым

- Расчет по страховым взносам

- 6-НДФЛ

- Декларация по доходам

- Когда самозанятого нужно отражать в отчетности заказчика

- Как учитывать самозанятых в численности сотрудников

Для начала рассмотрим базовую ситуацию, при которой:

- выплаты по договору с самозанятым облагаются в рамках налога на профессиональный доход (далее — НПД);

- самозанятый не утрачивает свой статус до окончания договора с заказчиком;

- самозанятый выдал заказчику чек при получении вознаграждения по договору ГПХ.

Персонифицированные сведения

ИП и организации — заказчики (кроме применяющих АУСН) ежемесячно не позднее 25 числа представляют в ФНС персонифицированные сведения о физических лицах, включающие сведения о каждом работающем застрахованном лице, в том числе о лицах, с которыми заключены договора ГПХ (п. 8 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ; пп. 1 п. 1 ст. 419 и п. 7 ст. 431 НК РФ)

Загрузка чеков в 1С:Бухгалтерия,1С:Управление нашей фирмой, 1С:Розница, 1С:Управление торговлей,проч

Самозанятые не являются застрахованными по обязательному пенсионному и социальному страхованию(п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ; п. 1 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ). Однако они относятся к застрахованными лицам по ОМС.

Статус самозанятых как застрахованных по ОМС возникает не в связи с заключением договора ГПХ, а в связи наличием самого по себе статуса самозанятого (пп. 2 п. 1 ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ). Поэтому заказчик не исчисляет и не уплачивает страховые взносы с выплат самозанятому при наличии чека, выданного самозанятым на полученную от заказчика оплату (абзац 2 п. 1 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Соответственно, по нашему мнению, не нужно подавать персонифицированные сведения на самозанятого, с которым заключен договор ГПХ.

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

ЕФС-1 при заключении, прекращении договора с самозанятым

ЕФС-1 или единая форма сведений — это новый отчет в Социальный фонд Россиию Подробнее о нем можно прочитать в статье «Новый отчет ЕФС‑1 с 2023 года: состав и особенности заполнения».

Подраздел 1.1 подраздела 1 раздела 1

При заключении договора подряда или договора на оказание услуг с физлицом заказчику нужно представить в СФР подраздел 1.1 подраздела 1 раздела 1 формы ЕФС-1. Это аналог бывшего СЗВ-ТД (пп. 5 п. 2 и п. 6 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

При заключении договора с самозанятым, по нашему мнению, ЕФС-1 подавать не нужно, так как самозанятый не является застрахованным лицом по обязательному пенсионному страхованию в связи с заключением договора с заказчиком.

Самозанятые в 1С: заведение, выплаты, проводки

При прекращении договора с самозанятым подавать ЕФС-1 также не нужно.

Подраздел 1.2 подраздела 1 раздела 1

Как самозанятому пробивать чеки

Елена Мехоношина

Самозанятый обязан пробивать чеки в приложении «Мой налог» и отправлять их заказчикам. По чекам налоговая считает налог. А заказчики подтверждают расходы и снижают свои налоги. Именно поэтому самозанятому важно вовремя пробить чек.

В какие сроки надо пробивать чеки

Чек в «Мой налог» заменяет кассу и отчетность. Самозанятый пробивает чеки в сроки из ч. 3 ст. 14 Закона № 422-ФЗ:

- В день получения денег — если заказчик заплатил наличными, переводом с карты на карту, через «Клиент-банк» или с электронного кошелька. Например, когда у самозанятого продавца купили за наличку мыло ручной работы на ярмарке. Или швее перевели оплату на карту за сшитое пальто.

- До 9 числа месяца, следующего за месяцем, когда самозанятый получил деньги — если самозанятому заплатили на банковский счет. Например, разработчику на банковский счет 20 августа заплатила иностранная компания. Значит, чек надо пробить не позднее 9 сентября.

Формировать и отправлять заказчику чек может партнёр самозанятого, к которому он подключён в «Мой налог». Например, если самозанятый работает курьером в Delivery Club, то сервис сам формирует чек. Чеки партнёров видно в приложении. Все банки и компании, которые могут пробивать чек за самозанятого, есть в разделе приложения «Партнёры».

Самозанятый ИП може принимать платежи и через терминал. Но пробивать чеки в «Мой налог» он всё равно обязан.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Как пробить и передать чек

Самозанятые не сдают отчёты. Именно по чекам налоговая видит, сколько денег за месяц заработал самозанятый.

Чтобы пробить чек, самозанятый добавляет в приложении новую продажу. Датой продажи по умолчанию будет текущий день. Но её можно поменять вручную.

В чеке указывают название услуги или товара и цену. Если услугу оказали компании, то плюсом пишут её название и ИНН, и для ИП — его фамилию и ИНН. Без ИНН продажа пробьётся как физлицу.

Передать чек заказчику можно по электронной почте, в мессенджере и на бумаге. Как вариант — дать считать QR-код чека. Передать чек надо в день, когда пробили его в приложении.

Для заказчиков юрлиц и ИП чеки важны. Чеком они подтвердят расходы на УСН и ОСНО и таким образом снизят свой налог. А ещё с чеком из «Мой налог» заказчики не платят за исполнителя страховые взносы и НДФЛ.

Штраф за непробитый чек

За непробитые чеки есть штраф в размере 20% от суммы, полученной от заказчика. А если в течение шести месяцев ещё раз не пробить продажу, то штраф будет уже в размере 100%. Это ответственность из ст. 129.13 НК РФ.

Узнать о непробитых оплатах налоговая может от заказчика. Если самозанятый не передал чек, заказчик может пожаловаться в ФНС через специальную форму на официальном сайте.

Сама налоговая теоретически может запросить выписку по карте самозанятого и увидеть все платежи. Если выяснит, что деньги пришли за услуги, но чек по ним не пробит и налог не уплачен, самозанятому будет штраф, доначисление и пени.

Как пробить чек, если технические проблемы

Если зависло само приложение, то чек надо пробить не позднее следующего дня после того, как оно заработало. Штрафа в этом случае не будет — ч. 9 ст. 3 Закона № 422-ФЗ.

Что делать, если не сформировал чек

ФНС отвечает на этот вопрос в Базе знаний по НПД так.

Оплату надо внести в «Мой налог». В чеке указать дату платежа, даже если такая дата уже прошла. Эта выручка будет включена в сумму налога следующего месяца.

В этом же ответе налоговая напоминает о штрафе за отсутствие чека.

Чеки можно менять и удалять

Чеки в «Мой налог» можно отменять и корректировать. Сумма налога пересчитается, переплата пойдёт в следующий месяц. Менять и удалять чек можно, если самозанятый вернул заказчику деньги или завёл неверную сумму или реквизиты.

Просто удалять чек после того, как самозанятый отправил его заказчику — плохая идея. При удалении чека приложение попросит пояснения. Без пояснений налоговая может заблокировать приложение. А ещё это станет поводом для проверки.

Восстановить аннулированный чек нельзя.

Статья актуальна на 02.09.2022

Продолжайте читать

Отчётность ИП на УСН без работников в 2023 году

Как вести книгу учёта доходов и расходов

Страховые взносы ИП

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной вами электронной почты.

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Как в «1С:Бухгалтерии 8» (ред. 3.0) отразить расчеты с самозанятыми лицами?

С 01.01.2019 появилась новая категория налогоплательщиков – самозанятые физлица, применяющие спецрежим «Налог на профессиональный доход» (плательщики НПД). Порядок осуществления сделок с самозанятыми физлицами и особенности их налогообложения регулируются Федеральным законом от 27.11.2018 № 422-ФЗ. Настройка функциональности (рис. 1). Раздел: Главное – Функциональность.

На закладке «Расчеты» должен быть установлен флажок «Выплаты самозанятым». Флажок установлен по умолчанию, если выбрана полная функциональность (закладка «Главное»).

Справочник «Контрагенты» (рис. 2). Раздел: Справочники – Контрагенты. Создайте новый элемент по кнопке «Создать» (или используйте уже созданный элемент справочника) и в поле «Вид контрагента» выберите «Самозанятый». Заполните остальные поля документа.

Кнопка «Записать и закрыть».

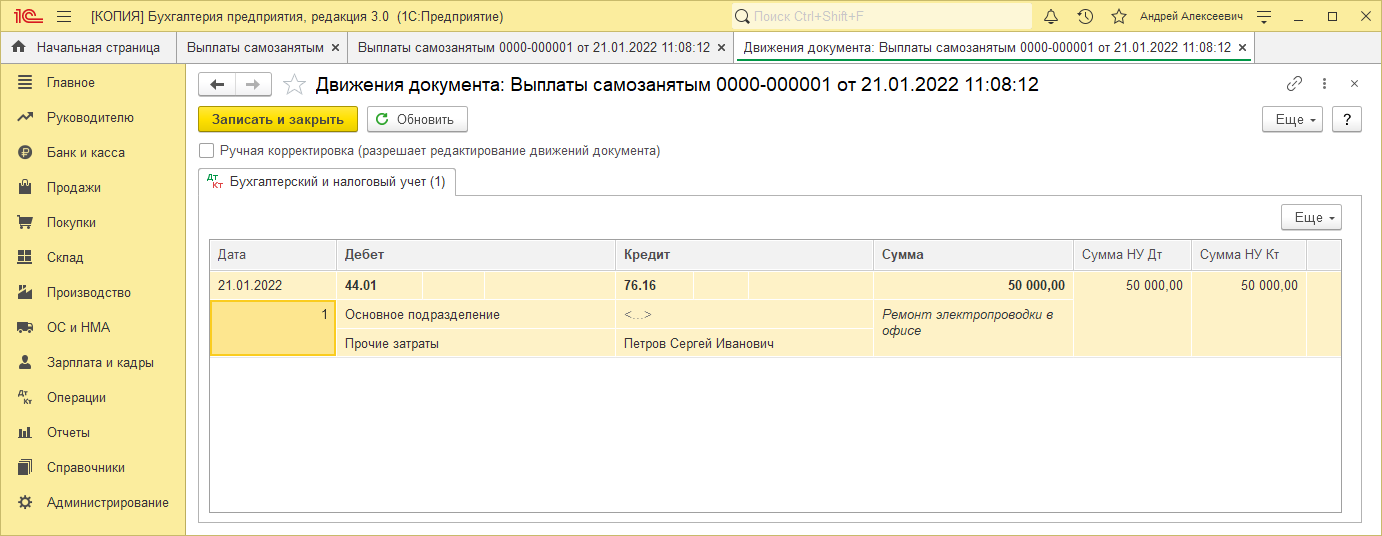

По кнопке ДТ/КТ посмотрите результат проведения документа (рис. 4).

Если выплата осуществляется через кассу организации, то она отражается документом «Выдача наличных» (раздел «Банк и касса» – «Кассовые документы» – кнопка «Выдача») как для обычного поставщика услуг.

Источник: ultraunion.ru