В каком случае ИП сдает форму 3-НДФЛ?

3-НДФЛ — это декларация по налогу на доходы физических лиц. Заполняют её граждане для самостоятельной уплаты налога или получения вычета, а также физ.лица, зарегистрированные как индивидуальные предприниматели.

Регистрируя предпринимательство в налоговой физическое лицо выбирает удобный для себя режим налогообложения. Сдавать отчетности по форме 3-НДФЛ должны только те ИП, кто выбрал для себя общую налоговую систему — ОСНО.

ИП на ОСНО должны заполнять один раз в год налоговую декларацию по форме 3-НДФЛ и сдавать ее в ФНС в срок до 30 апреля за прошедший год.

За 2020 год предпринимателям нужно отчитаться перед ИФНС до 30 апреля 2021 года. Это пятница, рабочий день, поэтому никакие переносов сроков сдачи не ожидается.

Не нужно сдавать отчетности по форме 3-НДФЛ тем ИП, кто выбрал для себя специальные режимы налогообложения — патент, упрощенную систему. ИП на патентной системе (ПСН) не заполняют никакие отчеты, только оплачивают патент. ИП на УСН заполняют отдельную декларацию, предназначенную для уплаты налога при упрощенном режиме налогообложения.

ИП на общем режиме налогообложения нужно заполнить 3-НДФЛ независимо от того, есть ли наемные работники? или предприниматель работает один. С помощью декларации физическое лицо, осуществляющее предпринимательскую деятельность, показывает размер своих доходов и расходов, а также сумму налога для уплаты в бюджет.

Новый бланк декларации для 2021 года

Для индивидуальных предпринимателей новый бланк принес изменения в заполнении, обо всех нововведениях в форме 3-НДФЛ читайте в этой статье.

Сроки сдачи отчета за 2020 год

ИП на ОСНО обязаны сдавать 3-НДФЛ один раз в год по итогом налогового периода в качестве которого выступают 12 календарных месяца с января по декабрь.

Отчитаться нужно по истечению года до 30 апреля. При совпадении данного срока с выходным днем срок сдачи переносится на следующий рабочий день.

В 2021 году отчитаться за 2020 год нужно до 30.04.2021. Сроки не переносятся, так как 30 апреля — это рабочий день пятница.

За нарушение сроков сдачи назначается штраф в размере 1000 руб.

Если при этом не будет своевременно уплачен налог от предпринимательской деятельности, то также добавляется штраф в размере 30% от суммы долга плюс пени за каждый день просрочки по ставке 1/300 ставки рефинансирования.

Сдать 3-НДФЛ должны в том числе те ИП, которые не вели деятельность в 2020 году, не имели никаких движений по доходам и расходам. Такие предприниматели обязаны подать нулевую декларацию. Если физическое лицо не планирует далее заниматься предпринимательством, то для прекращения обязанности по подаче налоговой декларации следует закрыть ИП, обратившись в ФНС с заявлением.

Сдать декларацию можно либо в бумажном виде, либо в электронном в отделение ФНС, к которому относится адрес проживания индивидуального предпринимателя.

В электронном виде 3-НДФЛ сдается через кабинет налогоплательщика. В бумажном виде бланк можно заполнить самостоятельно либо с помощью декларации с последующей распечаткой и подписанием рукописной подписью. Бумажный вариант передается в ФНС по месту жительства лично, через доверенного человека или почтой.

В последние годы чаще всего ИП выбирают электронный способ подачи через личный кабинет налогоплательщика, как самый быстрый, надежный и удобный способ.

Как заполнить для ИП на ОСНО — пошаговая инструкция

Если индивидуальный предприниматель решает самостоятельно заполнить декларацию и подать ее в ФНС на бумаге, то следует найти актуальный новый бланк 3-НДФЛ, действующий в 2021 году. Скачать его форму в формате excel можно в конце статье, где он представлен вместе с образцом заполнения за 2020 год.

В бланке 3-НДФЛ ИП на общем режиме заполняют следующие листы:

- титульный;

- раздел 1 — итоговая страница, где отражаются результаты расчетов (налог к уплате);

- раздел 2 — проводится основной расчет налога за отчетный год;

- приложение 3 — показываются доходы и расходы от предпринимательской деятельности;

- расчет к приложению 3 — новый лист, где приводятся данные об авансовых платежах, уплачиваемых поквартально.

То есть предпринимателям нужно заполнить 5 листов декларации. Другие не заполненные листы подавать в ФНС не нужно. Если отчет сдается на бумаге, то на каждом листе должна стоят рукописная подпись лица, подающего декларацию (либо сам ИП, либо его доверенное лицо). Каждый лист должен быть пронумерован по порядку.

Титульный лист

Это стандартная для деклараций страница, где нужно привести данные о себе, о подаваемом отчете, а также о лице, заполнившем отчет.

На первой странице 3-НДФЛ ИП нужно заполнить:

- ИНН — вверху;

- № страницы — в формате 001;

- № корректировки — ставится 0, если ИП подает декларацию в первый раз; если он ее впоследствии корректирует и уточняет, то указывается порядковый номер внесения изменений;

- налоговый период — 34, что соответствует году;

- год — 2020, за который подается декларация;

- код налоговой — номер отделения ФНС по месту жительства ИП;

- сведения о налогоплательщике, в роли которого в данном случае выступает индивидуальный предприниматель — на основании паспорта заполняются данные о ФИО, дате и месте рождения, паспорте, код страны для граждан РФ это 643, код категории налогоплательщика можно посмотреть в Приложении 1 к Порядку заполнения 3-НДФЛ, для ИП — это 720, для нотариусов — 730, для адвокатов — 740, для арбитражных управляющих — 750, для КФХ — 770;

- номер телефона — обязательно действующий для связи с налоговым инспектором;

- количество страниц декларации — проставляется после заполнения 3-НДФЛ;

- количество приложенных документов;

- подтверждение достоверности — ставится 1, если декларацию заполняет и сдает сам ИП, ставится 2 — если доверенное лицо. ФИО прописывается только для представителя с указанием реквизитов доверенности;

- подпись ИП или представителя;

- дата подготовки отчета.

Пример заполнения титульного листа для ИП на ОСНО за 2020 год:

Раздел 1

В первом разделе ИП должны указать суммы авансовых платежей, а также размер доплаты за отчетный год. Данная страница в 2021 году изменилась, теперь предпринимателям нужно заполнить подраздел 2 в разделе 1 — строки с 060 по 170.

Индивидуальные предприниматели на этой странице заполняют:

- 060 — КБК для уплаты налога на доходы физических лиц — 18210102020011000110;

- 070, 090, 120, 150 — ОКТМО по месту жительства ИП;

- 080, 100, 130 — авансовые платежи за 1 квартал, полугодие, 9 месяцев — рассчитываются в расчете к приложению 3 строки 050, 051, 052;

- 160 — остаток налога, который нужно доплатить за 2020 год из стр. 150 Раздела 2.

Пример заполнения раздела 1 для ИП на ОСНО:

Раздел 2

Страница формы 3-НДФЛ заполняется на основании проведенных расчетов в приложении 3.

ИП на ОСНО нужно заполнить следующие строки:

- 001 — ставка налога — 13 процентов для российских резидентов;

- 002 — ставится 3;

- 010 — общий доход из стр. 050 Прил. 3;

- 030 — еще раз вписывается доход из стр. 010;

- 040 — профессиональный вычет из стр. 060 Прил. 3;

- 060 — разность строк 010 и 040;

- 070 — налог к уплате = ставка из стр. 001 умножить на базу из стр. 060;

- 110 — уплаченные авансы в течение года из стр. 070 Прил. 3;

- 150 — разность налога к уплате за год и уплаченных авансов за отчетные периоды = стр. 070 — стр. 110.

В строке 150 показывает та налоговая сумма, которую нужно доплатить за налоговый период ИП на ОСНО. Далее она переносится в итоговый первый раздел.

Пример заполнения второго раздела для ИП на ОСНО:

Приложение 3

Это страница, где ИП показывает размер своих годовых доходов и расходов от предпринимательской деятельности.

В качестве суммы, уменьшающей налоговую базу, (профессионального вычета) можно принять либо расходы, фактические понесенные, либо 20% от доходов.

Фактические расходы принимаются в профессиональный вычет только при наличии документального подтверждения (материальные, на амортизацию, зарплата работникам, прочие). Если подтверждающих документов нет, то в качестве вычета нужно брать 20% от доходов.

Заполнить нужно следующие строки:

- 010 — код вида деятельности из Прил. 5 к Порядку заполнения 3-НДФЛ (предпринимательская деятельность — 01, нотариальная — 02, адвокатская — 03, КФХ — 05;

- 020 — ОКВЭД в отношении основного вида деятельности;

- 030 — годовой доход от предпринимательской деятельности;

- 040 — общая сумма годовых расходов, включаемых в профессиональный вычет, расшифровка расходов приводится в строках 041-044;

- 050 — еще раз прописывается годовой доход из стр. 030;

- 060 — сумма вычета — либо из стр. 040, либо 20% от стр. 030 в зависимости от того, что выбрано в качестве уменьшения налоговой базы — фактические расходы или 20%;

- 070 — авансы, уплаченные за три отчетных периода в течение года — сумма берется из стр. 052 расчета к прил. 3.

Пример заполнения приложения 3 для ИП на ОСНО:

Расчет к Приложению 3

Это новая страница в декларации 3-НДФЛ, введенная с 2021 года для заполнения отчета индивидуальными предпринимателями. На этом листе проводится расчет авансовых платежей ИП нарастающим итогом с начала года за отчетные периоды — 1 квартал, полугодие, 9 месяцев.

Для каждого из трех периодов нужно заполнить нарастающим итогом с начала года:

- размер доходов — строки 010, 011, 012;

- размер профессиональных вычетов (либо фактические документально подтвержденные расходы от предпринимательской деятельности, либо 20% от доходов за этот период) — 020, 021, 022;

- размер стандартных вычетов, учитываемых ИП — заполняются в строках 030, 031, 032, если такие льготы положены;

- налоговая база для авансов = разность доходов и вычетов — строки 040, 041, 042;

- рассчитанный аванс = ставка, умноженная на налоговую базу, в качестве ставки резиденты РФ берут 13% — строки 050, 051, 052.

Пример заполнения:

Источник: 9trud.ru

Порядок заполнения нулевой декларации на упрощенной системе налогообложения

Налоговая отчётность каждый год сдают все предприятия и ИП. Эта обязанность сохраняется даже в том случае, если доход за отчетный период не был получен. Отчитаться в ИФНС необходимо, игнорирование обязанностью по своевременной сдачи отчетности обернется штрафными санкциями.

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта.

Основные требования к заполнению

Отсутствие результатов деятельности значительно упрощает оформление «нулевой» декларации»,никаких расчетов производить не нужно. Все, что требуется это внимательно внести в установленную форму все необходимые сведения и реквизиты.

Для информации: для заполнения нулевой декларации используется стандартная форма для УСН.

Общие правила заполнения формы:

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку — цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

Оформление титульного листа

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании

Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. – с последующими корректировками

34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года

Период, информация о работе за который представлена

Код налогового органа

Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере — 7404

По месту нахождения учета

120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код — 215

Название компании или ФИО ИП полностью

Код вида деятельности по ОКВЭД

Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП)

Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны.

ИНН/КПП реорганизованного предприятия

Номер контактного телефона

Заносится № действующего телефона

Число страниц представленной формы, обычно 3 листа

С приложением подтверждающих документов или их копий

Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений — прочерки.

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1,

2 — при подтверждении представленной информации доверенным лицом.

При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется.

Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании.

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

1 – обозначает применяемый налоговый режим «Доходы»

Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090.

Все остальные ячейки прочеркиваются.

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

6 – процент отчислений

1 – обозначает ИП или ООО, работающие с наемным персоналом и выплачивающие вознаграждения сотрудникам;

2 – ИП без наемного персонала.

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

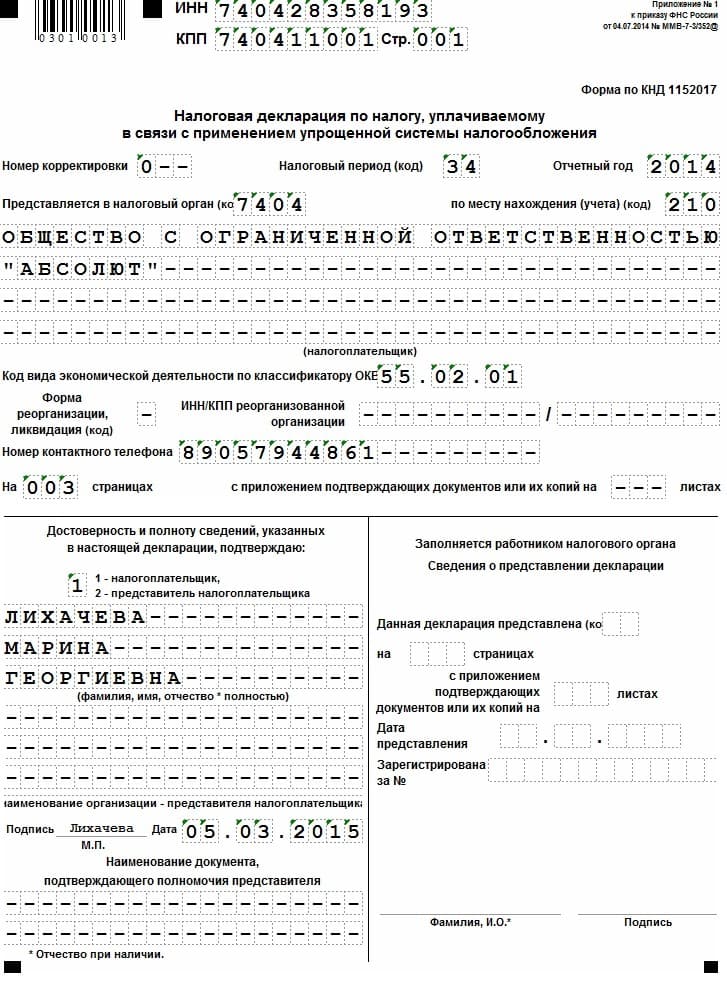

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Способы подачи деклараций в ИФНС

Подать форму в ИФНС можно:

- на бумаге лично руководителем или через уполномоченное лицо по предъявленной доверенности, в 2-х экземплярах. Один остается у инспектора, второй с пометкой ИФНС возвращается плательщику;

- почтовым отправлением с обязательной описью вложения, которая вместе с квитанцией является подтверждением сдачи декларации;

- с помощью электронных сервисов или сайта ФНС.

Источник: moneymakerfactory.ru

Декларация УСН для ИП на 15%: инструкция по заполнению

В 2023 году для отчетности за 2022 год индивидуальные предприниматели на УСН “Доходы минус расходы” 15% используют форму декларации, принятую ФНС в 2020-м. В бланке обязательно заполняются разделы 1.2, 2.2. Плательщики торгового сбора в Москве добавляют раздел 2.1.2, а получатели целевого финансирования — раздел 3.

03 февраля 2023

Декларация для ИП на УСН “Доходы” 15% Заполнить декларацию

Скачать декларацию ИП на УСН “Доходы минус расходы”

Найдите своё ИП или ООО по базе налоговой, заполните поля формы по подсказкам и скачайте заполненную декларацию.

Скачать бланк для распечатки и заполнения от руки

PDF, 724 KB

Скачать бланк для заполнения вручную на компьютере

XLS, 272 KB

1. Как заполнять разделы декларации для ИП на УСН 15%

Пример заполнения декларации за 2022 год для ИП на УСН “Доходы, уменьшенные на величину расходов”:

Образец декларации для ИП на УСН “Доходы-расходы” 15%

Для отчета УСН за 2022 год используйте форму декларации, принятую ФНС в 2020 году. В 2023 году утвердят новый бланк, но он начнет применяться лишь с представления отчета за 2023 год.

В декларации для объекта “Доходы минус расходы” заполните:

- Титульный лист. Внесите ИНН. Номер корректировки укажите 0 — если сдаете первичный отчет. Код налогового периода — 34, то есть календарный год. В поле «по месту нахождения (учета)» ИП проставляют 120. В графах для налогоплательщика впишите ФИО, не указывая, что вы ИП. А ячейки о достоверности и полноте сведений заполните по вашему случаю.

- Раздел 1.2 заполните суммой налога по своим данным. Код ОКТМО проставьте только в строке 010, если за год он остался прежним. А если адрес регистрации менялся, то нужно заполнить и строки 030, 060, 090.

- Раздел 2.1.2 заполняется только ИП-плательщиками торгового сбора. В строках 150-153 нужно отобразить весь торговый сбор, уплаченный в отчетном году, даже тот, что уплачен за прошлый период. А в строках 160-163 — только сбор, который снижает налог.

- Раздел 2.2 заполните после того, как посчитаете свои доходы, расходы и налог к уплате. Если работаете на ставке 15% или на сниженной региональной ставке, то в ячейке 201 впишите код 1. Что можно считать расходами, указано в ст. 346.16 НК РФ. Доходы и расходы считают нарастающим итогом. Если убытка не было, во всех соответствующих ячейках ставьте прочерки, а если был — укажите его поквартально нарастающим итогом.

- Раздел 3 о получении целевого финансирования заполните, если это к вам относится.

Важно:

При убытке по итогам года ИП на УСН “Доходы минус расходы” платит минимальный налог 1% от доходов.

Скачать декларацию УСН 15% онлайн

Онлайн-сервис за вас заполнит декларацию УСН на “Доходы минус расходы”. Нужно только указать своё ИП в базе налоговой. Ваши данные автоматически подставятся в поля декларации. Ошибки исключены!

2. Способы заполнения декларации УСН

1. Самостоятельно. Это непросто: вам придется скачать новый бланк, установить несколько программ на ПК и разобраться в их работе или изучить строгие требования к заполнению формы на бумаге. В ИФНС документ будет считываться машинным методом, поэтому даже одна ошибка может стать причиной непринятия декларации.

2. Через онлайн-сервис. Сэкономьте время на более важные дела и доверьте заполнение декларации нашему сервису. От вас — только указание ИП в налоговой базе. Сервис автоматически распределит данные в графы декларации УСН и произведет правильные расчеты. Ошибки исключены: система работает на новых бланках с учетом всех требований ФНС.

Важно:

На объекте “Доходы минус расходы” уплаченные страховые взносы ИП за себя и за работников признаются в составе расходов, которые уменьшают налог к уплате.

3. Что еще нужно знать ИП на УСН

- Куда направлять декларацию по упрощенке?

- Срок подачи декларации по УСН

- Какие изменения в декларации для ИП на УСН Доходы в 2023 году?

Источник: registrator.online