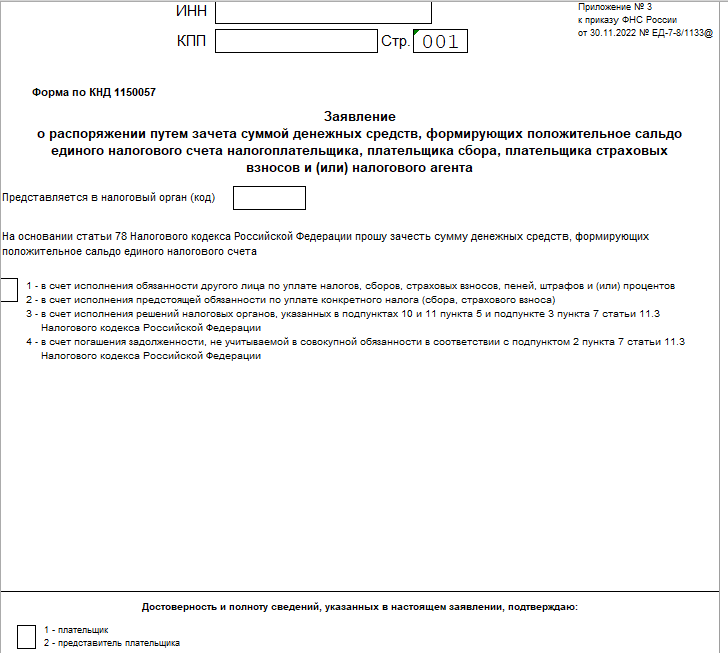

С 2023 года для уплаты налогов, страховых взносов и др. введены единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). В связи с этим при наличии переплаты следует заполнять новую форму заявления – о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо единого налогового счета. Из этой статьи узнаете, как правильно заполнить заявление (КНД 1150057) из приказа ФНС № ЕД-7-8/1133 о распоряжении путем зачета по ЕНС + образец его заполнения в 2023 году.

Условия для заявления зачета

Согласно новой редакции с 2023 года ст. 78 Налогового кодекса РФ, для зачета сумм денежных средств, формирующих положительное сальдо единого налогового счета, нужно подать в ИФНС по месту учета заявление о распоряжении ими по установленной форме.

Заявить к зачету можно только сумму, которая есть в плюсе на ЕНС.

Если же на ЕНС нет положительного сальдо, ИФНС направляет сообщение об отказе в зачете. А когда положительное сальдо недостаточное для полного зачета, его сделают частично.

Как правильно зачесть переплату по налогу?

Важный нюанс для зачета переплаты по уточненной декларации: на дату завершения ее камеральной проверки должно пройти не больше 3 лет со срока уплаты налога. Иначе переплату не учтут на ЕНС.

Какой зачет можно заявить

С 2023 года есть 4 варианта:

- зачет в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и/или процентов;

- в счет исполнения будущей обязанности по уплате конкретного налога, сбора, взноса;

- в счет исполнения решений налоговых органов, указанных в подп. 10 и 11 п. 5 и подп. 3 п. 7 ст. 11.3 НК;

- в счет погашения задолженности, не учитываемой в совокупной обязанности ( подп. 2 п. 7 ст. 11.3 НК).

Особенности заявления зачета

ВИД ЗАЯВЛЕНИЯ

ОСОБЕННОСТИ ЗАПОЛНЕНИЯ И ПОДАЧИ ЗАЯВЛЕНИЯ

- принадлежность денежных средств к источнику доходов бюджетов бюджетной системы РФ;

- срок уплаты;

- иные реквизиты, необходимые для определения соответствующей обязанности.

Какой бланк использовать

Для зачёта по налоговым платежам и страховым взносам с 2023 года нужно использовать форму «Заявление о распоряжении путем зачета суммой денежных средств, формирующих положительное сальдо единого налогового счета налогоплательщика, плательщика сбора, плательщика страховых взносов и (или) налогового агента». Её номер по КНД 1150057.

Скачать бесплатно бланк 2023 заявления на зачет по ЕНС можно из нашей статьи здесь.

Что и как заполнять

Заявление на зачет по ЕНС состоит из 5 частей, который отражают выбранный плательщиком вариант (вид) зачета. Это:

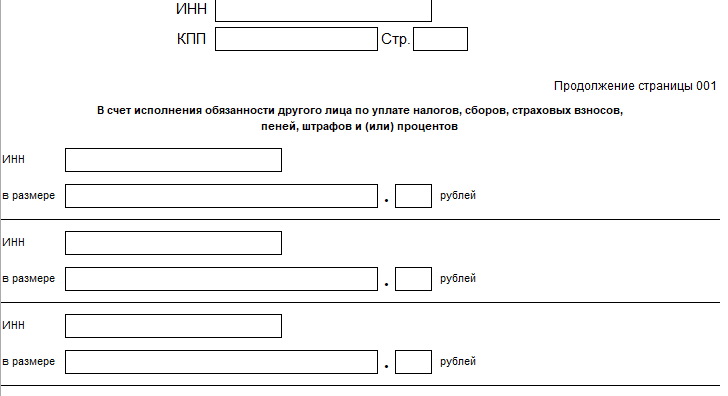

- Зачет в счет исполнения обязанности другого лица.

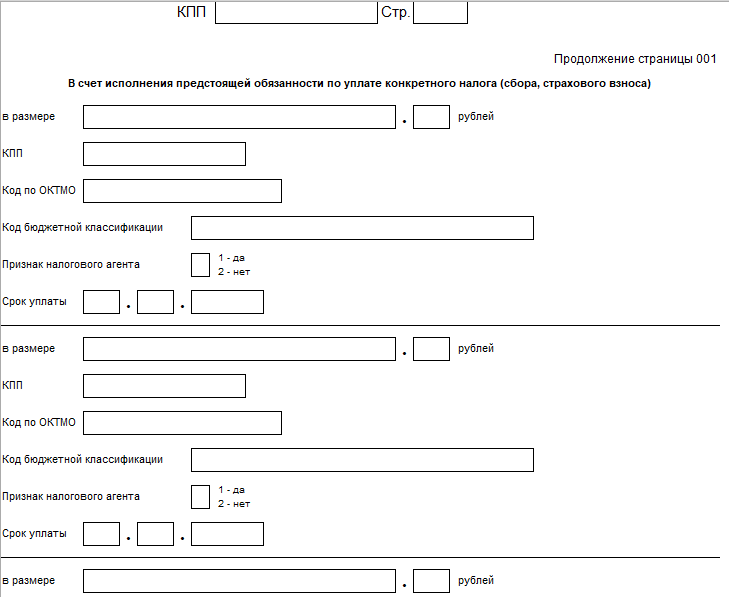

- Зачет в счет будущей обязанности по уплате конкретного налога, сбора, страхового взноса.

Как зачесть (вернуть) переплату по налогам и страховым взносам с 1 января 2023?

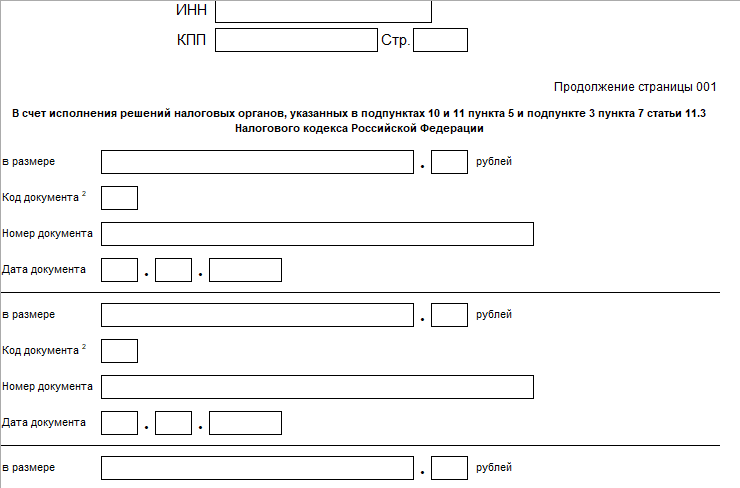

- Зачет в счет исполнения ряда решений налоговых органов.

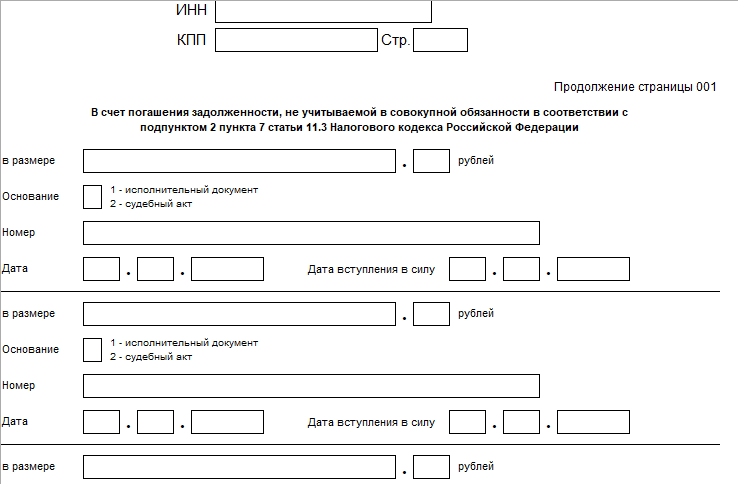

- Зачет в счет погашения задолженности, не учитываемой в совокупной обязанности.

Отметим, что ФНС не приводит отдельно порядок и правила заполнения этого заявления. Но необходимые подсказки есть в сносках на самом бланке.

Общий принцип такой: на продолжении страницы 001 заполните раздел, соответствующий заполненному на титульном листе коду. Например, если указали 1, то заполните раздел “В счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов”. А другие разделы на продолжении страницы 001 в таком случае не заполняйте.

Если нужно сделать зачеты в счет разных целей (с разными кодами), заполните несколько заявлений.

Код для титульного листа

- 1 – в счет исполнения обязанности другого лица;

- 2 – в счет будущей обязанности по уплате конкретного налога, сбора, страхового взноса;

- 3 – в счет исполнения ряда решений налоговых органов;

- 4 – в счет погашения задолженности, не учитываемой в совокупной обязанности.

Код документа

Его приводят только для третьей ситуации – когда просите зачет в счет исполнения решений налоговых органов. Возможны 6 вариантов:

ЗНАЧЕНИЕ КОДА

ВИД РЕШЕНИЯ

Заполнение разделов

РАЗДЕЛ

КАК ЗАПОЛНИТЬ

- ваш КПП, который нужно указать в отчетности по соответствующему платежу;

- код по ОКТМО по месту его зачисления;

- КБК;

- срок уплаты.

Также обозначьте, исполняете ли вы эту обязанность как налоговый агент: 1 – да, 2 – нет.

Способы подачи

Заявление на зачет подают в ИФНС по месту учета в электронном виде с усиленной квалифицированной подписью по ТКС или через личный кабинет налогоплательщика.

20 марта 2023 года ФНС сообщила, что в личных кабинетах ИП и юрлиц появилась возможность направить заявление о зачете положительного сальдо ЕНС и в том числе в счет будущей уплаты конкретного налога (страхового взноса).

В частности, таким образом можно представить заявление с целью уменьшения налога при УСН и ПСН на сумму уплаченных фиксированных взносов ИП.

Подать заявление о зачете можно двумя способами.

В личном кабинете ИП:

- выбрать раздел «Жизненные ситуации», перейти в раздел «Распорядиться сальдо ЕНС» и выбрать заявление;

- на главной странице в ЛК перейти в меню, нажать кнопку «Все сервисы», в блоке «Единый налоговый счет» выбрать заявление.

В личном кабинете юрлица:

- выбрать в меню пункт «Заявления. Запросы», в разделе «ЕНС» выбрать заявление;

- на главной странице ЛК в блоке «Заявления. Запросы» перейти в раздел «ЕНС» и заполнить заявление.

Рекомендуем

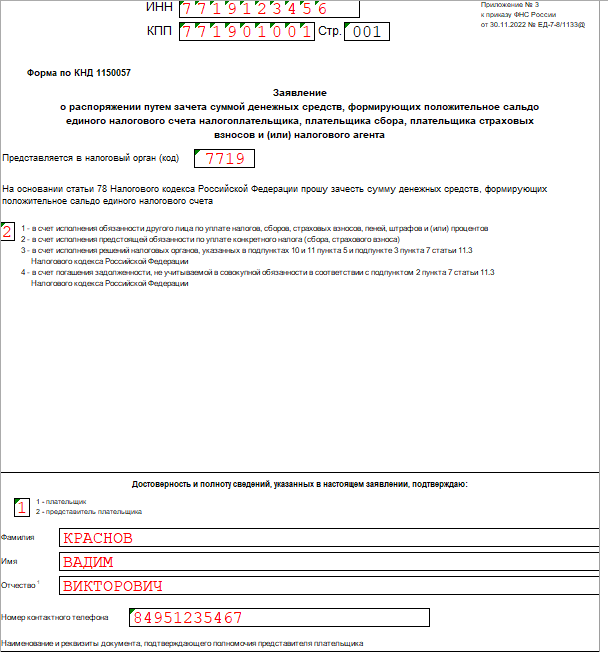

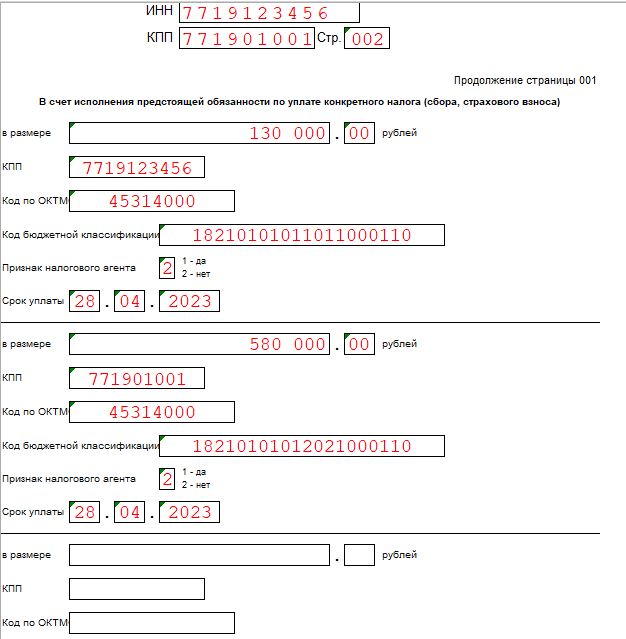

Пример заполнения

Допустим, что компания обратилась за зачетом средств в счет будущей обязанности по уплате налога на прибыль:

- 130 000 руб. – в федеральный бюджет;

- 580 000 руб. – в региональный бюджет.

Далее показан правильный образец заполнения организацией заявления КНД 1150057 о зачете денежных средств, формирующих положительное сальдо ЕНС, для этой ситуации.

Заключение

Подать заявление для зачета переплаты – это право, а не обязанность плательщика. И сделать это можно в любой момент: ограничений по сроку нет.

Но скорее всего, налоговая сама зачтет переплату при наступлении срока уплаты налога или взноса.

Источник: buhguru.com

Как зачесть переплату по усн на ндс

Переплата налога по УСН

Как зачесть минимальный налог на УСН

Можно ли зачесть авансовые платежи по УСН, если в конце года организация платит минимальный налог? Как учитывать разницу между единым и минимальным налогом при УСН? Как при этом заполнять Книгу учета доходов и расходов?

В последнее время часто нам стали задавать вопросы такого содержания. И неудивительно, ведь все готовятся к сдаче годовой отчетности.

Чтобы сразу ответить на все вопросы, касающиеся минимального налога, уплачиваемого при применении упрощенной системы налогообложения, мы подготовили данный материал.

Кто должен платить минимальный налог

Если вы применяете «упрощенку» доходы минус расходы, то в конце года вам нужно рассчитать сумму минимального налога.

Как рассчитывается размер минимального налога

Размер минимального налога УСН, рассчитывается очень просто. Для этого, по истечении налогового периода, определите базу, для исчисления минимального налога. Налоговой базой будет являть общая сумма полученных за год доходов, без уменьшения на расходы.

Минимальный налог составит один процент налоговой базы.

В каких случаях следует уплачивать минимальный налог

Минимальный налог, уплачивается в случае, установленном п.6 ст.346.18 Налогового кодекса. А именно, если сумма единого налога исчисленного за год, будет меньше суммы минимального налога.

Для того чтобы понять, какой налог вы должны уплатить, в конце года:

- Рассчитайте сумму единого налога

- Рассчитайте сумму минимального налога

- Сравните полученные суммы

Если минимальный налог будет больше, чем единый, то по итогам года, заплатите минимальный налог.

Если же сумма единого налога превышает сумму минимального, то заплатите единый налог, уменьшив его на сумму ранее перечисленных авансовых платежей, а про минимальный налог забудьте до следующего года.

Его вам платить не нужно.

Обратите внимание!

КБК на единый налог отличается от КБК, указываемого при перечислении минимального налога. При перечислении этих налогов указываются разные КБК.

В какие сроки следует уплачивать минимальный налог при УСН

Сроки для перечисления минимального налога не отличаются от сроков для уплаты единого налога. Перечислите его не позднее срока, установленного Кодексом, для УСН, т.е. до 31 марта следующего года – организации, до 30 апреля – индивидуальные предприниматели.

Как учесть сумму минимального налога

Если вам пришлось заплатить минимальный налог, в конце следующего года вы можете учесть в расходах разницу между единым и минимальным налогом.

Можно ли зачесть авансовые платежи по УСН в счет минимального налога

Сразу ответим – да, можно. Это подтверждает Министерство финансов в письме от 21.09.2007 №03-11-04/2/231.

Однако имейте в виду, что при этом, зачет будет производиться не так, как если бы вы уплачивали единый налог.

Ведь как платится единый налог при упрощенке? В течение года, в конце каждого квартала, до 25 числа следующего месяца перечисляются авансовые платежи по УСН.

В конце года рассчитывается сумма налога, уменьшается на сумму уплаченных авансовых платежей и разница перечисляется в бюджет.

Зачет авансовых платежей по единому налогу в счет уплаты минимального налога происходит иначе. Поскольку, как было сказано выше, для этих налогов существуют разные КБК, то обычным образом нельзя уменьшить минимальный налог на сумму авансовых платежей.

Для того, чтобы зачесть суммы авансов, подайте в свою налоговую инспекцию заявление о зачете авансовых платежей по единому налогу, уплачиваемому, при применении УСН, в счет минимального налога за 2012 год.

В Заявлении укажите суммы перечисленных авансов за каждый квартал, с указанием номера даты платежного поручения. Приложите копии платежных документов к заявлению. После этого, можете уменьшить минимальный налог на уже уплаченные суммы, и разницу перечислить в бюджет с указанием соответствующего КБК.

Что делать, если минимальный налог заплатили полностью, без учета авансовых платежей

Если вы уже заплатили полностью минимальный налог, не волнуйтесь, уплаченные авансовые платежи вы сможете зачесть в счет будущих платежей. Т.е. в 2013 году, можете учитывать авансовые платежи, уплаченные в 2012 году (п.1, п.14 ст.78 НК РФ).

Поскольку на вашем лицевом счете будет отражаться переплата по единому налогу, вы можете на эту сумму уменьшать текущие платежи, без каких либо дополнительных заявлений в налоговую инспекцию.

Возможно, что зачет по заявлению, придется делать в последний раз.

Вступает в силу новая форма налоговой декларации по УСН, которую надо будет применять отчитываясь за 2013 год. И налоговые органы самостоятельно на ее основании будут ставить в зачет минимального налога, ранее уплаченные авансовые платежи по единому налогу.

Надеемся, что так и будет, однако это случится не ранее 2014 года. А пока будем действовать согласно действующим нормам.

Как учесть разницу между единым и минимальным налогом

В течение какого времени можно переносить разницу

Срок для переноса разницы между единым и минимальными налогами, Кодексом не установлен. В абз.4 п.6 ст.346.18 Кодекса говорится о том, что полученную разницу следует включать в состав расходов в следующие налоговые периоды. Однако, количество лет не установлено.

Поэтому можно воспользоваться положениями п.7 ст.346.18 НК РФ, в котором установлен срок для переноса убытков. Убытки, согласно Кодексу, можно переносить в течение 10 лет.

Как отражать минимальный налог в Книге учета доходов и расходов

Минимальный налог не отражается в Книге учета при УСН. Поскольку в Книге отражаются доходы и расходы, а минимальный налог расходом не является.

А вот разницу, полученную в результате уплаты минимального налога, нужно указывать в справке к разделу I Книги учета доходов и расходов и в налоговой декларации по УСН.

Разница отражается в справке к первому разделу Книги, а сами убытки за истекшие налоговые периоды, указываются в третьем разделе Книги и во втором разделе налоговой декларации.

Подходит к концу календарный год, а вместе с ним и налоговый период по единому налогу, уплачиваемому в связи с применением УСНО. Пора подводить итоги финансово-хозяйственной деятельности предприятия за год и, конечно, оптимизировать налоговые платежи в бюджет. Для «упрощенцев», применяющих объект налогообложения «доходы минус расходы», актуален вопрос зачета авансовых платежей в счет уплаты минимального налога в случае возникновения обязанности по уплате минимального налога. Когда возникают данные обязанности и можно ли произвести такой зачет налогов на практике?

Налогоплательщик, который выбрал объектом налогообложения доходы, уменьшенные на величину расходов, уплачивает минимальный налог в порядке, предусмотренном п. 6 ст. 346.18 НК РФ. По окончании года налогоплательщики-«упрощенцы», избравшие налоговой базой доходы, уменьшенные на величину расходов, должны сравнить начисленный единый налог с его минимальной суммой и, если первая сумма окажется меньше второй, уплатить в бюджет минимальный налог. Сумма минимального налога исчисляется за налоговый период в размере 1% налоговой базы, которой являются доходы, определяемые в соответствии со ст. 346.15 НК РФ.

Обратите внимание : обязанность рассчитать минимальный налог, сравнить его размер с начисленным в общем порядке налогом и в случае превышения первого над вторым уплатить его в бюджет возникает у налогоплательщика лишь по итогам налогового периода. Это указано в Письме Департамента налоговой и таможенно-тарифной политики МФ РФ от 15.07.2004 № 03-03-05/2/50 «О минимальном налоге при упрощенной системе налогообложения». По итогам I квартала, полугодия или девяти месяцев такой обязанности у налогоплательщика не возникает, а в декларациях, подаваемых по итогам отчетных периодов, строку 100 раздела 2 необходимо прочеркивать. И только по итогам года в нее могут быть внесены смысловые значения.

Так как минимальный налог установлен в размере 1% от налоговой базы, налогоплательщики, не осуществляющие в налоговом периоде деятельность и не имеющие в связи с этим данной базы, его не уплачивают. Разъяснения по указанному вопросу даны в Письме УМНС по г. Москве от 26.01.2004 № 21-09/05150: при отсутствии доходов, определяемых в установленном порядке, у налогоплательщика не возникает налоговой базы для исчисления минимального налога и, соответственно, обязанности по его уплате.

Алгоритм определения необходимости уплаты минимального налога следующий. Необходимо:

1) определить размер дохода;

2) сформировать налоговую базу (из доходов вычесть расходы);

3) рассчитать сумму налога (налоговую базу умножить на 15%);

4) определить сумму минимального налога (доходы умножить на 1%);

5) сравнить единый налог и минимальный налог;

6) в случае превышения минимального налога уплатить его в бюджет.

С данным расчетом, как правило, не возникает никаких трудностей. В соответствии с п. 7 ст. 346.21 и п. 1 ст. 346.23 НК РФ налог, подлежащий уплате по истечении налогового периода, уплачивается организациями не позднее 31 марта года, следующего за истекшим налоговым периодом.

Также проблем не возникнет и у организаций, которые в отчетных периодах получили убытки. Авансовые платежи эти налогоплательщики по итогам отчетных периодов не уплачивали, следовательно, перечислить в бюджет они должны всю начисленную сумму минимального налога.

На практике так бывает крайне редко. Чаще у налогоплательщиков хотя бы в одном отчетном периоде возникала налоговая база, и они уплачивали в бюджет авансовые платежи. Те предприятия, которые вынуждены уплачивать минимальный налог в финансовом отношении трудно назвать благополучными, поэтому для них остро стоит вопрос эффективного использования оборотных средств.

А на момент возникновения обязанности по уплате минимального налога данные организации уже уплатили авансовые платежи по единому налогу за этот налоговый период. И было бы логичным произвести зачет уплаченных авансовых платежей в счет уплаты минимального налога и доплатить недостающую разницу. Но проблема в том, что данные налоговые платежи имеют различные КБК. Согласно Приказу Минфина РФ от 08.12.2006 № 168н «Об утверждении указаний о порядке применения бюджетной классификации Российской Федерации»:

–18210501020011000110 – единый налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов;

–18210501030011000110 – единый минимальный налог, зачисляемый в бюджеты государственных внебюджетных фондов.

Таким образом, в силу различий в кодах КБК возникает проблема проведения зачета авансовых платежей по единому налогу, уплачиваемому при УСНО, в счет уплаты минимального налога.

Порядок зачета налогов

В соответствии с п. 2 ст. 45 НК РФ обязанность по уплате налога может считаться исполненной, в частности, после вынесения налоговым органом или судом в порядке, установленном ст. 78 НК РФ, решения о зачете излишне уплаченных или излишне взысканных сумм налогов.

Кроме того, ст.78 НК РФ определено, что сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки либо возврату налогоплательщику. При этом зачет суммы излишне уплаченного налога в счет предстоящих платежей осуществляется на основании письменного заявления налогоплательщика по решению налогового органа. Такое решение выносится в течение пяти дней после получения заявления при условии, если эта сумма направляется в тот же бюджет (внебюджетный фонд), в который была направлена излишне уплаченная сумма налога. Возврат суммы излишне уплаченного налога осуществляется за счет средств бюджета (внебюджетного фонда), в который произведена переплата, в течение одного месяца со дня подачи заявления о возврате.

При этом п. 5 ст. 78 НК РФ предусмотрено направление суммы излишне уплаченного налога на исполнение обязанностей по уплате налогов или сборов, уплату пеней, погашение недоимки, если эта сумма направляется в тот же бюджет (внебюджетный фонд), в который была направлена излишне уплаченная сумма налога.

Сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления (п. 6 ст. 78 НК РФ) при отсутствии задолженности по налогам, штрафам, пеням. Заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая сверка проводилась (п. 7, 8 ст. 78 НК РФ).

Однако финансовые органы заняли позицию, согласно которой осуществить такой зачет невозможно. Они настаивают на том, что, несмотря на уже уплаченные суммы квартальных авансовых платежей, налогоплательщику нужно уплатить минимальный налог в полном размере. Чем они мотивируют свои требования?

Согласно п. 2 ст. 56 и п. 1 ст. 146 Бюджетного кодекса единый налог, взимаемый в связи с применением УСНО, и минимальный налог по уровням бюджетной системы распределяются следующим образом:

Источник: rebuko.ru

Как зачесть переплату по НДС, уплаченному налоговым агентом в счет будущего платежа НДС?

Понятие зачета или возврата суммы излишне уплаченного налога и причины возникновения переплаты

Зачет суммы излишне уплаченного налога представляет собой особую процедуру, предусмотренную действующим законодательством РФ, которая заключается в утверждении наличия факта переплаты и последующем распределении лишних финансовых средств.

Уплатой налога будет считаться как прямое перечисление денежных средств в определенном размере на бюджетный счет государства, так и проведение зачета лишней суммы уполномоченным налоговым органом.

Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа основан на принципах действующего налогового законодательства РФ и направлен на сохранение интересов налогоплательщиков.

Практика показывает, что переплаты могут возникать даже у самых опытных и внимательных бухгалтеров. Наиболее частые причины ее возникновения заключаются в результате подачи уточненной декларации за определенные налоговые периоды.

Если в новой декларации размер суммы является меньшим по отношению к первоначальному документу, возникает образование переплаты.

Помимо этого, нередко переплаты возникают по более простым причинам – механических ошибок уполномоченных лиц, описок, неточностей, при нарушении установленных сроков подачи налоговых документов, ошибки при формировании налоговой базы и т.д.

Возможной причиной для возникновения переплаты также могут являться и определенные изменения в налоговых расчетах, которые были внесены действующим законодательством РФ уже после того, как первая декларация уже была представлена в налоговую организацию.

Переплата по НДФЛ в следствии механической ошибки

Добрый день! Вам отвечает эксперт Справочно-правового сервиса Норматив https://normativ.kontur.ru/ Дело в том, что НДФЛ – особенный налог. Он уплачивается только из доходов налогоплательщиков – физических лиц. Организация , выступающая в роли налогового агента, не имеет права уплачивать данный налог за счет своих средств.

Поэтому в случае образования переплаты по НДФЛ зачет суммы налога в счет будущих платежей тоже по НДФЛ, не допускается – данные суммы не могут считаться суммами налога, удержанных у конкретных физических лиц. О том, что зачесть переплаченную сумму в счет предстоящих платежей по НДФЛ нельзя указывает и Минфин России в своих Письмах от 16.09.2014 № 03-04-06/46268, от 12.11.2014 №03-04-06/57158).

Иначе говоря, НДФЛ – это не тот налог, который можно заплатить «авансом» на год вперед. Он перечисляется в бюджет каждый раз при выплате дохода физическому лицу.

Переплата по НДФЛ в бюджет может образоваться по следующим причинам: — налоговый агент излишне удержал и перечислил в бюджет НДФЛ с сумм дохода, выплаченного физическому лицу. Когда ошибка в исчислении НДФЛ установлена и доходы налогоплательщика откорректированы, то излишне удержанная и перечисленная сумма НДФЛ должна быть возвращена физическому лицу. А так как налоговый агент эту сумм уже перечислил в бюджет, то, соответственно, организация должна обратиться в налоговый орган за возвратом излишне уплаченных сумм НДФД.

— организация ошибочно перечислила больше НДФЛ, чем удержала из доходов работников. То есть, в учете все исчислено верно, но по каким то причинам при перечислении налога в бюджет допущена ошибка в сумме налога.

Исходя из условий вашего вопроса следует, что сумма НДФЛ удержана верно, то есть возникшая переплата не является излишне удержанной.

Порядок возврата таких сумм регулируется ст. 78 НК РФ, так как ничего иное в НК РФ не установлено и налоговые агенты также имеют право на своевременный зачет или возврат сумм излишне уплаченного налога и правила, указанные в ст. 78 НК РФ, распространяются в том числе и на налоговых агентов ( п. 1 ст. 21 НК РФ, п. 2 ст. 24 НК РФ, п. 14 ст.

78 НК РФ).

Таким образом, сумму переплаты по НДФЛ можно зачесть в счет недоимки по налогу на прибыль, так как это налоги одного уровня — федеральные. Но для того, чтобы доказать, что переплата по НДФЛ не является суммами налога, удержанными из доходов налогоплательщиков – физических лиц, а является именно вашими денежным средствами, как ошибочно перечисленными, надо провести с налоговой инспекцией акт сверки и предоставить подтверждающие документы. Например, справки по форме 2-НДФЛ, реестр сведений о доходах физических лиц, платежные документы, подтверждающие факт излишне перечисленного налога (Письмо Минфина России от 03.04.2009 N 03-04-06-01/76).

После подтверждения налоговым органом наличия переплаты по НДФЛ вы можете написать заявление о зачете данной переплаты в счет недоимки по налогу на прибыль.

С уважением, Пятовол Светлана

Решение о зачете излишне уплаченного налога

Статья 78 НК РФ регламентирует, что решение о зачете суммы излишне уплаченного налога может быть принято уполномоченным органом при наличии соответствующих оснований. Данное решение должно быть создано в течение 10-ти дневного периода с того дня, когда заинтересованным лицом было подано соответствующее письменное заявление.

Зачет излишне уплаченного налога производится по месту регистрации налогоплательщика, без начисления каких-либо процентов в отношении данной суммы, если статья 78 НК РФ не устанавливает иные правила и положения.

Важным нюансом при зачете суммы определенного размера, которая была излишне уплачена, будет являться тот факт, что статья 78 и ее нормы могут быть применимы только в том случае, если переплата явилась результатом действий исключительно налогоплательщика.

В тех ситуациях, когда дополнительные денежные средства были перечислены по причине необходимости исполнения какого-либо предписания или решения налогового органа, зачет денежных средств не может быть осуществлен.

До непосредственного момента вынесения решения о зачете денежных средств, уполномоченный орган обязан осуществить проверку и сверку всех имеющихся данных для подтверждения или опровержения факта необходимости зачета.

В тех случаях, когда доказательства необходимости так и не были выявлены, налогоплательщик получает официальный отказ в зачете денежных средств, с указанием причины и оснований данного решения.

Условия зачета сумм излишне уплаченного налога

Статья 78 действующего НК РФ регламентирует определенный порядок и условия, при соблюдении которых зачет сумм излишне уплаченного налога становится возможным и правомерным.

Основные условия зачета излишне уплаченных сумм выражаются в следующем:

- зачет может быть осуществлен по определенным видам налогов и сборов, в которых была выявлена определенная сумма переплаты;

- зачет может распространяться не только на налоги, но и пени, штрафы и иные платежи, назначенные за нарушение установленных норм действующего налогового законодательства РФ;

- при осуществлении зачета лишней перечисленной суммы, в отношении нее не могут быть применены штрафы и пени. Исключения составляют случаи, когда были нарушены допустимые сроки;

- установленная и подтвержденная сумма может подлежать зачету в отношении финансовых операций, которые налогоплательщику только придется совершить. В таком случае размер этих платежей уменьшается ровно на сумму излишне уплаченного налога.

Зачет лишней суммы за ранее уплаченный налог входит в интересы налогоплательщиков. Это значит, что первоначальные действия и инициатива, которая выражается в подачи письменного заявления, должна исходить именно от них.

Зачет суммы или возврат излишне уплаченных налога сбора пеней штрафа, как юридическая процедура, должна полностью соответствовать установленным нормам и условиям.

В противном случае, ее результат может быть аннулирован по решению судебного органа.

Как зачесть или вернуть переплату сейчас

По действующим правилам зачет переплаты по федеральным налогам и сборам, региональным налогам, а также местным налогам и сборам производят по соответствующим видам. То есть, федеральные налоги засчитывают в счет федеральных, региональные — в счет региональных, местные — в счет местных (п. 1, 14 ст. 78 НК РФ).

В частности, НДС является федеральным налогом, поэтому с переплатой по этому налогу можно поступить так:

- зачесть в счет будущих платежей по НДС;

- зачесть в счет других федеральных налогов – текущих и будущих платежей по федеральным налогам, а также в счет погашения недоимки, пеней, штрафов;

- вернуть на расчетный счет.

Сверка расчетов и заявление на возврат излишне уплаченных налоговых платежей

Сверка расчетов является особой налоговой процедурой, позволяющей осуществить максимально точную проверку и контроль всех представленных данных налогоплательщика за определенные периоды.

Перед тем, как принять решение о зачете, либо возврате налогоплательщику излишне уплаченной суммы, представитель налоговой организации обязан осуществить правомерную совместную сверку. Она может быть проведена в отношении: налогов, сборов, пеней и штрафов. Результат проведенной сверки оформляется письменным актом, который подписывается двумя сторонами данных правоотношений.

Статья 78 устанавливает, что первоначальным этапом зачета или возврата излишне уплаченной суммы является заявление налогоплательщика и его подача в налоговый орган, расположенный по месту учета. Заявление может быть подано и в электронной форме, но с обязательным наличием цифровой подписи. Образец заполнения данного документа всегда можно взять в ближайшем налоговом органе.

Действующие правила предусматривают, что заявление о зачете или возврате излишне уплаченной суммы всегда должно содержать все необходимые точные сведения. Например, в нем должны быть указаны: данные о налогоплательщике, а также о налоговом органе, сведения о точном размере излишне уплаченной суммы, указание конкретного вида налога или сбора и т.д.

Помимо этого, образец документа предполагает обязательное того, что именно хочет получить налогоплательщик – зачет лишней суммы, либо ее полный возврат.

Правила возврата суммы излишне уплаченного налога

Статья 78 предусматривает, что возврат суммы излишне уплаченного налога производится на основании соответствующего решения налогового органа. Возврат имеет большие отличия от зачета.

Если при зачете сумма, фактически, просто переносится на погашение иных налогов и имеющихся налоговых задолженностей, то возврат означает передачу данной конкретной суммы обратно заинтересованному лицу, подавшему соответствующее заявление – налогоплательщику.

При этом действующие правила и статья 78 предусматривают, что возврат может быть осуществлен только при условии отсутствия каких-либо недоимок и задолженностей у налогоплательщика.

Если недоимка имеется, возможность возврата излишне уплаченной суммы сохраняется, но только после дополнительного поступления финансовых средств для первоначального погашения задолженности.

Подача заявления на возврат излишне уплаченной суммы может быть осуществлена в течение 3-лет со дня поступления данной суммы на расчетный государственный счет, либо со дня проведения сверки расчетов сторонами.

В тех случаях, когда был установлен и подтвержден факт излишнего взыскания определенного налога, уполномоченный орган должен принять решение о возврате излишней суммы из взысканного налога, а также начисленных процентов, если они имелись.

Срок возврата суммы излишне уплаченного налога

Положения налогового законодательства и статья 78 НК РФ устанавливают допустимые сроки, в течение которых излишне уплаченные в государственный бюджет суммы должны быть возвращены налогоплательщикам.

Лишняя сумма ранее уплаченного налога должна быть полностью возвращена обратившемуся лицу в течение одного календарного месяца.

Датой отсчета необходимо считать день подачи письменного заявления о возврате в соответствующий орган.

Помимо этого, статья 78 предусматривает, что если у налогового органа имеются правомерные основания для отказа в возврате излишне уплаченной суммы, они должны быть предъявлены налогоплательщику также в течение одного месяца со дня подачи им письменного заявления.

Если налогоплательщик не согласен с решением налогового органа, у него всегда остается право обращения в суд с целью защиты собственных интересов. При этом к иску необходимо будет приложить соответствующие доказательства, которые подтвердят, что отказ, выданный налоговым органом, нельзя считать обоснованным и правомерным.

Заинтересованное лицо может обратиться в судебный орган и в том случае, если в течение одного месяца со дня обращения налогоплательщика, налоговая инспекция не представила свой официальный ответ на его заявление, а также не осуществила возврат денежных средств.

Автор статьи

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

- Зачесть её в счёт будущих платежей или существующего долга.

- Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2021 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

, ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

- Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

- Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату на банковский счёт

Шаг 1. Напишите

заявление по форме КНД 1150058

. Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги.

Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai