Прошло уже почти 10 месяцев с момента вступления в силу Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» (далее — Закон № 422-ФЗ) и на сегодняшний день вопросов со стороны бизнеса больше чем ответов. Ввиду того, что практика применения Закон № 422-ФЗ еще не сформировалась, то приходится самим искать оптимальные решения в целях минимизации возможных налоговых последствий для бизнеса.

Детально описывать риски при работе с самозанятыми не буду, так как это достаточно емко сделано в статье коллеги Самозанятые: риск для бизнеса или возможность налоговой экономии?. Попробую описать риски с точки зрения своего личного опыта разработки схемы работы с самозанятым (для нас он исполнитель по договору оказания услуг).

Прежде чем перейду к описанию ситуации, хотелось бы отметить, что краеугольным при работе на основе подобной схемы это полное понимание исполнителем того, что все отношения между ним и заказчиком не носят характер трудовых.

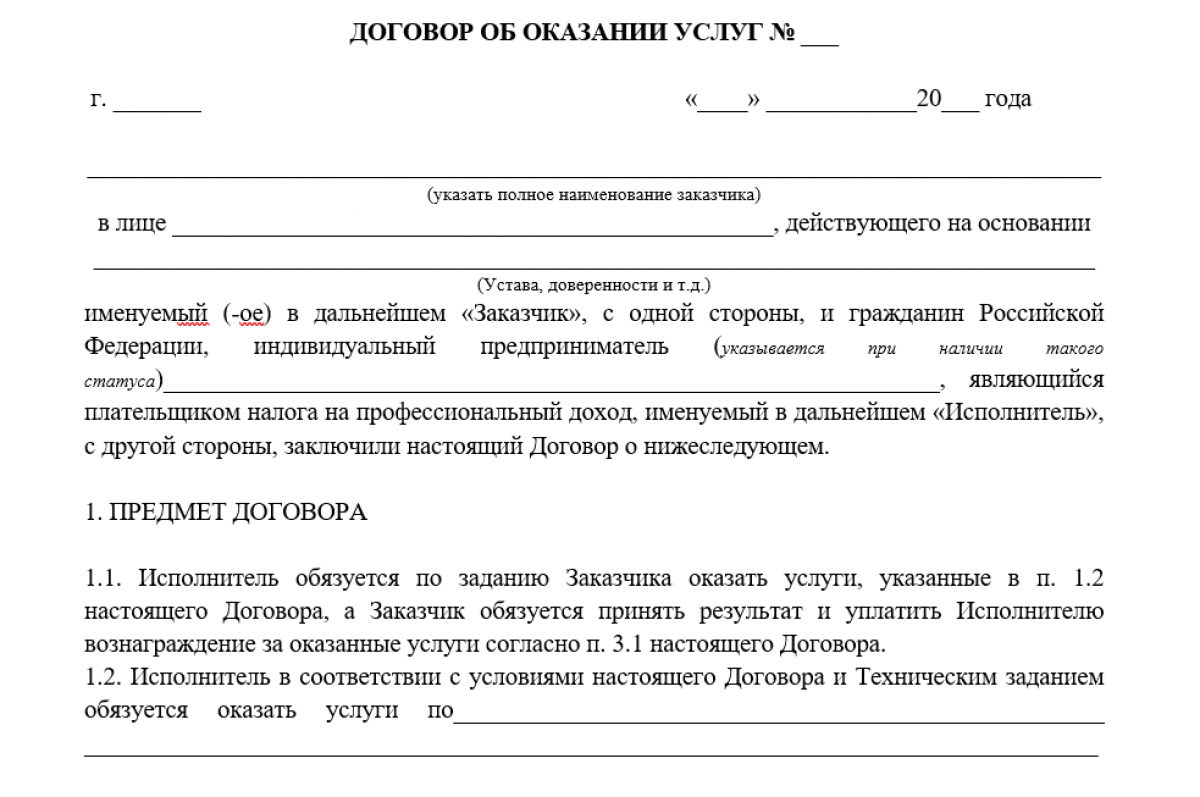

ДОГОВОРЫ С ФИЗЛИЦАМИ. ГПД С САМОЗАНЯТЫМ

Наша ситуация

«Компания привлекла физическое лицо для оказания им юридических услуг. Физическое лицо с данной компания ранее ни в каких отношениях не состояло». Дополнительное условие: «Исполнитель в период оказания услуг находится на территории Заказчика».

Ограничения, которые предусмотрены 422-ФЗ рассматривать не будем, так как в нашей ситуации физическое лицо ранее с компанией не взаимодействовало и поэтому под соответствующие ограничения мы не попадаем и следуем «букве» указанного выше закона.

Итак, рассмотрим более детально решение нашей ситуации.

При разработке договора следует в обязательном порядке следует указывать следующие положения (на мой взгляд конечно):

- Во-первых, в преамбуле договора обязательно указывать, что физическое лицо зарегистрировано в качестве самозанятого и осуществляет свою деятельность в качестве плательщика Налога на профессиональный доход.

Как мы все понимаем, что если налоговая инспекция посчитает данные отношения трудовыми, то при доначисление НДФЛ и страховых взносов указанные формулировки нам не помогут. Но, поскольку мы как добросовестный налогоплательщик понимаем, что в суде при оспаривании решения налогового органа нам будет проще донести свою позиции и обосновать нашу добросовестность.

При разработке схемы воздействия также возник вопрос, а как зафиксировать срок договора и стоимость, оказанных услуг все опять же из-за опасений признания данных отношений трудовыми и последующих доначислений.

Здесь был выработан следующий подход

Срок договора – три месяца. Так отношения с данным физическим лицом планируются длительные, то договор — это своего рода гарантия для физического лица, что его не «кинут».

Цену договора мы не стали указывать намеренно и определили ее, как договорную, указав в том числе, что она определяется по соглашению сторон с учетом объема/сложности выполненной работы/оказанной услуги. И опять же возник вопрос, больше со стороны нашего физического лица, а заплатят ли ему в итоге то, о чем были достигнуты договоренности. Тут нашелся следующий выход из ситуации, утвердили и подписали примерный график платежей по договору.

Стоит отметить, что график в нашем случае это не только гарантия соблюдению договоренностей, но и планирование платежей по договору таким образом, чтобы в последующем налоговая не смогла использовать в качестве довода для возможных доначислений. Естественно, график платежей не хранится в комплекте документов, а лежит где-нибудь в отдельном ящике.

При формировании графика платежей надо учитывать то обстоятельство, что платежи по договору не рекомендуется привязывать к датам выплаты заработной платы и размер, указанных платежей должен быть постоянно разным. Так, например, при согласованном размере цены договора 100 000 (сто тысяч) рублей за месяц, мы разбили следующим образом: 45/55%, 39/61%, 57,5/42,5%. Оплата в течении пяти рабочих дней после подписания акта. Периодичность платеже по договору мы определили, как не ранее чем 14 календарных дней с момент последнего акта.

От себя также хотелось бы добавить, как говорил один мой знаковый: «Чем больше бумаги, тем чище «одно» место». Поэтому, в качестве еще одного совета хочу указать, не стесняйтесь прописывать дополнительные условия оплаты по договору и привязывать его к объему оказываемых услуг, например, при помощи соответствующих технических заданий исполнителю или на основании соответствующих заявок на оказание услуг.

Безусловно, все указанные рекомендации увеличивают объем документооборота в компаний, но так как интерес здесь имеет исполнитель, ведь от этого прежде всего зависит размер его вознаграждения, то нашему исполнителю можно пожелать не ленится при подготовке закрывающих документов.

И в завершение, про дополнительное условие в нашей ситуации отметим следующее:

Ни в коем случае не указывать данный момент в договоре, а просто иметь ввиду, что данная договоренность может быть достигнута только на «понятийном» уровне. Поэтому надеяться здесь можно только на «порядочность» и добросовестность сторон.

Остается надеться, что данные рекомендации уберегут Вас от ненужных ошибок.

Спасибо за внимание и будьте аккуратны!

Источник: regforum.ru

Договор на оказание услуг с самозанятым

Договор с самозанятым (плательщиком налога на профессиональный доход) составляется по правилам, типичным для большинства гражданско-правовых контрактов. Но в некоторых его разделах будут иметь место формулировки, которые применимы только в тех соглашениях, где одна из сторон — самозанятое лицо. Рассмотрим особенности составления контракта между самозанятым и заказчиком на примере услуг репетитора.

Бланк договора оказания услуг с самозанятым

Проверено экспертом

Как заполнить бланк договора на оказание услуг с самозанятым

Договор на оказание услуг юристы делят на несколько частей. Скачайте бланк и заполняйте их поэтапно, опираясь на наши дальнейшие пояснения.

Первая из частей договора — «шапка», где содержится название, место и дата заключения договора (впишите дату подписания данного соглашения со своей стороны).

Вторая часть — «преамбула», где перечисляется, кто с кем заключил договор

Договор на оказание услуг с самозанятым лицом: преамбула

Преамбула к договору между самозанятым репетитором и его заказчиком (чаще всего это обычное физлицо, которое обращается за услугами репетитора в частном порядке) типична и не имеет особенностей. В ней отражаются:

- место, дата заключения договора;

- ФИО, паспортные данные сторон (самозанятый также указывает свой ИНН).

Важно учесть, что если заказчиком является ИП и это отражено в договоре, полученный репетитором-самозанятым доход будет облагаться по ставке 6%. Если же указанный в договоре заказчик – обычное физлицо (без статуса ИП), ставка налога составит 4%.

Как подтвердить в глазах налоговых органов статус самозанятого гражданина, нужно ли платить нанимателю за него налоги и взносы, читайте в системе КонсультантПлюс. Если вы не пользуетесь онлайн версией КонсультантПлюс с переходом по ссылке может быть проблема. Поэтому предлагаем оформить здесь бесплатный онлайн доступ в пробную версию системы на 2 дня, по истечении 2-х дней доступ автоматически отключается.

Отметим, что образец договора с самозанятым на услуги репетиторства может включать положения, где в целях обозначения стороны, оказывающей услуги, применяется слово «Преподаватель» или «Репетитор» (а не «Исполнитель» как в большинстве гражданско-правовых контрактов).

Предмет договора с самозанятым

Следующий раздел договора — тот, где раскрывается его предмет.

Здесь фиксируются положения:

- О том, что преподаватель оказывает репетиторские услуги, обучая ученика (с указанием его ФИО) — самого заказчика или другого человека (например, его ребенка).

- О форме обучения, которое осуществляется посредством индивидуальных консультаций (в договоре их условно можно назвать «Занятиями»), в т.ч. проводимых удаленно, например, посредством видеосвязи через интернет.

- О порядке оплаты услуг преподавателя – наличными или безналичными платежами.

Репетиторство на НПД: условия оказания услуг

Логическое продолжение предмета договора на репетиторство — положения, устанавливающие условия оказания услуг.

Условия, о которых идет речь, можно подразделить на 2 вида:

- Основные (имеющие отношение непосредственно к процедуре оказания услуг).

Эти условия отражают цели, место, период проведения занятий, конкретные дни занятий с указанием времени их проведения, порядок согласования графика занятий с заказчиком и т.п.

Часто в договоры на репетиторство включается формулировка о том, что преподаватель не может гарантировать получения заказчиком или учеником определенного результата по факту проверки его знаний где-либо (например, на экзамене). Это тоже разновидность основных условий соглашения.

- Дополнительные (имеющие косвенное отношение к процедуре оказания услуг).

В их числе — условия отмены занятий по инициативе какой-либо из сторон или по причинам, не зависящим от сторон. Как правило, от любой из сторон для отмены требуется своевременное предупреждение (например, по телефону), что и прописывается в договоре. Обычная причина отмены по не зависящим от сторон причинам — болезнь ученика. При этом, в договоре может прописываться, что если ученик явился на занятие с явными признаками заболевания, то преподаватель не проводит с ним занятия.

Договор на оказание услуг с самозанятым лицом: порядок расчетов

В части расчетов договор на репетиторство может регламентировать:

- стоимость каждого занятия (или группы занятий);

- момент оплаты (предоплата, постоплата);

- способ оплаты (наличный, безналичный);

- некоторые особенности расчетов с учетом того, что Преподаватель — самозанятое лицо.

Отметим, что в случае с самозанятым репетитором возможны оба способа расчетов, как наличными деньгами, так и безналичный. Оплата услуг в натуральной форме для самозанятых недопустима – такой доход не может облагаться НПД (пп. 11 п. 2 ст. 6 закона № 422-ФЗ от 27.11.2018).

В договор можно внести следующие формулировки, имеющие отношение к «самозанятости» репетитора:

- стороны при заключении договора исходили из того, что преподаватель является плательщиком налога на профессиональный доход;

- преподаватель обязан на каждую полученную от заказчика (или ученика) сумму формировать чек с помощью приложения «Мой налог» и передавать его плательщику (в распечатанном или электронном виде);

- преподаватель должен уведомить заказчика в письменном виде о прекращении применения НПД (и как следствие, о невозможности далее выдавать чеки на получаемые суммы).

Отметим, что приведенные выше формулировки по сути, единственные, которые адаптируют привычный договор к особенностям работы самозанятого лица. Остальные положения контракта практически не будут отличаться от тех, что применяются, когда репетитор оказывает услуги как обычное физлицо или как ИП.

Сроки действия договора и условия расторжения

Договор на репетиторство обычно срочный. Он может быть привязан, к примеру, ко дню, предшествующему периоду начала экзаменов ученика — к которым его готовит репетитор.

Если говорить о типичных для договоров на репетиторство условиях досрочного расторжения контракта — такими условиями можно назвать:

- нарушения учеником общепринятых норм дисциплины – пропуск занятий и т.п. (как следствие, невозможность качественного проведения занятий);

- невозможность достижения преподавателем и учеником тех целей обучения, что зафиксированы в договоре.

Уместно также прописать в договоре право любой из сторон расторгнуть его в любой момент при условии исполнения существующих на тот момент обязательств (по оплате, по оказанию услуги — для заказчика и преподавателя соответственно).

Какие еще условия можно включить в договор на услуги самозанятого

Прочие важные положения, которые может включать договор на репетиторство, отражают:

1. Ответственность сторон.

Здесь можно обойтись стандартной формулировкой — о том, что за нарушение условий контракта заказчик и преподаватель несут ответственность по законодательству России.

2. Порядок разрешения споров.

Здесь все тоже стандартно. Фиксируется, что споры и разногласия:

- в первую очередь решаются путем переговоров;

- в случае невозможности решения путем переговоров — разрешаются в судебном порядке по закону.

3. Заключительные положения.

В них указывается, что договор:

- может быть изменен только по письменному согласованию сторон;

- может содержать приложения, которые следует считать его неотъемлемой частью;

- составляется в двух экземплярах – по одному для каждой из сторон.

4. Реквизиты и подписи сторон.

Самозанятый в последнем разделе договора повторно фиксирует свои ФИО, ИНН, указывает адрес, телефон, номер банковского счета или карты, на случай, если расчеты будут проводиться в безналичной форме. Заказчик обычно ограничивается указанием в договоре своих ФИО, адреса проживания, контактных данных.

Источник: spmag.ru

Можно ли работать с самозанятым без договора?

Обычно при сотрудничестве с самозанятым исполнителем заключается договор гражданско-правового характера – например, «Договор на выполнение работ» или «Договор на оказание услуг». Однако в некоторых случаях можно обойтись без этого документа.

Когда можно работать с самозанятым без договора?

Нормативами определено три условия, при которых с самозанятым можно работать, не заключая договор гражданско-правового характера:

· Общая стоимость выполняемых работ (оказываемых услуг) составляет менее 10 000 рублей. Обратите внимание – речь не о цене. Если самозанятый оказывает две услуги по 6 000 рублей каждая (стоимость – 12 000 рублей), договор необходимо заключить.

· Самозанятый приступает к выполнению работ (оказанию услуг) немедленно и получает деньги сразу после их завершения. Например, если требуется провести срочный ремонт компьютера – то можно обойтись без договора. Если же необходимо плановое обслуживание, которое состоится через неделю – этот документ требуется заключить.

· Заказчику работ (услуг) не требуется оформлять акт приёмки.

Если работа (услуга), к выполнению которой привлекается самозанятый, соответствует этим трём требованиям – то можно обойтись без составления договора. Однако исполнитель всё равно обязан выдать чек сразу после получения денег.

В каких случаях желательно заключить договор с самозанятым

Но в некоторых случаях договор с самозанятым всё-таки желательно оформить – даже если его стоимость менее 10 000 рублей, а работа или услуга оказываются немедленно. Этот документ поможет защитить заказчика.

В число таких случаев входят:

· Заказчик – индивидуальный предприниматель, использующий упрощённую схему налогообложения «Доходы минус расходы». Деньги, потраченные на самозанятого, можно включить в список затрат, тем самым снизив налогооблагаемую базу. Договор и чек послужат подтверждением понесённых расходов.

· Заказчик – юридическое лицо, а оплата производится перечислением с расчётного счёта на банковский счёт исполнителя. Банк может запросить документы, подтверждающие правомерность перевода (всё-таки самозанятый – это физическое лицо). И договор станет именно таким доказательством.

В принципе юридическим лицам рекомендовано заключать договоры с любыми контрагентами на любые суммы, поскольку данный документ поможет обосновать расходы и выплаты во время налоговой проверки.

Источник: tempojob.org