- непосредственно в инспекцию — лично или через представителя по доверенности.

- в многофункциональный центр — лично или через представителя по доверенности. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

Инспекция примет документы и выдаст (направит) расписку в их получении.

Получаем документы

На 6-й рабочий день после подачи документов заявитель лично или через представителя по нотариально удостоверенной доверенности может получить:

- лист записи ЕГРИП

В случае отказа в государственной регистрации вы получите документ, в котором изложена причина отказа.

Перечень оснований для отказа в государственной регистрации определен п. 1 ст. 23 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических

лиц и индивидуальных предпринимателей».

Документ могут направить в ваш адрес и по почте. В пределах территории Москвы документ можно получить также через DHL Express и Pony Express.

Закрытие самозанятого. Видео-обзор закрытия НПД в приложении «Мой Налог».

Прекратить индивидуальную предпринимательскую деятельность очень просто, надо только заполнить заявление и заплатить пошлину в 160 рублей. Подать документы на закрытие можно разными способами – лично в ИФНС или МФЦ, почтой, через представителя, онлайн. В этой статье мы разберёмся с тем, как закрыть ИП дистанционно.

Начнём очень кратко с того, как происходит процесс снятия индивидуального предпринимателя с учёта, подробнее смотрите здесь.

- Увольте работников, если они есть.

- Снимите с учёта кассовый аппарат.

- Закройте расчётный счёт.

- Подайте документы о закрытии в ИФНС.

- Заплатите страховые взносы.

- Сдайте декларацию по своему режиму и заплатите налоги.

Как видно из этого перечня, само по себе снятие ИП с налогового учёта не отменяет других обязанностей, в том числе, по уплате взносов и налогов. Если причиной закрытия бизнеса является сложная и неопределённая ситуация, возможно, вам стоит пока перейти на уплату налога на профессиональный доход, а не закрывать ИП.

Плательщики НПД не обязаны перечислять страховые взносы за себя, а в условиях простоя это одна из значительных статей расходов. Правда, переход возможен только для некоторых предпринимателей: не имеющих работников, занятых оказанием услуг или выполнением работ, с доходом не более 2,4 млн рублей в год.

Но если переход на НПД вам не подходит, то ничего страшного в снятии с налогового учёта нет. Закон не ставит ограничений в количестве регистраций ИП одним и тем же человеком. Через какое-то время можно снова зарегистрировать предпринимательскую деятельность. А теперь детально о том, как закрыть ИП удалённо.

- Можно ли приостановить деятельность ИП

Варианты дистанционной подачи документов

К сожалению, пандемия коронавируса продолжается, поэтому всегда есть вероятность, что налоговые инспекции в очередной раз закроются для посещения. При этом работа ИФНС не прекращается, и документы на закрытие предпринимательской деятельности принимаются. Давайте разберемся, как закрыть ИП дистанционно, без личного посещения инспекции.

Как ЗАКРЫТЬ ИП если решил перейти на налог на профессиональный доход (НПД) ?

Закрыть ИП через сайт ФНС

Этот вариант самый очевидный, ведь вы обращаетесь сразу в регистрирующий орган, не выходя из дома. ФНС разработала для этого специальный сервис, где хорошо описано, как закрыть ИП дистанционно.

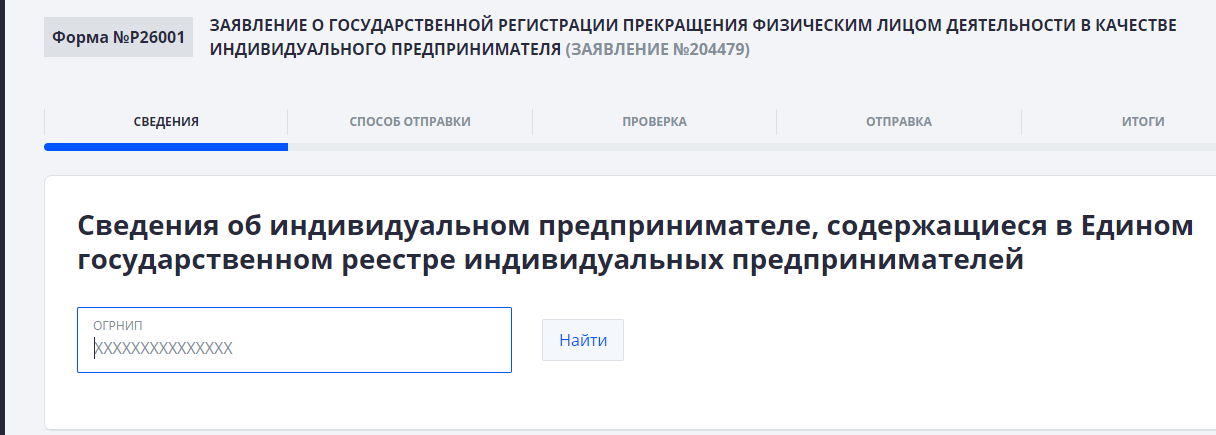

Интерфейс сервиса простой, для заполнения заявления надо только указать свой ОГРНИП.

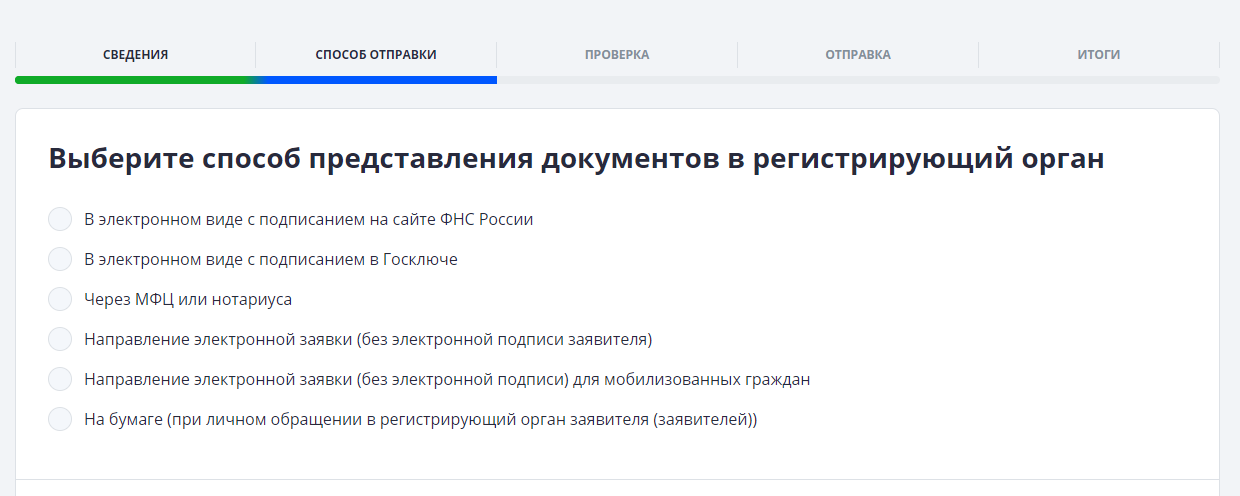

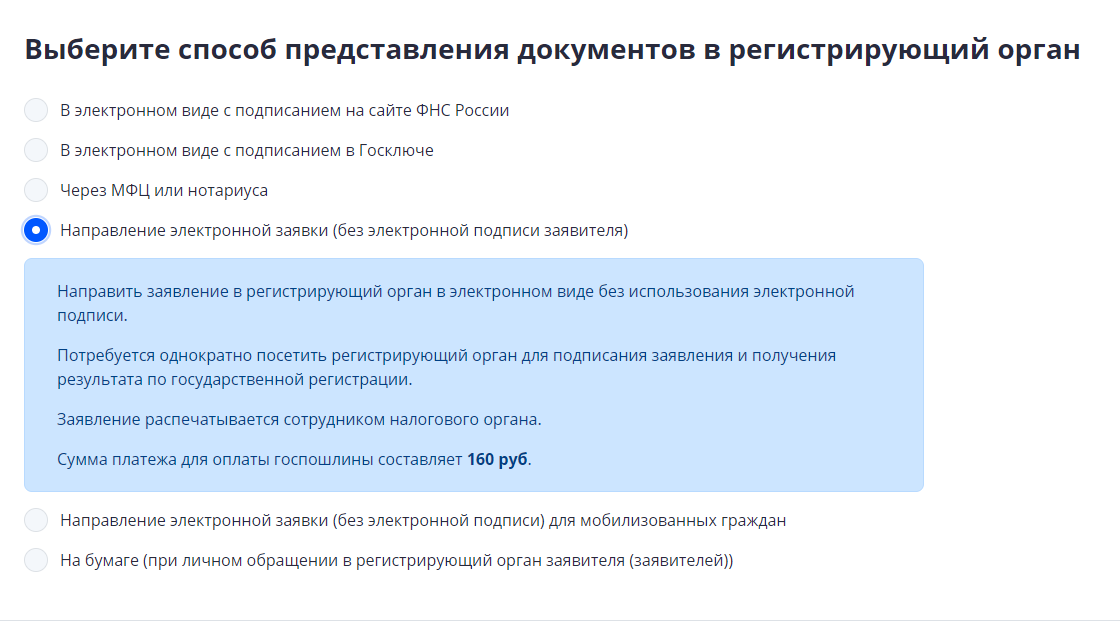

Далее необходимо выбрать вариант подачи заявления, их существует несколько.

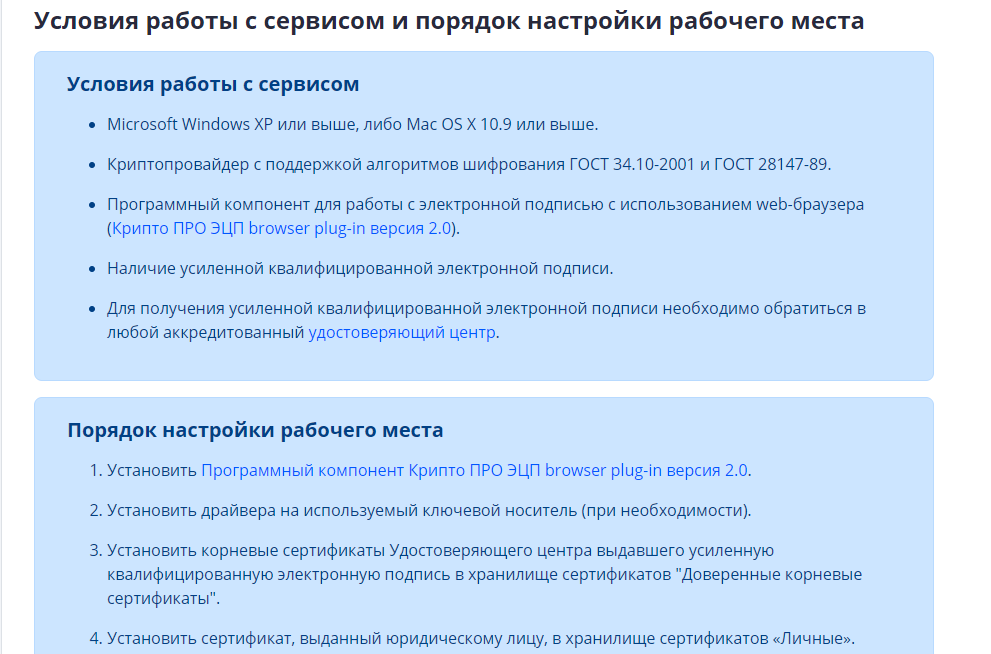

Если вы выбрали вариант в электронном виде с подписанием, следуйте дальнейшим инструкциям на сайте ФНС. Убедитесь, что вы соблюдаете условия работы с сервисом и действуете в соответствии с изложенным ниже порядком.

Можно ли закрыть ИП дистанционно, если электронной подписи у вас нет? В период максимальных ограничений, связанных с коронавирусом, ФНС разрешала направить заявление Р26001, приложив к нему фото страниц паспорта и селфи заявителя на фоне этого документа. Однако сейчас этот способ закрытия ИП уже не действует. Если ЭЦП у вас нет, то для окончания процедуры надо лично явиться в ИФНС.

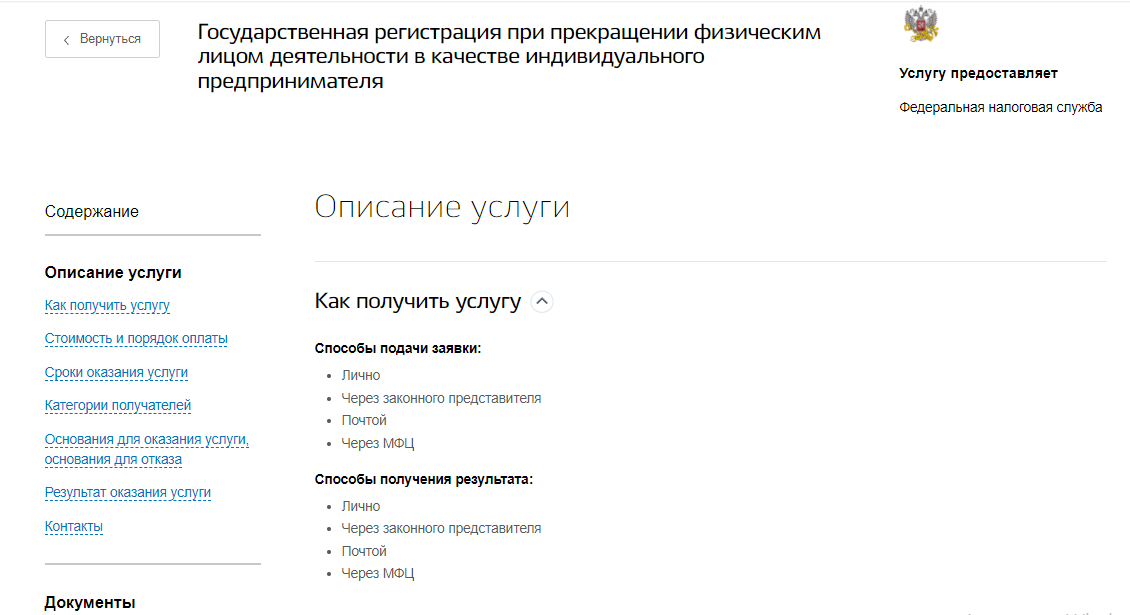

Через портал Госуслуг

В настоящее время портал Госуслуг не поможет в дистанционном закрытии ИП, хотя раньше на этом сайте можно было автоматически подготовить заявление Р26001. Сейчас же здесь можно получить только информационную поддержку, в частности, узнать контакты регистрирующей инспекции и скачать бланк заявления для прекращения предпринимательской деятельности.

Направить документы через нотариуса

Если у вас нет своей ЭЦП, а вариант подачи документов через сайт ФНС вас не устраивает, то можно обратиться к нотариусу. Тогда документы на закрытие ИП он заверит своей электронной подписью и направит их в налоговый орган. Однако такую услугу оказывают не все нотариусы, кроме того, придётся заплатить не менее 1 000 рублей.

Отправить документы почтой

Вариант подачи заявления на закрытие ИП Почтой России потребует больше всего времени и затрат. Для этого надо нотариально заверить заявление Р26001 и копию паспорта, оплатить госпошлину и вложить все документы в письмо с описью. В среднем, такой вариант обойдётся в 1 500 рублей. А с учётом длительного прохождения корреспонденции такой способ можно признать самым неудобным.

Как убедиться, что ИП закрыто

На шестой рабочий день после направления документов ИФНС направит на электронный ящик, указанный в форме Р26001, лист записи ЕГРИП. Но если вы воспользовались услугами Почты России, срок ответа надо отсчитывать с даты получения письма инспекцией, а не его отправки.

В листе ЕГРИП будет указано, что в реестр внесена запись о прекращении физическим лицом деятельности в качестве индивидуального предпринимателя. Кроме того, можно проверить эту информацию, запросив сведения из реестра онлайн.

Бесплатная консультация по налогообложению

Как закрыть ИП в 2023 году

Даже если ИП перестанет вести деятельность, он все равно будет числиться в налоговой, а значит, придется платить взносы. Поэтому ИП должен официально прекратить деятельность, а для этого надо подать заявление в ИФНС. Расскажем, как закрыть ИП в 2023 году без проблем и долгов.

Прекращение деятельности ИП по шагам

В НК РФ нет терминов «закрыть ИП» или «ликвидировать ИП» — только «прекращение деятельности в качестве индивидуального предпринимателя» в ст. 22.3 НК РФ. Но многие все же говорят «закрыть ИП» или «ИП ликвидирован». Поэтому в статье будем использовать все эти понятия.

Представляем пошаговую инструкцию по закрытию ИП в 2023 году.

Шаг 1. Увольте работников

Этот шаг актуален только для ИП, нанимавших сотрудников.

Уведомьте работников об увольнении

Увольнение сотрудников при прекращении деятельности ИП регулируется ст. 307 ТК РФ. Срок оповещения работников о предстоящем увольнении может быть указан в трудовом договоре. Если в нем такого пункта нет, оповестить сотрудников о предстоящем увольнении следует в тот же срок, что и ЦЗН, то есть за две недели (ст. 25 Закона РФ от 19.04.1991 N 1032-1 «О занятости населения…», Приказ Роструда от 11.11.2022 N 253).

Форма уведомления в ЦЗН не утверждена, главное — оповестить персонал в письменном виде. Уведомление можно составить в произвольной форме на фирменном бланке или воспользоваться формой, указанной в Постановлении Правительства от 05.02.1993 N 99.

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Примерный текст уведомления сотрудников:

«Уважаемый Иван Иванович.

Уведомляю Вас о предстоящем расторжении трудового договора в связи с принятием решения о прекращении деятельности ИП Сидорова М. И.

21 апреля 2023 года трудовой договор с Вами будет расторгнут на основании пункта 1 части 1 статьи 81 Трудового кодекса РФ.

Трудовой договор может быть расторгнут Вами до истечения двухнедельного срока. При принятии такого решения прошу сообщить об этом в письменной форме.

07.04.2023 Сидоров ИП Сидоров М. И.»

В приказах о расторжении договора, трудовых книжках, СТД-Р (при электронной трудовой) и других «увольнительных» документах укажите: «Прекращение трудового договора по п. 1 ч. 1 ст. 81 ТК РФ».

Рассчитайтесь с работниками

Выдайте сотруднику зарплату за отработанное время, премии и другие выплаты, которые ему начислены, перечислите компенсацию за неиспользованные дни отпуска.

Выплачивать выходное пособие обязаны только компании (ст. 178 ТК РФ). ИП его платят, только если такая обязанность прописана в трудовом договоре.

Размеры и случаи выплаты выходных пособий и других компенсационных выплат оговариваются в трудовом договоре (ст. 307 ТК РФ, Приказ Роструда от 11.11.2022 N 253). Поэтому если в ТД нет указания на выходное пособие, то и выплачивать его не надо.

Выдайте сотрудникам все необходимые документы

В последний рабочий день выдайте работникам:

- бумажную трудовую или СТД-Р при электронной трудовой. По запросу сотрудника с бумажной трудовой можно (но не обязательно) также выдать СТД-Р (Письмо Минтруда от 10.04.2023 N 14-6/ООГ-2661);

- выписку из Раздела 3 РСВ;

- персонифицированные сведения о физлицах по уволенному работнику;

- расчетный листок;

- оригиналы документов, полученные при трудоустройстве.

Дополнительные документы — справку о доходах, справку о среднем заработке (для биржи труда), копии приказов об увольнении или приеме на работу — выдавать необязательно. Только если работник напишет письменное заявление.

Шаг 2. Снимите с учета ККТ

Этот шаг актуален для ИП, использующих кассовую технику.

В Федеральном законе от 22.05.2003 N 54-ФЗ о ККТ не прописана обязанность по снятию с учета кассы при прекращении деятельности ИП. Как только ФНС внесет запись о ликвидации, онлайн-касса автоматически будет снята.

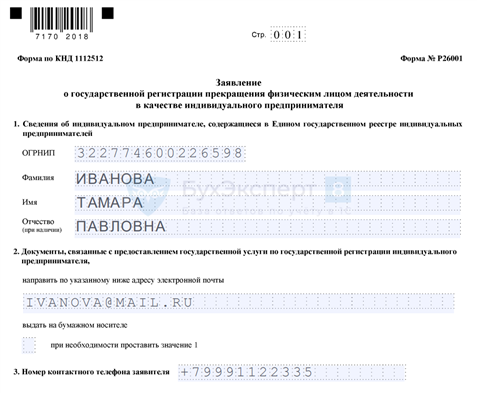

Шаг 3. Подготовьте документы о прекращении деятельности

Его можно направить:

- в электронном виде — через личный кабинет налогоплательщика или через Госуслуги;

- на бумаге:

- в ИФНС по месту регистрации — лично или через представителя (в этом случае предварительно заявление заверяется у нотариуса);

- по Почте России ценным письмом с описью вложения (подпись на заявлении надо заверить у нотариуса);

- через МФЦ;

- через нотариуса.

При подаче в ИФНС заявления на бумаге дополнительно оплачивается госпошлина. Ее размер в 2023 году — 160 руб. Без квитанции об оплате налоговая откажет в прекращении деятельности ИП. Но если подаете заявление в электронном виде через МФЦ или нотариуса, оплачивать госпошлину не надо.

Срок закрытия ИП в 2023 году — 5 рабочих дней с даты получения налоговой заявления по форме КНД 1112512 (п. 8 ст. 22.3 НК РФ, п. 1 ст. 8 Федерального закона N 129-ФЗ). Если документы подаются через МФЦ — срок увеличивается из-за отработки заявления.

Официальная дата прекращения деятельности ИП — день внесения записи в ЕГРИП.

После этого налоговая пришлет уведомление о внесение записи в ЕГРИП, то есть о закрытии ИП. Способ получения такого документа указывается в п. 2 заявления (КНД 1112512). Срок получения в электронном виде — в день внесения записи в ЕГРИП, на бумаге срок точно определить нельзя, так он зависит от сроков доставки письма Почтой России.

Шаг 4. Закройте расчетный счет

Если у ИП есть расчетный счет, открытый для ведения предпринимательской деятельности, он может, но не обязан подать заявление в банк о закрытии этого счета. Как только налоговая внесет в ЕГРИП запись о ликвидации ИП, банк самостоятельно закроет счет.

Если все же хотите предварительно закрыть счет, составьте заявление по форме банка. Если на счете есть остаток, лучше заранее его перевести, например, на личный счет. При закрытии р/с в случае прекращения деятельности ИП банк зачисляет эти деньги на свой корреспондентский счет, и для их возврата придется спорить с финансовым учреждением, возможно через суд.

Шаг 5. Уплатите налоги и другие платежи

Закрыть ИП можно и с долгами, но они в полной сумме перейдут на физлицо. Поэтому советуем погасить всю задолженность своевременно. В противном случае на сумму налоговой задолженности будет начисляться пеня в размере 1/300 ключевой ставки ЦБ за каждый день просрочки.

Кроме того, налоговая может привлечь к ответственности по ст. 122 НК РФ, если в декларации будет занижена налоговая база, из-за чего в бюджет будет уплачен налог в меньшей сумме. При неумышленном занижении налоговой базы — штраф в размере 20% от неуплаченной суммы, при умышленном занижении (например, при сокрытии доходов) — 40%.

Взносы

Предприниматель должен платить фиксированные взносы за себя, даже если не вел деятельность. Они рассчитываются по количеству месяцев и дней, в течение которых физлицо было зарегистрировано в качестве предпринимателя. Можно рассчитать сумму взносов к уплате самостоятельно. А можно после внесения в ЕГРИП записи о ликвидации обратиться в налоговую и узнать задолженность.

Сумма фиксированных взносов за себя в 2023 году — 45 842 руб. А если доход за год превысил 300 тыс. руб., придется уплатить страховые взносы в размере 1% с суммы превышения.

Срок перечисления — 15 календарных дней с даты внесения записи в ЕГРИП о прекращении деятельности в качестве ИП (п. 5 ст. 432 НК РФ). За каждый день просрочки начисляются пени.

Если у вас есть сотрудники, перечислите также взносы с их зарплат.

Налоги

Если велась деятельность, надо заплатить налоги в зависимости от выбранной системы налогообложения:

- УСН, ЕСХН — в законодательстве не указан точный срок уплаты налога при закрытии ИП, поэтому советуем уплатить налоги до даты подачи заявления о прекращении деятельности в качестве ИП;

- НДФЛ — в течение 15 дней после подачи 3-НДФЛ (п. 3 ст. 229 НК РФ);

- ПСН — в течение действия патента до даты закрытия ИП (п. 3 ст. 346.49, п. 2 ст. 346.51 НК РФ);

- НПД — до 28 числа месяца, следующего за месяцем закрытия ИП и снятия с учета в качестве самозанятого.

Шаг 6. Сдайте отчетность

Предприниматели на патенте (ПСН) и самозанятые (НПД) отчетность не сдают. А вот если ИП в период деятельности применял УСН, ЕСХН или ОСНО, нужно сдать в налоговую:

- декларацию по УСН или ЕСХН — законодательно сроки не установлены. Лучше уточнить в ИФНС, в какой срок сдать декларации. Или подстраховаться и направить ее одновременно с заявлением о закрытии ИП;

- 3-НДФЛ — в течение 5 рабочих дней после внесения записи в ЕГРИП о прекращении деятельности (п. 3 ст. 229 НК РФ).

Если у предпринимателя были сотрудники, надо сдать отчетность и по ним:

- на следующий день после увольнения — Подраздел 1.1 формы ЕФС-1 в СФР;

- до даты внесения сведения о прекращении деятельности в ЕГРИП:

- в налоговую — 6-НДФЛ со справками о доходах, РСВ, Персонифицированные сведения о физлицах;

- в СФР — Подраздел 1.2, Раздел 2 формы ЕФС-1 ииндивидуальные сведения по каждому работнику, указанные в пп. 1-8 п. 2 ст. 6 Федерального закона от 01.04.1996 N 27-ФЗ (можно оформить по ф. АДВ-1, дополнив ее СНИЛС работника и фамилией при рождении, если было изменение).

Может ли налоговая отказать в закрытии ИП?

Да, может. Список причин, по которым может быть отказ, перечислен в п. 1 ст. 23 Федерального закона от 08.08.2001 N 129-ФЗ. Например, из-за:

- ошибок в документах и некорректного заполнения, в том числе при заполнении заявления на закрытие ИП строчными буквами (Общие требования к оформлению заявления и иных документов);

- использования неактуальной формы заявления;

- неуплаты госпошлины, если заявление подается на бумажном носителе.

А еще налоговая может отказать в закрытии ИП по доверенности, если в ней есть ошибки или ее срок действия истек. Но налоговики не могут отказать в прекращении деятельности ИП из-за наличия долгов.

Запомните

- ИП с работниками перед закрытием должен: предупредить ЦЗН и своих сотрудников о предстоящем увольнении не позднее, чем за две недели, оформить увольнение, провести окончательный расчет и выдать все необходимые документы.

- Все ИП должны:

- подать заявление о прекращении деятельности в ФНС;

- уплатить госпошлину (при подаче заявления на бумаге);

- дождаться уведомления от налоговой;

- уплатить налоги и страховые взносы в законодательно установленные сроки;

- сдать отчетность, если она предусмотрена.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- ИП-нерезидент: как платить налоги и можно ли сэкономитьВести бизнес в России и часто выезжать за границу для.

- Совмещение патента и УСНВ каждом регионе РФ есть предприниматели, применяющие одновременно два спецрежима.

- Патент для ИП в 2023 годуИП могут применять патентную систему налогообложения (ПСН) в 2023 году.

- Как с самозанятого перейти на ИПВведение в 2019 году нового налогового режима НПД дало возможность.

Источник: buhexpert8.ru