Вы индивидуальный предприниматель и у вас открыт счет в банке УралСиб? Что ж, в таком случае, чтобы регулярно перечислять с него, к примеру, страховые вносы либо заработную плату, вам достаточно пополнить счет с банковской карты УралСиб либо наличными. Важно отметить тот факт, по которому у банков и у бизнесменов (ИП) разные правила пополнения счетов в банке УралСиб. Попробуем вместе разобраться в этом.

Как частнику (ИП) пополнить счет в банке УралСиб с банковской карты?

Частнику (ИП), который является индивидуальным предпринимателем либо солидным бизнесменом, оплачивать налоги, а также в случае имеющего штата начислять заработную плату и производить расчет с партнерами, необходим расчетный счет, который легко открыть в банке УралСиб. В том случае, когда на счету нет либо не хватает денежных средств, его можно без проблем пополнить со своей банковской карты либо наличными через банкомат.

В соответствии с законами РФ частник сможет перевести деньги на свой счет без ограничений. Кстати, счет у бизнесмена (ИП) хорош тем, что им можно пользоваться, как личным счетом, то есть, оплачивать коммунальные услуги или снимать наличку без комиссии в банкомате от УралСиб либо в банкоматах банков партнеров.

А что делать, если налоговая инспекция посчитает пополнение вашего счета ИП в доходы? Здесь важно при пополнении счета указывать правильное назначение платежа, а именно: «перевод личных средств». В противном случае придется разбираться в налоговой инспекции, которая в большинстве случае встает на сторону ИП и вычтет начисленный ранее несуществующий налог.

Предприниматели (ИП) смогут положить свои денежки на счет через карту УралСиб банка разными способами, а именно:

- через кассу банка с предоставлением личного паспорта и с указанием реквизитов счета;

- в банкоматах либо в терминалах с вводом номера для пополнения;

- непосредственно на официальном сайте УралСиб банка в специальном разделе «Перевод с карты на карту»; здесь можно перевести не более ста тысяч рублей;

- в имеющемся у ИП интернет-банке УралСиб, где можно перевести с карты денежную сумму без ограничения.

Подробную информацию о пополнении юридическими лицами счетов через карту УралСиб банка, а также другую полезную информацию читайте на официальном сайте банка: tvoedelo.online.

Источник: infokanal55.ru

Тарифы РКО банка УРАЛСИБ в Москве

Здесь вы найдете актуальные тарифы на открытие расчетного счета для юридических лиц от банка Уралсиб в Москве. Начинающие предприниматели, а также опытные бизнесмены, с помощью сервиса, могут отфильтровать и выбрать подходящие условия РКО на 2023 год.

Найдено 5 РКО

Обновлено:10/09/2023

Год обслуживания в подарок при открытии счета онлайн

Лицензия №2275

Лицензия №2275

НЕ ОТКРЫВАЙТЕ СЧЕТА В СБЕРБАНКЕ №9055/01899 (СПБ, НАРОДНАЯ, 2)

Лицензия №2275

Лицензия №2275

Лицензия №2275

Подпишитесь на рассылку!

Получайте свежие новости и уведомления о выгодных предложениях.

Подробную информацию по условиям и тарифам на расчетно-кассовое обслуживание вы можете получить на официальном сайте Банк УРАЛСИБ или по телефону 8 800 200-55-20. Актуально на: 01.08.2023 13:20.

Лучшие предложения в Москве

Тариф Простой Тинькофф Банк

0руб/мес

Обслуживание

0 р.

Открытие

0руб/мес

Обслуживание

0 р.

Открытие

Пакет «Бесплатный» Бланк Банк

0руб/мес

Обслуживание

0 р.

Открытие

Где открыть расчетный счет в Банке УРАЛСИБ

Условия по расчетно-кассовому обслуживанию

| Название | Стоимость тарифа при оплате за 1 мес | Внешние платежи и переводы ЮЛ и ИП | Переводы физическим лицам | Внесение наличных |

| Старт идеален для начала работы с Банком | 1й месяц 0 ₽; 2й месяц: если входящий оборот по расчетному счету за 1й месяц 3500 ₽ и более – 0 ₽; в ином случае — 490 ₽; 3—12 месяц – 0 ₽, далее — 490 ₽/мес |

ЮЛ до 100 000 ₽/мес

ИП до 150 000 ₽/мес

(100 000 ₽ себе на счет,

иные — 50 000 ₽)

Далее от 1% от суммы;

в рамках услуги «Цифровая зарплата» — 19 руб за перевод

бесплатно при открытии счета, далее 1% от суммы, но не менее 250 ₽

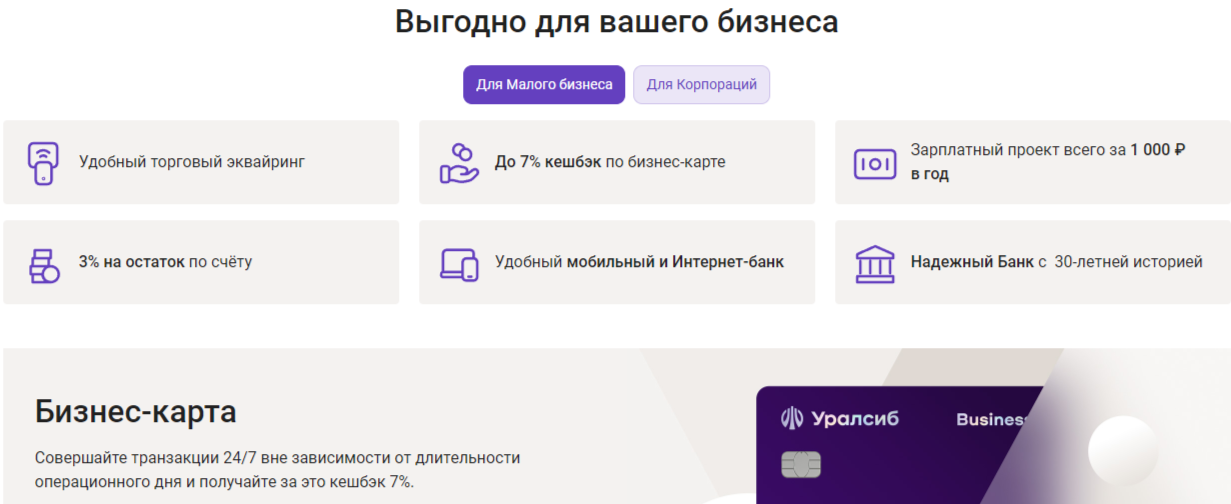

Преимущества

- Удобный торговый эквайринг

- До 7% кешбэк по бизнес-карте

- Зарплатный проект всего за 1 000 ₽ в год

- 3% на остаток по счёту

- Удобный мобильный и Интернет-банк

- Надежный Банк с 30-летней историей

Как открыть расчетный счёт в УРАЛСИБе

- Перейти по ссылке или кнопке, заполните заявку на открытие счета.

- Подпишите документы.

- Пользуйтесь надёжным банком.

Бонусы от партнеров

- Яндекс Бонус 3000 рублей на рекламную кампанию в Яндекс.Директ.

- Aliexpress. Бесплатная регистрация магазина, бесплатная доставка и 0% комиссии на продажу первых 100 товаров.

- Университет бизнеса. Бесплатное обучение ведению бизнеса.

Откройте счёт, не посещая офис Банка. Наш специалист приедет для подписания документов.

- Рко без абонентской платы

- Расчетный счет для ИП онлайн

- РКО для ИП

- Расчетно-кассовое обслуживание

- Тарифы РКО для ООО

- Открыть расчетный счет бесплатно

- Открыть счёт для малого бизнеса

- Где быстро открыть счет для ИП

- Банк «ВЕСТА» (Vesta Bank)

- АК Барс Банк

- Совкомбанк

- СДМ-Банк

- Кредит Европа Банк

- МТС-Банк

- Фора-Банк

- ЛОКО-Банк

- Модульбанк

- ВТБ

- Дело Банк

- Россельхозбанк

Источник: www.kreditos.ru

Как закрыть карту банка уралсиб. Памятка для владельцев карт от банка «Уралсиб

По различным причинам может возникнуть необходимость узнать, как закрыть карту Уралсиб Банка. Осуществить данную процедуру в наше время достаточно просто. Обо всевозможных способах вам может рассказать любой из менеджеров. Специалисты ответят на вопрос, как закрыть кредитную карту и сделают все возможное, чтобы это получилось сделать быстро.

В каких случаях и когда может потребоваться закрытие карты

Узнавать, как отказаться от кредитной карты банка Уралсиб стоит в следующих ситуациях:

- Срок службы кредитки уже истек.

- Переезд клиента банка в другую страну.

- Больше нет надобности использовать карту.

- Карта была утеряна или украдена.

Что нужно знать, перед тем как закрыть карту

Прежде всего, чтобы узнать, как отказаться от карты стоит закрыть все финансовые вопросы, связанные с ней. Если речь идет о кредитной карте, то вам в обязательном порядке придется погасить задолженность. В ситуации с дебетовой картой достаточно снять все средства со счета в банкомате или кассе банка. Если это не сделать, то в момент отказа менеджер может выдать вам остаток на счету наличными.

Как закрыть дебетовую карту Уралсиб

Банк Уралсиб предлагает организациям и предприятиям зарплатный проект. Безналичный расчет с сотрудниками с использованием пластиковых карт значительно облегчит процесс делопроизводства.

Подробные условия

В правилах банковского комплексного обслуживания юридических и физических лиц, занимающихся частной практикой, а также индивидуальных предпринимателей, имеется приложение № 3. В нем прописаны подробные условия оказания услуги по перечислению денежных средств на зарплатные карты.

После подписания договора между банком и клиентом (ИП, организацией, предприятием и прочее) стороны определяют тип выпускаемых карт. Банк оценивает эффективность сотрудничества и предоставляет соответствующую карту.

Согласно Федеральному Закону 161, сотрудникам, работающим с банком в зарплатной систем, к основной карте Виза или МастерКарт, должна быть выпущена и дополнительная карта платежной системы «Мир». Это обязательное условие, если выплата заработной платы осуществляется за счет бюджета или государственных внебюджетных фондов.

Если основная карта и есть ПС «Мир», то дополнительная выпускается Visa или MasterCard. Обслуживание карт любой платежной системы производится по тарифам, прописанным в договоре.

Организация обязана подготовить реестры сотрудников в электронном виде и отправить их с помощью системы Клиент-Банк (СКБ). Они нужны для открытия счетов и выпуска карт.

В случае перевыпуска карт, в связи с окончанием действия срока действия, не требуется заявления от каждого сотрудника. При этом банк имеет право изменить тип карты на свое усмотрение. В том числе и в случае, когда данная категория карт больше не выпускается.

Если при этом меняются тарифы за обслуживание, то банк направляет информацию в организацию. Стороны подписывают заявление.

Если после проверки реестра ошибок не обнаружено, то банк обрабатывает информацию и направляет организации через СКБ письмо, содержащее протокол проверки.

Банк постоянно усовершенствует системы расчета и ищет оптимально быстрые механизмы зачисления средств на счета

После открываются счета для каждого сотрудника, и банк также отправляет электронное письмо с данными картсчетов. Ошибки в реестре организация обязана исправить, не позднее 1 дня после получения письма от финансового учреждения.

В сроки, согласованные сторонами, банк выпускает или перевыпускает карты. Подтверждением этого действия служит письмо в системе «Клиент-Банк». Согласно тарифам, организация оплачивает комиссию за подключение карт, каждого сотрудника к системе обслуживания.

Не позднее чем за два дня до поступления средств на карточные счета сотрудников, организация предупреждает подразделение банка о примерной сумме зачислений и сроках. Организация самостоятельно удерживает и перечисляет налоги и другие удержания из зарплаты, действующие согласно законам РФ.

Для зачисления средств на карточные счета, бухгалтерия перечисляет со счета организации сумму, согласно реестру и на основании платежного поручения. Не позднее одного дня с этого момента, организация направляет через СКБ файл реестр.

Банк производит зачисление средств на счета карт сотрудников в следующем порядке:

- если реестры приняты банком не позднее 16.00, то зачисление производится в этот же день;

- организации, имеющие филиальную сеть, для зачисления средств в этот же день, должны предоставить реестры не позднее 12.00;

- если реестры предоставляются позднее 16.00 (или 12.00 для филиальных сетей), то заработная плата начисляется на следующий день.

Банк может не производить начислений, если в реестре обнаружены и не исправлены ошибки или в случае непоступления на счет денежных средств.

Организация обязана выплатить комиссию банку за предоставленную услугу, согласно тарифам в процентах от общей суммы зачислений.

Выдача карт и пин-кодов осуществляется с помощью уполномоченного лица от организации или при личном обращении каждого сотрудника в отделение банка. Банк разработал систему, позволяющую ускорить процесс зачисления зарплаты.

Чтобы воспользоваться этой возможностью, организация должна соблюсти такие требования:

- Счета получателя не указывать в платежном поручении.

- Реестр для зачисления зарплат, должен иметь такой вид: первые 4-8 знаков – это код организации, присваиваемый банком; далее месяц, число; после точки – константа и номер файла. Пример: GHBDTH0922.i05.

- Платежное поручение, кроме наименования платежа, должно содержать такую информацию: код организации в круглых или квадратных скобках (присваивается банком); через точку с запятой наименования реестров.

Процедура активации банковской карты является необходимой мерой для дальнейшего использования «пластика». Она обеспечивает безопасность применения карточки, исключая вмешательство мошеннических лиц. Также данное мероприятие позволяет избежать различных неприятных ситуаций с банком, которые возникают из-за незнания некоторых нюансов в предоставлении и обслуживании услуг.

Как активировать банковскую карту

Активировать карту достаточно просто, почти все необходимые действия осуществляются автоматически. В частности, для проведения подобной процедуры нужно следовать следующим шагам:

- В банке после оформления карточки при выдаче вам предоставляется конверт. При его вскрытии обнаружится специальный бланк, на котором находится ПИН-код, состоящий из цифр количеством от 4 до 12 символов. Только при наличии этих знаков возможно получить доступ к операциям с банковской картой.

- Второй шаг – непосредственно активация. При получении ваша карта заблокирована, то есть по ней нельзя проводить каких-либо действий. Сама процедура активации заключается в снятии блокировки с помощью ПИН-кода. Ее можно провести несколькими способами:

- в самом банке через кассу с помощью терминала , у которого есть модуль ввода ПИН-кода (последовательность необходимых действий вам предоставит сотрудник организации);

- через терминал в отделении банка (в частности, можно попросить помощи у консультанта, который уточнит процедуру активации и проследит за ней);

- обратиться в службу карточного центра финансового учреждения (телефон указан на полученном конверте с кодом, его также можно узнать на официальном сайте или из заключенного договора).

В стране существует множество различных организаций, в каждой порядок активизации может быть несколько иным. Поэтому следует тщательным образом разобрать некоторые из способов данной процедуры.

При проведении рассматриваемой процедуры для достижения необходимого результата рекомендуется следовать таким требованиям:

- Совершая первую операцию, не стоит сразу же снимать наличные . Для начала лучше обратиться к простому запросу баланса остатка средств на карточке. Это позволит исключить риск нарушений в активации.

- Необходимо ознакомиться с условиями правильного обращения с карточкой . В частности, ее нужно вставлять в картоприемник чипом вперед и магнитной полосой вниз.

- Не подвергать «пластик» какому-либо физическому воздействию . Так как при нарушении целостности поверхности карточки может утратиться ее функциональность.

При взаимодействии с терминалом стоит тщательно следовать всем указаниям на экране во избежание неверного выбора, который может привести к сбоям в работе банкомата.

Активация банковской карты через банкомат

Что касается активации банковской карты через банкомат, то стоит более подробно разобрать данный способ. Это обуславливается тем, что разные терминалы могут иметь отличающееся программное обеспечение, поэтому и некоторые шаги активации могут быть разными.

Для понимания всей последовательности действий стоит рассмотреть и запомнить выработанный образец:

- Подойти к терминалу и вставить карточку в специальное отверстие банкомата, которое затягивает карту внутрь.

- При необходимости нужно включить кнопкой клавиатуры экран, на котором выбирается соответствующий язык.

- После этого на мониторе высвечивается строка с требованием ввести ПИН-код. Вам нужно его набрать на клавиатуре. При этом стоит тщательно следить за вводимыми данными, так как неверная комбинация приведет к отказу в доступе к операциям. Трижды неверный набор может стать причиной блокировки карточки . Подобные действия обусловлены мерами безопасности от деятельности мошенников. После ввода и последующей проверки нужно нажать на клавишу «далее» или «ввод».

- После этого на экране можно увидеть меню, которое отображает весь ассортимент предлагаемых операций. Так как вы проводите только активацию карточки, то для начала необходимо выбрать пункт «Остаток на счете» .

- Далее, банкомат через экран интересуется о способе выдачи данных: распечатать чек или вывести сведения на экран . В данном случае для проведения процедуры активации нет принципиальной разницы между ними. Поэтому выбираете понравившийся пункт и нажимаете на кнопку ввода.

- После получения информации на мониторе высвечивается выбор: вернуть карту или продолжить. Рекомендуется вернуть «пластик» и только потом переходить к осуществлению всех возможных операций.

- При последнем выборе банкомат возвращает карточку, вытолкнув ее примерно наполовину от всей площади. Следует сразу же забрать ее, так как терминал через некоторое время забирает по той причине, что система предполагает, будто «пластик» был забыт пользователем.

После соблюдения всех описанных действий можно считать, что активации карты прошла успешно. Поэтому можно переходить к использованию других операций банкомата.

Как активировать карту с помощью службы поддержки банка

Для активации карты через центр поддержки банка требуется наличия номера телефона службы и самой карточки. Сама процедура состоит из следующих шагов:

- Позвонить по номеру поддержки. Обычно он указывается на оборотной стороне конверта с карточкой. Также его можно найти на официальном сайте компании или в отделении банка с помощью уголка информации или сотрудника организации.

- Предоставить оператору информацию о карточке: ее номер из 16-цифр, фамилию и имя владельца, а также кодовое слово, которое было использовано при создании анкеты.

- Стоит помнить, что ни в коем случае не следует говорить оператору ПИН-код карточки

По сути, это все действия, которые необходимы для активации карточки в службе поддержки банка. После окончания телефонного разговора с сотрудником банка вы уже можете спокойно пользоваться карточкой.

Теперь стало очевидным, что для активации банковской карты не требуется больших усилий или специальных знаний. Для этого необходимо лишь следовать простым шагам, которые можно узнать при консультации с сотрудником банка или же с помощью соответствующих статей.

Источник: mortgagemig.ru