В этой статье редакция портала «24Direktor» рассмотрит особенности и порядок открытия расчетно-кассового обслуживания в России, а также поделится своими наблюдениями.

Итак, что же такое расчетно-кассовое обслуживание предприятий (РКО)? Если кратко, то это комплексный пакет услуг банка по открытию и ведению счета организации, осуществлению расчетов, кассовому обслуживанию и прочие операции.

Рано или поздно перед любым предпринимателем встает вопрос: «обязательно ли открывать расчетный счет для ИП / ООО». Что касается обязательности, то оформление РКО — это не обязанность, а право. Из законодательства РФ следует, что предприниматель, прошедший процедуру государственной регистрации ИП или ООО, имеет право выбрать банк для открытия расчетного счета. Следовательно, ни один государственный орган не вправе требовать открыть расчетный счет.

Однако, в процессе предпринимательской деятельности необходимость открытия счета, скорее всего, возникнет. Это связано с тем, что без счета предприниматель не в праве принимать безналичный расчет (использовать для этого личный счет физического лица запрещено), не сможет принять оплату по банковской карте или выставить счет организации.

Открыть расчетный счет в банке Открытие для ИП и ООО, обслуживание бесплатно по тарифу Первый шаг.

Порядок открытия счета в банке

Когда вы решите открыть расчетный счет, перед вами встанет вопрос выбора банковской организации. Мы подготовили перечень особенностей, на которые следует обратить внимание при подборе банка.

1. Подбираем банк

Рейтинг

Поиск банка стоит начать с анализа его рейтинга в банковской системе на основе:

- Как давно работает на рынке;

- Насколько ТОПовый банк;

- Не находится ли под санацией («оздоровлением»). Можно проверить — на сайте Агентства по страхованию вкладов;

- Также стоит обратить внимание на тип собственности банка (частные, с государственным участием, иностранные);

- Изучить последние новости о финансовом учреждении. При этом не стоит особо заострять внимание на отзывах в интернете, т.к. многие из них являются «заказными», которые легко и дешево заказываются на так называемых биржах по «накрутке».

Офисная и банкоматная сеть

Немаловажным моментом является наличие разветвленной сети операционных офисов и банкоматов в городе. Согласитесь, куда удобнее работать с кредитным учреждением, у которого несколько офисов и банкоматов в разных районах города.

Стоимость открытия счета

Может варьироваться от 0 до 15 000 руб, но в среднем по рынку около 1500 руб. При этом многие банки не закладывают в стоимость открытия счета следующие обязательные процедуры:

- Копирование и заверение копий документов; заверение карточки с образцами подписей и оттиска печати.

Как правило, эти услуги оказывают непосредственно в самом банке (иначе необходимо идти к нотариусу); - Предоставление доступа к интернет-банку;

- Регистрация сертификата ключа подписи и выдача USB-токена (у многих банков это обязательное условие).

Ведение счета

Крупнейшие банковские учреждения, не всегда могут похвастаться «вкусными» условиями РКО, однако за надежность приходиться платить.

Стоимость ведения счета может колебаться в диапазоне от 0 до 6000 руб/месяц, но в среднем по рынку около 1000 руб/месяц. Имейте ввиду, что зачастую банки в тарифах отдельно прописывают стоимость ведения счета и стоимость пользования интернет-банком.

У некоторых кредитных учреждений в качестве бонуса не берётся абонентская плата за ведение счета, если нет движения по счету.

Комиссия за денежные переводы

На этот параметр необходимо обратить пристальное внимание при подборе и сравнении банков, т.к. если у Вас планируется большой объем платежек, то за счет порой «конской» комиссии, месячные расходы на РКО могут «влететь в копеечку». В таком случае стоит рассмотреть предлагаемые пакеты РКО (не у всех банков). Но, а для тех, у кого переводов будет мало, то чаще всего лучше подключиться к базовому тарифному плану.

У большинства банковских организаций переводы в «бюджет», а также переводы внутри банка проходят без комиссии (например, если Ваш контрагент имеет счет в этом же банке или, если делаете платеж как ИП на свою банковскую карту, оформленную в этом же кредитном учреждении).

Интернет-банк

Чаще всего банки используют готовые решения интернет-банков от ведущих разработчиков банковского программного обеспечения. Вот некоторые из них:

Более подробнее об этих платформах — читайте в нашей статье.

Также многие ТОПовые кредитные учреждения предлагают клиентам интернет-банки собственной разработки. Это не значит, что они менее безопасные или не удобные. Напротив, в большинстве случаев такие платформы имеют очень удобный и понятный интерфейс с высокой степенью безопасности.

На что следует обращать внимание:

- Не все интернет-банки способны работать в любых браузерах на компьютере. Так, например, приличная доля интернет-банков может беспроблемно работать лишь в браузере Internet Explorer, что, конечно, очень неудобно.

- Не все интернет-банки имеют мобильное приложение (мобильный банк). А те банки, которые и имеют его — зачастую предлагают ограниченный функционал (например, без возможности подписывать платежки и отправлять их в банк).

Стоит отметить, что многие банки предлагают клиентам услугу интернет-бухгалтерии, которая внедрена в интернет-банк и, которая поможет избавиться от бухгалтерской рутины. Например: «Небо», «Контур.Бухгалтерия», «ServiceCloud», «Моё дело». Что касается «Моё дело», то вот здесь нами был представлен обзор возможностей данного сервиса.

SMS-информирование

Стоимость SMS-информирования по операциям зачастую не прописывается в тарифах, но эта услуга в большинстве банков есть и чаще всего платная (может составлять до 700 рублей/месяц, но в среднем по рынку около 300 руб/месяц).

Депозит

Некоторые банки предлагают для своих корпоративных клиентов положить «излишки» денег под процент (депозит). При этом все денежные манипуляции можно проводить в интернет-банке.

Страхование расчетного счета

Средства, размещенные на расчетном счете или депозите ИП / юр лица — являются застрахованными государством (до 1,4 млн руб), если банк входит в систему страхования вкладов. Ознакомиться с перечнем банков-участников можно — на сайте Агентства по страхованию вкладов.

Более подробнее про страхование счетов и как быть ИП и юриками, если отозвали лицензию — читайте здесь.

Валютные операции

Если планируются валютные переводы с вашими иностранными контрагентами, то стоит заранее поинтересоваться комиссией за такие операции.

Экварийнг

Если Вы планируете сейчас (или будущем) принимать к оплате банковские карты, то стоит поинтересоваться комиссией эквайринга и какие его виды предлагаются. Более подробнее о видах эквайринга — читайте в нашей статье.

Зарплатный проект

Если у Вас есть в штате сотрудники, то стоит обратить внимание на условия зарплатного проекта. Тут отметим, что многие банки интегрируют зарплатный проект в функционал интернет-банка, что очень удобно централизованно контролировать как операции РКО, так и выплаты зарплат сотрудникам.

Так как в России банков достаточно много, то среди их предложений достаточно сложно выбрать подходящее для вашего бизнеса, чтобы минимизировать издержки на обслуживание счета. Помочь вам в этом может наш каталог банков.

С помощью него вы сможете отфильтровать кредитные организации по критериям, которые для вас важны, а также сравнить заинтересовавшие вас банки по основным параметрам и тарифам.

2. Готовим пакет документов

Когда банк выбран, настает пора собирать документы для открытия расчетного счета. Перед тем, как пойти в банковское учреждение, уточните заранее список необходимых документов, т.к. в каждой кредитной организации он может отличаться. Кроме того, например, не все банки принимают нотариально заверенные копии документов.

Чтобы не терять время в банке на заполнение заявления на открытие счета и опросного листа, то можно заранее скачать с сайта кредитного учреждения необходимые бланки и заполнить их в своем офисе или дома.

Сразу стоит отметить, что с 01.01.2017 г. при регистрации ИП/ООО вместо «Свидетельства о государственной регистрации» выдаётся так называемый «Лист записи ЕГРИП/ЕГРЮЛ», который и нужно предоставить в банк. Также при наличии у банка технической возможности «Лист записи», а также «Свидетельство о постановке на учет в налоговом органе» – могут быть самостоятельно получены банком через сайт налоговой.

В большинстве банков минимальный пакет документов следующий…

Документы на открытие расчетного счета для ИП:

- Паспорт РФ;

- Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя / Лист записи ЕГРИП;

- Свидетельство о постановке на учет в налоговом органе;

- Лицензии, патенты (если работаете по ним);

- Печать.

Документы на открытие расчетного счета для ООО:

- Паспорт РФ руководителя;

- Свидетельство о государственной регистрации юридического лица / Лист записи ЕГРЮЛ;

- Свидетельство о постановке на учет в налоговом органе;

- Все имеющиеся учредительные документы (устав, договор об учреждении юр лица, приказ о назначении руководителя);

- Документы о местонахождении компании (свидетельство о праве собственности или договор аренды/субаренды);

- Лицензии, патенты (если работаете по ним);

- Печать.

Открытие расчетного счета по доверенности:

- ЦБ предоставил банкам возможность самим принимать решения: каким образом проводить идентификацию клиентов, а также какие документы требуются для открытия расчетного счета. Таким образом, банк вправе отказать принимать документы по доверенности.

3. Подаём заявку на открытие счета

Рассмотрение заявки на открытие расчетного счета в каждом банке занимает различное время, но, если все документы подготовлены корректно, то, как правило, счет будет открыт в течение 1–3 рабочих дней.

Какие «плюшки» предлагают некоторые банки:

- Быстро открыть расчетный счет для ИП и ООО (за один день). На самом деле таковых банков немного, но они есть.

- Открыть расчетный счет онлайн для ИП и ООО. Есть кредитные организации, предлагающие упрощенный порядок:

- На сайте банка подаётся онлайн заявка на открытие расчетного счета, где необходимо будет заполнить анкету и прикрепить сканы документов;

- После чего банк назначает время для обращения в офис;

- Стоит отметить, что многие банковские учреждения имеют услугу онлайн-бронирования реквизитов счета, так что указать их контрагентам в договоре можно будет еще до посещения банка.

Такой способ открытия счета в банке через интернет значительно упрощает процесс и экономит время. В качестве «поощрения» некоторые банки даже снижают стоимость открытия счета при соблюдении этой процедуры.

Отдельно отметим, что с мая 2014 для ИП и юрлиц отпала необходимость подавать уведомление об открытии расчетного счета в налоговые органы и внебюджетные фонды, теперь банк обязан это сделать самостоятельно. Но если счет был открыт за пределами РФ, то уведомить всё же придется (в течении месяца).

Как закрыть расчетный счет ИП или ООО

Закрытие счета в банке для ИП или юридического лица не представляет сложностей и, как правило, состоит из следующих шагов:

- Прийти в банк с паспортом и написать заявление;

- Погасить задолженность перед банковской организацией (например, по абонентскому обслуживанию);

- Вывести остаток;

Никого уведомлять о закрытии счета также не нужно (за исключением тех случаев, если счет находился за пределами РФ).

Редакция «24Direktor.ru» надеется, что в этой статье вы нашли ответы на свои вопросы, и она стала для вас путеводителем по заключению договора на открытие РКО.

Источник: 24direktor.ru

Как закрыть расчетный счет в банке для ИП и ООО — порядок и правила

О том, почему частные предприниматели и юрлица открывают счет в банке, хорошо известно. Через аккаунт в финансовом учреждении они делают переводы, перечисляют в казну налоги, получают выручку. А вот прекращение сотрудничества с банком — куда менее освещаемая тема. В статье рассмотрим, как закрыть расчетный счет ИП и в каких ситуациях это может понадобиться.

Почему владелец инициирует закрытие расчетного счета в банке

Расчетный счет — особая учетная запись, которую банк использует для учета денежных операций клиента. Чтобы закрыть РС, стороны расторгают договор на расчетно-кассовое обслуживание. Инициатива в вопросе может принадлежать как кредитной организации, так и владельцу аккаунта.

Обратимся к реалиям банковской сферы. В каких ситуациях расчетные счета закрывают наиболее часто?

- Переход клиента на ведение и обслуживание аккаунта в другое финучреждение;

- Банкротство или ликвидация организации (индивидуального предпринимателя);

- Смена организационно-правовой формы компании или иной тип реорганизации;

- Нарушение условий договора. Владелец осуществляет нелегальные операции по счету или своевременно не вносит плату;

- Постановление прокуратуры или судебных органов о прекращении расчетно-кассового-обслуживания.

Кредит «На любые бизнес-цели без залога» Альфа-Банк, Лиц. № 1326

ставка в год

на срок до 5 лет

Подать заявку

Клиенту проще закрывать аккаунт, когда истекает срок договора на РКО. В этом случае банк не требует собрать пакет бумаг или заранее подать заявление. Затруднение состоит в другом: сегодня большинство счетов открывают на неограниченный срок, поэтому с ликвидацией РС придется похлопотать.

Как закрыть расчетный счет в банке — порядок действий

Процедура имеет свои нюансы для предпринимателей и юрлиц, однако общий алгоритм схож. От владельца счета потребуется:

- Собрать необходимый пакет бумаг;

- Погасить задолженность перед банком;

- Подать заявку на прекращение РКО;

- Дождаться уведомления о полном и окончательном закрытии счета.

Расторжение договора выступает основанием, чтобы ликвидировать аккаунт. Капитал, оставшийся на РС, банк переводит на другой счет лица не позднее недели, минувшей с начала процедуры расторжения.

Стоит отметить, что процедура ликвидации счета упростилась для всех клиентов. С 2014 года индивидуальные предприниматели и юрлица более не обязаны уведомлять ИФНС, ПФ РФ и ФСС о закрытии аккаунта. Вместо клиентов соответствующие данные направит банк. Бизнесменам же стоит позаботиться о притоке капитала. Последний легко прервать, если вовремя не известить контрагентов о смене реквизитов.

Кредит «Возобновляемая линия займов» JetLend, Лиц. № —

ставка в год

на срок до 3 лет

Подать заявку

Как закрыть расчетный счет в банке предпринимателю

Закон позволяет предпринимателям вести бизнес чуть свободнее, чем юрлицам. Более лояльны к ИП и банковские правила: этой категории клиентов легче собрать бумаги и закрыть счет. Начнем с документов, которые могут затребовать у предпринимателя:

- Заявление на закрытие расчетного счета;

- Выписка с действующего счета (об остатке средств);

- Чековые книжки (их необходимо сдать в банк);

- Выписка из Единого госреестра индивидуальных предпринимателей (с заверкой у нотариуса).

Точный список зависит от конкретного финучреждения. Например, в Тинькофф Банке не терпят бумажной волокиты и предлагают подать заявление дистанционно. В других банках чаще ограничиваются двумя документами — выпиской со счета и заявлением. Далее, собрав необходимый пакет, предприниматель действует по общей инструкции:

- Подает документы и заявление в финучреждение;

- Погашает задолженность по счету;

- Дожидается окончательной ликвидации РС.

Как закрыть расчетный счет в банке организации

Сложность процедуры для ООО связана со структурой организации. Если ИП принимает все решения, связанные с бизнесом, в одиночку, то в компании решающее слово принадлежит генеральному директору. При его участии проводится собрание, а по итогу издается протокол или приказ о ликвидации РС. Документ необходимо сохранить до момента обращения в банк.

Итоговый набор бумаг включает:

- Заявление на закрытие расчетного счета;

- Выписка с действующего счета (об остатке средств);

- Выписка из Единого госреестра юридических лиц (с заверкой у нотариуса);

- Приказ о закрытии расчетного счета.

В остальном инструкция схожа. Компания гасит долги перед финучреждением, а затем инициирует расторжение договора на РКО. Если счет ликвидируется из-за банкротства, может понадобиться санация: ООО закрывает задолженность перед налоговыми органами и кредиторами.

Поэтапно руководству компании следует:

- Обладая правом первой подписи, подать в банк заявление;

- Подготовить приказ или протокол с решением о ликвидации РС;

- Вернуть долги банку и иным инстанциям;

- Получить уведомление об окончательном закрытии счета.

Может ли банк в одностороннем порядке закрыть счет

Договор на открытие и обслуживание РС не имеет срока давности. При этом клиент вправе закрыть счет в одностороннем порядке, без согласования мотивов с обслуживающим банком. У финучреждений ограничений больше, и закрыть аккаунт они могут лишь в случаях, оговоренных гражданским законодательством:

- Отсутствие транзакций по р/с в течение 12 месяцев с момента открытия счета или последней операции, осуществленной клиентом;

- Если остаток финансовых активов на счету окажется ниже минимально допустимого уровня, а задолженность не будет погашена в течение двух-трех месяцев.

Не исключен и иной сценарий — финучреждение может отказать в закрытии РС. Происходит это в следующих ситуациях:

- Владелец счета задолжал крупную сумму перед бюджетом;

- На счету заблокированы средства в статусе «до выяснения»;

- Финансово-расчетные операции не были подтверждены документально;

- Счет был арестован по решению судебных органов или прокуратуры.

Источник: mainfin.ru

Как открыть расчетный счет в банке Точка для ИП: условия, документы, процедура открытия

Банк Точка работает на рынке финансовых услуг уже более 4 лет. За это время он успел завоевать доверие тысяч клиентов и войти в пятерку лучших банков для бизнеса. В статье рассказано о том, как открыть расчетный счет в банке Точка для ИП, каковы условия и тарифы на обслуживание предпринимателей, а также приведен список документов, необходимых для открытия счета.

Преимущества открытия счета в банке Точка для ИП

Точка — относительно молодой банк, который заинтересован в развитии и привлечении новых клиентов. В связи с этим предпринимателям предлагаются максимально выгодные условия обслуживания. Бизнесмен, открывающий счет в банке Точка, получает следующие преимущества:

- Реквизиты счета выдаются сразу же после заполнения заявки;

- Банк самостоятельно отправляет в налоговую уведомление об открытии счета и информирует контрагентов о смене реквизитов (если ранее предприниматель обслуживался в другом банке);

- Отсутствие необходимости ехать в офис банка для заключения договора. Сотрудники Точки сами подъедут по указанному клиентом адресу в любое удобное для него время;

- Интернет банк и мобильное приложение настраиваются сразу же после подписания документов;

- Помощь в регистрации и открытии ИП тем, кто только собирается открыть свое дело;

- Встроенная программа ведения бухгалтерии по системе УСН и ЕНВД;

- Отсутствие комиссии за снятие наличных в пределах лимита, согласно выбранного тарифа;

- Абонентская плата не начисляется при отсутствии движений по счету;

- Бонусы на развитие бизнеса (рекламу, связь, ведение бухгалтерии).

Клиенты банка Точка получают круглосуточную информационную поддержку. При открытии счета предпринимателю назначается персональный менеджер, который окажет профессиональную помощь по всем возникающим в процессе работы вопросам.

Как открыть расчетный счет для ИП в банке Точка: необходимые документы и способы их подачи

Банк Точка предлагает своим клиентам открыть расчетный счет без визита в отделение банка. Заявка на открытие подается онлайн, а встреча с менеджером для подписания договора проходит на территории клиента (либо на нейтральной территории). Для того чтобы заказать открытие счета, достаточно перейти на официальный сайт Точки, в специальной форме указать номер телефона и нажать на кнопку “Открыть счет”.

Сразу же после отправки заявки с клиентом связывается менеджер банка. Он договаривается о встрече для подписания документов и при необходимости оказывает помощь в выборе тарифа. Менеджеру нужно будет сообщить свой ИНН и паспортные данные. Эта информация необходима для присвоения банковских реквизитов. Номер расчетного счета бронируется сразу же после телефонного звонка.

Клиент получает на свой телефон смс с реквизитами счета, однако производить расчеты можно будет лишь после заключения договора.

Перед тем, как открыть расчетный счет для ИП в банке Точка, нужно подготовить необходимый комплект документов. Предпринимателю понадобятся:

- Паспорт гражданина РФ;

- СНИЛС;

- При ведении деятельности более 3 месяцев нужно предоставить данные налоговой отчетности. На выбор прикладывается один из следующих документов: бухгалтерский баланс и отчет о финансовом результате за последний квартал с отметкой о принятии; налоговая декларация с отметкой о принятии; копия аудиторского заключения за предыдущий год; справка (в оригинале) об исполнении обязанности по уплате налогов.

Все эти документы нужно будет принести на встречу с менеджером. Копии документов делать не обязательно, работник банка сам сфотографирует нужную ему информацию. Встреча займет не более часа. Сотрудник Точки покажет, как пользоваться интернет-банком, а клиент убедится, что его счет активирован и готов к работе.

Как и где пополнить расчетный счет и снять наличные

Точка банк не имеет сети собственных банкоматов. Снять деньги с расчетного счета можно в банкомате любого банка без комиссии согласно условиям действующего тарифа.

Пополнить счет можно через банкомат одного из следующих банков:

- Банк “Открытие”;

- Альфа Банк;

- Бинбанк.

Кроме того, внести наличные на расчетный счет в банке Точка можно через любое отделение Почты России.

Условия банка Точка для ИП: тарифы и бонусы

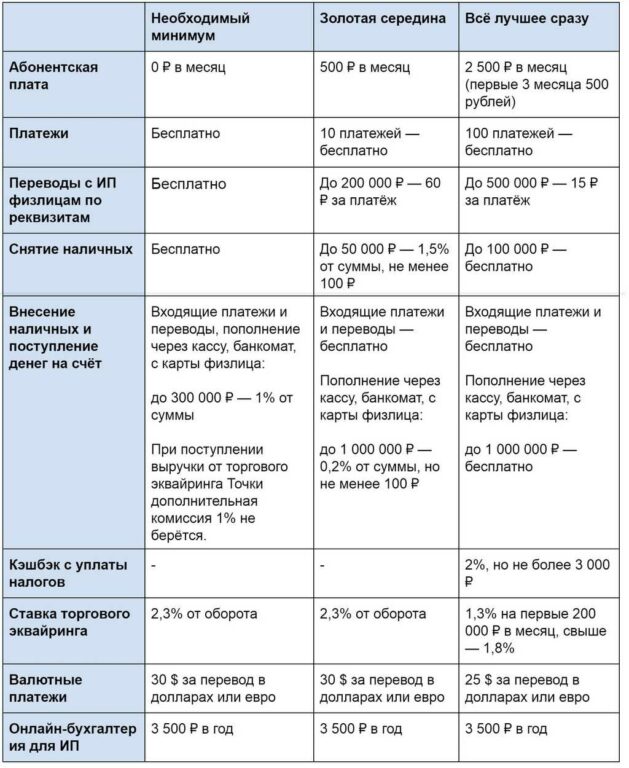

В настоящий момент банк Точка предлагает 3 тарифа на обслуживание счета предпринимателей. Целесообразность выбора одного из них определяется величиной оборота по счету и количеством совершаемых ежемесячно платежей. Сравнительная таблица тарифов представлена ниже:

Для всех тарифов предусмотрено бесплатное открытие счета, подключение и обслуживание интернет-банка и мобильного приложения, а также отсутствие комиссии за налоговые и бюджетные платежи. Корпоративные карты выпускаются и обслуживаются на безвозмездной основе. При нулевых оборотах по счету абонентская плата не взимается.

Как закрыть расчетный счет в банке Точка

При возникновении необходимости закрыть расчетный счет в банке Точка клиенту необходимо направить соответствующую заявку через личный кабинет. Персональный менеджер связывается с предпринимателем и сообщает о том, какие документы нужно подготовить. На момент закрытия на счету должен быть нулевой баланс. Остаток денежных средств клиент переводит на свою личную карту.

Препятствием для закрытия счета может быть наложение на него ареста. В этом случае расторгнуть договор можно только после удовлетворения исковых требований.

Перед тем, как открыть расчетный счет в банке Точка для ИП, стоит детально ознакомиться с его преимуществами и тарифными планами. Рекомендуется сравнить условия для предпринимателей с предложениями других кредитных учреждений, например, банка Тинькофф.

Источник: starlife-tv.ru