Главное меню

Фиксированные взносы ИП порядок уплаты в 2023 году.

В связи с введением в действие с 1 января 2023 года единого налогового платежа и единого налогового счета изменился порядок уплаты фиксированных взносов ИП.

Приведу пример. Например, ИП хочет оплатить фиксированные взносы за 1 квартал 2023 года.

ПРАВИЛО ПОДАЧИ УВЕДОМЛЕНИЯ НА ФИКСИРОВАННЫЕ ВЗНОСЫ.

Тогда нужно подать два уведомления. Одно с КБК на фиксированные взносы ПФР, второе уведомление с КБК на ФОМС.

ЭТИ УВЕДОМЛЕНИЯ ПОДАЮТСЯ ЗА 5 ДНЕЙ ДО СРОКА УПЛАТЫ НАЛОГА.

до 24 марта 2023,

до 23 июня 2023

до 22 сентября 2023

до 22 декабря 2023

ПРАВИЛО ПЕРЕЧИСЛЕНИЯ ФИКСИРОВАННЫХ ВЗНОСОВ ИП.

Второй шаг – это уплата самих фиксированных взносов ИП.

Вы берете сумму для ПФР и ФОМС за квартал, складываете и перечисляете 1 платежкой все вместе

Эта сумма будет зачислена на единый налоговый счет ИП.

На основании уведомлений налоговый инспектор распределит полученную сумму на пенсионные и медицинские взносы.

Платежи для ИП 2022. Пенсионный взнос, соц отчисление, мед страховка каспи арқылы төлеу. Қазақша

КАК ПОДАВАТЬ УВЕДОМЛЕНИЕ НА НАЛОГИ.

Уведомление можно будет подать

1. Через личный кабинет ИП на сайте ФНС с электронной подписью – ЭЦП.

2. Через сервис электронной отчетности по ТКС.

Куда могут списать деньги налоговики, которые вы перечислили на уплату фиксированных взносов?

На сайте ФНС есть ответы на различные вопросы, связанные с единым налоговым платежом.

И там дана последовательность списания денег с ЕНП

1. Снасала спишут долгпо налогу, если он у вас был ранее. Если были долги по нескольким налогам, то списаниебудет производиться в той последовательности, в которой эти долги возникали.

2. Затем будут списаны налоги с текущим сроком уплаты.

3. Если у вас были пени, штрафы и проценты по налогам, то их спишут в третью очередь.

Источник: buhuslugi-v-seti.ru

Как заплатить обязательные платежи ИП без ошибок и требований от ФНС в 2022 году

Налоги и бизнес

Автор Дарья Симонова На чтение 12 мин Просмотров 716 Опубликовано 07.02.2022

ИП ежегодно платят пенсионные взносы. Часто начинающие предприниматели сталкиваются с проблемами – как рассчитать обязательный платеж за неполный год и взносы с доходов более 300 тыс.р., как правильно сделать платежку и где найти КБК, куда отправлять взносы и как правильно платить, чтобы потом не получить требования от налоговой.

Журнал «Я вправе» разработал инструкцию для ИП, позволяющую без ошибок рассчитать и заплатить пенсионные взносы в 2022 году.

Обязательные взносы ИП в 2022 году

До 2014 года взносы ИП в ПФР были фиксированными и едиными для всех. Предприниматели, которые зарабатывали 100 тысяч или 100 миллионов в год платили в бюджет одну и ту же сумму. Затем вступили в силу законодательные правки, которые обязали предпринимателей, зарабатывающих более 300 тыс.р. в год делиться частью прибыли с Пенсионным фондом.

В 2022 году обязательные страховые взносы предпринимателя за себя состоят из:

- фиксированной части;

- дополнительной части с превышения выручки в 300 000 р. в 1%.

Сумма фиксированной части взносов ИП определяется государством. Она включает платеж предпринимателя на пенсионное (в ПФР) и медицинское страхование (в ФОМС).

Отчетность по взносам в ПФР для предпринимателей не предусмотрена. Но платить их нужно всегда – независимо от выручки. Даже если ИП не заработал за 2022 год ни рубля, он все равно должен перевести в бюджет страховые взносы с первого дня своего регистрации. Если бизнес не пошел, ИП стоит закрыть как можно скорее, чтобы не платить взносы.

Обязанность уплачивать взносы сохраняется за ИП без учета налогового режима. Их платят ИП на упрощенке, патенте и общей налоговой системе. Исключение составляют только ИП-самозанятые, применяющие налог на профессиональный доход.

Но освобождение от пенсионных взносов ИП на НПД еще не делают самозанятость более выгодной с экономической точки зрения. Сравнение налоговой нагрузки ИП на НПД, ИП на упрощенке и ИП на ПСН приводится в данной статье.

К тому же перейти на самозанятость могут только те ИП, которые работают в сфере услуг и имеют невысокие показатели выручки.

Фиксированный платеж ИП в 2022 году составляет 34 445 р. (выше на 1997 р. по сравнению с 2021 годом). Сумма платежа не зависит от МРОТ, прожиточного минимума и прочих экономических показателей.

Не оказывает влияние на размер платежа и выбранная предпринимателем система налогообложения. Сумму страхового взноса ИП определяет Правительство и закрепляет в Налоговом кодеке.

Кстати, уже известно, какими будут взносы ИП в 2023 годах, что позволяет заранее спланировать свои бизнес-показатели.

Таблица Страховые взносы ИП «за себя» в 2019-2023 годах

Помимо взносов на будущую пенсию, ИП делает отчисления на медицину (в ФОМС).

Не весь платеж ИП на индивидуальный пенсионный счет предпринимателя. Для предпринимателей действует тариф в 22%: 6% пойдут на солидарную часть, 16% — индивидуальную. От него зависит количество пенсионных баллов, полученных ИП. Т.е. в 2022 году на индивидуальный счет начислят 34445*16/22 = 25050,9 р.

Как рассчитать платежи ИП

Предпринимателю, который проработал полный 2022 год и заработал за год менее 300 тыс.р., ничего рассчитывать не нужно. Ему следует перевести в бюджет фиксированные суммы:

- 34 445 р. пенсионных страховых взносов;

- 8 766 р. – медицинских взносов.

В 2022 году ИП, который заработает за год 300 тыс.р. и меньше, должен заплатить в ПФР и ФОМС 43 211 р. Если доходы ИП превысили указанный лимит, ему нужно самостоятельно рассчитать дополнительный платеж и доплатить его в бюджет.

Расчеты взносов потребуются предпринимателям, которые:

- зарегистрировали ИП в 2022 году;

- закрылись в течение 2022 года;

- были в 2022 году в декрете, служили в армии и имели иные периоды, позволяющие получить освобождение от взносов;

- получили выручку более 300 тыс.р.

Фиксированные взносы ИП за неполный год

Взносы пересчитывают, если предприниматель вел деятельность не полный год (зарегистрировался в середине года, закрылся или делал перерыв на время декрета).

Для расчета фиксированного платежа за неполный год используется формула:

Платеж за неполный год =(фиксированный взнос за год/12)*количество полных месяцев + (фиксированный взнос за год/12/количество дней в календарном месяца начала (окончания деятельности) * количество дней осуществления деятельности.

Допустим, предприниматель зарегистрировался с 14 июля 2022 года. Ему нужно рассчитать платеж за неполный 2022 год. Фиксированный платеж за неполный период составит: (34 445/12)*5+(34 445/12/31)*18. Предпринимателю нужно заплатить пенсионные взносы в размере 16 018,78 р.

Отдельно по той же формуле определяются взносы на медицинское страхование ИП: (8 766/12) * 5 + (8 766/ 12 / 31) * 18 = 4076,66. Соответственно, предпринимателю необходимо заплатить за 2022 год 20095,44 р.

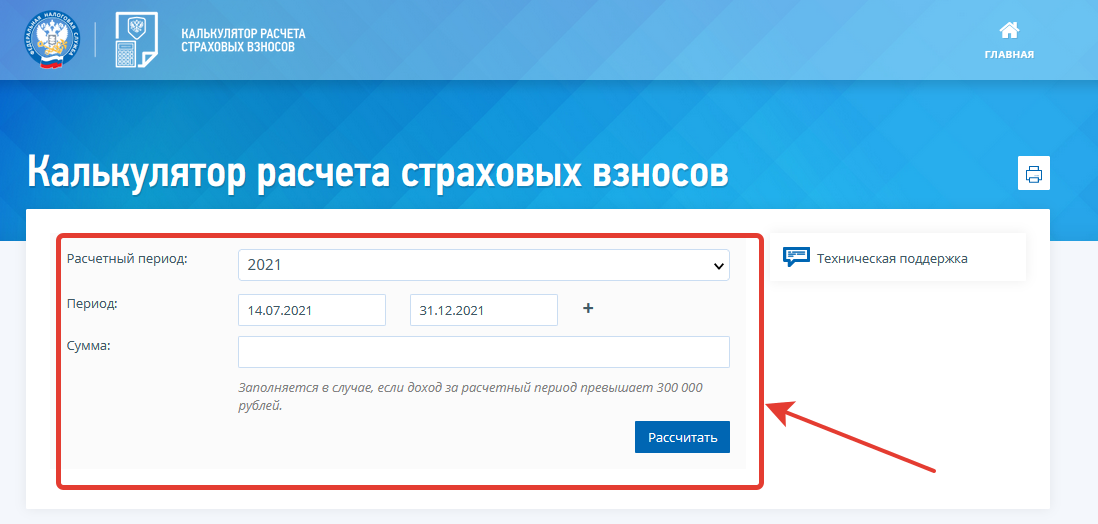

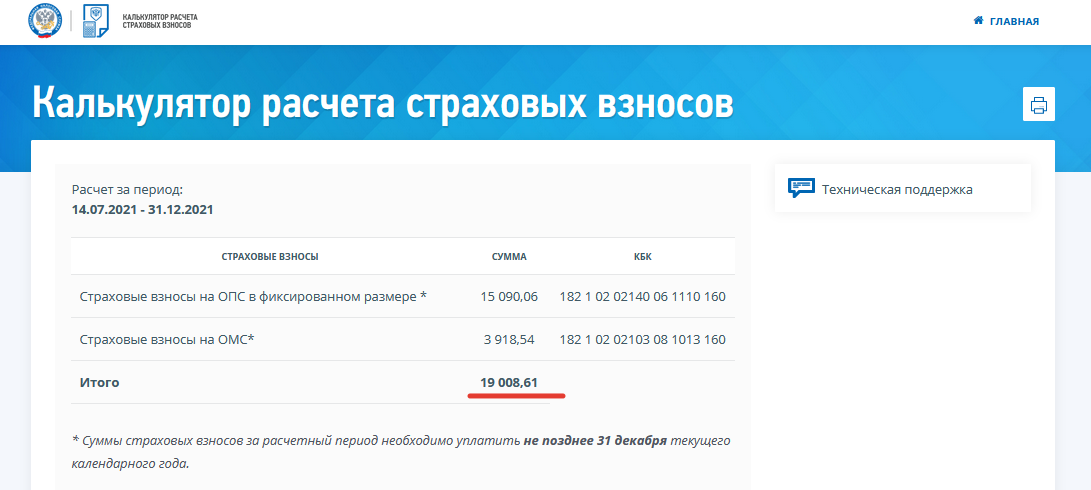

Конечно, можно рассчитывать взносы самостоятельно. Но чтобы упростить расчеты за неполный год и снизить риски ошибок лучше использовать «Калькулятор расчета страховых взносов» от ФНС.

Порядок вычисления фиксированного платежа за неполный год с онлайн-калькулятором будет следующим:

- Необходимо указать расчетный период — «2022» и период работы в качестве ИП – «с 14.07.2022 по 31.12.2022».

- Нажать кнопку «Рассчитать».

- Калькулятор рассчитает сумму взносов к оплате и приведет детализацию расчетов с указанием КБК.

Дополнительный взнос 1% в ПФР

Дополнительные взносы в 1% платятся с доходов, которые превышают 300 000 р. Они идут на формирование страховой части пенсии предпринимателя. Налоговая не рассылает квитанции на уплату дополнительного взноса – ИП должен сам рассчитать взнос и перевести его в бюджет.

Взносы на медицинское страхование с доходов свыше 300 тыс.р. предприниматели не платят.

Что именно считать доходом для расчета страховых взносов, зависит от применяемого ИП налогового режима.

К примеру, стоимость патента – 50 тыс.р.

Долгое время предприниматели не могли учесть расходы при определении базы для расчета пенсионных взносов и вынуждены были платить дополнительные взносы с выручки. Но под давлением судебной практики (речь о Постановлении Конституционного суда от 30.11.2016 №27-П) в ФНС разрешили уменьшать доходы на расходы. Такая возможность есть у ИП на УСН-15% и ОСНО.

При совмещении режимов (например, упрощенки и патента) нужно сложить доходы (потенциальный и реальный) и с суммы сверх 1% внести дополнительный платеж.

Потенциальная доходность ИП на патенте установлена как 1 млн.р., еще 1,5 млн.р. предприниматель заработал на УСН. Для расчета дополнительного платежа в ПФР ему необходимо суммировать доходы от двух режимов (1000000+15000000)-300000)*0,01=22 000 р.

Для дополнительных взносов есть максимум – он устанавливается каждый год Правительством. Лимит по дополнительным взносам на 2022 год — 275560 р. Это уже с учетом фиксированного платежа ИП за 2022 год (34445 р.).

Как платить фиксированные взносы

Способы уплаты взносов

Для формирования платежки и оплаты взносов можно использовать:

- сервис от ФНС;

- расчетный счет;

- мобильный банк.

Также можно оплатить наличными по платежному поручению в кассе в любом банке.

Чтобы платеж не потерялся и дошел по назначению нужно не ошибиться в реквизитах.

Куда платить взносы

С 2017 года платежи предпринимателей на пенсионное и медицинское страхование перешли из под контроля ПФР и ФОМС к ФНС. С этого момента предприниматели не платят во внебюджетные фонды, а перечисляют платеж в территориальную налоговую инспекцию по месту регистрации. Узнать ИФНС по адресу регистрации можно с помощью сервиса «Определение реквизитов ИФНС».

А ФНС в дальнейшем распределяет платежи их по внебюджетным фондам – на пенсионное и медицинское страхование ИП.

Где найти актуальные коды (КБК) для взносов?

КБК – это код бюджетной классификации. По этому коду Налоговая инспекция может определить что это за платеж (налог, взносы, пени) без поля с описанием/назначением платежа. Если ошибиться хотя бы в одной цифре этого кода платеж может уйти не по назначению и у предпринимателя возникнет задолженность по страховым взносам.

Перечень всех КБК можно найти на сайте ФНС. В таблице для удобства представлены только те КБК, которые могут потребоваться для уплаты страховых взносов.

Таблица с КБК для уплаты ИП фиксированных страховых взносов «за себя» в 2022 году

| Взносы | КБК 2022 |

| На пенсионное страхование | |

| С дохода не более 300 000 р. | 182 1 02 02140 06 1110 160 |

| С доходов свыше 300 000 р. | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3010 160 |

| На медицинское страхование | |

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3013 160 |

Как найти верный код ОКТМО

Код ОКТМО – это второй реквизит, в котором нельзя ошибаться. ОКТМО – это код территории, в которой находится налоговая инспекция.

Код присваивается не конкретному предпринимателю, а муниципальному образованию, на территории которого он зарегистрирован. Узнать платежные реквизиты ИФНС, включая ОКТМО можно с помощью сервиса от ФНС или на сайте Минфина.

Порядок уплаты взносов

Самый удобный способ сформировать квитанцию на уплату страховых взносов и оплатить их без ошибок – использовать сервис от ФНС «Уплата налогов и пошлин».

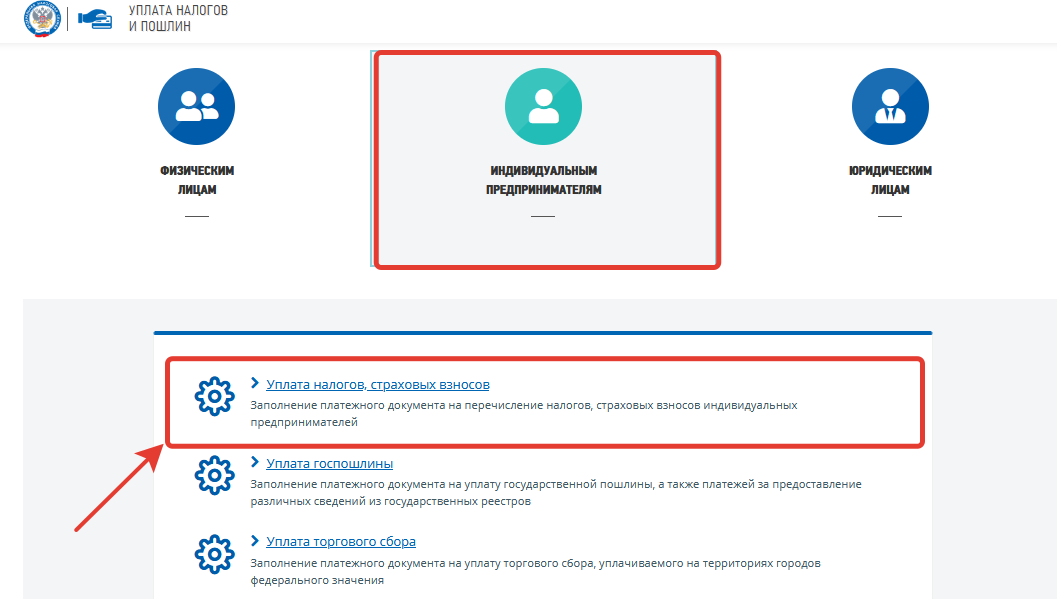

- В открывшемся окне выберете «Индивидуальным предпринимателям» — «Уплата налогов и страховых взносов» — «Уплата за себя» — «Заполнение платежных реквизитов».

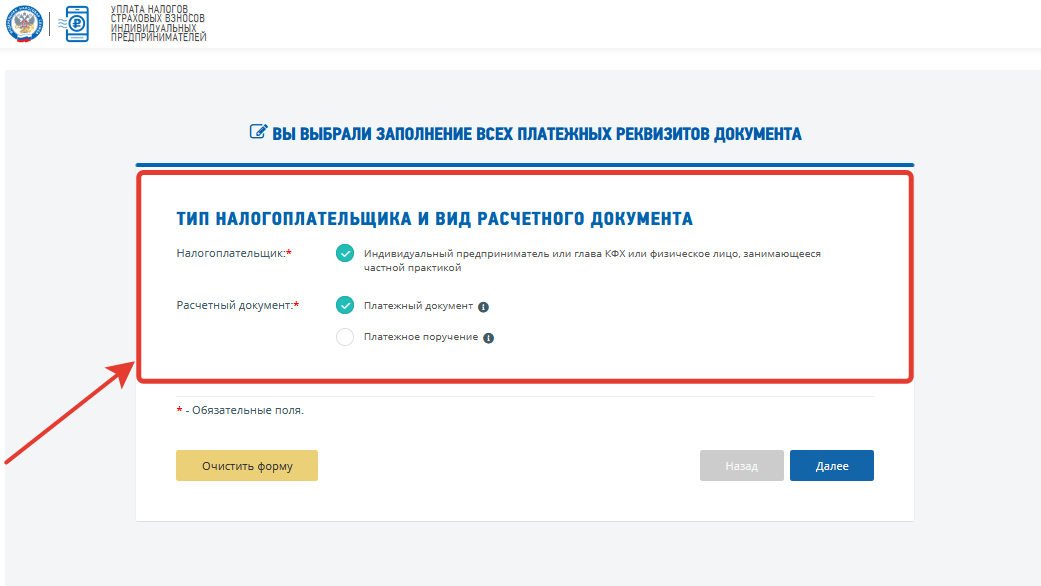

- Далее отметьте платежный документ, который вы планируете заполнить. Это может быть «Платежное поручение» для оплаты с собственного расчетного счета или «Платежный документ» для оплаты через кассу банка или платежный терминал. Квитанцию также можно оплатить через госуслуги или банковской картой.

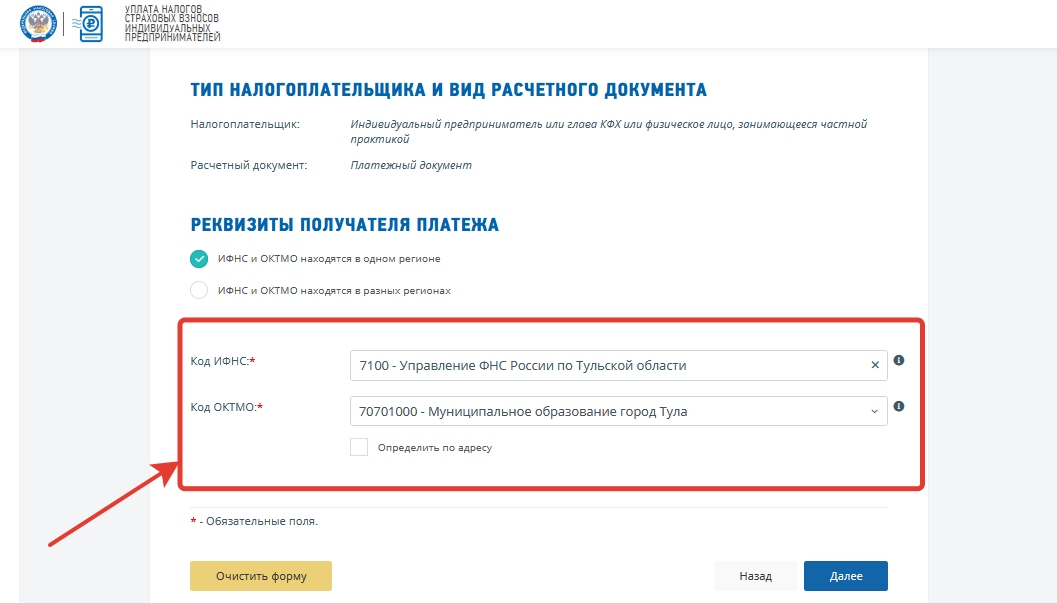

- Выберете свою налоговую инспекцию и укажите код ОКТМО. Если вы не знаете ОКТМО, то поставьте галочку в поле «Определить по адресу». Нажмите далее.

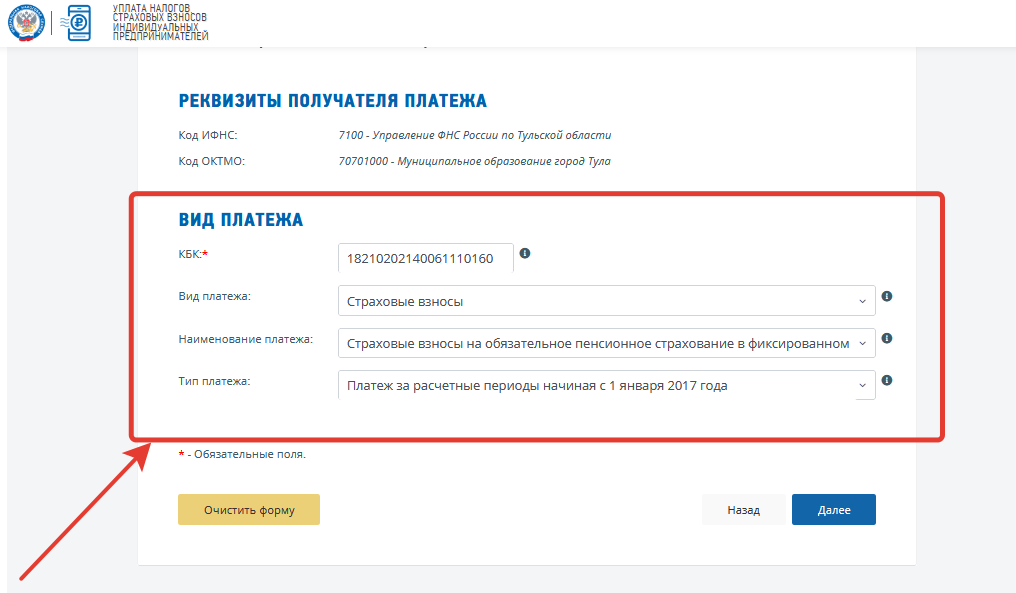

- Вы попадаете в форму для заполнения вида платежа. Здесь выбираете группу налогов «Страховые взносы» — «Страховые взносы на обязательное пенсионное страхование в фиксированном размере на страховую часть пенсии» — «Платеж, начиная с 2017 года». Поле с КБК заполнится автоматически. Если Вам нужно заплатить в ФОМС, то нужно выбрать поле «Страховые взносы на обязательное медицинское страхование в фиксированном размере».

- Далее вы перейдете к заполнению реквизитов документа: статус лица – «индивидуальный предприниматель», основание платежа – «текущие платежи» — «годовые платежи»-«2022» и указываете сумму. Допустим, это 34 445 р. за год.

- На следующем этапе нужно заполнить данные плательщика, включая ФИО, ИНН и адрес.

- Квитанция сформирована – можно выбрать способ оплаты онлайн или скачать квитанцию для оплаты в кассе банка.

Обратите внимание, что уплата пенсионных взносов в размере 1% с доходов свыше 300 000 рублей производится по тому же КБК, что и для фиксированных платежей. Отдельного КБК для платежей в 2022 году нет. ФНС узнает, что это именно «дополнительный взнос» по полю назначение платежа – здесь будет пометка «с суммы дохода, сверх предельной величины».

Сроки оплаты

Фиксированные взносы ИП

Предприниматель должен заплатить страховые взносы не позднее 31 декабря текущего календарного года. Если 31 декабря – выходной день, платеж должен поступить до 10 января следующего года.

В случае закрытия ИП у бывшего предпринимателя есть не более 15 календарных дней с даты снятия с учета в ФНС на перевод налога.

Платеж ИП с доходов более 300 тыс.р.

Для дополнительного платежа ИП с суммы свыше 300 тыс.р. установлены другие сроки оплаты. Взнос должен поступить в ФНС не позднее 1 июля следующего года. Для платежа за 2022 год – до 1 июля 2023 года.

Что делать, если ИП ошибся в реквизитах

Почему нельзя ошибаться в реквизитах платежа?

При ошибке в реквизитах платеж уйдет не по назначению и это приравнивается к неоплате обязательных взносов. Если ИП пропустит сроки уплаты налогов и фиксированных взносов, предпринимателю грозят пени и штрафы. Налоговая может взыскать задолженность по взносам с расчетного или личного счета ИП.

Поэтому нужно следить за корректностью реквизитов в платежах и своевременно переводить налоги.

Что делать, если уже произошла ошибка и налоговая прислала требование?

Первое, что нужно сделать при выявлении ошибки — взять справку о состоянии расчетов с ФНС и найти невыясненный платеж. Он может быть под другим КБК или ОКТМО, поэтому не зачислен на счет предпринимателя. Тогда у ИП есть два варианта действий:

- Написать заявление на уточнение платежа

- Оформить заявление на возврат платежа.

- Написать заявление на розыск платежа.

К заявлению нужно приложить документы, подтверждающие уплату налога.

- Все ИП должны платить обязательные взносы на пенсионное и медицинское страхование. В 2022 году их размер составляет 43 211 р., из которых в ПФР идет 34 445 р., в ФОМС — 8 766 р. Платеж нужно внести до конца года.

- ИП, который заработал за год меньше 300 тыс.р. платит в бюджет только обязательный платеж. Если доходы превысили 300 тыс.р., то с суммы превышения платятся дополнительные взносы. Дополнительные взносы платятся не позднее 1 июля следующего года.

- Порядок расчета дополнительных взносов зависит от дохода. На ПСН учитывают потенциальные доходы, на УСН – реальные, на УСН «доходы-расходы» и ОСНО – доходы, за минусом расходов.

- Обращайте внимание на реквизиты КБК и ОКТМО в платежном поручении – при их некорректном указании платеж может уйти не по назначению.

Источник: ivprave.ru

Страховые Взносы ИП по годам, фиксированные платежи ПФР

Ставки страховых взносов ИП и расчет фиксированных взносов ИП в 2023. Бесплатный онлайн калькулятор. Страховые взносы ИП на патенте.

12 апр. 2023 1 178403

- 1 процент свыше 300000 в 2023 году

✅ Пишите нам , что вас интересует ? Мы быстро выложим актуальную и нужную вам информацию.

ИП из пострадавших отраслей не освобождали от взносов в размере 1% с доходов выше 300 тыс. руб. Индивидуальных предпринимателей, ведущих деятельность в пострадавших от коронавируса отраслях экономики, от уплаты взносов размере 1% с дохода свыше 300 тыс. рублей не освобождали. Об этом пишет Минфин в письме № 03-15-05/105993 от 03.12.2020 г.

Правительство повысило размер фиксированных взносов ИП ИП платят в 2022 году взносы за себя по новой повышенной ставке.

Новые тарифы взносов ИП в 2023

- Взносы на ОПС = 34 445 руб.

- Взносы на ОМС = 8 766 руб.

- Максимальная сумма = 275 560 руб. (34 445 руб. × 8)

Принадлежность к пострадавшей отрасли: документ важнее факта Даже если организация (ИП) фактически ведет деятельность в пострадавшей от коронавируса отрасли, само по себе это еще не дает ей права рассчитывать на «антивирусные» меры поддержки (в частности, на зарплатную субсидию и нулевой тариф взносов за II квартал).

Принадлежность к пострадавшей отрасли определяется по виду деятельности, указанному в ЕГРЮЛ/ЕГРИП по состоянию на 01.03.2020 в качестве основного. Для применения пониженного совокупного тарифа взносов 15% (10% — на ОПС, 5% — на ОМС и 0% — на ВНиМ) вид деятельности значения не имеет. Главное, быть включенным в реестр МСП.

Страховые взносы ИП за неполный год

Если индивидуальный предприниматель начал или прекратил деятельность в течение расчетного периода (года), то фиксированные пенсионные и медицинские взносы «за себя» нужно рассчитать и заплатить только за фактически отработанный период.

⭐ Письмо Минфина России от 13.07.18 № 03-08-02/49179.

Правила определения периода, за который нужно заплатить страховые взносы, установлены в статье 430 НК РФ. Если ИП начал деятельность в течение года, фиксированные взносы за этот расчетный период определяются пропорционально количеству календарных месяцев, начиная с календарного месяца начала деятельности (то есть того месяца, в котором состоялась регистрация физлица ИП). Если плательщик «закрывает» ИП в середине года, то фиксированные взносы рассчитываются пропорционально количеству месяцев, в течение которых велась предпринимательская деятельность (по тот месяц, в котором утратила силу регистрация физлица в качестве ИП). При этом и в том, и в другом случае фиксированный размер страховых взносов за неполный месяц деятельности рассчитывается пропорционально количеству календарных дней этого месяца.

Как определяется годовая выручка ИП для расчета страховых взносов при УСН, ПАТЕНТЕ, ОСНО

- для общего режима ОСНО — разница между доходами и профессиональными вычетами согласно п.3 статьи 210 НК РФ;

С 2017 года для целей исчисления размера страховых взносов с дохода, превышающего 300 тыс. рублей, на основании подпункта 1 пункта 9 статьи 430 НК для ИП на ОСНО доход учитывается в соответствии со статьей 210 НК.

✅ При совмещении нескольких режимов налогообложения облагаемые доходы по всем видам деятельности суммируются.

Расчет величины доходов плательщиков на ОСНО, УСН, ЕСХН, ПСН для страховых взносов

Для предпринимателей, которые работают на нескольких режимах налогообложения, доход определяется суммарно по всем режимам налогообложения . При совмещении УСН и патента — реальный и потенциально возможный доходы. Доходы на расходы ни при каких обстоятельствах не уменьшаются!

Как предпринимателю на ПСН определить размер дохода в целях исчисления 1% дополнительного взноса за 2023 год Доходом индивидуального предпринимателя, применяющего ПСН, признается потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности, установленный законом субъекта РФ (ст. 346.47, пп. 5 п. 9 ст. 430 НК РФ, Письмо Минфина России от 28.01.2019 N 03-15-05/4703). Cтраховые взносы в виде 1% от суммы превышения предприниматель может уплачивать с момента превышения дохода в течение текущего года, не дожидаясь окончания года.

Бесплатный онлайн калькулятор фиксированных взносов ИП за себя в 2023 году

Когда предприниматель может перечислить второй фиксированный взнос 1% с превышения 300000 руб. ?

Второй фиксированный платеж страховых взносов в ПФР считается с доходов. Поэтому, пока финансовый год не закончился, нельзя точно знать доход предпринимателя. Поэтому сумма второго фиксированного платежа пенсионных страховых взносов ИП (1% с суммы свыше 300000 руб.) до 31 декабря 2022 года будет неизвестна.

Но это не значит, что нужно ждать окончания года, чтобы заплатить в ПФР взносы с доходов. Если в середине года доход индивидуального предпринимателя превысил 300 000 руб., можно уже начать платить частями второй платеж страховых взносов в ПФР, исходя из тех сумм, которые уже известны . А в начале 2023 года ИП доплатит остальное, когда будет известен полный доход. Поэтому предприниматель может перечислять второй платеж в ПФР поэтапно в 2023 году, после того как доходы превысят 300 000 руб., а может всю сумму по завершении года. Рассмотрим эти два варианта, чем они отличаются, есть какая выгода?

1. Вся сумма второго взноса в ПФР уплачивается по окончании рабочего года в 2023 году Сумма второго дополнительного страхового взноса в ПФР за 2022 год на страхование предпринимателей, уплачиваемые, согласно статье 432 НК РФ, не позднее 1 апреля 2023 года рассчитывается по формуле:

Дополнительный взнос в ПФР = ( Все ДОХОДЫ (без учета расходов) – 300000 руб. ) × 1 %

✔ Если вы совмещаете «упрощенку» с патентом, вам потребуется сложить доходы по всем видам деятельности. Правила определения размера доходов в таком случае показано выше.

Пример 1. Уплата предпринимателем второго платежа в ПФР в 2023 году Предприниматель И.И. Иванов применяет «упрощенку». Его доходы за 2022 год, по данным Книги учета Доходов и Расходов (КУДиР), составили 9 млн. руб. Расходы — 10 млн. руб. Предприниматель рассчитал второй платеж в ПФР с доходов: (9 000 000 руб. – 300 000 руб.) × 1% = 87 000 руб. Расходы на размер платежа в ПФР не повлияли.

Поэтому, фактически получив в 2022 году убыток в 1 млн. руб. (10 млн. руб. – 9 млн. руб.), И.И. Иванов все равно должен дополнительно заплатить в Пенсионный фонд РФ 87 000 руб.

2. Поэтапная уплата второго взноса в ПФР Есть ли экономическая целесообразность платить второй страховой взнос в Пенсионный фонд РФ (1% с доходов), не дожидаясь конца года? УСН доходы. На объекте доходы вы можете уменьшить единый налог только на те взносы, которые были уплачены в этом же отчетном (налоговом) периоде (п. 3.1 ст. 346.21 НК РФ).

ИП на УСН доходы без работников вправе уменьшить «упрощенный» налог на всю сумму страховых взносов, применив вычет. Взносы уменьшают налог по УСН за тот период, в котором они уплачены, — квартал, полугодие, 9 месяцев, год. Например, взносы уплачены в сентябре, значит, они ставятся в вычет при уплате авансового платежа по УСН за 9 месяцев.

ИП на УСН с работниками , у которого есть наемные работники как по трудовому договору, так и по гражданско-правовому, может поставить в вычет по УСН и взносы за работников, и взносы за себя. Но размер вычета строго ограничен — не более 50% от суммы начисленного налога.

Если же предприниматель работает в одиночку, он ставит страховые взносы, которые уплачены за себя, в вычет без ограничений. То есть налог по УСН предпринимателям-одиночкам можно уменьшить на уплаченные страховые взносы вплоть до нуля, если уплаченные взносы больше суммы налога по УСН (п. 3.1 ст. 346.21 НК РФ). Предприниматель один или с наемными работниками, страховые взносы учитываются в вычете в том квартале, в котором они фактически уплачены в бюджет . Это касается как взносов за работников, так и взносов за себя.

✔ Для того чтобы часть уплаченных взносов с доходов учитывать при УСН уже в 2014 году, их надо заплатить с реально полученных доходов, а не с прогнозируемых (письмо Минфина России от 21.02.2014 № 03‑11‑11/7515).

- I квартал — 200 000 руб.;

- полугодие — 300 000 руб.;

- 9 месяцев — 500 000 руб.;

- 2022 год — 1 000 000 руб.

ИП на УСН Доходы-расходы . В этом случает можно оплаченные взносы включать в затраты (подп. 7 п. 1 ст. 346.16 НК РФ). Например, взносы, уплаченные в сентябре, учитываются в расходах за 9 месяцев 2014 года. Поэтому, уплачивая второй платеж в ПФР поэтапно, вы можете равномерно включать суммы в расходы.

После того как первый платеж сделан, вам нужно дождаться окончания года и посчитать уже окончательные доходы за 2022 год. Далее останется только рассчитать итоговый размер второго платежа в ПФР за 2022 год, отнять от полученной суммы уже уплаченные взносы и полученную разницу доплатить в бюджет.

На объекте доходы минус расходы «упрощенцы» (организации и ИП) должны учитывать страховые взносы по мере их оплаты (п. 2 ст. 346.17 НК РФ). Поэтому страховые взносы с доходов свыше 300 000 руб. учитываются в расходах в том отчетном (налоговом) периоде, в котором они фактически уплачены.

Это означает, что индивидуальный предприниматель может регулировать свои расходы и распределять страховые платежи в ПФР во времени так, как ему выгодно, все зависит от того, когда их заплатить. Причем страховые взносы должны быть уплачены с реальных доходов. Взносы, уплаченные с предполагаемых доходов, нельзя учитывать в расходах, инспекция такие затраты не признает (письмо Минфина России от 21.02.2014 № 03-11-11/7514).

Уплачивать страховые взносы нужно с даты регистрации в качестве предпринимателя, пенсионер ИП тоже платит

Страховые взносы в виде фиксированного платежа предприниматель должен платить со дня, следующего за днем его регистрации в качестве ИП, а не с того момента, когда фактически начал вести предпринимательскую деятельность.

⭐ Высший арбитражный суд в определении от 20.06.14 № ВАС-7260/14 об отказе в передаче дела в Президиум этого суда.

Обязанность по уплате страховых взносов в виде фиксированного платежа возникает у индивидуального предпринимателя с момента приобретения им указанного статуса и не связана с фактическим осуществлением предпринимательской деятельности. То есть Индивидуальный Предприниматель ИП обязан платить страховые взносы, даже если не ведет финансово-хозяйственную деятельность, но при этом не снялся с учета в регистрирующем органе. Даже если ИП не ведет деятельность, он обязан уплачивать страховые взносы со дня, следующего за днем государственной регистрации ИП.

Трудоустройство не освобождает ИП от обязанности платить взносы за себя Если индивидуальный предприниматель устроился на работу как наемный сотрудник, страховые взносы за него будут поступать в бюджет из двух источников.

⭐ Письмо Минфина от 19.02.2019 № 03-15-05/10358

Страховые взносы за ИП, являющегося наемным работником, обязан уплачивать и его работодатель, и сам

предприниматель.

ИП перестал быть самозанятым: когда начинать платить взносы

Если предприниматель снялся или утратил право на уплату налога на профессиональный доход (НПД) , у него возникает обязанность уплачивать взносы на ОПС и ОМС за себя. В случае, когда ИП «слетел» со спецрежима из-за того, что его доход с начала года превысил максимально допустимую величину (2,4 млн рублей) он должен вновь начать исчислять и уплачивать взносы. В такой ситуации началом расчетного периода для него будет дата утраты права на применение НПД. Если же ИП отказался от НПД добровольно , то исчислять взносы он должен с даты снятия с учета в качестве плательщика налога на профдоход.

Если право на спецрежим утратил «физик», оказывающий услуги организации (или ИП), обязанность по исчислению и уплате взносов с сумм оплаты таких услуг ложится на заказчика.

ИП перешел на НПД, но не снялся с регистрации в ЕГРИП По общему правилу предприниматель, который прекращает свою деятельность , обязан перечислить взносы на обязательное пенсионное (медицинское) страхование в течение 15 календарных дней после регистрации этого факта. Об этом сказано в пункте 5 статьи 432 НК.

Однако смена режима налогообложения не является прекращением деятельности ИП. Поэтому срок уплаты определяйте в общем порядке. Годовую сумму взносов на собственное обязательное пенсионное (медицинское) и добровольное социальное страхование ИП платят по своему усмотрению – либо единовременно, либо несколькими платежами в течение года (например, ежемесячно, ежеквартально, раз в полугодие). Главное, чтобы взносы были перечислены полностью до 31 декабря текущего года.

ИП платить ли фиксированные страховые взносы, не работает, пенсионер Самозанятые на НПД не платят страховые взносы. Уплата ИП взносов всегда независимо от дохода. Пенсионер он, или работает по трудовому договору

- УПЛАТА страховых взносов ИП в 2023 году

Рассмотрен вопрос: «Когда предпринимателю, заработавшему более 300 000 руб., можно и выгоднее платить вторую, дополнительную часть страховых взносов ПФР ? - КБК 2023 для взносов Пенсионный фонд — ПФ РФ, ФФОМС- медстрах

Приведены Коды Бюджетной Классификации (КБК) для уплаты страховых взносов в ПФ РФ, ФФОМС.

Источник: www.assessor.ru