Декларация 3-НДФЛ (КНД 1151020) ─ это отчет, в котором отражается прибыль за предыдущий год. Благодаря этой справке, граждане вправе оформлять вычеты либо уменьшать величину сбора к уплате в будущем периоде. Стандартный срок отчета по бланку КНД 1151020 ─ 30 апреля каждого года. Однако в 2022 году дата сместилась и последний день подачи ─ это 04.05.2022.

Если же предприниматель ликвидирует фирму, то крайняя дата отчета по 3-НДФЛ ─ пятый день после внесения соответствующих сведений в ЕГРИП. В октябре 2021 года налоговики изменили формат бланка, а также упростили сдачу документа. И уже к началу мая 2022 от ИП требуется 3-НДФЛ нового формата.

Основные изменения 3-НДФЛ в 2022 году

- Раздел 2 об исчислениях. В новой версии надо отражать код прибыли, а не ставок, как было раньше. Поэтому теперь разрешено включать несколько страниц, где будет указываться каждый источник. Также обновленный формат предлагает объединенную таблицу, где прописано 25 кодов зачислений ─ российские и зарубежные источники.

Дополнительно включили 4 поля, соответствующие тарифу по налоговой базе: - 061 — 13%;

- 062 — 15%;

- 063 — по другим ставкам;

- 081 — для НДФЛ по ставке 15%.

Порядок заполнения Декларации 3-НДФЛ

Помимо прочего, изменили и другие реквизиты:

- ввели новые штрихкоды;

- на титульнике не нужно указывать удостоверяющий документ и его реквизиты, как и о самом налоговом резиденте;

- расчет к третьему приложению объединили с самим приложением, но строки для авансов оставили на месте;

- в третьем приложении не нужно писать ОКВЭД;

- сохранили только два кода, соответствующие номеру объекта для седьмого приложения 7. Если шифр отсутствует, то поле 032 заполнять необязательно;

- в седьмом приложении появились поля 2.3.1, 2.4.1 для отражения упрощенного вычета НДФЛ.

Согласно п. 1 ст. 81 НК РФ, предприниматель обязан подать корректирующий расчет, если допустил ошибку в исчислении сбора. Однако истинное обязательство возникает, когда величина налога приуменьшена. В иной ситуации ИП вправе подать корректировку по собственному желанию.

Как сдавать 3-НДФЛ ИП

Обязанность отчета по форме 3-НДФЛ возникает у предпринимателя, если он работает на ОСНО. При этом наличие или отсутствие поступлений за отчетный год роли не играет. Во втором случае просто сдается нулевка, в которой заполняют титульник, первый и второй разделы.

Однако законодательство предусматривает исключения, когда ИП должен отправлять декларацию, будучи не на ОСНО:

- Правонарушения на спецрежиме. Например, использование упрощенки в то время как право применения утеряно.

- ИП получил прибыль, которую необходимо отразить в 3-НДФЛ, как обычному гражданину. Например, доход от реализации личного авто.

Что касается вида отправки, то посредством ТКС необходимо сдать заполненную КНД 1151020 тем организациям, где штат составляет больше 100 граждан. Если же количество сотрудников меньше, то разрешено отчитаться «на бумаге» либо через ЛК на официальном портале ФНС.

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечение

Помимо прочего, оформление декларации предпринимателем несколько отличается от заполнения физ- или юрлицом. Очередность заполнения страниц:

- Приложение 3.

- Раздел 2.

- Раздел 1.

- Титульный лист.

Если впоследствии планируется вычет со сбора, то рекомендовано сразу заполнить соответствующую заявку, которая прилагается к 3-НДФЛ.

Штраф за нарушение сроков

Согласно п. 1 ст. 119 НК РФ, несвоевременный отчет по форме КНД 1151020 грозит штрафом. Величина зависит от неуплаченной суммы, но ограничивается лимитом: промежуток ─ от 5 до 30% от общего размера исчисленного сбора. Однако минимальная величина наказания составляет 1000 рублей.

Но если правонарушитель затянул со сдачей и уплатой больше чем на три недели, то ФНС вправе временно заблокировать счета.

Источник: assistentus.ru

Примеры заполнения 3-НДФЛ в программе Декларация 2022 на сайте ИФНС

Форму 3-НДФЛ в 2023 году возможно заполнить с помощью программы Декларация 2022, которую можно скачать бесплатно с сайта ИФНС.

В статье приведены примеры заполнения налоговой декларации 3-НДФЛ с помощью бесплатной программы в различных случаях — получение дохода от продажи машины, квартиры, вычета за жилье, лечение, обучение.

Скачать бесплатно программу Декларация 2022 с сайта налоговой

На официальном сайта налоговой можно скачать бесплатно специальную программу, с помощью которой можно легко подготовить декларацию 3-НДФЛ для подачи в ИФНС.

Программа скачивается и устанавливается на электронный носитель (компьютер), после чего ее можно открыть и заполнить необходимые вкладки и поля в зависимости от причина оформления отчета.

Подготовленную с помощью программы декларацию можно распечатать, подписать и подать в ФНС на бумаге. Можно сохранить в формате xml и отправить в электронном виде через личный кабинет налогоплательщика.

3-НДФЛ можно оформить самостоятельно на бумаге, для этого нужно скачать актуальный бланк декларации, который с 2023 году обновился — новая форма 3-НДФЛ за 2022 год.

- заполнение в ЛК на вычет за квартиру;

- заполнение в ЛК при продаже машины.

Как заполнить форму 3-НДФЛ с помощью программы в 2023 году

Программа имеет несколько вкладок в левом меню, которые заполняются в зависимости от причины оформления декларации 3-НДФЛ, а также верхнее меню.

Верхнее меню включает 7 кнопок:

- «создать» — позволяет создать новую декларацию перед началом заполнения;

- «открыть» — позволяет открыть сохраненную 3-НДФЛ;

- «соранить» — позволяет сохранить заполняемую декларацию в любой момент;

- «просмотр» — позволяет сохраненный отчет посмотреть в любой момент;

- «печать» — позволяет распечатать заполненную декларацию 3-НДФЛ;

- «файл xml» — можно сохранить готовую декларацию в формате xml для отправки в электронном виде через личный кабинет налогоплательщика;

- «проверить» — осуществляется проверка правильности заполнения декларации, при наличии ошибок программа сообщает об этом.

Левое меню программы «Декларация 2022» состоит из 7 вкладок:

- Задание условий — заполняется всеми декларантами, приводятся исходные данные о декларации и причине ее подачи.

- Сведения о декларанте — заполняется также всеми, приводятся данные о физическом лице, подающем декларацию.

- Доходы, полученные в РФ — заполняется как для получения вычета, так и для уплаты НДФЛ при продаже имущества или получения иного заработка, не заявленного в прошедшем году. Если нужно получить вычет, то приводятся данные на основании справки о доходах, полученной у работодателя. Если требуется сообщить о продаже имущества (квартиры, автомобиля, дачи) или ином полученном доходе и заплатить налог, то приводятся сведения о полученной сумме на основании, например, договора купли-продажи имущества.

- Доходы за пределами РФ — данная вкладка программы заполняется только теми физическими лицами, кто получал доход от иностранных компаний.

- Предприниматели — заполняют ИП для декларирования дохода от предпринимательской деятельности за прошедший год.

- Вычеты — заполняют те граждане, кто хочет вернуть НДФЛ в связи с правом на вычеты: имущественный (покупка недвижимости, транспортных средств), социальный (оплата лечения, обучения, физкультурно-оздоровительных мероприятий), стандартные (если не были получены в прошедшем году), инвестиционные.

- Возврат налога — вкладка заполняется только теми, кто желает вернуть НДФЛ в связи с правом на вычеты.

Для возврата налога в связи с правом на вычет за лечение, обучение, физкультурные занятия, за квартиру, оплату ипотеки нужно заполнить:

- задание условий;

- сведения о декларанте;

- доходы полученные в РФ и доходы за пределами РФ;

- вычеты;

- возврат налога.

Для уплаты налога в связи с полученным доходом, например, от продажи квартиры, дачи, автомобиля нужно заполнить в программе следующие вкладки:

- заданий условий;

- сведения о декларанте;

- доходы, полученные в РФ.

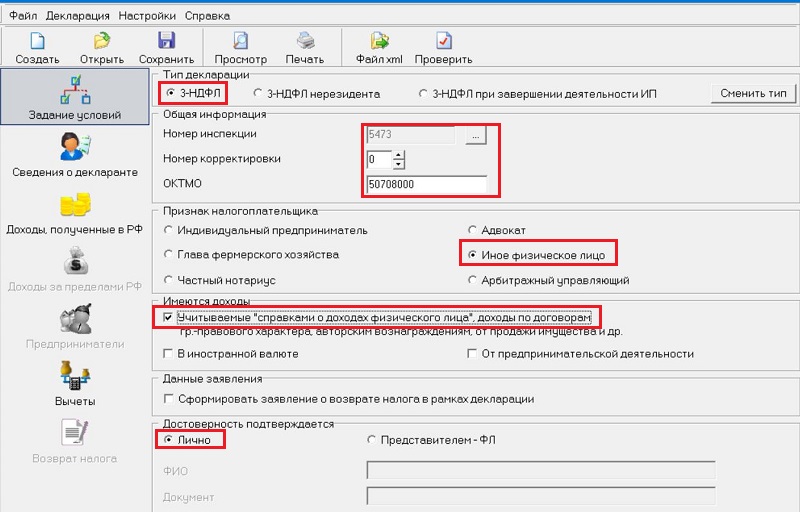

Задание условий

Заполнение 3-НДФЛ в программе всегда начинается с первой вкладки «Задание условий».

«Тип декларации» — резиденты РФ, желающие заявить о своих доходах за 2022 год или получить вычет за квартиру, лечение или обучение, выбирают пункт «3-НДФЛ».

«Общая информация» — при нажатии на многоточие можно выбрать номер инспекции, в которую будет подаваться заполненный бланк декларации. Для физических лиц подача 3-НДФЛ осуществляется по месту жительства. Для быстрого поиска нужной ИФНС в списке можно начать вводить номер отделения налоговой. Посмотреть номер своей ФНС по адресу можно здесь.

«Номер корректировки» — 0 при первичной подаче. Если декларация уже подавалась в этом году, и нужно внести изменения в поданные сведения, то ставится порядковый номер корректировки.

«ОКТМО» — здесь можно посмотреть территориальный код, необходимо внести адрес места жительства.

«Признак налогоплательщика» — человек, желающий получить вычет или заявить о доходе, например, от продажи квартиры, машины, сдачи недвижимости в аренду, отмечает пункт «иное физическое лицо».

«Имеются доходы» — по умолчанию отмечен первый пункт. Если были доходы от иностранных компаний, то дополнительно отмечается пункт «в иностранной валюте», при этом активируется вкладка в программе «Доходы за пределами РФ». ИП отмечают пункт «от предпринимательской деятельности».

«Данные заявления» — если физическое лицо заполняет 3-НДФЛ с целью получения имущественного, социального, стандартного или инвестиционного вычета и возврата НДФЛ, то нужно отметить пункт «сформировать заявление…». При этом активируется вкладка «Возврат налога». Если декларация подается с целью заявить о полученном доходе, например, от продажи квартиры, дома, земли, дачи, автомобиля, то данный пункт не отмечается. На основании этого заявления производится возврат подоходного налога.

«Достоверность подтверждается» — при личной подаче самим налогоплательщиком отмечается пункт «лично», при подаче декларации через доверенное лицо отмечается пункт «представителем — ФЛ».

По умолчанию галочки уже проставлены нужно просто проверить и при необходимости дополнить информацию.

Пример заполнения при продаже квартиры, автомобиля:

Образец заполнения на вычет за квартиру, лечение, обучение:

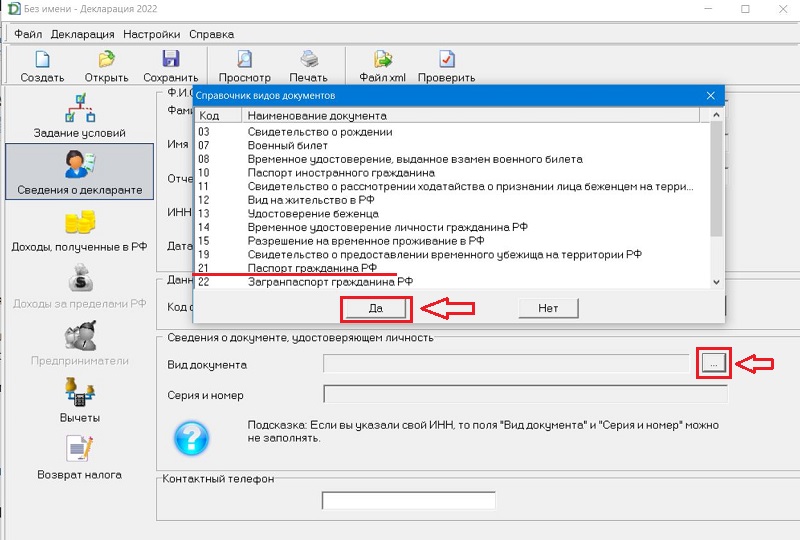

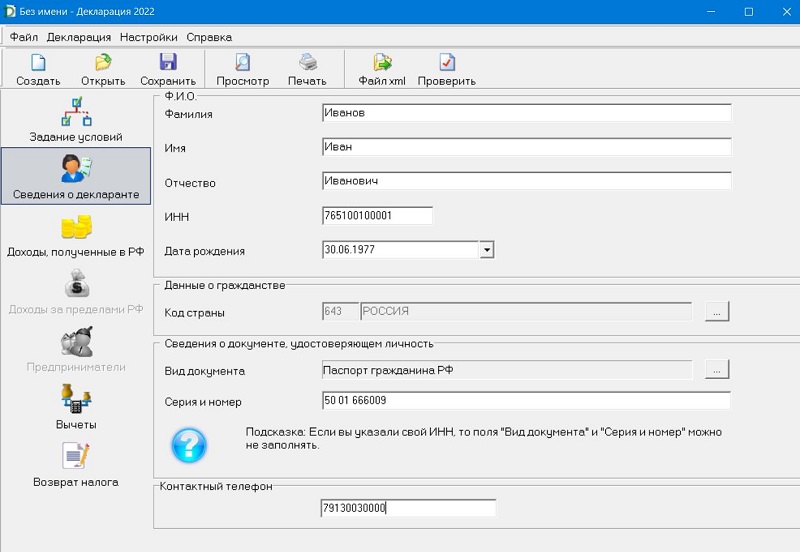

Сведения о декларанте

Вторая вкладка программы, обязательная для заполнения всеми налогоплательщиками — это сведения о декларанте, то есть о том физическом лице, который отчитывается перед налоговой.

Необходимо заполнить ФИО налогоплательщика, ИНН и дату рождения.

Данные о гражданстве по умолчанию уже установлены, для граждан РФ — код 643.

Сведения о документе — если указан ИНН, то этот пункт можно не заполнять. Если ИНН не указан, то в данном поле можно выбрать тот документ, который имеется. Для граждан РФ — это российский паспорт. Нажав на многоточие справа от «Вид документа» можно выбрать «Паспорт гражданина РФ» код 21.

«Контактный телефон» — лучше указать тот телефон, по которому налоговому специалисту проще всего связаться с вами.

Пример заполнения вкладки программы «Сведения о декларанте»:

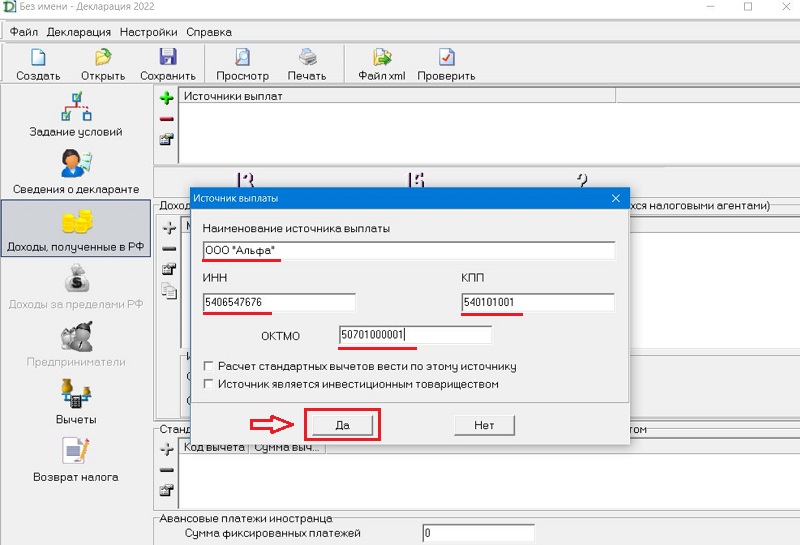

Доходы, полученные в РФ

Для получения вычета (за квартиру, лечение, обучение и пр.) в этой вкладке указываются доходы, полученные за 2022 год у работоадтелей. Данные заполняются на основании справки о доходах, полученной от работодателя (доход, удержанный налог).

Для заявления дохода от продажи имущества (квартиры, автомобиля), иного заработка, не заявленного в 2022 году, в этой вкладе указывается размер полученного дохода и данные лица, от которого он получен.

Источник выплат

Для добавления источника выплат необходимо нажать на зеленый плюс вверху вкладки программы.

В открывшемся окне заполняются данные лица, от которого был получен доход в 2022 году. Для вычета — это реквизиты работодателя из первого раздела справки о доходах. Для заявления о доходе — реквизиты покупателя квартиры, автомобиля, иного имущества на основании договора.

Пример заполнения для вычета:

Пример заполнения для уплаты налога с дохода от продажи имущества (если это физическое лицо, достаточно указать ФИО):

Доходы

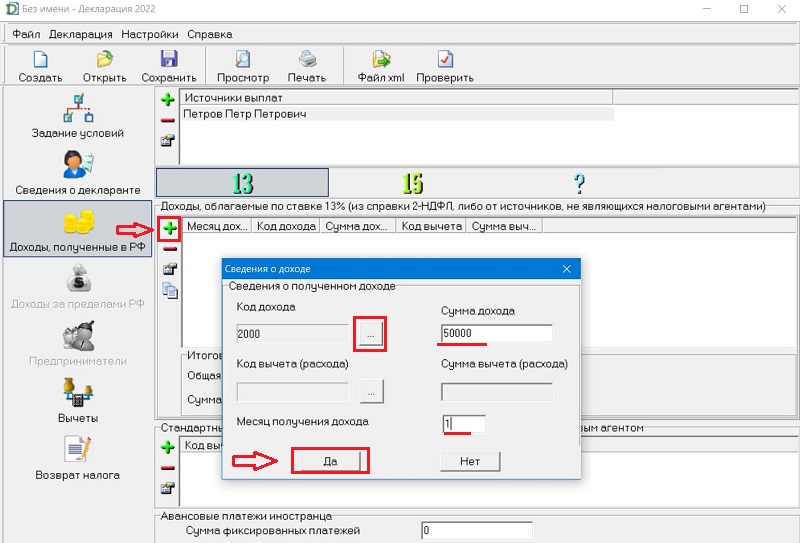

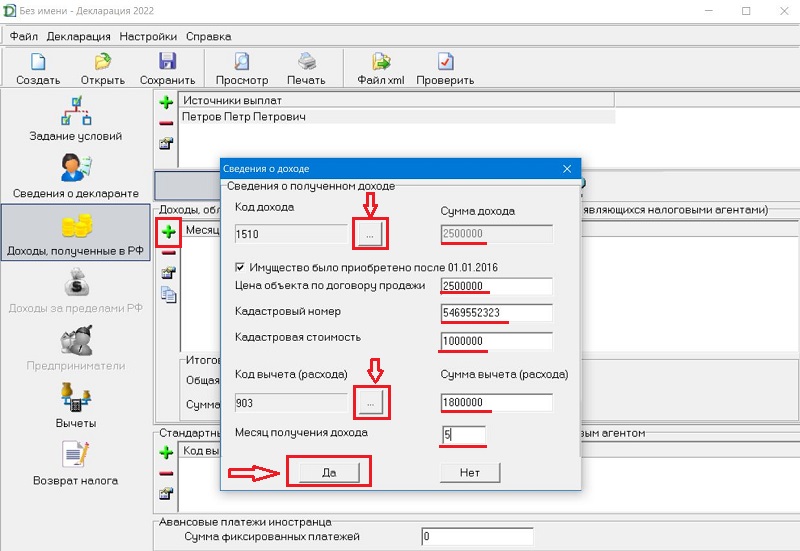

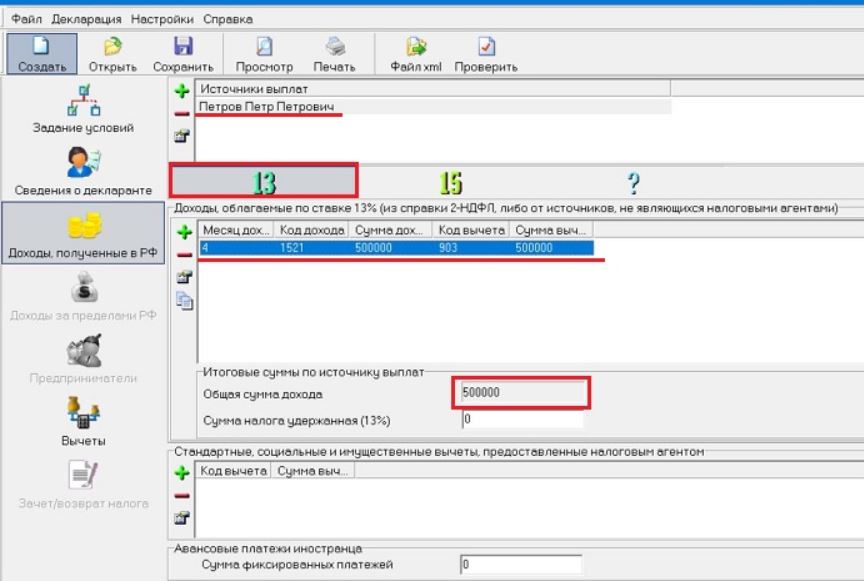

Для добавления дохода нужно нажать на зеленый плюс в следующем окне. В открывшемся окне выбирается «код дохода». Например, для вычета это может быть зарплата — код 2000, при продаже жилого имущества — код 1510, при продаже автомобиля — код 1521.

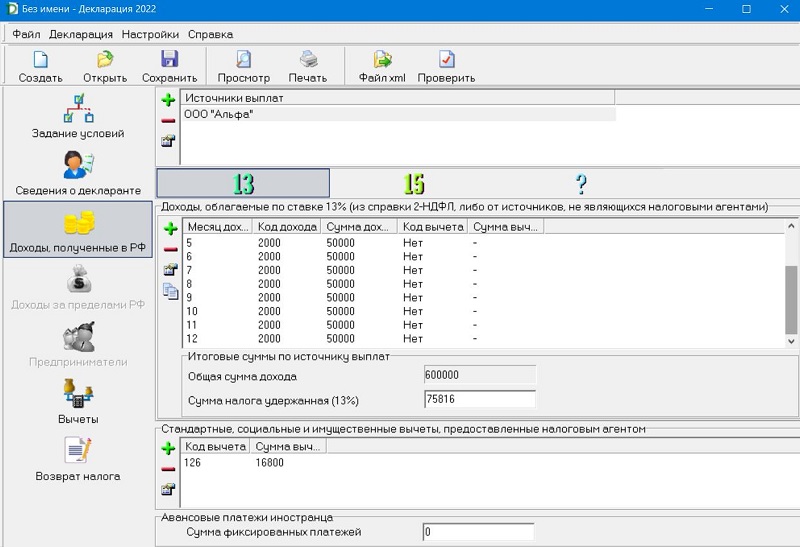

Для вычета и возврата налога данные о сумме дохода берутся из справки о доходах, полученной у работодателя — приводятся помесячные сведения. Для уплаты налога от продажи имущества — цена продажи берется из договора.

Пример заполнения вкладки для отражения дохода для вычета:

Для каждого месяца приводятся данные о доходе по каждому коду. Если предоставлялись работодателем вычеты, то они вносятся ниже в разделе «Стандартные, социальные, имущественные вычеты, предоставленные налоговым агентом» — код вычета и общая сумма за год берется из пятого раздела справки о доходах.

Пример заполнения вкладки программы для отражения указания дохода от продажи квартиры (вычет в размере расходов на приобретение):

Пример заполнения вкладки программы для отражения дохода от продажи автомобиля (вычет в размере 250 000 руб.):

Примеры заполнения

Если декларация заполняется в связи с вычетом, то вкладка должна быть заполнена примерно так:

Если 3-НДФЛ заполняется в связи с уплатой налога от продажи квартиры, то вкладка программы выглядит так:

Если 3-НДФЛ заполняется в связи уплатой налога от продажи автомобиля, то вкладка выглядит следующим образом:

Вычеты

Вкладка «Вычеты» заполняется для заявления о праве на налоговый вычет — имущественный (при попкупке недвижимости), социальные (при оплате обучения, лечения, оздоровительно-спортивных мероприятий), стандартные (которые не предоставил работодатель), инвестиционные.

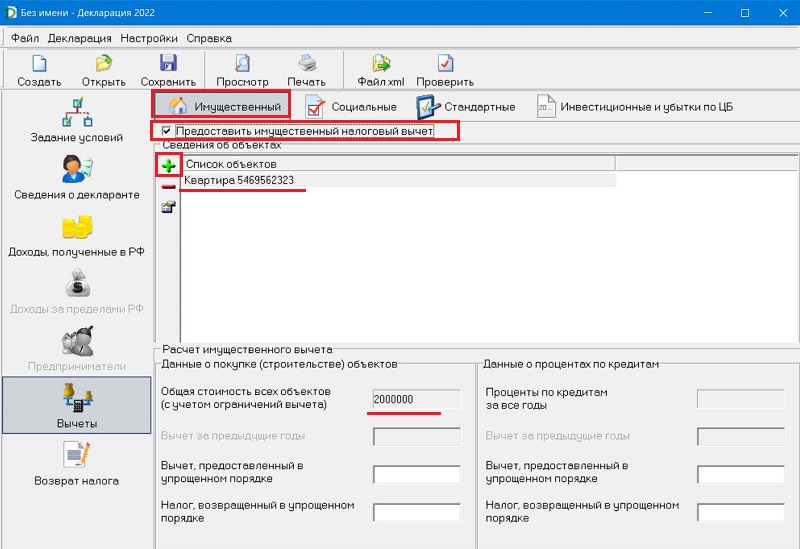

Имущественный

Если гражданин купил квартиру или иной объект недвижимости, то имеет право на имущественный вычет в размере до 2 000 000 руб.

Вкладка в программе заполняется следующим образом:

Проставляется галочка в пункте «Предоставить имущественный налоговый вычет».

Добавляется купленный объект — нажать на зеленый плюс и заполнить данные об объекте.

В заполненном виде вкладка выглядит так (если квартира куплена в 2022 году и в упрощенном порядке вычет не предоставлялся):

Социальные

Если в 2022 году гражданин оплачивал учебу в аккредитованных образовательных организациях или лечение, лекарства, медицинские услуги, то в 2023 год он может вернуть НДФЛ с расходов — 13 процентов от суммы социального вычета.

При этом нужно на вкладке программы «Вычеты» выбрать пункт «Социальные», отметить галочкой «Предоставить социальные налоговые вычеты», выбрать произведенные расходы из предложенного списка.

Например, при оплате лечения вкладка программы в заполненном виде выглядит так:

Стандартные

Стандартные вычеты обычно предоставляет работодатель при расчете подоходного налога ежемесячно. Но если по какой-либо причине стандартные вычеты не были предоставлены, то физическое лицо имеет право самостоятельно заявить о своем праве с помощью декларации 3-НДФЛ.

В этом случае нужно отметить пункт «Стандартные», выбрать пункт «Пересчитать стандартные вычеты»

Например, если нужно пересчитать стандартные вычеты на одного ребенка, то данная вкладка заполняется следующим образом:

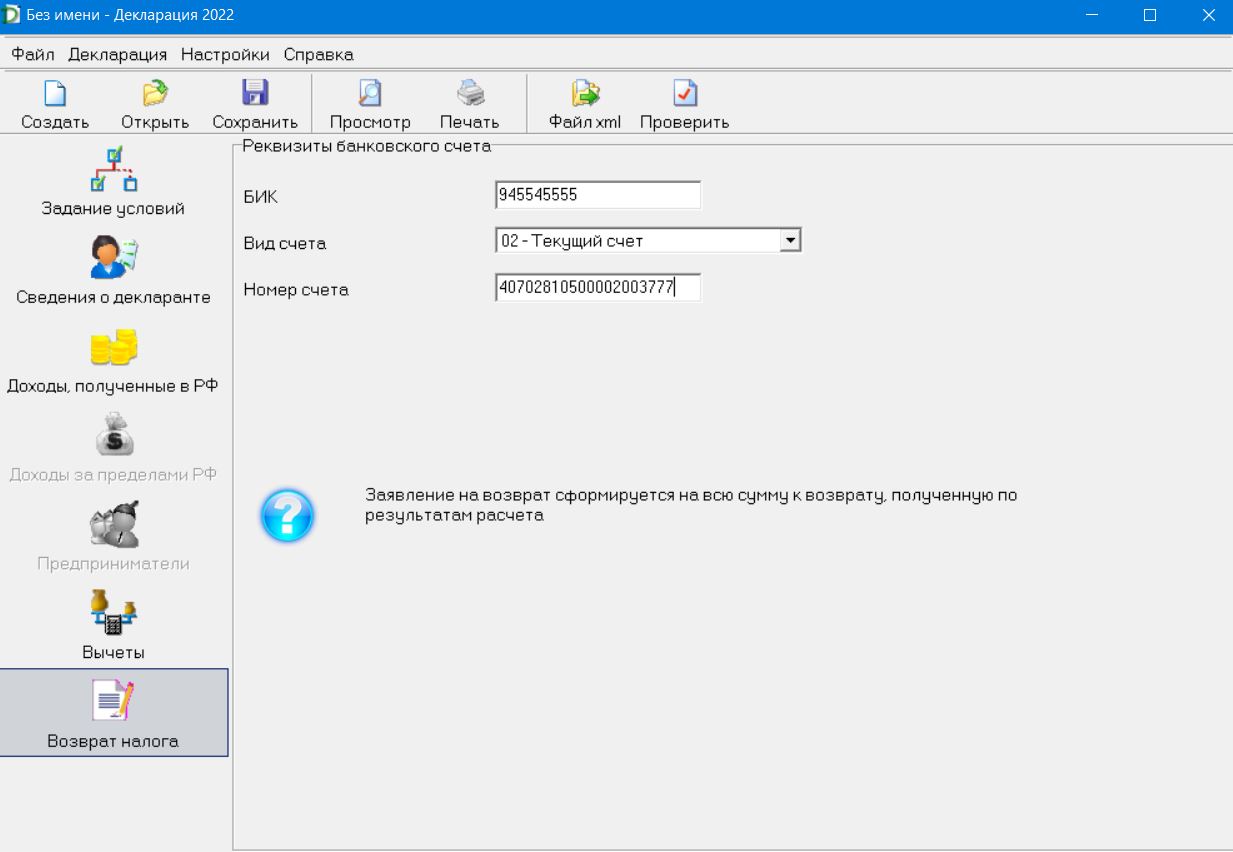

Возврат налога

На вкладке «Возврат налога» необходимо указать БИК банка, вид счета, номер счета — на эти реквизиты будет возвращена сумма НДФЛ в связи с применением вычетов. Расчет производится на основании указанного дохода на вкладке программы «Доходы, полученные в РФ» и «Доходы за пределами РФ» и сведений, заполненный во вкладке «Вычеты».

В заполненном виде последняя вкладка в программе «Возврат налога» выглядит так:

Скачать новый бланк 3-НДФЛ и образцы заполнения

- при продаже квартиры;

- при продаже автомобиля;

- на возврат НДФЛ при покупке квартиры;

- на возврат НДФЛ за обучение;

- на возврат НДФЛ за лечение.

Источник: dokuform.ru

Когда сдает нулевую декларацию 3-НДФЛ ИП за 2021 год — актуальный бланк + заполненный образец

После регистрации индивидуальных предпринимателей ставят на учёт в налоговую инспекцию, куда они должны своевременно отчитываться. При этом некоторые ИП считают, что если бизнес они не ведут и доходов не получают, то и сдавать декларации не надо. На самом деле, это не так. Нулевая отчётность ИП сдаётся в те же сроки, что и отчётность с показателями.

В большинстве случаев справиться с нулёвками можно самостоятельно, ведь бухучёт предприниматели не ведут и баланс им сводить не надо. А на некоторых налоговых режимах даже нулевые декларации не нужны.

Обратите внимание: с сентября 2021 года ИФНС вправе исключать ИП из государственного реестра, если предприниматель в течение 15 месяцев не сдаёт отчётность (не приобретает патент), а также имеет долги по налогам и взносам.

Давайте детально разберёмся, какую отчётность должен сдавать ИП, если он по какой-то причине не ведёт деятельность.

Помощь в сдаче бухгалтерской отчетности

Сроки сдачи 3-НДФЛ и уплаты налога для ИП

ИП нужно направить декларацию за 2021 год в период с 01.01.2021 по 30.04.2021. Если российский бизнесмен решил прекратить деятельность в качестве ИП, сдать 3-НДФЛ потребуется в течение пяти дней после внесения отметки в ЕГРИП (п. 3 ст. 229 НК РФ).

Например, ИП Сайков Степан Васильевич утратил статус ИП 22.05.2021, в этот же день данный факт отражен в ЕГРИП. Следовательно, сдать 3-НДФЛ при закрытии ИП нужно до 26.05.2021 включительно.

На уплату налога у предпринимателей времени больше. Перечислить налог, заявленный в 3-НДФЛ за 2021 год, полагается не позднее 15.07.2021. С 2021 года изменился порядок расчета авансов по НДФЛ. Теперь ИП не получают уведомления из налоговой, а сами рассчитывают авансы по итогам квартала и перечисляют в налоговую до 25 числа следующего месяца. Налог уплачивают частями — до 25 апреля, 25 июля, 25 октября и 15 июля следующего года.

Когда предприниматель платит НДФЛ

Согласно п. 1 ст. 23 ГК РФ индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность и зарегистрировано в таком качестве. Таким образом, ИП, как физлицо, признается налогоплательщиком НДФЛ (п. 1 ст. 207 НК РФ). На необходимость исчисления указанного налога с доходов, полученных ИП от предпринимательства, указывает и текст подп.

1 п. 1 ст. 227 НК РФ.

При применении спецрежимов НДФЛ вместе с НДС и налогом на имущество заменяются одним налогом, отвечающим соответствующему режиму (ЕСХН, УСН, ПСН). Однако это касается только доходов, связанных с предпринимательской деятельностью. Доходы, полученные ИП не от предпринимательства, расцениваются как доходы обычного физлица и облагаются НДФЛ с учетом требований гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Уточненка за предыдущие годы подается по формам, действующим в корректируемых отчетных периодах.

Если вам нужно скорректировать отчетность за 2021 или 2018 годы, то вы можете декларации здесь.

3-НДФЛ для ИП на УСН

Декларация 3-НДФЛ для ИП на УСН в общем случае не нужна, так как они освобождены от уплаты налога на доходы. 3-НДФЛ придется сдать в следующих случаях:

- в течение года ИП утратил право на применение УСН и автоматически перешел на ОСНО;

- ИП взял заем, по которому возникла материальная выгода, например, беспроцентный займ от организации;

- ИП продает свое имущество как физлицо или хочет получить налоговый вычет.

Сдайте отчетность по 3-НДФЛ в срок и без ошибок! 3 месяца Контур.Экстерна в подарок

Попробовать

Как заполнить ИП на ОСНО за 2021 год ?

Отчет 3-НДФЛ достаточно большой. ИП при подаче нулевой декларации заполняют только 3 листа из имеющихся — титул и два раздела.

Остальные листы не заполняются, не распечатываются и в ФНС не подаются.

В зависимости от выбранного варианта оформления нулевой формы 3-НДФЛ правила заполнения будут отличаться.

Если выбран ручной вариант заполнения, то нужно придерживаться следующих правил:

- ручка только синего или черного цвета;

- буквы только печатные и заглавные;

- все символы, буквы, числа, знаки должны четко помещаться в отведенные клетки, не должны выходить за края;

- если допущена ошибка, то берется новый чистый бланк, зачеркивать ничего нельзя, пользоваться корректором в любом виде тоже;

- при распечатке не нужно скреплять листы;

- печать производится только с одной стороны листа;

- все пустые клетки должны быть заполнены прочерками — по центру клетки ставится черта.

Если выбрать электронный вариант заполнения, то указанные выше правила не актуальны. При заполнении в программе важно убедиться, что она новая и актуальная.

Заполнение 3-НДФЛ в программе Декларация 2021.

Титульный лист

Титульный лист для нулевой 3-НДФЛ нужно заполнить полностью:

- в верхней части ИНН ИП;

- № корректировки — 0;

- налоговый период — 34;

- год — 2019;

- налоговая — код отделения по месту постановки на учет ИП;

- данные об индивидуальном предпринимателе — код страны — 643, категория налогоплательщика — 720, далее ФИО полностью, данные о рождении;

- сведения о документе — обычно это паспорт РФ, для него код 21;

- код статуса налогоплательщика — российские резиденты ставят «1»;

- телефон — обязательно указывается с кодом города;

- в левом нижнем углу приводятся данные о том, кто подает нулевую 3-НДФЛ — сам ИП или его представитель.

На каждом листе декларации внизу должна стоять подпись и дата заполнения 3-НДФЛ.

Раздел 1

Первый раздел декларации 3-НДФЛ заполняется после раздела 2. Здесь показываются суммы налога к уплате, возврату, либо же отсутствие уплаты или возврата.

При заполнении нулевой формы в поле 010 ставится «3», что обозначает отсутствие каких-либо обязательств у сторон по отношению друг к другу.

В поле 020 вписывается актуальный КБК, а в поле 030 — ОКТМО по классификатору.

Поля 030 и 040 прочеркиваются либо указывается 0.

Вверху листа должны быть указаны ИНН, фамилия, инициалы индивидуального предпринимателя.

Раздел 2

Этот лист в нулевой 3-НДФЛ ИП заполняют в первую очередь.

Несмотря на то, что деятельность не велась, доходы и расходы отсутствуют, заполнить данный раздел все-таки нужно. Здесь нужно показать, что налоговая база равна нулю, соответственно, и налог нулевой.

Вверху вписывается ИНН ИП, фамилия и инициалы. Номер страницы 003.

В поле 001 указывается ставка налога — 13%.

В поле 002 — вид дохода «3» (иное).

Все остальные поля заполняются прочерками.

3-НДФЛ для ИП на ЕНВД

ЕНВД отменят с 2021 года, но тем, кто работал на этом режиме в 2020 году, может быть придется сдать 3-НДФЛ. В общем случае сдавать эту декларацию на ЕНВД также не нужно. Ведь вмененный налог заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ЕНВД и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение вмененки и автоматическом переходе на ОСНО;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2020 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 10 874 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 243 000 | 14 580 | 10 000 |

| Первое полугодие | 415 000 | 24 900 | 18 000 |

| Девять месяцев | 743 000 | 44 040 | 30 000 |

| Календарный год | 926 000 | 55 560 | 40 874 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 646 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП без работников)

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2021 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 643 000 | 38 580 | 30 000 |

| Первое полугодие | 1 453 000 | 87 180 | 78 000 |

| Девять месяцев | 1 993 000 | 119 580 | 123 000 |

| Календарный год | 2 913 000 | 174 780 | 150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП с работниками)

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Бесплатное бухгалтерское обслуживание от 1С

3-НДФЛ нулевая для ИП

Предъявить нулевку полагается, если ИП не вел деятельность, но по законным основаниям обязан сдавать эту форму. Это также необходимо, если доходов не было совсем или они оказались меньше расходов. В основном это касается ИП на ОСНО.

Состав нулевки несложен: титульный лист, разделы 1 и 2. Ячейки, которые должны содержать цифровые значения (доходы и т. д.), прочеркиваются.

Сдайте отчетность по 3-НДФЛ в срок и без ошибок! 3 месяца Контур.Экстерна в подарок

Штрафные санкции

Бизнесмены часто интересуются у бухгалтеров, что будет, если не сдать 3-НДФЛ? Забывчивость в данном случае будет стоить бизнесмену денег. Штраф будет насчитан за каждый полный и неполный месяц просрочки — 5 % от суммы НДФЛ. Минимальные потери ИП — 1 000 рублей. В худшем случае ИП придется заплатить 30 % от суммы налога — это предельная граница штрафа, то есть больше 30 % с бизнесмена взять нельзя.

Покажем на примере. ИП Амосов Тимофей Ильич отправил форму 3-НДФЛ 24.06.2021. Таким образом, Амосов Т. И. опоздал на два месяца (неполный месяц принимается за один целый месяц). Задекларированный НДФЛ составляет 76 140 рублей. Значит, штраф получится 7 614 рублей (76 140 х 2 месяца х 5 %).

А вот еще один пример. ИП Амосов Тимофей Ильич заявил о налоге в сумме 393 000 рублей, а сдал декларацию лишь в ноябре. Следуя рамкам закона, бухгалтер рассчитал штраф и получил 137 550 рублей (393 000 х 7 месяцев х 5 %). Полученная сумма превышает 30 % от налога (393 000 х 30 % = 117 900). Следовательно, ИП Амосов Тимофей Ильич заплатит 117 900 рублей, а не 137 550 рублей.

Кроме того, за непредставление декларации на предпринимателя могут наложить штраф в сумме от 300 до 500 рублей.

Источник: s70perm.ru