Начинающие предприниматели не всегда могут точно оценить масштабы своего будущего предприятия и тех налоговых обязательств, с которыми им придется иметь дело. Поэтому при регистрации собственного бизнеса нужно внимательно изучить все возможные режимы налогообложения. Наиболее предпочтительный – УСН, поскольку он позволяет значительно снизить расходы по налогам. Главное, чтобы ИП или ООО не попадали под запрет на его применение. Этот и другие вопросы о переходе на упрощенную систему налогообложения рассмотрим ниже.

Коротко о том, что нужно, чтобы перейти на УСН:

- определить, применима ли «упрощенка» к вашей организации;

- заполнить уведомление;

- зарегистрировать его в налоговой.

Это все действия, которые необходимы для перевода фирмы на «упрощенку». Но перейти могут не все. И вот почему?

КАК ИП НА УСН ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ ОБ ИСЧИСЛЕННЫХ НАЛОГАХ ПО АВАНСОВОМУ ПЛАТЕЖУ УСН 2023

Преимущества налогообложения на УСН

Все вопросы о переходе на упрощенную или любую другую систему налогообложения регулируются положениями Налогового кодекса РФ. Упрощенная система налогообложения (или УСН) – спецрежим налогообложения, при котором новым бизнесменам проще вести налоговую документацию и сдавать отчетность. Применение режима упрощает ведение налогового учета.

Вместо налогов на прибыль, имущество, НДФЛ и НДС в казну уплачивается один налог, размер которого предприниматель выбирает самостоятельно. Это 6% от доходов или 15% от прибыли. Поэтому, если вы только пробуете себя в качестве предпринимателя, то стоит подумать о переходе на УСН.

Заявление на УСН

Уведомление для перехода на упрощенную систему нужно заполнить и зарегистрировать в инспекции ФНС России, в которой ИП или организация поставлены на учет. При этом есть ряд условий и ограничений по переходу, поэтому необходимо проверить, по всем ли параметрам вы подходите:

| число сотрудников: < 100 | число сотрудников: < 100 |

| отсутствуют филиалы | |

| годовой доход: < 150 млн рублей | доход за 9 месяцев (в году, в котором подается уведомление): < 112,5 млн рублей |

| доля участия других организаций: до 25% |

Это основные условия и требования к переходу, которых большинству предпринимателей достаточно, чтобы оценить свои шансы на применение «упрощенки» и подать уведомление. Сделать это лучше сразу — при регистрации бизнеса. Так новый режим будет применен с даты регистрации. В ст. 346.12 НК РФ приведен список организаций и видов деятельности, для которых применение «упрощенки» невозможно.

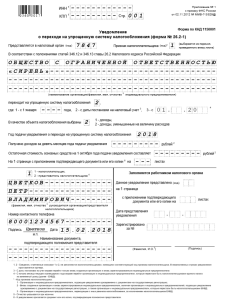

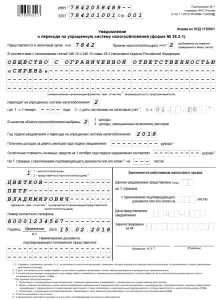

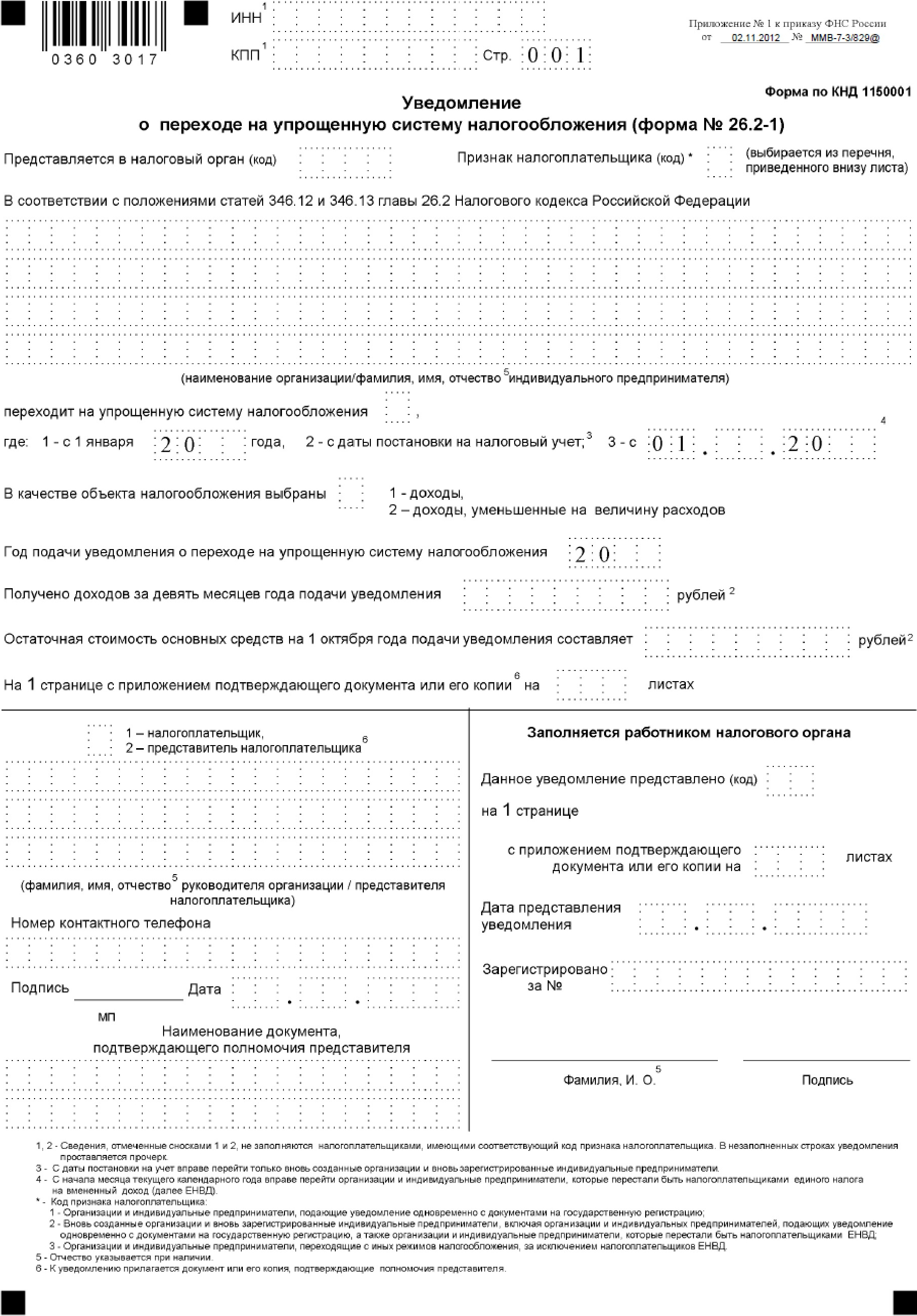

Заполняем форму 26.2-1

Заявление о переходе на УСН может подаваться как в произвольной, так и по форме №26.2-1. Это наиболее удобный вариант, поскольку форма утверждена налоговым органом, а значит у налоговиков будет исчерпывающая информация и не возникнет вопросов. Форму для перехода на УСН, можно скачать здесь. Бланк не обязательно заполнять от руки. Информацию можно набрать на компьютере, после чего уведомление печатается и отправляется ИП или руководителем ООО в налоговую.

КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ 1110355 НА ЕНС ПО УСН В ЛИЧНОМ КАБИНЕТЕ ИП В 2023 ГОДУ

Бланк уведомления представляет собой одностраничный документ, разделенный на три поля. В двух из них индивидуальному предпринимателю или руководителю организации необходимо заполнить графы, отмеченные синим цветом.

В первом поле указываются налоговые реквизиты: ИНН, КПП (только для организаций), код налоговой, признак налогоплательщика (коды расписаны внизу бланка), наименование организации или ФИО индивидуального предпринимателя (для ИП, ФИО прописываются на отдельных строках), дата (с которой планируется применить УСН), объект налогообложения и год подачи уведомления, доход за 9 месяцев (в год подачи уведомления), остаточная стоимость компании. Во втором поле указываются контактные данные: кто подает уведомление (налогоплательщик или доверенное лицо), ФИО налогоплательщика, который подает заявление (в случае с организацией это может быть доверенное лицо; ИП не заполняет данное поле, ставит прочерки), контактный номер телефона. Третье поле подающих заявление не интересует – его заполняет сотрудник ФНС. Чтобы было проще разобраться с бланком, можете посмотреть образец заполнения заявлений.

Подача уведомления

Направить его можно несколькими способами:

- лично в ФНС (или доверенное лицо);

- заказное письмо;

- личный кабинет на сайте ФНС.

Как правило, при личном походе в налоговую уведомление предоставляется в двух экземплярах (для Москвы – три), на одном из которых налоговый инспектор ставит отметку о принятии уведомления и возвращает его. Это будет являться подтверждением перевода ИП или организации на «упрощенку».

Когда можно будет вести налоговую отчетность по-новому

- Перейти на УСН при регистрации – самый быстрый способ уменьшить налоги. Уведомление о переходе на УСН прикладывается к документам на регистрацию ИП или ООО. Если сделать это сразу не получилось, у предпринимателя есть 30 дней с даты подачи регистрационных документов, чтобы уведомить налоговую о смене режима. Если все успеть, то упрощенный режим будет применяться сразу и все налоговые отчеты можно будет сдавать по нему.

- Иначе обстоит дело при переходе действующего хозяйствующего субъекта, когда после регистрации ИП прошло больше месяца. Здесь также необходимо заполнить форму 26.2-1 и подать ее до 31 декабря текущего года. В отличие от первого варианта, когда уведомление подается с комплектом регистрационных документов, в этом случае перейти на «упрощенку» получиться только с 1 января следующего года. А все расчеты с налоговиками по итогам этого года необходимо будет производить по применяемому ранее режиму налогообложения.

- Еще один вариант перехода для тех, кто до этого применял другой спецрежим – ЕНВД. При переходе с «вмененки» также изменяются сроки перехода. Новый налоговый режим будет применяться с первого числа месяца, в котором предприниматель отказался или потерял право применения ЕНВД. Однако в этом случае бизнесмен обязан уведомить свою инспекцию в течение 30 дней. Иначе перехода не будет, отчитываться придется на общих основаниях, а не по упрощенной системе.

Проверка перехода

Подача уведомления по форме 26.2-1 – гарантия перехода на УСН. При этом бывают случаи, когда в переходе может быть отказано. Такое возможно, когда бизнесмен нарушил сроки подачи уведомления. В этом случае сотрудники налоговой уведомят вас по почте о невозможности изменения режима налогообложения.

Чтобы успокоить себя и точно знать, что вы «упрощенец», можно направить в ФНС запрос о подтверждении выбранного режима. Делается это в свободной форме с указанием налоговых реквизитов и почтового адреса, на который налоговая в течение месяца присылает официальный ответ.

Хочу все знать!

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Законодательство не обязывает предпринимателей для работы открывать банковские счета. Но это необходимо, если предстоят безналичные расчеты с покупателями и заказчиками. Перечислять деньги в бюджет в качестве оплаты налогов и взносов удобнее через банк.

УСН “Доходы минус расходы” — это специальный налоговый режим с налоговой ставкой 15%. Исходя и размера ставки налога его также называют УСН 15%. Это одна из двух разновидностей упрощенной системы налогообложения.

Ведение бизнеса все больше зависит от качества услуг расчетно-кассовому обслуживания со стороны банковских учреждений. Поэтому многие предприниматели предпочитают открыть расчетный счет в крупном, заслуживающем доверие банке – Альфа-Банке. Для начала сотрудничества достаточно выбрать один из предлагаемых тарифов и подключить необходимый перечень дополнительных услуг.

- Аутсорсинг бухгалтерии

- Бухгалтерские консультации

- Регистрация ООО

- Регистрация ИП

- Бухгалтерское сопровождение ООО

- Бухгалтерское сопровождение ИП

- Расчет заработной платы

- Чат Бухгалтер

- Мой Фингуру

- Рекомендуй и зарабатывай

Фингуру 300000, г. Тула, ул. Жуковского, д. 58, помещ. 601, 605 (6 этаж)

Источник: fingu.ru

Заявление на УСН для ООО

При принятии решения о создании ООО стоит сразу задуматься о переходе новой фирмы на упрощенную систему налогообложения (УСН). Но сначала нужно убедиться, что вновь создаваемая организация не попадает под ограничения по применению УСН, установленные статьей 346.12 НК РФ

Ограничения для применения УСН

Поскольку организация еще не работает, то такой важный показатель для возможности применения УСН как уровень дохода, оценить невозможно. Поэтому здесь определяющими будут следующие критерии:

- структура уставного капитала: процент участия другой организации не должен быть больше 25;

- численность новой фирмы не превышает 100 человек;

- у ООО не должно быть филиалов;

- по роду своей деятельности ООО отсутствует в списке организаций, которым запрещено применять упрощенный режим налогообложения по нормам статьи 346.12 НК РФ.

Переход на УСН носит уведомительный характер, это означает, что налоговая инспекция не может запретить использование этого спецрежима. Если же позже окажется, что обществом не были учтены какие-либо условия, или организация ошиблась при определении критериев для перехода на УСН, то санкций со стороны фискальных органов не избежать. При таких обстоятельствах ИФНС доначислит все налоги, которые уплачиваются на общем режиме за весь период применения УСН, а также штрафы и пени.

Когда можно подать уведомление

Для того чтобы начать пользоваться льготами упрощенного учета и платить меньше налогов со дня старта нового бизнеса, можно сдать заявление на УСН при регистрации ООО. Если же по какой-то причине это не было сделано сразу, то в запасе есть еще 30 дней.

Стоит поторопиться, чтобы успеть сдать заявление в отведенный срок. В противном случае придется ждать начала следующего года, чтобы получить законную возможность сэкономить на налогах.

Например, дата регистрации ООО «Варяг» 15 января, а уведомление о переходе на УСН было сдано в налоговый орган 5 февраля. В данном случае требование НК РФ о соблюдении срока, равного 30 дням, соблюдено. Заявление о переходе на упрощенную систему налогообложения подано вовремя и УСН применяется со дня регистрации ООО «Варяг» – 15 января. Следовательно, у бухгалтера ООО «Варяг» будет значительно меньше работы по расчету налогов и заполнению налоговых деклараций, а руководство фирмы сэкономит на налогах. А вот если бы уведомление о применении УСН было подано, скажем, 20 февраля, ООО «Варяг» получило бы отказ в применении этого режима до конца текущего года.

Когда инспекция может отказать в приеме уведомления

Существует небольшая вероятность того, что в принятии заявления одновременно с регистрирующими документами может быть отказано. Это может быть связано с тем, что законодательство требует подавать заявление на УСН при регистрации в налоговый орган по месту учета нового ООО. А документы на регистрацию фирмы зачастую сдаются в специальную налоговую инспекцию, осуществляющую постановку на учет новых юридических лиц.

Если заявление подано в срок и принято налоговым органом, ждать подтверждения о праве применять УСН не нужно. Переход на упрощенный способ учета имеет уведомительный, а не разрешительный характер. Подтверждением того, что вы уведомили налоговый орган о своем намерении применять «упрощенку», будет отметка о принятии на копии уведомления. Или квитанция о приеме в том случае, если уведомление было сдано в инспекцию по почте.

Где взять бланк и как его заполнить

Документ для заполнения можно легко найти в интернете на сайте Федеральной налоговой службы, в базах справочно-правовых систем или скачать на нашем сайте.

Бланк документа можно распечатать и заполнить вручную или же внести в уведомление необходимые данные на компьютере и потом распечатать. А можно заполнить уведомление о переходе на УСН, воспользовавшись специальными электронными сервисами для сдачи документа через интернет.

Заявление можно подать в налоговый орган одним из следующих способов:

- воспользоваться сервисом на сайте Госуслуг;

- отправить заказным письмом с описью вложения;

- отнести в инспекцию лично.

Как заполнить заявление, чтобы сдать его вместе с документами для регистрации ООО

В этом случае уведомление будет выглядеть так.

- Значения ИНН и КПП фирме еще не присвоены, эти поля не заполняем.

- В поле «Код налогового органа» указываем код инспекции, куда подаем регистрирующие документы. Узнать его можно на сайте Федеральной налоговой службы www.nalog.ru.

- Нужный показатель для поля «Признак налогоплательщика» находим внизу бланка.

- Наименование организации указываем в соответствии с Уставом.

- В следующем поле нужно поставить показатель «2» в соответствии с примечанием внизу бланка.

- Далее указываем показатель, соответствующий выбранному объекту налогообложения. Напомним, если выбран объект «Доходы», то налог будем считать по ставке 6 %. Если для налоговой базы выбран объект «Доходы минус расходы», то будет применяться ставка 15 %. Если же в процессе деятельности фирмы окажется, что другой вариант был бы более выгодным, то выбрать его можно будет только с начала следующего года.

- В поле «Год подачи уведомления…» указываем текущий 2023 год.

- Сведения о доходах и об остаточной стоимости основных средств не заполняем, в соответствующих ячейках ставим прочерки.

- Количество листов подтверждающих документов указываем, если есть необходимость их предоставления. Например, это может быть доверенность, если уведомление о переходе на УСН подписано уполномоченным представителем организации по доверенности.

- Во всех пустых ячейках не забываем ставить прочерки.

Заполняем уведомление после регистрации фирмы, но до истечения установленного срока – 30 дней

В такой ситуации уведомление будет иметь следующий вид.

ИНН и КПП регистрирующим органом предприятию уже присвоены и указаны в свидетельстве о регистрации нового ООО. Код налогового органа, в котором общество поставлено на налоговый учет, тоже известен, указываем его в соответствующем поле. Все остальные поля документа заполняем аналогично предыдущему варианту.

О том, как вести налоговую и бухгалтерскую отчетность на УСН читайте здесь.

Источник: r11001.ru

Образец заполнения уведомления о переходе на УСН

УСН — это льготный налоговый режим, который подходит для определенных видов деятельности. В применении УСН установлены требования: максимальный годовой доход, количество сотрудников, вид и место ведения бизнеса и др.

Упрощенную систему налогообложения (УСН) применяют предприниматели в сфере торговли, производства и оказания услуг. Для применения УСН нужно подать уведомление в налоговую инспекцию по месту ведения деятельности.

В этой статье мы рассмотрим порядок подачи, сроки и образец заполнения уведомления по утвержденной законом форме 26.2-1.

Сроки подачи уведомления о переходе на УСН

Подать бланк уведомления в ИФНС можно в бумажном или электронном виде.

В бумажном виде уведомление подается лично в налоговую инспекцию по месту ведения деятельности. Электронный вариант отправляется через Интернет, на сайте ФНС представлено подробное описание как это можно сделать.

Формат электронных заявлений утвержден приказом ФНС от 16.11.2012 № ММВ-7-6/878.

В какой срок нужно подать уведомление и когда можно работать на УСН зависит от того, работающий или вновь зарегистрированный ИП подает заявление на УСН.

Если ИП уже работает и хочет поменять налоговый режим, то сроки перехода будут зависеть от применяемой им системы налогообложения.

В соответствии со ст. 346.13 HК РФ переход на упрощенную систему налогообложения может осуществляться:

- Одновременно с регистрацией ИП. Уведомление подается вместе с пакетом документов на регистрацию. Если предприниматель не подал уведомление во время регистрации, то это можно сделать в течение 30 дней после постановки на налоговый учет (п. 2 ст. 346.13 НК РФ).

- С начала следующего года при переходе с другого режима налогообложения, при условии подачи заявления не позднее 31 декабря (п. 1 ст. 346.13 НК РФ).

Бесплатно заполнить заявление по форме ФНС и отправить его в онлайне в налоговую вы можете через сервис нашего партнера. Чтобы избежать перегрузки сервиса, доступ к нему мы открываем на основании заявки. Оставьте заявку, в ближайшее время вам позвонит наш сотрудник и откроет вам доступ.

Рассмотрим на примерах

- Если ИП зарегистрировался 15 сентября 2020 года, то заявление о переходе на УСН можно подать либо 15 сентября, либо в течение 30 дней со дня постановки на учет. В любом случае в качестве налогоплательщика его поставят на учет с даты постановки в качестве ИП. Допустим, предприниматель подал уведомление о переходе на УСН 10 октября 2020 года, но постановка на УСН будет с 15 сентября 2020 года.

- Если уведомление о переходе на УСН не поступило в течение 30-ти дней в налоговую службу, то по умолчанию предприниматель становится плательщиком основной системы налогообложения (ОСНО). В этом случае перейти на УСН, можно только с 1 января 2021 года, предварительно подав уведомление о переходе на УСН до 31 декабря 2020 года.

- В иных случаях предпринимателям нужно проработать до конца 2020 года на текущем налоговом режиме. При этом сняться с учета в качестве налогоплательщика и подать уведомление на УСН нужно до 31 декабря 2020 года. Соответственно с 1 января 2021 года вступит в силу право применения УСН.

Сроки подачи уведомления при смене объекта налогообложения УСН

Если ИП уже применяет УСН, но решил сменить объект налогообложения, например, перейти с объекта “Доходы” на “Доходы минус расходы”. В этом случае в инспекцию также подается уведомление. Поскольку объекты налогообложения разрешено менять только раз в год, то уведомление подается до 31 декабря 2020 года и с 1 января 2021 года начинает действовать новый объект налогообложения. Подробно о том, какую налоговую ставку выбрать — 6% или 15% мы рассмотрели в статье: “УСН для ИП”.

Бланк формы 26.2 — 1

Бланк состоит из одной страницы, подается в территориальный налоговый орган, поэтому на бланке указывается “код налоговой”.

Графы “ИНН” и “КПП”заполняются уже действующими ИП, которые переходят на УСН или меняют объект налогообложения. Если предприниматель только регистрирует ИП, то в этих графах нужно поставить прочерк. Все нюансы регистрации ИП подробно рассмотрены в статье “Как зарегистрировать ИП?”.

В графе “Признак налогоплательщика”указывают:

- Если уведомление подается с документами на регистрацию ИП.

- При постановке на учет ИП в течение 30 дней.

- При переходе с других систем налогообложения.

В графе “Наименование организации”указывают полное ФИО предпринимателя.

В графе “Код даты”указывают:

- Если переход на УСН с начала следующего года.

- Если переход на УСН с даты постановки на учет ИП.

В графе “код объекта налогообложения”указывают:

- для «Доходы»;

- для «Доходы минус расходы».

Прежде чем выбрать объект налогообложения (6% или 15%), рекомендуем ознакомиться со статьей “УСН для ИП”. Поскольку в случае, если предприниматель решит поменять объект налогообложения, это можно будет сделать только в начале следующего года.

Ниже вписывается год подачи уведомления. Поля с указанием суммы доходов за предыдущие 9 месяцев заполняются только действующими ИП.

В левом нижнем поле выбирается «признак» заявителя:

- Если уведомление подается лично предпринимателем.

- Если уведомление подается представителем по доверенности.

При подачи уведомления представителем, необходимо указать его ФИО название и реквизиты доверенности. При этом не нужно дублировать ФИО предпринимателя в левом нижнем поле.

Последнее, что вносится: номер телефона заявителя и дата подачи. В остальных графах ставятся прочерки.

Как предпринимателю упростить процесс подачи уведомления и другие организационные моменты?

Предприниматель в начале своей деятельности решает большое количество вопросов и организационных задач:

- регистрация ИП,

- выбор системы налогообложения,

- выбор банка и оптимального тарифа РКО и эквайринга,

- ведение налогового и бухгалтерского учета,

- выбор и покупка подходящей онлайн-кассы,

- настройка и организация учета товаров и услуг и др.