|

| ArturVerkhovetskiy / Depositphotos.com |

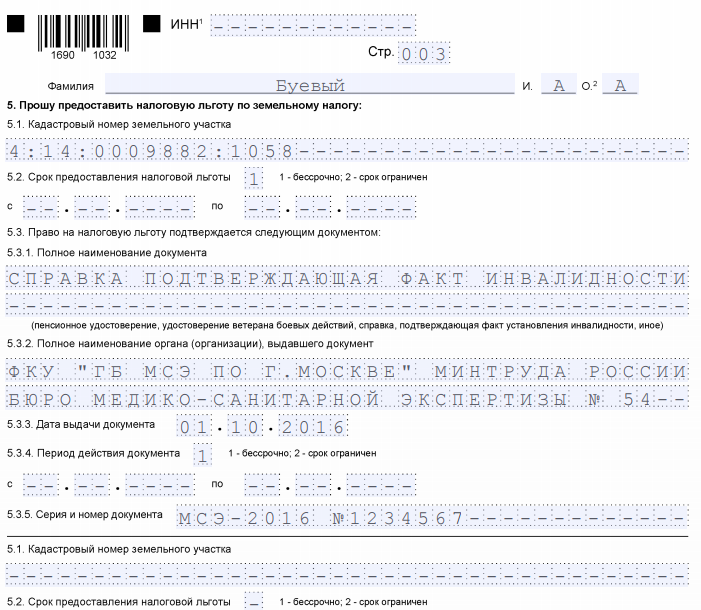

Согласно п. 22 Порядка заполнения формы заявления в поле «Право на налоговую льготу подтверждается следующим документом» указываются сведения о документе, подтверждающем право налогоплательщика на налоговую льготу в отношении указанного в заявлении объекта налогообложения.

Освобождены ли ИП от налога на имущество

Когда действует освобождение от налога

По общему правилу ИП на УСН и патенте действительно освобождены от налога на имущество, которое используется в бизнесе ― п. 3 ст. 346.11, п. 10 ст. 346.43 НК РФ. Плательщики ЕСХН тоже, но с нюансами, о которых мы не будем говорить в этой статье ― п. 3 ст. 346.1 НК РФ.

Но есть исключение: освобождение не действует, если налог считают по кадастровой стоимости. Каждый регион составляет перечень подобных объектов — помещений под офисы, торговые точки и бытовое обслуживание ― п. 7 ст. 378.2 НК РФ. Если владеете нежилым помещением, обязательно проверьте его в местном перечне.

Бывает, что помещение используется под склад, под производство или как гараж, но вдруг оказывается в перечне торгово-офисных помещений — явно по ошибке. Если ИП не согласен, он может обратиться в суд.

Правительство Москвы включило помещение в перечень, но собственница не согласилась и обратилась в суд. Суд установил, что спорное здание не предназначено для размещения торговых объектов, объектов общепита или бытового обслуживания — оно для размещения гаражей и автостоянок. Пункт перечня был признан недействующим.

Иногда в перечень не включено помещение, но включено здание, в котором оно находится. В таком случае ИП тоже не получит освобождение от налога.

Инспекция отказала ИП на УСН в освобождении от налога на имущество. ИП обратился в суд, где заявил, что помещения в перечне нет, поэтому он имеет право на льготу. Суд сказал: зато в перечень входит здание, а правомерность его включения в перечень надо оспаривать отдельно.

И, конечно, по объектам, которые не используются в бизнесе, предприниматель должен платить налог в обычном порядке. Например, нельзя воспользоваться льготой, чтобы перестать платить налог за свою квартиру.

Как упрощенцам получить льготы по налогу на имущество

Как получить освобождение

Но вдруг налоговая не получит информацию из реестра или будет сомневаться, что имущество используется в бизнесе? Советуем подстраховаться и поступать, как раньше: отправлять в инспекцию заявление с подтверждающими документами. Это могли быть документы, в которых помещение фигурирует как место приема-отпуска товаров или трудовые договоры, в которых указано место работы сотрудника ― Письмо Минфина России от 26.04.2018 г. N 03-05-06-01/28324.

Если ИП сдает в аренду квартиру

Сдавать квартиру в аренду ИП может и как физлицо, и как предприниматель.

В первом случае с доходов от аренды квартиры придется платить 13% НДФЛ и освобождения от налога на имущество не будет. Чтобы инспекция расценила сдачу квартиры в аренду как предпринимательскую деятельность, у ИП должен быть код ОКВЭД 68.20.1 «Аренда и управление собственным или арендованным жилым недвижимым имуществом» ― Письмо Минфина России от 19.12.2011 г. N 03-11-11/318.

При выборе между двумя вариантами важно учесть нюанс. При получении освобождения от налога на имущество предприниматели теряют право на освобождение от НДФЛ при продаже квартиры. Эти две льготы несовместимы.

Весь полученный от продажи доход предприниматель должен будет умножить на свою обычную ставку, а если закроет бизнес — на 13% НДФЛ. После закрытия бизнеса льгота не вернётся: налоговая будет считать её необоснованной налоговой выгодой.

Если ИП временно не использует помещение в бизнесе

У ИП бывают периоды, когда имущество не используется в бизнесе. Например, старый договор аренды закончился, а новый пока не заключили, или в помещении ведется ремонт.

Освобождение от налога на имущество всё равно будет действовать. Потому что к предпринимательской деятельности относится не только получение доходов, но и весь подготовительный процесс: ремонт, найм новых сотрудников и поиск контрагентов. Хотя желательно сохранять документы на ремонтные работы — вдруг налоговую заинтересуют причины простоя и уменьшения налогооблагаемой базы вашего бизнеса ― Письмо Минфина РФ от 12.05.2014 № 03-11-11/22083.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Статья актуальна на 15.09.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

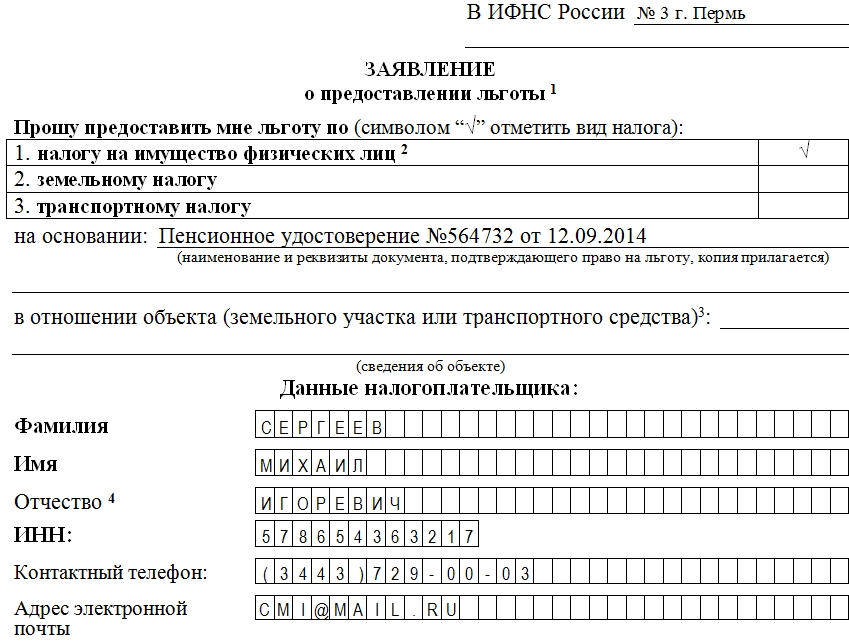

Заявление на предоставление льготы по налогу на имущество

Некоторые категории налогоплательщиков имеют право на снижение или полную отмену оплаты налога на имущество. Такой вид послабления может быть предоставлен как юридическому, так и физическому лицу. И если представители первой группы (юридические лица) имеющие это право могут никак не аргументировать его, поскольку в законе они четко указаны по видам деятельности (с единственным условием целевого использования имущества), то физические лица обязаны подтверждать право на него документально.

Важное уточнение: налоговая льгота является не обязанностью, а правом налогоплательщика, иными словами, для того, чтобы получить возможность оплачивать налог по более низкой ставке или вовсе освободится от него, нужно представить в налоговую инстанцию письменное волеизъявление в виде специального заявления.

Кто имеет право на льготу по налогу на имущество

Список лиц, имеющих возможность получить льготы на имущество довольно обширен. Сюда входят военнослужащие и члены их семей, герои СССР и герои РФ, участники военных действий, инвалиды 1 и 2 групп, пенсионеры и некоторые другие категории граждан. Полный перечень можно найти в налоговом кодексе РФ.

Следует отметить, что налог на имущество относится к местным налогам (а есть еще федеральные), поэтому иногда, в зависимости от региона, перечень потенциальных льготников может существенно корректироваться.

Например, в некоторых регионах, данной льготой могут пользоваться многодетные родители и т.п. Поэтому, никогда не будет лишним уточнить, имеет ли право на льготу по налогу на имущество тот или иной налогоплательщик в своем регионе проживания.

Надо помнить и о том, что в зависимости от территориальной принадлежности различаются и ставки налога на имущество.

Какие объекты собственности подпадают под льготы

Налог может быть снижен на следующие категории имущества:

При этом не нужно забывать о том, что льгота может быть предоставлена только на один объект каждого вида недвижимости из указанных выше. К примеру, если гражданин имеет в собственности две квартиры и три гаража, то он сможет воспользоваться льготой по налогу на имущество только на одну квартиру и на один гараж, а за все остальные объекты недвижимости придется выплачивать налог в полном размере.

Заявление на льготу: правила оформления и адрес подачи

Документ имеет унифицированную, официально утвержденную форму, заполнить которую, имея перед глазами образец, совершенно нетрудно.

Главное условия – данные в него должны вноситься печатными буквами, разборчиво, с указанием всех прилагаемых документов и обязательной подписью заявителя.

После того, как оно будет оформлено надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии документа. С этого дня заявление уходит на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление на льготу по налогу необходимо передавать в ту налоговую территориальную инспекцию, к которой относится потенциальный льготник.

Как написать заявление на предоставление льготы по налогу на имущество

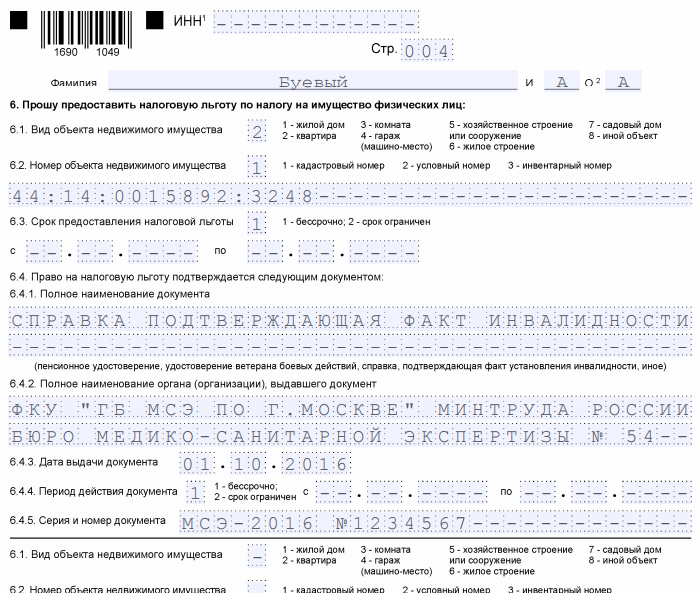

В данном примере рассматривается заявления от пенсионера, желающего воспользоваться льготой на имущество.

Если в процессе оформления возникают какие-либо вопросы, следует обратить внимание на пояснения, написанные мелким шрифтом и расположенные под документом.

Когда льгота вступает в законную силу

Как только налоговые органы примут решение о том, что данный налогоплательщик действительно может пользоваться предоставляемыми льготами, они вступают в законную силу. Более того – если ранее гражданин, имеющий право на налоговую льготу по каким-либо причинам не пользовался ею, и при этом исправно платил налог на имущество, его ему пересчитают и излишне оплаченную сумму вернут (но не более чем за три года до момента обращения в налоговую инспекцию с заявлением на предоставление льготы).

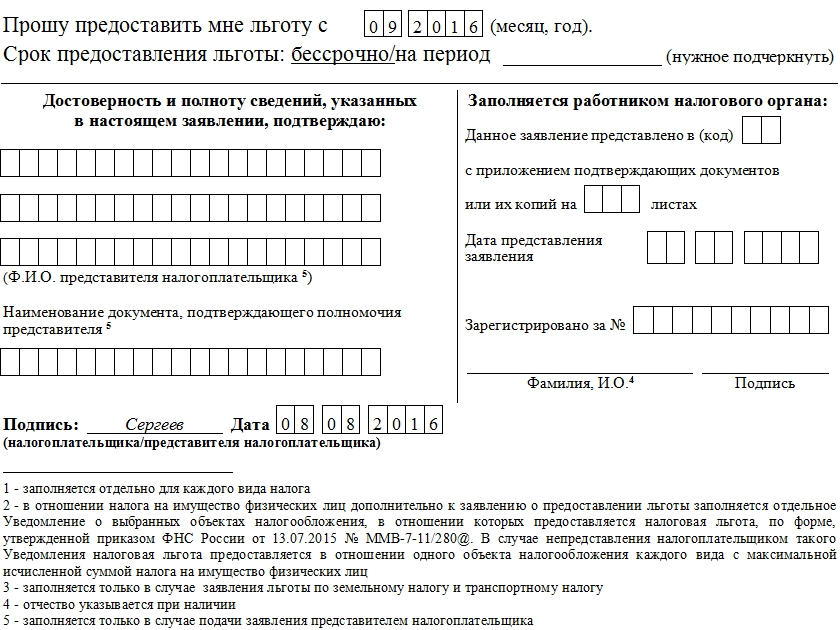

Как подготовить заявление на льготы по имущественным налогам?

Налоговый кодекс, а точнее его статья 361.1 устанавливает заявительный характер предоставления льготы по транспортному налогу. Форма заявления установлена.

По классификатору налоговых документов она имеет номер 1150063 и состоит из четырех страниц. Все ли страницы требуют заполнения и каким образом можно подать данное заявление? Рассмотрим в этой статье.

Почему так много страниц в заявлении

Статья 361.1 НК РФ, устанавливает заявительный характер предоставления льготы по транспортному налогу. Как правило, льготные категории налогоплательщиков имеют льготы сразу по нескольким налогам. Форма по КНД 1150063 заявляет о льготах сразу по нескольким налогам: транспортному, земельному и имущественному.

Налогоплательщику достаточно подать одно такое заявление, заполнив в нем только необходимые страницы. Естественно, титульный лист заполняется обязательно. Дальше же все зависит от наличия у заявителя транспортного средства, земельного надела, квартиры или жилого дома, а также от региона его проживания. Так как некоторые регионы, например, не предоставляют льготы по транспортному налогу многодетным семьям или пенсионерам.

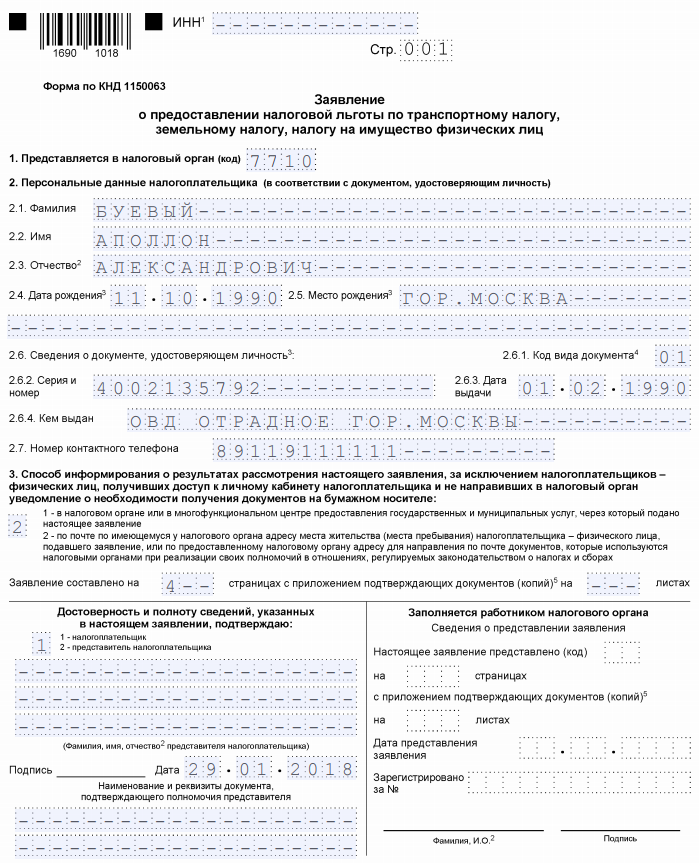

Итак, страница 2 заявления заполняется на предоставление льготы по транспортному налогу, страница 3 по земельному, а страница 4 по имущественному налогу.

Но нумерация страниц в документе не проставлена. Вы заполняете только те страницы, по которым есть обязанность уплаты и одновременно положены льготы, а затем нумеруете страницы сами.

Если заполняется заявления для предоставления только одной льготы, то заполняются две страницы. Если льготы две, то страниц будет три, если нужно оформить все три льготы, то заполняются все страницы без исключения.

Если у налогоплательщика два или более имущества одной категории

Как правило, льгота распространяется лишь на одно транспортное средство налогоплательщика, на один земельный участок и одно жилое помещение, но льготник сам имеет право выбрать на какое из них оформить льготу.

Именно выбранный объект и нужно вписать в заявление на льготы.

Конечно, если 100% льгота может покрыть налог на одно транспортное средство, а у заявителя в собственности мотоцикл и автомобиль, то указать следует автомобиль. На мотоцикл транспортный налог будет меньше.

Как известно, льготируется только шесть соток земельного надела. А значит, имея участки земли в пять соток и восемь, выгоднее заявить льготу на тот участок, что больше, а если оба участка раны или более шести соток, то все равно на который эта льгота будет обращена.

По жилому помещению, принадлежащему налогоплательщику ситуация та же. Выгоднее оформить льготу на помещение с максимальной суммой налога к уплате.

Заполнение заявления рукописным способом

Заявление можно заполнить ручкой с черными чернилами от руки или набрать данные в программе вроде Excel.

В каждом квадратике указывается одна заглавная печатная буква, цифра или символ. Все пустые клеточки при этом помечаются прочерком по всей длине или по правой части показателя при его неполном заполнении.

Заявление в программе

Заявление можно заполнить с помощью программного обеспечения и распечатать. При этом рекомендован к использованию шрифт Courier New высотой 16 — 18 пунктов.

Можно использовать бесплатную программу Налогоплательщик ЮЛ.

Налогоплательщик ЮЛ поможет не просто заполнить форму, но и проверить правильность заполнения всех полей. К тому же, если впоследствии вы захотите поменять объект, на который будет распространяться льгота, то у вас останется заполненное заявление, где нужно будет просто внести изменения по объекту.

Заявление в личном кабинете налогоплательщика

Все больше людей регистрируются на сайте налоговой службы и имеют там личный кабинет налогоплательщика. Это самый удобный способ общения с налоговой.

При этом ничего не нужно распечатывать и нет необходимости посещать лично ИФНС, почту или МФЦ.

Нужно только войти в кабинет, нажать кнопку «Мое имущество» и указать нужный объект, как льготный. При этом система попросит вас заполнить поля, аналогично бумажному заявлению.

Варианты подачи заявления

В зависимости от способа заполнения, форму КНД 1150063 можно подать различными способами. Заполненную от руки или распечатанную на принтере можно отнести лично в ближайшую инспекцию Федеральной налоговой службы или многофункциональный центр. Можно отправить почтой заказным письмом с описью вложения.

Оформленное в личном кабинете заявление автоматически оказывается в ИФНС по месту регистрации в момент отправки.

Сроки предоставления заявления

Каких-то жестких сроков по предоставлению заявления нет. Более того, вы вообще можете его не подавать, тем самым отказавшись от льгот.

Но, если уж вы решили воспользоваться своим правом, то постарайтесь отправить свое заявление до того, как налоговая начнет формировать платежные требования. Оптимальным является срок 31 мая года, следующего за расчетным. Например, в 2020 году вы вышли на пенсию, и стали относиться к льготной категории граждан. Заявите об этом, заполнив заявление на льготы по имущественным налогам до 31 мая 2021 года.

Ничего страшного не произойдет, если вы сделаете это позже. Например, вы получили требование об уплате имущественных налогов, где отсутствует информация о ваших льготах. Вы вправе подать заявление и в этот срок, но оплату следует произвести все же до 1 декабря, чтобы избежать пеней и штрафов.

Рассмотрим и другой вариант. Вы уплатили имущественные налоги в полном объеме, а затем узнали о том, что имеете право на льготу. Подайте заявление КНД 1150063, указав сроки начала действия вашей льготы, и дополнительно заполните форму КНД 1150058 о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа).

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2021 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь

Заявление на льготу по имущественным налогам для физлиц: образец заполнения

В некоторых случаях гражданам, имеющим право на льготы по имущественным налогам, необходимо заполнить заявление о предоставлении таких льгот.

Скачайте образец заявления на льготу по имущественным налогам.

Предлагаем вам образец заполнения заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц по форме КНД-1150063.

Бланк и порядок заполнения заявления можно найти тут.

Вы не обязаны прилагать документы, подтверждающие право на льготу, если в заявлении указаны реквизиты таких документов. Налоговики сами направят запрос туда, где эти документы были выданы.

Если льгота по транспортному налогу заявляется в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн и зарегистрированного в системе «Платон», то в поле 4.5.1 указывается не название документа, а «Запись в Реестре взимания платы». Поле 4.5.5. при этом не заполняется.

Образец заявления на льготу по имущественным налогам

Другие образцы заявлений и деклараций мы собираем в специальном разделе.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2021 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь

Источник: folkmap.ru

Как заполнить заявление на льготу по налогу на имущество ип на усн

Нажимая на кнопку, вы даете согласие на обработку персональных данных и соглашаетесь c политикой конфиденциальности

БИЗНЕС-РЕГИСТРАТОР

рабочие дни с 10.00 до 19.00 пятница до 17.00

БИЗНЕС-РЕГИСТРАТОР

рабочие дни с 10.00 до 19.00

пятница до 17.00

Заявление о налоговой льготе по налогу на имущество для ИП на ПСН, УСН и ЕСХН 2023 году

Помощь в любом городе России

Заявление о предоставлении налоговой льготы по налогу на имущество для ИП на ПСН, УСН и ЕСХН 2023 году

Заявление о предоставлении налоговой льготы по налогу на имущество физических лиц для ИП на УСН, АУСН, ПСН и ЕСХН в 2023 году. Форма КНД1150063

- упрощенную систему налогообложения

- налоговый режим «Автоматизированная упрощенная система налогообложения»

- патентную систему налогообложения

Указанное освобождение от налогообложения не распространяется на объекты торгово-офисного назначения, включенные в ежегодно формируемые в субъектах РФ перечни в соответствии с п. 7 ст. 378.2 НК РФ с учетом особенностей, указанных в п. 10 ст. 378.2 НК РФ

Предприниматели уплачивающие ЕСХН также освобождаются от обязанности по уплате налога в отношении недвижимого имущества, используемого в предпринимательской деятельности. Льгота распространяется на объекты, используемые при производстве сельхозпродукции, первичной и последующей (промышленной) ее переработке и реализации, а также при оказании услуг сельхозтоваропроизводителямсти

Подача заявления о предоставлении налоговой льготы по налогу на имущество физических лиц для ИП на УСН, АУСН, ПСН и ЕСХН по форме КНД1150063 в ФНС

Налоговая льгота может применяться на основании направленного в налоговый орган заявления. Если предприниматель, имеющий право на льготу, не представил заявление о ее предоставлении или не сообщил об отказе от применения, освобождение от налогообложения предоставляется на основании сведений, полученных налоговым органом в соответствии с федеральными законами. Льгота применяется с налогового периода, в котором у лица возникло на нее право

Такой проактивный (беззаявительный) порядок используется, если налоговый орган располагает документами, подтверждающими основания для предоставления налоговой льготы за определённый период. Например, договор аренды объекта торговли, патент на право применения ПСН с указанием адреса места нахождения нежилого помещения, используемого для оказания бытовых услуг, и т.п.

Если у налогового органа нет таких документов, то предпринимателю целесообразно до 1 мая (планируемой даты начала массового расчета налогов на имущество физических лиц и формирования налоговых уведомлений) представить заявление о предоставлении льготы, а также документы, подтверждающие основания для применения налоговых льгот, в отношении объектов недвижимо

Источник: bureg.ru

Платит ли ИП на упрощенке налог на имущество?

Статус ИП не снимает с гражданина обязанностей по уплате налогов с личного имущества. Те же активы, которые участвуют в бизнесе, при применении УСН налогообложению не подлежат. Чтобы не возникло путаницы, в ИФНС нужно направить заявление и указать, что помещение используется предпринимателем при осуществлении деятельности. Но есть нюанс – если определена кадастровая стоимость этой недвижимости, налог с нее все же придется заплатить.

Индивидуальный предприниматель – это особый статус физического лица. Став ИП, гражданин получает новые права и обязанности, но и старые за ним сохраняются в полном объеме. Например, налогообложение на личное имущество.

Но у ИП может быть отдельное имущество для бизнеса. Например, он купил производственное помещение или склад. Обложение налогом этих активов зависит от системы, которую он выбрал.

Упрощенная система предполагает единый налог вместо нескольких других. На основании статьи 346.11 НК РФ, применяющие УСН ИП не платят:

- НДС;

- НДФЛ с собственных доходов;

- имущественный налог, которым облагается недвижимость, используемая ИП (НИ) для своей деятельности.

Таким образом, в общем случае имущество ИП на УСН ничем не облагается. Однако так бывает не всегда.

Исключение

В упомянутой норме закона приводится важное уточнение. ИП на УСН не платит обязательный платеж на имущество, которое он использует в бизнесе, за исключением недвижимости, включенной в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК РФ.

В соответствии с этой нормой закона, орган исполнительной власти региона должен определить список объектов, база для которых определяется по стоимости в реестре кадастра. Кроме того, он обязан направить этот перечень в региональное Управление ФНС и разместить его на своем сайте. Таким образом, под исключения попадают помещения, которые оцениваются по кадастру.

Из всего этого можно сделать такой вывод: ИП, у которого нет в собственности никакой бизнес-недвижимости, платит налог с личного имущества как обычное физлицо. Его считает ИФНС, гражданин лишь получает квитанцию, которую должен оплатить.

Если же у предпринимателя есть какое-то помещение, связанное с бизнесом, то имущественный платеж платится только тогда, когда для него определена стоимость.

Условия уплаты

Итак, оплата ИП на УСН налога на предпринимательское имущество зависит от того, по какой стоимости оно оценено. Платить его обязательно, если одновременно исполняется несколько условий:

- помещение находится у ИП в собственности. Если он занимает его на праве арендатора, то платить ничего не нужно;

- в регионе, где находится недвижимость, принят закон об НИ по кадастровой стоимости. Дело в том, что этот налог является региональным. В федеральном Налоговом кодексе определены лишь его основные рамки. Ставки, сроки и прочие параметры этого платежа определяют власти субъектов РФ;

- объект включен в региональный кадастр;

- тип помещения упомянут в статье 378.2 НК РФ. Это жилые помещения и дома, не являющиеся объектами основных средств, нежилые помещения под офис, объекты торговли, общепита и бытового обслуживания населения, административно-деловые и торговые центры, а также помещения в них.

Недвижимость должна входить в перечень, созданный региональными властями и размещенный на официальном сайте. На начало отчетного года, за который должен платиться НИ, определяется стоимость этого объекта согласно кадастру.

Как получить освобождение

Если помещение облагается не по стоимости, указанной в кадастре, то и платить в бюджет с него ничего не нужно. Но при условии, что оно используется ИП. Сложность в том, что предприниматель для ФНС – это обычный гражданин. Он может быть собственником недвижимости, которая как используется, так и не участвует в деятельности ИП. ИФНС далеко не всегда может об этом знать.

Ведь ей доступны только данные о том, кто является собственником этой недвижимости.

Что делать в такой ситуации? Нужно уведомить инспекцию о том, что недвижимость, подлежащая обложению НИ, используется в предпринимательской деятельности. Иначе ФНС начислит на него налог.

Правила заполнения заявления

Заявление можно заполнить от руки или на компьютере, а также воспользоваться доступом в личный кабинет плательщика и сформировать его в электронной форме. Правила заполнения стандартные для всех форм:

- все буквы заглавные;

- шрифт – Courier New высотой 16-18 пунктов;

- на распечатанном бланке должен быть двухмерный штрих-код;

- цвет чернил или текста – черный;

- ошибок/помарок, как и исправлений, быть не должно;

- двусторонняя печать не допускается.

Кроме титульного листа заполняется лист по льготе по имущественному налогу физлица. Если объектов несколько, нужно взять соответствующее количество листов. В форме нужно указать личную информацию о гражданине, данные паспорта, его ИНН, номер телефона и дату заполнения. В отношении объекта недвижимости указывается:

- его вид – выбирается соответствующий код из списка, приведенного рядом;

- его номер – кадастровый, условный или инвентаризационный – с указанием кода типа номер;

- в поле, где нужно ввести подтверждающий документ, либо ставятся прочерки, либо указывается пункт 3 статьи 346.11 НК РФ. Ведь именно он дает предпринимателям право не платить имущественный платеж, более никаких документов на этот счет у них нет;

- остальные поля, где нет никакой информации, нужно заполнить прочерками.

В законе и разъяснениях финансовых органов не сказано о каких-либо особенностях заполнения этого заявления для предпринимателей. Поэтому нужно ориентироваться на порядок, закрепленный в том же приказе, которым утверждена форма.

Основные параметры НИ

В следующей таблице мы собрали главную информацию о налоге на недвижимость на тот случай, если ИП все же должен его уплатить.

Источник: moneymakerfactory.ru