Добрый день. Организация работает на УСН. Но по необходимости осуществляет операции по реализации продукции с НДС. Регистрирует счета фактуры выданные. Сдает декларацию по НДС и платит НДС. Но почему то не получается сформировать книгу продаж. Она формируется пустая.

Хотя в регистре НДС продажи все верно. Подскажите пожалуйста в чем может быть причина?

Оцените, пожалуйста, данный вопрос:

(Пока оценок нет)

Зарегистрированным пользователям доступны более 300 видеоуроков по работе

в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе

в 1С:Бухгалтерия 8, 1С:ЗУП

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Войти в кабинет

Кто и как должен вести книгу продаж?

Вам будет интересно

Дата публикации: Май 24, 2017

Поделиться:

Поставьте вашу оценку этой статье:

(Пока оценок нет)

Размещено пользователем:

Все комментарии (3)

Ирина Шаврова Profbuh8.ru Май 25 2017 — 15:03

Добрый день!

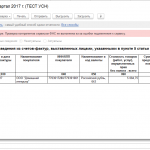

Книга продаж не формируется, потому что в декларацию по НДС для УСН включается не эта книга, как при ОСНО, а в отдельном разделе 12 данные всех выставленных счетов-фактур с выделенным НДС.

—

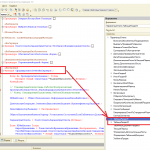

Если хотите видеть эти данные, то только дорабатывать отчет Книга Продаж. Вот с реализации УСН выделенный НДС в регистре накопления НДС ПРОДАЖИ

Ирина Шаврова Profbuh8.ru Май 25 2017 — 15:04

При формировании Книги Продаж данные для УСН-щика не отобразятся, а в Декларации заполнится 12-й раздел

Ирина Шаврова Profbuh8.ru Май 25 2017 — 15:15

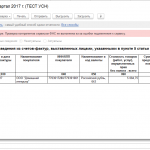

Сам запрос на формирование отчета Книги продаж построен так, чтобы собирать данные ТОЛЬКО раздела 9 (см. скрин)

Источник: profbuh8.ru

Книга продаж 2023 скачать бланк бесплатно в excel | образец | Дополнительный лист

Форма с 01.07.2021

Форма книги продаж и дополнительного листа книги продаж утверждена Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (в редакции Постановлений Правительства РФ от 28.05.2013 № 446, от 24.10.2013 № 952, от 30.07.2014 № 735, от 29.11.2014 № 1279, от 25.05.2017 № 625, от 19.08.2017 № 981, от 01.02.2018 № 98, от 19.01.2019 № 15 и от 02.04.2021 № 534).

Начало действия последней редакции: 01.07.2021.

Скачать бланк: Книга продаж в excel

Скачать бланк: Дополнительный лист книги продаж в excel

Об основных изменениях согласно Постановлению Правительства РФ от 02.04.2021 № 534:

Федеральный закон от 09.11.2020 № 371-ФЗ дополнил статью 169 НК РФ новыми положениями, предусматривающими выставление счетов-фактур в электронной форме при реализации товаров, подлежащих прослеживаемости.

В связи с этим:

• В состав реквизитов счета-фактуры и корректировочного счета-фактуры внесены новые реквизиты:

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

• В связи с этим новое постановление предусматривает внесение в формы счета-фактуры и корректировочного счета-фактуры новых граф: - регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости (графа 11);

- количественная единица измерения товара, используемая в целях осуществления прослеживаемости (код и условное обозначение – графы 12 и 12а);

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости (графа 13).

• Одновременно в формы журнала учета полученных и выставленных счетов фактур, книги покупок, книги продаж также вводятся новые графы: - регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости;

- код количественной единицы измерения товара, используемой в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара;

- стоимость товара, подлежащего прослеживаемости, без налога в рублях.

Об основных изменениях согласно Постановлению Правительства РФ от 19.01.2019 № 15:

- Обновлены формы книги продаж и дополнительного листа книги продаж: Новые графы 14а и 17а предназначены для НДС со ставкой 18%. Прежние графы 14 и 17 теперь предназначены для действующей ставки НДС — 20%.

- В Порядке заполнения книги продаж отменено правило, обязывающее покупателя выставлять продавцу счет-фактуру в случае возврата товаров (даже принятых на учет). Все возвраты теперь оформляются через выставление продавцом корректировочного счета-фактуры.

- Внесены поправки в правила ведения журнала учета полученных и выставленных счетов-фактур. Это связано с повышением ставки НДС до 20% с 1 января 2019 года.

Об основных изменениях согласно Постановлению Правительства РФ от 01.02.2018 № 98:

Книга покупок (изменения только в порядке заполнения):

- В графе 3 «Номер и дата счета-фактуры продавца» указываются порядковый номер и дата составления документа (чека) для компенсации суммы НДС иностранному покупателю.

- В графе 7 «Номер и дата документа, подтверждающего уплату налога» указываются порядковый номер и дата кассового чека, выданного организацией розничной торговли иностранцу для компенсации НДС. При одновременном отражении нескольких кассовых чеков в этой графе они указываются через разделительный знак «;».

- В графу 13 «Регистрационный номер таможенной декларации» вносятся сведения об отметке таможенного органа, подтверждающей вывоз товаров иностранным гражданином за пределы ЕАЭС.

- В графе 15 указывается стоимость реализованных товаров с учетом НДС, указанная в чеке для компенсации налога.

- В графу 16 вносится сумма НДС, рассчитанная организацией розничной торговли, для компенсации налога.

Книга продаж (изменения только в порядке заполнения): - В графе 11 указывается порядковый номер и дата составления документа (чека), выданного для компенсации суммы НДС иностранному покупателю .

- В графу 13б вносится стоимость реализованных товаров с учетом НДС, указанная в чеке для компенсации налога.

Также внесены изменения в порядок заполнения граф дополнительных листов книг покупок и продаж.

Об изменениях согласно Постановлению Правительства России от 25.05.2017 № 625:

«О внесении изменений в приложения № 1 и 2 к постановлению Правительства РФ от 26.12.2011 № 1137»: изменения коснулись только формы счета-фактуры и корректировочного счета-фактуры. Форма книги покупок и продаж этим постановлением не изменена.

Новое от 17.10.2017: ФНС разработала проект изменений в электронные форматы журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж и дополнительных листов к ним.Изменение обусловлено изменением с 01.10.2017 данных форм и планируется с 2018 года.Ссылка.

Новое от 30.10.2016: МинФин в письме от 13 октября 2016 г. N 03-07-05/59705 разъясняет, как отражать в книге продаж и декларации по НДС сведенья о документах, содержащих суммарные (сводные) данные по операциям, совершенным при реализации услуг физ. лицам. См. на этой странице.

Меню

Скачать бланки форм / приказы

Источник: www.formy-i-blanki.ru

Для чего нужна и как заполнять книгу продаж в 2023 году

Книга продаж – это один из важных документов, который используется главным образом при расчете НДС. Основываясь на данных, занесенных в этот документ, налогоплательщик рассчитывает сумму налога на добавленную стоимость, которая должна быть оплачена в бюджет по завершении отчетного периода.

Порядок ведения этого журнала, а также пошаговая инструкция заполнения будут рассмотрены в этой статье.

Что это такое?

В книгу необходимо вписывать все счета-фактуры, исходящие от продавца к его покупателям или контрагентам при осуществлении операций, признаваемых в качестве объектов, подлежащих обложению НДС.

Кроме того, в нее обязательно необходимо вносить все документы, приравненные к счетам-фактурам – такие как чеки и документы строгой отчетности. При получении предоплаты также важно своевременно заносить данные о поступивших средствах.

Регистрировать документы в книге продаж нужно в хронологическом порядке.

Хранить журнал необходимо на протяжении пяти летс момента последней записи. Кроме того, он должен быть прошит и пронумерован, на оборотной стороне прошивки необходимо поставить печать. Ответственность за корректное ведение лежит либо на руководителе, либо на должностном лице, полномочия которого должны содержаться в приказе.

Последние изменения в законодательстве

С 1 января 2015 года вступили в силу новые правила ведения данного документа. Теперь изменилась его форма, а в случае заполнения старых форм ИФНС может накладывать штраф размером до 30 000 рублей. Это закреплено в приказе ФНС ММВ-7-3/558, изданном в октябре 2014 года.

С 2015 года предприниматели обязаны предоставлять занесенные в книгу данные в новом формате. Они подаются вместе с декларацией НДС, причем обязательным условием является передача этих данных в электронном виде. Таким образом, у организаций, еще не осуществивших переход на электронный документооборот, появляется такая необходимость.

Вследствие отсутствия необходимости у многих компаний вести журнал, в который заносятся данные по выставленным счетам-фактурам, появилась необходимость в доработке книги продаж. В документе теперь имеются дополнительные пункты, которые раскрывают полную и структурированную информацию обо всех зарегистрированных счетах. Помимо этого, изменилась нумерация граф и их количество, а также порядок их заполнения.

С 2015 года снимается обязанность занесения в книгу корректировочных счетов-фактур, которые выставляет продавец, если была увеличена цена или объем закупки в одном и том же отчетном периоде.

Ведение документа в настоящее время осуществляется главным образом в электронном виде, при этом нет необходимости распечатывать данные в случае работы с электронной системой документооборота.

О том, как сформировать данный журнал в программе 1С, смотрите на следующем видео:

Кто и когда обязан ее заполнять

Организации и индивидуальные предприниматели, применяющие общую систему налогообложения, обязаны своевременно заполнять книгу продаж. Кроме того, ее обязаны вести юридические лица и ИП, которые занимаются комиссионной продажей, экспортируют товары в другие страны либо выступают налоговыми агентами.

Долгое время велись споры о том, должны ли вести такой журнал организации, которые освобождены от выплаты и расчета НДС. С октября 2014 года этот вопрос решается однозначно. Те юридические лица, которые освобождаются от уплаты НДС, согласно 145 статье Налогового кодекса обязаны вести деятельность по регистрации выставляемых ими счетов-фактур.

Если вас интересует, как заполнять форму 6-НДФЛ с 2023 года, прочтите этот материал.

Подробная информация о том, что такое трудовая дисциплина, приведена в этой статье.

Инструкция по заполнению

Первый лист книги и верхняя часть всех последующих листов должна в обязательном порядке включать следующую информацию:

- Название продавца (допускается указывать как полное, так и сокращенное наименование).

- Индивидуальный номер налогоплательщика (ИНН) и номер КПП (в случае его наличия).

- Временной период, за который ведется журнал.

С начала 2015 года число пунктов, обязательных для заполнения, увеличилось. Ниже перечислим все графы, которые присутствуют в книге:

- Новая графа– порядковый номер. Раньше эта графа присутствовала только в книге покупок.

- Вторая графадолжна содержать код вида операции. Этот код зависит от типа производимой транзакции. Теперь он состоит не из 13, а из 26 цифр. Эта графа является обязательной для заполнения. В случае отсутствия этих кодов у налогоплательщика могут возникнуть трудности с подачей декларации по НДС или отказ в налоговом вычете.

В настоящее время налоговая служба работает со специализированными программами, которые проверяют наличие всех данных. И в случае отсутствия обязательной информации они не пропускают отчетность в автоматическом режиме. Если в одном счете-фактуре включены несколько разных операций, то цифровые коды видов операций нужно указывать через запятую. Этот код служит основанием для выставления фактур, и благодаря его наличию налоговая не будет запрашивать у налогоплательщика дополнительные данные. - Третья графадолжна содержать информацию о номере и дате, когда был составлен счет-фактура. Сначала ставится номер, потом дата документа. В прошлой версии книги сначала необходимо было указывать дату, а потом номер документа. Если номер счета будет указан неверно, то эта ошибка затем перенесется и в декларацию, что может привести к тому, что ИФНС примет решение о проведении камеральной проверки по вопросу несвоевременного расчета и выплаты НДС.

- Графы с 4 по 6заполняются без изменений. В них необходимо указать номер и дату корректировочных документов, если за отчетный период были внесены какие-либо изменения. Если итоговая сумма отгрузки по счету-фактуре увеличилась в том же периоде, в котором был выписан первый документ, то налогоплательщик может вписать в журнал только корректировочный счет и не указывать реквизиты первичного документа.

- В 7 графеуказывается название покупателя (допускается использовать сокращенное наименование), а в 8 графенеобходимо указать его ИНН и КПП.

- 9 и 10 графынеобходимо заполнять только некоторым категориям налогоплательщиков. Данные в них вносятся только в случае, если товары были отгружены через агентов или использовалась помощь комиссионеров. В них указывают название фирмы, принявшей посредническое участие, а также ее ИНН и КПП.

- Графе 11стоит уделить особое внимание. Здесь необходимо указывать номер и число документа, который подтверждает оплату. Ранее сведения из этой графы не переносились в отчетность, поэтому некоторые ошибки не имели большого значения. Следует отметить, что эта графа заполняется только в тех ситуациях, когда расчет НДС связан с оплатой. В настоящее время существует пять таких ситуаций:

- налог с предоплаты (необходимо указать дату и номер соответствующего платежного поручения);

- возврат подавансового НДС в момент получения товаров или услуг (указываются реквизиты документа, подтверждающего перечисление выданного аванса);

- при выступлении организации в качестве агента по уплате налога при приобретении или аренде имущества, принадлежащего муниципалитету (указываются данные документа на такое приобретение или аренду);

- удержание НДС при закупке продукции или услуг у иностранных поставщиков (указываются реквизиты платежного поручения);

- расчет НДС с суммы, полученной от покупателей при приобретении товаров или услуг (указываются реквизиты входящего платежа).

Здесь вы можете бесплатно скачать бланк документа в формате Excel и Word, а также посмотреть пример заполнения

Довольно часто возникает необходимость во внесении поправок или изменений в уже прошитую книгу. В этом случае необходимо составить дополнительное приложение, которое прикладывается к документу и служит его неотъемлемой частью.

Итоговая сумма должна в обязательном порядке совпадать с суммой подаваемой декларации по НДС.

Источник: znaydelo.ru