1. Выбор системы налогообложения для ИП

Для индивидуальных предпринимателей в 2023 году есть четыре специальных режима, которые сокращают налоговую нагрузку. Это патент, упрощенка и сельхозналог. Однако если ИП планирует работать с контрагентами-плательщиками НДС, то нужно помнить, что сотрудничать они предпочитают зачастую с теми, кто применяет общую систему налогообложения. Иначе те, кто использует ОСНО, не смогут получить налоговый вычет по НДС.

С 01.01.2021 г. был отменён Единый налог на вменённый доход (ЕНВД, «вменёнку»).

1.1 Упрощенная система налогообложения (УСН)

Упрощенная система налогообложения подходит для ИП с нестабильным доходом и применяется на всей территории России. Однако УСН не может использоваться в следующих случаях:

- При производстве подакцизных товаров за исключением тех, что связаны с виноделием,

- В сфере добычи полезных ископаемых,

- Для игорного бизнеса,

- При налогообложении нотариусов и адвокатов.

Полный перечень ограничений содержится в ст. 346.12 Налогового кодекса РФ.

Как рассчитать:

- b>Если вы выбрали «Доходы», ставка налога не превышает 6% — при годовом доходе до 150 млн рублей и равна 8% — при доходе выше 150 млн рублей. Такой объект налогообложения удобен, когда у вас небольшие расходы или их сложно подтвердить документально.

Для расчета налога нужно выручку умножить на налоговую ставку и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%).

Налоговой отчетности в этом случае нет. - Если вы выбрали «Доходы минус расходы», ставка налога от 3 до 15% — при годовом доходе до 150 млн рублей, 20% при годовом доходе от 150 до 200 млн рублей и равна 0% — в регионах с налоговыми каникулами. Такой объект налогообложения удобен, когда у вас много расходов, и вы можете их обосновать.

Для расчета налога нужно от всей выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на ставку налога и отнять от него сумму уплаченных страховых взносов за себя и за работников.

Если по итогам года вы «сработали в минус», то достаточно заплатить минимальный налог — 1% от выручки.

Как перейти:

Подайте уведомление о применении УСН при регистрации ИП или в течение 30 дней после нее. Если срок пропущен, можно перейти на упрощенку с начала следующего года.

Получите бесплатно уведомление о переходе на УСН

Наш онлайн-сервис подготовит за вас уведомление и другие регистрационные документы для открытия ИП. Для этого достаточно ввести свои данные в простую форму. Остальное за вас сделает система, которая учитывает все требования закона и налоговой. Также мы приложим инструкцию по подаче документов.

1.2 Патентная система налогообложения (ПСН)

Патентная система налогообложения удобна для небольших ИП:

- Когда наемных сотрудников не больше 15 человек,

- Доход за год не превышает 60 млн рублей.

Патент может применяться в следующих сферах:

- Бытовые услуги,

- Ветеринарные услуги,

- Ремонт бытовой техники,

- Ремонт помещений,

- Розничная торговля и общественное питание в небольших помещениях.

Полный перечень для конкретного региона устанавливается законами субъектов России.

Как рассчитать:

Патент можно приобрести на определенный срок от 1 до 12 месяцев. Стоимость патента не зависит от реально полученного дохода и рассчитывается по следующей формуле:

ПВГД / 12 х КМ х СТ, где

ПВГД — потенциально возможный годовой доход, который устанавливается местными властями для каждого вида деятельности;

КМ — количество месяцев в году, в течение которых будет использоваться патент;

СТ — ставка налога, может быть от 0 до 6%.

Если патент приобретается на срок до 6 месяцев, оплатить его можно в любой момент до окончания срока его действия. Если патент приобретается на 6-12 месяцев, то треть суммы надо оплатить в течение первых трех месяцев, а оставшиеся ⅔ — до окончания срока действия патента.

Как перейти:

Чтобы применять патент, подайте в налоговую инспекцию заявление за 10 дней до начала деятельности, по которой хотите применять этот спец. режим.

1.3 Единый сельскохозяйственный налог (ЕСХН)

Единый сельхозналог — это специальный режим, который могут применять аграрные товаропроизводители и контрагенты, оказывающие им услуги, если доход от таких услуг составляет не менее 70%. ЕСХН подходит для использования в следующих сферах:

- Растениеводство,

- Животноводство,

- Лесное и сельское хозяйство,

- Рыболовство.

Полный перечень содержится в ст. 346.2 Налогового кодекса РФ.

Как рассчитать:

Ставка сельхозналога устанавливается местными властями и может варьироваться от 0 до 6%. Чтобы рассчитать сумму к уплате нужно из суммы выручки вычесть расходы и умножить результат на ставку налога.

Как перейти:

Чтобы перейти на ЕСХН подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если срок пропустили, можно перейти на ЕСХН с начала следующего года.

Откройте ИП онлайн или получите все документы!

Любой вариант — бесплатен! Открыть ИП онлайн поможет Райффайзен Банк. Вам не нужно оплачивать подготовку документов, госпошлину, ЭЦП и помощь специалистов. Переходите по ссылке ниже, чтобы узнать подробности.

Или обратитесь к онлайн-сервису для подготовки полного пакета документов для регистрации ИП.

1.4 Налог на профессиональный доход (НПД)

Этот новый специальный налоговый режим предназначен для физических лиц и индивидуальных предпринимателей — самозанятых граждан, которые самостоятельно производят товары, оказывают услуги и работы. Отчетность на этом режиме не предусмотрена.

Работать на НПД разрешено, если:

- Вы осуществляете подходящие виды деятельности,

- У вас нет сотрудников,

- Доходы за год не более 2,4 млн руб.

Применять НПД нельзя в следующих случаях:

- Вы осуществляете неподходящий вид деятельности. Например, перепродаете товары чужого производства,

- Деятельность ИП на НПД нельзя совмещать с другими налоговыми режимами. Однако можно работать одновременно по трудовому договору.

Как рассчитать:

На НПД уплачивается налог:

- 4% при реализации товаров, работ, услуг физ. лицам,

- 6% при реализации товаров, работ, услуг юр. лицам и другим ИП.

Налог платится ежемесячно. Самостоятельно его считать не нужно. Самозанятый должен в приложении «Мой налог» формировать чек по каждому поступлению от видов деятельности, облагающихся НПД. Далее процесс автоматизирован — применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика, контроль над ограничением по сумме дохода и другие особенности расчета учтут за вас.

Как перейти:

Зарегистрироваться в качестве налогоплательщика можно, скачав мобильное приложение «Мой налог», или через web-кабинет «Мой налог» на сайте ФНС.

1.5 Общая система налогообложения (ОСН, ОСНО)

На ОСНО ведется бухгалтерский учет и сдается отчетность в полном объеме. Ограничений по виду деятельности, региону применения, количеству работников или размеру доходов нет.

Общий режим налогообложения выгодно использовать следующим категориями ИП:

- ИП, которые сотрудничают с плательщиками НДС, чтобы последние могли получить налоговый вычет,

- ИП, которые сами хотят получить налоговый вычет, например, после приобретения дорогостоящего оборудования.

Как рассчитать:

Стандартная ставка НДС составляет 20%, есть также льготные ставки 0% и 10%. Они зависят от вида деятельности и товара и включаются в стоимость товаров, работ и услуг.

Как перейти:

После регистрации вы по умолчанию считаетесь ИП, применяющим ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со спецрежима на ОСНО, нужно подать в инспекцию уведомление о прекращении применения того режима, на котором вы работали. Исключение составляет ПСН: после окончания срока действия патента вы автоматически перейдете на общую систему налогообложения.

Хотите открыть ИП онлайн бесплатно с Райффайзен Банком?

Это сэкономит ваши деньги и время! Сотрудник банка подготовит за вас все документы, учитывая требования закона и налоговой. От вас — только фото паспорта. Вам не нужно посещать налоговую, оплачивать госпошлину, выпуск ЭЦП и создание документов. Банк всё сделает за вас!

Источник: reg-raiffeisen.ru

Выбор системы налогообложения для ИП

Приветствую всех читателей бизнес блога «Мое дело». В этой статье я познакомлю Вас с вопросом выбора системы налогообложения для индивидуального предпринимателя. После регистрации Вашей формы собственности данный вопрос, несомненно, встанет перед Вами.

Какой же вид налогообложения нужно выбрать, чтобы не заплатить лишних денег и продолжать дальше эффективно развивать свое дело?

Доступные налоги для ИП.

Для начала разберемся какие налоги может применить ИП в процессе своей деятельности. ИП может использовать любой из списка перечисленных налогов, всего их пять:

Получается, что ИП могут применять любую из существующих в РФ систем налогообложения. Система налогообложения ПСН разработана только для ИП и может быть доступна только им. Так что получается выбор у индивидуальных предпринимателей максимально большой в сравнении с другими формами собственности в бизнесе.

Что влияет на выбор системы налогообложения для ИП?

В каждом отдельном случае лучший выбор системы налогообложения может отличаться, в зависимости от определенных факторов. Перечислим основные моменты, которые повлияют на выбор системы налогообложения:

1) Вид деятельности зарегистрированного ИП.

Это первое, с чего стоит начать анализ. Дело в том, что у разных систем налогообложения уже изначально имеется утвержденный список по видам деятельности, к которым можно применить тот или иной налог.

Есть и универсальные — ОСНО, УСН. Эти два вида системы налогообложения можно применить абсолютно к любому виду деятельности индивидуального предпринимателя.

Для других же систем налогообложения есть ограничения по видам деятельности. Организации, вид деятельности которых попадает под эти ограничения придется отказаться от ЕНВД, ЕСХН и патентную систему налогообложения.

2) Ограничения систем налогообложения.

У каждого вида системы налогообложения есть свои требования к облагаемой этим налогом организации (у всех, кроме ОСНО). Ограничения могут быть такие, как: сумма доходов организации, наличие и количество рабочих у предпринимателя, может быть даже по квадратуре помещения, использующегося для ведения бизнеса. При рассмотрении конкретного вида налогообложения Вам нужно подробно изучить эти ограничения и сравнить их сразу на соответствие с Вашим бизнесом.

3) Территориальных фактор

Правила использования некоторых систем налогообложения могут регулироваться в зависимости от местного муниципалитета. В разных регионах России, в разных городах использование некоторых систем налогообложения может отличаться. Поэтому перед использованием конкретного налога, Вам нужно узнать в Вашем ИФНС информацию о том, можно ли применять выбранную систему налогообложения к Вашему виду деятельности.

Индивидуальные предприниматели могут использовать в разных регионах страны только УСН или ОСНО.

4) НДС при выборе системы налогообложения.

НДС — это налог на добавленную стоимость. Платить его нужно только в системе налогообложения ОСНО.

Теперь вопрос — нужен ли НДС конкретно в моем случае для бизнеса?

Тут все зависит от Ваших клиентов или покупателей. В некоторых случаях НДС является обязательным. В основном это для бюджетных организаций, юридических лиц. Вам стоит уточнить — попадает ли Ваш бизнес в список организаций, работающих только с НДС.

5. Кассовый аппарат.

В Вашей организации будет использоваться кассовый аппарат? Если нет — Вам подойдет ЕНВД или ПСН, если да — то все остальные виды налогов. УСН, ЕСХН и ОСНО требуют наличие кассы.

6. Расходы в процессе ведения бизнеса

Сумма расходов ИП прямо влияет на выбор системы налогообложения.

Чтобы стало понятно конкретно для Вашего случая — посчитайте размер налога для каждого из видов доступных налогов.

Выбор системы налогообложения для сферы услуг

Тут все зависит от Ваших клиентов. Если бизнес направлен в первую очередь на работу с физическими лицами, то лучше выбрать ЕНВД.

Если основные клиенты — юридические лица лучшим выбором будет УСН 6%.

При совместной работе как с физическими так и с юридическими лицами — нужно совместить ЕНВД и УСН 6%.

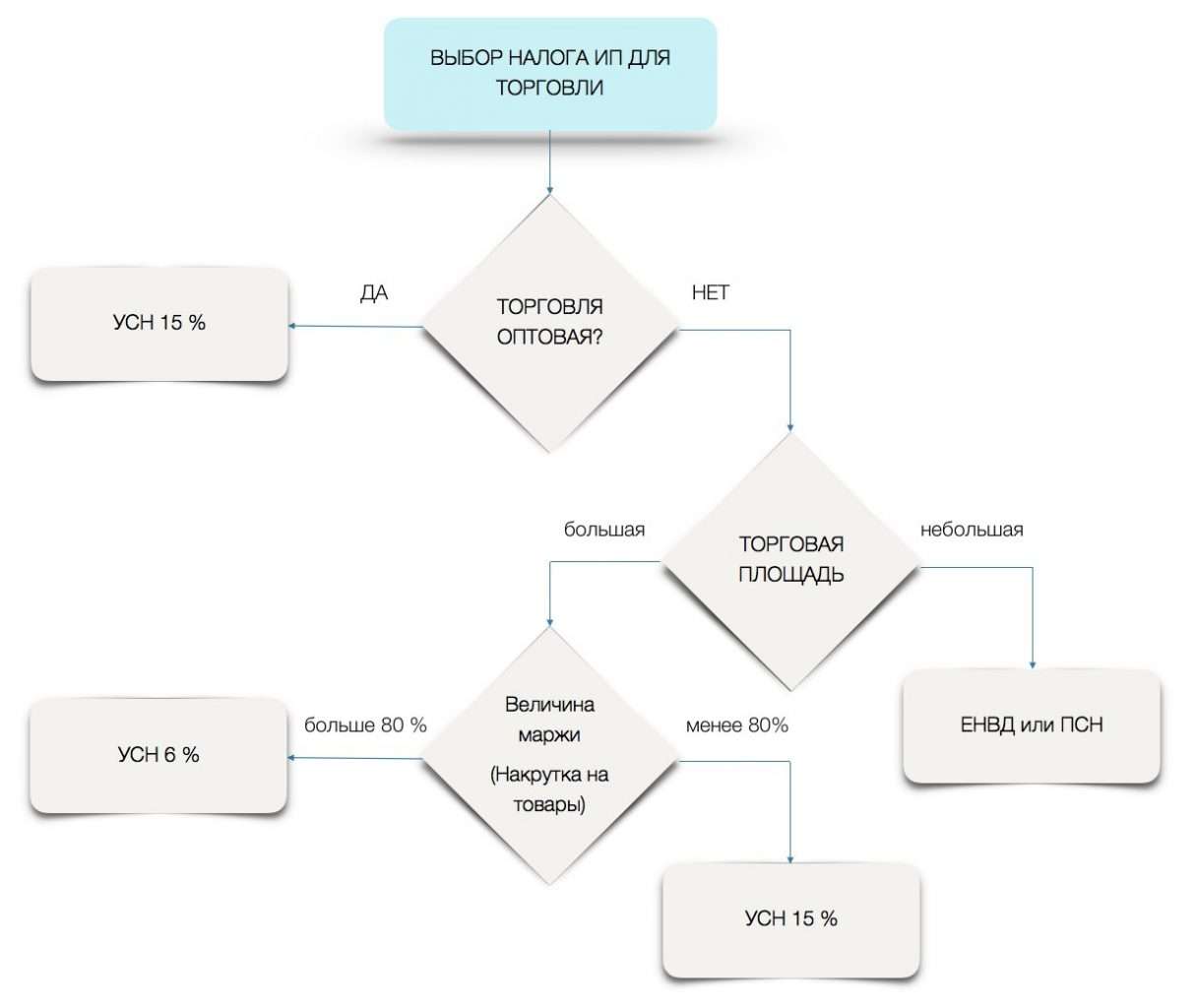

Налогообложения для торговой деятельности.

В сфере торговли разделение идет по опту и рознице, а также по площади торгового помещения.

При оптовой торговле лучшим выбором будет налог УСН 15%.

Для розничной торговле и при небольшой площади торгового помещения (до 30 квадратов) можно выбрать ЕНВД или патентную систему налогообложения. Площадь помещения для торговли превышает 30 квадратных метров и при этом небольшая накрутка на товары или большие расходы — выбирайте УСН 15%.

Вышеописанная ситуация, но с большой маржей (накрутка на товары выше 80 процентов) — лучший выбор УНС 6%.

Если же в бизнесе большой денежный оборот и при этом большая площадь торгового помещения — лучший выбор будет единый налог на вмененный доход (ЕНВД).

Алгоритм выбора системы налогообложения ИП для торговли:

Схема выбора системы налогообложения ИП для торговли

Выбор системы налогообложения ИП для производства.

Если Ваш бизнес — это производство, рассмотрите УСН 15%. Налог ОСНО так же возможно применить на производстве, особенно на крупном. В ОСНО можно производить много списаний что удобно для данной сферы.

Выбор налога ИП для сельского хозяйства.

Тут все просто, для этих целей специально разработана система налогообложения ЕСХН и это будет самым выгодным вариантом.

Надеюсь все основные моменты, на которые стоит обратить внимание при выборе системы налогообложения я Вам доступно объяснил. Если у Вас остались вопросы — задавайте их в комментариях или наших группах в социальных сетях.

Источник: delo.pw

Как выбрать налогообложение для ИП

Одним из важнейших моментов для предпринимателя в начале его деятельности является правильный и взвешенный выбор системы налогообложения. Действующее законодательство предусматривает несколько систем налогообложения для индивидуальных предпринимателей. Порядок применения всех этих систем регулируется нормами второй части Налогового Кодекса РФ.

Статьи по теме:

- Как выбрать налогообложение для ИП

- Как посчитать налоги ИП

- Как выбрать режим налогообложения

Вам понадобится

- Налоговый Кодекс РФ

Инструкция

Изучите системы налогообложения, которые вправе применять при осуществлении своей деятельности индивидуальный предприниматель. Каждая из систем имеет свои особенности, сроки уплаты налогов и формы представления отчетности. У предпринимателя имеется право выбора системы налогообложения и отчетности.

Рассмотрите возможность использования в своей деятельности общей системы налогообложения (ОСНО). При такой системе индивидуальный предприниматель платит все необходимые налоги и платежи, если он не освобожден от уплаты по соответствующим основаниям. Обычно этот режим используется на относительно крупных предприятиях.

Большинство налогов и взносов, предусмотренных общей системой налогообложения, начисляются и уплачиваются вами только при условии того, что предприятие занимается определенным видом деятельности и при этом возникает налогооблагаемая база. Традиционно индивидуальные предприниматели исчисляют и уплачивают налог на добавленную стоимость (НДС), налог на доходы физических лиц (НДФЛ), налог на имущество, страховые взносы в Пенсионный Фонд, Территориальный Фонд Обязательного Медицинского Страхования, Федеральный Фонд Обязательного Медицинского Страхования.

Следующий вид – упрощенная система налогообложения (УСН). Ее применение носит добровольный характер. Как индивидуальный предприниматель, вы свободны в принятии решения о применении УСН и выборе объекта налогообложения.

Если вы выбрали упрощенную систему налогообложения, то принимаете на себя обязательство по уплате единого налога и освобождаетесь от обязанностей по уплате:

— налога на добавленную стоимость, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию России и НДС, уплачиваемого в соответствии со ст. 174.1 Налогового Кодекса.

— налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности) за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пп. 2,4,5 ст. 224 НК РФ.

— налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности).

При выборе упрощенной системы налогообложения убедитесь, что выбранный вид деятельности не входит в число тех, для которых запрещено применять УСН. Список этих видов приведен в ст. 346 п.2 второй части НК РФ.

Для некоторых видов деятельности, установленных в конкретном регионе, возможно применить специальный режим, а именно УСН на основе патента. При этом регион устанавливает фиксированную стоимость патента, а вы как предприниматель выплачиваете ее частями в течение срока действия патента. Патент выдается на срок до одного года.

При этой системе налогообложения вы будете вести книгу учета доходов и расходов, но декларацию сдавать не обязаны. Возможен наем работников (не более пяти человек в год). Патент действует только на той территории, где он был выдан.

Если вы начинаете деятельность в качестве индивидуального предпринимателя, выбирайте один из видов упрощенной системы налогообложения. Исключение составляют такой вид деятельности как оптовая торговля или необходимость передачи клиентам счетов-фактур для возмещения НДС из бюджета.

Источник: www.kakprosto.ru