Каждому предпринимателю, директору, главному бухгалтеру знакомо чувство легкой тревоги при получении требований налоговых органов о предоставлении документов (информации). Требование может касаться самого налогоплательщика, его контрагентов, знакомых и незнакомых третьих лиц. Наряду с требованиями, нередко поступают уведомления о необходимости дать пояснения, в том числе письменные, которые мало отличаются от требований по содержанию. Требования могут прийти в рамках начавшейся проверки или на этапе предпроверочного анализа, обозначая интерес инспектора.

Попробуем разобраться, как сберечь время, нервы и бумагу в принтере, если требование пришло, и как при этом не нарваться на штрафы за его невыполнение.

Для начала разберёмся, что и у кого может запрашивать инспектор:

А теперь более подробно.

Что могут запросить при проверках?

Суровая реальность: все, что хоть как-то связано с исчислением уплатой проверяемых инспекцией налогов может быть истребовано у кого угодно. Складывается стойкое впечатление, что скоро никого не удивит истребование, например, свидетельства о рождении главного бухгалтера, ведь именно главный бухгалтер отвечает за исчисление и уплату налогов в компании.

Как проводится камеральная налоговая проверка?

Обратной стороной медали выступает возможность злоупотребления должностными лицами налоговых органов своими полномочиями.

И именно из-за таких злоупотреблений, а вовсе не из-за желания налогоплательщика сокрыть компрометирующую его информацию, часто возникает нежелание отвечать на запросы налоговых органов. А иногда бывают и откровенные глупости.

Так, совсем недавно в Свердловской и Челябинской областях налогоплательщикам приходили требования с просьбой представить «документы, подтверждающие выполнение работ непосредственно в космическом пространстве».

Скорее всего, данная формулировка была транслирована из ст. 164 Налогового кодекса РФ, предусматривающей применение ставки 0%, и бездумно скопирована из требований, выставленных какой-либо из структур Роскосмоса. Однако для бухгалтеров других компаний такие формулировки, дававшие повод задуматься о бескрайних просторах вселенной, вызывали недоумение и ухмылку.

В рамках выездной проверки могут запрашиваться любые документы.

Пункт 12 статьи 89 НК РФ содержит лишь одно ограничение: они должны быть связаны с исчислением и уплатой налогов.

Вот как налоговая служба описывает то, какие документы и информация могут интересовать проверяющих В Письме ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок»; Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 10 июля 2015 г. № 03-02-07/1/39920; Письмо Минфина России от 10 февраля 2017 г. № 03-12-11/2/7395 :

в ходе проведения налоговой проверки должностными лицами налогового органа проверяются, анализируются, сопоставляются и оцениваются документы и информация, имеющие значение для формирования выводов о правильности исчисления, удержания и уплаты (перечисления) налогов и сборов, а также для принятия обоснованного решения по результатам проверки

КАК ПРОХОДИТ КАМЕРАЛЬНАЯ НАЛОГОВАЯ ПРОВЕРКА В 2021 ГОДУ

Требования в рамках «встречных проверок»

Состав документов, который может быть запрошен непосредственно у налогоплательщика, в рамках камеральных проверок ограничен (ст.88 НК РФ). В основном это документы, подтверждающие право на применение льгот или правомерность возмещения, либо возврата НДС.

Однако данные ограничения могут быть легко инспектором преодолены.

Если документы, связанные с деятельностью налогоплательщика нельзя истребовать при камеральной проверке у самого налогоплательщика, то почему бы не запросить интересуемые инспектора документы в рамках «встречной» проверки каждого из контрагентов налогоплательщика. Получается, что инспектор запрашивает документы не в отношении самого налогоплательщика, а имеющиеся у него документы в отношении всех его контрагентов. Фактически же проверяется сам налогоплательщик. Формально такие требование законны и оспорить их в суде в подавляющем большинстве случаев не удается Определение Верховного Суда РФ от 14 апреля 2017 г. № 310-КГ17-3551 по делу № А09-6454/2016 .

Важным нюансом встречных поверок является то, что запрашиваемые при их проведении документы и информация должны быть связаны с проверяемым налогоплательщиком, то есть с вашим контрагентом, в отношении которого и проводится проверка.

Эта связь не обязательно должна быть прямой.

В ситуации, когда у вас запрашивают документы по взаимоотношениям с вашим контрагентом, но при этом проверяют третье лицо (которое вы можете и не знать), такое требование будет законным, если ваш контрагент является звеном в цепочке поставщиков (покупателей), ведущей к проверяемому третьему лицу.

Или, например, у вас может быть запрошена информация о том, как вы отразили операцию с контрагентом в своем бухгалтерском учете. Связь данной информации с проверяемым налогоплательщиком (вашим контрагентом) неочевидна, однако суды признают истребование такой информации правомерной.

Требования, выставленные в рамках предпроверочного анализа.

Если вы получили требование, в котором есть фраза «Вне рамок налоговых проверок», и вас просят представить документы, относящиеся к одному или нескольким налоговым периодам, то, «поздравляем» — с большой вероятностью вы являетесь претендентом на выездную налоговую проверку.

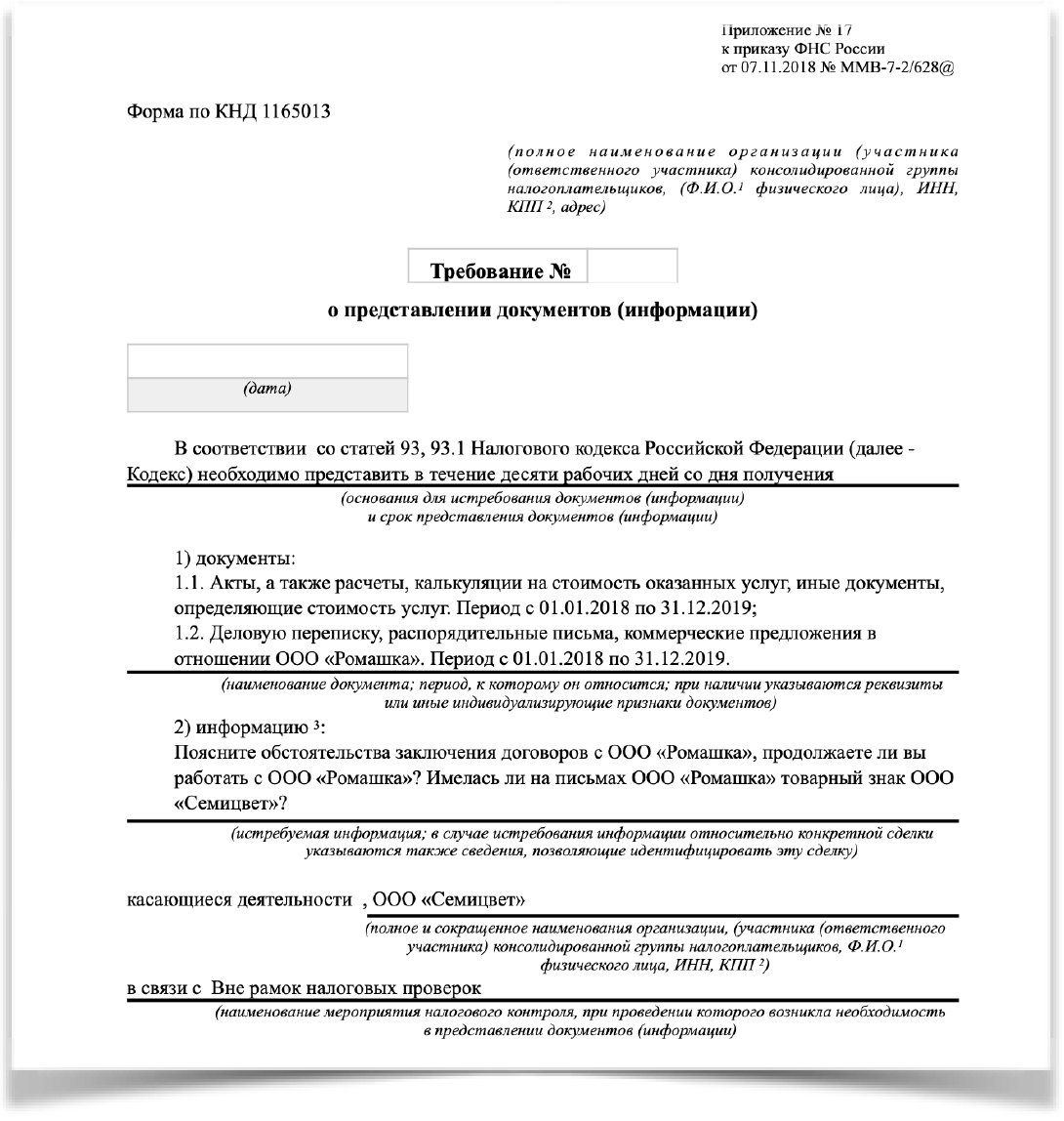

Приведем пример реального требования, полученного контрагентом одной группы компаний, подозреваемой налоговыми органами в искусственном дроблении бизнеса:

Такие требования используются инспекторами очень широко, и информация о вас аналогичным требованием может быть запрошена у всех ваших контрагентов.

Налоговый кодекс РФ не предусматривает среди мероприятий налогового контроля проведение предпроверочного анализа, однако отвечать на такие требование придется. Более того, полученная информация в дальнейшем может быть использована в качестве доказательства при налоговой проверке Письмо Минфина России от 23 декабря 2020 г. № 03-02-07/1/113553 .

На практике такие письма территориальными органами зачастую не исполняются до тех пор, пока налогоплательщик на них прямо не укажет.

Что учесть при подготовке ответа на требование, выставленное вне рамок налоговых проверок?

Налоговый кодекс РФ содержит правило, согласно которому вне рамок налоговых проверок инспектор может запросить документы и информацию о конкретной сделке у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке, если у налоговых органов возникла обоснованная необходимость их получения.

Из данного правила следует, что налоговый орган должен указать сведения, позволяющие определить ту самую конкретную сделку, по которой запрашиваются документы, и налоговый орган должен обосновать необходимость их получения.

Сведениями, позволяющими конкретизировать сделку (сразу отметим, что это может быть сразу несколько сделок), могут быть реквизиты договора, счетов-фактур, период совершения сделки и так далее. И по такой конкретной сделке можно запрашивать любой объем документов, любую информацию.

То есть, вне рамок налоговых проверок налоговый орган не может запросить «все договоры за последние 3 года», но может запросить «счета-фактуры с 01.01.2019 по 31.12.2021, относящиеся к договору, например, №1 от 01.01.2018».

Фактически, налоговый орган может запросить тот же объем документов, что и при проведении выездной налоговой проверки, не выходя на нее. Основной целью такого предпроверочного анализа является определение того, а стоит ли вообще выходить на проверку к данному налогоплательщику.

Что же касается обоснования необходимости истребования документов, то Налоговый кодекс РФ не разъясняет в чем заключается эта «обоснованная необходимость», и обязан ли инспектор давать налогоплательщику какие-либо пояснения о мотивах истребования у него документов (информации) вне рамок налоговых проверок.

Если ранее суды чаще соглашались с налогоплательщиками о том, что налоговый орган должен четко и ясно изложить, в чем заключается такая необходимость, в противном случае «требование нарушает права и законные интересы лица в сфере предпринимательской и иной экономической деятельности, возлагая на него обязанность по представлению документов, не предусмотренную п. 2 ст. 93.1 НК РФ». То в последние время стало больше решений, в которых суд считает, что «обоснованная необходимость получения документов (информации) подразумевает лишь, что они не могут истребоваться в неслужебных или иных целях, не связанных с осуществлением контроля за соблюдением законодательства о налогах и сборах», либо суд соглашается с инспекцией, что обосновать необходимость можно фразой «в связи с возникновением обоснованной необходимости», или другими словами, надо, потому что надо…

А то и вовсе разъясняется, что «налоговый орган не обязан сообщать контрагенту соответствующего лица, документы (информация) о сделках которого запрошена, причины, по которым он посчитал необходимым направить требование» Постановление Арбитражного суда Дальневосточного округа от 9 марта 2022 г. № Ф03-468/22 по делу № А51-9240/2021, Постановление Шестого арбитражного апелляционного суда от 11 декабря 2020 № 06АП-5435/2020 по делу № А16-1151/2020 .

Считаем, что такое судебное толкование статьи 93.1 НК РФ расширительным, ведущим к тому, что инспектор наделяется правом запрашивать документы произвольно у кого угодно, в любом количестве, без проведения каких-либо мероприятий налогового контроля, без какой-либо необходимости, игнорируя нормы НК РФ о сроках проведения налоговой проверки.

При этом вопрос о периодах, за которые налоговый орган может запросить документы, также является неоднозначным. Некоторые суды встают на сторону ФНС:

«Период охвата деятельности налогоплательщика выездной налоговой проверкой, установленный пунктом 4 статьи 89 НК РФ, не имеет отношения к полномочиям налогового органа, предусмотренным статьей 93.1 Кодекса (и соответствующим обязанностям налогоплательщиков)» Постановление Семнадцатого арбитражного апелляционного суда от 3 ноября 2017 г. № 17АП-14994/17. См. также Постановление АС Уральского округа от 22.03.2019 № Ф09-781/19 по делу № А60-7088/2018 .

Другие указывают на недопустимость истребования документов, выходящих за пределы периода проверки. Постановлении Арбитражного суда Центрального округа от 29.08.2018 № Ф10-3098/2018 по делу № А23-6278/2017

Когда можно в представлении документов (информации) отказать?

Во-первых, связь запрашиваемых документов с периодом проверки может иметь место, но быть очень неочевидной.

Например, договор может быть датирован прошлым периодом, но распространять свое действия и на следующие периоды. Или операция может быть совершена в более раннем периоде, но влиять на налогообложение следующего периода, за который и проводится проверка. В таких случаях требование будет законным.

Во-вторых, связь запрашиваемых документов (информации) с предметом проверки может быть косвенной, но достаточной для того, чтобы суд признал такой запрос правомерным. Суды в таких случаях нередко дают комментарий в своих решениях, что налогоплательщику не предоставлена возможность контролировать и разрешать вопрос об относимости к предмету проверки собираемых налоговым органом доказательств, так как решение о необходимости истребования тех или иных сведений для проведения налоговой проверки является исключительно прерогативой налоговых органов.

Тут надо быть внимательным и понимать, что документы (информация) должны быть очевидно и точно не связаны с предметом или с периодом проверки.

Что делать, если просят дать пояснения?

Сразу обращаем внимание, на основании какой нормы просят дать пояснения.

Если на основании 93.1 НК РФ, то актуально все то, что написано выше.

Если же на основании п. 3 ст. 88 НК РФ, то налоговый орган должен в требовании указать, какие выявлены проверкой ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, полученным им в ходе налогового контроля.

Если налоговый орган не указывает, какие ошибки либо противоречия выявлены, то ответ на него является вашим правом, но не обязанностью.

ВАЖНО! Даже в таком случае не следует игнорировать требование. Целесообразно указать в ответе, что при самостоятельной проверке налогоплательщиком поданной им декларации никаких ошибок, противоречий не выявлено, соответственно, обязанности давать какие-либо пояснения не возникает.

Имейте в виду, что пояснения в любом случае придется дать, если:

- в декларации по налогу на прибыль заявлена сумма убытка;

- налогоплательщиком в декларации заявлены операции (имущество), по которым применены налоговые льготы;

- в иных случаях, указанных в п. 8.1, 8.2, 8.5, 8.6, 8.8, 8.9, 12 ст. 88 НК РФ.

Если в качестве основания для запроса документов или информации указывается подп. 3 п. 1 ст. 31 Налогового кодекса РФ, то давать письменные пояснения и документы налогоплательщик не обязан, однако явиться в налоговый орган и дать пояснения все равно придется. Поэтому при получении запроса информации и/или документов на основании уведомления о вызове в налоговый орган налогоплательщика, вопрос о предоставлении документов и письменных пояснений налогоплательщику следует решать, опираясь на то, насколько это удобно для него самого. В большинстве случаев письменные пояснения, составленные в спокойной обстановке, будут более взвешенными, аргументированными и контролируемыми, чем пояснения при разговоре с налоговым инспектором.

В отношении вызова для дачи пояснений следует учесть и сложившуюся практику, в части злоупотребления правом со стороны налоговых органов. Так, под видом вызова для дачи пояснений, налоговые органы пытаются истребовать у налогоплательщиков документы и информацию. Включая предоставление накладных, договоров, кадровых документов, выписок из банка и оборотно-сальдовых ведомостей в список «рекомендаций» для налогоплательщика, при обеспечении явки.

Такие действия налогового органа незаконны и не подлежат исполнению. И для обоснования своей позиции, налогоплательщик может ссылаться на позицию самого налогового органа, согласно которой такие подмены недопустимы, о чем прямо указано в письме ФНС Письмо Федеральной налоговой службы от 2 декабря 2021 г. N ЕА-4-15/16838 .

Что делать, если запрошен слишком большой объём документов и не весь этот объём действительно может быть нужен проверяющим?

Если же объем запрашиваемых документов явно неисполним, но инспектор все равно просит их представить, то может быть выгодным и поспорить с инспекцией в суде.

Так в одном деле Банк отказался представлять документы, объём которых превышал 6 260 000 листов (4890 кредитных договоров). Как пояснил Банк в суде, такое количество копий может быть изготовлено на 100 печатающих устройствах в течение более двух месяцев, затраты на изготовление такого количества копий составит 1 800 000 рублей только на бумагу, 1 400 000 рублей на приобретение расходных материалов для орг. техники, вес истребованных копий составит около 30 тонн, для их перевозки потребуется 20 автомобилей марки «Газель». У проводящих налоговую проверку (4 человека) для проверки понадобится около 7,5 лет, при чтении одним сотрудником 100 страниц в час документы смогут быть прочитаны в течение 15 650 часов Постановление Арбитражного суда Северо-Западного округа от 2 июня 2015 г. № Ф07-3042/15 по делу № А13-5629/2014 .

На такой троллинг Банком инспекции суд отреагировал позитивно, указав, что требование не соответствует целям и задачам налоговых органов и нарушает права Банка. Тут важно иметь в виду, что Банк не прятал документы. Как отметил суд, документы были запрошены в рамках проводимой выездной налоговой проверки, а соответственно, налоговый орган имел возможность ознакомиться с оригиналами документов.

Что делать, если запрошенные документы у Вас отсутствуют?

Важна причина, по которой документов у Вас нет.

Например, запрашивают аналитические таблицы с расчетом себестоимости продукции. Составление подобного документа не предусмотрено ни законодательством, ни локальными нормативными актами налогоплательщика, соответственно составлять и представлять такой документ у налогоплательщика обязанности не возникает.

Так, налоговый орган может попросить представить информацию в табличной форме, придуманной инспектором.

В подобных случаях налогоплательщик не обязан подстраиваться под конкретного инспектора и работать за инспектора. Хорошим вариантом будет представление информации в форме, удобной самому налогоплательщику с пояснением о том, что налогоплательщик не ведет учет информации в той форме, в которой налоговый орган просит ее предоставить.

Или другая ситуация. Срок хранения документов истек, либо у налогоплательщика вообще не было обязанности хранить запрошенные документы. Например, пропуска, выданные сотрудникам контрагента. В такой ситуации можно отказать в представлении документов с пояснениями, что они не сохранились, обязанности по хранению таких документов не предусмотрено.

Если же какой-либо документ отсутствует, но должен составляться и храниться у налогоплательщика, то это проблема налогоплательщика. Как указывают налоговые органы (и с ними соглашаются суды), налогоплательщик в таком случае обязан восстановить документы и представить налоговому органу.

Можно ли как-то охладить пыл проверяющих, если налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в Вашу пользу. В случае спора Инспекция обязательно обратит внимание суда на то, что документы запрашивали, а Вы ответили, что со спорным контрагентом не работали. В момент спора Вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.

Источник: www.taxcoach.ru

Требование о представлении пояснений ИФНС

Вопрос: ИП получит требование из ИФНС о представлении пояснений в котором указано, что в ходе проведения камеральной проверки в его декларации по форме 3-НДФЛ выявлены ошибки и (или) противоречия между сведениями, содержащимися в документах по вопросам: получения дохода за 2018г и произведенных расходов за налоговый период (с представлением подтверждающих документов). При этом, в чем состоят ошибки или разногласия не указано.

Что считается ошибкой при составлении декларации по форме 3-НДФЛ. Обязан ли налоговый орган указывать в требовании о представлении пояснений какие именно ошибки и противоречия выявлены. Имеет ли налоговый орган в вышеуказанном случае требовать представления документов, подтверждающих произведенные расходы (профессиональный налоговый вычет).

Ответ: Если в требовании о представлении пояснений не указано на конкретные ошибки и (или) противоречия, выявленные налоговыми органами, налогоплательщик фактически лишен возможности представить пояснения по существу. Полагаем, что в таком случае наиболее безопасно представить общие пояснения.

При этом налогоплательщик при представлении пояснений вправе добровольно представить соответствующие документы. Исходя из судебной практики налоговые органы также не вправе требовать документы, подтверждающие профессиональные вычеты по НДФЛ в рамках камеральной проверки, в случае если не было выявлено никаких ошибок и (или) противоречий или несоответствия сведений, содержащихся в декларации, данным налоговых органов.

Обоснование: Исходя из п. 1 ст. 221 НК РФ предприниматели при исчислении налоговой базы по НДФЛ вправе получить профессиональный вычет в сумме фактически произведенных и документально подтвержденных расходов, непосредственно связанных с извлечением доходов. Согласно пп.пп.

1 и 2 п.1 ст.31 НК РФ налоговые органы вправе проводить проверки и требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронной форме, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов. Согласно п. 1 ст.

88 НК РФ камеральная проверка проводится на основе деклараций (расчетов) и документов, представленных самим налогоплательщиком, а также иных документов о деятельности налогоплательщика, имеющихся у инспекции. На основании п.3 ст.88 НК РФ если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение 5 дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Из данной нормы следует, что требование о представлении пояснений направляется налоговыми органами только в случае обнаружения ошибок и (или) противоречий (несоответствий) в налоговой декларации. При этом не уточняется, в чем именно могут состоять ошибки и (или) противоречия и должны ли указываться в требовании о представлении пояснений конкретные ошибки и (или) противоречия.

На наш взгляд, по смыслу данной нормы в требовании должно быть указано на конкретные ошибки и (или) противоречия. Ведь если у налогоплательщика отсутствует информация о том, в чем именно состоят ошибки и (или) противоречия, он лишен возможности дать пояснения по существу.

Президиум ВАС РФ в Постановлении от 11.11.2008 N 7307/08 по делу N А07-10131/2007-А-РМФ указывал, что в случаях, когда налоговый орган при проведении камеральной налоговой проверки не выявил ошибок и иных противоречий в представленной налоговой декларации, оснований для истребования у налогоплательщика объяснений, а также первичных учетных документов нет. При этом Президиум ВАС РФ отметил, что, поскольку профессиональный вычет не является льготой, для его получения первичные документы представлять не нужно.

Многие арбитражные суды поддерживают данный подход (Постановления ФАС Московского округа от 12.01.2010 N КА-А40/14809-09 по делу N А40-94129/08-14-457, ФАС Северо-Западного округа от 14.12.2010 по делу N А56-29535/2010, ФАС Уральского округа от 17.11.2011 N Ф09-7480/11 по делу N А50-7101/11, ФАС Центрального округа от 26.09.2011 по делу N А14-7244/2010/241/24 и др.). В Постановлении ФАС Северо-Западного округа от 30.08.2010 по делу N А56-6130/2010 указано, что если инспекция не обнаружила в поданной предпринимателем декларации ошибок и противоречий, то она не вправе истребовать у него документы по финансово-хозяйственной деятельности.

Кроме того, НК РФ не обязывает налогоплательщика вместе с декларацией по НДФЛ подавать первичные документы, служащие основанием для исчисления налога в заявленном размере. По мнению Минфина, при решении вопроса об истребовании дополнительных документов у предпринимателей при проведении камеральных проверок деклараций по НДФЛ следует руководствоваться сложившейся арбитражной практикой, в частности Постановлением Президиума ВАС РФ от 11.11.2008 N 7307/08 (Письмо Минфина России от 07.06.2013 N 03-04-07/21306).

Согласно п.7 ст.88 НК РФ при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено названной статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено НК РФ. На основании пп.11 п.1 ст.21 НК РФ налогоплательщик вправе не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие НК РФ или иным федеральным законам.

Таким образом, если требование о представлении пояснений направлено с нарушением действующего законодательства, налогоплательщик вправе представить мотивированный отказ от представления пояснений. Вместе с тем, на наш взгляд, если в требовании о представлении пояснений указано на ошибки (противоречия или несоответствия), но не указано, в чем именно состоят ошибки и (или) противоречия (несоответствия), налогоплательщику наиболее безопасно представить общие пояснения, указав в них на отсутствие по его данным ошибок и (или) противоречий и отсутствие возможности представить более подробные пояснения по причине отсутствия информации о конкретном характере ошибок и (или) противоречий по данным налоговых органов.

В частности, можно указать примерно следующее: «В ответ на требование № . от . сообщаю о том, что налоговая декларация 3-НДФЛ за период . составлена в соответствии с требованиями гл.23 НК РФ на основании данных налогового учета налогоплательщика. В связи с отсутствием информации о конкретных ошибках и (или) противоречиях, выявленных налоговым органом, не представляется возможным проанализировать причины соответствующих расхождений и дать пояснения по выявленным ошибкам и (или) противоречиям по существу».

В силу п.4 ст.88 НК РФ налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации (расчете), противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет). Таким образом, налогоплательщик при представлении пояснений вправе добровольно представить соответствующие документы.

В то же время на основании п.1 ст.93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы. В свою очередь, налогоплательщики обязаны представлять в налоговые органы документы, необходимые для исчисления и уплаты налогов, в случаях и в порядке, которые предусмотрены НК РФ (пп. 6 п. 1 ст.

23 НК РФ). Тем не менее исходя из судебной практики налоговые органы в ходе камеральной проверки вправе истребовать только документы, имеющие непосредственное отношение к ошибкам, обнаруженным в представленных декларациях. Иное толкование законодательства противоречит сущности камеральной проверки и позволяет налоговому органу провести выездную проверку, для осуществления которой законодательством установлен особый порядок. Такой вывод содержится, например, в Постановлениях ФАС Поволжского округа от 07.03.2012 по делу N А12-13971/2011 (Определением ВАС РФ от 15.11.2012 N ВАС-8834/12 отказано в передаче данного дела в Президиум ВАС РФ), ФАС Поволжского округа от 10.09.2013 по делу N А65-406/2013, ФАС Московского округа от 07.04.2010 N КА-А40/3003-10 по делу N А40-72133/09-142-387. Таким образом, с нашей точки зрения, налоговые органы при проведении камеральной проверки вправе требовать только те документы, которые имеют отношение к ошибкам (противоречиям или несоответствиям).

Ответ подготовлен экспертами Линии консультаций Атлант-право Задать свой вопрос

- Бухгалтеру

- Юристу

- Руководителю

- Кадровику

- Купить КонсультантПлюс

- Бесплатный доступ

- Установка и обслуживание

- Сопровождение

- Обучение

- Атлант НАВИГАТОР

- Линия консультаций

- Семинары

Источник: atlant-pravo.ru

Запрос документов при камеральной проверке НДС ограничен

Инспекция проводила камеральную проверку декларации по НДС, в которой организация заявила налог к возмещению. Налоговики запросили много документов, однако компания посчитала требование незаконным, поскольку эти сведения не имеют отношения к вычетам. Суд указал, что из перечисленных в требовании документов проверяющие имели право запросить только счета-фактуры и первичные документы. Помимо этого инспекция истребовала:

— акты о зачете взаимных требований;

— расшифровки дебиторской и кредиторской задолженностей;

Налоговики ссылались на то, что эти документы подтверждают наличие договорных отношений и исполнение взаимных обязательств, что нужно для проверки по ст. 54.1 НК РФ. Однако суд отметил: нормы ст. 54.1 НК РФ не регулируют порядок проведения камеральных проверок, а значит, не могут устранять ограничения по запрашиваемым документам.

Постановление Арбитражного суда Северо-Западного округа от 18.01.2021 N Ф07-15509/2020 по делу N А56-38742/2020

Из материалов дела следует, что в связи с проведением камеральной налоговой проверки декларации по НДС за 1 квартал 2019 года, Инспекцией в адрес Общества выставлено требование от 27.05.2019 N 6612 о представлении документов (информации).

Полагая требование Инспекции от 27.05.2020 N 6612 неправомерным, нарушающим его права и законные интересы, Общество обратилось в арбитражный суд с настоящим заявлением.

Суд первой инстанции отказал Обществу в удовлетворении заявления, поскольку пришел к выводу о правомерности оспариваемого требования Инспекции.

Суд апелляционной инстанции отменил решение суда первой инстанции и удовлетворил требования Общества, указав на недопустимость Инспекцией произвольного истребования документов.

Суд кассационной инстанции, изучив материалы дела и доводы кассационной жалобы, проверив правильность применения судом апелляционной инстанции норм материального и процессуального права, приходит к следующим выводам.

В соответствии с подпунктом 1 пункта 1 статьи 31 НК РФ налоговые органы вправе требовать от налогоплательщика документы по формам и (или) форматам в электронной форме, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов. Из данной нормы следует, что документ, истребуемый налоговым органом, должен служить основанием для исчисления и уплаты налога, а его форма должна быть установлена соответствующим нормативным правовым актом.

В соответствии с частью 1 статьи 93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы. Положения указанной статьи являются общими по отношению к проверкам, проводимым налоговыми органами. Специальной нормой, регламентирующей порядок проведения, сроки, а также полномочия должностных лиц при осуществлении камеральной налоговой проверки, является статья 88 НК РФ. Положения указанной статьи предусматривают случаи, когда налоговый орган вправе запрашивать сведения и/или документы у проверяемого лица.

В соответствии с частью 1 статьи 88 НК РФ камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Пунктом 3 статьи 88 НК РФ предусмотрено, что, если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

При этом в соответствии с пунктом 7 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено данной статьей или если представление таких документов вместе с декларацией не установлено Налоговым кодексом Российской Федерации.

Случаи, когда налоговый орган уполномочен истребовать документы, регламентированы пунктом 8 статьи 88 НК РФ. Налоговый орган вправе истребовать у налогоплательщика документы, подтверждающие в соответствии со статьей 172 НК РФ правомерность применения налоговых вычетов.

При этом, суд апелляционной инстанции отметил, что обжалуемое требование Инспекции не содержит ссылки на пункт 8 статьи 88 НК РФ и указал, что требование существенно выходит за пределы данной нормы.

Суд обоснованно отметил, что из содержания пункта 8 статьи 88 НК РФ следует, что право налогового органа на истребование документов ограничено определенным кругом документов и отсылка к статье 172 НК РФ указывает на то, что истребованию подлежат лишь те документы, которые поименованы в данной статье, как основания налоговых вычетов.

Проанализировав требование Инспекции от 27.05.2019 года N 6612, и подробно исследовав и дав оценку каждому оспариваемому пункту требования Инспекции, что отражено в обжалуемом судебном акте, суд апелляционной инстанции пришел к выводу о том, что документы, указанные в требовании (за исключением полученных счетов-фактур и первичных учетных документов), не подтверждают правомерность налоговых вычетов, отсутствие какой-либо связи запрошенных документов с налоговыми вычетами по НДС очевидно, и такие документы не указаны в качестве таковых в статье 172 НК РФ.

Суд отметил, что положениями пункта 1 статьи 172 НК РФ предусмотрено, что право на применение налоговых вычетов поставлено в зависимость от наличия у налогоплательщика счетов-фактур и первичных документов, подтверждающих принятие на учет (работ, услуг), имущественных прав. Какие-либо иные документы (в том числе, договоры и регистры бухгалтерского учета) в качестве основания для применения налогового вычета в статье 172 НК РФ не упоминаются.

Кроме того, суд указал, что Инспекция, направляя Обществу оспариваемое требование, была обязана учитывать правовой статус налогоплательщика, как субъекта малого предпринимательства, и вытекающие из него особенности ведения бухгалтерского учета, чего в данном случае Инспекцией сделано не было.

Суд учел, что в качестве отдельного обоснования правомерности истребования договоров, актов сверок, актов о зачете взаимных требований, расшифровки дебиторской и кредиторской задолженности, доверенностей Управление указало, что данные документы подтверждают «наличие договорных отношений и статус исполнения взаимных обязательств», ссылаясь при этом на положения статьи 54.1 НК РФ.

Вместе с тем статья 54.1 НК РФ устанавливает пределы осуществления налогоплательщиком прав по исчислению налоговой базы и суммы налога. Ее положения не регулируют порядок проведения камеральных налоговых проверок и, соответственно, не могут трактоваться, как устраняющие ограничения, установленные пунктом 7 статьи 88 НК РФ, а равно, как расширяющие допустимый объем истребуемых документов, установленный пунктом 8 статьи 88 НК РФ.

Суд особо отметил, что согласно пункту 7 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено данной статьей или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено Кодексом.

Оснований не согласиться с позицией апелляционного суда у суда кассационной инстанции не имеется.

При таких обстоятельствах, суд апелляционной инстанции правомерно отменил решение суда первой инстанции и удовлетворил требования Общества.

Приведенные Инспекцией в кассационной жалобе доводы не свидетельствуют о неправильном применении судом норм материального права к установленным фактическим обстоятельствам дела.

Принимая во внимание, что фактические обстоятельства установлены судом на основе полного и всестороннего исследования имеющихся в деле доказательств, нормы материального права применены правильно, процессуальных нарушений, в том числе предусмотренных статьей 288 АПК РФ, судом не допущено, суд кассационной инстанции не находит оснований для отмены обжалуемого судебного акта и удовлетворения кассационной жалобы.

Руководствуясь статьей 286, пунктом 1 части 1 статьи 287 и статьей 289 АПК РФ, Арбитражный суд Северо-Западного округа оставил без изменения постановление Тринадцатого арбитражного апелляционного суда от 18.09.2020 по делу N А56-38742/2020, а кассационную жалобу Межрайонной инспекции Федеральной налоговой службы N 19 по Санкт-Петербургу — без удовлетворения.

В вашем бизнесе уже возникла проблема по теме статьи? Есть срочный вопрос?

Источник: probusiness.news