Больше половины ООО в России – это небольшие компании, доходы которых не превышают нескольких миллионов рублей в год. Для таких субъектов малого бизнеса разработаны специальные системы налогообложения с низкой налоговой ставкой. Одна из самых популярных — упрощенная система налогообложения для ООО.

Плюсы упрощенной системы налогообложения

Упрощённая система налогообложения или УСН привлекает, в первую очередь, низкой налоговой нагрузкой. Вместо нескольких налогов упрощенцы, в общем случае, платят один налог, который называется единый. Кроме того, рассчитанный налог может быть уменьшен на сумму страховых взносов, уплаченных за работников. Это особенно выгодно на варианте УСН Доходы, где налог уменьшается до 50%.

ООО на упрощенке сдает всего одну годовую декларацию. Бухучет таких организаций тоже ведется в упрощенном порядке, поэтому снижает затраты на ведение бухгалтерии. Подробнее о ведении отчетности ООО на УСН читайте в этой статье.

Еще один плюс УСН – это пониженные тарифы страховых взносов за работников по многим видам деятельности, например:

Какие налоги платит ООО на УСН?

- производство пищевых продуктов, одежды, мебели, транспорта;

- строительство зданий;

- деятельность в области здравоохранения и образования;

- другие социально значимые виды деятельности, указанные в статье 427 НК РФ.

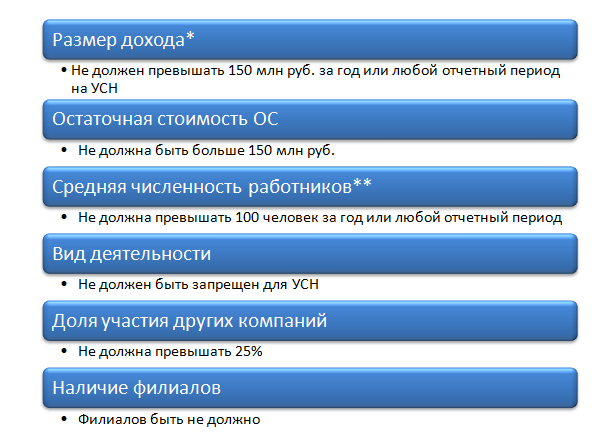

Кто имеет право работать на УСН

Конечно, возможность сократить платежи в бюджет привлекает многих бизнесменов, но право на такие льготные условия имеют не все. Ограничения для применения УСН указаны в статье 346.12 НК РФ, поэтому к ней можно обращаться, как к первоисточнику. А здесь мы простыми словами расскажем, что надо учитывать, если вы хотите выбрать упрощенную систему для своего бизнеса.

- Во-первых, это ограничения по годовому доходу и количеству работников. Доход ООО на УСН не должен превышать 150 млн рублей в год, а средняя численность – 100 человек. Для большинства малых компаний это достаточно высокие показатели, поэтому и работают на упрощенке очень многие ООО.

- Во-вторых, для упрощенной системы действуют определенные запреты по видам деятельности. В основном, это очень прибыльные направления бизнеса: банки, страхование, НПФ, инвестиционные фонды, рынок ценных бумаг, ломбарды, производство подакцизных товаров, добыча и реализация полезных ископаемых (кроме общераспространенных), проведение азартных игр.

- В-третьих, общество с ограниченной ответственностью, претендующее на УСН, не должно иметь среди участников юридических лиц с долей свыше 25% в уставном капитале. Наличие у ООО филиала тоже будет основанием для отказа в переходе на упрощенку.

Какие налоги платят упрощенцы

Выше мы уже говорили, что ООО на УСН, в общем случае, платят всего один налог – единый. Однако рассчитывается этот налог для двух вариантов упрощенки по-разному.

Дело в том, что под общим названием упрощенной системы объединили два достаточно разных налоговых режимах: УСН Доходы и УСН Доходы минус расходы. И хотя ограничения для перехода на оба этих режима одинаковые, но другие элементы системы налогообложения очень отличаются.

| Элементы системы | УСН Доходы | УСН Доходы минус расходы |

| Налоговая ставка | от 1% до 6% | от 5% до 15% |

| Налоговая база | Полученные доходы | Доходы за минусом расходов |

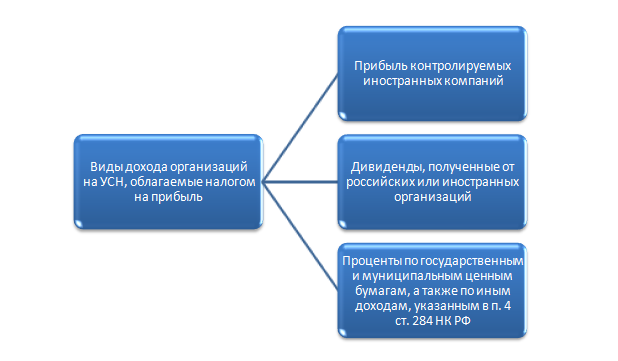

Как видно, налоговые ставки на УСН намного меньше ставок общей системы налогообложения (ОСНО), где организации платят 20% налога на прибыль и до 20% НДС.

Самое главное отличие между двумя вариантам упрощенной системы – это учет расходов. На УСН Доходы при расчете налога не учитываются никакие расходы, связанные с ведением бизнеса. А на УСН Доходы минус расходы затраты учитываются, но только документально доказанные.

Кроме единого налога, некоторые ООО на УСН обязаны платить другие налоги:

- НДС при ввозе товаров на территорию РФ;

- налог на недвижимое имущество, если оно оценивается по кадастровой стоимости (например, торговые и офисные площади);

- транспортный, земельный, водный налоги, если есть соответствующий объект налогообложения.

Если в организации есть работники, то ООО, как и каждый работодатель, платит за них страховые взносы по тарифам:

- 22% — на пенсионное страхование;

- 5,1% — на медицинское страхование;

- 2,9% — на социальное страхование;

- 0,2% до 8,5% — на страхование от профзаболеваний и травматизма.

Базой для расчета страховых взносов являются зарплата и другие выплаты работникам, поэтому конкретные суммы зависят от фонда оплаты труда.

Если же компания занимается видами деятельности, указанными в статье 427 НК РФ, тариф на пенсионное страхование снижается до 20%, а на медицинское и социальное страхование взносы вообще не выплачиваются. Такая экономия на взносах позволяет вкладывать дополнительные суммы в развитие бизнеса.

Выбор между вариантами налогообложения

Итак, мы убедились, что упрощенная система налогообложения для ООО позволяет платить меньше налогов, чем на общей системе. Однако важным условием для налоговой оптимизации будет правильный выбор между УСН Доходы и УСН Доходы минус расходы.

Сделать его можно только раз в году, поэтому надо заранее предполагать, какой будет доля расходов в полученных доходах. Например, во многих сферах услуг затраты незначительны, поэтому стоит выбирать УСН Доходы. Если же ООО будет заниматься производством или оптовой торговлей, скорее всего, выгодным окажется вариант УСН Доходы минус расходы.

Окончательное решение стоит принимать только после индивидуального расчета налоговой нагрузки для каждого варианта УСН профессиональным бухгалтером. Тем не менее, из практики известно, что переходить на УСН Доходы минус расходы со ставкой 15% имеет смысл, если доля расходов превысит 65%. Если же региональная ставка ниже (5% или 10%), то и доля расходов может быть меньше.

Еще одно важное условие для УСН Доходы минус расходы – это возможность подтвердить расходы документально. А кроме того, перечень расходов, признаваемых налоговой инспекцией, строго ограничен статьей 346.16 НК РФ.

Особенности УСН Доходы

Невозможность учесть на этом варианте расходы, которые необходимы для бизнеса, часто вызывают недовольство упрощенцев. На первый взгляд, это кажется несправедливым, но на самом деле у плательщиков этого режима есть свои льготы.

Снижение налоговой нагрузки для УСН Доходы достигается за счет уменьшения рассчитанного налога на сумму страховых взносов, уплаченных за работников. Причем, налог может быть снижен до половины, что, конечно, очень существенно.

Возьмем для примера компанию, которая оказывает деловые услуги для бизнеса: бухгалтерские, юридические, финансовые консультации и др. Учитывая специфику деятельности, можно предположить, что основная доля расходов – это зарплата работников и уплаченные за них страховые взносы.

Предположим, что в месяц выручка от оказания услуг составляет 1 000 000 рублей, на зарплату уходит 300 000 рублей, а сумма взносов – 93 000 рублей. Переведем эти цифры в годовые показатели:

- выручка – 12 000 000;

- зарплата – 3 600 000;

- взносы – 1 116 000.

Годовой налог с общего дохода составит (12 000 000 * 6%) 720 000 рублей, но он может быть до половины уменьшен на сумму уплаченных взносов. В этом примере перечисленные взносы намного больше рассчитанного налога, но максимально его можно уменьшить только до 50%, т.е. 360 000 рублей.

А теперь сравним, каким будет налог на УСН Доходы минус расходы. Казалось бы, раз на этом режиме учитывают расходы, налог будет меньше. На самом деле, это не так.

Считаем налоговую базу (пример условный, поэтому другие расходы, кроме зарплаты и взносов, не учитываем): 12 000 000 – 3 600 000 – 1 116 000 = 7 284 000 рублей. Умножаем налоговую базу на ставку в 15% и получаем налог к уплате — 1 092 600 рублей. Это в 3 раза больше, чем на УСН Доходы, где расходы не учитываются!

Какие налоги платят предприятия на УСН

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Какие налоги платят предприятия на УСН». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Страховые взносы за себя составляют немалую долю расходов предпринимателя. За раз перечислять 40 000 руб. накладно. Поэтому разбейте эту величину на удобные части и платите вместе с авансами по налогу. Главное, до 31 января текущего года внести полную сумму взносов. 1% в ПФР свыше дохода в 300 000 рублей можно оплатить до 30 апреля года, следующего за истекшим отчетным периодом.

Когда УСН 15% выгоднее УСН 6%

Начинающие предприниматели часто ошибочно судят о выгодности этих налоговых режимов по процентной ставке, полагая, что чем она ниже, тем меньше будет сумма налога. Чтобы оценить реальную выгодность той или иной системы налогообложения, стоит учитывать сумму расходов, которые будут приняты к вычету налоговым органом.

Практика показывает, что 15% («Доходы минус расходы») выгоднее тем, у кого расходы составляют 60% и более от доходов. Этот показатель можно примерно рассчитать, даже если деятельность только начинается.

Также, налог может быть уменьшен на суммы страховых взносов, уплаченных в ПФР и ФОМС за сотрудников ООО или ИП. Индивидуальные предприниматели могут уменьшить налогооблагаемую базу за счет фиксированных страховых выплат за себя. Взносы включаются в расходы, тем самым уменьшая налоговую базу. С учетом этого, УСН 15% точно будет выгоднее, чем УСН 6%, при уровне расходов.

Что относится к доходам и расходам

Законодательство предусматривает, что не со всех доходов нужно делать отчисления. В налоговую базу не включаются:

- дивиденды — прибыль от акций;

- имущество, полученное по договорам займа, кредита;

- имущество, полученное в рамках целевого финансирования, например, гранты или средства, выделенные фондами поддержки научной, инновационной деятельности;

- пополнение счета собственными средствами;

- возвраты от контрагентов по неисполненным обязательствам;

- материальная помощь от государства.

В Налоговом кодексе строго определено, какие расходы нужно вычитать из доходов ИП на УСН. Сюда не относятся:

- расходы по реконструкции и модернизации зданий, оборудования, производственного инвентаря;

- взносы на добровольное страхование;

- взносы на негосударственное пенсионное обеспечение;

- суммы добровольных членских взносов;

- расходы на вознаграждения персоналу, не предусмотренные трудовыми договорами;

- траты на путевки в оздоровительные учреждения и прочие расходы, произведенные в пользу работников.

Расходами, которые можно вычитать, считаются арендная плата, покупка материалов, траты на потребности фирмы — они прописаны в статье 346.16 НК.

Порядок перехода на УСН

На сегодняшний день существует несколько разных методов перехода на использование упрощенки. Бизнесмены, проходящие процедуру юридического оформления своего бизнеса, могут подать соответствующее заявление на момент регистрации компании. В этом случае ООО получает возможность использовать упрощенную систему сразу же после открытия. Подать данную заявку можно в течение тридцати дней с момента оформления документов.

Помимо этого, возможность перехода на новую систему предусмотрена и для тех организаций, что уже ведут профессиональную деятельность. Здесь нужно отметить, что перейти на новую систему можно только с начала календарного года. Для этого, юридическому лицу необходимо заполнить специальную заявку, которая должна быть передана сотрудникам ФНС до окончания года. Начиная с первого января, компания может работать по новой системе налогообложения.

Важно отметить, что для получения возможности перейти на новый режим, доход компании, полученный по итогам третьего квартала, не должен превышать сумму в сто двенадцать миллионов рублей. В противном случае, налоговый орган может отказать в приеме документов. Также организациям предоставляется возможность перехода внутри данной системы, изменив объект налогооблагаемой базы. Внести подобные коррективы можно только с началом нового календарного года.

Кто не может применять упрощенку

Упрощенная система налогообложения для ООО иных форм юрлиц недоступна, если:

- Их учредителем выступает другая компания с долей участия более 25%.

- Ее не могут использовать фирмы, у которых существуют представительства и филиалы.

- Также на нее не могут перейти хозяйствующие субъекты, осуществляющие кредитную или страховую деятельности, ломбарда; производящие продукцию, которая облагается акцизами; или являющихся организаторами азартных игр.

- Кроме того УСН не может применяться налогоплательщиками, у которых показатели по перечисленным в НК РФ критериям выше установленных лимитов.

Как перейти на упрощенку

Чтобы воспользоваться льготными ставками на УСН, надо вовремя перейти на этот режим. Только что зарегистрированные организации могут подать уведомление в течение 30 дней после постановки на учет.

Если же ООО упустило этот срок или выбрало после регистрации другую систему налогообложения, то право перехода на УСН появится уже с нового года. Так, чтобы работать на упрощенке с 1 января 2023 года, надо было подать заявление до 31 декабря 2022 года.

В заявлении всего одна страница, где надо указать следующие данные:

- ИНН и КПП, если они уже присвоены;

- полное наименование компании;

- дату, с которой будет применяться УСН;

- объект налогообложения (Доходы или Доходы минус расходы).

В ИФНС подают два экземпляра заявления, на одном инспектор оставит отметку о принятии. Этот экземпляр надо сохранить, потому что документа, подтверждающего переход на УСН, налоговая инспекция не выдает.

Ответы на распространенные вопросы

Вопрос: Включаются ли в состав доходов при УСН стоимость имущества, которое компания получила по бартеру?

Ответ: Да, нужно. В этом случае в компании находящейся на УСН возникает доход, даже если они в оплату получают другое имущество. Помимо этого, при определении дохода, налогоплательщики на УСН должны отталкиваться от норм статьи 249 НК РФ, в которой говорится, что в выручку включаются поступления не только в денежном выражении, но и в натуральной форме. То есть, если компания получает имущество по бартеру, то его рыночная стоимость должна включаться в состав доходов, подлежащих налогообложению.

Вопрос: Будут ли признаваться в составе доходов при УСН денежные средства, ошибочно поступившие на расчетный счет и после возвращенные контрагенту?

Ответ: Если средства на расчетный счет поступили ошибочно и они возвращены плательщику, то в составе доходов при УСН они не учитываются. Данные суммы не следует отражать в Книге доходов и расходов по упрощенке. Ошибочно перечисленные денежные средства не являются доходом от реализации или внереализационными доходами, поэтому в качестве дохода они не учитываются.

Изменения в УСН в 2021 году

- Налоговые ставки.Согласно поправкам в налоговом кодексе РФ, которые вступили в силу с 1 января 2021 года, регионы вправе изменять налоговые ставки, действующие на УСН. Ранее такая возможность была предусмотрена только для объекта налогообложения доходы минус расходы. Регионы на свое усмотрение могли снижать налоговую ставку с 15% до 5%.Теперь ставку можно менять и для объекта налогообложения доходы. У регионов появилась возможность снижать налоговые ставки с 6% до 1%.Для новых субъектов РФ – Крыма и Севастополя в текущем году предусмотрена возможность снижения налоговой ставки до 0%.Также предусмотрена возможность установления льготной ставки 0% для ИП, занимающихся предоставлением бытовых услуг в социальной, производственной и научной сферах.

- Предельный размер доходов на УСН.Увеличен порог предельного размера доходов, для которых разрешено применение УСН. В 2021 году те, чей доход не будет превышать 79,74 миллионов, смогут работать по УСН. А также организации с доходом за первые три квартала не более 59,805 миллионов рублей смогут в 2021 году подать заявление на переход на упрощенную систему налогообложения.

Кому невыгодно применять УСН.

Прежде, чем выбирать упрощенную систему налогообложения, ответьте на один вопрос:

будут ли среди ваших клиентов плательщики НДС?

Если да, то таким клиентам будет невыгодно работать с вами, т.к. со стоимости купленных у вас товаров и услуг они не смогут возместить НДС, а значит с большой долей вероятности откажутся от сотрудничества с вами, особенно если сумма сделки большая. Плательщикам НДС выгоднее сотрудничать с такими же плательщиками НДС.

Можно удержать клиента дав ему скидку на сумму НДС, а это уже невыгодно вам.

Если же среди ваших клиентов будут физические лица или такие же упрощенцы, как и вы (либо плательщики ЕНВД, ПСН), то можете смело рассматривать упрощенную систему налогообложения, т.к. она сулит много выгод.

Плательщикам НДС, как правило, невыгодно покупать товары и услуги у контрагентов на УСН.

Как выбрать объект налогообложения?

Предприниматели сами решают, какой объект выбрать и указывают это в уведомлении о переходе на упрощенную систему налогообложения.

Выбор делают не раз и навсегда — с начала календарного года можно поменять один объект на другой.

Выбора нет только у участников договоров простого товарищества и доверительного управления имуществом — они могут применять только объект «Доходы минус расходы».

Какой объект для вас лучше — «Доходы» или «Доходы минус расходы» зависит от соотношения выручки и затрат в вашем бизнесе.

Понятно, что в разные периоды может быть по-разному, но нужно высчитать примерное соотношение. Если затраты не будут превышать 60% в общей доле выручки, то лучше остановиться на объекте «Доходы». При больших затратах становится выгодным объект «Доходы минус расходы».

Помимо этого, нужно быть уверенными, что все расходы можно будет документально подтвердить, потому что неподтвержденные расходы налоговая инспекция не примет.

Если большие расходы предстоят только на начальном этапе бизнеса (например, будет закупаться оборудование, мебель для офиса, инструменты и т.д.), то выгоднее сначала выбрать объект «Доходы минус расходы», а со следующего года перейти на «Доходы».

При небольших оборотах до 500 тысяч рублей в год всегда выгоднее объект «Доходы», т.к. в этом случае весь налог покрывается за счет фиксированных страховых платежей ИП за себя.

Чтобы выбрать, какой объект налогообложения выгоднее, нужно знать примерный уровень предстоящих доходов и расходов.

Как работает предприятие на УСН

Бухгалтерский и налоговый учеты осуществляются способами, которые выбирает организация. Фирма может вести бухгалтерский учет на “упрощенке” так же, как и при ОСНО, либо применять упрощенные режимы ведения учета. К ним относятся:

- полный упрощенный учет, для которого характерно неприменение ряда ПБУ, сокращенный план счетов, использование упрощенных регистров для учета;

- сокращенный упрощенный учет, суть которого в ведении лишь книги фактов хозяйственной деятельности с применением способа двойной записи;

- простой упрощенный учет, аналогичный предыдущему, однако без применения способа двойной записи.

Кроме этого, ООО на УСН необходимо выбрать полный или сокращенный вариант составления отчетности. Сдается декларация один раз в год, для ООО – до 31 марта. Сроки уплаты налогов ООО на УСН выглядят так:

- до 25.04 – за первый квартал;

- до 25.07 – за полугодие;

- до 25. 10 – за девять месяцев;

- до 31. 03 – за год.

Какие налоги платят упрощенцы

Выше мы уже говорили, что ООО на УСН, в общем случае, платят всего один налог – единый. Однако рассчитывается этот налог для двух вариантов упрощенки по-разному.

Дело в том, что под общим названием упрощенной системы объединили два достаточно разных налоговых режимах: УСН Доходы и УСН Доходы минус расходы. И хотя ограничения для перехода на оба этих режима одинаковые, но другие элементы системы налогообложения очень отличаются.

| Элементы системы | УСН Доходы | УСН Доходы минус расходы |

| Налоговая ставка | от 1% до 6% | от 5% до 15% |

| Налоговая база | Полученные доходы | Доходы за минусом расходов |

Как видно, налоговые ставки на УСН намного меньше ставок общей системы налогообложения (ОСНО), где организации платят 20% налога на прибыль и до 20% НДС.

Самое главное отличие между двумя вариантам упрощенной системы – это учет расходов. На УСН Доходы при расчете налога не учитываются никакие расходы, связанные с ведением бизнеса. А на УСН Доходы минус расходы затраты учитываются, но только документально доказанные.

Какие налоги не платит предприниматель, использующий упрощенку

Заменив практически всю совокупность налогов одним УСН, предприниматель существенно снизит налоговую нагрузку.

Особенно это актуально для производственных частных предприятий, для которых существенную нагрузку составляет НДС и налог на имущество.

Выбрав УСН, можно не платить:

- НДФЛ, это налог не платится со всех доходов, связанных с ведением предпринимательской деятельности, но уплачивается с дивидендов, с доходов от продажи личного имущества и с материальной выгоды, получаемой при низкой процентной ставке по займам;

- Налог на прибыль;

- Налог на имущество, применяемое для ведения бизнеса (станки, оборудование). Необходимость платить за здания, помещения, земельные участки, которые у предпринимателя в собственности, сохраняется;

- НДС, кроме отдельных случаев, связанных с импортом товаров на территорию РФ и ведением бизнеса в рамках простого товарищества или концессионного соглашения (ст. 174.1).

Остальные налоги, как федеральные, так и региональные, предприниматель платит в соответствии с законодательством.

При этом никто не снимает с него обязанность удерживать НДФЛ с доходов, которые он выплачивает сотрудникам, уплачивать взносы социальные фонды, пусть и в фиксированном размере.

Каждым ИП, планирующим свою деятельность, налоговый режим может быть применен с начала финансового года.

Предприниматель обязан уведомить ИМНС, где он состоит на учете о выборе им нового налогового режима в период с 1 октября до 31 декабря.

Заявление на выбор УСН составляется в двух экземплярах и направляется в налоговую инспекцию. На втором экземпляре сотрудником инспекции ставится отметка о получении, этот экземпляр уведомления возвращается налогоплательщику. Направить документы можно по почте, подать лично или же направить по электронной почте.

Важной будет именно дата направления, а не получения документов сотрудниками налоговой инспекции.

При этом для возможности оперативно доказать контрагентам факт использования льготного налогового режима лучше обратиться в инспекцию по месту регистрации ИП лично в рабочее время и получить отметку о его вручении.

Коды бюджетной классификации

Уплата налога на УСН в бюджет перечисляется с использованием КБК или кодов бюджетной классификации. Указывается код в специальном разделе платежного поручения.

Система обработки платежей, учитывая указанный КБК, зачислит поступившие средства на соответствующий счет федерального или регионального бюджета.

КБК состоит из нескольких групп цифр, его структура складывается из следующих порядков: код администратора доходов, код вида доходов, код подвида, код сектора госуправления.

Применяемые КБК:

| Вид налогообложения | КБК |

| КБК при первой форме | 182 1 05 01011 01 1000 110 (код для перечисления налога)182 1 05 01011 01 2000 110 (по этому КБК уплачиваются пени)182 1 05 01011 01 3000 110 (используется для штрафных санкций) |

| КБК при второй форме | 182 1 05 01021 01 1000 110 (сам налог)182 1 05 01021 01 2000 110 (пени за просрочку)182 1 05 01021 01 3000 110 (начисленные штрафные санкции) |

| КБК при минимальном налоге | отменен |

Похожие записи:

- Кто не платит авансы по налогу на прибыль в 2023 году

- Правила и порядок действий для перерасчета пенсий

- Как оформить дарственную на машину между близкими родственниками

Источник: poliservis45.ru

Какие налоги уплачиваются при УСН

Какие налоги платятся при УСН, необходимо знать каждому упрощенцу. В статье разберем все налоги, помимо самого УСН, которые могут стать дополнительной налоговой нагрузкой для организаций, применяющих упрощенную систему налогообложения.

- УСН или ОСНО?

- Налоги при УСН

- Налог на прибыль

- НДС

- Налог на имущество

УСН или ОСНО?

Организации при выборе налогового режима чаще всего руководствуются уровнем затрат на налоги. Помимо этого, если был выбран спецрежим, необходимо, чтобы соблюдались все имеющиеся для него ограничения и условия применения.

Упрощенная система налогообложения — это спецрежим, отлично подходящий для малого бизнеса и реально упрощающий жизнь его владельцам. Для того чтобы применять упрощенную систему налогообложения, компания должна подходить по ряду критериев (ст. 346.12-346.13 НК РФ):

Чтобы применять общую систему налогообложения, никаких особых условий соблюдать не нужно. Более того, этот налоговый режим присваивается любой организации или ИП при создании, если не подавалось соответствующее заявление о применении особого спецрежима. Например, для использования УСН в ИФНС в течение 30 дней после регистрации следует подать форму 26.2-1.

Важным отличием УСН от ОСНО является значительное сокращение налогов, отчетности и бухгалтерских обязанностей. Учет у упрощенцев более простой, а состав отчетности меньше. Но следует знать, какие налоги платят при УСН.

Более подробно различия этих режимов налогообложения описаны в нашей статье «Чем отличается УСН от ОСНО?».

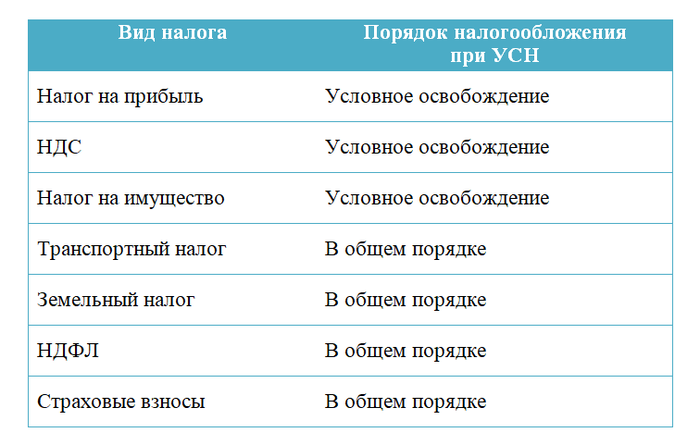

Налоги при УСН

Упрощенцы платят меньше налогов. Это факт. Организации на общей системе вынуждены «расплачиваться» за больший объем бизнеса.

Разберемся, существуют ли налоги, которые никогда не платятся при применении УСН.

Из таблицы видно, что часть налогов, таких как земельный или транспортный налог при УСН, организации обязаны платить наравне со всеми остальными налогоплательщиками. Это связано со спецификой упомянутых налогов — обязанность по их уплате возникает в связи с появлением объекта налогообложения. А наличие транспорта или недвижимости не является обязательным условием для ведения бизнеса. Здесь все равны, послаблений не предусмотрено.

Отдельно стоит отметить НДФЛ и страховые взносы. Их компании, применяющие упрощенную систему налогообложения, также должны уплачивать, как и компании на ОСНО. Такой порядок обусловлен назначением указанных платежей. По НДФЛ организация выступает в качестве налогового агента и не может быть освобождена в принципе.

А отсутствие платежей по страховым взносам будет ущемлять права граждан на социальное страхование и обеспечение. Поэтому эти платежи обязательны к уплате для всех юрлиц.

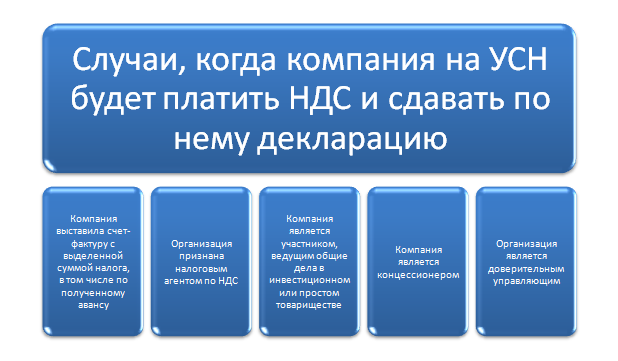

Что означает «условное освобождение»? По таким налогам в общем порядке упрощенцы не являются плательщиками, за исключением особых случаев, упомянутых в НК РФ. Так что организациям на УСН следует все-таки держать руку на пульсе, несмотря на относительное избавление от обязанностей по уплате.

Ниже рассмотрим особенности налогов из категории «условное освобождение» при УСН.

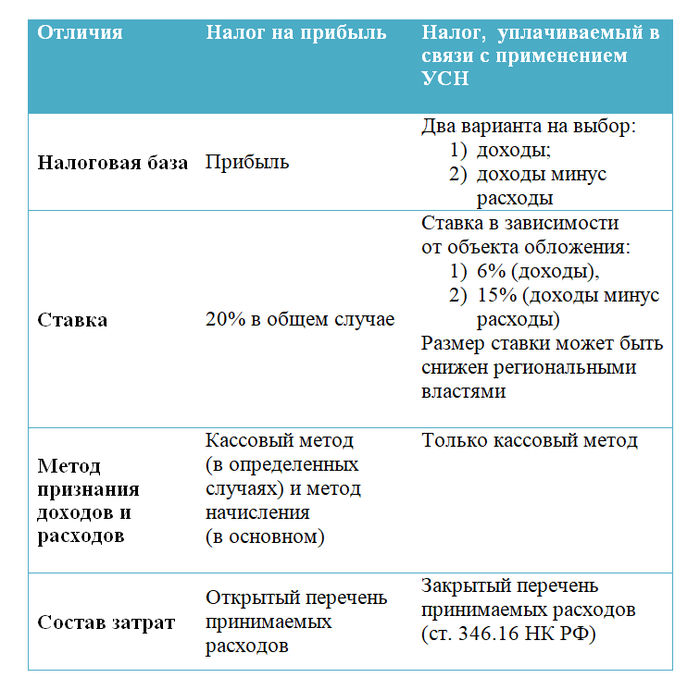

Налог на прибыль

Считается, что налог на прибыль при УСН заменяется налогом, уплачиваемым в связи с применением упрощенной системы налогообложения. Нормативно это, конечно, не так. Но по логике взимания и объекту обложения очень похоже.

А теперь разберемся, в каких случаях налог на прибыль все же подлежит уплате и декларированию, даже если организация на УСН. Для этого обратимся к ст. 346.11 НК РФ. В ней указаны случаи, когда упрощенец будет признан плательщиком налога на прибыль.

Во всех остальных случаях компании на УСН не платят налог на прибыль.

НДС

Налог на добавленную стоимость является косвенным налогом, а его отсутствие при применении УСН — одна из отличительных черт данного спецрежима.

Но в некоторых случаях упрощенцы всё же должны уплатить НДС и подать по нему декларацию:

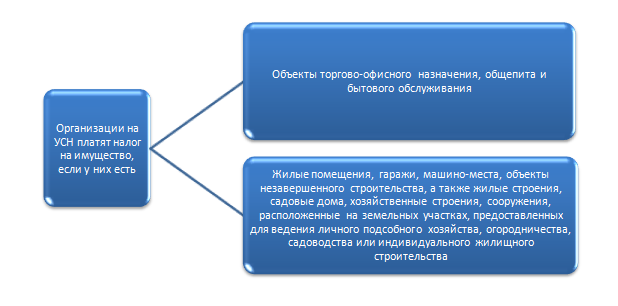

Налог на имущество

Принято считать, что существует освобождение от налога на имущество при УСН. Однако это не совсем верно.

Налоговая база по данному налогу в общем случае определяется по среднегодовой стоимости объекта недвижимости. В отдельных случаях — по кадастровой стоимости.

Если у компании на УСН есть имущество, налоговая база по которому определяется по кадастровой стоимости, nj она будет являться плательщиком по налогу на имущество при УСН в 2020 году.

Компании на УСН освобождаются от уплаты налога на прибыль, НДС и налога на имущество. Но при определенных обстоятельствах, которые мы перечислили выше в статье, организации, применяющие упрощенную систему налогообложения, обязаны уплатить и эти налоги.

Еще больше информации — в разделе «УСН».

Источник: xn--h1apee0d.xn--p1ai