Кроме того, рассмотрим плюсы и минусы данной системы, а также разберемся в том, выполнения каких обязательств будут требовать налоговые органы и какие нюансы стоит учесть при УСН.

Вам помогут документы и бланки:

- Бланк уведомления о переходе на УСН

- Бланк уведомления о смене объекта налогообложения

- Образец уведомления о переходе на УСН с ОСНО

- Образец уведомления о смене объекта налогообложения

- Расшифровка аббревиатуры УСН

- Что такое УСН для ИП простыми словами

- Система налогообложения УСН: кто применяет

- Упрощенная система налогообложения: преимущества и недостатки

- Уплата УСН

- Что выбрать в качестве объекта исчисления: «доходы» или «доходы минус расходы»

Расшифровка аббревиатуры УСН

Государство предоставляет всем компаниям и предпринимателям возможность выбора системы налогообложения. На сегодняшний день существует несколько таких систем, среди которых УСН.

Выбор системы налогообложения для ИП и юридических лиц: усн, енвд, патент, налог на самозанятых

Упрощенная система налогообложения (УСН) — это налоговый режим, особенностью которого является сниженная налоговая нагрузка, а также более простое ведение как налогового, так и бухгалтерского учета. Для того чтобы находиться на упрощенной системе налогообложения, необходимо соблюдать установленные государством условия. О них поговорим чуть позже.

Начинающие небольшие фирмы или ИП по ряду причин предпочитают использовать упрощенную систему налогообложения, так как она во многом выгоднее, нежели общая система налогообложения (ОСНО).

Являясь довольно удобным инструментом для регулирования налоговой нагрузки, УСН позволяет малому бизнесу в какой-то мере укрепить свои позиции, ведь упрощенка так или иначе дает возможность экономить на налогах. УСН — это расшифровка налогового режима, где упрощенный заменяет сразу несколько других налогов, в общем случае налог на прибыль, налог на имущество организаций, НДС.

Что такое УСН для ИП простыми словами

Система налогообложения УСН предусмотрена НК РФ. Отличительной чертой при ведении упрощенки является возможность налогоплательщика добровольно определить объект налогообложения:

- доходы, облагаемые по ставке 6%;

- доходы минус расходы — 15%.

Что такое УСН для ИП простыми словами? Это возможность уменьшить налоговую нагрузку и сдавать отчетность раз в год. При расчете налога по упрощенке учитывается доход, определяемый в порядке, установленном пп. 1 и 2 ст. 248 НК РФ, в том числе выручка от продажи товаров (услуг), поступление арендной платы, а также прочие доходы, в том числе проценты от выданных займов.

Некоторые доходы все же не принимаются во внимание при формировании налоговой базы:

- доход от продажи личного имущества, которое ИП не использует в предпринимательской деятельности;

- проценты по вкладам в банк, получаемые предпринимателями;

- полученная предпринимателем сумма задатка или залога;

- субсидии, выданные предпринимателю государством и относящиеся к целевому финансированию по списку, указанному в ст. 251 НК РФ, также не формируют налоговую базу.

С полным списком поступлений, не относящихся к налоговой базе, можно ознакомиться в ст. 251 НК РФ. Таким образом, режим налогообложения УСН довольно удобен, но имеет свои нюансы.

Налогообложение ИП на УСН по доходам от «своего» нерезидента

Ознакомьтесь с порядком формирования отчетности для ИП на УСН без работников в другой нашей статье.

Система налогообложения УСН: кто применяет

Налогообложение УСН требует от ИП и организаций соблюдения определенных условий, предусмотренных законом. Чтобы применять УСН, предприниматели и юрлица должны соответствовать следующим требованиям:

- в штате предприятия или ИП должно числиться не больше 100 человек;

- выручка за год не должна быть свыше 150 млн руб. (для тех, кто хочет с нового года перейти на УСН, выручка за 9 месяцев текущего года не должна быть больше 112,5 млн руб.);

- остаточная стоимость активов не должна превышать 150 млн руб.;

- другие фирмы не должны владеть уставным капиталом компании, претендующей на УСН, больше чем 25%;

- у предприятия не должно быть филиалов.

Обратите внимание! С 2021 года законодатель увеличены лимиты для применения УСН путем ввода так называемого переходного коридора. В соответствии с этим нововведением предприятия, превысившие предел численности сотрудников на 30 человек и/или предел дохода на 50 млн руб., не потеряют право на применение спецрежима, но налог будут уплачивать по ставке 8% с доходов или 20% с доходов за вычетом расходов.

Но даже в случае, если все условия и были соблюдены, некоторые предприниматели или компании не смогут применять налоговый режим УСН. К ним относятся:

- банки, финансовые компании, ломбарды, НПФ;

- зарубежные компании;

- фирмы, производящие или продающие подакцизные товары (спиртные напитки, табак и пр.).

С полным списком юридических лиц, которые не вправе применять УСН, можно ознакомиться в ст. 346.12 НК РФ.Скачать бланк и образец уведомления о переходе на УСН можно в начале статьи.

Стоит отметить также, что те предприниматели, кто использует УСН, имеют возможность при желании сменить объект налогообложения в начале следующего года, но об этом до 31 декабря должны уведомить налоговую. Исключение составляют только участники договора простого товарищества, договора о совместной деятельности или договора доверительного управления имуществом. Для них возможен лишь вариант налогообложения «доходы минус расходы».Скачать бланк и образец уведомления о смене объекта налогообложения можно в начале статьи.

Упрощенная система налогообложения: преимущества и недостатки

Налоговый режим УСН — что это дает ИП и компаниям? Упрощенка, несомненно, имеет массу преимуществ перед прочими системами налогообложения, такие как:

- сдача отчетности один раз в год;

- возможность получить сниженную процентную ставку и льготы от властей региона (в некоторых регионах ставка может составлять всего 1% в год, если объектом налогообложения выступают «доходы», и 5% в год, если это «доходы минус расходы»);

- отсутствие индексации по ежегодным взносам (т. е. размер налога будет зависеть лишь от фактических расходов и прибыли);

- упрощенное ведение бухгалтерского и налогового учетов;

- возможность самостоятельно определить объект налогообложения.

Данная система налогообложения также имеет и свои минусы. Так, при заключении крупной сделки (и как следствие роста оборотов) компания может лишиться права на УСН. В таком случае придется быстро доплачивать налоги и сдавать необходимую отчетность. С 2021 года, чтобы слететь со спецрежима, нужно будет превысить новый лимит в 200 млн руб.

К минусам УСН можно отнести ее недоступность при определенных видах деятельности, а также ограничение по количеству работников. Возникновение необходимости в увеличении числа рабочих или увеличение доходов обязывает предпринимателей и компании переходить на ОСНО.

Компаниям, планирующим в дальнейшем расширить свой бизнес и открыть дополнительно филиалы, УСН также не подойдет, так как данная система неприменима при их наличии.

Таким образом, чтобы понять, насколько актуальной упрощенка будет на предприятии, необходимо учесть все плюсы и минусы данной системы.

Уплата УСН

УСН — это какой налог? Единый налог при УСН является федеральным (п. 7 ст. 12 НК РФ, Глава 26.2 НК РФ).

Подробнее о том, какие налоги платятся при применении УСН, в статье по ссылке.

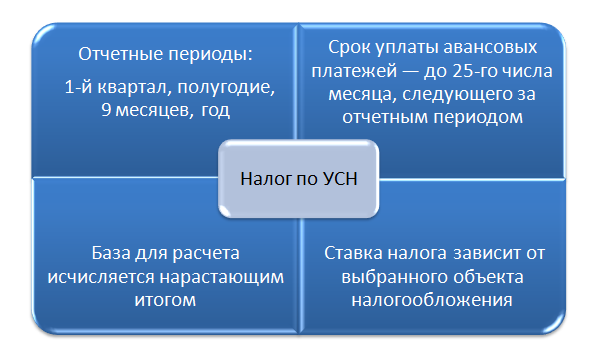

Законодательством РФ установлено, что каждая организация или ИП должны по итогу отчетного периода перечислять в бюджет авансовые платежи по УСН. Отчетными периодами являются: 1-й квартал, полугодие, 9 месяцев (ст. 346.19 НК РФ).

Согласно п. 7 ст. 346.21 НК РФ срок для уплаты аванса по УСН — до 25-го числа месяца, следующего за отчетным периодом. Сроки одинаковы как для компаний, так и для индивидуальных предпринимателей и от выбранного объекта для начисления налога никак не зависят.

Авансовые платежи рассчитываются каждый квартал. База для расчета определяется нарастающим итогом. Ставка, применяемая к базе, зависит от выбранного объекта налогообложения (доходы или доходы минус расходы). Окончательный расчет по УСН будет сделан по итогу года (налогового периода).

По итогам налогового периода УСН уплачивают:

- организации — не позднее 31 марта года, следующего за истекшим налоговым периодом;

- индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Для вашего удобства мы подготовили актуальные КБК по УСН.

Что выбрать в качестве объекта исчисления: «доходы» или «доходы минус расходы»

Как уже упоминалось выше, налогоплательщик сам вправе выбрать, какой объект для исчисления налога будет им использоваться.

По объекту «доходы» ставка установлена в размере 6%. Для определения обязательного платежа при таком выборе необходимо проводить учет поступлений, являющихся доходом для обложения УСН компании или ИП, как в кассу, так и на расчетный счет. По решению властей региона может быть принято решение о снижении ставки, при этом ставка может быть снижена до 1%.

При доходах, уменьшенных на величину расходов, важно помнить, что к учету могут быть приняты только те затраты, которые указаны в ст. 346.16 НК РФ, кроме того, все траты должны быть документально подтвержденными и экономически обоснованными. Также к учету принимаются затраты, если по ним фактически прошла оплата.

При таком объекте налогообложения используется ставка в размере 15%. Субъекты РФ могут уменьшить данный процент до 5. Данная система предусматривает уплату налога даже в том случае, когда получен убыток или размер УСН меньше 1% от полученных доходов — в этом случае платится минимальный налог (налогооблагаемые доходы, умноженные на 1%).

Более подробно с ранжированием ставок на УСН читайте в нашей статье «Налоговая ставка УСН — дифференцирование».

УСН 6% лучше всего применять в случае, когда доля расходов относительно небольшая или их вовсе невозможно подтвердить документально.

Что же касается УСН 15%, то такая система дает наибольшее снижение налоговой нагрузки, поэтому считается более выгодной. Использовать ее лучше всего, когда расходы составляют свыше 50–60% от суммы доходов.

Напоминаем, что с 2021 года вводятся дополнительные новые ставки 8% и 20%.

При дальнейшем превышении данных показателей возможность применять УСН пропадает.

УСН, или упрощенная система налогообложения, — это специальный налоговый режим, позволяющий снизить налоговую нагрузку, вместе с тем он упрощает ведение бухгалтерского и налогового учета. Для того чтобы находиться на упрощенке, налогоплательщик должен соблюдать ряд условий, установленных законодательством.

Одним из преимуществ такой системы является возможность самостоятельного выбора объекта налогообложения (доходы либо доходы минус расходы). Кроме того, выбранный ранее объект налогообложения, если компания или ИП посчитает его для себя невыгодным, можно легко сменить в начале следующего года. Выплаты по УСН производятся авансовыми платежами по итогам отчетного периода (поквартально). Итоговый платеж осуществляется по окончании налогового периода (года).

Еще больше материалов по теме — в рубрике «УСН».

Источник: xn--h1apee0d.xn--p1ai

Упрощенная система налогообложения (УСН)

Последние новости УСН, документы, отчетность, практика применения «упрощенки»

Какие налоги заменяет уплата единого налога при УСН. Часть 1

Опубликовано 29 января 2008 автором Usn.su

Первая часть из цикла из 4 статей на тему «Какие налоги заменяет уплата единого налога при УСН». В статьях подробно рассмотрены все виды налогов, а также огромное количество спорных вопросов и ситуаций, ответы на которые нашли отражение в данной статье.

Применение упрощенной системы налогообложения, предусмотренной главой 26.2 Налогового кодекса РФ, подразумевает замену единым налогом целого ряда налогов.

Вместо налога на прибыль, налога на имущество и единого социального налога (ЕСН) организации и предприниматели, перешедшие на упрощенную систему налогообложения, рассчитывают и перечисляют в бюджет единый налог. Организации, работающие по УСН, не признаются плательщиками налога на добавленную стоимость (НДС), за исключением случаев, когда налог подлежит уплате в соответствии со статьей 151 Налогового кодекса РФ при ввозе товаров на территории России.

С «упрощенцами» и НДС связано огромное количество вопросов и спорных моментов. Например, если организация в какой-то определенный момент перешла с общей системы налогообложения на упрощенную, как в этот переходный момент она должна исчислять и уплачивать НДС (если должна)?

Чиновники имеют следующую точку зрения на данную проблему (письмо Минфина России от 16 декабря 2005 г. № 03-04-11/237). Согласно пункту 2 статьи 346.11 главы 26.2 «Упрощенная система налогообложения» Налогового кодекса РФ организации, применяющие упрощенную систему налогообложения, при осуществлении операций по реализации товаров (работ, услуг) налогоплательщиками налога на добавленную стоимость не признаются. Таким образом, НДС не облагаются операции, осуществляемые организацией в период применения данной системы налогообложения. Что касается операций, осуществленных до перехода на упрощенную систему налогообложения, то по таким операциям налог на добавленную стоимость должен уплачиваться в порядке, предусмотренном главой 21 «Налог на добавленную стоимость» Налогового кодекса РФ.

Запись опубликована автором Usn.su в рубрике Мастер-класс с метками Единый налог, ЕСН, НДС. Добавьте в закладки постоянную ссылку.

Источник: usn.su

Налоги и страховые взносы при УСН

Упрощенная система налогообложения — один из действующих в РФ специальных налоговых режимов. Он ориентирован на малый бизнес и нацелен на то, чтобы упростить расчет и уплату налогов в предпринимательской деятельности.

УСН освобождает организации и ИП только от некоторых налогов.

По общему правилу это НДС, налог на прибыль (НДФЛ) и налог на имущество организаций (физлиц). Но из этого правила есть исключения. В некоторых случаях «упрощенцы» должны платить эти налоги.

Например, НДС, если «упрощенец» является налоговым агентом, или налог на имущество организаций, если у компании есть имущество, облагаемое по кадастровой стоимости.

Остальные налоги и все страховые взносы при УСН платить нужно. К таким налогам, например, относятся земельный и транспортный налоги.

Какие налоги заменяет УСН

«Упрощенка» освобождает только от некоторых налогов. Какие именно это налоги, зависит от того, кто применяет спецрежим: организация или ИП.

Какие налоги не платят организации на УСН Компании не платят:

- НДС, кроме отдельных случаев;

- Налог на прибыль, за исключением налога с отдельных видов доходов и налога, который вы платите как налоговый агент;

- Налог на имущество с недвижимости, которая облагается по среднегодовой стоимости.

Остальные налоги организации на спецрежиме платят так же, как на ОСН, если есть соответствующие операции или объекты обложения.

Какие налоги не платят ИП на УСН:

- НДС, за исключением отдельных случаев;

- НДФЛ с доходов от предпринимательской деятельности, кроме налога с дивидендов и доходов, облагаемых по ставке 9% и 35%;

- Налог на имущество с недвижимости, которая используется в бизнесе. Исключение — недвижимость, которая включена в специальный Перечень торгово-офисной недвижимости, облагаемой по кадастровой стоимости. С нее нужно платить налог на имущество (с учетом особенностей, предусмотренных п. 10 ст. 378.2 НК РФ).

Остальные налоги ИП на спецрежиме платят так же, как предприниматели на ОСН, если есть соответствующие операции или объекты обложения.

Какие налоги и страховые взносы нужно платить на УСН

Все плательщики на УСН с объектом «доходы» и «доходы минус расходы» налоги и страховые взносы уплачивают одинаково.

От объекта налогообложения это не зависит. Перечень обязательных платежей на УСН зависит от того, кто ее применяет: организация или ИП.

При УСН нужно платить земельный налог, если у вас есть земельные участки в собственности, на праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения (если вы — ИП). Более того, ни один налоговый режим не освобождает от уплаты земельного налога.

Организации должны платить такие налоги:

- Налог при УСН с объекта «доходы» либо «доходы минус расходы»;

- НДС по отдельным операциям;

- Налог на прибыль с отдельных доходов, а также в том случае, когда организация является налоговым агентом;

- Акцизы, если есть операции с подакцизными товарами, которые не связаны с их производством. Если организация производит такие товары, то она не вправе применять УСН;

- НДФЛ в качестве налогового агента с выплат работникам и другим физическим лицам;

- Водный налог, если фирма по лицензии пользуется водными объектами;

- НДПИ, если она является пользователем общераспространенных полезных ископаемых. Если организация добывает и реализует иные полезные ископаемые, то она не вправе применять УСН;

- Налог на имущество, если есть недвижимость, которая облагается по кадастровой стоимости;

- Транспортный налог при наличии зарегистрированных на организацию транспортных средств;

- Земельный налог, если есть земельные участки в собственности или на праве постоянного (бессрочного) пользования.

Страховые взносы компании на спецрежиме платят те же, что и организации на ОСН. А именно взносы:

- На ОПС;

- На ОМС;

- По ВНиМ;

- На страхование от несчастных случаев на производстве.

ООО платят те же налоги и страховые взносы, что и другие компании на УСН. Никаких исключений или дополнительных платежей для них не предусмотрено.

ИП должны платить такие налоги:

- Налог при УСН с объекта «доходы» либо «доходы минус расходы»;

- НДС по отдельным операциям;

- НДФЛ с дивидендов и доходов, облагаемых по ставке 9%, 35%, а также с доходов, которые были получены не от предпринимательской деятельности;

- НДФЛ в качестве налогового агента с выплат работникам, если они есть, и другим физическим лицам;

- Акцизы, если есть операции с подакцизными товарами, которые не связаны с их производством. Если ИП производит такие товары, то он не вправе применять УСН;

- Водный налог при пользовании водными объектами по лицензии;

- НДПИ, если предприниматель признается пользователем общераспространенных полезных ископаемых. Если он добывает и реализует иные полезные ископаемые, то применять УСН нельзя;

- Налог на имущество физических лиц с недвижимости, которую ИП: не использует в бизнесе или использует, но она включена в специальный перечень торгово-офисной недвижимости, облагаемой по кадастровой стоимости (с учетом особенностей, предусмотренных п. 10 ст. 378.2 НК РФ);

- Транспортный налог, если есть зарегистрированные на него транспортные средства;

- Земельный налог, если есть земельные участки в собственности, на праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Страховые взносы предприниматели на УСН платят:

- С выплат работникам — взносы на ОПС, на ОМС, по ВНиМ и на страхование от несчастных случаев на производстве — в общем порядке;

- За себя — взносы на ОПС и ОМС.

Комментарии

Бутурлин Алексей Аркадьевич

Защита интересов налогоплательщиков, выявление налоговых резервов, возврат излишне уплаченных налогов, оптимизация налогообложения. Московский государственный юридический университет имени О. Е. Кутафина.

Рекомендуем

- Вернуть переплату по НДФЛ в 2022 году: заявление, сроки

- Изменение срока уплаты налога: отсрочка, рассрочка, инвестиционный налоговый кредит

- Оплата налогов за третьих лиц: порядок заполнения платежного поручения, образец

- При каких условиях обязанность по уплате налога считается исполненной

- Общие правила уплаты налогов в 2022 году: порядок, сроки и способы

- Ответственность за неуплату или несвоевременную уплату налогов

Источник: nalognalog.ru