В соответствии с требованиями Федерального закона N115-ФЗ одной из обязанностей организаций, осуществляющих операции с денежными средствами или иным иму ществом, является установление и идентификация бенефициарных владельцев юридических лиц. В то же время, любое юридическое лицо обязано располагать информацией о своих бенефициарных владельцах и принимать меры по установлению сведений в отношении своих бенефициарных владельцев.

Исходя из этого, юридические лица обязаны идентифицировать бенефициарных владельцев как собственных так и клиентов; а индивидуальные предприниматели только устанавливать бенефициарных владельцев клиентов.

Для корректного выявления и идентификации бенефициарных владельцев в соответствии с нормами законодательства по ПОД/ФТ/ФРОМУ на вебинаре:

- прокомментируем изменения, вносимые Федеральным законом от 05.12.2022N498-ФЗ;

- дадим практические рекомендации по идентификации и выявлению бенефициарных владельцев;

- разберем основные методы выявления бенефициарных владельцев на конкретных примерах.

Программа вебинара:

Правила внутреннего контроля некредитной финансовой организации ПОД/ФТ и ФРОМУ

- Общие требования по выявлению бенефициарных владельцев.

- Обязанности юридических лиц по выявлению и раскрытию информации о своих бенефициарных владельцах в соответствии с нормами ст.6.1 ФЗ N 115-ФЗ .

- Обязанности субъектов ФЗ N115-ФЗ по выявлению и идентификации бенефициарных владельцев клиентов в соответствии с нормами п.п. 2 п.1 ст.7 ФЗ N 115-ФЗ .

- Процедура выявления и идентификации бенефициарных владельцев.

- Методика выявления бенефициарных владельцев при многоуровневой структуре владения.

- Меры ответственности за неисполнение обязанности по идентификации и выявлению бенефициарных владельцев.

Запись на вебинар можно осуществить несколькими способами:

Источник: proftest.ru

Особенности контроля за аудиторами в сфере ПОД/ФТ и ФРОМУ с 27 июля 2021

Согласно Федеральному закону «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (далее – Федеральный закон № 115-ФЗ) аудиторские организации и индивидуальные аудиторы входят в число субъектов национальной антиотмывочной системы. Федеральным законом от 11 июня 2021 г. № 165-ФЗ «О внесении изменений в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» уточнены положения Федерального закона № 115-ФЗ, посвященные организации и осуществлению контроля (надзора) в сфере противодействия легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения (далее – ПОД/ФТ и ФРОМУ).

С учетом новелл Федерального закона от 11 июня 2021 г. № 165-ФЗ основными элементами системы контроля за аудиторскими организациями и индивидуальными аудиторами в сфере ПОД/ФТ и ФРОМУ являются:

Правила внутреннего контроля организации в целях ПОД/ФТ и изменения в 115-ФЗ. Обзор изменений.

объекты контроля – аудиторские организации и индивидуальные аудиторы (далее вместе – аудиторы);

предмет контроля – соблюдение аудиторами требований, установленных Федеральным законом № 115-ФЗ и принимаемыми в соответствии с ним нормативными правовыми актами (далее – обязательные требования), а также исполнение решений, принимаемых по результатам мероприятий контроля;

субъекты контроля – Росфинмониторинг, Казначейство России и саморегулируемая организация аудиторов;

дистанционный мониторинг – анализ информации, поступающей в Росфинмониторинг в соответствии с Федеральным законом № 115-ФЗ; организуется и проводится Росфинмониторингом; цель – выявление риска несоблюдения аудиторами обязательных требований; информация по результатам дистанционного мониторинга передается другим субъектам контроля для осуществления ими контроля в сфере ПОД/ФТ и ФРОМУ;

подход к организации контроля – риск-ориентированный; предусматривает отнесение деятельности аудиторов к определенному уровню риска несоблюдения обязательных требований; уровни риска формируются субъектами контроля с учетом в том числе результатов национальной оценки рисков, секторальной оценки рисков, дистанционного мониторинга;

порядок организации и осуществления контроля – утверждается Правительством Российской Федерации; включает в том числе порядок организации и проведения дистанционного мониторинга, права и обязанности объектов контроля, возникающие в связи с организацией и осуществлением контроля в сфере ПОД/ФТ и ФРОМУ, порядок взаимодействия Росфинмониторинга с другими субъектами контроля по вопросам организации этого контроля;

обмен информацией между субъектами контроля – осуществляется на основе отдельных соглашений между Росфинмониторингом и другими субъектами контроля; в соглашениях определяются объем и порядок представления информации, необходимой для осуществления контроля в сфере ПОД/ФТ и ФРОМУ; обмен информацией ведется через личные кабинеты субъектов контроля, размещенные на официальном Интернет-сайте Росфинмониторинга.

Национальная оценка рисков

Федеральным законом от 11 июня 2021 г. № 165-ФЗ определено, что национальная оценка рисков совершения операций (сделок) в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма – это деятельность по выявлению и (или) предотвращению рисков совершения операций (сделок) в целях легализации (отмывания) доходов, полученных преступным путем, финансирования терроризма, выработке мер по минимизации этих рисков. Национальная оценка рисков организуется Росфинмониторингом во взаимодействии с государственными органами, Банком России, Федеральной нотариальной палатой, Федеральной палатой адвокатов Российской Федерации, саморегулируемой организацией аудиторов при участии организаций, осуществляющих операции с денежными средствами или иным имуществом. Она проводится в соответствии с рекомендациями, утвержденными Росфинмониторингом.

Последняя национальная оценка рисков проводилась в 2017-2018 г. Отчеты о ее результатах размещены на официальном Интернет-сайте Росфинмониторинга.

Секторальная оценка рисков

Исходя из Федерального закона от 11 июня 2021 г. № 165-ФЗ, помимо национальной оценки рисков совершения операций (сделок) в целях легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма, проводится секторальная оценка таких рисков. В ходе этой оценки указанные риски выявляются для отдельных секторов экономической деятельности. Секторальная оценка рисков проводится Росфинмониторингом и соответствующими контрольными органами. Порядок проведения секторальной оценки рисков в сфере аудиторской деятельности устанавливается субъектами контроля в этой сфере. Секторальная оценка рисков проводится с учетом результатов национальной оценки рисков.

Последняя секторальная оценка рисков в сфере аудиторской деятельности проводилась в 2018 г. Отчет о ее результатах размещен на официальном Интернет-сайте Минфина России.

Вступление в силу

Изменения, внесенные в Федеральный закон № 115-ФЗ Федеральным законом от 11 июня 2021 г. № 165-ФЗ, вступают в силу с 27 июня 2021 г.

Уточнены процедуры работы Совета по аудиторской деятельности

Приказом Минфина России от 19 апреля 2021 г. № 64н внесены изменения в Положение о совете аудиторской деятельности, утвержденное приказом Минфина России от 29 декабря 2009 г. № 146н. Цель этих изменений – уточнение процедур работы Совета, связанных с проведением голосования членов Совета, функциями Совета, представлением ежегодного отчета Совета в Минфин России.

Изменения вступили в силу 31 мая 2021 г.

Департамент регулирования бухгалтерского учета,

финансовой отчетности и аудиторской деятельности

Источник: xn—-7sbbbsdmnftwg9cim8jpa2c.xn--p1ai

Как компании соответствовать требованиям ПОД/ФТ

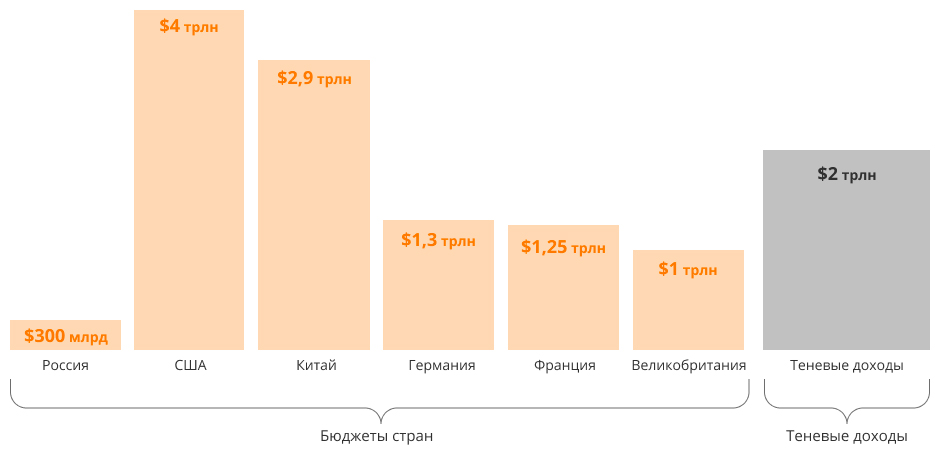

Ежегодно в мире легализуется два трлн долларов преступных денег. Теневые доходы сопоставимы с бюджетами развитых стран. Например, в 2019 году в российский бюджет поступило 20,187 трлн рублей, т. е. 300 млрд долларов по курсу 2019 года. Бюджет США в 2019 году составил 3,4 трлн долларов, Китая — 2,9 трлн долларов. Бюджет европейских стран — Германии, Франции, Великобритании, — в сумме не превысил 4 трлн долларов (данные взяты из отчета Министерства финансов РФ за 2019 год и официальных СМИ).

Если преступные деньги резко влить или, наоборот, вывести с финансового рынка в больших объемах, можно в корне изменить экономическую ситуацию, вплоть до социальных и политических катаклизмов. Нелегальные деньги опасны и тем, что часто идут на финансирование терроризма, наркобизнеса, торговли людьми и оружием. Незаконно полученные деньги угрожают национальной экономике и безопасности общества.

Для противодействия отмыванию денег или финансированию терроризма (ПОД/ФТ) в России работает финансовая разведка.

Кто и зачем занимается финансовой разведкой

Финансовой разведкой в России занимается Федеральная служба по финансовому мониторингу (Росфинмониторинг), которую создали в 2001 году.

Стараниями финансовой разведки имидж России на мировой арене сильно изменился в положительную сторону. За год работы, в 2002 году, Россия покинула черный список ФАТФ — международной группы, которая разрабатывает меры по противодействию легализации преступных доходов. В 2003 году Россия стала членом ФАТФ, а в 2013 — лидером. В 2019 году Россия заняла пятое место в мировом рейтинге по эффективности антиотмывочной деятельности. Высокие позиции в мировом сообществе открывают новые экономические возможности для страны.

Повысить рейтинг в списке ФАТФ удалось благодаря принятию жестких законов в области ПОД/ФТ и контролю за доходами граждан и компаний.

Правовое обеспечение финансовой разведки

В арсенале финансовой разведки четыре десятка правовых актов – федеральные законы, указы и распоряжения Правительства РФ, Центробанка, Пробирной палаты РФ и Росфинмониторинга.

Основополагающий закон, который регулирует работу поднадзорных организаций — 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 года. В нем прописаны права и обязанности организаций, которые работают с денежными средствами, и полномочия контролирующих органов.

Что входит в задачи финансовой разведки

Задача Росфинмониторинга — сбор, обработка и анализ информации о денежных сделках. Полученная информация консолидируется в единой базе и используется поднадзорными организациями, Центробанком и правоохранительными органами.

Росфинмониторинг собирает информацию не о всех сделках, а только об операциях обязательного контроля:

- денежные или имущественные операции на сумму больше 600 000 рублей;

- сделки с недвижимым имуществом на сумму больше 3 000 000 рублей;

- денежные или имущественные операции, в которых хотя бы одна из сторон — гражданин или проживает в стране из черного списка ФАТФ.

Кто обязан подавать сведения в Росфинмониторинг

Отчитываться перед Росфинмониторингом должны следующие организации:

- юридические и аудиторские компании;

- нотариальные конторы;

- банки;

- брокерские компании;

- негосударственные пенсионные фонды;

- участники фондового рынка;

- микрофинансовые организации и кредитно-потребительские кооперативы;

- ломбарды и ювелирные магазины;

- лизинговые фирмы;

- риэлторские агентства;

- страховые компании;

- операторы по приему платежей и финансовых платформ.

Перечисленные компании должны встать на учет в Росфинмониторинге и направлять ему информацию об операциях обязательного контроля, а также о подозрительных и замороженных сделках.

Чек-лист для поднадзорной компании

1. Зарегистрироваться в Личном кабинете Росфинмониторинга.

Вместе с регистрацией организация получит доступ к списку запрещенных лиц, с которым нужно сверяться в процессе работы. В личном кабинете можно подавать сведения о подозрительных клиентах. Также там можно сдавать отчетность в электронном виде.

2. Разработать внутренние правила.

В каждой организации должны быть правила внутреннего контроля (ПВК).

Правила разрабатываются руководителем организации по рекомендациям, которые приводит Росфинмониторинг. Если в 115-ФЗ вносятся изменения, в ПВК тоже нужно внести изменения в течение трех месяцев.

ПВК включают бланки внутренних сообщений о сомнительных сделках, анкеты клиентов и т. д.

3. Назначить ответственного сотрудника за ПОД/ФТ

Ответственный сотрудник должен пройти обучение в сфере ПОД/ФТ, пройти инструктаж и ежегодно повышать квалификацию. У него не должно быть непогашенной судимости за экономические преступления и преступления против государственной власти.

Порядок работы поднадзорной организации

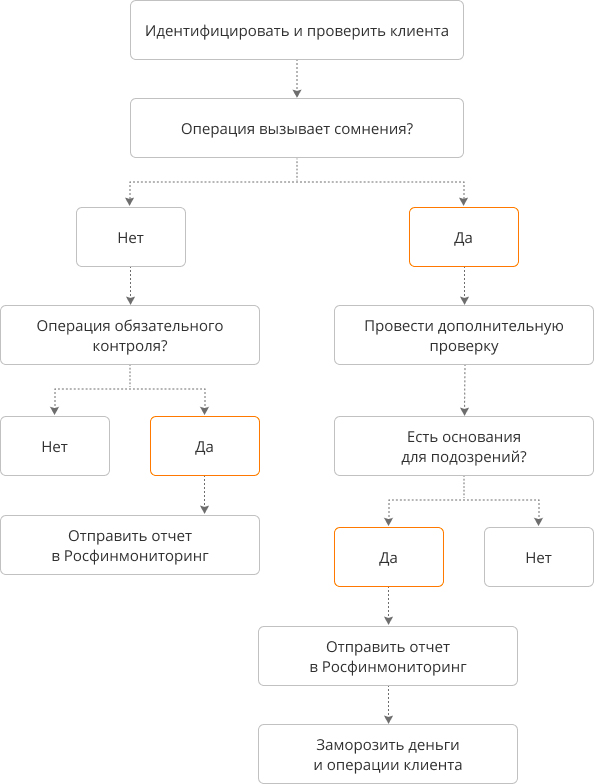

Чтобы не нарушать закон, все сделки обязательного контроля компания должна проводить по следующем маршруту:

1. Идентифицировать клиента, изучить его деятельность, репутацию и источники дохода.

У физических лиц выясняются личные и контактные данные, гражданство. Обязательно нужна копия паспорта. У юридических лиц — регистрационные данные, организационно-правовая форма, ИНН.

Информация должна храниться 5 лет. Если работа с клиентом ведется на постоянной основе, как, например, в пенсионных или в инвестиционных фондах, информацию нужно регулярно обновлять.

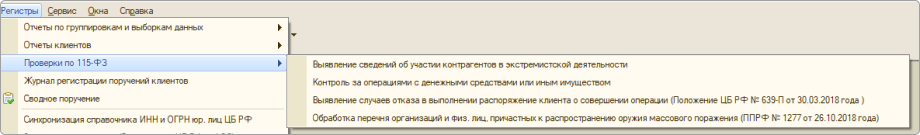

Проверку старых и новых клиентов можно автоматизировать с помощью «1С‑Рарус: Бэк-офис». Всего в пару кликов можно проверить причастность клиентов к экстремистским организациям, актуализировать информацию по всем операциям, в том числе подозрительным.

Проверка клиентов в «1С‑Рарус: Бэк-офис»

2. Предоставлять информацию в Росфинмониторинг.

В течение трех дней после заключения сделки, нужно отправить отчет. В отчете нужно указать данные об операции и сведения о клиенте.

3. В случае сомнений в легальности используемых денег провести дополнительную проверку.

Данное требование распространяется на все сделки, даже если они не относятся к операциям обязательного контроля.

Сомнения может вызвать необычный характер сделки: подозрительное поведение клиента, несоответствие деятельности клиента покупаемым активам и т. д. В таких случаях формируется заявка в Росфинмониторинг, который принимает решение о легальности операции.

- Пока проходит проверка, заблокировать денежные средства и остановить операции клиента.

Заморозка длится 5 дней. За это время Росфинмониторинг проверяет сделку и решает ее дальнейшую судьбу.

Как осуществляется контроль

Написать правила и назначить кого-то ответственным за ПОД/ФТ чисто для галочки и забыть про них не получится. Росфинмониторинг регулярно оценивает работу поднадзорных организаций. Для этого он разработал шкалу оценки добросовестности.

- Активность. Оценивается, насколько активно компания сотрудничает с финансовой разведкой: скачивает материалы из личного кабинета, заполняет опросники.

- Внутренний контроль Оценивается работа ответственного за ПОД/ФТ сотрудника, соответствие ВПК нормам закона.

- Информирование. Оценивается, насколько оперативно компания отправляет информацию в Росфинмониторинг. Для обычных сделок срок — три дня после подписания документов. для подозрительных — первый день приостановления сделки.

- Работа с перечнем. Оценивается, насколько регулярно компания скачивает списки террористов, замороженных операций и т. д., которые формирует Росфинмониторинг. Все списки появляются с разной периодичностью — еженедельно, раз в несколько месяцев и т. д. Поэтому личный кабинет нужно проверять хотя бы раз в пару дней.

- Работа с нарушениями. Проверяется, насколько оперативно компания устраняет внутренние нарушения.

- Обучение. Оценивается, как часто компания проходит обучение в сфере ПОД/ФТ. Все материалы есть в разделе «Обучение» в личном кабинете.

По каждому критерию компания получает оценку. Если рейтинг компании низкий, Росфинмониторинг может нагрянуть с неожиданной проверкой. Если найдет нарушения, организацию ждут санкции: от штрафов для должностных лиц до ликвидации.

Источник: rarus.ru