Сдача нулевой налоговой отчетности – мероприятие обязательное, даже если, зарегистрировав фирму, вы не вели хозяйственную деятельность. Чтобы избежать штрафа и блокировки расчетного счета в банке, необходимо своевременно подать отчеты в Налоговую Инспекцию, Фонд Социального страхования, Пенсионный Фонд и РосСтат.

Нулевая отчетность: стоимость

Посмотреть цены можно в таблице, размещенной ниже.

| Наименование услуги | Цена |

| Нулевая отчетность ООО на УСН, отсутствует хозяйственная деятельность | 2 000 руб. |

| Нулевая отчетность ООО на УСН годовая | 3500 руб. |

| Нулевая отчетность ООО на ОСНО, отсутствует хозяйственная деятельность | 3000 руб. |

| Нулевая отчетность ООО на ОСНО годовая | 4000 руб. |

| Нулевая отчетность ИП на УСН, отсутствует хозяйственная деятельность | 1 500 руб. |

| Нулевая отчетность ИП на ОСНО годовая | 3 000 руб. |

Наши сотрудники проконсультируют и помогут узнать, сколько стоит нулевая отчетность именно в вашем случае. Для этого свяжитесь с нами по телефону +7 (812) 337 12 10

Калькулятор стоимости бухгалтерских услуг

- Бухгалтерские услуги

- Услуги

- Стоимость

- Продукты Астрал

- Полезная информация

- Kонтакты

- Бухгалтерское обслуживание

- Бухгалтерский аутсорсинг

- Ведение бухгалтерского учета

- Бухгалтерская отчетность

- Отзывы о нашей работе

+7 (812) 337 12 10

ООО не ведёт деятельность: что платить и сдавать

Санкт-Петербург, Кузнецовская, дом 19 Санкт-Петербург, Сенная пл. 4 / ул. Ефимова 1

Источник: ac-g.ru

Как сдать нулевую отчетность в налоговую для ИП на УСН — инструкция

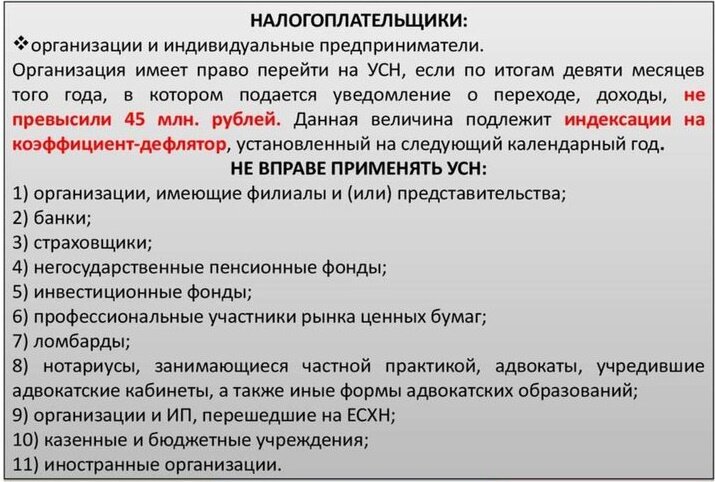

Упрощенная система распространяется не на всех предпринимателей. Для ее использования должны быть определенные основания.

Что такое нулевая декларация для ИП

Любой хозяйствующий субъект в соответствии с законодательством должен предоставлять необходимую отчетность в Федеральную налоговую службу, территориальные подразделения Пенсионного Фонда и т.д. даже в случае, если деятельность ИП отсутствует. У предпринимателей декларация является основной формой документа, благодаря которой происходит сдача налоговой отчётности. При отсутствии деятельности комплект отчетов называется «нулевым балансом» или «нулевой отчётностью».

Основания применения; субъекты, не имеющие право на применение

Они составляются в том случае, если для ситуации характерны следующие параметры:

- Предпринимательская деятельность отсутствует.

- Заработную плату работникам работодатель не выплачивает (при их наличии).

- Отсутствуют кассовые операции в отчетный период у ИП.

Важно! Такой вид отчетности формируется и тогда, когда ИП зарегистрировалось недавно, ближе к завершению отчетного периода, когда полноценно вести бизнес ещё индивидуальный предприниматель не успел.

Декларация в таких ситуациях становится нулевой, потому что для исчисления сумм каких-либо налогов нет налоговой базы.

Документы, раскрывающие отчетность индивидуального предпринимателя, составлены по аналогичным формам юридических лиц.

В случае если ИП не подаёт свою отчетность либо предоставляет ее, нарушая сроки, ИП привлекается к административной или налоговой ответственности.

Нужно ли ее сдавать на УСН

Индивидуальные предприниматели зачастую отдают предпочтение именно упрощенной системе. Выбор обуславливается возможностью легкого ведения учета и упрощённым расчетом обязательств по налогам.

На УСН предприниматель освобождается от сдачи нескольких видов документов, а именно деклараций на добавленную стоимость и по доходным налогам. Упрощённая форма отчетности сдаётся ежегодно, один раз. Для подачи декларации выделяется период — не позднее 30 апреля года, который следует за отчетным. Таким образом, если документ составляется в 2019, то предоставляется в 2020. Заполнять нулевую декларацию по УСН нужно:

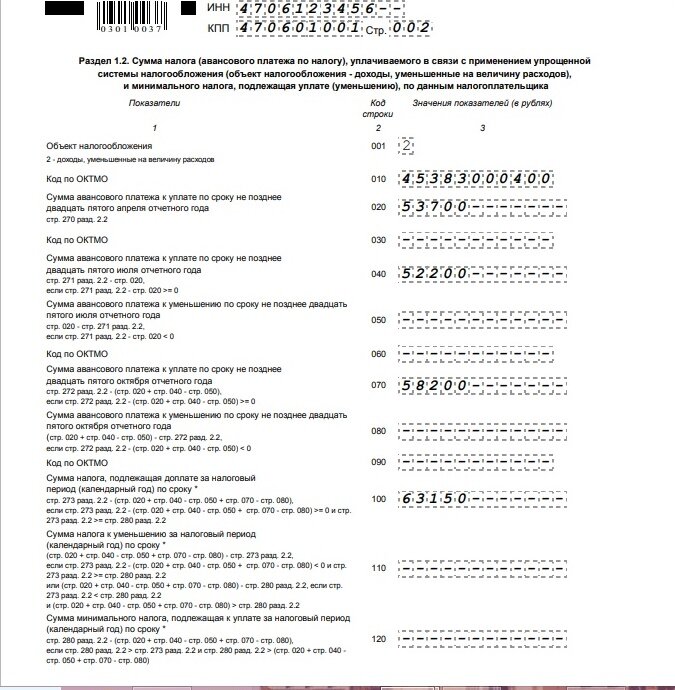

- Для объектов, относящихся к категории доходы минус расходы (15%) — разделы 1.2, 2.2 и титульный лист.

- Для доходов (6%) — исключительно титульный лист и несколько разделов — 1.1, 2.1.1.

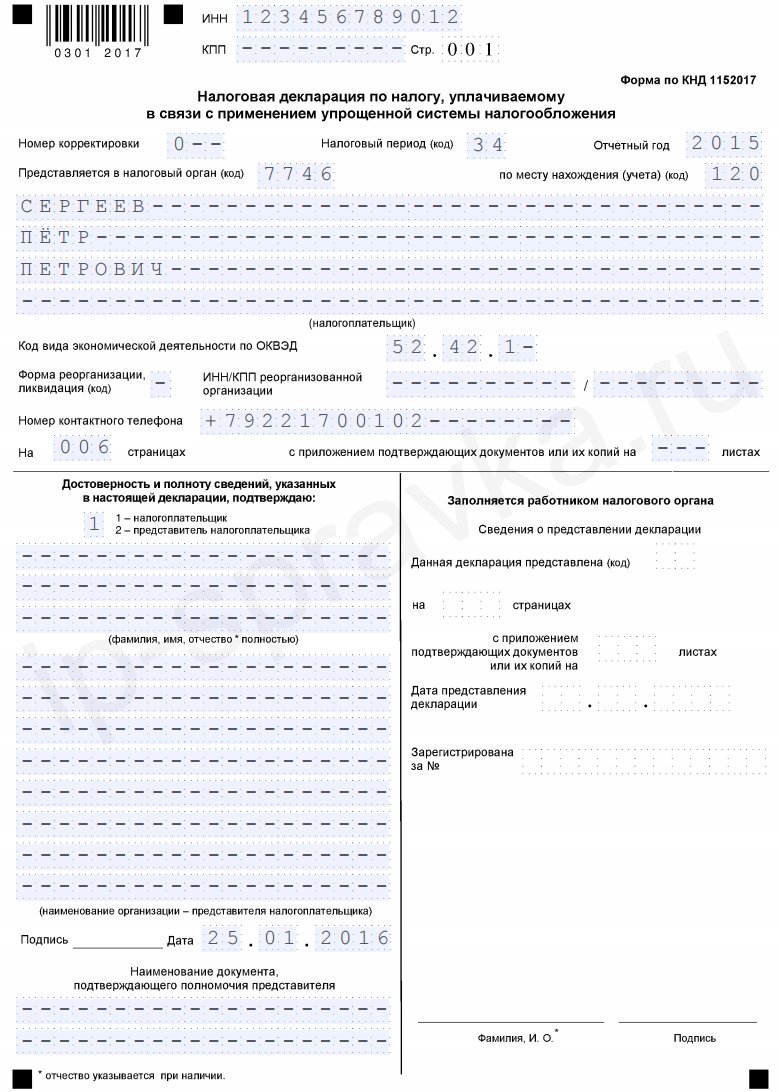

Титульный лист на УСН

Общие правила заполнения декларации

Для заполнения декларации существуют общие правила. Изначально нужно знать, что нулевая декларация не подаётся, если в индивидуальном предприятии работают сотрудники. Идентификационные данные предпринимателя обязательно нежно указывать:

- Личные данные индивидуального предпринимателя.

- ОКТМО, ИНН, КБК, КПП — идентификаторы.

- Зарегистрированные номера ОГРНИП или ОГРН.

- Кодификация по ОКВЭД.

- Декларационный порядковый номер (например, первичная — 0).

- Период, за который предоставляется отчёт (50, если ликвидация предприятия, 34 за полный год).

- Код подразделения налоговой службы, в который подаётся отчёт. Они приводятся на портале ФНС.

- Непосредственный объект, за который платится налог.

Обратите внимание! Прочерки необходимо поставить в тех главах, которые предназначены для результатов финансовой и хозяйственной деятельности.

Стоит отметить, что ставка налога все равно указывается, по актуальной схеме налогообложения.

Второй лист содержит информацию о заявителе, соответственно, об индивидуальном предпринимателе.

Каждый новый лист визируется подписью ИП. Обязательно ставится дата.

Подача возможна и в электронном виде, но для этого нужно использовать электронную цифровую подпись.

Как и куда ее сдавать

Сдавать налоговые декларации индивидуальных предприятий, в том числе и нулевые, нужно в уполномоченный орган по месту жительства — налоговую инспекцию.

В данном случае место жительства — это адрес, где находится место регистрации ип. То есть, это зависит не от предпринимателя, а именно от нахождения предприятия.

При подготовке отчетов и их сдачи можно обратиться в компании, которые на этом специализируются. Естественно, за их работу придётся заплатить, однако так предприниматель освобождает себя от дополнительной работы. Своими силами вопрос можно решить с помощью таких сервисов как «Мое дело», «Эльба» и т.д.

Сдача возможна несколькими способами:

- С помощью интернета.

- Почтовое отправление.

Подавать документы имеет право доверенное лицо предпринимателя при наличии завершённой нотариусом доверенности. Если отправление происходит по почте, то используют заказное письмо с уведомлением и описью вложенных бумаг.

Можно ли подать нулевую декларацию ИП по интернету

Нулевая декларация УСН ИП может подаваться с помощью интернета. Через интернет ее подают, используя файл xml и подготовленные копии других необходимых документов. При этом программа используется не «Еxel», а «Декларация».

Обратите внимание! Дополнительные документ, при их наличии, сканируются и сгружаются в отдельную папку. ФНС допускает размер загрузки до 20 Мб в формате jpg.

После получения сертификата налогоплательщик переходит во вкладку «Налог на доходы физлиц» и заполняет документ. После этого загружаются нужные файлы и отправляется декларация. Заполнение упрощенки обычно занимает 15-20 минут. Благодаря порталу лицо сдаёт бланк очень быстро.

В какой срок ее сдают по УСН

Налогоплательщику следует следить за сроками подачи, так как законодатель может вносить определенные изменения. Декларация этого вида (нулевая) сдаётся за предыдущий год до 30 апреля.

Обратите внимание! За этот период вполне возможно приготовить все необходимые отчеты, особенно, этого вида, так как при нулевой деятельность отсутствует.

Исходя из этого, предприниматели, которые работают с упрощённой, определенно имеют преимущество перед тем, кто зарегистрирован как юрлицо. Юрлица должны подавать документы на месяц раньше. При пропуске срока на предпринимателя накладываются штрафные санкции.

Штрафные санкции за не предоставление

Законодательство РФ регламентирует положения о том, что декларация должна подаваться в срок, который устанавливает Налоговый кодекс, иначе лицо обременяется штрафом. Сумма санкции составляет 5% от общей налоговой суммы, которая подлежит уплате по отчетной декларации. Такой процент начисляется за каждый неполный, либо неполный месяц с обозначенного дня. Однако он не может превышать 30% от суммы (ст. 119 НК РФ).

Штраф за несвоевременное предоставление декларации

При этом актуальным остаётся вопрос, могут ли налагать штраф именно за нулевую декларацию, так как сумма налога по ней равно нулю. Исходя из постановления ФАС СЗО от 30.06.2009 №А26-7635/2008 и ст. 119 НК РФ, санкции должны применяться вне зависимости от суммы налога, его наличии, либо отсутствии.

Мнения финансистов и налоговиков в этом вопросе сходятся: сумма штрафа равна 1000 рублям.* Однако судебная практика показывает, что в судей противоположная точка зрения, и они считают, что в таком случае штраф равняется нулю.

Таким образом, отвечая на вопрос, как сдать нулевую отчетность в налоговую для ИП УСН, можно сделать вывод, что при использовании упрощенки, штрафная санкция мала, а порядок подачи прост.

*Стоимость штрафа актуальна на июль 2019 года

Источник: samsebeip.ru

Сдача нулевой отчетности для ООО

Нулевая отчетность представляется в контролирующие органы экономическими субъектами, на расчетных счетах которых в течение отчетного периода не было движения средств.

Сдавать нулевую отчетность необходимо не только в Налоговую службу, но также в ФСС, Пенсионный фонд и Росстат. Периодичность представления – ежеквартально, с момента государственной регистрации экономического субъекта.

Как правило, сдача нулевой отчетности осуществляется вновь зарегистрированными предприятиями, которые еще не ведут деятельность, либо компаниями, которые уже прекратили экономическую деятельность, но еще не начали процедуру ликвидации. Если не представлять нулевые отчеты в ФНС, ПФР, ФСС и Росстат, на предприятие будет наложен штраф.

Помимо ежеквартальной сдачи нулевой отчетности, ООО и ИП, которые не ведут деятельность, должны сдавать ежемесячные отчеты по форме СЗВ-М в Пенсионный фонд. Отчет СЗВ-М подается за всех сотрудников предприятия, которые работают по трудовым или гражданско-правовым договорам.

Состав

Для ООО и индивидуальных предпринимателей на общей системе налогообложения (ОСНО):

- Нулевая декларация по налогу на прибыль, декларация по налогу на добавленную стоимость;

- Отчеты в Пенсионный фонд, Росстат и ФСС;

- Нулевой бухгалтерский баланс;

- Расчет подоходного налога по форме 2-НДФЛ и 6-НДФЛ;

- Данные о среднесписочной численности работников предприятия.

Для ООО и индивидуальных предпринимателей на упрощенной системе налогообложения (УСН):

- Нулевая декларация по основному налогу по УСН;

- Отчеты в Пенсионный фонд, Росстат и ФСС;

- КУДиР – книга учета доходов и расходов.

Не нашли что искали?

Уверены что сможем Вам помочь, заполните данные ниже и получите ответы на все ваши вопросы.

Источник: kontur-extern.net