С этого года в ряде субъектов страны действует новый налог — для самозанятых. Разумеется, возникает множество вопросом, связанных с его применением и отличиями от других систем обложения физических лиц. До этого режима самыми удобными спецрежимами были патентная система и «вмененка», причем в обоих случаях требуется вести учет доходов и расходов, а в одном — подавать декларации. А каким образом регламентирована отчетность у самозанятых?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как отчитываться самозанятым?

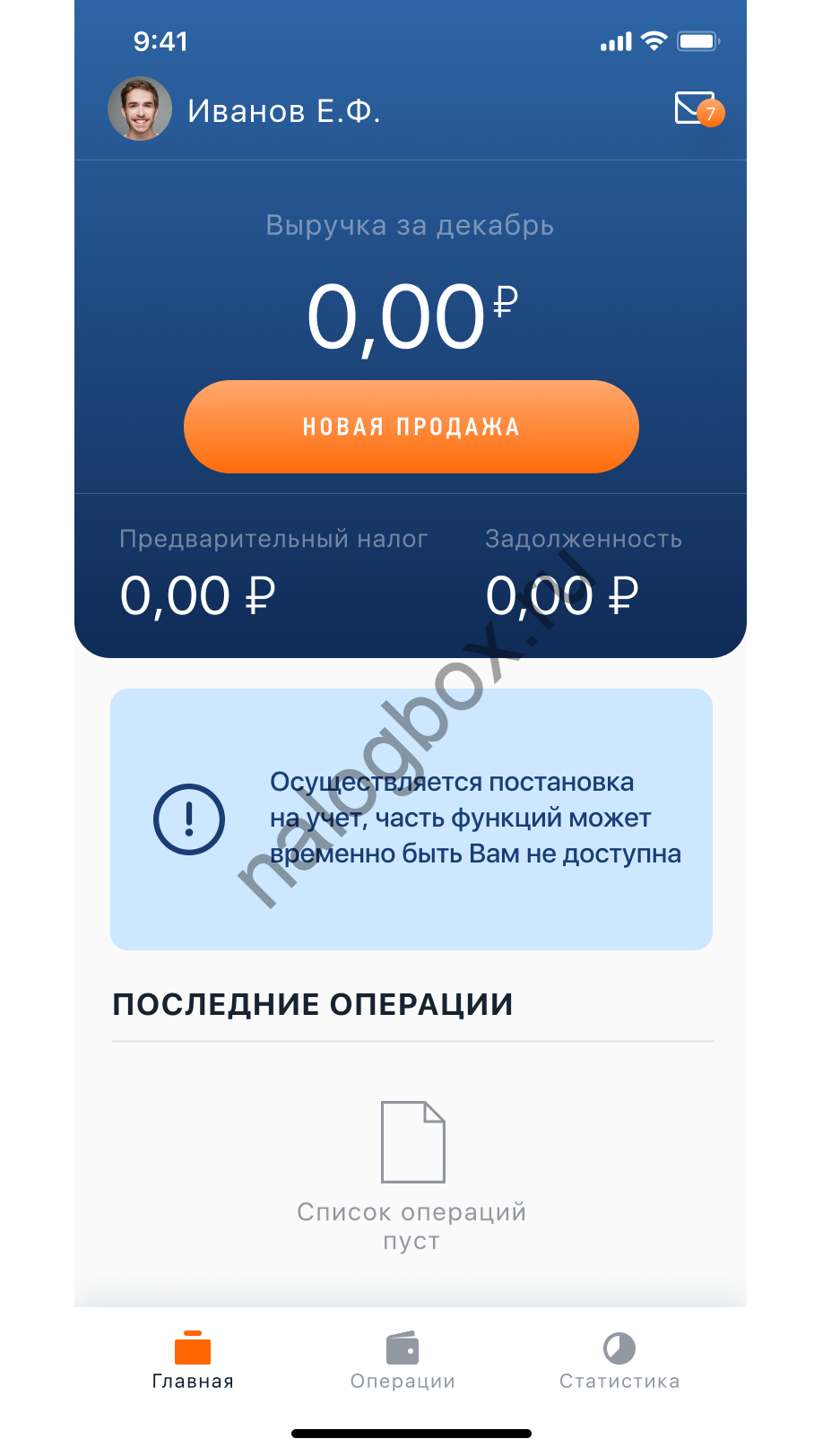

Большим преимуществом нового налога является то, что самозанятые граждане не отчитываются по результатам деятельности — они не формируют и не заполняют формы учета и отчетность. Вся информация заносится в:

- мобильное приложение «Мой налог»;

- либо веб-кабинет плательщика НПД (налога на профессиональный доход»).

Важно!

Для регистрации в системе НПД не нужно совершать визит в ИФНС — вы можете зарегистрироваться при помощи вашего аккаунта в личном кабинете налогоплательщика.

Как самозанятые отчитываются перед налоговой

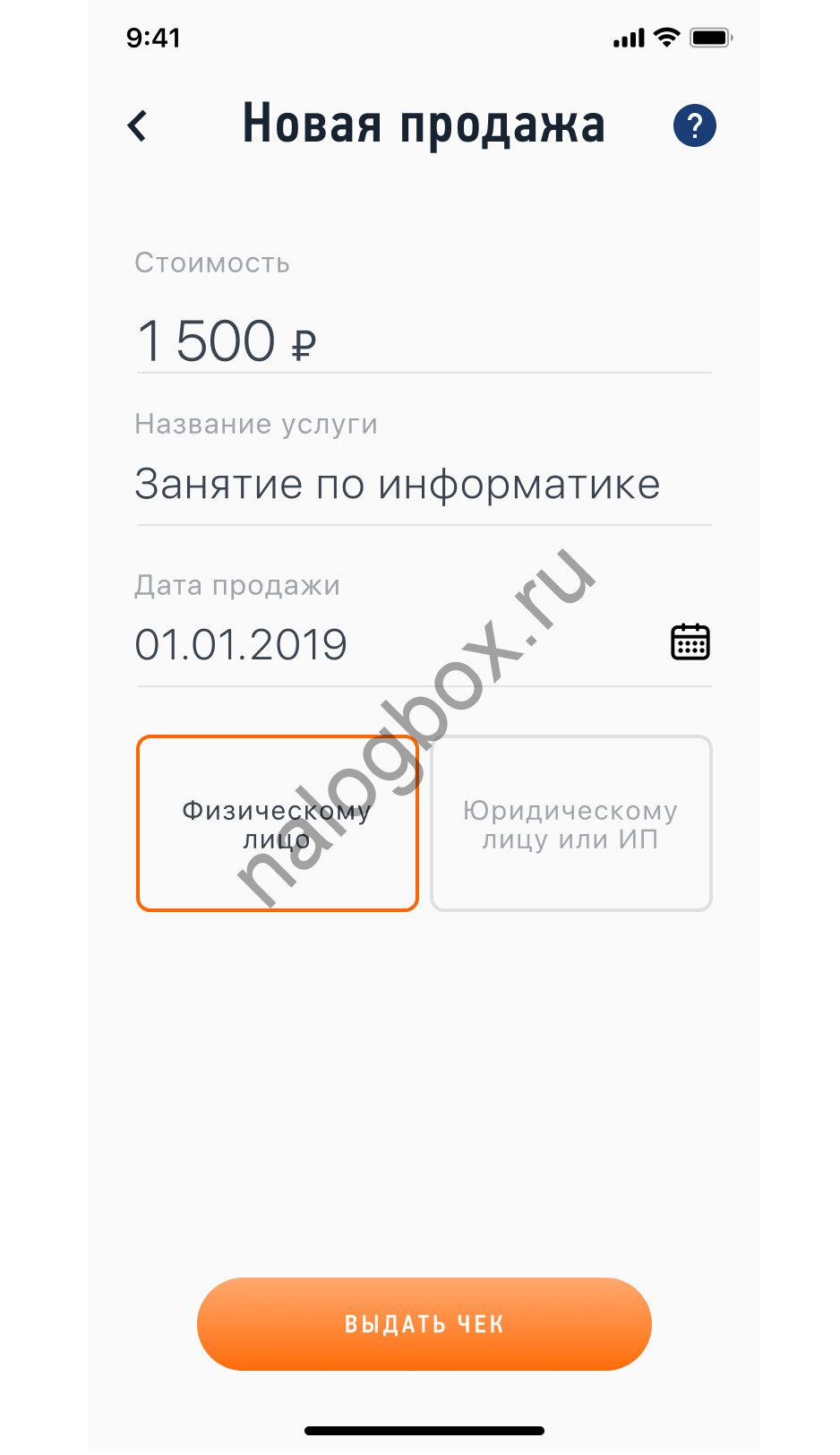

Приложение заменяет не только регистрацию и учет доходов и расходов, но и кассовый аппарат, а также предоставляет справки о доходах лица, если они требуются. Как отчитываются самозанятые граждане за наличку и безналичные операции:

- В приложении вы указываете свои доходы — нужно вписать сумму и название работы, услуги, товаров.

- Также важно указать, кому вы реализовали услугу или работу, т. к. ставки НПД дифференцированы по покупателю — физлицо или организация.

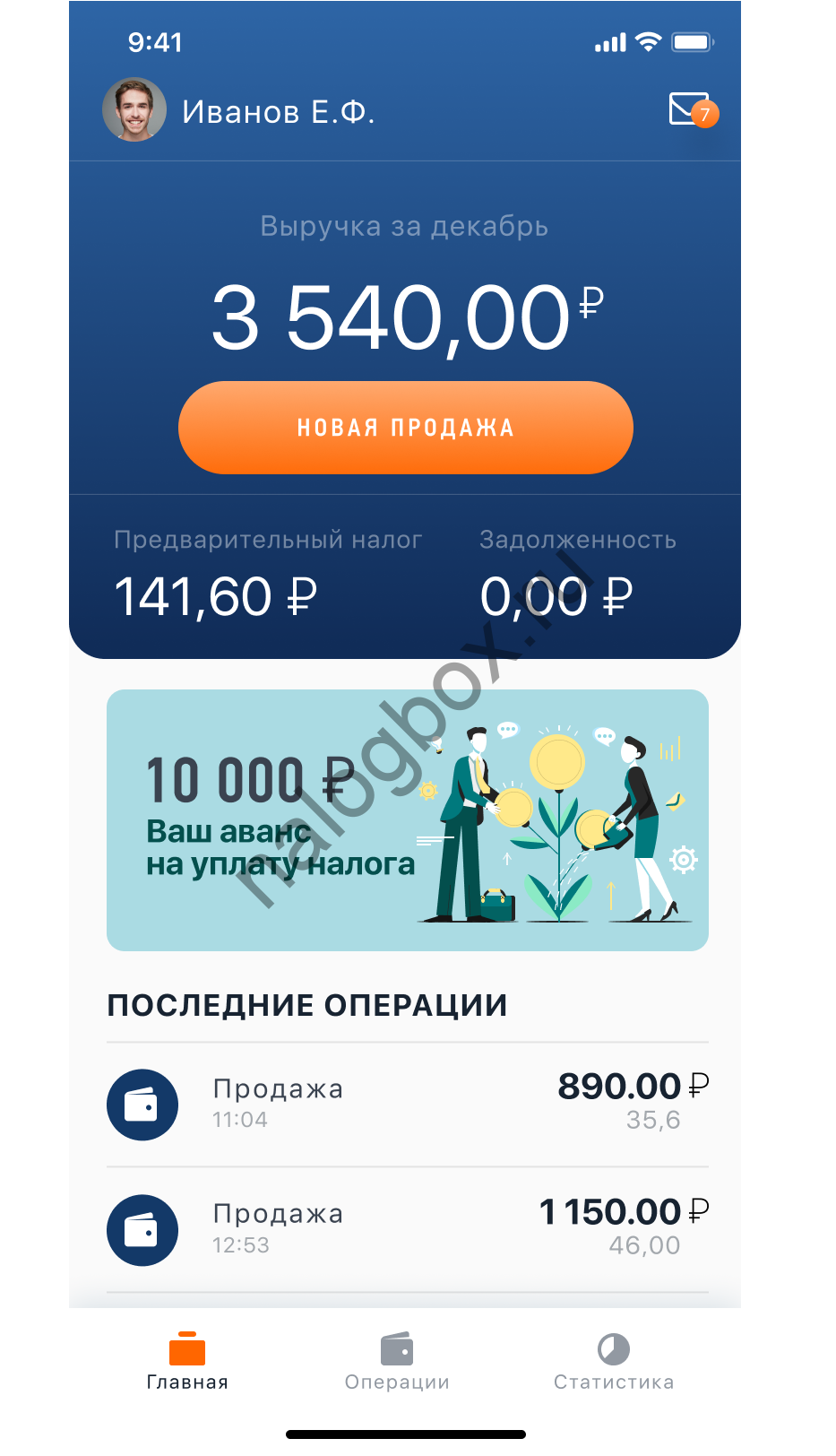

- По мере заполнения будет отображаться информация по периоду — доходы и налог.

Таким же образом происходит работа через полную версию в онлайн-кабинете. ИФНС будет отслеживать ваши выручки и доходы непосредственно через ваш аккаунт, поэтому сдавать отчет самозанятым в налоговую не требуется.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Итоги

- Плательщики налога на профессиональный доход не подают в инспекции отчетность.

- С помощью мобильного приложения «Мой налог» самозанятые ведут учет доходов, а также отслеживают начисления налога и своевременную его оплату.

- Можно использовать и полную версию приложения — веб-кабинет.

Источник: nalogbox.ru

Налог на самозанятых граждан в 2023 году простыми словами

Приветствую вас, дорогие друзья! В этой статье будем разбираться с налогом на самозанятых граждан в 2021 году. Как оформить самозанятость, нужно ли получать патент, что выгоднее: ИП или самозанятость, как правильно рассчитать налог, куда платить… Вопросов много, давайте за дело!

Как самозанятые ведут учет и платят налоги в 2020 #БелыеНалоги2020

- 1. Налог на самозанятых: что это такое?

- 2. Кто такие самозанятые граждане

- 3. Сколько придется платить

- 4. Кому нельзя перейти на самозанятость

- 5. Нужен ли патент на самозанятость

- 6. Самозанятость и ИП: в чем отличие

- 7. Куда идут налоги от самозанятых

- 8. Какие отчеты сдают самозанятые

- 9. Нужны ли онлайн кассы

- 10. Как рассчитать и заплатить налог

- 11. Кому будет полезен новый режим налогообложения

Налог на самозанятых: что это такое?

С 1 января 2019 года в России появился новый налоговый режим – налог на профессиональный доход, НПД, если сокращенно. В народе его быстро окрестили “налог для самозанятых”.

Этот налог предназначен для людей, которые уже давно работают по своей профессии, но никак и нигде не оформлены, берут деньги наличкой, налоги не платят и на самом деле серьезно переживают по поводу своего шаткого положения. Быть нелегалом – ничего хорошего.

Между тем, эти люди – не какие-нибудь воротилы теневого бизнеса, подпольные мафиози. Это обычные добропорядочные граждане с самыми обыкновенными профессиями: няни, репетиторы, маляры, рукодельницы и вся наша фрилансерская братия – копирайтеры, программисты, веб-дизайнеры, сммщики и т.д.

Главный плюс нового закона в том, что теперь все эти профессионалы могут полностью легализоваться и стать полноправными участниками деловых отношений, свободно получать деньги на банковский счет, работать официально, не прятаться и не дрожать. Как по мне – это лучший закон за последние 10 лет.

Очень надеюсь, что теперь самозанятым можно будет подключать платежные системы к своим сайтам и получать заработанные деньги на свой счет в банке.

Очень удобно: клиент зашел на сайт, ознакомился с прайсом, созвонился и согласовал детали, сформировал заказ и оплатил через Яндекс.Кассу любым удобным способом.

Обе стороны сделки защищены. Исполнитель получил аванс за работу, а клиент – официальное подтверждение оплаты от платежной системы и электронный чек.

Это гораздо лучше чем отправлять деньги неведомо кому, кого вы нашли в интернете, и всё что вы знаете о человеке – это странный ник Veter-Peremen и 16-ти значный номер карты куда слать деньги.

Короче, я обеими руками “ЗА” новый закон. Вокруг него много мифов и слухов, а всё потому, что граждане у нас предпочитают собирать сплетни в соцсетях, вместо того чтобы потратить 15 минут и ознакомиться с первоисточником.

Надеюсь, что вы, мой дорогой читатель, точно не из таких, так что вот вам ссылка на официальный текст документа.

Если сейчас читать некогда – сохраните статью в закладках, потом, как будет время, обязательно изучите. А я пока пройдусь по основным тезисам закона, постараюсь изложить их простыми словами и кратко.

Кто такие самозанятые граждане

Это маленькие предприниматели, которые работают сами на себя, без наемных работников. Сами нашли клиента, сами оказали услугу и сами деньги получили.

Те, кто работает на работе за зарплату, под этот закон не подпадают. Если у вас есть трудовой договор, за вас налоги платит работодатель.

Раньше для всех предприимчивых граждан существовали только 2 формы ведения бизнеса: индивидуальный предприниматель или юрлицо (ООО, например).

Любой человек, который делал что-то на продажу 2 раза и более, по уму должен был зарегистрировать ИП.

Даже если это была пара картинок ВКонтакте за 500 рублей или резиночки для волос в технике канзаши по 80 рублей.

Сложно назвать это бизнесом, но правила для всех одинаковые. Для многих мам в декрете изготовление авторских украшений ручной работы или подработка в интернете на удаленке является хорошим подспорьем в семейном бюджете.

Только вот законы нарушать не хочется, а регистрироваться как ИП – это целая история.

Я бы, наверное, тоже крепко задумалась о целесообразности регистрации ИП, если бы за месяц сделала 10 заколок канзаши, из них 2 продала, а 8 раздарила знакомым. Когда осваиваешь новое ремесло, обычно так и бывает. Кажется, работы ещё неумелые и предлагать их покупателям как-то неловко.

Да и как искать покупателей? Бизнес нелегальный, налоги не платятся, ИНН-ОГРН отсутствуют, нормальную рекламу в интернете не дашь. Так и глохнет новое увлечение, толком не начавшись. Хобби – дорогое удовольствие, дамы-рукодельницы меня поймут.

Так вот. Теперь появилась новая форма предпринимательской деятельности: профессиональный доход.

Если вы освоили новое ремесло или профессию, работаете в одиночку, сами оказываете услуги, сами производите свои товары, ничего не перепродаете, то вы – самозанятый гражданин и можете применять новую систему налогообложения.

Оформиться самозанятым гражданином вам поможет простая пошаговая инструкция в этой статье.

Примеры профессий, для которых подходит новый режим:

- копирайтинг;

- создание сайтов;

- продвижение аккаунтов в соцсетях;

- выпечка тортов на продажу;

- ногтевой сервис на дому;

- пошив одежды на заказ;

- фотография;

- оформление свадеб;

- валяние, прядение, вязание…

Всего не перечислишь, самозанятость – настоящее раздолье для активных и предприимчивых.

Сколько придется платить

Ставка налога – 4 %, если вы оказываете услуги физическим лицам; 6 % – если ваши клиенты: юрлица и ИП.

Если вы предприниматель всеядный, т.е. среди ваших клиентов есть и физики, и юрики – это не проблема. Просто налог от каждого источника будет начисляться отдельно и по разным ставкам.

Кому нельзя перейти на самозанятость.

- Нельзя иметь наемных работников. Трудитесь сами.

- Нельзя заниматься некоторыми видами деятельности. То есть, вы можете ими заниматься, но в этом случае вы не будете считаться самозанятым. Например, если дело вашей жизни – добыча и продажа полезных ископаемых, то увы, самозанятым вам не стать.

- Максимальный доход в год не должен превышать 2,4 миллиона рублей. Если вы заработали больше, их никто не отнимет, не переживайте. Просто вам придется перейти на другую систему налогообложения.

Нужен ли патент на самозанятость

Нет, патент не нужен. Переход на новый режим налогообложения максимально прост: нужно установить на свой мобильный телефон приложение “Мой налог” и зарегистрироваться.

Для регистрации нужны 3 вещи:

- Заявление;

- Паспортные данные;

- Фотография.

Можно зарегистрироваться также через личный кабинет налогоплательщика на сайте налоговой или пройти регистрацию в банке. Там можно обойтись без фотографии, достаточно заполнить свои данные.

Налоговая всё проверит и пришлет вам уведомление, что вы теперь применяете спецрежим “Налог на профессиональный доход” по ставке 4% или 6 %. Обратите внимание: слова “самозанятый” в этом уведомлении не будет, “самозанятость” – это народное творчество, сленг.

Самозанятость и ИП: в чем отличие

ИПшники на упрощенке тоже платят 6 % от выручки, если они выбрали объектом налогообложения доходы. Главное отличие самозанятых от ИП в том, что самозанятым разрешено не платить страховые взносы. Взносы для ИП на медицинское и пенсионное страхование в 2021 году составляют, как минимум 32 448 рублей.

Для бизнеса по производству заколок в технике канзаши это может оказаться серьезной налоговой нагрузкой. Поэтому мастера-рукодельницы и не регистрировались раньше как ИП: не факт, что отобьются налоги.

У самозанятых обязательных страховых взносов нет. Не хотите – не платите. Никто не заставляет. Вот тут-то и началась народная паника и сплетни в соцсетях. “У самозанятых не будет пенсии”, “Самозанятых не будут лечить в больницах” и прочие переживания.

Давайте по справедливости. Если вы принципиально не хотите платить взносы в пенсионный фонд, то придется самостоятельно позаботиться о своей пенсии: сделать накопления на старость или участвовать в добровольном страховании. Добровольное пенсионное страхование в 2021 году составляет 33 770 рублей 88 копеек.

Посчитайте сами: откладывая ежегодно такую сумму и пользуясь безрисковыми инвестиционными инструментами, сколько денег вы накопите за 20-30 лет? На мой взгляд – маловато. Хотите жить безбедно в старости, надо мыслить стратегически и предпринимать правильные действия заранее. Самозанятость – это налоговый режим для предприимчивых людей, он подходит не всем. Хотите социальной защищенности – работайте на наемной работе.

Впрочем, самозанятым положена социальная пенсия, правда на 5 лет позже, чем остальным, и бесплатное медицинское обслуживание на общих основаниях. Примерно 40 % от вашего налога идут в фонд медицинского страхования. Так что, государственные поликлиники и больницы вы финансируете наравне с остальными налогоплательщиками. Всё честно.

Куда идут налоги от самозанятых

В местный бюджет. Федеральный бюджет ничего не получает. Если вы фанат своего города, возможно, это будет греть ваше сердце. Все ваши налоги идут в городскую казну.

Примерно 40 % от платежей самозанятых идет в фонд медицинского страхования, чтобы обеспечить бесплатное медицинское обслуживание.

Какие отчеты сдают самозанятые

Да никаких отчетов. Деклараций по итогам года для самозанятых нет. Ура!

Нужны ли онлайн кассы

Ответ отрицательный. Не нужны. Самозанятые принимают платежи без онлайн касс.

Чеки покупателям будет формировать приложение “Мой налог”. Чек можно будет переслать покупателю по электронной почте или распечатать на принтере.

Чек нужен не только для налогообложения. Если исполнитель работает недобросовестно, не выдерживает сроки, чек для покупателя – это подтверждение заключенной сделки. Статус самозанятого не означает, что можно брать у людей деньги и пинать балду.

Как рассчитать и заплатить налог

Вам ничего не нужно делать. За вас всё посчитают.

Приложение “Мой налог” автоматически учитывает профессиональные доходы, отдельно от физических лиц и отдельно – от юрлиц. Потом рассчитывает налог по ставке 4 % и 6 % соответственно. По итогам каждого месяца для вас формируется сумма налога к уплате. Её нужно внести до 25 числа следующего месяца. Реквизиты налоговой искать не надо, вы получите полностью заполненную платежку.

Самые ленивые могут заключить с банком соглашение об автоматическом списании налоговых платежей. Тогда можно вообще ни о чем не беспокоиться. Только не забывайте зарабатывать деньги, занимаясь любимым делом.

Кому будет полезен новый режим налогообложения

- Начинающим предпринимателям, кто пока только пробует себя в новом деле, и не вышел на нормальный уровень дохода или даже на самоокупаемость. Начать бизнес теперь просто, можно позволить себе немного рискнуть.

- Мастерам, ремесленникам, творческим людям всех профессий. Пока ваше любимое дело приносит вам доход не превышающий 2,4 миллиона в год, можете оставаться на этой системе, платить в казну символические деньги и открыто продавать ваши работы не опасаясь “наездов”.

- Фрилансерам, удаленщикам, профессионалам, которые зарабатывают в интернете. Опять же, пока вы работаете в одиночку, пока не открыли собственное агентство или веб-студию и не вышли на доход 2,4 миллиона в год, спецрежим НПД – идеальное решение.

- Ответственным, самостоятельным и свободолюбивым людям. Думаю, опять будет востребована тема финансовой грамотности и инвестирования. Нам всем придется больше опираться на свои сильные стороны, ставить и достигать цели, планировать свое время и учиться строить свою жизнь стратегически.

Источник: proudalenku.ru

Чем нельзя заниматься в статусе самозанятого

Самозанятым работать проще, чем индивидуальным предпринимателям: им доступна простая и быстрая регистрация, не требуется онлайн-касса для выдачи чеков, не нужно заполнять и сдавать отчеты в контролирующие органы. Самозанятые, в том числе со статусом ИП, не обязаны делать страховые взносы и уплачивают только один вид налога (НПД) — 4% на доходы от частных лиц и 6% на доходы от компаний.

Одна из самых обсуждаемых проблем самозанятых: договоры с заказчиками из-за отсутствия единого формата не всегда заключаются правильно и могут не иметь юридической силы, а получение оплаты нередко становится проблемой — ее могут задерживать или вообще не произвести. Цифровая платформа СберКорус предлагает онлайн-сервис «Подписант», который выступает гарантом получения оплаты для самозанятого гражданина.

Регистрация проходит с помощью СБЕР ID, на основе которого можно выпустить простую электронную подпись (ПЭП). Юридическим лицам сервис позволяет экономить на логистике и трудозатратах при работе с самозанятыми и физлицами.

При всех преимуществах этого налогового режима, у плательщиков НПД есть и существенный недостаток — разрешенные сферы и направления работы ограничены действующим законодательством. Список указанных ограничений содержится в ст. 4 Федерального закона № 422-ФЗ. В этой статье простыми словами расскажем о видах деятельности, которыми нельзя заниматься самозанятым.

Продажа продукции не своего производства

Часто плательщики НПД задаются вопросом — почему им нельзя покупать товары у других лиц и перепродавать их, как в розницу, так и оптом? Законодательством установлено, что самозанятый может реализовать только продукцию собственного производства. Например, хенд-мейд мастер может продавать самостоятельно изготовленные игрушки или одежду. Исключение — продажа личных вещей, например, б/у одежды или автомобиля через Авито. Для перепродажи товаров, купленных у поставщиков, по закону требуется открыть ИП или юрлицо.

Реализация подакцизной и маркируемой продукции

К подакцизным товарам относится алкогольная и табачная продукция, легковые автомобили и мотоциклы, моторные масла и т. п. — их продажа запрещена плательщикам НПД. Аналогичная ситуация с товарами, подлежащими обязательной маркировке: например, нельзя продавать лекарства, шубы, велосипеды, автомобильные шины и покрышки и пр. С полным перечнем товаров, подлежащих маркировке в 2022 году, можно ознакомиться в нашей статье.

Работа по договору поручения/комиссии или в качестве агента

Самозанятый не может вести деятельность в интересах другого лица: например, заключать сделки или продавать товары от имени заказчика. В том числе самозанятыми не могут быть адвокаты, медиаторы, оценщики, нотариусы и арбитражные управляющие — с этих доходов потребуется уплатить 13% НДФЛ.

Сотрудничество с работодателями

Запрещается заключение договоров об оказании услуг с самозанятыми, которые находятся в штате компании-заказчика или расторгли с ней трудовые отношения менее чем 2 года назад. С таких доходов требуется уплачивать 13% НДФЛ, уклонение рассматривается как умышленное занижение налоговой базы.

За нарушениями в этой сфере активно следит налоговая служба с помощью скоринговой системы, запущенной весной 2021 года. При этом разрешено совмещение самозанятости в одном месте и работы по трудовому договору в другом. Например, учитель может официально работать в школе и параллельно быть частным репетитором. В этом случае НДФЛ за учителя будет оплачивать работодатель, а с доходов от частных уроков он будет самостоятельно уплачивать НПД.

Добыча и реализация полезных ископаемых

Самозанятые не могут добывать и продавать полезные ископаемые: цветные металлы, каменный уголь, нефть, алюминий, известь и так далее. Для этих целей в обязательном порядке нужно зарегистрироваться в качестве ИП или открыть ООО, а также пройти процедуру лицензирования деятельности.

Деятельность, требующая найма работников

Плательщики НПД не могут заключить трудовые отношения с наемными сотрудниками. За такое ФНС, как минимум, аннулирует статус самозанятого и произведет доначисления по НДФЛ и страховым взносам. При этом законодательством не запрещено заключение договоров гражданско-правового характера (ГПХ). Например, самозанятый веб-дизайнер вправе заключить договор подряда с разработчиком мобильного приложения. Основное правило — договор ГПХ не должен содержать признаков трудовых отношений.

Источник: www.esphere.ru