Иллюстрация: Everett Collection/Shutterstock

Ведущий эксперт «Актион 360»

Налог на упрощенной системе налогообложения

Предприниматели на упрощенке сами выбирают, по какой ставке платить налог. Есть два варианта. Платить 6 процентов с доходов или 15 процентов с разницы между доходами и расходами. Данные ставки действуют на федеральном уровне. Региональные власти могут их уменьшить (статья 346.20 НК).

Ставки налога для своего региона ищите на сайте ФНС (nalog.ru — Налогообложение в Российской Федерации — Действующие в РФ налоги и сборы — Упрощенная система налогообложения). Особенности каждого режима рассмотрим по отдельности. На примере № 1 сравним, как считать налог по каждому из режимов.

Налог с доходов. Если выберете этот режим налогообложения, будете платить только 6 процентов, но со всей выручки. Есть своим «плюсы» и «минусы» в данном режиме. Существенный «плюс» в том, что не нужно собирать документы, которые подтверждают расходы. Ведь для расчета налога расходы не нужны.

Режим подойдет предпринимателям, которые часто приобретают товары или услуги для своей работы у частных лиц, которые не выдают документы или не соблюдают все правила при формировании подтверждающих документов. Также к «плюсам» можно отнести то, что при расчете налога есть расходы, на которые можно уменьшить налог. Например, можно учесть взносы.

Если работников нет, то учтите взносы только за себя. Если есть — уменьшите доходы также на взносы, которые заплатили с дохода сотрудников (пункт 3.1 статьи 346.21 НК). Перечислим все расходы, которые можно учесть при расчете налога в шпаргалке. При этом уменьшить налог на расходы можно не более чем на 50 процентов (подпункт 3 пункта 3.1 статьи 346.21 НК). Исключение — торговый сбор.

Его можно учесть полностью. Большой «минус» в том, что налог на все остальные расходы уменьшить не сможете. Даже в том случае, если деятельность за отчетный период не принесла прибыль.

Шпаргалка. Расходы, на которые можно уменьшить налог с доходов на упрощенке

Взносы. Пенсионные, социальные, медицинские взносы и взносы на травматизм, которые ИП заплатил в данном периоде. Учтите взносы как за себя, так и за работников.

Пособия. Больничные пособия, которые предприниматель платит сотруднику за свой счет. Исключения — пособия из-за несчастных случаев на производстве и профессиональных заболеваниях.

Торговый сбор. При соблюдении трех условий. Первое — налог на УСН и торговый сбор ИП платит в одном и том же субъекте по одному и тому же виду деятельности (письма Минфина от 14 сентября 2018 года № 03-11-11/65832, от 27 сентября 2019 года № 03-11-11/74434). Второе — предприниматель подал в инспекцию уведомление о постановке на учет как плательщика торгового сбора. Третье условие — нужно вести раздельный учет доходов от деятельности, по которой платите торговый сбор от других видов деятельности (письмо Минфина от 27 сентября 2019 года № 03-11-11/74434).

Налог с разницы между доходами и расходами. При этом режиме налогообложения предприниматели платят 15 процентов с разницы между доходами и расходами. Но чтобы уменьшить доходы на расходы, нужно соблюсти условия. Учесть можно только экономически обоснованные расходы. Сберегите подтверждающие документы на каждый расход.

Причем нужно проследить, чтобы документы были верно оформлены (статья 252 НК). Все расходы, на которые можно уменьшить доход, перечислены в пункте 1 статьи 346.16 Налогового кодекса. Если не соблюсти условия, налоговики не засчитают расход и доначислят налог. Даже если по итогам года предприниматель понес убытки, надо заплатить минимальный налог — 1 процент от доходов (пункт 6 статьи 346.18 НК).

Пример. Расчет налога на упрощенке

Предприниматель собрал выручку 500 000 рублей. Также понес расходы 220 000 рублей и заплатил взносы 30 000 рублей. Рассчитаем налог по упрощенке.

Налог с доходов. Предприниматель рассчитал налог 30 000 рублей (500 000 рублей × 6%). При уменьшении налога на расходы ИП получил нуль (30 000 рублей – 30 000 рублей). Но можно уменьшить налог на взносы не более чем на 50 процентов, то есть на 15 000 рублей (30 000 × 50%). Поэтому ИП заплатит в бюджет 15 000 рублей.

Налог с доходов минус расходы. Предприниматель рассчитал налог 37 500 ((500 000 рублей – 220 000 рублей – 30 000 рублей) × 15%). Минимальный налог составит 5 000 рублей (500 000 рублей × 1%). ИП заплатит 37 500 рублей.

Налог на добавленную стоимость

Есть ситуации, при которых даже предпринимателям на упрощенке нужно платить НДС. Разберем самые частые ситуации.

ИП выставил счет-фактуру с НДС. В общем случае предприниматели не обязаны составлять счета-фактуры при реализации товаров, работ или услуг. Но если вы выставили счет-фактуру и выделили в нем НДС, налог придется заплатить (письмо Минфина от 11 января 2018 года № 03-07-14/328). Кроме того, нужно подать декларацию.

Перечислите налог и сдайте декларацию не позднее 25 числа месяца, следующего за истекшим налоговым периодом — кварталом. Исключение, когда ИП — посредник выставляет счета-фактуры от своего имени и выделяет в них НДС. В таком случае посредник не платит налог. Это должен сделать принципал. Предприниматель выступает налоговым агентом.

Заплатите НДС, если купили товары, работы, услуги или имущественные права напрямую у иностранцев. Также предприниматель платит НДС, если выступает посредником в расчетах между иностранцами и покупателями. Например, при продаже электронных услуг Google. В обоих случаях должны выполняться два условия.

Первое — иностранцы не стоят на учете в налоговых России и у них нет своего представительства. Второе — местом реализации должна быть Россия (статьи 161, 174.2 НК, письмо Минфина от 18 сентября 2018 года № 03-07-08/66769). ИП ввез товары. При импорте товаров в Россию и иные территории, которые находятся под ее юрисдикцией, упрощенец должен заплатить НДС. Если ввезли товары из стран ЕАЭС, подайте декларацию.

Налог на доходы физических лиц

Предприниматель не платит НДФЛ со своего дохода по ставке 13 процентов. При условии, что ИП получил его именно от предпринимательской деятельности. В случае, когда доход получен не от предпринимательской деятельности, нужно заплатить НДФЛ по ставке 13 процентов. К примеру, ИП занимается продажей машин.

Тогда с дохода от продажи машины, которую он использовал в работе, нужно заплатить налог по УСН. Если же ИП оказывает юридические услуги и не использует машину в работе, с дохода от ее продажи придется заплатить НДФЛ. Кроме того, нужно заплатить НДФЛ с дивидендов по ставке 13 процентов и с доходов, которые облагаются по ставкам 9 и 35 процентов.

К примеру, упрощенка не освободит от НДФЛ по ставке 35 процентов с выигрышей и призов, процентных доходов по вкладам в банках, которые находятся в России, и с других доходов. Весь перечень приведен в статье 224 Налогового кодекса.

Перечислить НДФЛ за себя по итогам первого квартала, полугодия и девяти месяцев предприниматель должен не позднее 25 числа месяца, следующего за отчетным кварталом. Налог за год перечисляйте до 15 июля года, следующего за истекшим. К примеру, НДФЛ за себя за 2019 год нужно оплатить до 15 июля 2020 года (пункты 6, 7, 8 статьи 227 НК). Такие сроки уплаты НДФЛ действуют с 2020 года (Федеральный закон от 15 апреля 2019 года № 63-ФЗ).

Прочие налоги, которые есть не у всех ИП на упрощенке

Акцизы. Когда есть операции с подакцизными товарами, также нужно заплатить акцизы. К таким товарам относят, например, спиртосодержащую продукцию, лекарственные средства. При этом ИП не вправе применять упрощенку, если занимается производством подакцизной продукции. Кроме подакцизного винограда, вина, шампанского, произведенных из собственного винограда.

Считайте акцизы за каждый месяц, в котором были операции внутри страны с подакцизными товарами. Перечислите акцизы не позднее 25-го числа следующего месяца (пункт 3 статьи 204 НК). Для некоторых операций с акцизами есть свои сроки уплаты. Водный налог. Если предприниматель использует водные объекты по лицензии, нужно заплатить водный налог (пункт 1 статьи 333.8 НК).

Рассчитайте его сами по итогам квартала. Затем перечислите не позднее 20-го числа месяца, следующего за истекшим кварталом. Водный налог платят в инспекцию по месту нахождения водного объекта. Налог на добычу полезных ископаемых. При использовании общераспространенных полезных ископаемых нужно заплатить НДПИ.

Например, это галька, гипс, глина. Применять упрощенку при добыче и реализации иных полезных ископаемых нельзя. Перечисляйте НДПИ по итогам месяца — не позднее 25-го числа следующего месяца (статьи 341, 344 НК). Например, за январь 2020 года отчитайтесь не позднее 25 февраля. Налог на имущество физических лиц.

Предприниматель платит налог на имущество с недвижимости, которую не использует в бизнесе. Кроме того нужно заплатить налог с торгово-офисной недвижимости, которая входит в специальный перечень. Налог на имущество инспекторы сами начислят и пришлют уведомление. Оплатить налог по уведомлению нужно не позднее 1 декабря следующего года.

Например, налог за 2020 год перечислите до 1 декабря 2021 года. Транспортный налог. Если есть зарегистрированные на ИП транспортные средства, нужно заплатить транспортный налог (статья 357 НК). Этот налог платите аналогично налогу на имущество. Например, транспортный налог за 2019 год перечислите до 1 декабря 2020 года. Земельный налог.

Земельный налог платят, когда есть участки в собственности, на праве постоянного пользования или пожизненного наследуемого владения (пункт 1 статьи 388 НК). Земельный налог за год платите, так же как и транспортный и налог на имущество, по уведомлению из инспекции до 1 декабря следующего года.

Страховые взносы за себя

Предприниматели платят пенсионные и медицинские взносы за себя (пункт 1 статьи 430 НК). В 2020 году фиксированный платеж составляет 40 874 рубля. Из них 32 448 рублей пенсионных взносов и 8 426 рублей — медицинских. В 2019 году фиксированный платеж составлял 36 238 рублей. В том числе 29 354 рубля — пенсионных взносов и 6 884 рубля — медицинских.

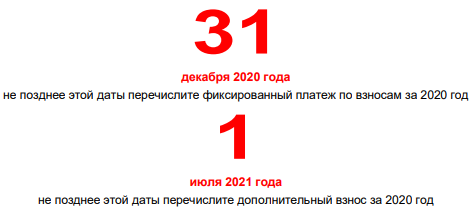

Перечислить взносы за год нужно не позднее последнего дня декабря. Предприниматель вправе платить взносы частями или перечислить единовременно. При этом учтите, что у каждого вида взносов свой КБК. То есть при единовременной оплате взносов ИП сформирует две платежки: одну для пенсионных взносов, другую для медицинских.

Если доход за год превысил 300 000 рублей, помимо фиксированного платежа нужно заплатить дополнительный взнос. Он составит 1 процент с доходов свыше 300 000 рублей. Но не более 227 136 рублей. Это максимальная величина дополнительного взноса с доходов за 2020 год. Даже если у вас выйдет большая сумма, заплатите только 227 136 рублей (подпункт 1 пункта 1 статьи 430 НК).

В 2019 году предел составлял 205 478 рублей.

Налоги с дохода работников

НДФЛ. Предприниматель платит с доходов сотрудников НДФЛ. Удержать налог нужно с дохода в денежной или натуральной форме. К примеру, это зарплата, премия, отпускные. А также удержите налог с дохода в виде материальной выгоды. К примеру, если ИП выдал работнику беспроцентный заем.

Экономию на процентах считают материальной выгодой (письмо УФНС по городу Москве от 12 ноября 2019 года № 13-11/276506). По общему правилу налог удерживают при фактической выплате зарплаты работнику при окончательном расчете. Перечислите налог в бюджет не позднее рабочего дня, следующего за днем ее выплаты. Исключение — отпускные и больничные.

С них перечисляйте налог не позднее последнего дня месяца, в котором перечислили выплаты работникам. Взносы. На доход работников начисляйте пенсионные, медицинские, социальные взносы и взносы на травматизм. Тарифы взносов в 2020 году остались такими же, как и в 2019-м. Смотрите тарифы в таблице 1. Но изменились предельные базы на 2020 год.

По пенсионным взносам предельная база равна 1 292 000 рублей. Доходы в пределах базы облагайте по тарифу 22 процента. Доходы работника выше базы облагайте по ставке 10 процентов. Предельная база по социальным взносам — 912 000 рублей. Доходы в пределах базы облагайте по тарифу 2,9 процента. С выплат превышающих базу взносы не начисляйте.

У медицинских взносов и взносов на травматизм предельных баз нет. Платите эти взносы со всех облагаемых выплат.

Таблица 1. Тарифы основных налогов, которые платит ИП на упрощенке в 2020 году

| Налоги и взносы | Ставки |

| Налоги | |

| УСН «Доходы» | 6% |

| Усн «Доходы минус расходы» | 15% |

| НДС | 20% |

| НДФЛ | 9% — доходы от процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года и другие, 13% — доходы не от предпринимательской деятельности, 35% — выигрыши и другие доходы. |

| Акцизы | Тариф зависит от вида продукции. Например, с 1 января 2020 года за спиртосодержащую продукцию платят 544 рубля за 1 литр безводного этилового спирта в подакцизном товаре. |

| Водный налог | Тариф зависит от района, бассейна реки или озера и от вида воды. Например, за 1 000 кубических метров поверхностных вод реки Волги Северного района нужно заплатить 300 рублей. |

| НДПИ | Тариф зависит от вида ископаемых. Например, 4% при добыче торфа. |

| Налог на имущество физических лиц | Общие ставки: 0,1% — жилые дома, гаражи, машиноместа и другое, 2% — с имущества, кадастровая стоимость которого более 300 миллионов рублей, 0,5% — с иного имущества. |

| Транспортный налог | Тариф зависит от транспортного средства и региона. Например, в Москве за каждую лошадиную силу легковой машины до 100 лошадиных сил платят 12 рублей. |

| Земельный налог | Тариф зависит от региона и типа земель. Общая ставка 1,5%. |

| Страховые взносы ИП за себя | |

| Пенсионные взносы фиксированный платеж | 32 448 рублей. |

| Медицинские взносы фиксированный платеж | 8 426 рублей. |

| Дополнительный взнос с доходов более 300 000 рублей | 1%. |

| Налоги и взносы с дохода работника | |

| НДФЛ | 13% |

| Пенсионные взносы | 22% |

| Медицинские взносы | 5,1% |

| Социальные взносы | 2,9% |

| Взносы на травматизм | Тариф зависит от вида деятельности. |

Источник: delovoymir.biz

Страховые взносы ИП на УСН в 2023

Содержание

- Уплата общеобязательных страховых взносов предпринимателем за себя и своих работников

- Превалирующие способы оплаты общеобязательных страховых взносов ИП: преимущества и недостатки

- Калькуляция страховых взносов ИП на УСН

- Бухгалтерские проводки по страховым взносам для ИП

- Ответственность ИП за неуплату общеобязательных страховых взносов

- Ответы на часто задаваемые вопросы

УСН (УСНО либо УСО) — упрощенная система налогообложения, на которую вправе перейти ИП, организации при наличии следующих обстоятельств:

- количество штатных работников не превышает 100 человек;

- прибыль с начала года не более 120 млн. руб.;

- оценка основных средств укладывается в 150 млн. руб.;

- долевое участие в иных компаниях — до 25%;

- максимальный порог суммы доходов для перехода на упрощенный режим — 90 млн. руб.;

- ИП, организация не подпадает под ограничения, указанные в НК РФ, ст. 346.12, ч. 3.

Работа на упрощенном режиме обязывает вести минимальную отчетность (КУДиР) и сдавать декларацию за год налоговикам. Кроме этого, необходимо уплачивать «упрощенный» (по ставке 6% либо 15%), земельный, транспортный налоги, НДС при импорте товаров, в единичных случаях — имущественный налог. ИП, организации на УСН могут быть налоговыми агентами по НДФЛ, НДС. Упрощенный режим можно совмещать с ЕНВД и патентной системой.

Уплата общеобязательных страховых взносов предпринимателем за себя и своих работников

Индивидуальный предприниматель на УСН обязан перечислять в налоговую инспекцию страховые платежи за себя и имеющихся работников. Взносы «на травматизм» отчисляются в ФСС. Размер страховых платежей зависит от МРОТ, заработка трудящихся, системы налогообложения.

при доходе больше 300 тыс. руб. взимается 1% до 1 апреля года, идущего вслед за прошедшим периодом;

взносы ФОМС и ФСС платить не нужно;

При оформлении расчетного документа ИП вписывает реквизиты налоговой, в том числе и новые КБК, которые подразумевают, что получатель платежа — ИФНС. Для ОПС это 18210202340061110160, медицинского страхования — 18210202303081013160. Взносы, оплачиваемые по тарифу 1% (с дохода более максимального предела 300 000 руб.), отображаются по КБК 18210202340061110160.

Превалирующие способы оплаты общеобязательных страховых взносов ИП: преимущества и недостатки

Чтобы заплатить общеобязательные страховые взносы ИП должен оформить платежное поручение или квитанцию. На основании этих документов будет осуществляться платеж. Внести деньги можно в банке и дистанционно, через Сбербанк Онлайн. Сформировать квитанцию на уплату либо заплатить сразу можно посредством специального сервиса на сайте ИФНС.

| Организации, которые предлагают онлайн услуги | Предоставляемые услуги по части общеобязательных страховых платежей | Детали платежа |

| ИФНС | Оформление квитанции для оплачивания взносов наличными деньгами через банк, |

зайти на сайт в личный кабинет,

отыскать раздел по оплате налогов,

выбрать услугу по созданию платежного поручения для ИП,

заполнить форму (информация о плательщике, т. е. ФИО, статус, адрес проживания, а также ИНН, оплачиваемый период, величина платежа, способ оплаты),

зайти на сайт Сбербанка,

найти раздел по переводам и платежам,

открыть услуги по поиску и оплате налогов ИФНС (оплата по произвольным реквизитам),

заполнить появившуюся форму до конца, подтверждая вносимую информацию (данные личной платежной карты, № счета, БИК, ИНН получателя, далее — ОКТМО, назначение платежа, налоговый период, ИНН и статус плательщика (09 для ИП), КБК, сумму взноса),

Предлагаемые дистанционные услуги ИФНС и Сбербанка имеют ряд преимуществ. Любые действия в режиме онлайн (оформление документов, платежные операции) не требуют особых трат, значительно экономят время, исключают длительное ожидание, очереди. Существенным плюсом сервисов является перечисление платежей без комиссии.

Главным достоинством сервиса ИФНС является система подсказок, которой пользователь может воспользоваться при заполнении платежного документа. ИП может сформировать квитанцию на сайте ИФНС, затем распечатать ее и оплатить через банк. Внести платеж можно сразу безналичным путем, после заполнения платежного поручения.

Сбербанк Онлайн не имеет готового шаблона, формы оплаты, которая заполняется для внесения платы по взносам ИП в 2017 г. Все реквизиты нужно выяснять заранее и вводить вручную. Поэтому если пользователь внесет ошибочные данные, деньги могут уйти не по назначению. До того, как пользоваться услугами Сбербанка Онлайн, следует завести карточку Сбербанка и подключить свой кабинет на сайте. По окончании оплаты пользователь может сохранить шаблон платежа, распечатать оплаченную квитанцию.

Калькуляция страховых взносов ИП на УСН

При калькулировании суммы общеобязательных взносов, которые ИП должен заплатить, используются показатели МРОТ текущего года, действующие тарифные ставки ОМС и ОПС. Применяются надлежащие типовые формулы расчета:

- МРОТ * страховой тариф * число месяцев (для подсчета фиксированной суммы взноса).

- МРОТ: число дней месяца * число дней с момента регистрации ИП до завершения месяца * страховая тарифная ставка ОПС либо ОМС (для калькуляций за неполный месяц работы).

- (Доход за год — 300 000 руб.) * 1% + фиксированная величина взноса (для подсчетов с превышенной части дохода; формула используется ИП, у которого доход за год больше 300 000 руб.).

Бухгалтерские проводки по страховым взносам для ИП

Для отображения всех видов перечислений по общеобязательным взносам ИП также применяет счет 69. Используются следующие субсчета: для ФСС — 69.1, ОПС — 69.2, ОМС — 69.3, а 69.11 — по страхованию от несчастных случаев на производстве. Таким образом, обязанное лицо фиксирует начисление и оплату общеобязательных взносов при помощи следующих бухгалтерских записей:

- ДТ 20 (25, 26, 44 и др.) Кт 69.1 — начисление взносов соцстрахования;

- ДТ 20 (25 и др.) КТ 69.2 — начислены взносы ОПС;

- ДТ 20 (25 и др.) КТ 69.3 — начислены взносы ОМС;

- ДТ 20 (25 и др.), КТ 69.11 — начисление взносов по страхованию от несчастных случаев и травм на производстве (далее — НСиТ);

- ДТ 69.1 КТ 51 — уплата взносов ФСС;

- ДТ 69.2 КТ 51 — уплата взносов ОПС;

- ДТ 69.3 КТ 51 — уплата взносов ОМС;

- ДТ 69.11 КТ 51 — уплата взносов НСиТ;

- ДТ 99 КТ 69 — начисление штрафа, неустойки;

- ДТ 69 КТ 51 — сумма перечисленных пени (штрафа).

Ответственность ИП за неуплату общеобязательных страховых взносов

За неуплату общеобязательных страховых взносов ИП могут привлечь к административной либо уголовной ответственности. Под неуплату подпадает не только факт не перечисления взносов, но и образование задолженностей, неверное исчисление, неправомерное бездействие. За подобные намеренные действия на обязанное лицо налагается штраф — 40% от неоплаченной суммы либо 20%, если действия совершены неумышленно (НК РФ, ст. 122,.п.1 и 3).

Уклонение от оплаты подразумевает непредставление отчетности по страховым платежам, внесение в документацию ложных сведений. Уголовная ответственность предусмотрена для ИП статьей 198, ч. 1, 2. За неплатеж в крупном размере ИП могут оштрафовать на сумму от 100 000 до 300 000 руб., направить на принудительные работы либо лишить свободы сроком до года, арестовать на полгода. Особо крупный размер неуплаты повлечет за собой фактически те же наказания, только с увеличением взимаемых сумм и сроков. Так, величина штрафа может составить уже 200 000 —500 000 руб., а срок лишения свободы и принудительных работ — 3 года.

Пример 1. Калькуляция общеобязательных пенсионных платежей (ИП на УСН без работников, прибыль больше 300 000 руб.)

За год ИП Марков Л. В. заработал 600 000 руб. Ему нужно заплатить общеобязательные взносы по пенсионному страхованию. Используются показатели: МРОТ 7 500 руб., ставка (ОПС) 26%.

Применяется стандартная формула для подсчета фиксированной величины (МРОТ * ставка * число месяцев). Так как годовой доход Маркова Л. В. превысил установленный порог (300 000 руб.), то исчисляется еще 1% с превышенной суммы дохода.

МРОТ — 7 500 руб.;

1% для исчислений с превышенной суммы дохода;

7 500 * 26% * 12 = 23 400

Источник: online-buhuchet.ru

Налоги, уплачиваемые на упрощенном режиме налогообложения

ИП на упрощенном режиме налогообложения платит налог с прибыли (зависимости от выбранного объекта налогообложения), страховые отчисления.

Какие налоги и взносы предстоит заплатить предпринимателю-«упрощенцу» в ИФНС и внебюджетные фонды, какие сроки важно не пропустить, чтобы получить максимальную выгоду для себя и своего предприятия, работающего как в «одно лицо», так и с нанятыми сотрудниками – об этом пойдет разговор в этой статье.

ИП на УСН без наемного персонала

Начнем с фиксированных страховых взносов бизнесмена за себя.На протяжении года он обязан уплатить во внебюджетные фонды установленную федеральным законодательством сумму социальных отчислений. Размер ее неизменен весь налоговый период, и в 2015 году составил 22 261,38 руб., в том числе в ПФР – 18 610,8 руб., в ФСС – 3 650,58 руб.Законодатели не ограничивают временные рамки оплаты, взносы в полном объеме должны быть уплачены до конца года. Это правило должно выполняться неукоснительно, поскольку неоплата или частичная оплата приведет к начислению пени и возможному предъявлению штрафных санкций.

Социальные отчисления в сумме 22 261,38 руб. уплачиваются в случае, если доход фирмы за год не превышает 300 тыс. руб. Вся сумма дохода,полученная свыше этого уровня, дополнительно облагается 1% и перечисляется в срок до 1 апреля. По фиксированным взносам отчетность не представляется.

По итогам года платится налог, который рассчитывается исходя из доходов и расходов за весь год, так как подсчитывается он нарастающим итогом. Налоговым Кодексом установлен порядок его уплаты по окончании каждого отчетного периода авансовыми перечислениями.

Поскольку существует две системы налогообложения ИП на УСН – «6% от доходов» и «5-15% от разницы между доходами и расходами», то расчет авансов и налога производится с соответствии с заложенными в названиях формулами:

• 6% * Д – за 1-й квартал и 6% * Д – А – за все последующие отчетные периоды, где Д – полученные доходы, А – уплаченные авансы;

• 5-15% * (Д-Р) – за 1-й квартал и 5-15% * (Д-Р) – А, где Р – затраты за квартал.

Итак, ИП без персонала платит:

- страховые взносы за себя в течение года, а при доходах свыше 300 тыс. руб. – дополнительно рассчитанную сумму до 30 апреля;

- в течение календарного года поквартально перечисляет авансовые платежи по налогам:

- за 1-й квартал до 25 апреля;

- за полугодие до 25 июля;

- за 9 месяцев до 25 октября.

Налог по УСН за год начисляется с учетом всех уплаченных авансов и перечисляется до 30 апреля следующего года.

Существует возможность уменьшить сумму авансового платежа на полный размер социальных отчислений. Основным условием применения такой льготы является перечисление взносов в тот отчетный период, за который начисляется налог. При уплате предпринимателем полной суммы отчислений в начале года ежеквартальный налоговый платеж уменьшают четверть от размера взносов – 5 565,34 руб.

ИП на УСН с сотрудниками

Социальные отчисления ИП со штатом персонала или временно сотрудничающими с предпринимателем работниками начисляет так: за себя предприниматель уплачивает фиксированные взносы, а с зарплаты персонала и нанятых по договорам подряда перечисляет взносы в фонды ежемесячно до 15-го числа следующего месяца. ИП на УСН имеет право уменьшать авансовые налоговые платежи на размер страховых взносов с зарплаты работников и фиксированных за себя, уплаченных в отчетном периоде, но не более половины от размера налога.

Расчет налога не зависит от наличия или отсутствия сотрудников и осуществляется по тем же формулам, какими пользуются ИП без персонала.

Итак, какие налоги платит ИП на УСН с наемным персоналом:

- ежемесячно до 15-го числа социальные отчисления с зарплаты персонала и фиксированные взносы за себя в течение года;

- авансовые платежи перечисляют частями не позднее установленных НК РФ сроков. Расчет налога представлен в декларации, которую подают до 30 апреля.

В подтверждение начисленных и уплаченных в фонды сумм с зарплаты сотрудников предприниматель предоставляет квартальную отчетность:

- в ПФР – отчет РСВ-1;

- в ФСС – отчет 4-ФСС.

Кроме того, ИП выступает налоговым агентом и ежемесячно перечисляет НДФЛ с их зарплаты, отчитываясь по завершении года и предоставляя в ИФНС сведения о персонифицированном учете и 2-НДФЛ.

Источник: moneymakerfactory.ru