Одна из причин, почему россияне не спешат оформлять самозанятость — у самозанятых не формируется трудовой стаж, как на обычной работе. Если стажа недостаточно, человек будет получать пенсию в размере прожиточного минимума. Но самозанятые по аналогии с ИП могут сами делать отчисления в Пенсионный фонд. Рассказываем, как у самозанятых граждан идёт стаж и на какие выплаты они могут рассчитывать в старости.

Бесплатная консультация

Открываете первый бизнес? Поможем начать правильно и сразу

Где самозанятым взять стаж

Если человек работает по трудовому договору или ГПХ, взносы на пенсионное страхование за него перечисляет работодатель. Когда работник достигает пенсионного возраста, ему назначается пенсия. Её размер зависит от количества отработанных лет и суммы взносов. Чем выше зарплата, тем больше будущая пенсия.

ИП и специалисты частной практики — нотариусы, адвокаты, оценщики, частные детективы — самостоятельно делают взносы в Пенсионный фонд и тем самым формируют будущую пенсию. Это их обязанность.

А вы знали? Какая пенсия для самозанятых будет назначена? #shorts

Самозанятые платят только налог на доход — 4% или 6%, часть которого идёт на медицинское обеспечение. Обязательные взносы в ПФР для них не предусмотрены. Но есть два способа сформировать страховой стаж и будущую пенсию.

Делать добровольные взносы в ПФР. Чтобы получить стаж 12 месяцев, в Пенсионный фонд надо перечислять не меньше фиксированной суммы взносов: за 2022 год 34 445 ₽, за 2023 год 36 723 ₽ — ст. 430 НК РФ. Если заплатить меньше, стаж будет пропорционально уменьшен — п. 5 ст. 29 Федерального закона от 15.12.2001 №167-ФЗ.

Установлен и максимальный размер взносов за год — 22% от МРОТ, установленного на начало финансового года, в восьмикратном размере. Например, в январе 2022 года МРОТ в Москве составлял 21 371 ₽, значит, в ПФР за год можно перечислить не более (8 * 21 371 ₽ * 22% * 12) = 451 355,52 ₽.

Самозанятые, которые делают добровольные взносы в ПФР, могут рассчитывать только на страховой стаж и индивидуальный пенсионный коэффициент. Остальные пенсионные права для них недоступны. Например, получать «северную пенсию» они не могут, даже если живут и работают за полярным кругом.

В отличие от ИП и трудоустроенных граждан, отчисления в ПФР ради трудового стажа — это право, а не обязанность самозанятого.

Устроиться на работу по трудовому договору. Например, человек днём работает продавцом в торговом центре, а вечером подрабатывает на создании сайтов как самозанятый. В этом случае пенсионные взносы платит работодатель, а пенсия формируется стандартно.

Как самому перечислять пенсионные взносы

Чтобы начал идти трудовой стаж, самозанятому гражданину нужно подать заявление на добровольное страхование в ПФР. Сделать это можно в отделении Пенсионного фонда, в приложении «Мой налог» или в личном кабинете на сайте налоговой инспекции. Если фрилансер обращается через интернет, достаточно отправить заявку. Если он решил подойти в ПФР лично, нужно взять с собой паспорт и справку о статусе плательщика налога на профессиональный доход.

После этого необходимо делать взносы в Пенсионный фонд. Взносы за текущий год надо заплатить до 31 декабря. Периодичность переводов может быть любой — раз в месяц, квартал или год. Самозанятые сами определяют размер отчислений, но ориентироваться надо на сумму, указанную в Налоговом кодексе — это минимум для стажа длительностью 12 месяцев.

Если самозанятый подал заявку в Пенсионный фонд в середине года, стаж будет считаться с даты заключения договора. Например, если он обратится в ПФР 1 ноября, до 31 декабря можно перечислить 5741 ₽ и получить 2 месяца стажа. Или можно ничего не перечислять, но тогда и стаж начисляться не будет.

Реквизиты для оплаты взносов можно сформировать самостоятельно в сервисе ПФР.

После оплаты пенсионные баллы отобразятся на индивидуальном лицевом счёте не позднее 1 марта следующего года. Проверить их можно на сайте ПФР, в приложении «Мой налог» и на «Госуслугах».

В любой момент самозанятый имеет право отказаться от добровольных взносов на пенсию — например, если он устроился на работу, перешёл в статус ИП или просто передумал. Для этого ему нужно расторгнуть договор — подать заявку можно в отделении ПФР или в личном кабинете на сайте ведомства.

Обратите внимание, что снятие самозанятого с учёта не означает автоматическое расторжение договора с Пенсионным фондом.

Как назначают пенсию самозанятым

Для получения пенсии по старости надо соответствовать минимальным требованиям:

- возраст — 65 лет для мужчин, 60 лет для женщин;

- стаж — в 2022 году не менее 13 лет, в 2023 не менее 15 лет;

- пенсионный коэффициент — в 2022 году не менее 23,4 балла, в 2023 году не менее 25,8 баллов.

Если самозанятый не отвечает этим требованиям, ему будут платить только социальную пенсию в размере прожиточного минимума. А пенсионный возраст увеличится на 5 лет — женщины смогут уйти на пенсию только в 65 лет, а мужчины в 70 лет.

У самозанятых нет ограничения на «покупку» стажа. Они могут все 15 лет трудиться на фрилансе и делать добровольные взносы, а потом получать пенсию по старости. Тогда как адвокаты, нотариусы и остальные «добровольцы» должны минимум 7,5 лет отработать в качестве наёмного сотрудника или ИП.

Самозанятый может рассчитать размер будущей пенсии в калькуляторе на сайте ПФР.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Источник: e-kontur.ru

Какую надбавку могут получить самозанятые пенсионеры

Самозанятых пенсионеров признали неработающими. Это означает, что по закону им полагается надбавка к пенсии и социальные льготы. На сайте ФНС рассказали, что нужно делать, чтобы получить доплату от государства.

В 2019 году в четырех регионах России (Татарстан, Москва, Подмосковье, Калужская область) появилась возможность зарегистрировать себя в качестве самозанятого — работающего на себя. Закон касается и пенсионеров, которые получают выплаты от государства, но при этом, например, ведут свой бизнес.

Какие льготы можно получить?

Теперь таких пенсионеров ФНС приравняло в статусе к неработающим, то есть тем, кто не платит за себя взносы на пенсионное страхование. Поэтому им как и остальным безработным пенсионерам полагается надбавка к пенсии (1000 рублей в месяц) и все соцльготы: субсидии, средства на оплату проезда и лекарственных препаратов.

Откуда берется надбавка?

Государство каждый год индексирует пенсии. Так, с этого года выплаты по старости проиндексировали на 7,05% — это и есть те самые 1000 рублей в месяц или 12 000 рублей в год. Со следующего года пенсии увеличатся на столько же: индексация составит 6,6%. Неработающие пенсионеры с маленькой пенсией получают бонусом такую сумму, чтобы совокупно выплата дотягивала до прожиточного минимума. Даже в том случае, если сумма превышает показатель индексации.

В каких случаях лишают льгот?

На самом деле деление пенсионеров на работающих и неработающих — условно. Для государства в первую очередь важно, застрахован ли гражданин в системе ОПС (обязательное пенсионное страхование), платит ли он страховые взносы. Если да (например, человек вышел на пенсию, но продолжает официально работать), то никаких субсидий и дополнительных выплат он не получит.

Но и самозанятые пенсионеры легко могут лишиться таких привилегий. Например, если человек добровольно решает платить взносы в счет своей пенсии, он сразу же лишается права на ее ежегодную индексацию.

Напомним, Минфин предложил ввести налог для самозанятых в Нижегородской области.

Ранее мы рассказывали, кто такие самозанятые и почему им нравится вести бизнес открыто.

Источник: www.vgoroden.ru

Выгодно ли пенсионеру стать самозанятым?

Каких только мер не изобретают власти, чтобы заставить тех, кто делает личный маленький бизнес, не платя при этом ни копейки налогов, выйти из тени и легализоваться. В их числе – введение налога на профессиональную деятельность (НПД), прозванного в народе налогом для самозанятых. В прошлом году он действовал в четырех регионах, в этом году коснулся и жителей Свердловской области.

Интерес есть

Нельзя сказать, чтобы этот налоговый «пряник» не вызвал интереса у тех, для кого предназначен. Как сообщил заместитель министра инвестиций и развития Свердловской области Евгений Копелян, с 1 января 2020 года в качестве самозанятых в регионе уже успели зарегистрироваться 3 тысячи человек. В «пилотных» субъектах РФ цифры еще выше: за 2019 год в Татарстане статус самозанятых получили 27 тысяч человек, в Московской области – 46 тысяч, в Москве – 120 тысяч. По прогнозам экспертов в Свердловской области статус самозанятых может заинтересовать от 30 до 50 тысяч человек.

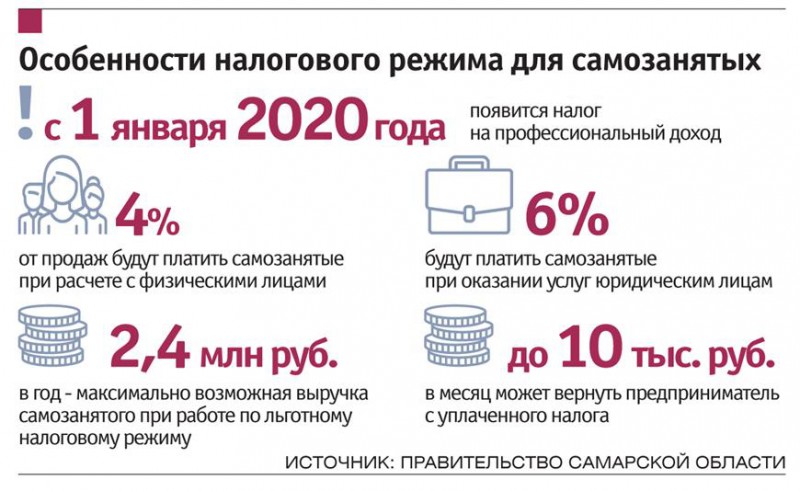

В чем суть новации? Она предельно проста: граждане, оказывающие другим платные услуги без привлечения наемных работников, должны отчислять в бюджет только 4% от суммы своего дохода при работе с физическими лицами и 6% при работе с лицами юридическими. Действовать этот режим без изменения налоговых ставок будет в течение 10 лет.

– Применять налог на профессиональный доход, – объясняет начальник отдела областного управления Федеральной налоговой службы Юлия Смирнягина, – могут не только физические лица, но и индивидуальные предприниматели, не имеющие наемных работников по трудовому договору. Правда, они должны быть гражданами России и государств ЕАЭС (Евразийского экономического союза) и вести свою деятельность на территории субъекта Российской Федерации, включенного в эксперимент.

Поле деятельности

Специальный налоговый режим распространяется на широкий круг деятельности. Получить статус самозанятого могут, к примеру, репетиторы, дизайнеры, парикмахеры, портнихи и прочие граждане, которые продают изделия, изготовленные своими руками, оказывают людям услуги, сдают в аренду собственное жилье и так далее. Оказывать услуги и продавать товары самозанятые могут и юридическим лицам, но без установления с ними трудовых отношений.

Парадокс в том, что основная масса тех, ради кого затевался эксперимент по введению налога на профессиональную деятельность, пока не спешит им воспользоваться. Они рассуждают так: зачем платить даже мизерный налог, если его можно вообще не платить?

Зато статус самозанятых оказался соблазнительным для любителей минимизировать налоги. Воспользоваться специальным налоговым режимом пытаются игроки рынка, для которых данный режим не предназначен. Впрочем, законом предусмотрены ограничения, призванные защитить интересы казны. Платить налог в 4% от суммы своего дохода при работе с физическими лицами и 6% при работе с юридическими лицами можно лишь до той поры, пока годовой доход от профессиональной деятельности не превысит 2,4 миллиона рублей. После этого самозанятому придется менять статус и платить налоги по более высокой ставке.

Установлены законом и ограничения по видам деятельности. К примеру, сдавать свою квартиру или земельный участок в аренду самозанятый может, а вот сдавать в субаренду арендованную собственность – нет. Не вправе претендовать на статус самозанятого и лица, осуществляющие реализацию подакцизных и подлежащих обязательной маркировке товаров; занимающиеся перепродажей, добычей и реализацией полезных ископаемых и подобными видами деятельности.

Кому это выгодно

Статус самозанятого позволяет легально вести бизнес и получать доход от подработок без риска быть оштрафованным за незаконную предпринимательскую деятельность. Кроме того, он избавляет от необходимости вести бухгалтерию и отчетность. Правда, нужно обладать хотя бы азами компьютерной грамотности, поскольку придется зарегистрироваться через Интернет на сайте ФНС России через банк или портал госуслуг. Декларацию самозанятым представлять не нужно. Учет доходов ведется автоматически в мобильном приложении.

Не надо покупать контрольно-кассовую технику. Чтобы сформировать чек, достаточно скачать на собственный телефон мобильное приложение «Мой налог».

Самозанятым предоставляется налоговый вычет в размере 10 тысяч рублей, но не деньгами, а путем уменьшения ставки налога до 3% тем, кто имеет дело с физическими лицами, и до 4% – тем, кто имеет дело с лицами юридическими. Хлопотать об этом не нужно, все делается автоматически.

Так кому же выгоден статус самозанятого? Во-первых, тому, кто хочет подзаработать помимо основной работы, поскольку официальная зарплата в доход самозанятого не включается, трудовой стаж на основном месте работы не прерывается. Во-вторых, тем, кто сидит дома с малыми детьми. В-третьих, инвалидам, поскольку все льготы и компенсации им сохраняются. В-четвертых, людям, находящимся на заслуженном отдыхе.

Все же налоговый «пряник» без использования «кнута» ситуацию не изменит. Он начнет работать лишь в том случае, если фискальные ведомства начнут привлекать к ответственности абсолютно всех, кто получает доходы и не платит при этом налоги. А пока можно безнаказанно сдавать в аренду жилье, заниматься репетиторством, делать маникюр-педикюр на дому, немногие захотят приобретать статус самозанятого.

Вопрос по пенсионерам

Поскольку налог на профессиональную деятельность – явление новое, он вызывает много вопросов у тех, кто хотел бы им воспользоваться. Губернатор Евгений Куйвашев призвал максимально широко информировать жителей Свердловской области о возможностях специального налогового режима. На днях состоялся первый семинар, в котором участвовали представители областного Фонда поддержки предпринимательства, налогового ведомства и других структур.

Ответы прозвучали на многие вопросы, но вопрос газеты «Пенсионер» заставил министра и председателя ОФПП задуматься. Интересовало нас, и интерес этот основан на обращениях читателей, следующее: если человек, получающий пенсию, зарегистрируется в качестве самозанятого, он будет считаться работающим или неработающим пенсионером?

– Поскольку трудовой договор с работодателем у самозанятого отсутствует, он считается неработающим пенсионером, – ответила представитель налоговой службы Ю. Смирнягина.

Она также уточнила, что, согласно закону о специальном режиме налогообложения и имеющимся разъяснениям, за особыми категориями самозанятых граждан – инвалидами и пенсионерами – сохраняются права на льготы, компенсации, индексации.

Но мы решили подстраховаться и задать вопрос специалистам Свердловского отделения Пенсионного фонда. Нас интересовало, во-первых, будут ли индексироваться пенсии самозанятых, во-вторых, каким образом будет формироваться пенсия у молодых самозанятых, если закон освобождает их от обязанности уплачивать взносы на пенсионное страхование?

Вот какой ответ мы получили: «Согласно пункту 1 статьи 7 Федерального закона от 15 декабря 2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» лица, применяющие в отношении своей деятельности специальный налоговый режим «Налог на профессиональный доход», относятся к категории лиц, на которых распространяется обязательное пенсионное страхование, в случае уплаты страховых взносов в соответствии со статьей 29 данного Федерального закона «Добровольное вступление в правоотношения по обязательному пенсионному страхованию».

Тем самым в период уплаты страховых взносов у данных граждан образуются пенсионные права, то есть они считаются работающими в соответствующий временной период.

Таким образом, лицо, применяющее специальный налоговый режим «Налог на профессиональный доход» и уплачивающее соответствующие страховые взносы, попадает под правовое регулирование статьи 26.1 Федерального закона от 28 декабря 2013 № 400-ФЗ «О страховых пенсиях», определяющей порядок выплаты страховой пенсии работающим пенсионерам. Соответственно выплата страховой пенсии рассматриваемой категории лиц будет осуществляться как работающим пенсионерам – без учета индексации в порядке и сроки, установленные указанной статьей.

Кроме того, периоды уплаты страховых взносов данной категорией лиц будут учитываться так же, как периоды работы и (или) иной деятельности при осуществлении отдельных видов выплат пенсионно-социального обеспечения, выплата которого зависит от факта работы (например, компенсационная выплата за уход, федеральная социальная доплата к пенсии и т.д.)».

Надеемся, что в дальнейшем появятся более детальные комментарии всех ведомств, ответственных за нововведение.

По материалам газеты «Пенсионер», Татьяна Бурова

Источник: pensionerrossii.ru