Индивидуальные предприниматели, и иные лица, занимающиеся частной практикой, уплачивают страховые взносы на пенсионное страхование (п. 1 ст. 430 НК РФ, п. 2 ст. 432 НК РФ):

- в фиксированном размере, установленном для доходов ИП до 300 тыс. руб., — до 31 декабря текущего календарного года;

- в размере 1% с суммы превышения предельной суммы в 300 тыс. руб. — до 01 июля года, следующего за истекшим расчетным периодом.

Величина взносов на обязательное пенсионное страхование не может превышать сумму лимита для уплаты взносов на ОПС (пп. 1 п. 1 ст. 430 НК РФ), рассчитываемого по формуле:

- Лимит для уплаты взносов на ОПС = Величина фиксированного платежа за текущий год * 8.

В периоды с 2018 по 2020 год сумма лимита для уплаты взносов на ОПС составит:

На 2021 год сумма страховых взносов в фиксированном размере — 32 448 руб., а лимит страховых взносов на ОПС — 259 584 руб.

На 2022-2023 годы предусмотрено повышение суммы платежа.

Назначение платежа страховые взносы 2017. Код тарифа 08 плательщика страховых взносов 2017

Если исчисленный платеж по взносам превышает указанные предельные суммы, то в бюджет необходимо уплатить сумму, равную лимиту.

Рассмотрим подробнее порядок формирования платежного поручения и уплаты фиксированных взносов в программе.

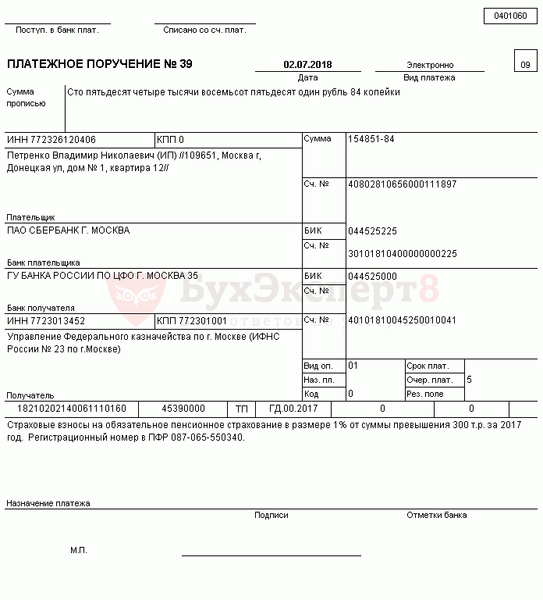

Величина дохода ИП за 2017 год превысила 300 000 руб. После уплаты фиксированных страховых взносов доплата ИП по страховым взносам на обязательное пенсионное страхование составила 154 851,84 руб.

02 июля ИП подготовил платежное поручение на сумму 154 851,84 руб. Уплата прошла в тот же день по банковской выписке.

Платежное поручение на уплату фиксированного взноса в ПФР

Общие реквизиты

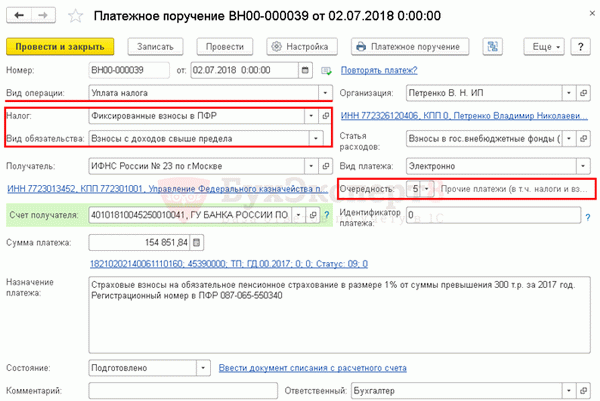

Платежное поручение на уплату страховых взносов в фиксированном размере, зачисляемых в бюджет ПФР, формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения — кнопка Списание . При этом необходимо правильно указать вид операции Уплата налога , тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Советуем прочитать: Как рассчитывается прожиточный минимум

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов :

- через раздел Главное — Задачи — Список задач ;

- через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы .

Необходимо обратить внимание на заполнение полей:

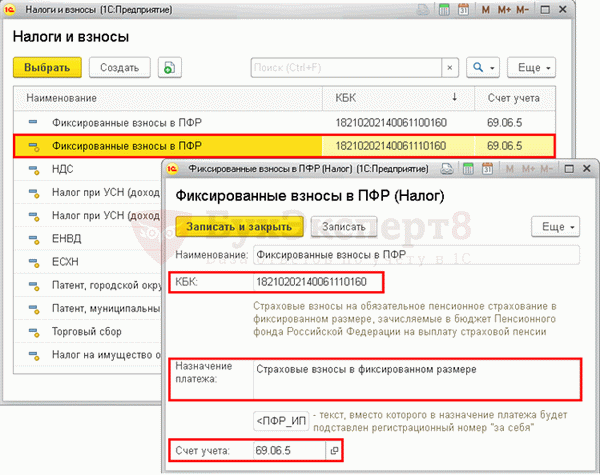

- Налог — Фиксированные взносы в ПФР, выбирается из справочника Налоги и взносы.

Фиксированные взносы в ПФР предопределены в справочнике Налоги и взносы. Для них заданы параметры:

СТРАХОВЫЕ ВЗНОСЫ ИП В 2022 ГОДУ /СУММА ВЗНОСОВ И В КАКИЕ СРОКИ ПЛАТИТЬ.

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа ;

- счет учета взносов.

- 182 102 02140 06 1110 160 —для платежей с дохода до 300 тыс. руб.;

- 182 102 02140 06 1210 160 —для платежей с суммы превышения 300 тыс. руб.

- Вид обязательства — Взносы с доходов свыше предела. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении. В данном случае КБК будет указан тот же, что и при Виде обязательства Взносы, постоянная часть.

- Очередность платежа — 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

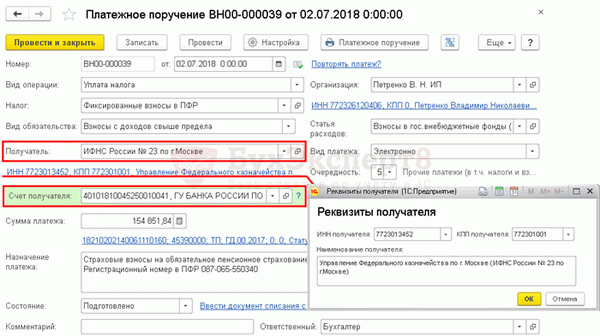

Реквизиты получателя — ИФНС

Так как получателем взносов является налоговая инспекция, в которой зарегистрирован ИП, именно ее реквизиты необходимо отразить в документе Платежное поручение .

- Получатель — ИФНС, в которую платятся взносы, выбирается из справочника Контрагенты.

- Счет получателя — банковские реквизиты налогового органа, указанного в поле Получатель .

В программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя — ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Советуем прочитать: Путин детям к новому году 2023

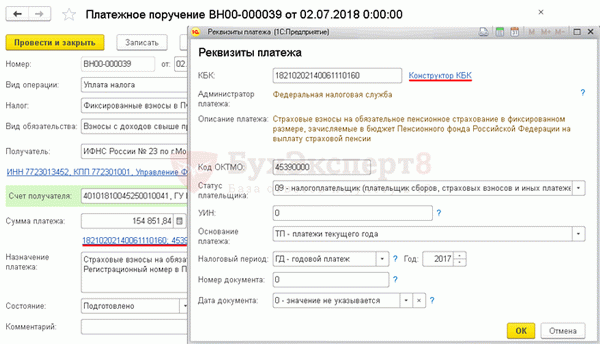

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет .

В данной форме необходимо проверить заполнение полей:

Если для какого-либо платежа в бюджет КБК неизвестен, то можно воспользоваться Конструктором КБК , пройдя по ссылке справа от поля КБК .

- Код ОКТМО — код территории места регистрации ИП. Значение заполняется автоматически из справочника Организации .

- Статус плательщика — 09-налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — индивидуальный предприниматель.

- УИН — 0, т. к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — ТП—платежи текущего года, проставляется при уплате взносов по сроку.

- Налоговый период — ГД—годовой платеж, так как взносы уплачиваются за налоговый период — год.

- Год — 2017, т. е. год, за который уплачиваются взносы.

- Номер документа — 0;

- Дата документа — 0-значение не указывается.

- Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

Распечатать платежное поручение можно по кнопке Платежное поручение . PDF

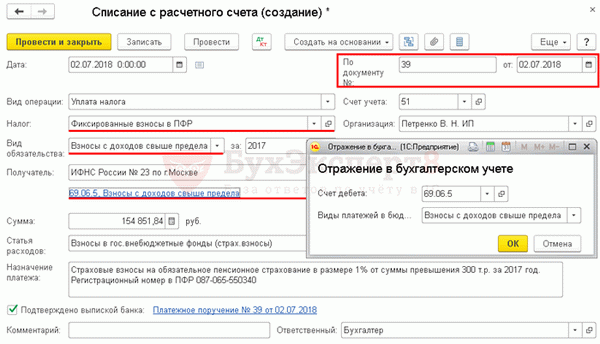

Уплата страховых взносов на ОПС с доходов свыше 300 тыс. руб.

После уплаты страховых взносов в бюджет и получения выписки банка необходимо оформить документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета . PDF

Основные данные перенесутся из документа Платежное поручение .

Также его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата — дата уплаты взносов, согласно выписке банка.

- По документу № и от — номер и дата платежного поручения.

- Налог — Фиксированные взносы в ПФР, выбирается из справочника Налоги и взносы и влияет на автоматическое заполнение поля Счет дебета .

- Вид обязательства — Взносы с доходов свыше предела, влияет на заполнение поля Виды платежей в бюджет .

- Отражение в бухгалтерском учете :

- Счет дебета — 69.06.5 «Обязательное пенсионное страхование предпринимателя «.

- Виды платежей в бюджет — Взносы с доходов свыше предела.

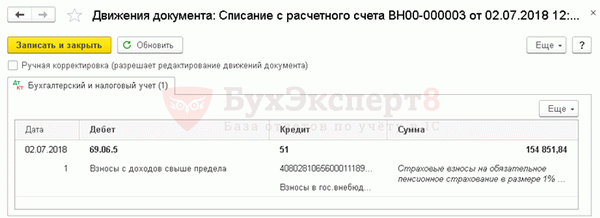

Проводки по документу

Документ формирует проводку:

- Дт 69.06.5 Кт 51 — уплата страховых взносов ИП с доходов сверх предела.

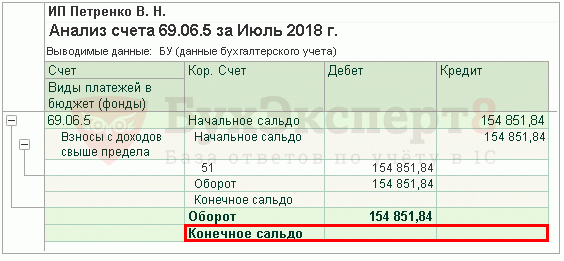

Проверка расчетов с бюджетом по фиксированным страховым взносам в ПФР

Для проверки расчетов с бюджетом по страховым взносам на ОПСс доходов свыше 300 тыс. руб. можно создать отчет Анализ счета 69.06.5 «Обязательное пенсионное страхование предпринимателя» по субконто Виды платежей в бюджет — Взносы с доходов свыше предела, раздел Отчеты — Стандартные отчеты — Анализ счета .

Кбк Фиксированные Взносы в пф за 2023 Год Для ип за Себя Таблица • Как рассчитать платежи ип

КБК по страховым взносам на 2021 год: таблица пени и штрафы

Годовой размер взносов по каждому из фондов делится на 12 месяцев и умножается на месяцы работы;.

Как заплатить обязательные платежи ИП без ошибок и требований от ФНС в 2023 году

Сумма фиксированной части взносов ИП определяется государством. Она включает платеж предпринимателя на пенсионное (в ПФР) и медицинское страхование (в ФОМС).

Обязанность уплачивать взносы сохраняется за ИП без учета налогового режима. Их платят ИП на упрощенке, патенте и общей налоговой системе. Исключение составляют только ИП-самозанятые, применяющие налог на профессиональный доход.

Фиксированный платеж ИП в 2023 году составляет 34 445 р. (выше на 1997 р. по сравнению с 2023 годом). Сумма платежа не зависит от МРОТ, прожиточного минимума и прочих экономических показателей.

Не оказывает влияние на размер платежа и выбранная предпринимателем система налогообложения. Сумму страхового взноса ИП определяет Правительство и закрепляет в Налоговом кодеке.

Мнение эксперта

Знайка, главный эксперт в Цветочном городе

Если у вас возникли сложности, обращайтесь ко мне, и я помогу разобраться

Задать вопрос эксперту

Калькулятор фиксированного платежа ИП (страхового взноса) в ПФР за 2008-2020 годы 2015, в котором отозвал письмо Минфина России от 06. А если у Вас остались вопросы, задайте их мне!

- Через Cбербанк наличными . Заполненные три квитанции Сбербанка в пенсионный (xls). Данные ПФ нужно взять из их платежек. Потом необходимо предоставить в пенсионный фонд копии квитанций.

- Если есть р/с, то можно через него Образцы платежных поручений 2016-2017 года и Бесплатная программа Бизнес Пак с для их формирования для поручения банку перечисления через р/с.

- Через интернет-банк . Например Тинькофф один из самых удобных.

- C помощью онлайн бухгалтерии . По соотношению цена/надёжность считаю лучшей эту 333 р/мес. Там есть бесплатный период на месяц(а для новых ИП — год). Можно в этот период посчитать и сформировать квитанции/платёжки.

- Можно сочетать эти способы или использовать любой из них в любом порядке.

КБК для страховых взносов ИП за себя на 2019 и 2021 год |

Название выплат ОПС ОМС Стандартный 18210202240061110160 18210202203081013160 Пени 18210202240062110160 18210202203082013160 Штрафы 18210202240063010160 1821020220308301316.

Расчет

Сервис гарантирует конфиденциальность и защиту персональных данных. Для расчетов используются только цифры — никаких личных данных вводить не нужно.

У ИП по всей России страховые взносы считают одинаково (региональных законов нет) на зависимо от вида деятельности. Льгот и категорий нет, кроме льготы для некоторых отраслей пострадавших от коронавируса в 2023 году..

КБК страховые взносы для ИП за себя 2022 в ПФР и ФФОМС, пени

Для налоговых платежей, страховых взносов кроме взносов на травматизм и госпошлин, данный код принимает значение 182 , для платежей в ФСС на травматизм 393.

Расчет страховых взносов ИП за 2023 год

Если гражданин в течение календарного года сдал свидетельство, т.е. снялся в налоговом органе с учета как ИП, или встал на учет, то платежи будут рассчитываться в соответствии с тем количеством месяцев, деятельность в которые осуществлялась.

- определяется полное количество месяцев, в течение которых гражданин находился на учете в качестве ИП. Годовой размер взносов по каждому из фондов делится на 12 месяцев и умножается на месяцы работы;

- определяется количество дней предпринимательской деятельности в месяце закрытия или открытия свидетельства. Для расчета суммы взносов необходимо вычислить ежедневный размер, исчисляемый путем деления годового на 12 месяцев и на количество дней в конкретном месяце. Затем эта величина умножается на фактическое количество дней предпринимательства;

- годовой размер взносов по фактическому сроку предпринимательства за неполный год будет равна сумме взносов за полные месяцы и за фактические дни неполного месяца.

Если доход за этот период окажется более 300 тысяч рублей, то сумма на обязательное пенсионное страхование будет равна величине, рассчитанной ранее, увеличенной на 1 % от суммы, превышающей 300 тыс.руб.

Мнение эксперта

Знайка, главный эксперт в Цветочном городе

Если у вас возникли сложности, обращайтесь ко мне, и я помогу разобраться

Задать вопрос эксперту

Фиксированные взносы ИП в 2023 году: пошаговая инструкция для расчета и уплаты Статья 113 НК РФ о трёхлетнем сроке исковой давности на ПФР не распространяется. А если у Вас остались вопросы, задайте их мне!

- 182 – кодовое обозначение оператора администрирования платежа, то есть в данном случае это ФНС;

- 1 – принадлежность платежа (1 — это доход, 2 — безвозмездное отчисление);

- 02 – цифровое обозначение поступления отчислений (02 — это социальные);

- 02 — статья/уровень бюджета (02 — это региональный или субъектный);

- 140 – подстатья бюджетного дохода;

- 06 – назначение бюджетного поступления или уровень бюджета (06 — это бюджет ПФР). Другие примеры: 01 — федеральный, 02 — региональный и так далее;

- 1110 – причина отчисления. Данное сочетание цифр означает, что отчисления связаны с уплатой страховых взносов;

- 160 – категоризация дохода (160 — это страховые взносы). Другие варианты: 110 — налоговые доходы и так далее.

Оплата страховых взносов ИП в 2022 году: как рассчитать 1% налога у ИП сверх 300000 тысяч рублей, куда и как платить — Дело Модульбанка

| Вид взноса | КБК |

| Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы) | 182 1 0210 160 |

| Страховые взносы на ОМС за себя | 182 1 0213 160 |

Штрафы по страховым взносам на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии.

Кбк на 2023 год: актуальный список кодов бюджетных классификаций (таблица)

Коды бюджетной классификации (КБК) введены для того, чтобы упорядочить поступление денег в бюджет и их расходование. При помощи этих кодов происходит группировка бюджетных средств, в том числе налогов и страховых взносов.

Например, все поступления налога на доходы физических лиц подразделяются на группы: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный предпринимателями и прочими «частниками»; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и проч.

Прежде всего КБК необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.

Согласно Порядку формирования и применения кодов бюджетной классификации Российской Федерации (утв. приказом Минфина от 06.06.19 № 85н) каждый КБК состоит из 20-ти цифр (их называют разрядами).

Первые три разряда — это код главного администратора доходов бюджета. Для налоговых платежей, страховых взносов (кроме взносов «на травматизм») и госпошлин, данный код принимает значение «182», для платежей в ФСС «на травматизм» — «393».

Восемнадцатый, девятнадцатый и двадцатый разряды принимают следующие значения: при уплате налогов и госпошлины это «110», при уплате страховых взносов — «160», при перечислении платежей за пользование недрами или природными ресурсами — «120».

Кбк для налогов и взносов за прошлые периоды

Министерство финансов периодически вносит изменения в перечень действующих КБК. В частности, в 2023 году обновились коды, относящиеся к страховым взносам, пеням и процентам (см. «Как с 2016 года изменятся КБК для уплаты страховых взносов»).

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя.

Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде.

Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

Если налогоплательщик в 2023 году подает «уточненку» за 2023 год или более ранние периоды, он должен проставить КБК, действующий в 2019 году.

В противном случае получится, что на лицевом счете задолженность значится по устаревшему коду, а платеж поступил по актуальному коду. В результате задолженность останется непогашенной.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Страховые фиксированные взносы ИП за себя в 2015 году

| Название выплат | ОПС | ОМС |

| Стандартный | 18210202240061110160 | 18210202203081013160 |

| Пени | 18210202240062110160 | 18210202203082013160 |

| Штрафы | 18210202240063010160 | 1821020220308301316 |

3 период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;.

Фиксированные взносы

Взносы на ОПС и ОМС для ИП за себя, закрепленные НК РФ, подсчитываются согласно ст. 430 НК РФ. Формула исчисления едина и зависит от действующего МРОТ, поэтому фиксированный страховой платеж ежегодно меняется.

| Величина годовой прибыли | На ОПС | На ОМС |

| до 300 000 рублей | 1 МРОТ * 26% * 12 месяцев | 1 МРОТ * 5,1% * 12 месяцев |

| больше 300 000 рублей | 1 МРОТ * 26% * 12 месяцев + 1% от суммарной прибыли бизнесмена 300 000 рублей |

Чтобы уплатить закрепленный взнос, нужно указать соответствующий КБК. ИП фиксированный платеж 2019 года вносит по кодировкам из таблицы 2 и 2а.

Таблица 2. Шифры платежей на ОПС и ОМС по фиксированным платежам для бизнесменов за себя в расчетный промежуток до 1 января 2017 года.

Таблица 2а. Кодировки платежей на ОПС и ОМС по фиксированным платежам для бизнесменов за себя в расчетный промежуток после 1 января 2017 года.

| Название выплат | ОПС | ОМС |

| Стандартный | 18210202240061110160 | 18210202203081013160 |

| Пени | 18210202240062110160 | 18210202203082013160 |

| Штрафы | 18210202240063010160 | 1821020220308301316 |

Мнение эксперта

Знайка, главный эксперт в Цветочном городе

Если у вас возникли сложности, обращайтесь ко мне, и я помогу разобраться

Задать вопрос эксперту

КБК для ИП по страховым взносам в 2019 году за себя При этом есть максимум, больше которого взнос не может быть, даже если доходы очень большие. А если у Вас остались вопросы, задайте их мне!

Источник: mir-obuvi.org

Как оплатить фиксированные платежи ИП в 2019 году за себя: в какие сроки, КБК для перечисления

Если субъект хозяйствования принимает решение открыть свое дело, то самой простой формой организации бизнеса является постановка на учет физлица в качестве предпринимателя. Когда процедура регистрации осуществлена, у этого человека появляется обязанность осуществлять в установленные сроки в фиксированном размере обязательные отчисления во внебюджетные фонды.

Основные новшества по взносам с 2019 года

В 2019 году согласно нормам НК РФ произойдет повышение суммы страховых взносов. Данные отчисления должны перечислять все граждане, которые зарегистрировали ИП. При этом не важно, есть ли у них наемные работники или нет.

В этом году данная сумма не зависит также от МРОТ, ее размер фиксируется в НК РФ на каждый год. Уплата данных взносов производится в обязательном порядке предпринимателем. Это необходимо делать даже деятельность ИП не ведется.

Внимание: в настоящее время в законодательном органе проходит рассмотрение проект закона, согласно которому если предприниматель находится на пенсии, то он сможет получить освобождение от расчета и перечисления страховых взносов в фиксированной сумме.

Сумма страховых взносов ИП в 2019 году в ПФР и на ОМС

Действующее налоговое законодательство устанавливает размер фиксированных платежей предпринимателя за себя. Обязательными являются отчисления в ПФР и ФОМС. Кроме этого существуют взносы, которые предприниматель может производить самостоятельно.

Фиксированный платеж в ПФР и ФОМС

Пенсионное и медицинское страхование является обязательным для предпринимателя. Сейчас данные страховые взносы определены НК РФ в строй сумме, которая зафиксирована на 2018, 2019, 2020 годы.

В таблице приведены значения данных платежей:

| Год | Пен фонд, руб. | Мед страх, руб. | Всего |

| 2018 | 26545. 00 | 5840. 00 | 32385. 00 |

| 2019 | 29354. 00 | 6884. 00 | 36238. 00 |

Важно: следует помнить, что факт осуществления деятельности не принимается расчет. Он должен исчислять эти платежи с момента постановки на учет и до даты исключения его из реестра.

Из-за постановки или снятия с учета рассмотренные выше размеры предприниматель имеет право пересчитать с учетом фактически отработанного им периода времени в году. Пересматривать сумму взносов необходимо пропорционально отработанному в году времени.

1% с превышения дохода (для ИП и КФХ)

Помимо фиксированного размера страховых отчислений в ПФР, определенной НК РФ, если ИП осуществляет деятельность и получает доход больше 300000 рублей, он должен производить отчисления с суммы полученного превышения. В этом случае применяется ставка 1%.

Представить алгоритм расчета данной части страховых перечислений можно в виде формулы:

(Фактически поступивший доход ИП — 300 000) * 1%

Внимание: когда производиться расчет фактически поступившего дохода ИП за год, следует в расчет включать все суммы выручки, даже если они получены в результате действия различных налоговых режимов.

Исходя из этого выручка ИП для этих целей учитывается следующим образом:

- Если предприниматель находится на ЕНВД, то в расчет необходимо брать вмененный доход данного субъекта.

- Если ИП применяет УСН «Доходы» — то фактически поступивший доход на расчетный счет и в кассу.

- Если применяет ИП УСН «Доходы уменьшенные на расходы» — фактически поступивший доход на расчетный счет и в кассу.

- Когда предпринимателем используется ОСНО — облагается взносами сумма поступившего дохода в кассу и на расчетный счет. Однако, при этой системе ИП получает право применить установленные законодательством профессиональные вычеты.

- При ПСН — в сумме рассчитанной суммы потенциального дохода.

Сроки уплаты

Предприниматель должен производить уплату установленных законодательством сумм в установленные сроки. Поскольку отчисления ИП строятся из фиксированной части и переменной, то для них существуют различные сроки.

Фиксированные платежи предприниматель должен оплачивать до 31 декабря 2019 года. Данный срок установлен как для отчислений в ПФР, так и в ФОМС. Однако, предпринимателю предоставляется право самостоятельно устанавливать в какой части и как часто платить указанные взносы.

Внимание: чаще всего ИП перечисляют их либо разу в полной сумме единым платежом, либо поквартально. Но оплату предприниматель может производить и ежемесячно и несколько раз в месяц.

Все зависит от наличия у этого субъекта свободных средств. Главное, чтобы к концу года вся установленная сумма была перечислена в бюджет.

В некоторых ситуациях лучше уплату производить с учетом применяемого ИП режима налогообложения:

- ЕНВД — предприниматель получает право при своевременной ежеквартальной уплате взносов производить уменьшение исчисленного налога на сумму отчислений. То есть, чтобы снизить сумму налога по ЕНВД за 1 квартал, нужно произвести оплату страховых взносов с 1 января до 31 марта.

- УСН — своевременная оплата взносов позволяет учитывать эти суммы, когда происходит исчисление авансового платежа, а также общей суммы налога по итогам работы за год.

Внимание: если предприниматель работает самостоятельно, без наемных работников, то уплаченные вовремя страховые суммы, позволят ему уменьшить налог на спецрежимах вплоть до 0.

Переменная часть страховых взносов, который ИП производит на себя в размере 1% с суммы превышения дохода 300000 рублей, необходимо перечислить в бюджет отдельным платежом не позднее 01 июля следующего за отчетным годом.

КБК для перечисления фиксированных взносов ИП за 2018 и 2019 год

С 2019 года произойдет изменение КБК для перечисления взносов предпринимателей за себя.

Коды КБК для перечисления в 2018 году

По отчислениям на ПФ:

- Взносы в фиксированном размере и 1% — 18210202140061110160

- Пени — 18210202140062110160

- Штрафы — 18210202140063010160

По отчислениям на ОМС:

- Взносы — 18210202103081013160

- Пени — 18210202103082013160

- Штрафы — 18210202103083013160

Коды КБК для перечисления в 2019 году

Начиная с 2019 года необходимо будет использовать такие КБК:

По отчислениям на ПФ:

- Взносы в фиксированном размере и 1% — 182 1 02 02140 06 1110 160

- Пени — 182 1 02 02140 06 2110 160

- Штрафы — 182 1 02 02140 06 3010 160

По отчислениям на ОМС:

- Взносы — 182 1 02 02103 08 1013 160

- Пени — 182 1 02 02103 08 2013 160

- Штрафы — 182 1 02 02103 08 3013 160

Как сформировать платежное поручение с помощью сервиса налоговой на nalog.ru

Сайт ФНС предлагает удобное средство, при помощи которого можно производить формирование платежных документов для банка. Рассмотрим, как это сделать:

Шаг 1. Зайти на портал ФНС. Страница для формирования квитанции на оплату: https://service.nalog.ru/payment/payment.html

Шаг 2. В качестве плательщика необходимо выбрать индивидуального предпринимателя. Далее нужно указать тип бланка «Расчетный документ», после чего выбрать «Платежный документ». При помощи данного пункта можно получить квитанцию, которая подлежит оплате через кассу банка, либо электронными деньгами прямо через портал ФНС.

Если же вместо «Платежного документа» указать «Платежное поручение», то будет создан бланк платежки для оплаты безналичными путем через банк.

Шаг 3. Производит заполнение реквизитов платежа. После выбора последнего пункта, необходимо вручную указать КБК, на который будет производиться платеж. Код необходимо вписывать без пробелов и нажать Enter, после чего оставшиеся поля будут заполнены автоматически.

Если КБК неизвестен, то необходимо заполнить дальнейшие поля.

В поле «Вид платежа» указывается «Страховые взносы».

В поле «Наименование платежа» проставляется тот платеж, который нужно оплатить. К примеру, «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии».

В поле «Тип платежа» указывается «Платеж за расчетные периоды начиная с 1 января 2017 года».

Шаг 4. Затем нужно указать, находятся ли ФНС и ОКТМО в одном регионе, либо разных, и проставить данные коды. ОКТМО можно определить по адресу.

Шаг 5. В поле «Статус лица» нужно выбрать, что платеж делает ИП.

В поле «Основание платежа» выбирает ТП, что значит за текущий год. В появившихся полях выбирает «Годовые платежи» и год, за который производится платеж. Дату подписи декларации можно не проставлять.

Очередность платежа оставляет «5».

Затем вводим сумму взноса к оплате.

Шаг 6. В появившиеся поля вводит сведения о плательщике — его Ф.И.О., код ИНН, банковские реквизиты.

Шаг 7. На этом создание платежки завершено. Необходимо нажать кнопку «Сформировать платежное поручение», распечатать его и отнести в свой банк на исполнение.

Как оплатить взносы через сбербанк онлайн личный кабинет

Если предприниматель открывает расчетный счет в Сбербанке, ему предоставляется интернет-банкинг «Сбербанк Бизнес Онлайн». С помощью него можно легко произвести уплату взноса не выходя из дома. Рассмотрим процесс по шагам.

Шаг 1. Войти в систему

Зайти в интернет-систему необходимо по ссылке: https://sbi.sberbank.ru:9443/ic/dcb/ Для входа используется ИНН в качестве логина и личный пароль. Далее, необходимо будет подтвердить операцию входа при помощи ввода кода из СМС.

Шаг 2. Создать платежку

Необходимо выбрать пункт «Платежи и переводы» и затем «Платеж в бюджет». На экране появится форма создания документа, в которую необходимо будет ввести данные.

В графу «Сумма платежа» нужно ввести размер взноса, который необходимо перечислить. На год предпринимателю установлена фиксированная сумма, которую можно оплатить сразу, либо частями. Главное, чтобы до конца года она была перечислена полностью.

В части НДС нужно указать «НДС не облагается».

Затем необходимо ввести реквизиты получателя взносов. Их можно взять на сайте налоговой https://service.nalog.ru/addrno.do , либо получить в ФНС. Для удобства реквизиты можно сохранить в качестве шаблона, и дальнейшие платежи делать при помощи его.

Поле «Платеж за третье лицо» дает возможность сделать перечисление за стороннюю организацию.

В поле «Статус плательщика 101» нужно указать 09, что обозначает ИП.

В поле «КБК 104» записывается необходимый код КБК.

В поле «ОКТМО 105» необходимо проставить присвоенный предпринимателю код ОКТМО.

В поле «Основание платежа 106» проставляется ТП, если платеж идет за этот же год.

В поле «Показатель налогового периода» для взносов указываем «Год» и его номер из 4 цифр.

Номер документа и УИН ставим «0», дате платежа выбираем «Не указывать».

Внимание: в назначение платежа необходимо словесно описать за что совершается платеж. Например: «Страховые взносы на обязательное пенсионное страхование ИП в фиксированной части за 2018 год». По сути, заполнение данного поля не так важно, поскольку платеж разносится, в первую очередь, по КБК.

Очередность платежа необходимо выбрать «5».

Сформированную платежку можно сохранить как шаблон, чтобы пользоваться ей в дальнейшем.

Шаг 3. Проверить на наличие ошибок

Система сама проверит правильность заполнения полей. Она не даст сохранить платежку, если в ней будут ошибки. Если выводится ошибка в КПП, то поскольку у предпринимателя данного кода нет, необходимо вписать «0».

Шаг 4. Подписать документ

После того, как платежка сформирована, ее необходимо подписать при помощи кода из СМС. После этого платеж будет завершен.

Ответственность за не оплату взносов

Предпринимателю нужно оплатить в бюджет взносы до завершения определенного законом срока. Если же не соблюсти их — то у ФНС будет право выставить ему штраф, а также начислить пени.

Размер штрафа определяется исходя из суммы несделанного платежа. В обычных обстоятельствах штраф начисляется в размере 20% от неоплаченной в срок суммы. Данное правило действует в том случае, если предприниматель не оплатил штраф неумышленно, например — перепутал дату платежа, забыл про необходимость сделать уплату взноса и т. д.

Но если у ИП были средства для того, чтобы сделать платеж вовремя, он точно знал о необходимости совершения платежа, но умышленно его не произвел — размер штрафа будет увеличен до 40%.

Внимание: кроме этого на весь период, который прошел с момента завершения крайнего дня платежа и до дня, в какой платеж был действительно сделан, начисляются пени. Они рассчитываются на основе 1/300 ставки Центробанка по каждому дню задержки.

Размер штрафа может быть уменьшен, если предприниматель через суд сможет доказать, что у него было непреодолимые обстоятельства для совершения неуплаты. К примеру, в это время он был госпитализирован. Минимально штраф можно снизить в 2 раза. Только сумма начисленных пени изменению не подлежит — их необходимо будет перечислить в полном размере.

Источник: litebuh.ru